异质交易行为主体下的金融传染机制及效应研究

张 一,刘志东

(1.中央财经大学管理科学与工程学院,北京 100081;2.东北大学秦皇岛分校经济学院,河北 秦皇岛 066004)

异质交易行为主体下的金融传染机制及效应研究

张 一1,2,刘志东1

(1.中央财经大学管理科学与工程学院,北京 100081;2.东北大学秦皇岛分校经济学院,河北 秦皇岛 066004)

本文考虑了市场中的交易者具有不同的交易策略和交易期限,构建了开放金融环境下异质交易者的资产定价模型。通过引入区制转换机制,上述模型改进为具有时变权重系数的向量误差修正模型,时变权重的大小即代表了不同类型交易者的交易行为对资产价格影响的动态效应。以2001至2014年间美国和香港股市作为典型的双重市场为对象进行实证研究,结果表明美国股价主要由基础交易者所驱动,香港股市主要由技术交易者所驱动,但在2008年和2010年两次金融危机期间,国际交易者都成为两个市场价格运动的主要影响因素,这在一定程度上表明了金融危机传染现象的存在。

金融传染;国际交易者;区制转换机制;异质策略

1 引言

金融危机传染是一个高度复杂的,具有明显的非线性动力学特征的宏观金融现象。从宏观效应来看,金融危机传染表现为不同市场之间大幅波动,共同涨落,价格波动趋向一致;而从微观的角度来看,资产价格的波动行为最终是由交易者的交易行为所导致的。由于市场中存在众多的交易者,这些交易者利益取向不一致,掌握信息各不相同,理性程度参差不齐,交易策略也不尽相同。这些交易者汇聚在一起相互作用,从而以自组织的方式涌现出很多复杂的宏观金融现象,而金融危机的爆发和传染现象便是金融复杂系统的突出表现之一。目前,国内外对于金融危机传染问题的研究多集中在传染效应的检验,鲜有文献从交易者行为的微观角度对此进行研究。因此,从具有不同特征交易者的角度探索金融危机传染的微观运行机理,即是对现有关于金融传染理论的有益补充,也具有迫切的现实意义。

在全球金融一体化程度不断加深的背景下,学者们对金融危机传染问题高度关注并进行了大量的实证研究工作,这些工作大多集中在对金融危机传染效应的检验上。学者开发出大量实证模型和技术分析手段对市场间的相关性和溢出性进行检验,以判断金融危机传染发生的证据以及传染强度的大小。Choe和Vahid[1]从波动率溢出的角度,检验了亚洲金融危机期间跨市场间的动态时变相关系数变化,进而检验传染效应的存在;Dimitrios和Theodore[2]采用FIAPARCH-DCC模型检验了2008年中国、印度、巴西、俄罗斯和南非等五国的金融危机传染影响,结果证实了传染效应,对传染时间窗口和强度进行了检验;其他的主要技术方法还包括小波分析法[3]、神经网络方法[4]、VAR方法[5]以及马尔科夫方法等[6]。我国学者叶青和韩立岩[7]通过构建logit二元选择模型论证传染机制,并对次贷危机中除美国以外的25个市场进行了实证研究;欧阳红兵和刘晓东[8]采用最小生成树的方法直观监测系统性风险的传导路径传播机制,提供了有效监控系统性风险的手段和方法;叶五一,李飞和缪柏其[9]运用非参数回归模型,通过定量地判断局部相关系数是否突然增大来检验危机传染的存在性,通过对美国次债危机在各个国家或地区之间的传染效应进行了实证检验,证实了检验方法的可行性。

除了以上对于传染效应的检验外,研究者们也从不同的视角对金融危机传染机制进行了研究。Mondria和Climent[10]、我国学者凌爱凡和杨晓光[11]等从投资者的注意力配置角度对金融危机传染问题进行了研究;Georg[12]、鲍勤和孙艳霞等[13]研究了网络视角下的金融结构与金融风险传染。除此之外还有学者从宏观经济事件发布[14]、公司信息披露的角度构建了金融传染模型并对金融传染效应进行研究[15]。应该说,这些研究工作都从不同的角度阐释了金融市场间的联动机制。

与以往这类研究金融危机传染的文献不同,本文尝试从交易者交易行为的视角出发对金融危机传染问题进行研究,通过采用行为金融学中的异质交易者假设及定价模型,并进一步拓展,得出开放市场环境下的资产价格影响因素模型,并进一步分析金融传染的机制和效应。异质交易理论通过将市场中的交易者按照不同的交易策略进行划分并研究其相互作用,从而可以解释价格的形成过程及其运动的动力学特征。该模型由Brock和Hommes[16]所提出,迅速的被广泛应用于资产定价和价格波动的问题研究中。Menkhoff 等[17]通过构建含有基础交易者和技术交易者的异质定价模型解释了汇率价格的形成,同时发现当汇率价格远离均衡价格时交易者行为将趋同;Lebaron[18]的研究表明,市场价格的形成是由具有不同程度理性预期的交易者群体相互作用形成的,且不同的交易者群体对价格形成的权重不同;Breaban和Noussair[19]在构建异质交易模型的基础上,结合鞅分析法试图说明资产价格的波动是由基础交易者所引起的而非技术交易者,这主要是对基础交易者的交易策略定义不同所导致的。我国学者惠晓峰和张硕[20]针对汇率市场构建了基于交易者异质决策的非线性离散模型,通过仿真研究得出汇率价格波动的推动因素;李晓峰和陈华[21]考察交易者异质性预期及其交易行为在人民币汇率形成中的作用,以及央行干预对异质性交易者行为的影响效力,得出外汇市场中持有不断加强升值预期的技术分析者占主导地位等因素是推动人民币汇率变动幅度扩大的重要原因;袁晨和傅强[22]构建并发展了一个包含两国股票市场和相关外汇市场的三维离散非线性资产定价模型,在一定程度上解释资产价格的过度波动等金融现象;林敏华[23]考虑了投资者的异质性时间偏好和异质性信念分析了投资者非理性对市场风险的影响效应。可以看出,异质交易者模型发展到现在,已经有学者尝试开始逐步完善该模型的应用条件,并将其推广到开发市场条件下的应用中。

利用异质交易者定价模型对金融危机传染问题进行研究的关键假设在于引入第三类交易者——即国际交易者,考虑其交易行为对资产价格的影响以及所导致的跨市场间的价格联动效应,这也是将异质交易模型从孤立市场拓展到开放市场环境下的核心假设。在此基础上本文将讨论一对开放的相互耦合的金融市场之间是如何由不同类型交易者的相互作用达到均衡,并通过比较均衡的动态分析揭示传染现象的发生。

2 理论模型

2.1异质交易模型

我们假设开放的金融市场环境下存在着三类具有不同交易策略的异质交易者——基础交易者,技术交易者和国际交易者,而资产价格的最终形成则是在这三类交易者的共同作用下形成的,因此也可以把影响资产将运动的因素归结为基础因素、技术因素和国际因素三个方面。

对于基础交易者,认为资产价格具有其内在价值,而价格则是围绕着价值进行波动。决定资产价值的是基本面因素,如经济基本面,市场基本面以及上市公司基本面等。基础交易者认为资产价格具有均值回归特征,从而使得“价格”和“价值”之间表现出长期协整关系。依此原理,可将基础价格的定价过程定义为如下的形式:

Sf,t-1(Δpt)=θzt-1

(1)

式(1)中,pt为t时刻的资产价格,zt表示协整关系,δ为协整向量。θ代表了基础交易者行为对价格的影响效应。当θ∈(-1,0)时,基础交易者的价格具有稳定的均值回归特征;除此之外则将振荡发散。

对于技术交易者,其相信资产价格会重复某些历史的走势,因此可以从价格的历史走势中预测未来,带有自回归特性。技术交易者的定价过程如下所示:

(2)

式(2)中的α1代表了技术交易者的交易行为对于资产价格的影响。α1>0时,表明当期的价格对前一期的价格具有正反馈的效应,这会使得市场进一步的背离均值;而当-1<α1<0时,则表明前一期的价格运动方向在本期得到反转,稳定了市场价格。当|α1|>1时,技术交易者的交易行为会使得股价产生巨大的波动,甚至可能造成泡沫和危机。同时,为了体现股价变动的非对称效应,以α2对非对称效应进行刻画,如果α2>0,表明当期股价受上一期价格上涨的影响更大,反之则相反,α1+α2刻画了总效应。

以上讨论的是基础交易者和技术交易者的交易行为,在一个孤立的市场,一般可以认为最终的价格是由这两类交易者共同决定的。但在开放的市场环境下,存在着在不同市场之间进行资产配置的国际投资者,他们的交易行为形成了资产价格的第三方影响因素。国际交易者交易行为受到不同市场资产相对价格以及汇率水平的影响,其价格形成过程可表示为:

(3)

2.2影响因素模型

我们以一对互相耦合的股票市场A和B为对象进行分析。其中一国为本国(例如A),另一国为外国市场(例如B)。对于无论是A还是B市场而言,其市场参与者都包括前文所假定的基础交易者、技术交易者和国际交易者三类。其对资产价格的影响方式如下所示

(4)

式(4)中,Δpt+1为一国资产价格变动的大小,h表示某个具体的价格影响因素(本文中表示三类交易者分别代表的基础因素、技术因素和国际因素),Sh,t(Δpt+1)代表某一具体因素引起的价格变动的大小,wh,t为该因素的权重,εt是误差项。wh,t表现出对历史的记忆性和自相关特性,如果当期的某一因素对价格影响的程度越大,则在下一个时期该因素会具有更大的权重系数。采用多项Logit概率离散选择模型进行计算,wh,t可被定义为如(5)所示的形式:

(5)

其中,γ为选择强度,πh,t代表h在t时期内对于价格的影响效应大小。当γ趋向于正无穷或是负无穷时,表示当前的资产价格完全受因素h的影响,而与其他因素无关,此时对应的wh,t=1,即因素h的权重为1;当γ趋向于零时,表明资产价格由所有因素共同驱动,且每种因素的权重系数均为1/H。进一步,可将因素h的影响效果定义为:

(6)

式(6)表明影响因素在转换过程中存在着正反馈的机制,即当期起主导作用的影响因素在下一期还会保持对资产价格的较大的持续影响。

2.3传染模型

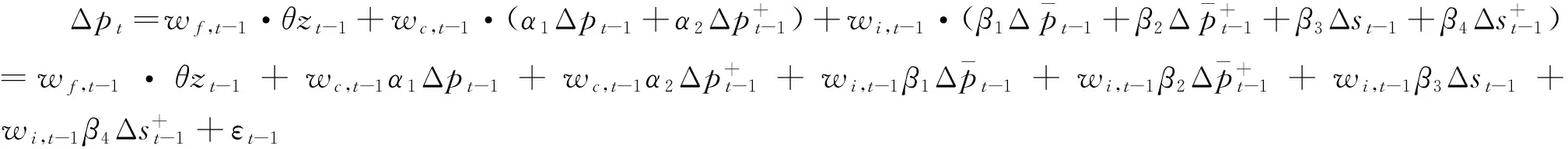

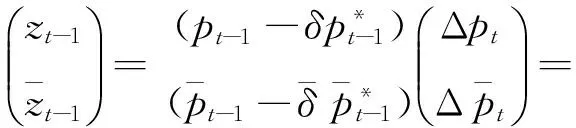

将上式(1)至式(3)带入式(4),可得:

(7)

式(7)代表本国和外国资产价格变化的方程组,该方程组表明当期价格的变化是滞后一期价格变化的函数。式(7)中的w可由式(5)和式(6)结合得出:

式(7)即为开放市场条件下存在着国际交易者时本国及另一国的资产价格形成过程,具有时变性和自回归特性。可以看出,引起资产价格变化的因素可以分解为由基础交易者交易行为导致的基础因素、技术交易者交易行为引起的技术因素以及国际交易者交易行为引起的国际因素。这里需要关注的是参数β,如前文所述,β表示另一国资产的价格变动与本国资产价格变动之间的相关关系。当国际交易者的交易行为稳定时,β值也稳定,代表市场间存在着稳定的耦合关系。当不同类型交易者的交易活跃程度发生改变后,会引起主导资产价格变化的因素及其影响效应发生改变(比如如果国际交易者的交易行为更为活跃,而技术交易者逐渐退出的话,会使得资产价格的变化由技术交易者主导变为国际交易者所主导),这会使得两个市场间的耦合关系发生改变,但这仍相当是一种比较静态均衡关系。只有当国际因素对价格变动的影响程度开始加大时,国际因素的权重系数开始显著加大并在一段时期内维持较大的水平,此时市场间的相关性(即wiβ的数值)增加,可以认为发生了传染现象。

3 实证研究

实证研究中,我们选择香港恒生指数和美国标普500指数月度数据为对象进行研究,样本区间为2003年1月至2014年12月,共180组数据。之所以选择美国和香港股市是因为这两个市场比较开放,存在着相当数量的国际交易者。而选择此段时期内进行研究是因为在此时期内全球金融市场既经历了繁荣,也经历了次贷风暴和欧债危机两次金融市场动荡,具有很强的代表性

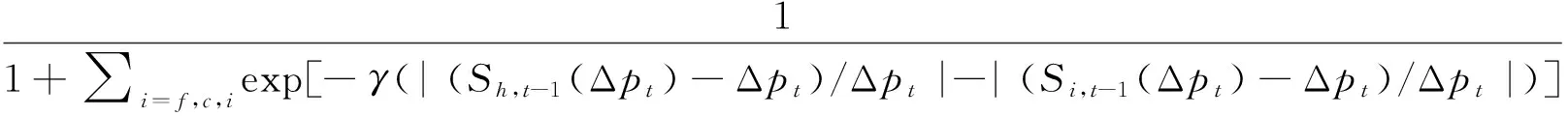

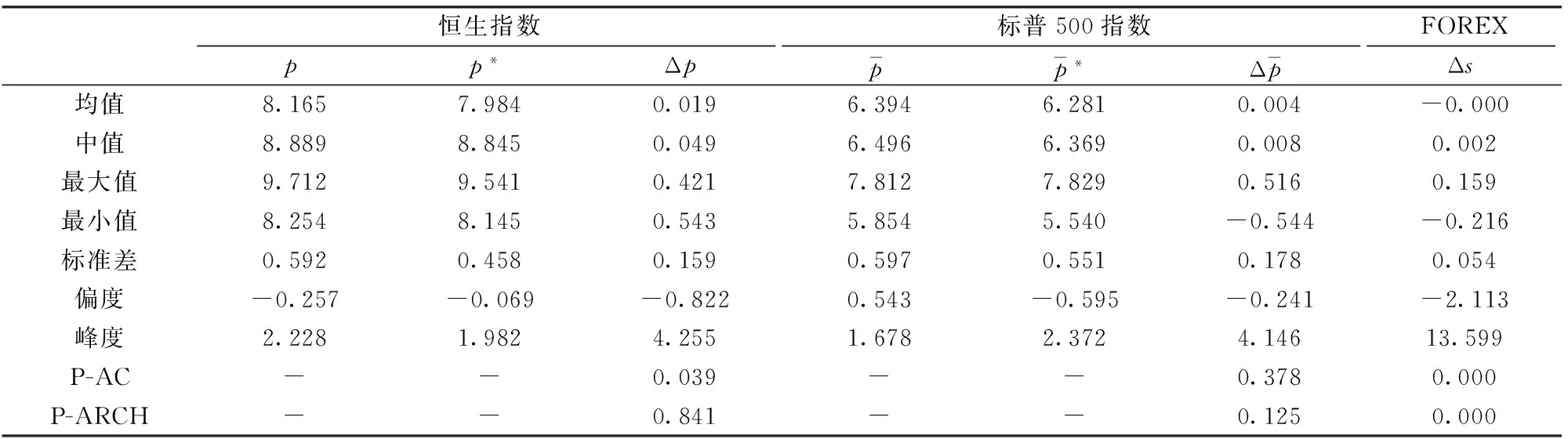

3.1基础价格定价

表1的数据表明,香港股市的真实价格普遍高于基础价格的估算结果,说明香港股市一定程度上价格高于价值,存在高估的可能;而美国股市实际价格则和基础价格差别不大。同时两个市场均存在着显著的ARCH效应。

表1 样本数据的描述性统计分析

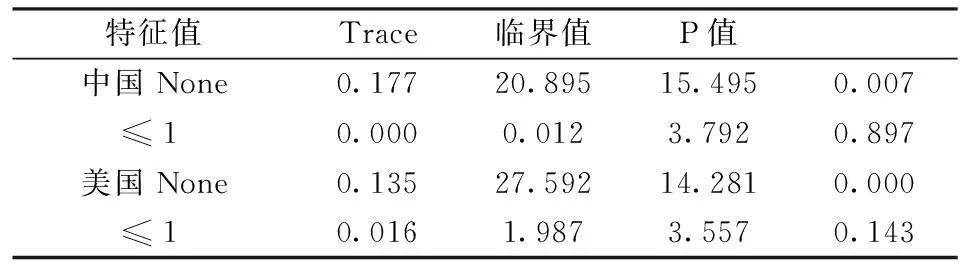

表2 协整检验结果

表2表明协整检验结果是显著的,实际价格和基础价格之间存在着稳定的协整关系。

3.2模型估计结果

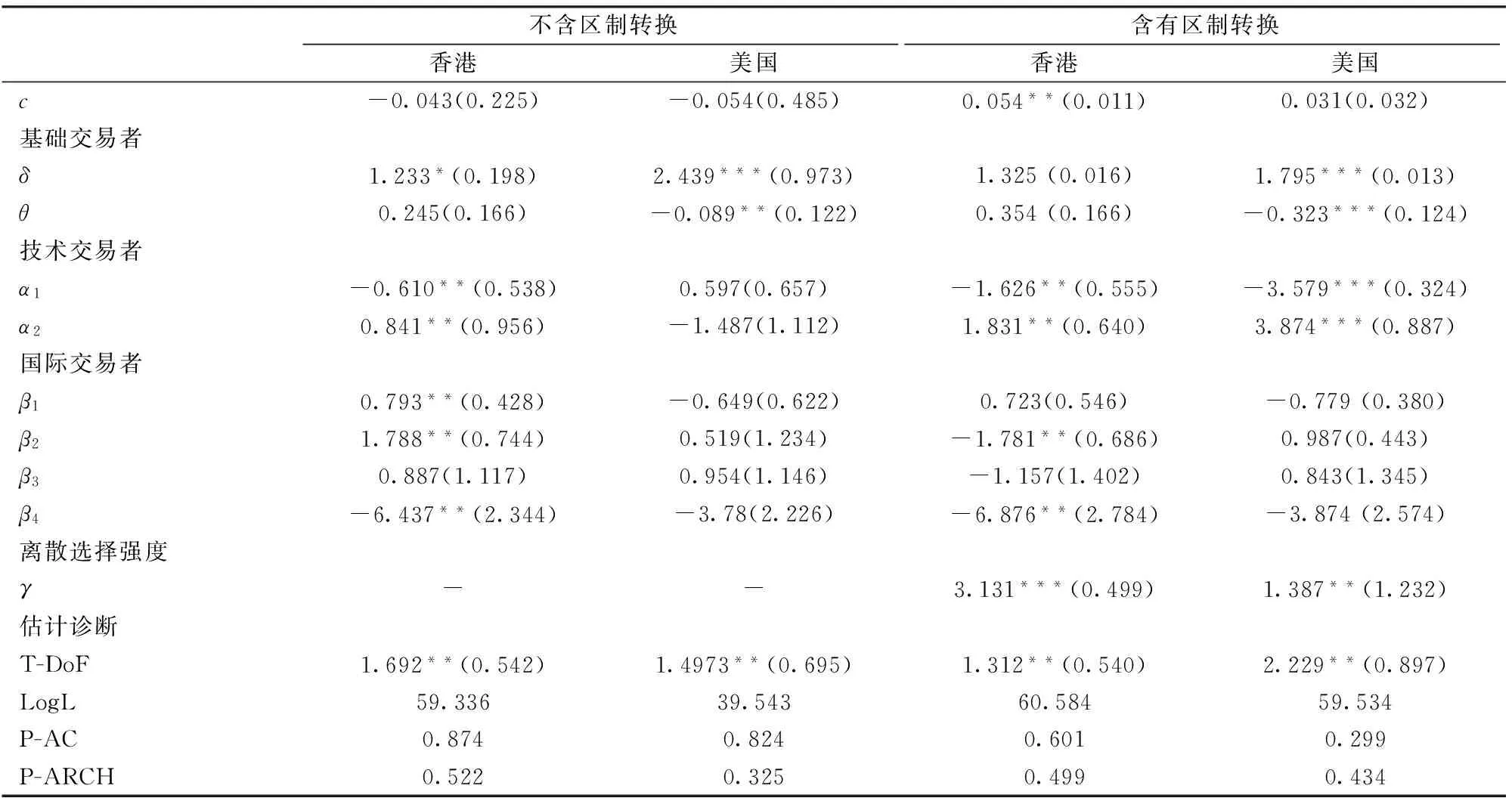

由于模型(7)具有区制转换特征的非线性模型,故采用极大似然估计法对模型进行估计。采用学生t分布对月度数据表现出的尖峰厚尾特征进行刻画,同时在具体估计时引入常数项c到模型中。在具体估计时,首先考虑不含区制转换的情况以检验异质交易模型是否显著,在引入区制转换对模型进行估计检验各个影响因素间是否发生了转换。结果如表3所示。

由表3可知,当不含有区制转换的时候(wh,t=1/3,γ=0,每个因素对于价格的影响权重相同),香港股市收到技术因素和国际因素的显著影响,而基础因素则不显著,由此可知香港股市价格主要是由技术交易者和国际交易者的行为所推动的。同时βi的检验结果表明美国股市价格变动会对香港股市带来同方向的影响,而港币兑美元汇率的上升则会使股价产生负向影响。对于美国股市而言,参数δ和θ估计结果显著,表明基础交易者是美国股价长期形成过程中占有主导作用因素,技术因素和国际因素则不显著。

表3 模型估计结果

3.3时变权重系数

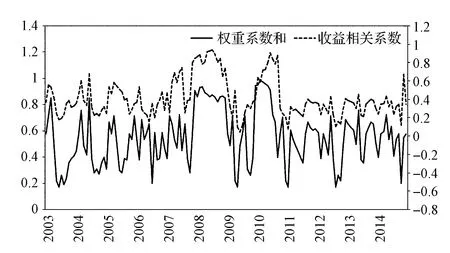

前文的分析过程实际上是一种比较静态分析,比较的是两种均衡状态的股价形成过程。要想揭示出金融市场的传染效应,需要对国际因素的动态时变效应进行刻画。如果在金融危机期间,国际因素显著上升,则可作为金融危机传染的判断依据。国际因素的影响效应由国际因素的时变权重系数wi与相关系数β的乘积来表示。

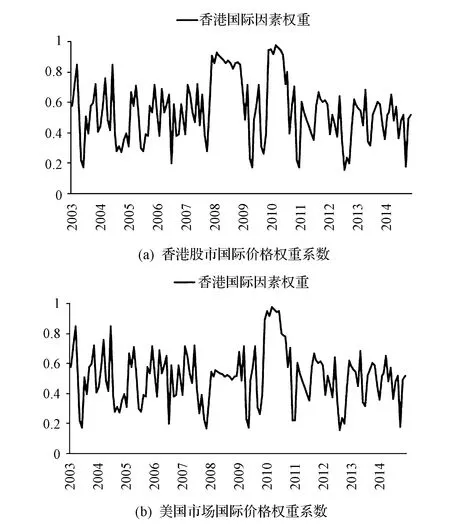

图1 国际因素时变权重系数

图1显示了香港股市和美国股市国际交易者权重的时变规律,体现了国际交易者对于价格的影响效应大小。结合前文表3中的内容,可以得出对于香港,虽然技术交易者在大部分的时间内占据了主导地位,但在2008年和2010年间国际因素影响权重则显著上升,表明在此期间香港市场受到了明显的传染效应。对于美国股市,基础交易者在大多数时间内占据了主导地位,但在2011年左右国际交易者的影响因素持续上升,说明在欧债期间,美国股市也显著的受到了国际交易者行为的影响,表现出明显的传染效应。同时,可以看出香港股市国际因素的权重系数出现极值(接近于0或1)的次数明显更多,这和前文香港股市具有较大的γ估计结果相一致。

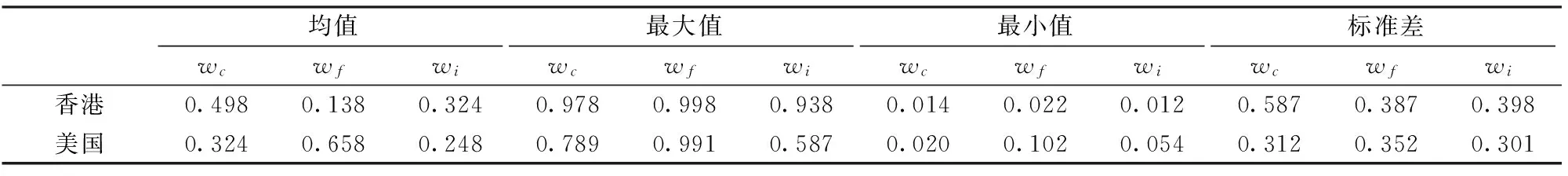

表4给出了各影响因素权重系数统计特征。对于香港市场,技术交易者的回归系数要明显大于其它两种因素,说明技术因素占据了主导作用,但国际因素的影响效果也相对明显,最不明显的因素是基础因素。对于美国市场,基础因素则占据主导作用,平均影响权重大小超过0.5,其它两类因素的影响效果则不明显。

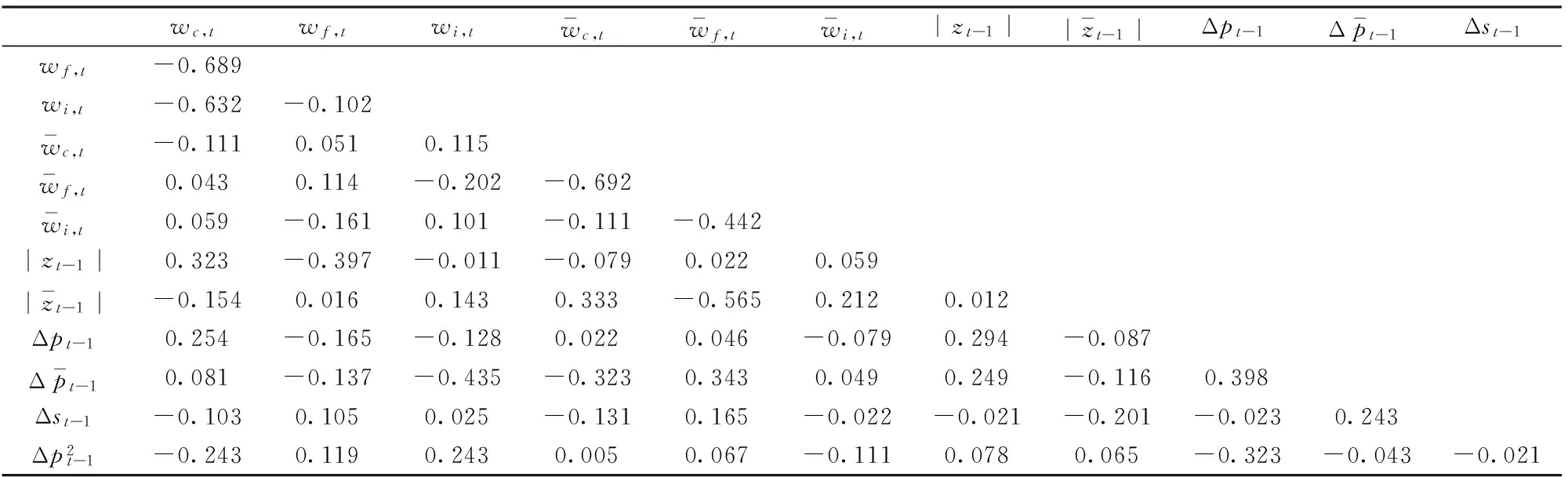

表5描述了权重系数、协整关系与股票价格及其波动间的相关关系。对于香港市场,技术因素权重系数和基础因素权重系数相关性较强,而基础因素和国际因素则相关性比较弱。美国市场则表现不同,基础因素和技术因素间的相关性最强,其后是基础因素和国际因素,而最弱的是技术因素和国际因素。不同市场间各个影响因素较小的相关系数也意味着两个市场价格的驱动因素是不同的。表5还可以看出,技术交易者的权重系数和股价波动率存在着较大的相关关系,说明股价波动很大程度是有技术交易者所引起的。

表4 权重系数估计结果

表5 权重系数的相关性检验结果

3.4传染过程分析

爆发于2007年的美国次贷危机是近数十年来全球所经历的波及范围最广、冲击程度最为了强烈且影响最为持久的一次全球性、系统性的金融危机。此次危机的演化分为几个明显的时间阶段。首先是从美国房地产贷款违约出现以及各大投行分别爆出盈利预警开始,标志的次贷危机浮出水面;接下来美国住房抵押贷款公司宣布破产包括,美国投资银行贝尔斯登倒闭一直到雷曼兄弟的倒闭,次贷危机持续发酵越演越烈;而雷曼兄弟的倒闭标志着次贷危机到达白热化,全球金融市场接连受到冲击,各国股市全部大幅下挫;最后是从各国相继出台救助计划一直到2009年6月,美国经济研究局(NBER)宣布此次危机告一段落,市场趋于平稳。然而,全球金融海啸余波未平,为了应对这次危机,各国纷纷采用了扩张的财政政策以刺激总需求从而抑制经济的衰退,使得政府债务水平激增,尤其是欧洲各国。由于欧洲长期以来实行高福利的政策,导致政府积累了相当规模的债务。财政政策的扩张加剧了政府债务水平,最终形成了主权债务危机。欧债危机于2010年开始显现,希腊首当其冲并进一步发酵,开始向欧洲的葡萄牙、意大利、爱尔兰、希腊、西班牙蔓延。最终通过欧洲央行的一系列救助计划得到缓解。欧债危机持续了近两年的时间,在此期间内全球金融市场持续动荡,各国股市在经历了端在的恢复后再次同步下跌。

图2 国际因素权重系数和市场相关性

通过本文所建立的传染模型,可以从市场微观的角度对这两次危机进行一定的解释。这里我们需要关注国际交易者的交易权重变化趋势。为了更为综合的表现出国际交易者在两次危机中的交易行为,将香港和美国的国际交易者权重之和的滚动平均值与两个股指序列的相关系数同时在图6中表示出来,可以看出在2008年和2010年两次危机期间,国际交易者的权重之和与相关系数均显著上升,进一步证实了传染现象的存在。

4 结语

本文主要考虑了开放的市场环境下,交易者的交易行为对于资产定价过程的影响以及金融传染现象的产生机制。在以往以基础交易者和技术交易者为主体所构建的异质交易者定价模型基础上,引入第三类型的交易者——国际交易者,从而将孤立市场下的定价模型拓展到开放的市场环境下,进而讨论了国际交易者的交易行为是如何引起金融传染现象的发生的。通过将资产价格变动的因素归因于基础因素、技术因素和国际因素,构建每种类型交易者的定价模型,在引入离散选择模型的基础上,得到具有时变权重系数的资产定价模型,其中国际因素的时变权重可作为金融传染的定量分析工具。

本文进而选择香港股市和美国股市两个相对开放程度较高的市场为对象进行了实证分析,结果表明美国股市总体而言是由基础交易者所驱动的,香港股市则是由技术交易者所驱动的。但在次贷危机和欧债危机期间,驱动股价波动的因素则发生了改变,国际交易者的交易行为占据了主导地位,国际因素的时变权重系数显著上升,这不仅证实了传染现象的存在,也从市场运行的微观角度解释了传染产生的机制。

本文的研究为理解金融危机传染问题提供了新的视角和分析工具。但在研究过程中也发现存在着进一步拓展的研究方向:一是实证结果表明越是开放的市场研究效果越为理想,而在选择一些比较封闭的市场研究时则效果不如前者明显,这可能是由于没有考虑到能够引起价格变动的其他影响因素(如噪声交易者的交易行为);二是目前的研究工作只构建了双重市场间的传染模型,未来可尝试将模型拓展到多重市场间的情况,以更能反映真实情况。

[1] Choe K,Vahid F.Testing financial contagion on heteroskedastic asset returns in time-varying conditional correlation[J].Pacific-Basin Finance Journal,2012,20(2): 271-291.

[2] Dimitrios V,Theodore D.Detectingshift and pure contagion in east Asian equity markets: A unified approach[J].Pacific Economic Review,2013,15(11): 401-421.

[3] Ranta M.Contagion among major world markets: A wavelet approach[J].International Journal of Managerial Finance,2013,9(2): 133-149.

[4] McKibbin R,Martin V.Financial contagion and asset pricing[J].Journal of Banking &Finance,2014,47(8): 296-308.

[5] Le C,David D.Asset price volatility and financial contagion: Analysis using the MS-VAR framework[J].Eurasian Economic Review,2014,4(2): 133-162.

[6] Sahalia Y,Cacho-Diaz J,Laeven R J A.Modeling financial contagion using mutually exciting jump processes[J].Journal of Financial Economics,2015,117(3): 585-606.

[7] 叶青,韩立岩.金融危机传染渠道与机制研究——以次贷危机为例[J].系统工程理论与实践,2014,34(10): 2483-2494.

[8] 欧阳红兵,刘晓东.中国金融机构的系统重要性及系统性风险传染机制分析——基于复杂网络的视角[J].中国管理科学,2015,33(10): 30-37.

[9] 叶五一,李飞,缪柏其.基于局部相关系数的美国次贷危机传染分析[J].数理统计与管理,2016,35(3): 525-535.

[10] Mondria J,Climent Q.Financial contagion and attention allocation[J].The Economic Journal,2013,123(568): 429-454.

[11] 凌爱凡,杨晓光.基于Google Trends注意力配置的金融传染渠道[J].管理科学学报,2012,15(11): 104-112.

[12] Georg C.The effect of the interbank network structure on contagion and common shocks[J].Journal of Banking &Finance,2013,37(7): 2216-2228.

[13] 鲍勤,孙艳霞.网络视角下的金融结构与金融风险传染[J].系统工程理论与实践,2014,34(9): 2202-2211.

[14] Thanaset C,Tee K H.The effects of news events on market contagion: Evidence from the 2007-2009 financial crisis[J].Research in International Business and Finance,2014,32(3): 83-105.

[15] 高研,张新雨,程棵,等.信息逐渐披露下的金融传染[J].管理科学学报,2014,17(3): 3-14.

[16] Hommes M.Chartist,noise and fundamentals in the London foreign exchange market[J].Economic Journal,2013,34(1): 149-159.

[17] Menkhoff K L.Speculative behaviour and complex asset price dynamics: A global analysis[J].Journal of Economic Behavior and Organization,2009,49(12): 173-197.

[18] LeBaron B.Heterogeneous gain learning and the dynamics of asset prices[J].Journal of Economic Behavior &Organization,2012,83(3): 424-445.

[19] Breaban A,Noussair C.Trader characteristics and fundamental value trajectories in an asset market experiment[J].Journal of Behavioral and Experimental Finance,2015,8(1): 1-17.

[20] 惠晓峰,张硕.基于代表性异质投资者的汇率动态模型[J].中国管理科学,2012,20(3): 26-33.

[21] 李晓峰,陈华.交易者预期异质性、央行干预效力与人民币汇率变动——汇改后人民币汇率的形成机理研究[J].金融研究,2010,30(8): 1-12.

[22] 袁晨,傅强.两国股票市场和相关外汇市场的非线性资产定价偏差:基于投资者的异质交易策略[J].系统工程,2015,33(4): 8-17.

[23] 林敏华.信贷资产证券化、异质性投资者和金融风险[J].中国管理科学,2015,23(6): 25-31.

[24] Fama E,French K.The equity premium[J].Journal of Finance,2002,57(4): 637-659.

Abstract: Under the background of the deepening of the global financial integration,financial crisis erupted more and more frequently since the 1980.Thus,measuring the integration of financial markets within a country or across national borders has been a subject of keen interest in financial economics.In measuring financial contagion a number of methodological approaches have been utilized in the past,mainly focusing on the test of financial contagion effect.There is little literature from the micro-perspective of the behavior of traders to explore the financial crisis of the infection mechanism.

In this paper,an empirical asset pricing model inspired by the heterogeneous agents literature,a market with time-variation in the source of price changes,is proposed in order to look at the contagion question from a different perspective.By doing so,we attempt to lay bare the micro-mechanisms behind the changing mutual dependency between asset markets.Changes in asset prices are driven by three different sources: fundamentalists,chartists,and internationalists.The relative importance of each source is time-varying conditional on its impact on price in the previous period.The notion of contagion is incorporated by modelling two markets next to each other;the fact that the domestic market is (partly) driven by information from the foreign market introduces conditional interaction between the two risky assets.The model reduces to a VECM with time-varying coefficients and an economic underpinning.This time-variation is induced by the fact that the weight put on the different sources changes through time.

The model is estimated for the U.S and Hongkong stock markets monthly data surrounding the 2007 subprime crisis and 2010 European debt crisis.Results imply that the U.S stock market is dominate by fundamentalists in most of the time,but during the crisis period,the influence of internationalist is raising apparently;for Hongkong stock market,chartist is the main source of price changes,the attention for foreign markets is increasing during the crisis period.However,there is no clear evidence of fundamentalists for price changing.

The combination of shift-contagion and heterogeneous agents has never been explored,to our best knowledge.Thus our study provides a new perspective and analytical tool for understanding the process of financial crisis contagion.Future research in this field can spread into different directions.The dual market situation is examined in this paper.Our research can be explored to a multi-markets setting for future study.

Keywords: financial crisis contagion;international traders;regime-switching;heterogeneous trading strategy

Research on Effect and Mechanism of Financial Contagion with Heterogeneous Traders

ZHANGYi1,2,LIUZhi-dong1

(1.School of Management Science and Engineering,Central University of Finance and Economics,Beijing 100081,China;2.School of Economics,Northeastern University at Qinhuangdao,Harbin 150001,China)

F830

A

1003-207(2017)09-0037-09

10.16381/j.cnki.issn1003-207x.2017.09.005

2015-03-26;

2017-03-17

中央高校基本科研业务费专项资金(N162304015)

张一(1983-),男(汉族),黑龙江哈尔滨人,中央财经大学管理科学与工程学院,博士后,博士,研究方向:金融风险管理,E-mail:123811595@qq.com.