普惠金融、银行信贷与商户小额贷款融资

——基于风险等级匹配视角

石宝峰,王 静,迟国泰

(1.西北农林科技大学经济管理学院,陕西 杨凌 712100;2.大连理工大学管理与经济学部,辽宁 大连 116024)

普惠金融、银行信贷与商户小额贷款融资

——基于风险等级匹配视角

石宝峰1,王 静1,迟国泰2

(1.西北农林科技大学经济管理学院,陕西 杨凌 712100;2.大连理工大学管理与经济学部,辽宁 大连 116024)

在考察商户小额贷款违约损失、商业银行目标利润的基础上,提出利用信用等级越高、违约损失率越低的风险等级匹配标准来划分商户的信用等级,进而构建了基于风险等级匹配和普惠金融双重约束的信用评级理论模型。利用中国某国有大型商业银行29个省2157个商户小额贷款数据进行实证,得到了既能满足风险等级匹配标准、也能实现银行目标利润的信用等级划分结果。研究结果表明:通过设计合理的信用评级机制,可走出商业银行不愿意放贷,守信商户得不到贷款的困境,该评级框架能有效缓解商户的融资困难;利用信用等级越高、违约损失率越低的风险等级匹配标准划分商户的信用等级,可以保证信用等级越高的商户、违约损失率越低、贷款利率越低;通过设计银行目标利润临界点之上贷款商户最大化的目标函数,既能保证银行实现自身的目标利润,也体现了信贷资金普及更多商户的普惠金融理念;本文设计的信贷评级机制和构建的信用评级模型,可为银监会、商业银行实践推广普惠金融提供新的思路和参考。

信用评级;风险等级匹配;普惠金融;小额信贷;商户

1 引言

个体工商户是中国经济发展的主要生力军,同时也是缓解就业压力,保持社会稳定的基础力量。截止2015年9月,全国累计登记注册个体工商户(简称商户)5285万户,个体私营经济吸纳社会从业人员2.73亿人[1]。但是,由于商户贷款业务量大、额度小、风险分散、财务信息不健全,导致商户贷款难、融资难的问题相当严重,已成为制约我国经济发展的重要瓶颈。

长期以来,为缓解商户等小微主体的融资困难,我国政府出台了一系列促进小额信贷的融资举措。从2004年至2016年连续13年的中央一号文件[2],无一例外都提到要加强“农业、农村、农民”的“三农”工作,推进农村金融体制改革,切实解决小微信贷主体融资难、贷款难的问题。2016年2月,国务院[3]发布《推进普惠金融发展规划(2016-2020年)》,明确提出“十三五”期间要立足机会平等要求和商业可持续发展原则,解决小微企业、农民等特殊群体的融资难问题。目前,小额信贷主要有非政府组织NGOs小额信贷、银行金融机构小额信贷、小额贷款公司三种正规金融模式,这些机构或组织在支撑农户、商户、小微企业发展过程中发挥了重要作用[4]。除此之外,还有民间直接借贷、“高利贷”、合会等非正规金融组织,刘西川等[5]研究表明:正规金融机构与非正规金融组织存在互补关系,且该种互补关系在贷款对象为富裕群体时更加明显。现实中,由于非政府组织NGOs小额信贷和小额贷款公司资金有限、风险监控能力弱,民间借贷、“高利贷”等非正规金融组织的借贷活动不受法律保护,实践推行普惠金融的责任就更多地落在商业银行身上。另一方面,由于商户等小微信贷主体财务信息不健全、缺乏必要的抵质押品,导致商业银行更倾向于将信贷资金配给资产雄厚的大企业[6-7]。与此同时,一些学者[8-12]也对如何利用小额信贷实践推行普惠金融,缓解农户、商户、小微企业的信贷难题进行了有益的探索。

现有小额贷款信用风险评价研究主要可分三类:一是研究如何遴选对信贷主体违约状态影响显著的评价指标;二是如何构建信用评分模型,确定贷款客户的信用得分;三是如何建立信用等级划分模型,划分贷款客户的信用等级。在指标遴选方面,Akkoc[13]利用性别、婚姻状况、年龄、居住状况等11个指标,评价客户的信用状况。Ju和Sohn[14]从管理能力、技术水平、市场前景和盈利能力四方面筛选指标,构建了由投资回报率、行业景气性等15个指标组成的中小企业信用风险评价指标体系。迟国泰等[15]利用小企业信贷数据,通过偏相关分析剔除反映信息重复的指标,利用Probit显著性判别遴选对小企业违约状态影响显著的指标,构建了由行业景气指数、速动比率等23个指标组成的小企业信用评级指标体系。

在评分模型构建方面,主要有计量统计信用评分模型、人工智能信用评分模型和违约概率信用评分模型三种。Altman[16]通过对美国破产和非破产企业进行实证分析,构建了五因素Z-Score信用评分模型。马九杰等[17]通过构建Logit信用评分模型,研究了县域中小企业信用评价问题。Baesens等[18]利用神经网络方法对三类信用数据进行实证,得出神经网络方法能显著区分客户的违约状态。Karla等[19]利用随机信用评分模型对菲律宾1601个小额贷款客户进行分析,实证得出小额贷款能有效提高客户应对风险的能力、增加客户获得非正规信贷的途径。陆爱国等[20]构建了基于改进SVM的信用评分模型。Shi Baofeng等[21]通过模糊聚类确定了客户信用等级,通过变异系数求得评价指标权重,构建了基于模糊聚类-变异系数的商户小额贷款信用评分模型。在此基础上,利用模糊模式识别,预测了新客户的信用等级。

在信用等级划分模型构建方面,主要有基于客户信用得分区间的信用等级划分模型、基于客户数分布特征的信用等级划分模型、基于违约概率阈值的信用等级划分模型三种。中国工商银行[22]根据客户信用得分不同,将贷款客户划分为AA、AA-、…、B共10个信用等级。Raquel[23]利用计量统计和人工智能方法,测算贷款客户的违约概率PD,并借助设定的五个虚拟变量,将贷款客户划分为五个信用等级。Min等[24]在DEA求解企业信用得分的基础上,将贷款客户划分为五个信用等级。寇纲等[25]利用Kmeans、X-means和EM聚类法,将32个主权国家信用划分为高、较高、中、低4个信用等级。迟国泰等[26-27]根据各等级贷款客户服从正态分布的特征,反推各等级客户对应的分位点,将贷款客户分为AAA、AA、…、C九个信用等级。

综上可知,现有研究还存在以下两方面问题有待解决和完善:一是现有信用评级模型没有考虑贷款客户真实的违约损失,在信用等级划分时存在信用等级很高、但违约损失率反而不低的不合理现象。二是现有信用评级结果没有与商业银行实现目标利润时的贷款临界值挂钩,无法确定对哪些等级以上客户贷款可以实现银行的目标利润,不具有贷款决策功能。

针对上述问题,本文利用某国有商业银行2157个商户小额信贷数据,通过对构建的小额贷款信用评级模型进行实证分析,取得了以下五方面的进展:一是同时将普惠金融、风险等级匹配、违约损失显著判别纳入信用评级模型,构建了小额贷款信用评级理论模型,从理论上揭示了商业银行实践推广普惠金融的基础所在;二是利用信用等级越高、违约损失率越低的风险等级匹配标准划分商户的信用等级,保证信用等级越高的商户、违约损失率越低、贷款利率越低;三是通过设计银行目标利润临界点之上贷款商户最大化的目标函数,既能保证银行实现自身的目标利润,也体现了信贷资金普及更多商户的普惠金融理念;四是利用中国某国有商业银行2157个商户小额贷款数据,实证校验了模型的准确性和适用性;五是本文的理论分析和实证检验为银监会、商业银行实践推广普惠金融,缓解农户、个体商户、小微企业的融资难题提供了一种新的思路和参考。

2 商户小额贷款信用评级模型构建原理

2.1科学问题的难点

难点1:很多看上去很完美的评价指标体系,对客户进行信用等级划分时,往往出现信用等级很高的客户、对应违约损失率反而不低的不合理现象,使信用等级划分结果不能满足信用等级越高、违约损失率越低的信用本质属性。

难点2:现有信用评级结果没有与商业银行实现目标利润时的临界值挂钩,无法确定对哪些等级以上客户贷款可以实现目标利润,不具有贷款决策功能。

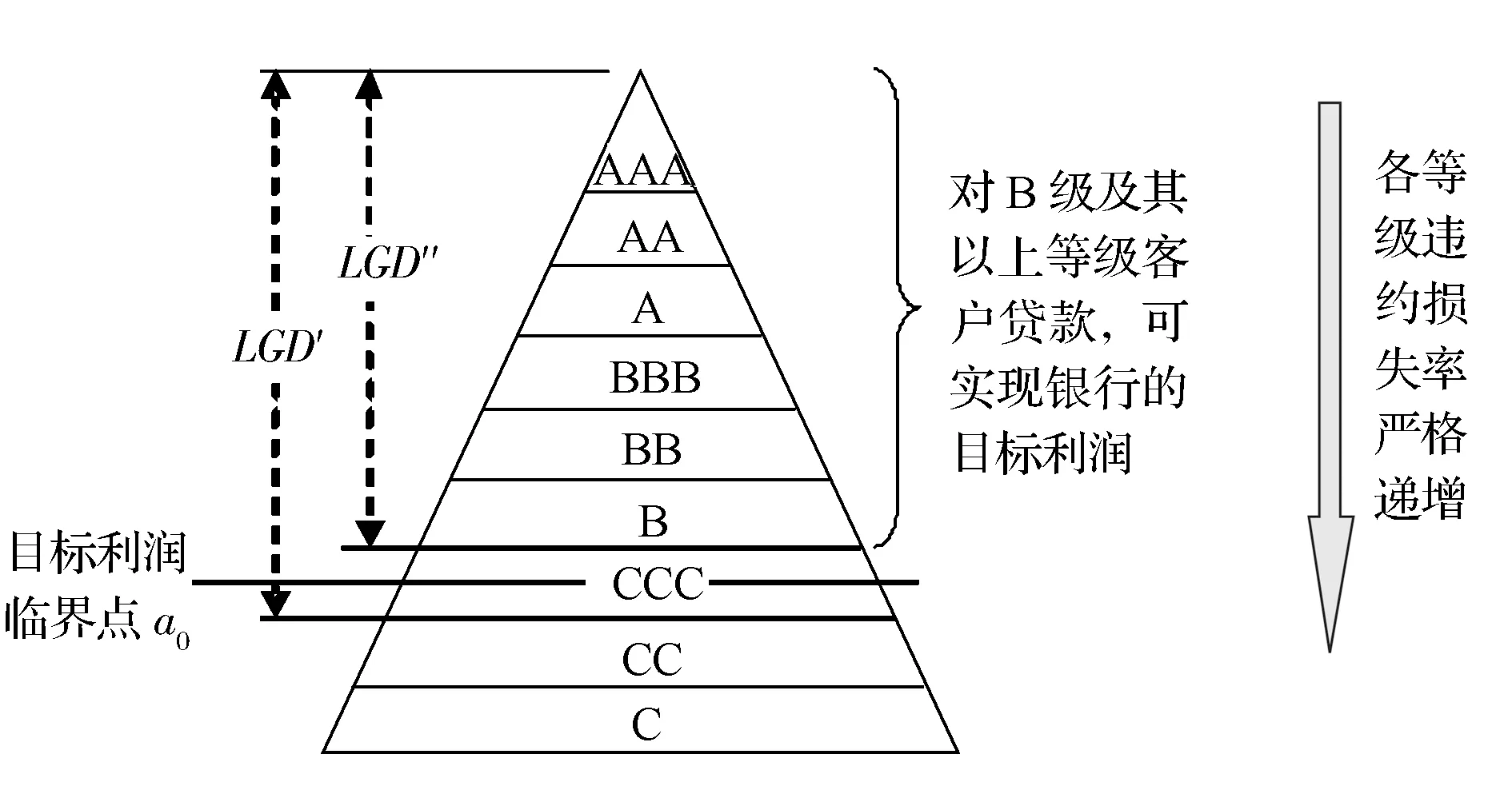

2.2解决难点的思路

根据信用等级越高、违约损失率越低的风险等级匹配标准,构建各等级违约损失率严格递增的约束条件,以银行实现目标利润临界点以上贷款商户数最多为目标函数,构建商户小额贷款信用等级划分模型。既能保证信用等级划分结果满足信用等级越高、违约损失率越低的信用本质属性,也能确保商业银行在实现自身目标利润前提下、贷款客户群体最大化,体现信贷资金惠及更多商户的“普惠金融”理念。解决难点1、2。

商户小额贷款信用等级划分原理如图1所示。

2.3商户小额贷款信用评级步骤

商户小额贷款信用评级步骤如下:一是建立指标体系;二是根据成本型、效益型、适中型、区间型等指标属性,对指标进行无量纲标准化打分;三是通过主客观赋权法,确定商户小额贷款信用得分;四是利用贷款商户信用得分、应收本息、应收未收本息等数据,确定贷款商户的信用等级。

应该指出,本文是在合理确定商户信用得分基础上进行的研究,对于如何遴选指标、求解商户信用得分不是本文的主要创新,此处不再赘述。

3 基于风险等级匹配的商户小额贷款信用评级模型

3.1信用等级划分多目标规划模型的构建

(1)目标函数的构建

目标函数1:银行目标利润临界点以上的贷款商户数量最多。

设:Nj-银行目标利润临界点之上、第j等级的客户数(j≤k;k=1,2,…,9分别对应AAA、AA、…、C这9个信用等级),N-贷款总客户数。则

Obj1: maxf=(N1+N2+…+Nj)/N

(1)

式(1)的经济学含义:式(1)表示目标利润临界点上各等级客户数之和(N1+…+Nj)占样本总数N比值最大,反映银行实现目标利润时、发放贷款的商户数最多,体现信贷资金惠及更多商户的“普惠金融”理念。

目标函数2:全部相邻等级商户违约损失率之间的差距最小。

设:LGDk-第k等级的违约损失率(LossGivenDefault);k=1,2,…,9。则

Obj2: ming=(LGD9-LGD8)2+…+(LGD2-LGD1)2

(2)

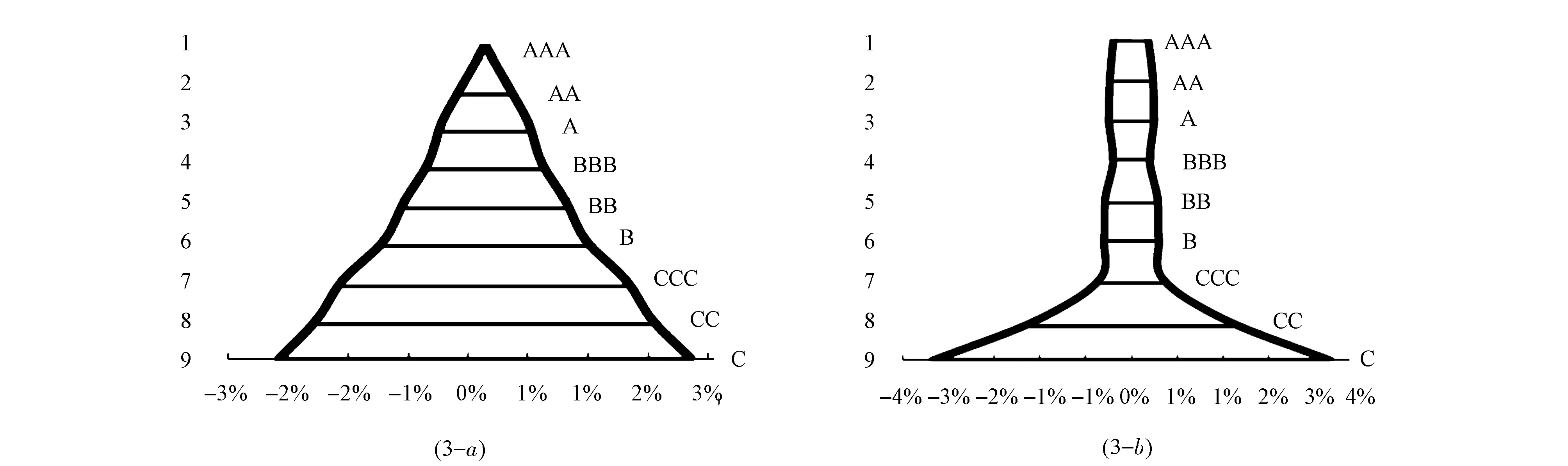

式(2)的作用:满足风险等级匹配标准(下文约束条件1)的信用等级划分结果,其违约损失率分布呈现三角形结构,越完美的信用等级划分结果,其对应的违约损失率分布越接近等腰三角形。式(2)通过建立全部相邻等级违约损失率之差平方和最小的目标函数,保证遴选出的信用等级划分结果对应的违约损失率分布最接近完美的等腰三角形。

(2)约束条件的构建

约束条件1:信用等级越高、违约损失率越低的风险等级匹配约束。即:

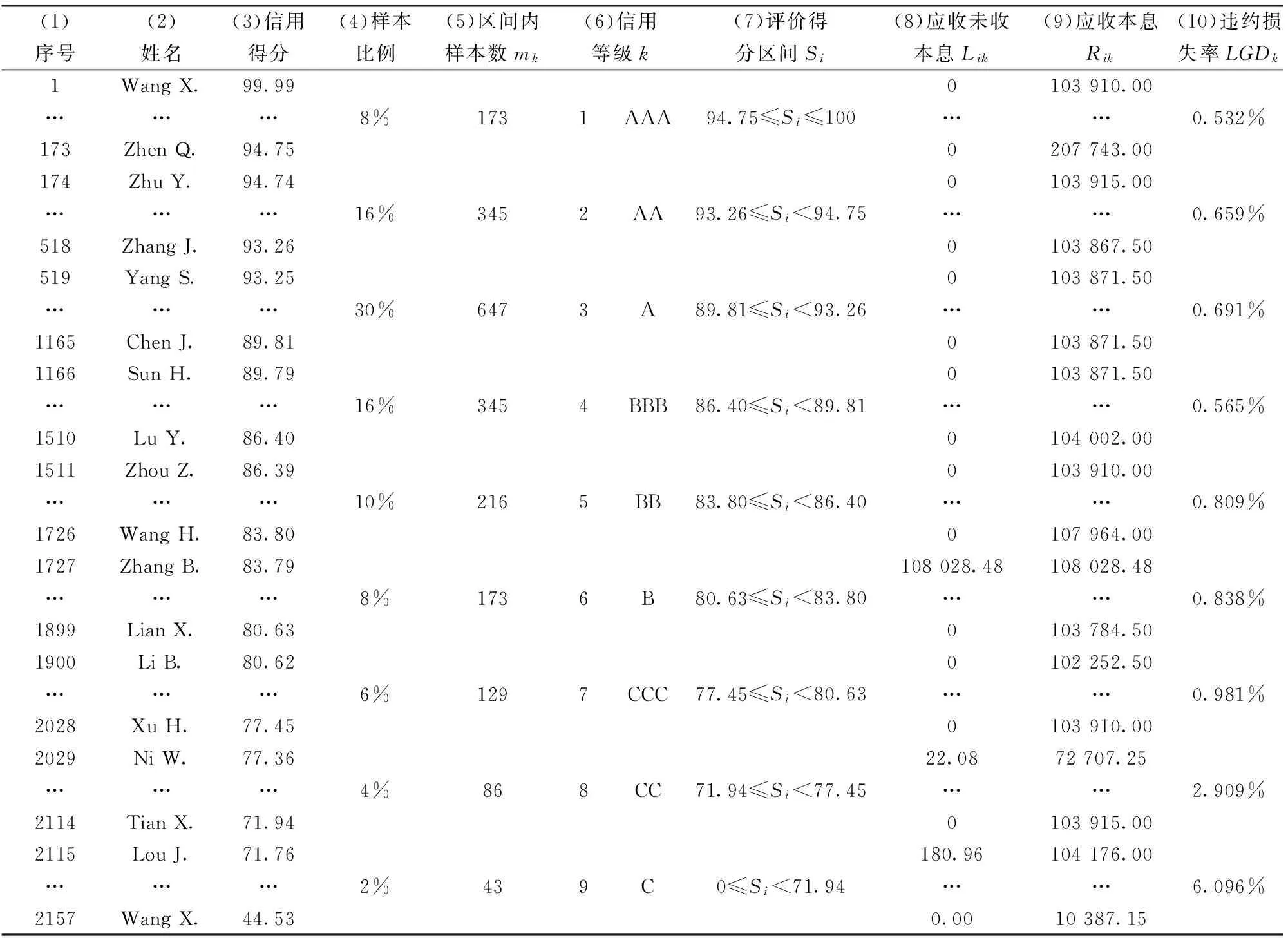

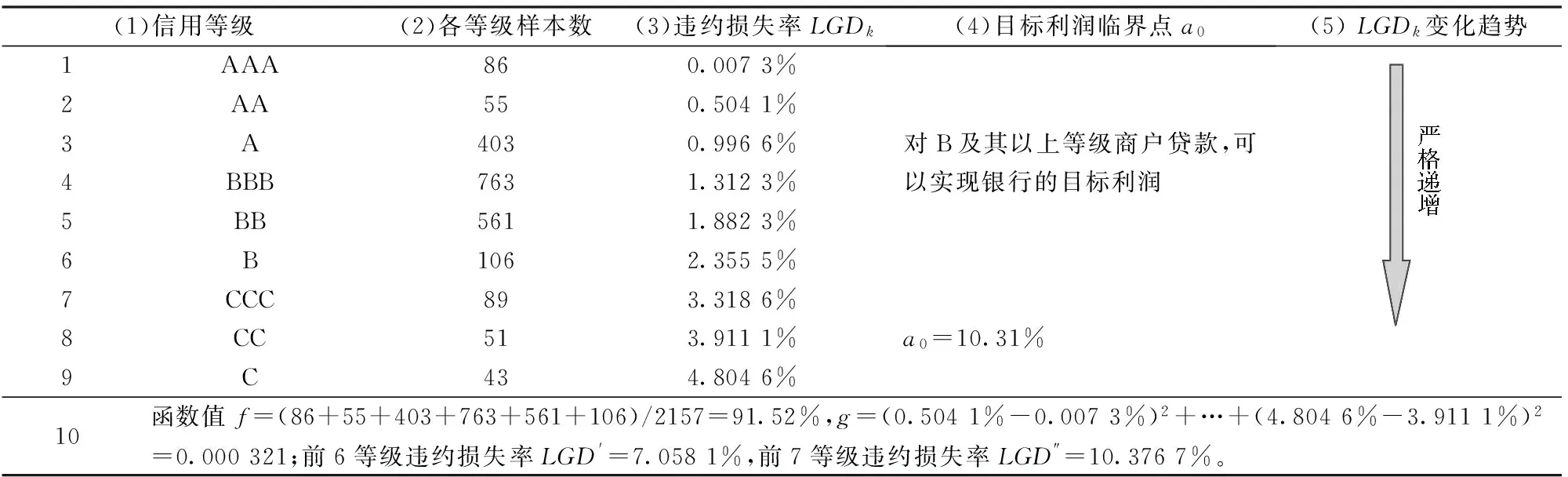

0 (3) 只有国债的违约损失率等于0,故设定LGD1>0;LGD9≤1表示最后一个等级客户至多全部违约(全部违约时LGD9=1),故式(3)中设定违约损失率大于0且小于等于1是合理的。 式(3)的经济学含义:各等级违约损失率严格递增,保证商户信用等级划分结果满足信用等级越高、违约损失率越低、贷款利率越低的风险等级匹配标准。弥补现有信用评级体系可能产生的信用等级很高、但违约损失率反而不低的不合理现象。 约束条件2:实现银行目标利润约束。 设:LGD′-前j个等级商户的贷款违约损失率;a0-银行目标利润临界值;LGD″-前j+1个等级商户的贷款违约损失率。则: LGD′≤a0≤LGD″ (4) 式(4)的经济学含义:前j个等级商户违约损失率LGD′≤银行目标利润临界值a0≤前j+1个等级商户违约损失率LGD″,表明银行对前j个等级及其以上客户贷款,可以实现其目标利润。 以LGD′≤a0≤LGD″为例,说明信用等级划分过程,如图2所示。 图2 商户小额贷款信用等级划分示例(LGD′≤a0≤LGD″) 约束条件3:求解第k等级商户违约损失率LGDk的等式约束。 设:Lik-第k等级第i个商户的年应收未收本息;Rik-第k等级第i个商户的年应收本息;Nk-第k等级的商户数。则第k等级年违约损失率LGDk为: (5) 式(5)的经济学含义:通过贷款商户年应收未收本息Lik和年应收本息Rik的对比关系,计算各等级商户的年违约损失率LGDk,保证违约损失率的测算能准确反映银行的真实损失。 3.2多目标规划模型的单目标化 多目标规划的求解主要有以下两种方法:一种是分层序列法,也就是先将各个目标按照重要程度排序,在前一目标最优解对应的可行域内求解下一个目标的最优解,直至找出共同最优解;另一种是“化多为少”法,即将多目标变换为单目标,如线性加权法、主要目标法、理想点法等[28]。因此,本文采用权系数线性加权法将信用等级划分模型的目标函数f和g进行单目标化。 令f0=maxf,则求解函数f的最大值等价于求解函数|f-f0|的最小值,故目标函数1的等价形式可表示为:maxf⟺ min|f-f0|。同理,令g0=ming,则目标函数2的等价形式为:ming⟺ min|g-g0|。 引入权系数b∈[0,1],则式(1)、式(2)构成的双目标规划模型等价于: minh=b|f-f0|+(1-b)|g-g0| (6) 式(6)的含义:当b=1时,式(6)等价于式(1),表示决策者期望在由式(3)-式(5)构成的可行域内,寻求银行目标利润临界点以上贷款商户数量最多的一组最优决策解;当b=0时,式(6)等价于式(2),表示决策者期望在由式(3)-式(5)构成的可行域内,寻求全部相邻等级商户违约损失率之间的差距最小,也就是商户信用等级划分结果对应的违约损失率分布最接近等腰三角形的一组决策解;当b∈(0,1)时,表示决策者希望找出兼顾目标利润临界点以上贷款客户数和评级结果对应的违约损失率分布接近等腰三角形的一组决策解。 由以上分析可知,式(1)-式(5)组成的双目标规划信用等级划分模型等价于: minh=b|f-f0|+(1-b)|g-g0| (7) 4.1样本选取与数据来源 选取中国某国有大型商业银行[29]29个省份2157个商户作为实证对象。样本涉及的省级行政区包括:华北地区的北京市、天津市、山西省、河北省、内蒙古自治区,东北地区的辽宁省、吉林省、黑龙江省,华东地区的上海市、山东省、江苏省、江西省、浙江省、安徽省,华南地区的福建省、海南省、广东省,西北地区的陕西省、甘肃省、宁夏回族自治区、新疆维吾尔自治区,华中地区的河南省、湖北省、湖南省,西南地区的重庆市、四川省、云南省、贵州省、广西壮族自治区。在中国34个省级行政区中,上述29个省份不含青海、西藏、台湾、香港、澳门5个。上述样本的典型性在于:既包含了辽宁、山东等沿海地区,又包括了山西、河南等内陆省份;既兼顾了上海、广东等经济发达地区,又包括了青海、西藏等经济欠发达地区;既包含了广西、新疆等少数民族集中的地区,又包括了陕西、江西等汉族为主的地区。显然,上述样本涵盖了东、中和西部地区的省份,可确保信用等级划分结果可信度高、适用性强。 2157个商户信用评级数据来源于该商业银行总行商户小额信贷系统[29],如表1所示。其中,表1第2列是商户姓名;第3列是依据评价方程[29]得到的信用得分按降序排列的结果(由于如何选取指标、求解信用得分不是本研究的主要创新,此处不再赘述);第4列是按照样本数服从正态分布特征,得到9个等级的样本比例(旨在说明正态分布的信用等级划分方法无法满足信用等级越高、违约损失率越低的风险等级匹配标准,便于同本文结果进行对比);第5列是正态分布对应的各等级样本数;第6列是对应的信用等级;第7列是不同等级商户对应的信用得分区间;第8、9列是每个商户贷款到期后实际的应收未收本息、应收本息[29];第10列是依据正态分布划分方法,利用上文式(5)得出9个等级的违约损失率。 4.2商户信用等级划分 (1)模型参数设定 中国某国有大型商业银行实现目标利润时,商户小额贷款最大可接受的贷款年违约损失率a0=10.31%[29]。 表1 商户小额贷款信用等级划分原始数据 注:出于数据保密性考虑,表1第2列中商户姓名用拼音表示。 表2 商户小额贷款信用等级划分结果 图3 信用等级划分结果的违约损失率分布 假设决策者为中性决策者,试图寻求目标利润临界点以上贷款商户数最多、以及评级结果对应的违约损失率分布最接近等腰三角形,此时不妨取式(7)中参数b=0.5。 (2)模型求解 将a0=10.31%、b=0.5、表1第8、9列商户应收未收、应收未收本息数据带入式(7),求得对应的信用等级划分结果,如表2所示。这一过程可方便地使用C++软件编程实现。 (3)违约损失率分布图的确定 以表2第3列违约损失率LGDk的大小为横轴长度、对应的信用等级为纵轴,得到的违约损失率分布,如图3-a所示。同理,以表1第10列违约损失率LGDk的大小为横轴长度、对应的信用等级为纵轴,可得正态分布信用评级结果对应的违约损失率分布,如图3-b所示。 4.3实证结果的对比分析 为了说明本文所建模型的合理性和有效性,将本文得到的信用评级结果与现有信用评级模型进行对比: (1)风险等级匹配标准对比 由表2第3列知,各等级违约损失率严格递增,表明本模型求得的信用等级划分结果满足信用等级越高、违约损失率越低的风险等级匹配标准。 而现有信用评级方法[12-27]要么基于客户信用得分区间、要么基于客户数分布、要么基于违约概率阈值,这些方法都没有考虑贷款客户真实的违约损失,导致评级结果无法满足信用等级越高、违约损失率越低的风险等级匹配标准。 (2)“普惠金融”和信贷决策功能对比 由上文约束条件2知,本文得到的评级结果在保证银行实现自身目标利润的可持续发展前提下,追求授信客户群体最大化。这样做既能挖掘出对哪些等级及其以上客户贷款,可以达到银行的目标利润,实现信用评级系统的贷款决策功能;同时,也体现了信贷资金普及更多客户的普惠金融理念。由表2实证分析结果也可看出:①前6个等级商户贷款违约损失率LGD′=7.058 1%<目标利润临界点a0=10.31% <前7等级违约损失率LGD″=10.376 7%,表明对B及其以上等级商户贷款、可以实现银行的目标利润,满足国务院提出的“十三五”期间要立足商业可持续发展原则,切实缓解小微信贷主体贷款难、融资难的问题。②目标函数值f=(86+55+403+763+561+106)/2157 =91.52%知,B级及其以上等级商户占申请贷款商户总数的91.52%,揭示了信贷资金普及更多客户的普惠金融理念。 而现有信用评级模型[12-27]仅仅给出了哪个客户属于哪一等级的信用等级划分结果,没有与商业银行实现目标利润时的贷款临界值挂钩,无法确定对哪些等级以上客户贷款可以实现银行的目标利润,既不具有贷款决策功能,也无法体现授信客户群体最大化。 (3)本研究对任何信用评级体系均适用 通过对中国某国有商业银行2157个小额贷款商户[29]、2044个小额贷款农户[30]、中国某城市商业银行3111笔小企业[31]等多个信用风险评价体系进行实证检验,利用本文提出的信用评级模型,均可得到满足风险等级匹配标准和实现银行目标利润的信用评级结果,表明本文所建模型具有普遍适用性,可供商业银行实践推行普惠金融时借鉴参考。 4.4几点说明 (1)本研究是建立在合理确定商户信用得分的基础上。我们科研创新团队[29]利用中国某国有商业银行2157个商户小额贷款样本数据,从基本情况、保证联保、偿债能力、盈利能力、营运能力、宏观环境等六个方面海选指标,通过偏相关分析剔除反映信息重复的指标,通过主基底分析遴选出对商户违约状态影响显著的指标,构建了由贷款人婚姻状况、流动比率、行业景气指数等23个指标组成的商户小额贷款信用评级指标体系。在此基础上,利用Logistic回归方法求出了商户的信用得分。由于该方法求得的商户违约状态误判率较低,已在商业银行得到实践应用。 由于如何选取指标、求解信用得分并不属于本研究,此处不再赘述。 (2)本文仅以AAA、AA、A、BBB、BB、B、CCC、CC、C“三级九等”信用等级划分为例,说明模型的可行性。若改为“五级划分”[32],仅需将式(7)所示的信用等级k=5,通过C++软件即可方便地得到所需结果。 本文在对国内外小额贷款成功经验和现实制约进行综述梳理的基础上,构建了一个基于风险等级匹配和普惠金融双重约束的商户小额贷款信用等级划分模型,深入分析了银行如何利用风险等级匹配标准、自身的目标利润临界值、普惠金融约束来进行信用评级和贷款决策,从而有效降低银行的信用风险。在此基础上,通过对中国某国有大型商业银行29个省2157个商户信贷数据进行实证,得到了既能满足风险等级匹配标准、也能实现银行目标利润的信用等级划分结果。综合上述分析,本文得出以下三点主要结论和启示: (1)通过设计合理的信用评级机制,可走出银行不愿意放贷,守信商户得不到贷款的困境。以信用等级越高、违约损失率越低的风险等级匹配标准为约束条件,以银行目标利润临界点以上贷款商户最多为目标函数,构建商户小额贷款信用等级划分模型,确定商户的信用等级。既保证银行可实现自身的目标利润,也确保了获得贷款的商户数最多,体现信贷资金惠及更多商户的“普惠金融”理念。 (2)合理的信用评级体系应该满足信用等级越高、违约损失率越低的风险等级匹配标准;否则,评级结果会误导公众,也会使商业银行在贷款定价时不同等级债务人的违约风险无法得到足额补偿,进而造成贷款损失。本文利用信用等级越高、违约损失率越低、贷款利率越低的风险等级匹配标准为约束条件,构建信用等级划分模型,保证了信用评级结果满足风险等级匹配标准。 (3)同时,本文的理论分析和实证检验也为我国银监会、商业银行实践推广普惠金融,解决商户等小微信贷主体的融资难题提供了新的思路和参考。 [1] 国家工商总局、教育部、工业和信息化部、中国社会科学院“个体私营经济与就业关系研究”课题组.中国个体私营经济与就业关系研究报告[EB/OL].(2015-10-26) [2016-10-09].http://www.saic.gov.cn/zwgk/tjzl/zxtjzl/xxzx/201510/t20151030_163438.html. [2] 中华人民共和国国务院政府信息公开专栏.中共中央国务院关于加大改革创新力度加快农业现代化建设的若干意见[EB/OL].(2015-02-01) [2016-10-10].http://www.gov.cn/zhengce/2015-02/01/content_2813034.htm. [3] 国务院新闻办公室网站.国务院关于印发推进普惠金融发展规划(2016—2020年)的通知[EB/OL].(2016-02-02) [2016-10-09].http://www.scio.gov.cn/xwfbh/xwbfbh/wqfbh/33978/34138/xgzc34144/Document/1467175/1467175.htm. [4] 李东荣.拉美小额信贷监管经验及对我国的启示[J].金融研究,2011,(5):1-12. [5] 刘西川,杨奇明,陈立辉.农户信贷市场的正规部门与非正规部门:替代还是互补?[J].经济研究,2014,49(11): 145-158+188. [6] Bester H.The role of collateral in credit markets with imperfect information [J].European Economic Review,1987,31(4): 887-899. [7] 赵岳,谭之博.电子商务、银行信贷与中小企业融资—一个基于信息经济学的理论模型[J].经济研究,2012,47(7): 99-112. [8] 孙天琦.制度竞争、制度均衡与制度的本土化创新—商洛小额信贷扶贫模式变迁研究[J].经济研究,2001,(6): 78-84. [9] 田剑英,黄春旭.民间资本金融深化与农村经济发展的实证研究—基于浙江省小额贷款公司的试点[J].管理世界,2013,(8): 167-168. [10] 汪昌云,钟腾,郑华懋.金融市场化提高了农户信贷获得吗?—基于农户调查的实证研究[J].经济研究,2014,49(10): 33-45,178. [11] 吴勇.农村中小企业信贷融资问题博弈分析[J].管理世界,2015,(1): 171-172. [12] 石宝峰,刘锋,王建军,等.基于PROMETHEE-II的商户小额贷款信用评级模型[J].运筹与管理,2016,26(8):1-11. [13] Akkoc S.An empirical comparison of conventional techniques,neural networks and the three stage hybrid Adaptive Neuro Fuzzy Inference System (ANFIS) model for credit scoring analysis:The case of Turkish credit card data [J].European Journal of Operational Research,2012,222(1): 168-178. [14] Ju Y H,Sohn S Y.Updating a credit-scoring model based on new attributes without realization of actual data [J].European Journal of Operational Research,2014,234(1): 119-126. [15] 迟国泰,张亚京,石宝峰.基于Probit回归的小企业债信评级模型及实证[J].管理科学学报,2016,19(6): 136-156. [16] Altman E I.Financial ratios,discrimination analysis and the prediction of corporate bankruptcy [J].Journal of Finance,1968,23(4): 589-609. [17] 马九杰,郭宇辉,朱勇.县域中小企业贷款违约行为与信用风险实证分析[J].管理世界,2004,(5): 58-66,87. [18] Baesens B,Setiono R,Muse C,et al.Using neural network rule extraction and decision tables for credit-risk evaluation [J].Management Science,2003,49(3): 312-329. [19] Karlan D,Zinman J.Microcredit in theory and practice: Using randomized credit scoring for impact evaluation [J].Science,2011,332(6035): 1278-1284. [20] 陆爱国,王珏,刘红卫.基于改进的SVM学习算法及其在信用评分中的应用[J].系统工程理论与实践,2012,32(3): 515-521. [21] Shi Baofeng,Chen Nan,Wang Jing.A credit rating model of microfinance based on fuzzy cluster analysis and fuzzy pattern recognition: Empirical evidence from Chinese 2157 small private businesses [J].Journal of Intelligent &Fuzzy Systems,2016,31(6): 3095-3102. [22] 中国工商银行.关于印发《中国工商银行小企业法人客户信用等级评定办法》的通知[R].工银发[2005]第78号,2005: 5-7,13-21. [23] Raquel F.Modelling of insurers’ rating determinants: An application of machine learning techniques and statistical models[J].European Journal of Operational Research,2007,183(3): 1488-1512. [24] Min J H,Lee Y.A practical approach to credit scoring [J].Expert Systems with Applications,2008,35(4): 1762-1770. [25] 寇纲,娄春伟,彭怡,等.基于时序多目标方法的主权信用违约风险研究[J].管理科学学报,2012,15(4): 81-87. [26] 迟国泰,潘明道,齐菲.一个基于小样本的银行信用风险评级模型的设计及实证[J].数量经济技术经济研究,2014,(6):102-116. [27] Shi Baofeng,Wang Jing,Qi Junyan,et al.A novel imbalanced data classification approach based on logistic regression and Fisher discriminant [J].Mathematical Problems in Engineering,2015,2015: 1-12. [28] 王鹏飞,李畅.不确定多属性决策双目标组合赋权模型研究[J].中国管理科学,2012,20(4): 104-108. [29] 中国邮政储蓄银行,大连理工大学.中国邮政储蓄银行商户小额贷款信用风险决策评价系统研究结项报告[R].中国邮政储蓄银行、大连理工大学,2012. [30] 中国邮政储蓄银行,大连理工大学.中国邮政储蓄银行农户小额贷款信用风险决策评价系统研究结项报告[R].中国邮政储蓄银行、大连理工大学,2012. [31] 大连银行,大连理工大学.大连银行小企业信用风险评价与贷款定价系统研究结项报告[R].大连银行、大连理工大学,2015. [32] 薛锋,柯孔林.粗糙集-神经网络系统在商业银行贷款五级分类中的应用[J].系统工程理论与实践,2008,28(1): 40-45,55. Abstract: One of the main tasks of credit rating is to distinguish different clients using loss given default (LGD) parameter.However,it is very common in reality that many credit rating systems seem properly if we only look at their indicators,customers with higher credit rating still have higher corresponding LGD in those systems.Therefore,an ideal credit rating result should meet the credit risk-rating match-up standard that the credit rating increases with the decreasing LGD.Secondly,the existing credit rating results don't match with the target profit point of commercial banks,so the credit rating approaches do not have the functions of credit decisions.Bankers or credit clerks cannot locate the qualified customers who can realize the bank's target profit. To fill in the above gaps,this paper advances in three aspects.First,based on considering small private businesses’ LGD and achieving banks’ target profit,a novel credit rating ideal is put forward that the higher credit rating comes with the lower corresponding LGD.Second,a nonlinear programming credit rating model which is consisted of two objective functions and three constraint conditions has been created.The constraint condition 0 Our research not only has practical significance for credit risk assessment of the 2157 small private business microfinance,but also offers a new insight into credit risk decision evaluation of customers in other commercial banks in the world.In addition,a new reference is provided for CBRC and commercial banks practicing the inclusive finance. Keywords: credit rating;credit risk-rating match-up;the inclusive finance;microfinance;small private business The Inclusive Finance,Bank Loans and Financing of Small Private Business Microfinance Loan— Based on Matching Credit Risk and Credit Rating SHIBao-feng1,WANGJing1,CHIGuo-tai2 (1.College of Economics &Management,Northwest A&F University,Yangling 712100,China;2.Faculty of Management and Economics,Dalian University of Technology,Dalian 116024,China) F830.33;F830.589 A 1003-207(2017)09-0028-09 10.16381/j.cnki.issn1003-207x.2017.09.004 2016-07-04; 2017-02-23 国家自然科学基金青年项目(71503199);国家自然科学基金资助项目(71373207;71471027);中国博士后科学基金项目(2015M572608,2016T90957);国家自然科学基金重点项目(71731003);中国银监会银行业信息科技风险管理项目(2012-4-005);中国邮政储蓄银行总行小额贷款信用风险评价与贷款定价资助项目(2009-07);西北农林科技大学“青年英才培育计划”(Z109021717) 石宝峰(1984-),男(汉族),山西长治人,西北农业科技大学经济与管理学院副教授,硕士生导师,金融工程博士,研究方向:信用评级、金融风险管理,E-mail:shibaofeng@nwsuaf.edu.cn.

4 商户小额贷款信用评级模型实证

5 结语