民间的两块“表”关乎金融稳定

谭保罗

在长达数年的量化宽松之后,美联储启动了“缩表”策略,这成为了全球金融领域的最大事件。牵一发,而动全身。其他各国央行—包括中国人民银行在内,是否也要跟进“缩表”?

2007年金融危机爆发以来,“表论”不断。各种“资产负债表衰退”、“央行扩表”和“缩表”的论调不断刷新着人们对全球经济、金融的运行机制的看法。它们用财务学的框架,形象地诠释着经济衰退和复苏的货币本质,以及背后的权力博弈和人性冲动。

同样,对中国来说,两块“表”尤为重要。它们分别是家庭的“现金流量表”和企业的“利润表”。某种程度上讲,这两块“表”的良性互动机制,是保证金融体系稳定,促进经济复苏的宏观货币基础。

任何金融整顿或者说改革,都不能忽视这一基础性架构。卓有成效的整顿,一定是不断夯实这两块“表”的质量,并强化这两块表的良性互动,而不是破坏它们。

关注中国家庭的现金流

全天下的年轻人,没有买房的原因都一样,比如缺钱,但筹钱方式则各有各的不同,也各有各的成本—现金流的压力。

在2017年的春节前夕,33岁的北京白领顾然做出了他人生“有史以来”最大的财务决策,他以200万的首付在北京东五环购入了一套450万的二手房,套内面积70平米。

首付中,自有资金只有80万,其他都是从亲戚、好友和大学同学那里借的,还有就是一些机构提供的个人信用贷款,利息较高。

这是顾然在北京的第二套房。他是四川人,在北京念大学之后,就留在了北京工作。他的父母在成都的市中心地段,也给他买了两套房。换句话说,他根本不缺房子。“为了投资,为了孩子,钱放在手里贬值,每天让我手心出汗。”顾然说。

顾然的这笔投资是绝对划算的,不到半年,到2017年5月份,房子已经涨到了510万,升值60万,差不多等于顾然两口子的税后年薪之和。

但顾然也有他的烦恼,他一直担心家庭现金流的问题。光是银行的按揭贷款,他每个月的支出就差不多1.7万。此外,用来付首付的资金,尽管从亲朋好友那里筹集,但依然会支付利息。机构的个人信用贷款则更不用说,利息比房贷几乎高出两倍。

虽然投资让顾然赚了不少,但他依然对女儿有点“内疚”,因为两套房子都没有好的学位。在他眼里,附近的小学都只能算是些“二流”学校。

对学位的耿耿于怀,这是未来的烦恼,但现实的问题则摆在他的面前。加上北京第一套房的房贷,再和家庭日常开支算在一起,即便考虑空房出租,他最近这几年每月的月支出差不多也在3万以上。

顾然女儿今年5岁,如果再加上学校教育、书画、钢琴等课外兴趣班的培训费用,这个中产家庭的月支出会更多。

顾然的妻子在一家外资IT企业工作,单位在2017年春节前就提醒大家,因为中国区业务萎缩,今年可能要裁员。顾然妻子在行政部门工作,属于“非战斗人员”,被裁掉的可能性很大。

如果妻子被裁掉,考虑到“年龄”问题,再找工作并不容易,这意味着顾然家庭的现金流将直接被砍掉三分之一。这是顾然目前最大的担忧。

不过,顾然始终庆幸买了第二套房,他坚信北京的房价还会涨,目前最主要的问题是解决家庭的现金流问题,只要熬过这几年,一切都好了。

实际上,顾然的案例只是众多中国白领的写照之一。在2016年之前,普通人买房子投资的欲望其实并没有这么强,但2016年启动的一线城市房价跳涨,瞬间颠覆了大多数中国白领的财富观。

很多人逐渐有了这样的认识:以前,先可以不买房,年轻人要先奋斗。但后来,越来越多的人明白,买房本身就是奋斗。“不是买房的奋斗”,不过是财富竞争败军之将的托词,最终是对自己的人生不负责任。当然,少数通过奋斗,最终跻身顶级富裕阶层的人除外。

除了北京,还有上海和深圳,一线城市一套房子的价值往往可以等于一个上班族整個职业生涯的薪资所得。在这个意义上讲,不买房的奋斗,的确有点不靠谱。于是,越来越多的人开始加杠杆买房。

2016年,个人房贷成为了中国银行业最强劲的贷款需求。2017年,趋势并未根本扭转。中国人民银行公布一季度金融统计数据报告,一季度人民币贷款增加4.22万亿,同比少增3856亿元。但其中,中长期住户部门贷款增1.46万亿,同比增加3600亿。这类贷款很大程度都是房贷,这意味着房贷依然处在高位。

就好比顾然,他告诉《南风窗》记者说,如果自己有钱,他还会买第三套,尽管北京房价对很多人来说,已经“高不可攀”。

日前,全国社保基金理事会理事长楼继伟在一个会议上表示,中国家庭杠杆率已经升至接近50%,去杠杆进程不应该太快。

家庭的杠杆也会有风险。银监会主席郭树清在3月2日的国新办发布会上表示,去年新增贷款里将近一半是房地产贷款,其中个人住房按揭贷款就占了很大一部分,这是需要审慎关注的领域。

个人的房贷风险是什么?一是房价下跌,二是家庭现金流枯竭。在中国楼市,第一个难以成为现实,但第二个则的确需要“审慎关注”。

捍卫实体企业的利润表

目前,楼市的调控方向很明确,即通过需求侧的调控,比如限购来达到稳住房价,不让新的资金继续进入楼市,推高资产泡沫的目的。另一方面,则尽量通过对金融体系的整顿防范金融风险,同时也希望把资金重新挤入实体经济。

在市场看来,调控并不是要打压房价,比如房产持有税,短期内尚无出台的可能性。此外,从远期看,一线城市的房价很难被看空。

在这个意义上讲,像顾然这样在一线城市有两套房的中产人士,可以算是这一轮暴涨的幸运儿。当然,不能和那些拥有成捆房产证的人士相比。这样的幸运儿迫切需要的,是解决“流动性”问题,即家庭的现金流量表需要稳定和持续。

美国次贷泡沫破裂,根源就在于购房者家庭的现金流量表崩溃。部分少数族裔和低教育程度人群,他们无法找到满意的工作或者长期失业,没有办法得到薪水,无法按时向次级债券的“资产池”注入现金。那么,就最终导致了链条崩溃。

实际上,家庭的“现金流量表”,其基础是企业的利润表,这两者是天然链接的。在财务学上,企业的现金流量表分为三个板块,分别是经营活动现金流、投资活动现金流和融资活动现金流。同样,家庭的“现金流量表”也可以这么类比。

目前,多数中国家庭现金流的主干是“经营活动现金流”,即薪资所得。投资股票、投资房产所得,则可以看成是“投资活动现金流”。最后,什么是“融资活动现金流”呢?在顾然的案例中,他从机构借入个人信用贷款,作为第二套房的首付,这就是家庭的融资活动。

对企业来说,利润造假很容易,但现金流造假则成本要高得多,比如要不断设立公司,搞假的资金往来,费时费力。因此,现金流量表越来越被分析师所重视。家庭也是一样。

目前,对一些高位入市的购房者来说,用金融机构的信用贷款作为家庭的短期“过桥贷款”并不是个别现象。顾然就透露,他很多买房的朋友中,并不缺乏这样的操作。“如果房价继续上涨,这样做是绝对正确的。”

因为,买房是投资,但现金流是负的,即流出的,所以需要融入资金来调节。这种做法可以说是用家庭的“融资活动现金流”来支援“投资活动的现金流”。但家庭和企业一样,主业营业产生的现金才是最可以持续的,这种拆东补西式现金融通,并不是长久之计。

尤其是,考虑到中国家庭财产性收入的不足,比如股市亏多赚少,房租收益并不高,这意味着投资活动现金流入的缺乏。此外,中国人也缺乏过度负债习惯,因此,融资活动现金流也会不足。因此,工薪作为主营活动现金流显得更加重要。而这个现金流和企业的利润表是直接“接通”的。

在企业利润表上,企业会支付人工费用,这是成本项目,进入家庭部门之后,则成为家庭的薪资所得。如果劳动者拿的工资越高,那么家庭的现金流就越充分。但进一步说,高工资则是以企业的高利润为前提的。

实际上,这正是中国实体经济的症结所在,实体经济低利润,和房价不断暴涨的对照下,导致了资金脱实向虚。也导致中国人的薪资上涨,长期慢于货币的扩张速度。因此,稳定家庭的现金流,要做的依然是那个根本性问题,即提高实体经济的利润。

实体经济低利润的背后是高成本,它在不断地削弱着实体企业的利润表。一直以来,外界呼吁给中国实体经济减税,但减税其实只是策略之一,而不是全部。

在“税负栏”之前降成本

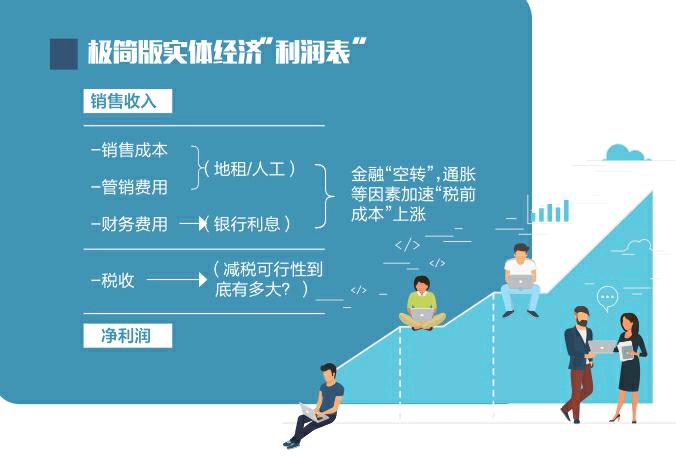

稍微有点财务学概念,便很容易理解在企业的利润表中,税收成本只是众多成本项之一,更多关系企业利润的资源在变成国家的税收之前,就发生了严重的“错配”。

在实体企业的利润表上,销售收入归入净利润之前,还必须减去利润表上的多个费用(成本)项目,比如销售成本、管理费用和利息支出等。實际上,在瓦解企业的利润方面,这三项比税收还要严重得多。

因为,税收至少是法定的,税务局不能随便加税,但税收之前的成本则是不断上涨的,永无止境。为什么会上涨?主要是因为地租、人力成本会被归入销售成本和管理费用,而银行贷款利息则是利息成本。换句话说,“金融空转”直接贡献了两项—地租和利息成本,这个逻辑已不用解释。

另外一个成本即人力成本的飙升很大程度也和金融有关。2008年之后,越来越多政府背景的“铁工基”项目开始和沿海制造业抢夺农民工。抢夺的结果显而易见,前者多半都是预算软约束的,利用政府信用背书带来银行贷款,“铁工基”总是能开出比制造业高的工资,从而倒逼制造业成本上升。

中国经济的确应该提高农民工的待遇,他们为这个经济体的崛起付出太多。但问题在于,提高的方式应该是提高工人技能和整体劳动生产率,通过产业升级,提高薪水,而不是直接用“铁工基”搞转移支付。

在某种意义上讲,要重振中国实体经济,最主要的工作可能并不是减税。政府支出特别是那些民生性支出都是刚性的,而且中国的现实国情也意味着政府的经常性开支也有着“准刚性”特征。因此,大幅度的减税并不现实。那么,中国经济就应该把关注点放回到企业整个利润表,而不是局限于利润表靠近末尾的那一栏—税收支出。

金融整顿,终极目标是重振实体经济的利润表,而最有效的重振方式则是尽快遏制住金融空转的势头,以及银行体系不断进行信用货币创造的欲望,控制通货膨胀,控制地租飙升。

就实体企业利润表而言,金融大整顿的目标,就是在税负这一项成本之前给企业降成本。

目前来说,银行系统的整顿和资本市场的改革,基本上都是这个方向。郭树清整顿银行业,着力点便是拆解债务链条的同时,遏制金融空转,最终也达到控制通胀的目的。

此前,著名经济学家、复旦大学教授韦森根据公开资料曾对《南风窗》做过这样一个估算:我国非金融企业负债已经超过100万亿,国有企业负债在80万亿上下,民营企业也有20多万亿元。银行贷款基准利率是4.35%,各个银行一般会上浮20%,所以大企业的贷款利率大约是5%多一点,民营企业都在7%~8%甚至更高。

这意味着什么?意味着实体企业一年要支付的利息,相当于中西部几个省的GDP之和。显然,利息支出正在摧毁企业的利润表,企业迫切需要股权融资。刘士余在资本市场重罚大佬,旨在重塑投资者信心,以股权融资降低负债,为企业节省利息成本。

实际上,在呼吁减税成为一种潮流的当下,很多人都忽视了这样一个关键问题。在中国实体经济的利润表上,如果单纯降低税负一栏,本质上把压力推给中央政府。如果贸然减税,极有可能削弱国家治理的财政税收基础,对经济的长期发展更为不利。

而在“税负栏”之前为企业降成本,才是真正的可行之策。从根本上来说,降成本(地租、利息)是从金融利益集团手中夺回原本属于实体经济的资源。金融整顿,不可半途而废,只有真正整饬金融利益集团,才能重振实体企业的利润表,并带动家庭的现金流量表扩张,最终让中国的金融体系坚不可摧。