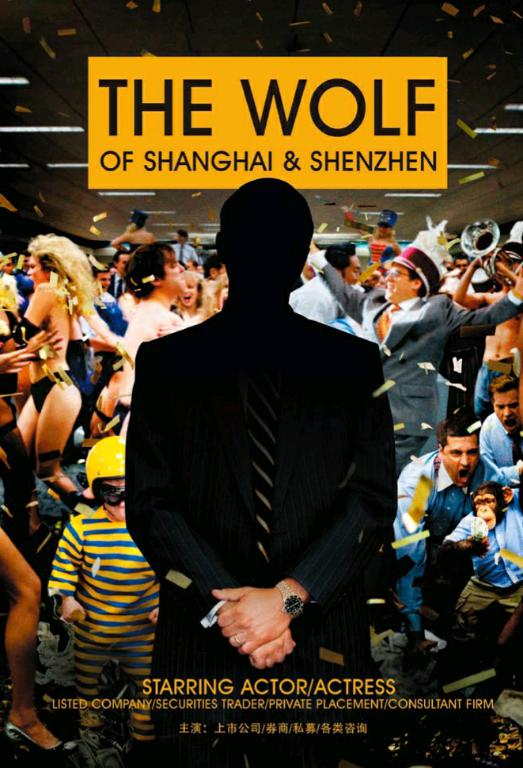

沪深之狼:金钱永不眠

唐亮

出乎意料,又在情理之中。

在“史上最严并购重组条规”颁布接近周年之际,资本市场再掀借壳浪潮:恒大借壳深深房A,娃哈哈借壳中国糖果,深装总借壳ST云维……

并购市场掀起盛夏狂欢的背后,是由上市公司、券商、私募、律师事务所、会计师事务所、咨询公司等组成的资本狩猎团。

过去,这些狩猎的人被叫做“项目操盘手”,后来改称“资本掮客”,几部热门电影上映后,现在又流行起“资本摆渡人”“沪深之狼”的叫法。但无论是何种称谓,他们的工作本质就是连接项目与资金,借由资本市场的贪婪与疯狂,低吸高抛赚取超出想象的利润。

在灰色里游走,在争议中生存,这是属于资本掮客的生态圈。

掮客鄙视链

Lewis是一位典型的资本掮客。

2008年,金融系毕业的Lewis供职于一家理财顾问公司(FA),其工作本质就是一种融资渠道:把有闲钱的客户介绍给VC、PE。有时候,客户本身就有不错的项目,Lewis团队再向VC、PE介绍这些项目资源,或投资,或作为上市公司、非上市公司并购对象。

在圈内,FA机构尚属底层。一是中介费赚头有限,二是能干这活的人太多,个体的注册会计师、律师、行业咨询师等都能做资金与项目的中介。

考取注册会计师后,2011年Lewis转投某上市券商投行部;积累相当的资金、项目资源后,2015年他又辞职成为某私募合伙人。

过去,常有“银行投行部>券商投行部>私募”的说法,如今顺序却是相反的。Lewis解释,全行业都在做“掮客”,只有在“岸上”与“湿脚”的区别,进私募比进券商难十倍。

在“岸上”,就是老老实实赚管理费、中介费。

比如,私募东方汇富帮助乐视旗下非上市公司乐视移动发行过一只可转债,总额2亿美元,年息高达15%,东方汇富收取每年2%管理费。不过东方汇富只是“一道掮客”,下面还有“二道掮客”恒宇天泽,收取的管理费为第一年3.5%,第二年2.5%,第三年1.5%。

两家私募捆绑在一起,老老实实赚管理费总共也多达三年13.5%,须知这可是本金。当年,为顺利售出,私募为乐视移动可转债定性为“较低风险”。如今,乐视深陷债务风波,投资人心乱如麻,私募却已在岸上数钱。

Lewis做的一般是“湿脚”的业务,或可理解为围绕并购重组开展的服务+投机。

过去常见套路:联合诸多资金方,在二级市场提前布局持股;然后帮助上市公司收购早已计划好的项目标的,制定高溢价、高业绩的对赌协议;最后,待股价暴涨后套现离场。

二级市场的布局者、上市公司、并购标的与连接各方的资本掮客,其实都是内幕交易的合谋者。这类以公司发展为名、套利为实的并购交易,当然是监管层设卡严格的领域。

2012年以后创业潮兴起,新兴项目数量井喷,又出现一种产业基金模式,不但大行其道还绕过了主要监管关卡。

Lewis正在接触的一家上市公司,是做传统产业的,从2013年起就在谋求通过并购完成转型。这些年来,上至券商下至咨询公司,至少有上百家资本掮客主动递来合作框架,最终Lewis凭借手头拥有更成熟的互聯网项目才被选中。

初步方案是,拟募资5亿元成立产业基金,上市公司出资10%做LP,私募出资1%做GP、基金管理人,并负责资金募集。基金成立后,将向已计划的互联网项目及相关方向投资。

Lewis解释,上市公司通过他们获得了10倍杠杆,只需出资5 000万元就能做产业并购;基金及其他投资人,也得到上市公司信誉背书。更关键的是,由产业基金收购项目无需通过证监会的审批,2-3年后装入上市公司即可套现走人。

作为撮合者,Lewis从上市公司、被投资的互联网公司、产业基金投资群都能拿到服务费,可达数百万元,提前在二级市场布局也能捞上一笔。

正是因为“湿脚”获利更丰,资本掮客的队伍才会日渐壮大。就连Lewis当年供职的FA机构也开始精品投行业务,把佣金转化为项目股权。

近年最成功的转型FA机构当属华兴资本,成立私募股权基金投资了摩拜、滴滴、奇虎、途家、链家、京东金融、英雄互娱等明星公司。

跑腿的人太多,自然僧多肉少。Lewis现在每个月要跑5~10家上市公司。给他的感觉是,手头如果没有备好3个以上优质项目,上市公司是不会见你的。

而资本掮客竞争最激烈的领域,毫无疑问就是“借壳”。

合谋分钱

2016年9月,万达商业从港交所退市,开启回归A股进程。两个月后,万达挑中的壳公司绵石投资发布公告,称终止重大资产重组事项。

在圈内,有传王健林亲自拜会多家壳公司,每家见面费20万元,没曾想首富的面子还是不够大。

2017年7月,万达突然将旗下文旅资产以631.7亿元的价格售与融创。在经营者看来,这是商业模式从重变轻;但在资本掮客看来,万达是要借壳再回港股。

“20万元已经是给首富面子的价钱。”在并购领域有不俗战绩的私募合伙人M先生,前不久就带着重组方花了100万元见面费。

不过相比见面费,壳费才是天文数字。

2011年,海航以16.53亿元收购李勤夫及其关联公司持有的九龙山合计29.9%,成为第一大股东。但是,“海航系”与“李勤夫系”后来发生纠纷,闹上法庭。在庭审中,李勤夫承认自己收到股权转让款,但是海航还要支付一笔“控制权转让费”6.68亿元。

6.68亿元,这是近年来罕见的被明确曝光价格的壳费,市场主流价格为4亿~6亿元,也有20亿~30亿元的报价。

事实上,大多数壳费都是隐蔽支付的。M先生解释,最早是大股东所持股份溢价转让;后来溢价太刺眼,又流行起向上市公司原股东定增募资,以共享股价上涨带来的增值。

近年还出现一种新套路,即将壳公司原资产的价格故意高估,转让给重组方,与置入资产相抵后,差额向重组方发行股份。这意味着,原大股东被稀释的股份减少,可以享受更多股价升值。最后,重组方或许还要无偿将置出资产还给原大股东。

在巨额壳费下,能将壳公司、重组方捆绑在一起,需要资本掮客的“辛勤跑腿”。

以M先生的成名作为例:

1.经过2年多的拜访及免费咨询服务,M先生获得某ST公司壳资源重组权,而后者也有强烈保壳意愿;

2.M先生所代表的私募及其合作机构提前布局持股ST公司;

3.M先生又说服两家非上市公司,愿意将股权与部分现金以捐赠形式给予ST公司;

4.ST公司通过股改对价安排形成新的经营性资产,两家非上市公司通过转增股本获得ST公司控制权。

重组完成,股价飞涨,原大股东保壳成功,两家非上市公司借壳上市,M先生套现离场。原大股东拿到见面费、公关费、壳费,重组方与私募的收益大致是上述成本的3倍。

M先生算得上“活好”的资本掮客了。在定增并购中,为了不稀释股价,M先生可以鼓动上市公司释放利好消息,同时又撺掇重组方、多个私募资金做高股价。表面上看是利好刺激,实际上却是资本掮客的套路。

但是,借壳生意也并非你想借就能借,风险也是不小的。

资本掮客套路深

对资本掮客与壳方而言,借壳最大风险就是政策风险:IPO难时则易,IPO易时则难。此外,时间窗口也至关重要。

2015-2017年,资本市场变化莫测,ST申科的“卖壳”经历,既撞上政策风险,又撞上窗口风险,资本掮客还不对“服务”包底,可谓最经典的案例。

ST申科从事传统轴承行业,2015年连续亏损两年,本来谈好与海润影视借壳合作,未料突然遭遇“海润影视高管因病住院”,两家合作失败。

为在剩余不多的时日里顺利保壳,申科控制人何氏父子只能放下身段,广发英雄帖,诚邀各路资本掮客速来协助。

很快,资本掮客陈海昌脱颖而出。

陈海昌属于大鳄级老玩家,曾突击入股中达股份借壳保千里,也是近期ST狮头转型煤制油的幕后操盘手。

双方约定,何氏父子以市价的一半即16.5元/股向陈海昌旗下海融天出让13.76%股权,同时停牌筹备非公开发行股票事项,但后来被证监会否决。

此时,ST申科随股灾急跌,击穿16.5元,陈海昌也迟迟没有打钱。圈内人讲,何氏带着董秘亲赴苏州拜会,却见陈海昌苦于股市亏损严重一脸无奈……两家一拍两散。

2015年9月,何氏又挑中资本掮客严海国,愿以20亿元转让其持有的全部股份。

与陈海昌不同,严海国是中基控股董事长,有实打实的业务。严海国表示,计划把旗下国泰安教育装入上市公司,营造“在线教育+金融+大数据”的概念。

但是,签约前严海国又改变主意,先是砍价到18亿元,后来只愿受让一部分股份,其他找第三方接盘。

这时已是2015年10月,离保壳期限越来越近,何氏父子只得让步。

严海国首先找来苏州沣黄投资,结果后者没看上ST申科;紧接着,严海国又介绍一位“高富帅”圆通速递。为表诚意,严海国还与何氏签订抽屉协议,约定以7.56亿元买下2 300多万股收益权——通过股价暴涨赚一笔介绍费。可惜圆通被大杨创世及其那边的资本掮客“勾引”去了,何氏父子与严海国的合作彻底告吹。

迫不得已,何氏自掏腰包1亿元收购ST申科旗下上海申科,靠这笔收入勉强保壳。

连续失败三次,可想何氏内心之痛、之急。因此,2016年2月,当资本掮客钟声操盘的华创易盛喊出36.33元/股的高价,何氏当即受让约13%股份,迫不及待抛出合作框架:申科以21亿元收购紫博蓝网络100%股权,同时向华创易盛募集不超过21亿元资金。

这桩交易很完美:华创易盛成为申科控股股东,同时前者与紫博蓝没有表面关联,因此不构成借壳上市。但何氏可能没有猜到:华创易盛GP只出了100元,其他几十亿元都是LP掏的——钟声相当于只花了100元壳费,申科贱卖至极。

然而,钟声也算时运不济。2016年6月,“史上最严”借壳新规颁布,因涉及类借壳,申科闯关失败。

申科后来几经调整方案未果,于2017年2月宣告放弃重组——有意思的是,就在申科宣布不玩之后三个月,IPO大门收紧,借壳再迎窗口机会。

人生犹如游戏,命运圈圈绕绕。申科四次卖壳未果,还要收拾心情再来第五次吗?

这个问题不要问命运,还是要问资本掮客。

江湖下半场

2017年7月,与何氏有过合作的陈海昌,以5.5亿元将其持有的海融天100%股权转让给协信远创,从而间接卖掉壳公司狮头股份。此前,陈海昌已经驻留狮头股份15个月。

与之类似,江泉实业、东方银星等公司背后的资本掮客纷纷离场,东莞知名老玩家杨志茂、朱凤廉在驻留博信股份18个月后,也决定以15亿元套现离场……这些交易中,溢价从10%~60%不等,接盘者中不乏新、老资本掮客。

由于并购重组新规对借壳装入资产的诸多限制,“借壳”事实上正变成“倒壳”,资本掮客的生意并未结束。

接盘的人,看中的正是IPO收紧,仍然会有优质企业选择借壳,比如顺丰速运以433亿元成功借壳鼎泰新材——只是“湿脚”变成“上岸”,大家捞钱的幅度更合理。

况且,壳公司普遍都有并购重组需求,有需求就有炒作空间。

有意思的是,Lewis与M先生目前都开了新业务:港股壳资源对接。

M先生解释:港股为注册制,IPO难度小于内地,但内地企业赴港上市也需经历公司架构重组、保荐人选择、境内审批、申请、聆讯等环节,需要2至3年时间,所以不如借壳。

而港股壳资源普遍便宜,操作也相对容易。最重要的是,控制权易手后普遍会出现炒作,上涨几倍都不在话下。

据Lewis介绍,现在出现一种新模式:在不被市场看好情况下,不惜破发也要到香港上市,就为抢到一个壳。具体可以参考2017年以来港股上市、不到一周即破发的公司。

正所谓“破发也不忧伤”。2011年,港股主板壳价值只有1.8亿~2.5亿元,2014年涨至3.8亿~4.5亿元,目前价码则是6亿元起步。

南下买壳浩浩荡荡,犹如当年赴港买奶粉——有钱不重要,有门道才是关键。

2017年5月,曾“坚决不上市”的娃哈哈,突然宣布对香港上市公司中国糖果要约收购。具体收购方为宗庆后独女宗馥莉控制的恒枫控股,这是一家由家族企业控制、从事实业投资的资本掮客公司。受此刺激,中国糖果一个月内从0.15元的壳股涨到0.5元的红股。

然而,这笔惊天买卖背后竟然还有另一拨资本掮客:中国糖果大股东多次减持股份给资本掮客里的正規军券商,每家券商都不超过5%举牌线——也就是说,大家早已悄悄布好套利口袋,就等宗馥莉进来。

2017年7月14日,恒枫控股收购中国糖果失败,各路掮客套现走人,股价应声暴跌。

有消息称,港交所正在观察市场形势,准备对内地资本掮客南下买壳、港股蓄意炒作股价采取措施。

正所谓金钱永不眠,资本掮客的故事仍将继续。