债务融资对企业可持续盈利能力的影响机理

刘建华,周 林

(辽宁大学 商学院,辽宁 沈阳 110136)

债务融资对企业可持续盈利能力的影响机理

刘建华,周 林

(辽宁大学 商学院,辽宁 沈阳 110136)

可持续盈利能力是企业长久生存和永续发展的重要影响因素,是理论界与实务界一直以来关注的焦点。改善企业的资本结构是提升企业可持续盈利能力的重要手段。实证检验表明:增强企业的债务融资能力可有效提升企业的可持续盈利能力;企业价值作为一家公司的市场表现在两者之间具有中介效用。增强债务融资能力(当期)——提高企业市场价值(当期)——促进企业可持续盈利能力(未来),是债务融资能力对企业可持续盈利能力影响机理的基本脉络。

债务融资能力;企业价值;企业可持续盈利能力;上市企业

一、引言

企业在日常的经营活动中,资金是其基本要素,同时也是企业实现良好绩效从而实现可持续盈利的必备要素。许多公司在生产运营中都面临着资金紧缺的困境,往往是望机遇而兴叹,心有余而力不足。融资约束一直是困扰企业可持续发展的难题,尤其在金融体系还不很健全的中国,金融歧视的现象特别明显[1-4]。提升债务融资能力,利用杠杆扩充企业的债务资本,增加企业经营流动资金,可以有效解决融资约束困扰公司可持续盈利问题。Caprio认为,公司的债务分为短期债务与长期债务,而通过长期债务融资获得的资金更利于企业支配,从而对于企业销售增长率的提升作用更大[5]。Demirguc-Kunt和Maksimovic通过对1980—1991年间的30个国家的企业进行研究发现,债务融资对于企业的增长具有正向的促进作用[6]。Brennan和Schwartz提出的权衡理论认为,公司经常在负债避税与负债成本之间进行抉择,往往会倾向认为利大于弊,从而提高负债水平,高财务杠杆会带来更好的绩效[7]。可见增强企业的债务融资能力会促进企业的可持续盈利能力,而可持续盈利能力是一种持续培养的过程,其效果必然会反映到企业的财务绩效上面。但公司运营具有一定的周期,财务指标带有滞后性,即债务融资能力一定是通过某种影响而后续作用于企业,进而提升企业的可持续盈利能力。那么这种传导机制会是怎样的呢?

提升债务融资能力的本质就是要为公司募集发展所需的债务资本,企业的负债水平提高以后会直接影响到公司在金融市场中的企业价值。改进后的MM理论与净收益理论认为,企业通过提升自身的融资能力会提高其负债水平、降低平均资本成本进而提升企业价值,负债率越高价值越大。然而,关于企业价值的提升是否会促进企业可持续盈利能力的实证研究较少。究其原因是,许多研究者都把企业价值当成了一种静态呈现指标而未考虑其动态变化过程对企业可持续盈利能力的影响。企业价值绝不等同于企业当期绩效,更不等于企业的持续绩效,那么企业价值是否会影响到企业可持续盈利能力呢?企业内部管理者会根据企业价值的高低起伏采取不同的投资政策,通常在金融市场表现良好即高价值企业会通过增发股票而募集到较多的资金,通过兼并、收购、多元化等战略扩大经营范围、降低市场风险。这种投资需求的增加会增强企业的资本扩展能力,促进企业的可持续发展[8]。因此,企业价值可能会是债务融资影响企业可持续盈利的一条通道,这恰恰也是本文关注的焦点。

二、文献回顾与假设提出

Myers与Majluf的优序融资理论认为,最佳的融资方式是内源融资,但多数企业由于规模有限以及营业利润投入到持续经营中,内援融资能力不强[9]。在外援融资中,由于债务融资的壁垒高于股权融资,所以前者对企业流动经营资金的补充更为重要。对于企业债务融资的支持可有效帮助企业扩大经营规模进而促进其持续盈利能力。金利娟通过构建融资相关性模型实证检验了融资支持对于我国中小企业实现可持续发展的重要性[10]。债务融资能力就是获取债务资本的能力,Wernerfelt的企业资源基础论的观点认为,资金的本质是一种重要的企业资源,融资能力强的企业可以培养难以复制的独特能力,这种独特的能力往往是企业持续竞争优势的重要来源,若这种优势长期存在便可以提升企业的可持续盈利能力[11]。Danie等运用元分析法得出了资源充裕对企业绩效具有正向影响的研究结果也恰恰印证了企业债务融资能力对可持续盈利能力的促进作用[12]。如果企业内部的资源有限,那么企业的战略布局便会受到限制,从而制约企业的成长速度[13][14]。美国著名财务学家Higgins提出了企业可持续增长模型,其中指出企业可持续增长不应以消耗企业的财务资源为代价[15]。而这种财务资源是什么呢?是企业的固有资产还是资金来源?如果是资金来源,那么是股权资本还是债权资本?通过Higgins的后续研究以及研究情景与条件设置可以判断,这种财务资源是资金来源中的股权资本。那么,提升企业可持续盈利能力的同时又要保证其资金来源,就必须增加其债权资本。综上所述,本文提出命题一。

假设一:增强债务融资能力会促进企业可持续盈利能力的提升。

关于债务融资能力与企业价值之间的关系,国内外学者基于的研究背景不同,因而得出的观点也有很大差异。Berger认为,负债可以有效解决管理层由于委托代理问题而出现损害企业价值的行为[16]。债务融资面临的还本付息问题可以更好地约束经理人,因为负债比例与公司破产倒闭密切相关,这对管理层留住“饭碗”是一种良性的激励机制。范从来与叶宗伟认为,债务融资虽然能够提升企业的价值,但是并不显著,他们称之为公司治理效应的弱化现象[17]。Durand提出了净营业收益理论,他认为企业的资本结构与其价值之间无关,经营收益才能真正决定企业的价值[18]。而也有学者认为存在最优的资本结构,Kim得出了企业具有最佳资本结构的结论[19]。

对于企业价值与企业可持续盈利能力之间的关系研究甚少,其原因可能是因为很多学者都将企业价值作为衡量企业绩效的重要工具性指标[20][21]。但企业短期绩效并不能作为企业持续盈利的衡量标准,我国资本市场尚未完全重视企业价值与企业可持续发展之间的关系,只关注了传统绩效指标而未关注价值与未来盈利的关系[22]。企业价值绝不是一种静态的指标,其动态变化的过程会影响到管理者做出不同的战略决策进而影响到企业的可持续盈利能力。

本文从Ross的信号传递理论,Akerlof、Spence和 Stiglitz的信息不对称理论以及 Jensen和Meckling的代理理论出发,认为股权融资是企业经营不佳的表现,而企业选择债务融资方式是在向市场传递一种经营良好的信号,债务融资能力越强,企业价值越高;债务融资具有强制实施还本付息的特点,降低信息不对称造成的企业管理人员肆意操纵内部现金流进行不合理投资的风险,减少代理成本进而增加企业价值[23-27]。银行作为债务融资的主要来源也会对其严加约束,这样融来的资金可以合理分配到提升企业绩效的日常管理与运营中,实现企业价值的最大化。

企业价值包括债务价值与股权资本价值,如果排除外界干扰,当企业的资本结构一定时,企业价值提升会促使企业通过发行少量的股票获得更多的投资品,这种投资需求的增加会驱动企业实现资本扩张[28]。资本扩张会提高企业的后续绩效,从而提升企业的可持续盈利能力。综合以上观点,本文提出命题二。

假设二:债务融资能力对企业可持续盈利能力的促进效用是部分通过企业价值传导的,即企业价值起到部分中介作用。

三、研究设计

(一)变量选取与描述

1.债务融资能力。本文参考国内外研究,采用资产负债率作为代理变量。这一方法得到国内外很多学者的认可。方明月在研究企业融资能力与企业并购关系时就将此作为衡量企业债务融资能力的代理变量[29]。

2.企业可持续盈利能力。企业具备可持续盈利能力要求其在一定期限内保持经营和发展的良好态势,以市场化表现评价机制为衡量标准,考察上市公司在资本市场中的财务成长性指标,相关财务成长性指标表现得越好,公司的可持续盈利能力就会更强。通常在衡量企业盈利能力时多采用ROE与ROA;唐清泉等在研究研发投入与企业可持续发展关系时使用主营业务利润率作为衡量企业可持续发展指标之一,实际衡量的是企业可持续盈利能力[30];王建琼等在构建企业可持续发展指标时采用主营业务收入增长率作为盈利能力的评价指标之一[31]。本文构建的企业可持续盈利能力,重点在于企业未来一段时间内的盈利情况。考虑到指标的综合性与全面性问题,在上述基础上进行了适当调整,采用t+1和t+2期营业收入年增长率(GRS)、营业利润年增长率(GRP)、总资产收益率(ROA)、净资产收益率(ROE)4个指标加权平均来构建企业可持续盈利能力。通过德尔菲法邀请多位经济、金融和财务领域的专家、教授来确定加权系数具体权重,其结果如下:企业可持续盈利能力=0.6*(0.3*GRSt+1+0.1*GRPt+1+ 0.4ROAt+1+0.2*ROEt+1)+0.4*(0.3*GRSt+2+0.1* GRPt+2+0.4ROAt+2+0.2*ROEt+2)。

3.其他变量设置

(1)企业价值。根据现有国内外的研究惯例,使用托宾Q作为代理变量,可以有效缓解由于重大变量遗漏而产生的内生性问题[32]。(2)企业规模。通常,企业规模越大其抵御风险的能力越强,易于获得竞争优势,对企业可持续发展能力具有促进作用,为了避免异方差问题的出现以及消除量纲因素,根据以往研究经验,将其作为控制变量。(3)行业类型。本文参考《上市公司行业分类指引(2012)》,将行业类型分为制造和非制造业,并引入哑变量加以控制。(4)现金比率。企业营运现金流会影响工作的并购、多元化等发展战略,进而影响公司的可持续盈利能力。(5)行业特征。采用资本密集度即人均资本来作为衡量不同行业特征的代理变量。(6)年份。参考以往研究经验,将其加以控制,此处不在赘述。

表1 主要变量的定义与说明

(二)理论模型构建

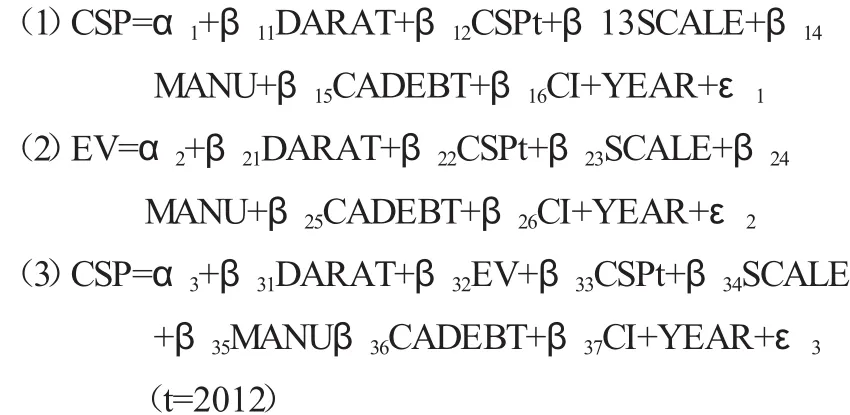

模型(1)用来检验假设一:增强债务融资能力会促进企业可持续盈利能力的提升。模型(2)、模型(3)用来检验假设二:债务融资能力对企业可持续盈利能力的促进效用是部分通过企业价值传导的,即企业价值起到部分中介作用。

图1 研究框架图

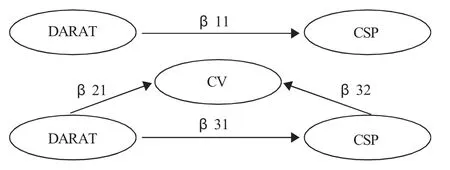

(三)关键变量的描述性统计

表2 变量描述性统计结果

表2为主要变量的描述性统计的结果,根据公式变异系数=标准差/均值可得到DARAT、CV、SCALE、CADEBT和CI的变异系数分别为0.9、1.1、16.2、21.5、0.06、2.54、1.15,可见 CSP与CSPt的离散程度较大,CSP为负值说明企业可持续盈利能力较弱。CV的最大值与最小值差异也较大,说明企业价值相差较大。

(四)样本选取与数据来源

本文选取2012—2014年A股上市企业作为研究样本,在样本选取的过程中剔除了金融类、ST、PT类、数据缺失以及信息披露不完整的公司。本文样本数据均来自于CCER、CSMAR数据库,对于部分数据可能为极端值和异常值,进行了Winsorize缩尾处理,同时根据其上市公司的年报进行了检验与校正。

四、实证分析

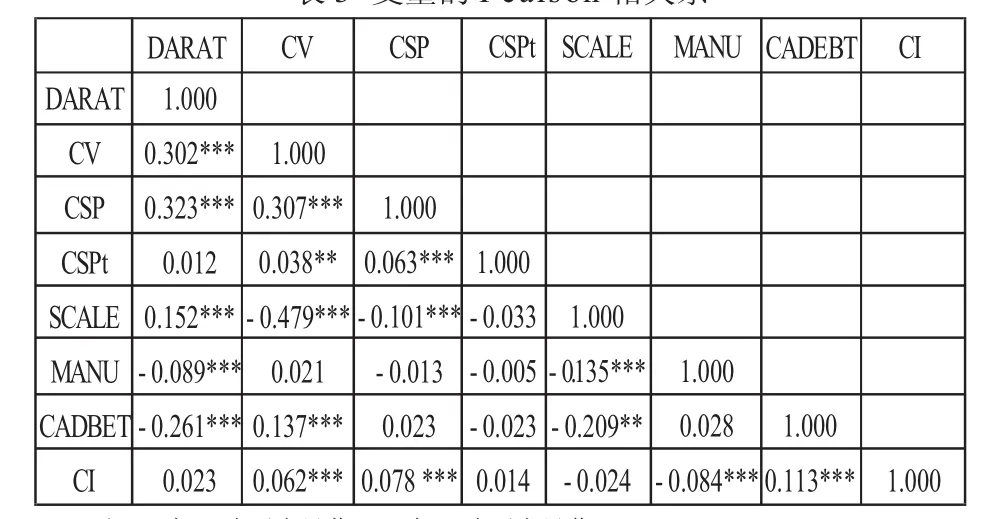

(一)3.1 Pearson相关系数分析

表3 变量的Pearson相关系

从表3可以看出,企业可持续盈利能力与债务融资能力显著正相关,企业价值与债务融资能力显著正相关,可以初步判断债务融资能力对企业价值以及企业可持续盈利能力具有积极的促进作用。

(二)回归结果与分析

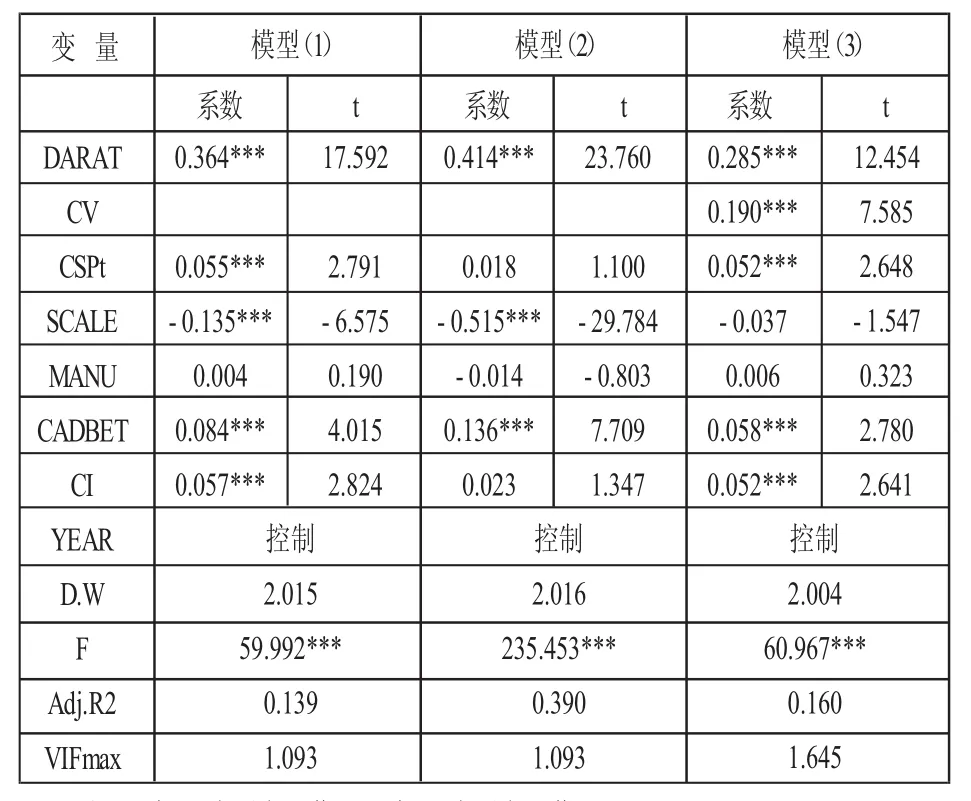

由表4可知,三个模型的Durbin-Watson值都接近2,说明模型不存在自相关问题;F值在1%的水平上显著,说明模型的拟合度较好;VIFmax<10,说明变量之间不存在多重共线性问题。

表4 模型回归结果

从模型(1)来看,β11=0.364,在1%水平上显著,说明在控制其他影响因素的基础上企业增强债务融资能力会促进企业可持续盈利能力的提升,假设一得证。

从模型(2)来看,β21=0.414,在1%水平上显著;由模型(3)可知β32=0.190,在1%水平上显著;β31=0.258,而且在 1%的水平上显著,β31<β11,表明加入企业价值后,债务融资能力对企业可持续盈利能力的驱动效应下降,根据中介效用的分析方法可知,债务融资能力对企业可持续盈利能力的驱动效应是部分通过企业价值这一中介变量传导的。至此,假设二得证。

(三)稳健性检验

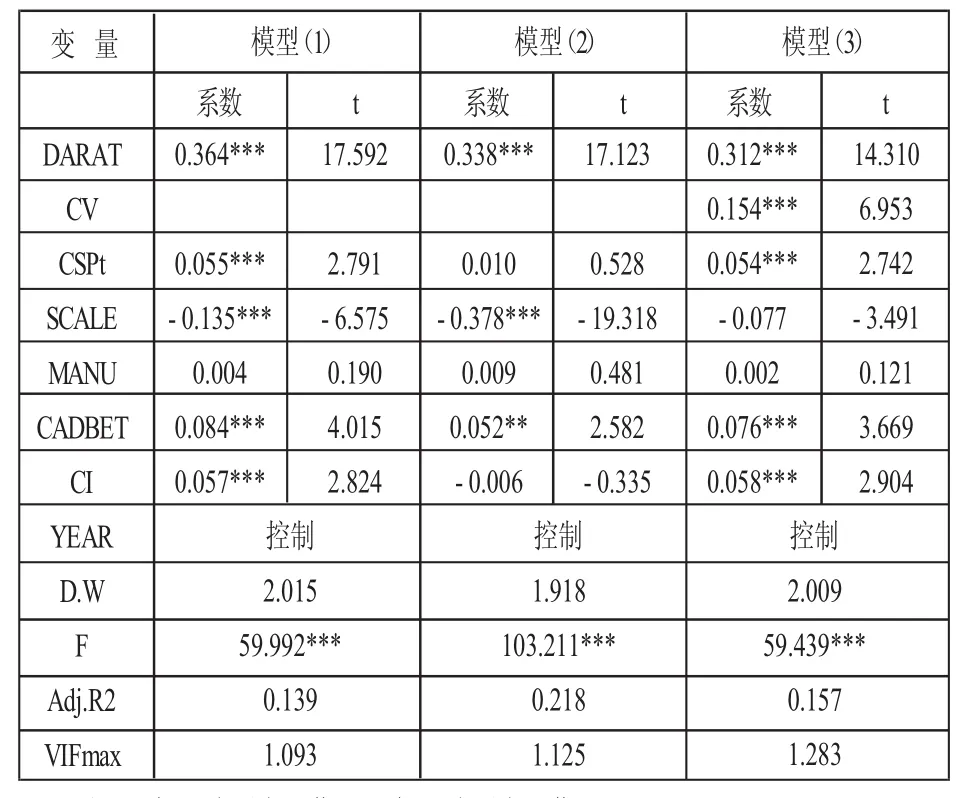

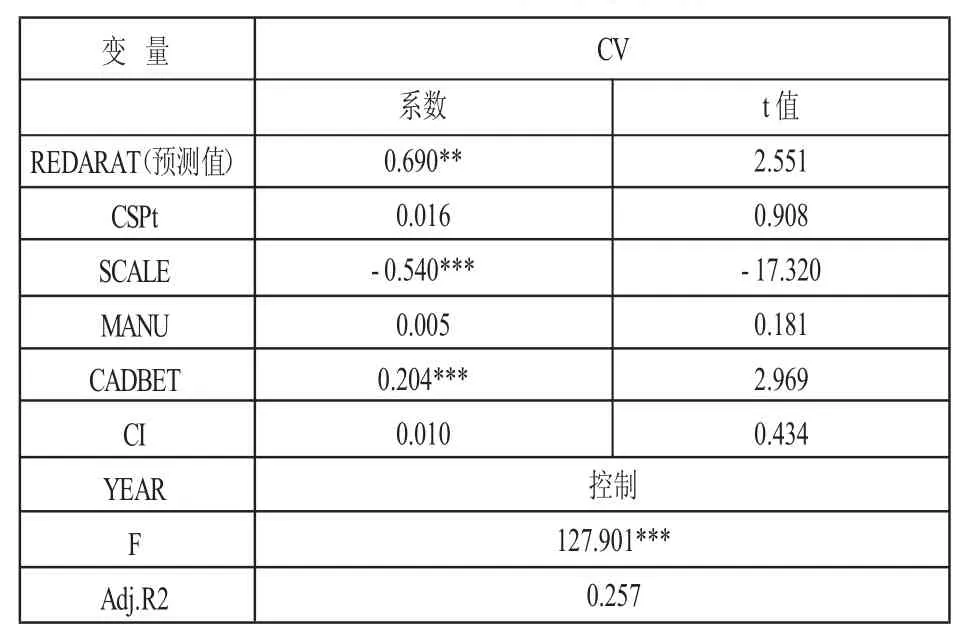

上述分析中,我们将托宾Q的值作为企业价值的代理变量,而托宾Q实际上是企业的市场价值与账面价值的比值,市场价值包含了公司的股票价值与债务资本价值,而公司的股票价值在一年期由于虚假信息、国家股票市场政策的变动以及投资者的个人偏好买入卖出等因素的影响时刻波动,所以传统年末的托宾Q值会与真实Q值有所偏差,本文使用优化的托宾Q,代替托宾Q对企业价值的中介作用进行检验。其优化方法参考于旭等人在分析托宾Q对上市公司的成长评价过程中所采取的加权处理法[33]。

首先确定托宾Q的优化系数ζ,ζ=12(D1+D2+…+D12)/D12,其中D为对应月份最后一个交易日的股票收盘价,Q,=(ζ*M1+M2+DEBT)/TA,其中M1为流通股市值,M2为限售股市值,DEBT为债务资本市值,TA为年末总资产。这样就会得到一个优化托宾Q,然后带入原模型中进行回归分析,其结果如表5所示。

表5 企业价值中介作用稳健性检验——基于优化的托宾Q·

由表5可知,用优化托宾Q,代替原托宾Q后,其回归分析结果依然能够很好地证明原假设。另外,在用营业收入或者销售额的自然对数作为企业规模的代理变量进行回归,其结果依然不变,由此可见研究的稳健程度较高。

(四)内生性问题讨论

如果回归方程中的解释变量与残差之间相关,那么我们说这个回归模型存在内生性问题。以一元回归方程Y=a+bX+ε为例,即COV(X,ε)≠0。那么造成这种现象的主要原因有两种。

1.重要变量遗失导致的内生性问题

如果模型中的重要变量遗失,那么它将会混入到残差ε之中,如果它与Y相关,则COV(X,ε)=COV(X,X1+ε1)=COV(X,c+dY+β+ε1)=COV(X,c+d(a+bX+c)+β+ε1)=COV(X,bdX)=bdD(X)≠0;如果它与X相关,则COV(X,ε)=COV(X,X1+ε1)=COV(X,c+dX+β+ε1)=dD(X)≠0。

本文在假设一中通过控制因变量的滞后项——当期企业可持续盈利能力,能够有效缓解重要变量遗失所带来的内生性问题。遗失的重要变量在时间序列上如果非常稳定的话,那么它必然会对滞后期因变量同样产生影响,即对当期的可持续盈利能力产生影响。因此,将当期的可持续盈利能力作为控制变量就会有效控制那些遗漏的重要因素对企业未来可持续盈利能力的影响,进而有效缓解模型的内生性。Roberts和Whited也曾经就此方法进行过充分论证[34]。

2.自变量与因变量互为因果关系的内生性问题

自变量与因变量互为因果,X会影响到Y同时Y也会影响到X,即COV(X,ε)=COV(X,Y-a-bX)=COV(c+dY+β,Y-a-b(c+dY+β))= COV(dY,Y-bdY)=d(1-bd)COV(Y,Y)=d(1-bd)D(Y)≠0(1-bd≠0,否则为同一条直线)。对于此类问题,通常采用构造工具变量以及采用动态的面板数据来检验Y与X的关系。对于本文而言,企业的可持续盈利能力采用的是未来两期的数据指标,有效解决了企业可持续盈利与债务融资能力互为因果的问题;而当检验企业价值中介作用时,模型(2)回归结果证明债务融资能力能够提升企业价值。然而企业价值越高,债权人可能更倾向于对其融资,获得更多收益,因而又可能促进债务融资能力的增强。所以,我们采用TSLS,寻求内生性解释变量债务融资能力的工具变量来对债务融资能力进行预测,得出预测值,然后带入回归方程进行分析,这样就可以有效解决此类内生性问题。

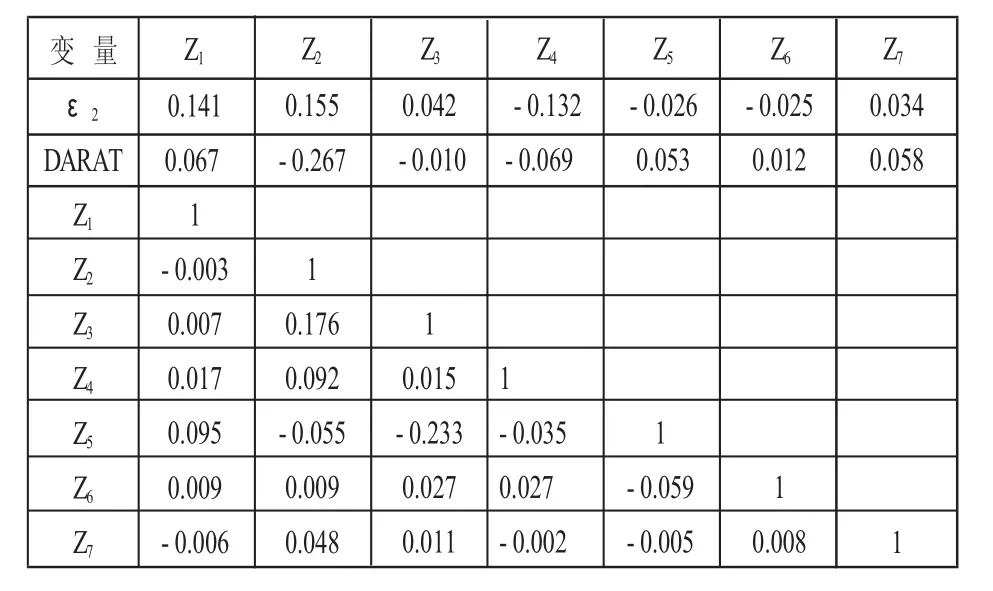

此类工具变量需要满足三个前提条件(1)COV(Z,ε)=0,即工具变量与回归模型中的残差ε不相关,这一点很难做到,现实的研究中,我们不能完全消除内生性问题而只能尽量缓解,所以,良好的工具变量Z要保证与ε的相关程度越低越好。(2)COV(Z,X)≠0,即工具变量Z与X相关,切相关程度越大越好。(3)多个工具变量彼此不相关,即COV(Z1,Z2,…Zn)=0,现实很难做到,只能越低越好。根据资本结构预测模型,我们试图找到能够满足上述条件的工具变量,即何种变量能够显著影响债务融资能力而又与残差项相关程度低。因此,本文参考何青对于资产负债率影响因素的检验[35],采用其中的解释变量来构建模型,回归分析的结果如表6所示。Z1为企业规模,用总资产作为代理变量;Z2为盈利能力,用资产收益率作为代理变量;Z3为成长机会,用资产增长率作为代理变量;Z4为可抵押性,用有形资产比率作为代理变量;Z5为非债务性税蔽,用折旧比率作为代理变量;Z6为所得税税率;Z7为波动性,用息税前利润的变异系数作为代理变量。第一步检验模型(2)的残差项ε2与各因素的相关性;第二步检验资产负债率与因素的相关性;第三步检验各因素彼此的相关性。相关系数如表6所示。

表6 工具变量三步骤相关系数

ε2与Z3、Z5、Z6、Z7的相关系数很低,符合优质工具变量的第一条;Z3、Z5、Z6、Z7只有Z3、Z5的相关系数较高,不能同时作为工具变量;Z5、Z7与资产负债率相关系数相对较高,但是其系数0.053,0.058绝对值依然很低,我们称之为劣工具变量。综上,确定工具变量Z5非债务性税蔽、Z7波动性后,我们进行两阶最小二乘法分析,得到资产负债率的预测值,回归结果如表7所示。

预测结果同样证明债务融资能力会促进企业价值的提升。综合稳健性检验结果可知本文的结论可信度较高。

表7 两阶最小二乘法回归分析

五、结论与展望

本文使用2012—2014年间中国2 198家A股上市企业作为参考样本,实证检验了债务融资能力、企业价值、企业可持续盈利三者之间的关系。结果表明,债务融资能力能够提升企业的可持续盈利能力,同时企业价值在两者之间具有部分中介效用。

本文的结论具有一定的理论贡献。首先,原有研究基本上局限于资本结构与企业价值、企业可持续盈利能力的单项关系,而本文探讨了债务融资能力与企业可持续盈利能力之间的作用机理,打开了两者之间传导机制的通道,对公司治理、企业价值理论起到了一定的补充作用;其次,增强债务融资能力(当期)——提高企业市场价值(当期)——促进可持续盈利能力(未来),这一贯穿的脉络克服了单一财务研究的片面性,为后续从多维领域进行实证分析提供了一些参考;最后,针对研究模型的内生性问题进行了探讨,这一点对于后续研究也会有一定的帮助。

本文还可从几方面进行完善。第一,样本问题。很多实证研究认为,行业分类不同,其资本结构与企业价值的关系可能不一致,而本文只把行业属性作为控制变量,没有进行样本细分,其结论的适用范围需要进一步研究,同时还要注意细分行业样本容量局限造成的以偏概全的问题。第二,对于可持续盈利能力的衡量标准问题。本文认为,企业发展具有战略规划性,多为三年期。因此在衡量企业可持续盈利能力时我们采用的是用未来两年的盈利指标加权处理。但现实中企业战略制定的年限可能不一,因此需要对未来几年内盈利指标进行综合评价,这样更为精准。第三,内生性问题。在构建理论模型时应尽可能地采用各种措施,比如控制滞后项、寻找工具变量等缓解财务指标的内生性问题。

[1]Chen H W,Chen J Z,LoboGJ.Association between borrower and lender state ownership and accountingconservatism[J]. Journal ofAccountingResearch,2010,48(5):973-1014.

[2]Allen F,Qian J,Qian MJ.Law,finance,and economic growth in China[J].Journal of Financial Economics,2005,77(1):57-116.

[3]张杰.民营经济的金融困境与融资次序[J].经济研究,2000(4):3-10.

[4]Lu Z F,Zhu J G,Zhang W N.Bank discrimination,holding bank ownership,and economic consequences:Evidence from China[J].Journal ofBanking&Finance,2012,36(2):341-354.

[5]CaprioG.Reformingfinancialsystems:historicalimplicationsforpolicy[M].London:CambridgeUniversityPress,1997:498-501.

[6]Emirguc-Kunt A,Maksimovic V.Institutions,financial markets,and firm debt maturity[J].Journal of Financial Economics,1999,54(3):295-336.

[7]Brennan MJ,SchwartzE S.Corporate income taxes,valuation,and the problemofoptimal capital structure[J].The Journal ofBusiness,1978(1):103-114.

[8]周绍朋,李凯飞.企业实现可持续发展必须具备五大能力[J].经济管理,2005(21):28-30.

[9]Myers S C,MajlufN S.Corporate financingand investment decisions when firms have information that investors do not have[J].Journal ofFinancial Economics,1984(13):187-221.

[10]金利娟.融资支持与中小企业可持续发展的实证研究[J].经济管理,2006(13):47-49.

[11]Wernerfelt B.Aresource-based viewofthe firm[J].Strategic Management Journal,1984,5(2):171-180.

[12]Daniel F,Lohrkef T,Fornaciari C J,et al.Slack resources and firm performance:a meta-analysis[J].Journal of Business Research,2004,57(2):565-574.

[13]Penrose E.The theoryofthe growth ofthe firm[M].NewYork:Oxford UniversityPress,1959:45-47.

[14]Archibald GC,Baumol WJ.Business behavior,value and growth[J].Economica,1960,27(107):34-70.

[15]Higgins R C.Sustainable growth under inflation[J].Financial Management,1981,10(4):36-40.

[16]Berger A N.Small business credit availability and relationship lending:The importance ofbank organizational structure[J]. Eonomic Journal,2002,112(477):32-53.

[17]范从来,叶宗伟.上市公司债务融资、公司治理与公司绩效[J].经济理论与经济管理,2004(10):50-53.

[18]Durand D.Costs of debt and equity funds for business:Trends and problems of measurement[M].Cambridge:National Bureau ofEconomicResearch,1952:215-262.

[19]KimE H.Amean-variance theoryofoptimal capital structure and corporate debt capacity[J].Journal ofFinance,1978(33):45-63.

[20]Land L H P,Stulz R M.Tobin’s q,corporate diversification,and firm performance[J].Journal of Political Economy,1994(102):1248-1280.

[21]HoldernessCG,SheehanDP.The role ofmajorityshareholdersinpubliclyheldcorporations:An exploratory study[J].Journal ofFinancial Economics,1988(20):1-2.

[22]刘哲,王虹.融资约束对企业可持续增长的影响[J].会计之友,2012(5):89-93.

[23]Ross SA.The determination offinancial structure:The Incentive Signaling Approach[J].Bell Journal of Economics,1977(8):23-40.

[24]AkerlofGA.Themarketfor“lemons”:Qualityuncertaintyandthe market mechanism[J].Quarterly Journal ofEconomics,1970,84(3):488-500.

[25]Spence M.Job market signaling[J].QuarterlyJournal ofEconomics,1973,87(3):355-374.

[26]StiglitzJ E,WEISSA.Credit rationingin markets with imperfectinformation[J].American Economic Review,1981,71(3):393-410.

[27]Jensen MC,MecklingWH.Theoryofthe firm:Managerial behavior,agencycosts and ownership structure[J].Ssrn Electronic Journal,1976,3(4):305-360.

[28]Tobin J.Ageneral equilibriumapproach tomonetarytheory[J].Journal ofMoney,Credit and Banking,1969(1):15-29.

[29]方明月.资产专用性、融资能力与企业并购[J].金融研究,2011(5):156-170.

[30]唐清泉,徐欣,曹媛.股权激励、研发投入与企业可持续发展[J].山西财经大学学报,2009(8):77-84.

[31]王建琼,侯婷婷.社会责任对企业可持续发展影响的实证分析[J].科技进步与对策,2009(18):94-96.

[32]Bova F,KolevKS,Thomas J Ket al.Non-executive employee ownership and corporate risk-taking[J].Social Science Electronic Publishing,2013,90(1):115-145.

[33]于旭,周向前,贺璐.基于托宾Q的企业成长性评价方法改进研究[J].现代管理科学,2012(4):92-94.

[34]Roberts MR,Whoted TM.Endogeneity in empiricalcorporate finance[R].Rochester,NY:Simon School,WorkingPaper,2012:11-29.

[35]何青.资本结构影响因素稳健性检验[J].财贸研究,2006(1):113-118.

Influencing Mechanism of Debt Financing on Enterprise Sustainable Profitability

Liu Jianhua,Zhou Lin

(College ofBusiness,LiaoningUniversity,ShenyangLiaoning110136)

Sustainable profitability is an important factor for enterprise long-term survival and sustainable development,and it is the focus of theoretical circles and practical circles have been concerned.Improving the capital structure of enterprise is an important means to enhance sustainable profitability.This paper selects 2012-2014 A-share listed enterprises fromthe CCER,CSMAR database as a research sample,through empirical proof:Enhancing the debt financing capacity of enterprise can promote its sustainable profitability effectively;As the market performance of a company,enterprise value has an intermediary role between debt financing capacity and sustainable profitability. Enhancing debt financing capacity(current period)——promoting enterprise value (current period)——improving enterprise sustainable profitability(in future),is the basic sequence of ideas to explore how debt financing capacity affects enterprise sustainable profitability.

debt financingcapacity;enterprise value;enterprise sustainable profitability;listed enterprise

F275

A

1674-5450(2017)04-0091-07

【责任编辑:李 菁 责任校对:赵 颖】

2017-03-22

辽宁省社会科学规划基金重点项目(L15AGL011);辽宁大学亚洲研究中心项目(Y201603)

刘建华,男,辽宁阜新人,辽宁大学副教授,硕士研究生导师,主要从事人力资源管理研究。