不同资本结构选择偏好下的企业绩效研究

2017-07-31 21:18张高棋

时代经贸 2017年13期

张高棋

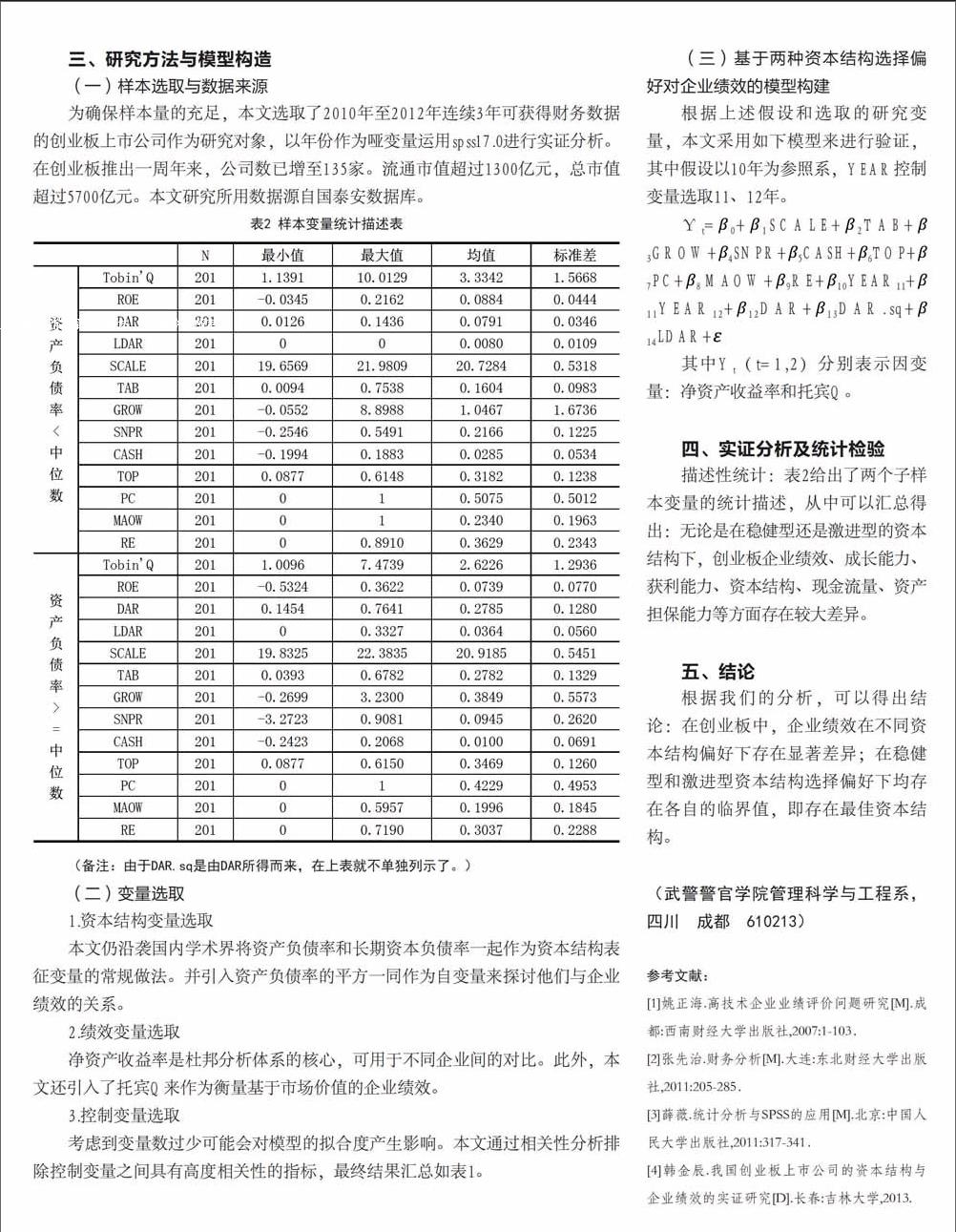

[摘要]选取了134家创业板上市公司作为样本,以资产负债率的中位数作为cut point(切分点),将样本数据划分为两个子样本,引入指标和控制变量,分别建立两组多元线性回归模型对资本结构与企业绩效的关系进行了分析。研究结果表明,在创业板中,企业绩效在不同资本结构偏好下存在显著差异,且上述两者是呈倒u型关系。

[关键词]资本结构选择;企业绩效;创业板;上市公司

一、引言

国内学者对于创业板的研究致力于交易制度,三高现象等问题。而就资本结构与企业绩效的研究领域则集中于主板和中小板,专门针对创业板的研究相对较少。因此,本文开展的对创业板上市公司资本结构选择偏好与企业绩效的实证研究具有重要的理论和实践意义。

二、提出假设

在以往我国上市公司资本结构与企业绩效关系的研究中,大多致力于整体融资行为。但是,通过仔细分析,上市公司中普遍存在財务保守和过度负债这两种倾向,故不能一概而论。就本文研究对象

创业板而言,最低的资产负债率为1.2553%,最高的可达76.4106%。

鉴于上述考虑,本文创新地将营运资本筹集政策的分类运用至资本结构研究,将企业的资本结构偏好划分为稳健型和激进型,进而分别考虑以上两者对企业绩效的影响,并提出如下假设:

H1:在创业板中,企业绩效在不同资本结构选择偏好下存在显著差异。

猜你喜欢

证券市场红周刊(2018年40期)2018-05-14

证券市场红周刊(2018年40期)2018-05-14

大经贸(2016年9期)2016-11-16

时代金融(2016年23期)2016-10-31

中国市场(2016年33期)2016-10-18

中国市场(2016年33期)2016-10-18

商(2016年27期)2016-10-17

商(2016年27期)2016-10-17

股市动态分析(2015年26期)2015-09-10

股市动态分析(2014年1期)2014-01-13