中国公司债券市场信用评级与债券违约的相关性研究

陈 瑞

(蒙彼利埃大学,奥古斯特 34090)

中国公司债券市场信用评级与债券违约的相关性研究

陈 瑞

(蒙彼利埃大学,奥古斯特 34090)

以2005年至2015年所发行的412家公司债券为样本,采用Ordinal回归模型以及逻辑回归模型来检验哪些因素会影响债券评级。实证研究了我国债券评级能否起到降低信息不对称和揭示企业财务风险的作用,实证结果表明:(1)大股东类型与公司类型以及评级水平呈正相关,这表明如果大股东是国有控股,其级别要比非国有控股的公司等级高;(2)总资产对数与评级水平正相关,即公司规模越大,评级水平越高;(3)公司财务指标与评级水平无显著关系,即ROE、现金收入比、资产负债率、流动资产率、已获利息倍数、总资产周转率、长期负债率以及其他财务指标与评级水平并无显著关系。

债券评级; 债券违约; 财务指标; Ordinal回归模型; Logistic回归模型

1 中国信用评级市场基本情况

信用评级行业的发展是以债券市场的发展为基础的,债券的发行量、发行方式、投资者对发行人信用质量的关注程度等诸多因素决定了市场对信用评级的需求。我国的债券发行开始于20世纪80年代。虽然起初经历了一个较为坎坷的起步阶段,但是我国的债券市场在过去的一段时间发展极为迅速。

我国的信用评级行业发展至今将近30年。第一家评级机构是中国人民银行吉林省分行于1987年成立的,随后其他省市的人民银行也相继成立了自己的评级机构。当时,这些人民银行下属的评级机构仅对当地的企业债券进行评级,一方面在全国范围缺乏公信力,另一方面也不具有独立性。90年代初期,我国的评级行业开始了市场化改革。人民银行逐渐取缔了下属评级机构,或者将其剥离并推向市场,同时国家也批准了独立评级机构的成立。但是由于债券市场尚不成熟,评级机构几乎没有生存空间,评级行业的发展几乎处于停滞状态。90年代末期,伴随着债券市场的发展,我国的评级行业也进人了规范化的发展阶段。1997年,中国人民银行认可了9家可从事全国范围内企业债券评级业务的公司,还规定企业债券发行前必须经这些机构进行信用评级。2000年之后,企业债市场的迅猛发展极大地推动了评级业的发展,几家大的评级机构逐渐拥有了较先进的评级技术和较高的信誉度,并且积极地寻求同国外权威评级机构的合作。

我国评级市场于1987年萌芽,国内信用评级机构一度曾超过百家,此后几次评级市场规范化整合使得数量略有下降。到2012年中旬,中国人民银行信用评级机构记录在案的共有78家信用评级机构。以市场份额占有率为口径计算,目前国内位居前列的是中诚信、大公国际资信评估有限公司(以下简称“大公国际”)和联合资信评估有限公司(以下简称“联合资信”),紧随其后的是上海新世纪资信评估投资服务有限公司(以下简称“上海新世纪”)和鹏元资信评估有限公司(以下简称“鹏元资信”)。目前,我国评级市场准入资质目前主要有3个,分别为证券市场资信评级业务资质、银行间债券市场信用评级资质和企业债券信用评级业务资质。大公国际、上海新世纪和东方金诚国际信用评估有限公司(以下简称“东方金诚”)是目前获得全牌照的仅有的3家评估机构。虽然东方金诚率先取得全牌照,但是由于资历新,经营情况较中诚信、大公国际、联合资信等老牌评级公司仍有明显差距。2014年,东方金诚仅为19家公司做了债券评级,而中诚信、大公国际和联合资信等都在500家左右。

现在我国尚没有针对信用评级行业的独立制度法规,相关的法规分布在银监会、证监会、保监会、证券交易所等多家机构颁布的指导意见和管理办法中。目前,我国评级行业尚处于多头监管状态,并且上述法规也并没有实际操作细则,这导致对评级行业的监管权力分散,实际统筹协调能力不高。而在美国,证券交易委员会是作为信用评级市场的主管部门对评级业务进行统一管理的。监管法规散乱、行业多头监管的现状使得国内评级市场管理相对混乱。此外,我国也没有形成国内评级市场的有效行业壁垒,对外国评级机构没有相应的准入门槛的法规,直接导致国际评级机构轻松渗透国内评级市场。

虽然表面上2014年债券市场上仅有标准普尔做了1单评级,但实际上国内评级市场却自2006年起就开始被国际评级三大巨头全面渗透。上述国内三大知名评级公司的中诚信实际早在2006年就被穆迪公司收购了49%的股权,并交出了经营权,与此同时还签署了2013年后由穆迪公司控股的约定。几乎与此同时,联合国际也被惠誉国际公司收购了49%的份额,上海新世纪也早于2009年与标准普尔公司签订合作协议。值得庆幸的是,虽然国际三大巨头都曾与大公国际商议并购事宜,但都被大公国际否决,由此国内最大四家全国性的信用评级公司仅有大公国际仍然保持了纯正的中国血统。

债券市场规模自1997年到2007年间增长平稳,2007年后因宏观经济形势变化,规模有所波动,但仍保持在7万亿元以上。图1是我国1997~2014债券发行面额及增幅情况。从中可见,1997~2011年债券市场规模逐年增长,2007~2013年的规模趋于稳定。虽然美国次贷危机和欧债危机导致2008年和2011年的债券发行规模波动,但2011年的发行面额仍高达7万亿元。自2011年后,债券发行额更是逐年增长并在2014年达到12万亿元。政策性银行债券、国债、地方政府债的发行面额占总量的46%,而2011年政策性银行债券、国债、地方政府债的发行面额约占总量的70%,这说明我国债券市场结构发生了显著的变化,非政策性银行、政府相关债券的发行比例上升,这对我国信用评级业务也提出了更高的要求。

图1 1997~2014债券发行额

图2是我国2001~2014年贷款新增规模情况。从中可见,2001~2009期间贷款规模稳定增长,2010年和2011年贷款规模较2009年下降约2万亿左右。2011年至今又保持每年递增的增长趋势,2014年的信贷规模已经略高于2009年水平。债券规模和信贷规模决定了信用评级市场业务的规模,我国信用债券和信贷市场的发展决定了对评级业务的需求也日益增加。

图2 2001~2014年贷款新增额

自2014年超日债券违约后,市场开始出现少量债券逾期,2015年的违约笔数和金额明显上升,累计违约数为24个、128.7亿元,2016年2月以后违约数量和金额分别猛增至62个、376.3亿元(截至7月)。虽然山西煤炭企业在政府支持下成功发行新债,但随着经济环境整体下行,经济转型尚未完成,债券违约趋势的延续是大概率事件。

2 研究设计

2.1 变量选择

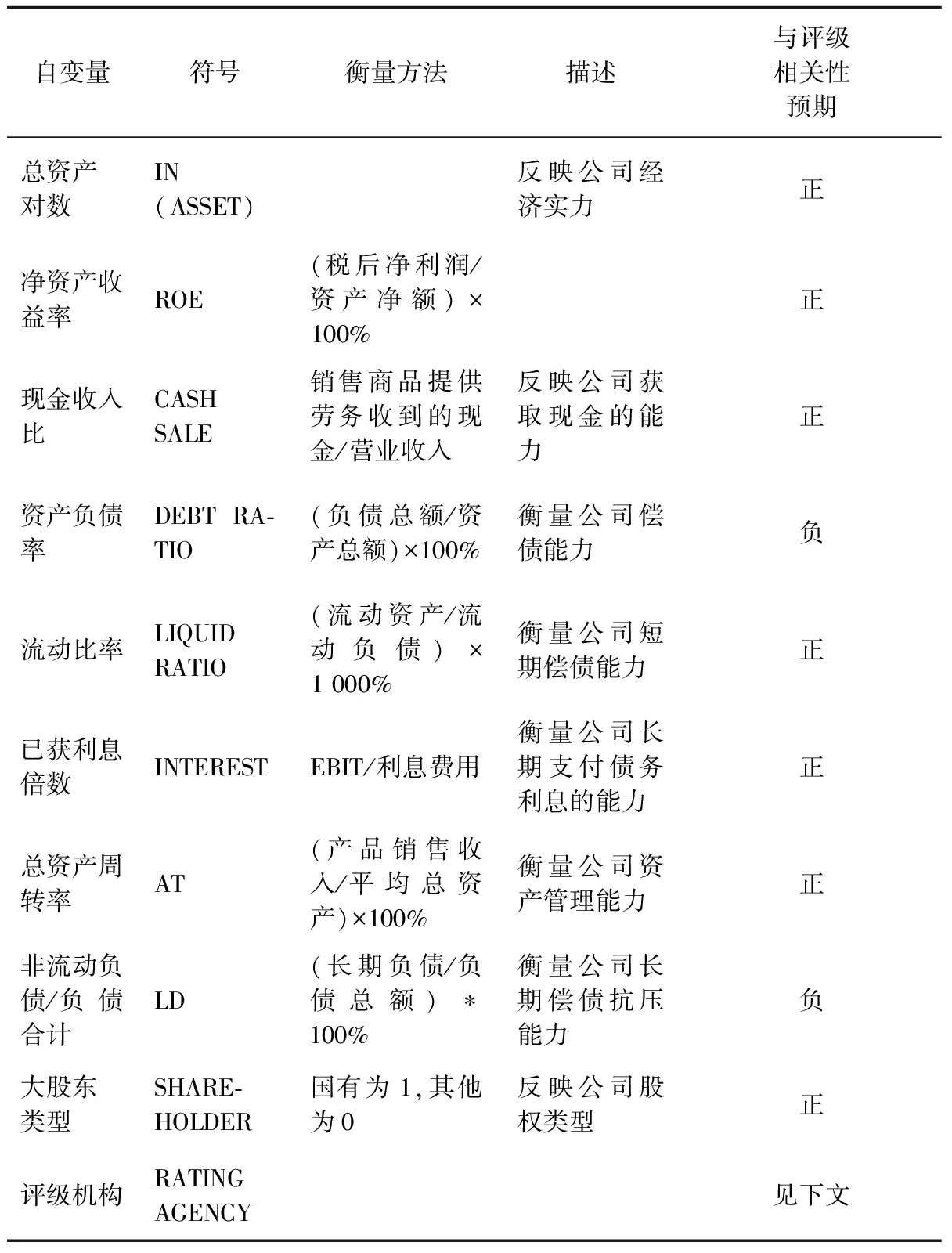

本研究的变量选择基于对国内外相关文献的研究和我国债券评级实务。本研究采用Logistic回归模型对债券评级进行预测。模型中的变量包括1总资产对数IN(ASSET),2净资产收益率ROE,3现金收入比CASH SALE,4资产负债率DEBT RATIO,5流动比率LIQUID RATIO,6已获利息倍数INTEREST,7总资产周转率AT,8非流动负债/负债合计LD,9大股东类型SHAREHOLDER,10评级机构RATING AGENCY。总资产对数IN(ASSET)是公司规模的重要标准,并反映了一个公司的经济规模; 净资产收益率ROE可以反映公司盈利能力; 现金收入比CASH SALE反映公司获取现金的能力; 资产负债率DEBT RATIO衡量公司偿债能力;流动比率LIQUID RATIO衡量公司短期偿债能力;已获利息倍数INTEREST衡量公司长期支付债务利息的能力;总资产周转率AT衡量公司资产管理能力;非流动负债/负债合计LD衡量公司长期偿债抗压能力;大股东类型SHAREHOLDER反映公司股权类型;评级机构RATING AGENCY反映对公司违约风险的把握尺度。解释变量具体情况如表1所示。

(1) 财务类指标。表2所列示指标表示公司财务状况的包括资产规模、净资产收益率、现金收入比、资产负债率、流动比率、已获利息倍数、总资产周转率次和非流动负债/负债合计,其计算过程和含义见表1。一般而言,债券主体的级别与资产规模正相关,主要因为规模大的企业便于财务规划,有助于规避财务风险。此外,债券主体级别还与净资产收益率、现金收入比、流动比率、已获利息倍数、总资产周转率为正相关,与资产负债率和非流动负债占比为负相关。

(2) 大股东类型。债券评级过程中,大股东是国有还是非国有对债券级别有着重要的影响。如果大股东是国有控股或最终控制人为国资委,那么意味着政府信用将为发债公司做出担保,因此大股东类型为国有,相对非国有,则级别要高。文中对国有大股东取1,其他股东类型取0,因此预期大股东类型和大股东持股比例与债券主体级别之问为正相关。

(3) 评级机构变量。目前,国内企业债或公司债的评级业务绝大部分由中诚信、大公国际和联合资信3家包揽,此外还有上海新世纪、鹏远资信、上海远东等评级机构,后者业务较少。由于不同的评级机构在评级市场中的地位不同,所以他们对违约风险把握的尺度也不同,规模小或业务少的评级机构为了招揽业务,对违约风险的要求可能较为宽松,反之则较为严格。因此,作者预期中诚信、大公国际和联合资信与债券主体级别之间为负相关。

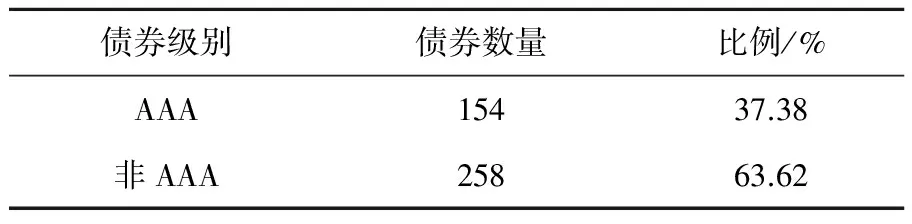

由于我国《企业债券管理条例》规定企业债券评级在A及以上的企业才有发债的资格,所以到目前为止发行的债券,其评级主要有6个等级AAA, AA+, AA, AA-, A和A,考虑到我国债券评级的实际情况以及样本容量的大小,将被解释变量分为两组即AAA级与非AAA级,并用1、2表示。

2.2 样本与数据选择

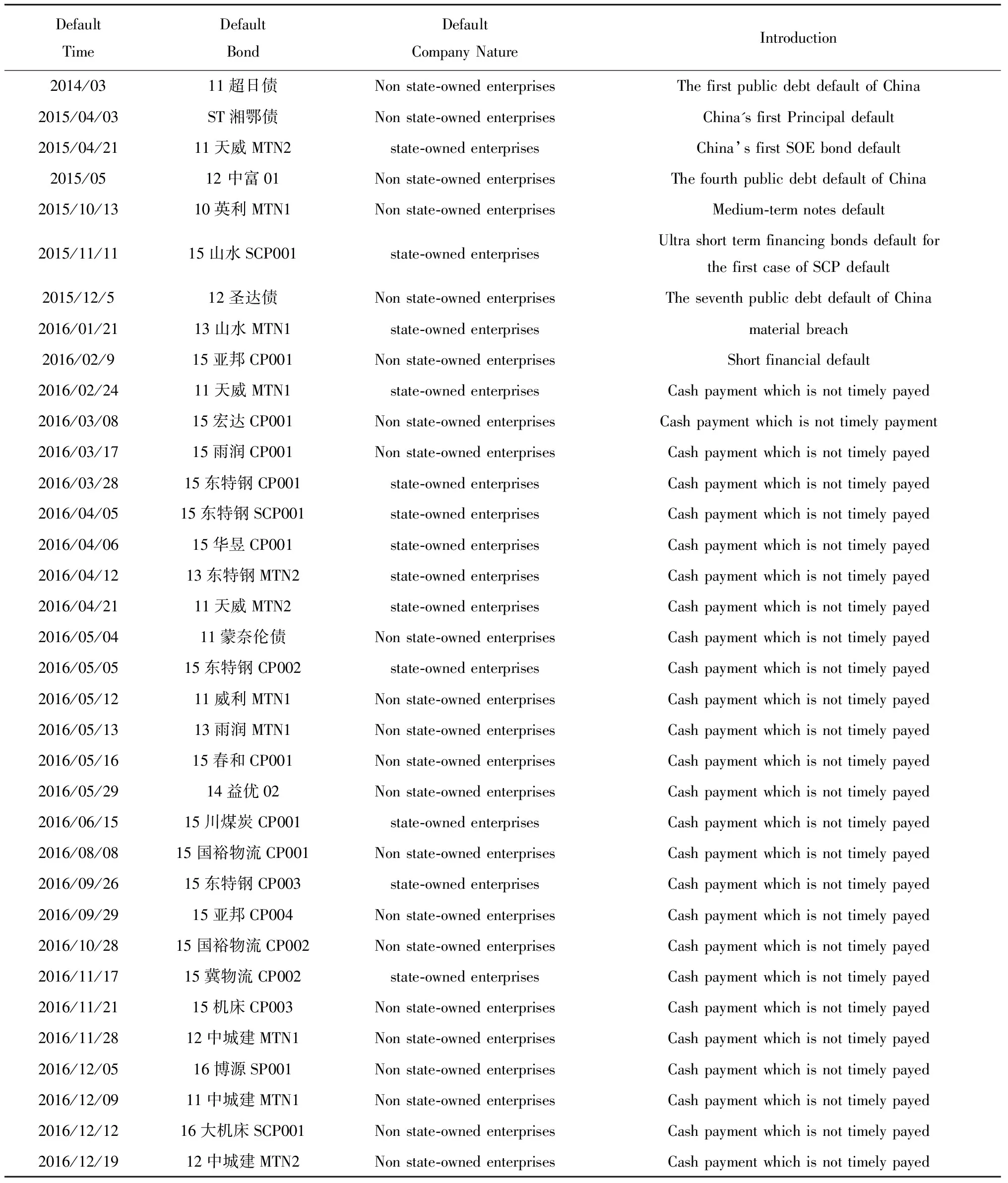

表1 中国债券违约基本情况表

本文以2005开始到2015年7月截止所发行的企业债券和公司债券为研究样本,剔除数据不全和异常值的样本,得到有效样本数为412个,数据来源于Wind数据库,其中信用级别为发债主体级别。表2和表3分别列示了样本的评级状况和评级机构的市场状况。

从表4中可以看出,中诚信证券评估有限公司、联合资信评估有限公司和大公国际资信评估有限公司三家评级机构所占市场份额接近90%,由此可见我国债券评级机构已经初具规模,但考虑到公司债券市场的落后局面,因此,债券评级机构还有待进一步发展。

2.3 回归模型设计

表2 变量定义

表3 样本状况

表4 评级机构状况

Ordinal回归模型允许因变量是非连续的数据,是离散选择模型的一种。标准的线性回归分析是使因变量与自变量的加权和之间的残差平方和最小,这也是进行序数回归分析的原理:所估计的系数反映自变量的改变对因变量的变化的影响程度。运用Ordinal回归模型可以将因变量的种类序数化,来估计每种情况的累计概率。模型基本形式设计如下:

link(γij)=

θj一[β1xi1+(β2xi2+…+βpxiJ]

(1)

式中:link( )为联系函数,本文选用Logit函数,Logit函数有助于消除数据非正态分布的影响;γij为第J类别对应第i种情况下的累计概率;θj为第j种类别,本文德尔塔1与德尔塔2分别为1、2,代表AAA与非AAA两种级别;β1,β2,…,βp表示回归系数;pi表示债券评级为AAA的概率,即pi=Py(Y=1|x),如果债券评级为AAA级别,则Y=1;如果债券评级为非AAA,则Y=0;xi为解释变量,分别为In (asset), ROE, cash sale, debt ratio, liquid ratio, interest,AT,LD,shareholder,rating agency,其表示的含义参见变量定义部分。

本研究除了用Ordinal回归模型对全部样本进行回归分析之外,还将运用Logistic回归模型对AAA样本进行验证分析。

Logistic模型允许因变量是非连续的数据,因此也称之为离散选择模型,而且Logistic模型不要求数据满足正态分布。因此,在不满足正态分布的情况下,Logistic模型判别的正确率高于多元判别分析法的判别结果。因此,本文采用Logistic模型,对影响债券评级的因素进行分析,模型基本形式设计如下:

(2)

式中:pi表示债券评级为AAA的概率,即pi=Pr(Y=1|x),如果债券评级为AAA级别,则Y=1;如果债券评级为非AAA级别,则Y=0;

x为解释变量,分别为In (asset), ROE, cash sale, debt ratio, liquid ratio, interest,AT,LD,shareholder,rating agency,其表示的含义参见变量定义部分。阿尔法为截距;贝塔为解释变量系数。

3 统计结果与分析

3.1 描述性统计

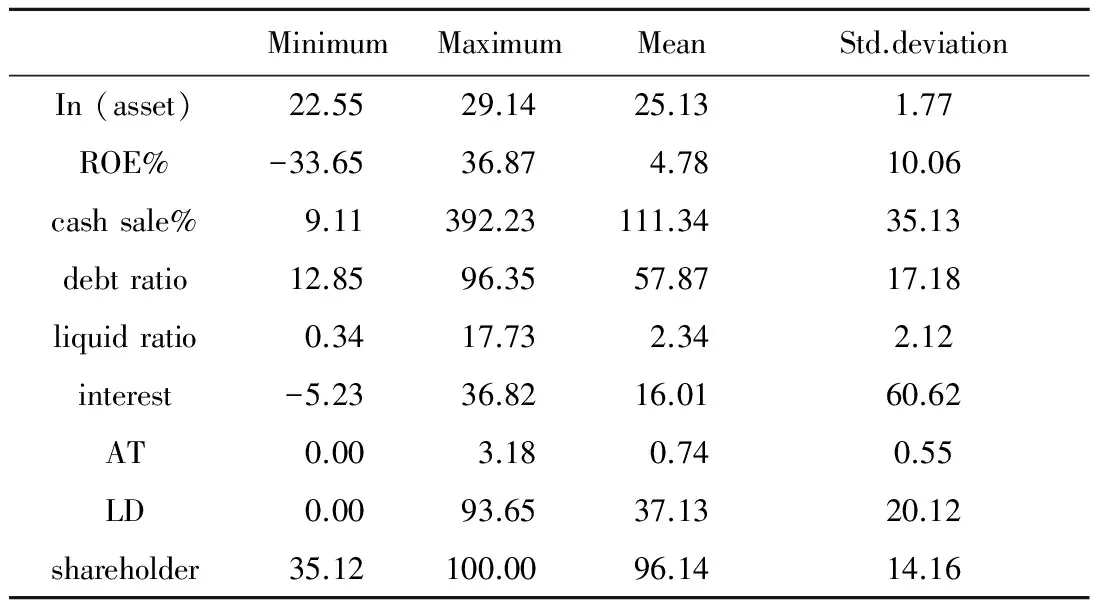

在进行统计检验之前,我们先对研究中所用的样本数据作出描述性统计(见表5),以便对样本特征的信息有所比较和了解。

表5 描述性统计表

从表5总的描述性统计来看:首先,净资产收益率的均值小于5%,这说明发债公司整体盈利能力不高(证监会配股增发的要求条件为ROE达到10%或以上);其次,从长期债务占总债务的比重来看,其均值为37.13%,这说明发债企业还是以短期债务为主,这与我国整体的金融环境是相吻合的。

3.2 T-TEST

为了验证不同的债券主体级别之间企业财务特征(In (asset), ROE, AT, Debt Ratio和LD等)以及大股东类型情况的差异,我们对AAA级与非AAA级的企业特征差异进行了T-TEST,比较结果如表6所示。

从表6中可以看出,AAA级和非AAA级企业比较,最显著的影响因素是大股东类型和资产规模,从统计结果来看企业资产规模越大,企业评级越高,当大股东为国有时对评级也有明显的正面影响。对AAA与非AAA企业级别影响显著的财务指标有现金收入比和利息保障倍数,由于这一部分的T-TEST只能反映不同级别的债券,其财务特征和其他因素等单个因素的差异,并不能反映这些因素对债券评级的综合影响,所以,对各种因素是如何影响债券主体评级的,还需要做进一步的检验。

表6 样本特征比较

3.3 ORDINAL回归结果

全部样本进行Ordinal回归通过SPSS软件运算。表7和表8是拟合优度检验表,表7显示模型拟合效果显著。表8是用Pearson检验和离差检验来验证模型是否服从卡方分布。Pearson检验是基于观测和期望频率的拟合优度统计量,这个统计量对微小的期望频率反应灵敏。若许多期望频率小于5%,这个统计量就不服从卡方分布,基于该置信水平的计算结果也不正确。离差检验是基于离差函数的拟合优度统计量。表8显示其卡方值都很大,所以拟合效果显著与表7所得结论一致。

表7 Ordinal全样本回归结果

***Significant level at 1%.

表7 模型拟合优度检验

表8 拟合优度检验

其次,从0rdinal回归结果来看:(1)发债公司第一大股东的类型与发债公司级别显著正相关,这说明企业第一大股东为国有即国有控股的企业,其级别较非国有控股要高;(2)公司规模与债券主体级别显著正相关,即公司规模越大,主体级别越高;(3)公司财务指标除公司规模之外的其他指标与债券主体级别均不显著,也就是说净资产收益率、现金收入比、资产负债率、流动比率、已获利息倍数、总资产周转率和长期债务比等财务指标对债券主体级别均无显著影响。这些财务指标分别表示企业的盈利能力、获取现金的能力、偿债能力和资产运营能力,是企业经营状况的综合反映。一般而言,企业债务的偿付最根本的依靠还将是企业的经营状况、经营绩效或盈利能力,因此这些因素理论上应该更显著地影响债券的级别。但从统计结果来看,影响显著的因素并非如此,这与国外评级有着显著不同,这种情况可能与我国的金融环境的特殊性有着密不可分的联系,我国金融环境政府干预强烈,债券市场更是如此。(4)评级机构对债券主体级别的影响也是不显著的。由于债券主体级别反映的是发债企业的违约风险,所以从这个统计结果来看,目前我国对公司债或企业债评级的中介机构,在对企业违约风险把握的宽紧程度上是没有显著差异的。这也说明尽管我国的评级业有了将近30年的发展历程,也形成了以中诚信、大公国际和联合资信为代表的龙头企业,但受我国债券市场不发达现状的影响,我国的评级公司相比国际三大评级机构而言,业务量还是微不足道的,因此评级机构之间为了争夺债券评级业务和抢占市场份额而对企业违约风险把握的宽松程度并无显著不同。通过以上分析,作者认为对债券主体级别有显著影响的因素更多的是发债主体的外部因素,而在反映企业经营状况的财务指标对债券主体级别影响并不显著的情况下,评级机构很难实现外部治理的功能。

4 结 论

我国债券评级能否起到降低信息不对称和揭示企业财务风险的作用呢?本文通过对2005年以来发行的412个公司债(企业债)样本为研究对象,运用Ordinal回归模型和Logistic回归模型对影响发债主体评级因素做出了检验,实证结果表明:(1)发债公司第一大股东的类型与发债公司级别显著正相关,这说明企业第一大股东为国有即国有控股的企业,级别高于非国有控股企业;(2)公司规模与债券主体级别显著正相关,即公司规模越大,主体级别越高;(3)除公司规模之外的其他财务指标与债券主体级别均不显著,也就是说净资产收益率、现金收入比、资产负债率、流动比率、已获利息倍数、总资产周转率和长期债务比等财务指标对债券主体级别均无显著影响。

[1] Trevino L, Thomas S. The statistical determinants of local currency sovereign ratings[C]//Discussion Papers in Accounting and Management Science 00-158. School of Management, University of Southampton, UK, 2000.

[2] Trevino L. Local versus foreign currency ratings: what determines sovereign transfer risk?[J]. The Journal of Fixed Income, 2001.

[3] Zhen China Hu. The impact of credit rating of the bond rate of return analysis [J]. South China Finance, 2011(2): 64-68.

[4] Tian Qiang. Credit rating impact study [D]. Chinese Listed Companies' Capital Structure Beijing University of Posts and Telecommunications, 2013.

[5] Tan Zhiqiang. CDO bond rating model [D]. Fudan University, 2009.

[6] Wei Feng, Shen Kunrong ownership, creditor protection and corporate credit [J]. Financial Research, 2009(9): 26-38.

[7] Wang Hongli. Empirical research [D]. Chinese corporate bond financing and corporate governance. Fudan University, 2004.

[8] Xia Liming, Zong Hengheng, Meng Li. SME Credit Risk Evaluation System-Based on Supply Chain Financial Perspective [J].Financial Forum, 2011, 16(10): 73-79.

Research on the Correlation Between Credit Rating and Bond Breach of Chinese Bond Market

CHENRui

(Université de Montpellier, Auguste 34090)

This research takes 412 corporate bonds which issued from 2005 to 2015 as samples, to use the Ordinal regression model and Logistic regression model to test the factors which affect the bond issuer rating. The empirical results show that: (1) the first major shareholder is positively related to the corporation type and the rating level, which indicates that the company's largest shareholder is state-owned enterprises, the level is higher than the non-state-owned holding company; (2)In(asset) is positively related to the rating level, namely the greater the size of the company the higher the rating level; (3) the company's financial indicators except the In(asset) are not significant related to the rating level, that is to say the ROE, cash sale, debt ratio, liquid ratio, interest earned ratio, total asset turnover ratio and long-term debt ratio and other financial indicators of the companies have no significant effect on the rating level.

bond rating; bond default; financial indicators; ordinal regression model; Logistic regression model

2017-05-09

陈 瑞,蒙彼利埃大学工商管理博士,太平资产管理有限公司·信用评估部副总经理。E-mail: rayrchen@hotmail.com。

1005-9679(2017)03-0039-07

F 810.5

A