我国商业地产与宏观经济的联动研究

彭锐+杨德禄

摘 要:在我国市场经济发展的过程中,商业产业一直表现的较为活跃。并且从近些年的数据中也可以看出,商业地产增加值和对宏观经济增长的贡献率在不断地增大。这也就意味着,商业地产与宏观经济间的联动将更为密切,商业地产的宏观调控也将显得更为重要。基于这种认识,本文首先从理论的角度分别分析了不同经济时期商业地产经济波动的特点,然后通过运用HP滤波技术与Grange因果检验实证了理论分析,最后提出了不同时期宏观经济政策的选择建议。

关键词:商业地产;宏观经济;HP滤波;Grange因果检验

一、前言

商业地产经济与宏观经济发展相同,在其不断地增长中也会出现波动,这种波动将以经济增长率、房价水平、商业地产消费水平和商业地产就业水平等要素形式得到表现。虽然从长期发展角度来看,商业地产经济是向上发展的,但是在发展过程中也会随着商业地产价值的改变而出现上下波动。通过本文的研究可以发现,商业地产经济的这种波动与宏观经济的波动是存在一定关联的。这种关联不但能够反映出商业地产经济发展所受外界因素和自身规律的影响,而且也能够表现出商业地产经济与国家经济发展水平间的内在关系。

在过去的几十年里,西方国家出现很多次的金融危机,很大程度上是受到了时快时慢的商业地产经济波动的影响。所以为了确保我国宏观经济的健康发展,我们要不断加深对商业地产经济波动的研究,并通过掌握商业地产与宏观经济的联动规律来制定相应的宏观政策。而本文正是基于这一出发点,首先从理论的角度去分析了商业地产与宏观经济的联动规律,然后通过使用HP滤波技术和Grange因果检验去验证了这一联动规律,最后在本文研究的基础上提出了三点政策建议。

二、我国商业地产经济的发展情况

自1978年我国实行改革开放以来,商业地产不断地向前发展,其中商业地产增加值体现的最为明显。从1978年到2015年,商业地产增加值由80亿元增加到41279亿元,转换为可比价格进行计算,发现增加值的年平均增长约为11.2%,比同期国民生产总值的年均增长率高1.4%。从图1中也可以看出,在商业地产增加值总量不断地扩大同时,其占国民生产总值的比重也处于上升的趋势,由1990年3.5%上升到2015年的6.1%。

我国商业地产增加值不但总量在不断扩大,而且其对宏观经济增长的贡献率也是呈现上升态势。通过使用国民生产总值的不变价格数据,可以得到除去物价因素后的商业地产增加值对宏观经济增长的贡献率,计算公式为:

商业地产增加值对经济增长的贡献率。

1990年-2000年的年平均贡献率为2.4%,2001-2014年的年平均贡献率为4.3%。所以说,商业地产增加值对宏观经济增长的贡献越来越大,商业地产已然成为宏观经济增长的重要因素之一。

三、商业地产经济波动的理论分析

1.经济下行通道下的商业地产经济

由于房产商生产周期的存在和房产消费供给与需求的失衡,使得宏观经济的扩张应当滞后于商业地产,即从经济上升时期来看,商业地产的波动应当是先行于宏观经济的波动,同时在经济进入下行状态时,绝大部分行业的发展都进入了停滞的状态,失业率和通货膨胀率也在逐步升高。而商业地产作为固定资产的一种,其具有资产保值和增值的功能,所以当人们发现其他行业开始不景气时,转而会将资金去投资商业地产,而这从一定程度上减缓了商业地产的下行速度,通过这两种不同的市场力量,使得商业地产市场的下行基本与宏观经济保持一致,即在经济下行通道下,商业地产的波动同时于宏观经济的波动。

2.商业地产与宏观经济的短期波动研究

(1)数据的处理

为了研究的需要,我们在下文的实证分析中,将数据划分为两个时期,分别进行研究。将第一个时期划分为1998年1月至2007年12月,此时宏观经济进入上升通道;第二个时期为2008年1月至2016年7月,这个时期宏观经济处于下行状态。

(2)HP滤波技术

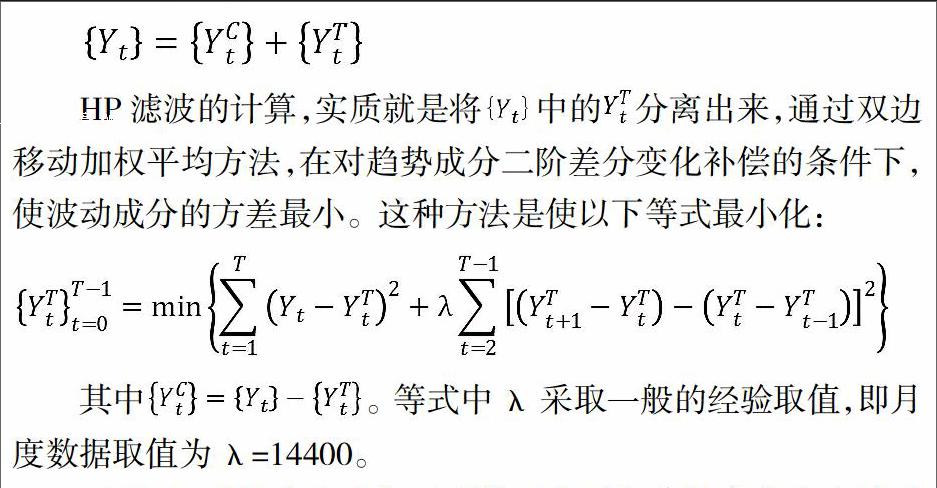

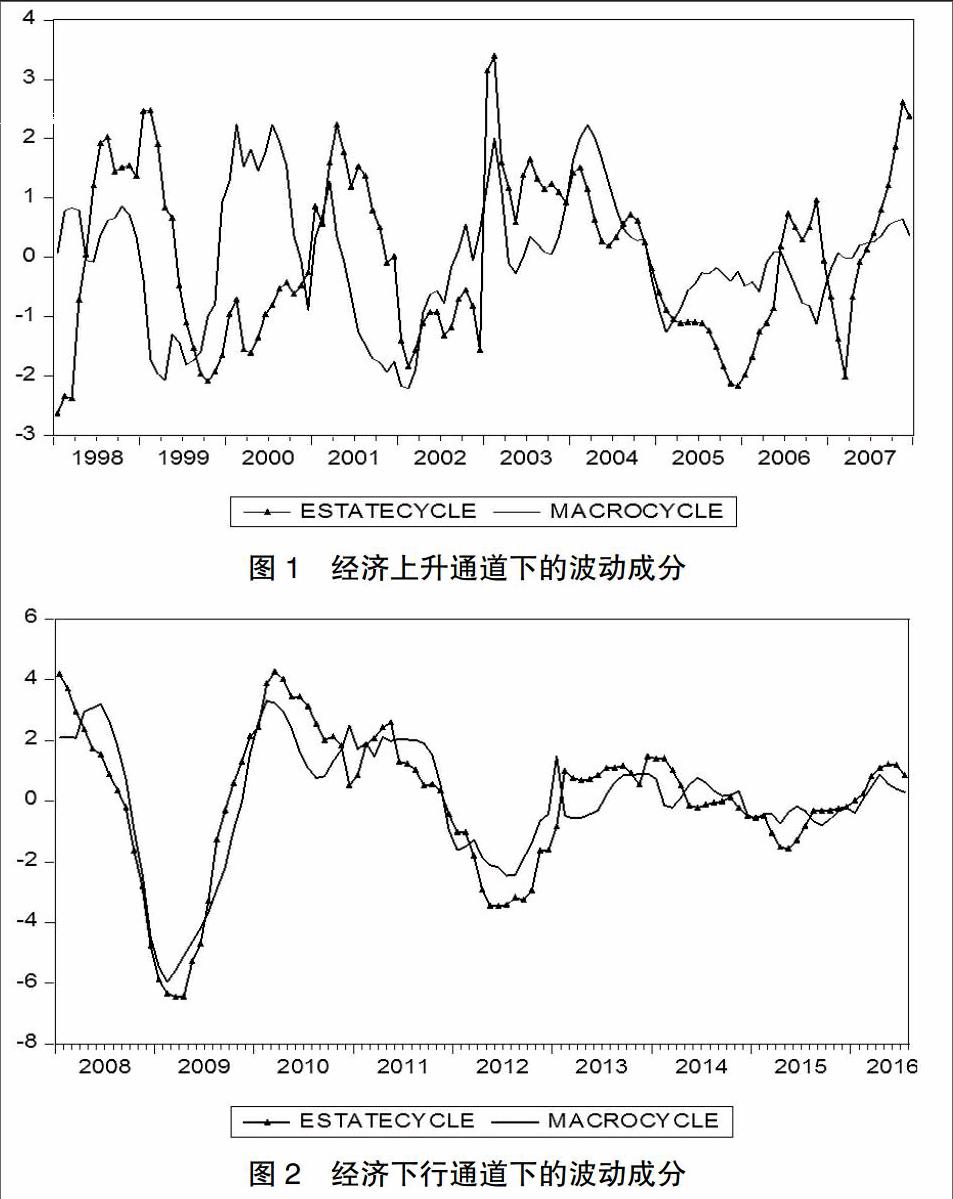

通过HP滤波技术我们可以将两个时期内的商业地产波动成分(estatecycle)与宏观经济波动成分(macrocycle)从原序列中剥离出来,分别为图1和图2。

从两时期的波动图来看,在宏观经济处于上升状态,estatecycle与macrocycle之间存在一定的时滞;当经济进入下行通道,两序列的变化趋于一致。为了进一步确定estatecycle和macrocycle两序列间的波动先后关系,我们对两序列进行格兰杰因果检验。

(3)Grange因果检验

Grange因果检验中所显示的因果关系并非传统哲学上的因果关系,仅仅是基于统计学意义上的因果关系,即如果X有助于预测(解释)Y,则X是Y的Grange原因。Grange因果检验的实质就是判断一个变量是否在时间上领先于另一个变量,该变量的过去值是否有助于预测另一个变量的现值。

进行Grange因果检验的一个前提条件是时间序列必须具有平稳性,否则可能会出现虚假回归问题。因此在进行Grange因果检验之前首先应对各指标时间序列的平稳性进行单位根检验(unitroottest)。常用增广的迪基-富勒检验(ADF检验)来分别对各指标序列的平稳性进行单位根检验。

两个时期的时间序列为单整序列,满足Grange因果檢验的前提条件。但是由于Grange因果检验对滞后期数非常敏感,所以可以选择合适的滞后期多次滞后,对不同长度的滞后期数进行检验,以判断两时间序列间的关系。本文通过AIC准则和SC准则确定最优的滞后期为2-5期。两个时期的Grange因果检验关系通过Grange因果检验很好地解释了HP滤波分析中两序列间关系的盲点,基于这两项分析之后,我们可以得出一个基本的结论:在经济上升通道下,商业地产的波动将领先于宏观经济的波动,但是随着时期的加长,两者间开始相互影响;在经济处于下行状态,商业地产波动与宏观经济波动是一致的,且彼此间有着很强的影响。这一结论基本印证了第三部分的理论分析。

四、政策建议

1.经济上升通道初期

根据我们的理论和实证分析,在初期商业地产的波动领先于宏观经济的波动,且对宏观经济具有促进作用。在此时期为了快速发展商业地产和宏观经济,可以使用适度宽松的货币政策和财政政策来促进商业地产投资的逐步增加,同时配以适当的政策手段来刺激商业地产的消费,以增加消费者对商业地产市场有效需求。

2.经济上升通道末期

由于前期宏观经济的不断发展,所以在上升通道末期,商业地产投资量将会持续地激增,楼房的价格也会越来越高,绝大多数真正用于住房的购楼者会被迫退出市场,只剩下投机者的资金维持商业地产市场的旺市,商业地产经济泡沫因此形成。为了避免和抑制商业地产过热的现象,可使用紧缩的货币政策和财政政策以控制投资的激增。

3.经济下行通道

根据我们前面的分析,此时期商业地产和宏观经济波动趋于一致,且相互之间高度影响。所以为了促进商业地产和宏观经济的同时发展,应当要从两个方面入手。第一,使用宽松的货币政策和财政政策以促进投资的增加,同时使用相应的政策手段来促进商业地产的销售,通过销售来促进生产;第二,使用适当的政策手段来刺激消费者对楼房的消费,从而扩大对房产市场的有效需求。

参考文献:

[1]付战兵.商业地产经济周期波动研究[D].四川大学,2003.32-33.

[2]王曦.中国商业地产经济周期波动影响因素分析[D].四川大学,2006.16-18.

[3]许宪春,贾海,李皎,等.商业地产经济对中国国民经济增长的作用研究[J].中国社会科学,2015(1):84-101.

[4]陈雄兵,张宗成.再议Granger因果检验[J].数量经济技术经济研究,2008,25(1):154-160.

作者简介:彭锐(1994- ),男,汉族,安徽合肥人,安徽财经大学经济学院,2014级本科生,经济学专业