随机性风险下金融理财产品定价研究

程云翔

中图分类号:F830 文献标识码:A

内容摘要:本文针对现有金融产品市场中理财类产品定价风险性考虑不足的问题展开探讨。研究以理论分析为推手,通过自主论证的方式,提出一种具有随机性风险的金融理财产品定价方案。随后,将此方案具体应用到实证对象企业,通过对其已有理财产品定价分析,确定了隐藏的风险,并提出了对应的整改策略。由此,为金融理财行业提供了一种切实可行的降低风险、提高收益的解决路径。

关键词:随机性 金融理财产品 定价

问题的提出及研究背景

已有的研究成果在风险性研究与随机性研究方面涉及较多,就随机性风险下的金融产品研究涉及较少。在研究之初,重点结合风险性研究、随机性研究与评级研究已有成果来推进此次研究。在风险性研究领域,汲取了学者陈庭强等(2014)、邓超等(2014)、禹海波等(2014)以及李仲飞等(2014)的研究成果,这些成果对风险传播特征、规律等进行了定量化的分析,明确了其对应的规律。同时,在随机性研究领域,汲取了学者卓文焱等(2014)、曹晓刚等(2014)、魏华林等(2014)以及张玉龙等(2013)研究成果,这些成果对随机利率、随机折现、随机回报等方面进行了定量化的分析,明确了对应的随机性特质与特征。在评级研究领域,汲取了学者沈沛龙等(2013)研究成果,明确了在实证研究中如何进行评级与测评。结合上述成果,不仅确定了随机性风险下的金融产品研究尚未形成系统性的解决方案,而且明确了对于金融理财产品应采取具有随机性特质的风险体系进行研究。在此次研究中,将或多或少地涉及到已有的研究成果,主要是在研究对已有的风险性研究结果、随机性研究成果、评级研究成果的汲取,将其融合应用到此次研究中。

金融理财产品定价机制理论研究

金融理财产品是资金投资和管理计划,是商业银行对其潜在客户群数据挖掘与分析基础上,投放的对应计划。从金融理财产品的本质而言,是一种商业服务。在此,从理论层面对这种商业服务如何定价给予深入论证。

(一)金融理财产品成本研究

金融理财产品的本质是商品,是一种面向指定潜在目标群的服务。既然是商品,必然涉及商品的成本。从总体上而言,其成本应该分为四个部分,依次为设计成本、销售成本、维护成本、赔付成本。本文就对这四类成本依次进行理论研究。

設计成本是指产品在设计过程中所产生的费用总和。按照金融理财产品的定义,其出发点是就潜在客户数据挖掘与分析的基础上,设计出的资金投资和管理计划。因此,设计成本主要体现在对目标客户群的数据挖掘成本,以及已有的商业投资盈利性分析成本,还有对设计产品的测试成本。这三大部分对应的产品设计上所产生的成本构成了其成本的主要部分。销售成本是指产品设计完成并经过安全测试后,产品正式推向市场进行销售,在销售过程中所产生的销售费用总和。其中包括在销售过程中,在各类媒体上的商业推广成本,以及雇佣的临时促销人员、租用的临时促销场所等所产生的各类费用总和。维护成本,则是指销售对应金融理财产品开始之后,对购买该产品客户所发生的维护费用总和。其中包括销售系统、支撑系统对应产生的费用,以及对购买产品客户的回访等直接行为产生的费用。赔付成本是指按照产品设计,在产品出现未达到指定收益前提下对用户进行的赔付费用总额。一般而言,对于收益率未明确进行保底的金融理财产品,不涉及赔付成本;对于收益率明确进行保底的金融理财产品,则涉及赔付成本。上述四类成本,构成了金融理财产品总成本的主要部分。

(二)金融理财产品的随机风险性研究

在金融理财产品研究中,必须对随机性风险进行明确。从严格意义上而言,购买金融产品的对象为客户,而客户一种具有理性与非理性兼具的行为主体。客户的这种二重性特性决定了其购买行为并非是由完全的理性决定的。因此,这种非理性行为发生时,势必会对金融理财产品造成冲击。为了更加客观地体现客户市场的这种特性,在金融理财产品研究中引入随机性特征,这种随机性特征以维纳过程作为体现工具。维纳过程的随机性、独立性、无继承性、无后继性与单个客体的市场购买特征具有极强的契合性。因此,以维纳过程来代替市场的随机性,以及由随机性带来的市场风险是符合要求的。

(三)金融理财产品定价研究

完成上述对金融理财产品造成直接、间接影响,确定性影响、非确定影响的研究后,对金融理财产品的定价进行理论研究。

从微观经济学的角度来看,商家推出任何一种商品,其目标都是最大化盈利。要实现盈利、乃至最大化盈利,首先要确定的就是盈亏均衡点。只有确定盈亏均衡点之后,盈利乃至最大化盈利才有可能实现。

就盈亏均衡点而言,其本质要求是销售所得总收入应该与销售所付出的总成本相抵。销售总收入是与销售总量、产品价格直接正向相关的。因此,对于金融理财产品而言,盈亏均衡性是由下式所决定的:

(1)

S(t)代表截止到金融理财产品发售 时刻时的理财产品销售总份数,P(t)代表理财产品的单份销售单价,C(t)代表截止到金融理财产品发售 时刻时所产生的总成本。xi代表对金融理财产品发售量起到决定影响的非成本类因素(七个因素);ai代表对应因素所起到的决定性作用。N代表正态分布。

结合多种知识,对公式(1)形成模型进行求解,最终得到金融理财产品的定价依据,具体如式(2)所示:

(2)

W(t)代表维纳过程在t时刻时的取值。

需要特别强调的是,对于金融理财产品,其产品价格有两部分组成,一部分是显示的,另外一部分是隐示的。显示部分多以手续费或者佣金的形式出现,隐示部分多包含在金融产品理财收益率中。

从上述分析可以看出,对于金融理财产品,其产品定价至少要满足均衡性结果(见式(2))才能保证公司不出现亏损。基于这一结果,实证分析就以一个金融理财机构近年的理财产品制定与发售为例,对其金融理财产品价格定价问题展开具体研究。

金融理财产品定价实证研究

上述完成的是金融理财产品定价理论研究,重点是给出保证盈亏均衡的定价。本文就以一个具体实证对象为例,对于如何在实证研究中进行产品定价给予论证。为了避免研究成果给研究对象造成不必要的影响,在全文中隐去其具体名称,以一个实证对象代表。

(一)确定指标

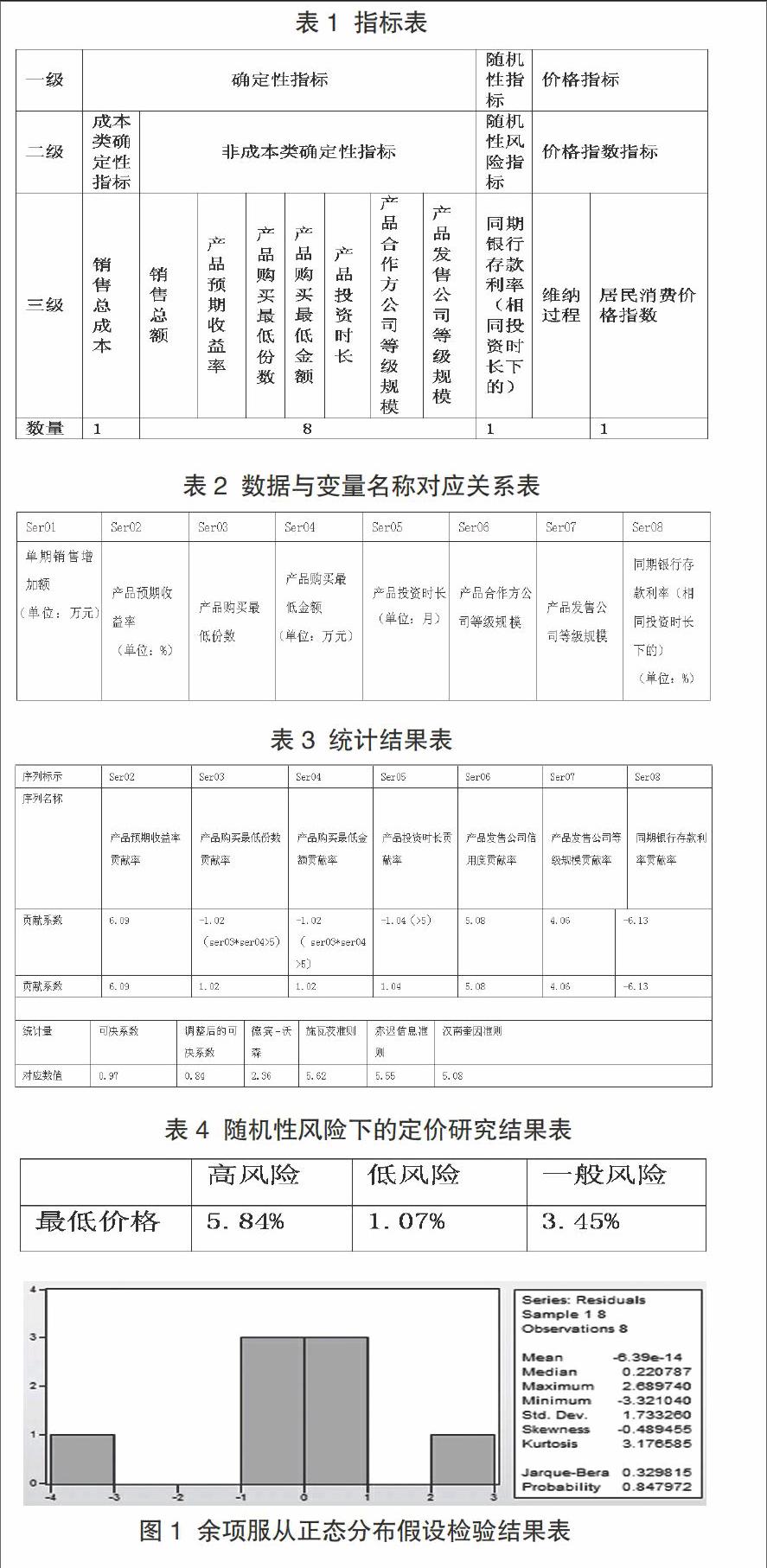

按照前述理论分析结果,要确定金融理财产品的定价,核心是确定至少保证不出现亏损的定价,需要从确定性指标、随机性指标及价格指数这三个角度进行分析,才能具体确定。前两个因素在理论研究就已经明确,第三个因素(价格因素)的加入主要是为了对不同年份的价格数据进行可比性处理而纳入的指标。按照指标的层次水平,将其分为三类,具体如表1所示。

从表1中可以看出,确定性指标分为两类:第一类为成本类确定性指标,仅包含销售总成本;第二类为非成本类确定性指标,包含七个具体的指标,依次为销售总额、产品预期收益率、产品购买最低份数、产品购买最低金额、产品投资时长、产品合作方公司等级规模、产品发售公司等级规模、同期银行存款利率(相同投资时长下的)。上述八个指标在理论分析中已经明确,主要是销售总量以及直接影响销售量的因素。随机性指标仅包含一个实现指标—维纳过程,该指标的具体作用在于对随机性风险采用维纳过程来仿真实现。价格指标也仅涵盖一个实现指标—居民消费价格指数,该指标的具体作用在于对于不同时间点的货币价格单位数据进行可比性处理。完成指标确定后,下面的实证分析将以此指标为基础具体展开。

(二)数据获取与数据分析

基于前述确定的指标,对选定研究对象近年向社会公开发售的主要金融理财产品进行调研。将其基于前述确定的关键指标数据汇总,并进行可比性数据处理,从而得到了研究所需的关键数据,具体如表2所示。

由于选取的是同一个金融理财产品不同时期的数据,因此,在产品发售公司等级规模中数值是一致的。总计选取了8个实证对象,形成与之对应的发展相关数据。

(三)增量过程分析

在此部分,以理论分析中模型(见公式1中的第二个公式)为原型模型。就增量过程进行分析,确定销售额变化与7个直接因素直接的具体关系。通过多次分析论证,最终得到如表3所示的结果。

在表3中对于产品购买最低份数贡献率、产品购买最低金额贡献率、产品投资时长贡献率这三个因素贡献率的分析,采用了类阶梯函数的处理方法,主要原因有两个:第一,在理论分析已经明确了,这三类因素是具有这种阶段性特征的。第二,在实证分析中,采用统一方法进行统计性分析,得到的分析结果的可信度統计量过低,从而导致整体模型无法有效成立。采用阶段性处理后,模型的整体可信度提高,从而为后续的随机性分析夯实了可信度。

从表3中可以看到,在理论分析中提及的七个直接因素,其对销售额贡献已经直接确定,并且具有较高的可信度(可信度从表3中展示的5个统计量结果得到充分体现)。由此确定了7个直接因素与销售量之间的线性关系。对于增量过程而言,还需要确定的是余项应满足正态分布。就此疑惑,通过统计性分析,得到了其满足正态分布的假设检验结果,具体如图1所示。

图1结果是EViews6.5分析的截屏结果。从图1中可以清晰地看出,余项满足正态分布的概率为0.8479,因此在0.8的置信度下,可以认为余项是满足正态分布的。基于正态分布与维纳过程间的关系,图1结果明确了可以采用该正态分布来生成维纳过程,从而模拟现实环境中的随机性风险。在下面的定价研究中,将利用这一结果来进行仿真实验,具体确定定价结果。

(四)定价研究

基于前述分析结果,已经确定了影响销售额增量的七个直观因素,并就这些直观因素对销售额增量所起到的作用给予定量分析结果。同时,确定了销售额增量与七个直观因素之间线性关系的余项满足正态分布的特征,由此确定了具有随机性特征的维纳过程的均值与方差。利用上述结果,一方面采用仿真模拟的方式生成满足对应均值与方差的维纳过程,另一方面利用确定的销售成本与定价公式(见公式(2)),将上述两个方面结合,通过计量分析与仿真分析相结合的方式,利用大量仿真实验,最终确定了多种情况下保持均衡(盈亏均衡点)下的金融理财产品定价。由于仿真实验为大量随机性实验的结果,对其海量数据不再一一展示,仅按照分类分析要求,对三种类型(按照类型划分,将所有仿真结果进行分类汇总平均)的定价结果予以展现,具体如表4所示。

表4给出的结果为随机性风险下金融理财产品定价结果,从公式(2)的结构来看,金融理财产品定价为一种比例性关系。按照风险程度的高低,划分为三种类型—高风险、低风险、一般风险,其对应的金融理财产品价格都最终得以确定。从该公司对应金融理财产品的实际价格来看,这些已有产品定价属于一般风险之下、低风险之上的定价区间,这与我国国内宏观经济以及地区宏观经济特质是一致的。但是随着国际环境复苏放缓,国内宏观经济下行压力逐渐放大的趋势,现阶段与今后短时期内一段时期,宏观经济发展将会处于一般风险之上、高风险之下,甚至会出现高风险的特征。结合这一结果,现阶段与今后短时期内一段时期金融理财产品定价价格应该按照一般风险下、乃至高风险下的规律给予确定,才能保证公司在现有的销售方式下保持盈利。

参考文献:

1.陈庭强,何建敏.基于复杂网络的信用风险传染模型研究[J].中国管理科学,2014(11)

2.邓超,陈学军.基于复杂网络的金融传染风险模型研究[J].中国管理科学,2014(11)

3.禹海波.风险偏好和需求不确定性对销售努力和补货决策库存系统的影响[J].管理工程学报,2014(4)

4.李仲飞,姚海祥.不确定退出时间和随机市场环境下风险资产的动态投资组合选择[J].系统工程理论与实践,2014(11)

5.卓文焱,封林云,陈旭.随机观察和随机回报的扩散风险模型中的Gerber-Shiu函数研究[J].统计与决策,2014(23)

6.曹晓刚,郑本荣,吴锦峰,黎继子,闻卉.随机需求下考虑风险行为的闭环供应链网络均衡模型[J].运筹与管理,2014(2)

7.魏华林,宋平凡.随机利率下的长寿风险自然对冲研究[J].保险研究,2014(3)

8.张玉龙,李怡宗.基于随机折现因子方法的流动性定价机制研究[J].管理世界,2013(10)

9.沈沛龙,王晓婷.银行流动性风险评级与风险测度—基于随机流动比率模型的分析[J].金融论坛,2013(8)