“营改增”影响下施工总承包企业发展建议

温馨

摘要:营改增政策下建筑业将面临更大的挑战。通过分析营改增对建筑业施工总承包方在经营模式、组织架构、投标报价、信息管理及分包管理等方面产生的影响,从而从企业经营管理、销项管理及进项管理等方面提出应对意见,为企业的良好发展提供借鉴。

Abstract: The new policy of replace the business tax with value-added tax will generate huge challenge. This article analyses the impact of this policy from many aspects, such as business patterns, organization structures, tender offer, information management and subcontract management; it also provides some solutions based on business management, receipts tax management and sales tax management, which can offer well reference for enterprises in the near decades.

关键词:营业税;增值税;施工总承包;发展建议

Key words: business tax;value-added tax;construction general contracts;suggestion

中图分类号:F812.42 文献标识码:A 文章编号:1006-4311(2017)16-0062-03

0 引言

我国营业税改征增值税试点自2016年5月1日起全面实施,范围扩大到建筑业、房地产业、金融业、生活服务业四大行业,其实施的目的是为了能够避免重复征税,减轻企业税收负担[1],优化产业结构,促进企业投资,加快国民经济的转型升级和机构调整。税制的改革对我国建筑业各方均有较大的影响,本文将探讨施工总承包企业如何适应本次变革以期提高企业的盈利水平。

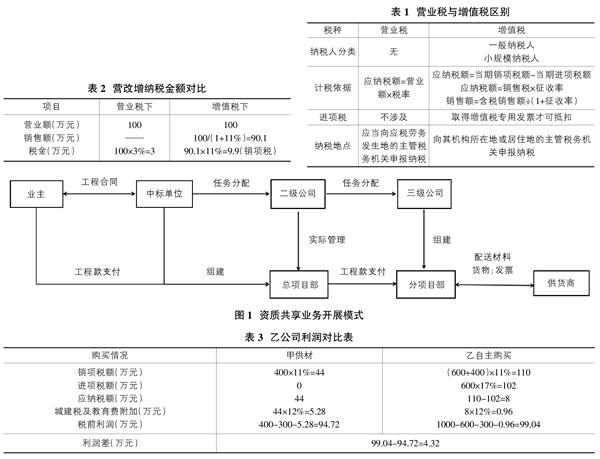

企业营业税改为增值税(简称“营改增”),是国务院依据经济社会发展的新形势做出的重要决策,也是财税体系进行深化改革的一项重要举措。营业税和增值税在纳税人身份、计税依据等方面具有不同点,具体区别见表1。

因为增值税是以增值额为征税对象,营改增的推行在某种程度可以使建筑企业长期重复征税的问题得到有效解决[2]。增值税实行的是专用发票抵扣制,作为传统行业的建筑业,在此背景下,面临着企业管理体制、发展模式、经营方式等多方面的改革压力。

1 营改增对施工总承包企业的影响

1.1 经营模式及组织架构的影响

我国目前施工总包中,尤其国有企业多采用资质共享的业务模式,常有①二级单位借用股份公司资质;②二级单位之间借用资质;③三级单位借用二级单位资质;④三级单位之间借用资质;⑤与集团外单位共享资质。其具体业务开展模式如图1所示。为了防范虚开增值税发票,国税总局曾出台规范性文件要求“三流一致”,即收款方、开票方和货物销售方或劳务提供方必须是同一个法律主体,而且付款方、货物采购方或劳务接收方必须是同一个法律主体,如果三流不一致,将不能对税款进行抵扣[3]。建筑业“营改增”后,若按以往业务模式,合同主体与施工主体可能会产生不一致,从而造成增值税进销项不匹配,不仅加大了增值税管理风险,并且将直接影响项目盈利水平。

另“营改增”后,建筑业以往的“联营挂靠”、“以包代管”等经营模式不符合发展要求,将会受到巨大的冲击。

1.2 投标报价影响

“营改增”下进行投标报价,税金成为竞争性因素,实际成本可能大于计算报价,城建税及教育费附加计算更为复杂。以销项税费为例,若向业主收取100万元工程款,营业税下(3%税率),应纳3万税款;增值税下需缴纳9.9万税款,具体计算过程见表2。可见如果不能通过合理提高报价等方式实现税负转移,则现有收入约10%的部分转变为销项税,直接导致收入指标下降。

1.3 信息管理的影响

由于营业税下无需详细了解业主身份和类型[4],因此尚未建立业主信息档案、亦无法准确判断其适用税目、税率等事项。另一方面营业税下,企业一般会建立合格供应商名录,但并不统计管理供應商纳税人身份及其提供发票类型、适用税率等信息。如果企业未能提前掌握供应商相关信息,可能由于未选择增值税一般纳税人或未取得增值税专用发票而导致进项税无法抵扣,造成成本费用增加。

1.4 甲供材影响

甲供材对总承包方有以下影响:

①当甲供材料计入合同总价,供应商将发票直接开具给甲方,乙方无可抵扣税额,乙方税负将上升;供应商将专用发票直接开具给乙方,则甲、乙方与供应商、甲方与供应商不符合增值税“三流一致”的规定将产生风险。

业主方A与总承包方B签订工程合同安装铝合金门窗,所需铝合金门窗不含税价款为600万,劳务款为400万,劳务成本为300万元,无进项。双方提出两种方案:一是建设方甲自行购买铝合金;二是由建安企业乙公司购买。其中铝合金门窗的税率为17%,建安劳务的增值税税率为11%,城建税及教育费附加税率为12%。分别计算甲供材和乙自主购买两种情况下的乙公司的利润,具体过程见表3。

由表3可看出,两个方案相差的利润为4.32万元。正是甲供材600万的税率差导致的差异。

②当甲供材料不计入合同总价,施工企业为降低成本,可对甲供工程选择简易征收的税金支付方式,将同样面临增值税“三流不一致”的问题。

1.5 劳务分包管理方式影响

建筑业目前分为具有资质的劳务分包和不具有资质的劳务分包,具有建筑劳务资质的分包商提供的是建筑施工劳务,可按照“建筑业”开具发票。部分分包方属于营业税下的传统服务业,在建筑业营改增后,可能无法按“建筑业”开具增值税专用发票,使总包方无法抵扣相应的分包进项税,造成总包方税负增加。对于无相关资质的分包,营改增后无法开具建筑业增值税专用发票[5];挂靠方式取得的分包发票,存在涉税风险[6]。

2 施工总承包企业营改增应对策略

营改增下,总包企业在生产技术水平发展较为成熟的情况下,企业想要提高自身利润率的关键在于销项管理和进项管理,同时还应注重企业经营架构等方面的调整与改进。

2.1 销项管理

2.1.1 投标报价金额的有效计算

税率由3%提高到11%的情况下,如果不能通过提价等方式实现税负转移,则现有收入约10%的部分将转变为销项税,直接导致收入指标下降。总包方若想维持不低于以往利润率,在新开项目投标报价时,除去以往的基本建设费用考虑外,税金的无法抵扣及高额税率所带来的成本增加,必须考虑到投标报价当中,在改革初期,新建项目的投标及报价均应以实现企业的不亏损为最低要求,不可盲目报价。

2.1.2 做好成本预算与结算管理

在进行成本预算编制时应首要把握“价税分离”原则,根据现行规范及经验补充预算管理内容,确定合理的计量口径。同时,在为分包商结算时,应坚持“先开票、后付款”的原则,并在整个项目运行准备过程中推广使用综合单价法,更符合改革要求,有利于整个项目的有效结算及运行。

2.2 进项管理

施工总承包方作为建筑业中游,从其上游业主、下游各分包方及供应商处取得有效抵扣凭证对降低其税负而提高企业利润率有显著作用。

2.2.1 注重项目实施过程中“三流合一”

增值税下,建筑业发票金额不准确、开票时间不符合要求的习惯需要更正,企业除做到“三流一致”之外需与合同凭证、会计凭证等相呼应,以避免虚开行为。

由于建筑施工企业在采购建筑用料的过程中,材料供应商将材料直接发至建筑施工企业,并开具增值税专用发票给建筑施工企业。但是,建筑施工企业往往因为资金缺乏而不能直接付款,便由发包方将材料款直接支付给材料供应商。该类行为属于典型的委托第三方付款的情形,容易导致材料采购中资金流不一致的情况,涉嫌虚开增值税专用发票行为。针对上述情形,在实施过程中应采取措施保证资金流的实质一致,比如签订委托付款协议等。

在采购原材料的过程中,供应商很多时候从经济角度出发,会选择从第三方直接发货,这就造成了材料采购中实物流不一致,涉嫌虚开增值税专用发票。对于此类行为,供应商需要提供原材料采購合同等资料以证明从第三方发货行为的正当性。

营改增的“三流一致”迫使施工企业经营模式、组织机构的改革。原有的挂靠经营,以分包名义经营的模式需转化为正规的总分包模式,以更好的适应未来的发展。

2.2.2 加强税票管理

增值税中进项税的抵扣基本原则为纳税人符合抵扣条件的进项税,凭合法有效的增值税抵扣凭证,在开具之日起180日内进行认证,即可从销项税额中抵扣。故①企业应改变原来在收款时才开具发票、缴纳税款,给企业带来税收风险的习惯;②企业应根据增值税的相关法律法规,结合企业自身情况,健全完善企业内部管理细则;③应及时调整材料设备采购制度,全面梳理下游供应商,提高信息管理的完整度;④修订企业配套合同管理制度,在合同签订过程当中,要明确约定提供什么类型发票、发票的提供时间及付款时间等。

2.2.3 加强分包业务管理

对于总承包方,有效的进项税抵扣需要分包方或供货商是可开出抵税发票一般纳税人,还需确保该分包方或供货商会开出进项发票。

①选择合适的下游供应方资质。

根据文件规定,在进行税金抵扣时只有当期增值税专用发票具有抵扣价值。又增值税纳税人可分为一般纳税人和小规模纳税人,通常增值税由一般纳税人在税务局代开或自己开具。故在项目进行招投标时应充分权衡利弊,选择合适的下游分包或供应方资质。

②加强分包结算管理。

在利用分包方的发票进行税费抵扣时,除分包方应具备相应资质外,还需确保分包方或供货方在适当期限内提供有效正确的进项税发票。此时,采用价税分离的全费用综合单价法有利于控制发票的收回,从而增加项目的进项税。在项目进行结算时,总承包方可先给分包方结算不含税造价,只有当分包方提供有效的发票后,在下期结算或其他约定时间内,总包方可将税款打于分包方。

2.3 改进企业组织架构与经营模式

面对众多影响和挑战,企业应对组织架构进行优化调整,应充分考虑设计、建筑施工、研发、服务、物资购销等业务税率不同且差异较大的税制安排。建筑总承包可以成立专业化的子公司,这样能够在获取进项税额发票这一方面具有便利性;或建筑企业可开发机械租赁的业务,采取租金这一方式获得增值税的发票。经营模式仍需继续规范化,随着我国法律法规的逐步健全,各类非法转包、分包挂靠在税务方面更易实现监督,故应及时规范企业资质管理,同时根据企业发展情况适当压缩子公司个数,壮大子公司实力,优化现有项目经营组织模式。

3 结语

营改增下,面对老化的经营模式与组织架构,投标报价的趋于复杂,潜在合作对象信息的不透明,甲供材与国家政策的冲突,总承包企业应从经营管理模式与组织架构入手,对销项管理和进项管理等方面进行改进提升。从而主动适应改革形势,积极探索适合自己的发展和管理模式,努力维持和提高企业利润率,增强企业自身竞争力,以更好地适应未来建筑业的生存和发展模式。

参考文献:

[1]张小富,张晓兵.“营改增”对不同类型建筑项目税负的影响[J].财会月刊,2015(6):78-84.

[2]刘小勇.营改增对建筑企业的影响及应对策略[J].财会月刊,2014(9):166-168.

[3]吴金光.营改增的影响效应研究——以上海市的改革试点为例[J].财经问题研究,2014(2):81-86.

[4]胡丹.建筑企业营改增应对策略研究[J].建筑经济,2015,36(3):108-111.

[5]薛俊奇.营改增对建筑施工企业的影响[J].财务审计,2016(3):141.

[6]谭椥仁.关于建筑业营改增面临的问题及应对策略[J].财务审计,2016(5):118.