二季度需求难乐观,再生铜替代消费效应减弱

文/宝城期货金融研究所 程小勇

二季度需求难乐观,再生铜替代消费效应减弱

W

Wiitthh wweeaakk ddeemmaanndd iinn tthhee 22nndd qquuaarrtteerr,, rreenneewwaabbllee ccooppppeerr aalltteerrnnaattiivvee consumption effect has been weakenedd

文/宝城期货金融研究所 程小勇

1-2月,基建和房地产投资数据公布之后,二者增速超预期反弹意味着逆周期政策(基建托底)和补库驱动(地产投资反弹)的经济复苏尚未在前两个月尚未结束,从而铜在消化供给端(铜矿罢工)利好之后又或需求端的扶持。

然而,铜价中期拐点可能在3月底或者4月份到来。短期指标,如包括SHFE、LME和COMEX三大交易所在内全球铜显性库存都在上升,国内铜现货持续贴水,以及反映进口需求的洋山铜溢价在继续下行。中周期指标,如PMI原材料库存和工业部分产成品库存升势有所放缓,这意味着补库驱动的铜价反弹在需求端拖累下告一段落。

对于再生铜而言,由于电解铜价格的回撤,废铜和精铜价差再次扩大,从而使得使用废铜作为原来的再生精炼铜积极性下降。不过,随着国内废铜因电器、机电等产品报废高峰带来,未来国内废杂铜供应会增加,从而意味着使用再生铜(包括再生精炼铜和再生铜杆等)产出前景较好,但是需求端却面临较大的压力。

一、进口废杂铜有所反弹,国内废杂铜回收增加

从废杂铜供应来看,2008年金融危机之后,由于美国、欧洲、澳洲及日本等废铜产地房屋更新率、汽车、家电等涉铜产品的报废周期不断扩大,再加上东南亚国家进口废铜需求增加,中国废铜进口遭遇多方面的压力,进口量不断下降。

不过,2017年中国废杂铜进口有所反弹。海关总署公布的数据显示,2017年1月和2月废铜进口较去年同期分别增长1.1%和60.8%,主要是春节即期效应,去年春节为2月份导致进口因假期因素而基数较低,但部分原因是随着欧美经济复苏,废铜随着机电、家电产品报废增多而增加。

图1:中国废铜进口

随着国内回收交易市场的不断规范和发展,电力、建筑、交通等行业的快速发展和更新,国内废铜回收量逐渐增加。据再生金属分会统计:2015年国内回收的废铜料含铜量158万吨,同比增长10.49%,约占国内废铜总消费量的54.34%。

其中,中国的特殊国情决定了我们的产品的生命周期要长于国外。特别以汽车、家电、工业设备这些为代表的产品生命周期,可能会大于西方发达国家,例如国内的产品可能有一些二次更新、城市淘汰下来的会替换到农村市场等。因此,中国废铜回收高峰期会迟到,但不会缺席。

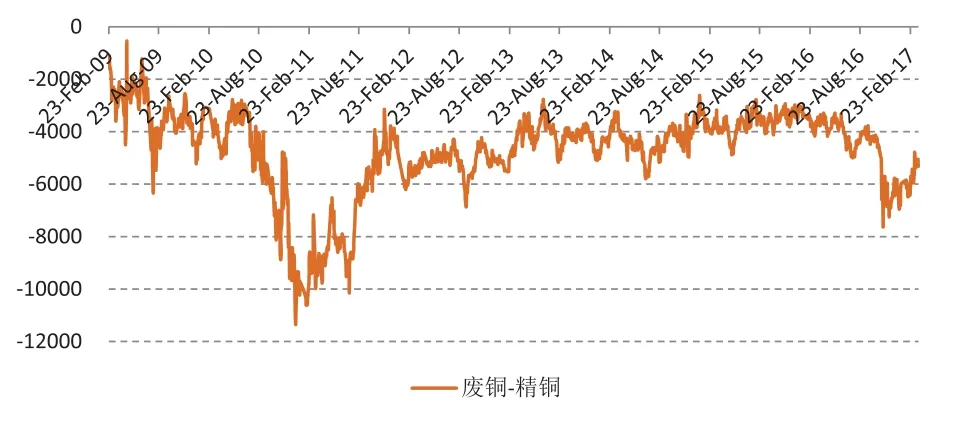

二、废铜-精铜价差负值缩小,废铜替代效应减弱

2011年至2015年,铜价持续走低,再生精炼铜企业的利润空间逐步缩小,甚至出现严重亏损,因此企业利用废杂铜生产精炼铜的意愿降低。导致我国再生精炼铜产量占精炼铜的比重逐渐降低。2015年再生精炼铜占比为27.62%,与2014年相比下降了4.78个百分点。2016年冶炼厂为响应供给侧改革,进一步削减了废铜冶炼,使得16年再生铜产量进一步减少。2017年,我再生铜的产量可能较16年略有提高,主要原因是得益于山东祥辉的投产。

触发废铜使用比例提高的驱动力来源于废铜-精铜价差,如果废铜-精铜负值较大,即电解铜价格较高,而废铜价格涨幅落后,从而会促使使用废铜作为原材料的再生精炼铜或者再生铜材企业产能利用率提高。

而2017年3月,废铜-精铜价差负值开始缩小,这意味着未来再生精铜和再生铜材未来产出可能会受到影响,因成本效益不足。数据显示,截止3月23日,佛山1#光亮铜和1#电解铜价差负值收敛至-5320元/吨。

图2:佛山1#光亮铜和1#电解铜价差

三、短周期指标不支持铜价

1、国内库存略降、LME库存和全球铜显性库存继续上升

截止3月17日,上海期货交易所铜库存略微下降1454吨至325278吨,较前一周略微下降0.5%。与此同时,LME铜库存继续上升,较前一周增加12100吨至337600吨,增幅为3.7%,是自去年12月23日以来连续第9周下降之后连续第二周上升。此外,3月17日当周,COMEX铜库存继续增加,较前一周增加了2496吨,增幅为2.1%,较去年同期则大幅攀升75.21%。由此,全球三大交易所显性库存较前一周继续增加13142吨至786502吨,增幅为1.7%,较2016年同期大幅增加26.1%。

图3:全球铜显性库存

上海保税区铜库存保持增加势头。截止3月10日,上海保税区铜库存较前一周增加1.5万吨至61.17万吨,这是1月13日以来连续第八周增加,较去年同期大幅增加20%。

图4:上海保税区铜库存

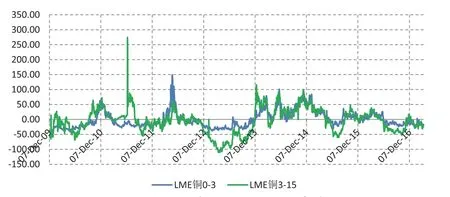

2、LME铜近月贴水略微收敛

从LME铜远期曲线来看,LME现货铜较远月铜贴水略微收敛。截止3月17日,LME铜0-3、3-15价差略微收敛至18.5美元/吨和16.75美元/吨,前一周报17.5美元/吨和26.75美元/吨。

图5:LME铜0-3、3-15价差

3、国内铜现货贴水再次扩大,洋山铜溢价继续下行

从国内铜现货来看,铜现货贴水再次扩大,暗示尽管海外铜矿干扰因素导致铜精矿加工费下降,但是国内铜冶炼并没有大规模减产或者下游需求不足以消化过剩的供应。截止3月17日,上海有色市场铜现货贴水扩大至130- 250元/吨,前一周报贴水60至升水50元/吨,去年同期铜现货贴水报170-230元/吨。

图6:上海市场铜现货升贴水

而洋山铜溢价则由于国内补库力度较弱和进口窗口关闭,进口需求依旧较为疲软。截止3月10日洋山铜溢价下降至38-48美元/吨,上周报40-50美元/吨的低位,去年同期报55-65美元/吨。

图7:洋山铜溢价和铜价

四、中周期下行压力较大

1、 铜矿罢工在历史上往往不是铜价的主导因素

从2006年以来,除了2010年、2012年和2016年,其余年份每年都有铜矿发生罢工。,近期海外铜矿罢工,深层次的原因在于资源国通胀压力抬升、铜价回暖后工人涨薪预期增强与海外铜企降本增效战略未改的矛盾,预计这种矛盾将贯穿2017全年。根据SMM统计,全球今年合同到期的铜矿有11家,其中5家集中在下半年的10月份和11月份,一旦劳资双方无法达成一致,铜市就或掀起“罢工潮”。

放在更长时间来看,由于2011年至2015年铜价持续下跌,导致2017年至2020年之前缺乏大型铜矿开工或者投产项目,铜矿资本支出只是在2016年下半年才略微回暖。因此,从铜矿角度来看,短期罢工因素不足为虑,但是长期铜矿后续新增项目较少才是供应担忧的最大来源。

图9:2017年至2020年待开发的大型铜矿项目目前看较少

不过,如果铜价持续反弹的话,原先推迟的铜矿新建项目重启将会随时发生。按照全球铜矿山2016年现金成本曲线来看,90%分位线现金成本大约在5300美元/吨,因此按照2017年1-2月均价,铜矿重启是有利可图的。而阻碍铜矿新增项目或者推迟项目重启的主要是产铜国的矿业政策、环保等问题,并非利润问题。

2、 此轮美联储加息带来更复杂的影响

对比历史,如果美国加息市场持续加息的话,那么意味着美国经济甚至全球经济都是持续复苏的。不过此轮加息不同于以往四轮加息:一是美国经济复苏是历史上加息周期中最弱的一次;二是美股股市甚至全球股市、楼市和债市都处于杠杠和资产泡沫的阶段,加息可能对资产泡沫有冲击作用;三是中国经济正处于长周期探底趋势中,全球经济尚未找到新的增长点。这意味着,本轮美联储加息能否市场持续加息尚未确定,且并不一定带来美股和铜价大幅上涨。本轮美联储加息步伐是缓慢的,而股市、铜价和美国核心PCE上升也是缓慢的。

表1:美联储历次加息对铜价影响

3、 中国补库周期结束,需求端未来负面拖累较为明显

从经济基本面来看,前两个月基建投资和房地产投资好于预期,这既有周期性因素(政策逆周期和补库顺周期),也有季节性因素的原因。以基建投资来看,1-2月份基建投资较2016年同期增长21.3%,较2016年全年和2016年同期增速都加快5.6个百分点。不过,对比1-2月份信贷和往年季节性规律,上半年基建投资在信贷约束较少(信贷年初突击放贷)下增速往往好于下半年。另外,值得关注的是PPP项目从欧美发达国家经验来看,往往具有顺周期特点,因此PPP项目落地对1-2月份基建投资有助推作用,但是实际后续落地存在很大不确定性。再结合2017年维持3%的财政赤字率的约束,基建投资实际上还是托底作用。

图10:沪铜指数收盘价和房地产开发投资累计同比

从房地产行业来看,1-2月份房地产投资增速反弹至8.9%,增速较2016年全年提高2个百分点。驱动房地产投资反弹的主要是一二线城市补库存,但是随着楼市限购加码,未来商品房销售增速回落和居民加杠杆降温,房地产投资会再次回落。回顾2006年至2017年前两个月历史情况,沪铜价格和房地产投资增速高达0.77的高正相关性。按照房地产投资增速滞后商品房销售面积最大不超过3个季度的规律,房地产投资增速很大可能在3月份再次回落,而铜价拐点又滞后房地产投资增速一个月时间,从而带动沪铜价格迎来中期拐点。

总结,短期在人民币汇率稳定,资金外流压力较弱,央行回归资金净投放和中上游企业利润暂时相对稳定的情况下,股债不跌反涨。而商品市场受制于下游补库减弱,中上游行业保持较高景气度,这意味着供应层面稳定,而下游需求旺季并没有超预期表现,铜价可能受到需求端拖累,而供应端再生铜前景还相对较好。