管理者权力和内部控制对企业过度投资的影响研究

张云 李锋

摘 要:在研究管理者权力、内部控制与企业过度投资的影响时,文中在代理理论与信息不对称理论的分析框架下,通过构建过度投资模型,以我国2009—2014年制造业上市公司为研究样本,进行了多元回归分析,研究结果发现:管理者权力与制造业企业过度投资正相关;内部控制与制造业企业过度投资负相关;内部控制可以弱化管理者权力与过度投资之间的正相关关系。研究为解决制造业企业“高投资-低效率”的问题具有一定探索性。

关键词:过度投资;管理者权力;内部控制

中图分类号:C 936 文献标识码:A 文章编号:1672-7312(2017)02-0170-08

Abstract:In the research of the influence of managerial power,internal control and corporate overinvestment,this paper,based on the principalagent theory and information asymmetry theory,with the overinvestment model,made the multiple regression analysis of manufacturing listed companies in China from 2009 to 2014.The results showed that Internal control is related to the overinvestment of manufacturing enterprises;Internal control can determine the positive correlation between power and overinvestment.This research is of certain significance in solving the problem of “high investment and low efficiency” of manufacturing enterprises.

Key words:over investment;management power;internal control

0 引 言

过度投资直接损害了公司利益及股东财富,管理者利用权力获取私利是引发过度投资的诱因,内部控制对管理者权力具有治理作用。制造业作为我国国民经济的重要组成部分,其过度投资问题已严重影响了我国社会经济发展,据统计,2010—2014年间,我国制造业企业固定资产投资同比增长15.9%,40.5%,66.7%,88.4%,投资占GDP的比重由2010年的21.21%上升到2014年的26.26%,但是,与较大的投资规模相比,制造业企业的投资效率却相对较低,在所统计的442家制造业上市公司中约有84%的上市公司资源被投资于净现值(NPV)小于零的项目,发生过度投资。因此,如何抑制过度投资,切实提高企业的投资效率成为广泛关注的热点问题。

所有权与经营权分离的现代企业中,管理者处于企业权力的核心地位,掌握着企业的投资决策权,多数研究认为管理者权力所导致的过度投资问题是为了获取更多的私人利益而非从企业发展角度着想,而其中的关键在于我国企业管理者行使投资决策权时缺乏有效的监督与约束,在投资问题上具有绝对的自主权。2008年、2010年财政部联同证监会、审计署、银监会、保监会五部委分别发布了《内部控制基本规范》和《企业控制配套指引》,初步构建了我国企业内部控制规范体系(周首华,2013)。2012年财政部和证监会联合发布公告,强制要求上市公司披露经外部会计师事务所审计的内部控制报告。随着我国证券市场对内部控制监管机制的完善,内部控制开始覆盖企业经营过程的方方面面,在企业管理中发挥巨大作用。因此研究基于内部控制的管理者权力與过度投资之间的关系具有重要现实意义。

1 文献回顾

国内外学者认为委托代理问题是造成企业过度投资的重要原因,出于自身利益考虑,管理者会违背股东利益,选择净现值为负的投资(Jensen and Meckling,1976),损害了股东财富。管理者谋取私人利益最直接的方法就是扩大公司规模,因为公司规模与管理者薪酬(Tosi,2000;Firth,2010)及在职消费(Rajan,2006)息息相关,同时,Malmendier and Tate(2008)、Xuan(2009)、韩立岩和陈庆勇(2007)研究发现管理者过度自信及建立“经营帝国”与巩固自身地位的需要也具有过度投资的欲望。姜付秀等(2009)、赵纯祥等(2013)的研究也发现过度投资与管理者特征存在相关关系。另外,谭庆美等(2015)以我国上市公司为研究样本,发现管理者权力越大,过度投资行为越严重。而Zhang等(2015)的研究发现管理者权力与过度投资之间并不存在显著的相关关系。

内部控制与过度投资之间的相关关系少有文献进行研究,并且研究结论也存在明显分歧。李万福等(2011)研究发现,内部控制信息批露水平较高的企业能有效抑制企业的过度投资。Cheng etal(2013)研究发现内部控制质量的提高能够降低企业的非效率投资水平。方红星、金玉娜(2013)从公司治理与内部控制角度考察了企业非效率投资的问题,研究发现内部控制能够有效抑制企业的过度投资问题。干胜道等(2014)基于国有企业的研究发现,企业内部控制有效性越高,过度投资水平越低。与此相反,于忠泊、田高良(2009)研究发现,内部控制水平较高的企业在抑制企业过度投资问题上的效果并不明显。

综上,管理者权力与内部控制是影响企业过度投资的2个重要因素。多数研究认为管理者权力滥用会加剧企业的过度投资,而内部控制在抑制企业过度投资方面具有明显的效果,但研究结论尚存在分歧。已有文献主要是从管理者权力与内部控制角度来研究与过度投资之间的关系,少有文献将管理者权力与内部控制结合起来,文中尝试将两者结合起来探讨其对过度投资的影响。

2 理论分析与研究假设

现代企业由于两权分离和信息不对称,管理者可凭借其手中权力为自己争取更多的私人利益。根据管理层权力理论,当公司内外部缺乏相应制度约束与监督机制制衡时,即当管理者权力增大时,管理者出于提高薪酬、在职消费、巩固自身地位等目的,具有过度投资倾向。其一,管理者权力过大,管理者有能力通过自身职务便利操纵项目投资以获取额外私人收益。在激烈的市场竞争中,通过业绩提升获取私人利益增加存在大量不可控因素,所以管理者更倾向于通过扩张规模而非通过业绩提升,此外,扩张企业规模可使管理者可控资源增多,从而加大了管理者与股东及利益相关者之间的信息不对称,提高了在职消费监督成本,进而提升在职消费空间,巩固自身地位。其二,管理者权力过大,容易导致监督机制失效。在股权分散的上市企业中,管理者与股东的利益目标很难达到一致,尤其是在公司欠缺有效的公司治理结构和监督机制对管理者进行约束和监督时,管理者凭借其手中权力将自身利益凌驾于股东利益之上,利用对企业资源的控制权侵占股东剩余收益,这必然会导致过度投资。基于以上分析,文中提出第一个研究假设。

假设1:在控制其他因素后,管理者权力与企业过度投资正相关。

内部控制旨在保证企业的经营目标高效实现,而投资效率的高低直接影响企业经营目标的实现。有效的内部控制可以通过缓解委托代理问题和减轻信息不对称程度来降低企业的过度投资现象。企业在进行投资决策前,需要对投资项目的收益和风险进行详细评估,只有真正能给企业带来利益的项目才能进行投资,良好的内部控制可以建立良好的信息传递机制,确保信息在企业内外部之间可进行有效的传递,使得各层次管理人员及员工能够全面衡量公司投资项目的成本与收益,提供合理的意见,从而使得高层管理者选择科学的投资项目,最大可能抑制潜在的过度投资问题。另一方面,良好的内部控制可通过减轻委托代理问题抑制过度投资问题的发生。在现代企业中,委托代理是内部控制产生的基础,内部控制可以优化公司内部治理环境,有效协调内部各利益相关者利益,化解利益矛盾、实现权力制衡、有效抑制代理成本,进而减少因代理问题导致的过度投资问题。基于以上分析,文中提出第二个研究假设。

假设2:内部控制与企业过度投资负相关,即高质量的内部控制可有效抑制企业过度投资行为现象的发生。

权力制衡功能与激励机制功能是内部控制的2大基本职能。首先,从权力制衡功能角度分析,内部控制越健全的企业,越能有效优化企业的治理结构,特别是相应监管结构制度的健全。已有文献研究发现,在公司内部控制不完善的情况下,管理者拥有很强的自主性,出于自利行为,管理者会做出非最优投资行为的决定,导致“过度投资”行为的发生;但是在内部控制相对完善的情况下,当管理者基于自身利益考虑出现损害公司利益的投资行为时,由于监督机构的威慑力,管理者会充分权衡一旦自己这种行为被发现时所带来的后果,所以上市公司内部控制建设越完善,越能有效约束管理者权力的滥用行为,从而对企业“过度投资”产生抑制作用。其次,从激励机制功能角度分析,激励机制是指通过一定的激励合约,使得管理者与股东之间的利益紧密相连,这样使得管理者在考虑自身利益的同时也考虑到了利益相关者的切身利益,从而做出最优投资决策。通过以上分析可以看出,内部控制制度的有效实施能够约束管理者权力,内部控制制度的完善与深化也会使得公司治理机制更为完善。同时,内部控制可以减少信息不对称理论与委托代理理论所带来的问题,使得管理者在进行投资决策时做出较为科学的决策,提高投资效率。基于以上分析,文中提出第三个研究假设。

假设3:内部控制可以弱化管理者权力与过度投资之间的正相关关系,即内部控制抑制企业过度投资行为的实施效果路径可以通过约束管理者权力来实现。

3 研究设计

3.1 样本选择与数据来源

文章选取2009—2014年沪深A股制造业上市公司为研究对象,行业划分依据2001年中国证监会颁布的《上市公司行业分类指引》,在此基础上对数据做了如下筛选:剔除ST和ST*上市公司;由于研究过程中需要连续5年的数据,所以剔除上市不足5年的公司;剔除相关数据缺失的上市公司。经过上述筛选,文中获得了包含442家制造业上市公司的数据,样本观测值为2 210个初始样本。文章所使用的财务数据全部来自CSMAR.

3.2 变量定义

3.2.1 过度投资的度量

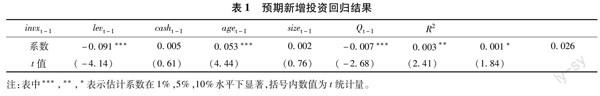

为了计算过度投资,对模型(1)进行回归。表1列示了模型(1)的回归结果,将回归系数代入模型(1)可以计算出公司i在第t年预期的新增投资。用实际新增投资减去预期新增投资即可得到样本企业在t年的剩余资本投资量。如果该剩余资本投资量大于零,就表示企业存在过度投资,文中用invi,t表示,即我们所估计的过度投资水平。

3.2.2 管理者權力的衡量

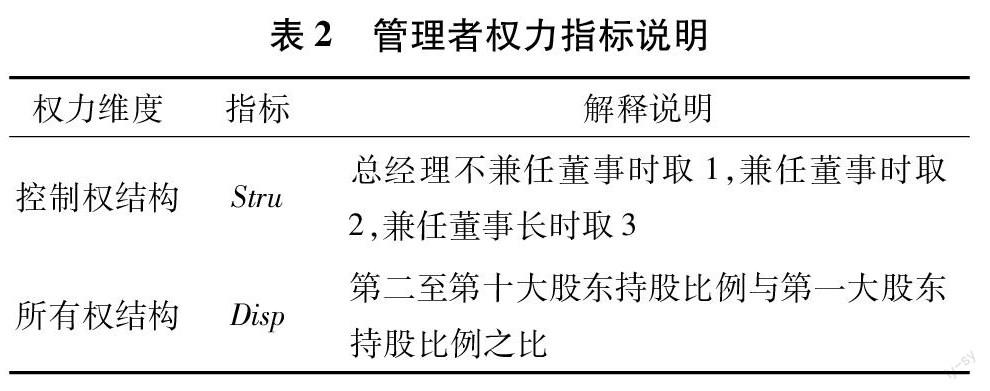

关于管理者权力的内涵,白俊、连立帅(2014)认为管理者权力是管理者压制不同意见与执行自身意愿的能力,其大小取决于2方面力量的对比:一是权力的获得与强化,具体来自于管理层与董事之间的力量分布;二是权力所受到的制约与监督,主要来自于股东的监督与制衡。文中借鉴白俊、连立帅从控制权结构和所有权结构2方面衡量管理者权力,以两职兼任代表控制权结构,一般情况下,CEO兼任董事长与董事时,公司董事会对管理者的监督较弱,管理者权力较大;以股权制衡度代表所有权结构,股权制衡度越高,意味着管理者的权力越得到了有效的监督和制约。指标构成见表2.

3.2.3 内部控制的衡量

现有研究中内部控制变量的选取方法主要有3种:①采用内部控制信息披露情况为代理变量,根据内部控制相关信息披露的详细程度、内部控制缺陷披露作为代理变量,但该方法以内部控制信息披露真实可靠为前提,而在我国内部控制强制披露初期,真实可靠性尚待研究;②以内部控制缺陷的定义标准,选择财务报告是否重述、审计意见、企业财务危机等指标加以组合,所以该方法难免存在主观性;③采用深圳“迪博中国上市公司内部控制指数”,该指数以企业内部控制基本框架体系为制度基础,涵盖企业战略执行、经营回报、信息披露真实完整性、经营合法合规性、资产安全5个方面,并根据内部控制重大缺陷进行补充与修正。事实上,该指数反映了企业内部控制目标的主要部分,也是内部控制被有效执行的具体表现。因此,文中选择该指数作为反映内部控制有效性的代理变量。

3.2.4 控制变量

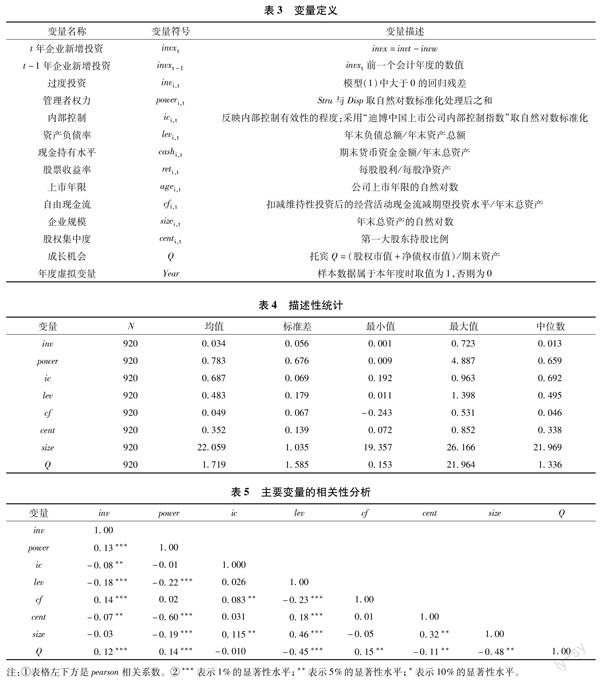

总结以往对过度投资实证研究的相关文献,对控制变量的选取虽存在一定的差异,但逐渐趋同。文中借鉴赵纯祥(2013)、方红星(2013)、白俊(2014)等人的研究成果,选取以下具有代表性、使用频率较高的特征变量作为控制变量,具体包括:公司规模(

sizei,t)、资产负债率(levit)、自有现金流(cfi,t)、成长机会(Q)、股权集中度(centi,t)。变量类别、名称及其定义见表3.

3.3 管理者权力、内部控制与过度投资关系模型的构建

4 实证检验与结果分析

4.1 描述性统计

表4是主要变量的描述性统计结果,对文中所选样本公司的主要变量的均值、最小值、最大值和中位数进行了描述。样本企业中,过度投资的均值为0.035 2,中位数为

0.012 6,表明样本企业普遍存在一定程度的过度投资现象。管理者权力的均值为0.868 4,中位数为0.706 2,表明样本企业的管理者普遍拥有较高的权力。内部控制质量均值为6.514 4,中位数为6.532 6,说明我国制造业上市公司内部控制质量存在明显差异。

4.2 相关性分析

表5是各变量间的相关性分析。从pearson相关系数结果可以看到,管理者权力与过度投资呈显著正相关,说明随着管理者权力的增大,企业过度投资行为越严重;内部控制与过度投资呈显著负相关,说明内部控制可有效抑制过度投资。

4.3 回归结果分析

4.3.1 总体影响

表6是管理者权力内部控制对企业过度投资影响的回归结果分析。由于现有研究认为管理者权力、内部控制都是影响企业投资行为的重要因素,为体现研究的连续性,回归中逐次加入管理者权力、内部控制及二者的交乘项并列示相应结果。

回归1检验了管理者权力对制造业企业过度投资的影响,从回归结果可以看到,管理者权力的系数在5%的显著性水平上正相关,表明管理者权力越大,企业过度投资越严重,与理论预期一致。回归2检验了内部控制对制造业企业过度投資的影响,从回归结果我们可以看到,内部控制的系数在1%的显著性水平上负相关,说明内部控制对企业过度投资行为具有抑制作用,与理论预期保持一致。回归3同时检验了管理者权力与内部控制对企业过度投资的影响,结果显示管理者权力的系数在5%的显著性水平上仍然正相关,内部控制的系数在1%的显著性水平上仍然存在负相关关系,进一步验证了文中所提出的假设1与假设2.回归4是引入管理者权力与内部控制交乘项(power*ic),检验其对制造业企业过度投资的影响,回归结果显示其系数在1%的显著性水平上为负,说明内部控制可以弱化管理者权力与过度投资之间的正相关关系,由此假设3得到了验证。

4.3.2 分产权性质影响

表7是在区分产权性质后进行的管理者权力、内部控制对企业过度投资影响的回归结果分析,

内部控制对企业过度投资的抑制作用在国有企业与非国有企业中存在显著差别(方红星等,2013),同时国有企业管理者相比较于非国有企业管理者拥有更大的权力,这就可能导致国有企业的高管会通过手中权力为自身谋取更大的利益,从而导致过度投资行为的发生,所以我们有必要进一步将样本按照企业性质进行分组并分别进行回归分析。

首先,我们先分析国有企业管理者权力、内部控制与过度投资之间的关系,回归1考察国有企业管理者权力与过度投资之间的关系,从结果我们可以看到,管理者权力的系数在5%的显著性水平上正相关,表明国有企业的管理者权力越大,国有企业过度投资越严重,与理论预期一致。回归2为国有企业内部控制与过度投资之间的回归结果,从回归结果我们可以看到,国有企业内部控制的系数在5%的显著性水平上负相关,说明内部控制对企业过度投资行为具有抑制作用,与理论预期保持一致。回归3是引入管理者权力与内部控制交乘项(power*ic),其系数为负,且在5%的显著性水平上显著,说明内部控制能有效约束国有企业管理者的权力,从而对企业过度投资产生抑制作用,由此假设3也得到了验证。

其次,我们再分析非国有企业管理者权力、内部控制与过度投资之间的回归结果,回归4考察非国有企业管理者权力与过度投资之间的关系,从结果我们可以看到,非国有企业管理者权力系数为正,符合理论预期,但没有通过检验,这一结果与白俊、连立帅(2014)、赵纯祥、张敦力(2013)的研究结果一致,其原因可能是部分民营企业的创始人亲自出任公司管理者,委托代理问题相对较轻。回归5为非国有企业内部控制与过度投资之间的回归结果,从回归结果我们可以看到,非国有企业内部控制的系数在1%的显著性水平上负相关,说明内部控制对企业过度投资具有抑制作用。回归6是引入管理者权力与内部控制交乘项(power*ic)后的回归结果,此时,管理者权力的系数在5%的显著性水平上为正,内部控制与管理者权力的交乘项在1%的显著性水平上为负,说明内部控制确实可以约束管理者权力从而达到抑制企业过度投资的目的。

5 研究结论与局限

文中在委托代理理论与信息不对称理论下,以我国2009—2014年沪深A股制造业上市公司为研究样本,从管理者权力与内部控制角度研究了制造业企业的过度投资行为。首先,文中探讨了管理者权力与过度投资之间的关系,结果显示,管理者权力与制造业企业过度投资之间存在显著的正相关关系,即管理者权力越大,企业过度投资现象越严重;其次,文中研究了内部控制与过度投资之间的关系,研究发现内部控制与制造业企业过度投资之间存在显著的负相关关系,即内部控制质量较高的公司可有效抑制企业过度投资行为的发生。第三,文中进一步研究了内部控制对管理者权力的调节作用,结果显示,内部控制对管理者权力具有约束作用,从而达到抑制企业过度投资的目的。

以上研究结论在国有和非国有企业中又存在细微差别。从国有企业样本来看,管理者权力与过度投资之间存在显著的正相关关系,即管理者权力的集中会加剧企业过度投资现象的发生;内部控制与过度投资之间存在显著的负相关关系,即内部控制对企业过度投资有抑制作用;内部控制对国有企业管理者权力能形成有效约束,从而抑制过度投资现象的发生。

从非国有企业样本来看,单纯考察管理者权力与过度投资之间的关系时,其系数为正,但没有通过显著性检验,究其原因可能在于部分民营企业的创始人亲自出任公司管理者,委托代理问题相对较轻;内部控制与过度投资之间存在显著的负相关关系,即内部控制对企业过度投资有抑制作用;引入管理者权力与内部控制交乘项后,管理者权力与过度投资之间呈显著的正相关关系,管理者权力与内部控制交乘项的系数在5%的显著性水平上为负,说明内部控制确实能够约束管理者权力,从而对过度投资产生抑制作用。

文中研究的局限主要包括:Richardson(2006)模型跟其他模型一样,其本身就存在着一些问题,该模型假设上市公司投资行为是理性的且投资行为正常,没有系统性地过度投资现象,在这种假设下,使用模型残差计量过度投资时,容易产生系统性偏差;从研究对象来看,由于文中仅研究制造业,对于其他行业没有考虑,因此所得到的结论具有一定的局限性。

參考文献:

[1]姜付秀,伊志宏,苏 飞,等.管理者背景特征与企业过度投资[J].管理世界,2009(1):130-139.

[2]于忠泊,田高良.内部控制评价报告真的有用吗——基于会计信息质量、资源配置效率视角的研究[J].山西财经大学学报,(10):110-118.

[3]李万福,林 斌,宋 璐.内部控制在公司投资中的角色:效率促进还是抑制[J].管理世界,2011(2):81-99.

[4]方红星,金玉娜.公司治理、内部控制与非效率投资:理论分析与经验证据[J].会计研究,2013(7):63-69.

[5]干胜道,胡明霞.管理层权力、内部控制与过度投资—基于国有上市公司的证据[J].审计与经济研究,2014(5):40-46.

[6]唐雪松,周晓苏,马如静.上市公司过度投资行为及其制约机制的实证研究[J].会计研究,2007(7):44-52.

[7]黎来芳,程 雨,张伟华.投资者保护能否抑制企业过度投资?——基于融投资关系的研究[J].中国软科学,2012(1):144-151.

[8]白 俊,连立帅.国企过度投资溯因:政府干预抑或管理层自利?[J].会计研究,2014(2):41-48.

[9]谭庆美,陈 欣,张 娜,等.管理层权力、外部治理机制与过度投资[J].管理科学,2015(4):59-68.

[10]赵纯祥,张敦力.市场竞争视角下的管理者权力和企业投资关系研究[J].会计研究,2013(10):67-74.

[11]黄 晶,陈工猛,包文卿,等.股权分置改革能抑制控股股东过度投资行为吗?[J].财经研究,2011(10):26-35.

[12]刘启亮,罗 乐.高管集权、内部控制与会计信息质量[J].南开管理评论,2013(1):15-23.

[13]赵 息,许宁宁.管理层权力、机会主义动机与内部控制缺陷信息披露[J].审计研究,2013(4):101-109.

[14]Jensen M C.Agency costs of free cash flow,corporate finance,and takeovers[J].The American Economic Review,1986,76(2):323-329.

[15]Hambrick D C.Upper echelon theory:an update[J].Academy of Management Review,2007,32(2):334-343.

[16]Fu F.Overinvestment and the operating performanceof SEO firms[J].Financial Management,2010,39(1):249-272.

[17]Zhang H,Su Z. Does media governance restrict corporate overinvestment behavior?Evidence from Chineselisted firms[J].China Journal of Accounting Research,2015,8(1):41-57.

[18]Jensen M C.Agency costs of free cash flow,corporate finance,and takeovers[J].American Economic Review,1986,76(2):323-329.

[19]Stulz R.Managerial discretion and optimal financing policies[J].Journal of Financial Economics,1990,26(1):3-27.

[20]Richardson S.Overinvestment of free cash flow[J].Review of Accounting Studies,2006,11(2-3):159-189.

(责任编辑:严 焱)