“四大行”减员,但这可能是好事

朱宝

据彭博社报道,并称中国“四大行”的建设银行、工商银行、农业银行和中国银行的员工总数在2016年年底总计减少了17824人,为6年来首次出现削减。

互联网正以更快速有效的方式提供基础的银行服务,比如转账汇款。加之微信、支付宝等移动支付工具的普及,人们对现金的需求也在减少,特别是一线大城市,人们到网点取现的情况锐减。中国银行业协会的数据显示,国内不再通过网点操作的银行转账比例从2013年的63%增加到了2016年的84%。

这对银行业来说并不算一个好消息。虽然柜台网点的运营可能并不赚钱,但它带来的附加值却是比较可观的—去网点办理业务,可能带来更多的贷款、理财等生意,这对银行来说很重要。

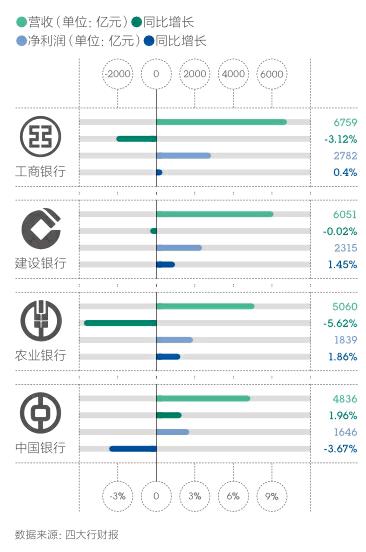

银行业的经营数据也从侧面佐证了这一重要性:中国四大银行2016年全年净利润为8582亿元人民币,同比仅增长0.2%,勉强避免了2004年以来的首次下滑。而这个成绩主要得益于低于预期的坏账拨备及成本削减。

中国约有380万银行从业人员,其中80%为银行柜员,他们正是银行减员主要波及的人群。根据彭博社公布的数据,2016年全年,中国工商银行减少了14090名柜员,中国建设银行减少30007名,而中国农业银行减少了10842名。

一位曾在中国工商银行担任柜员的江浙地区员工对《第一财经周刊》表示,她觉得这份工作辛苦,而报酬也并不具有吸引力—大学毕业时,同学都觉得她能进入银行让人羡慕,但现在,这份工作已不再像以前那样受青睐了。

这也反映出中国银行业的经营困境。一方面,获得存款与贷款之間的利息差不再像以前那么容易。随着市场参与者的增多,人们已经能通过比较各类理财产品与存款利息的高低,来决定把多少钱存到银行,或者其他新兴的金融机构,这使得银行业获得存款的成本增加。另一方面,近年中国经济增长放缓,使得银行的坏账率呈现出升高的趋势,这给银行放贷也带来了压力。

如今,银行业已把主要关注点从赚取利息差转向了附加值更高的中间业务收入。所谓中间业务收入,就是银行业通过提供差异化服务获得的收入,比如帮客户提供资产管理服务而获得的服务费等等。

从这个角度看,互联网金融在给传统银行业带来挑战的同时,也在促进银行业自身调整员工结构,以及加速业务变革,从而赢得更好的生存空间。而这一变化,可能会日趋明 显。