分析师预测信息来源的新发现:会计师事务所*

刘文军,谢帮生(福建农林大学 管理学院,福建 福州 350002)

分析师预测信息来源的新发现:会计师事务所*

刘文军,谢帮生

(福建农林大学 管理学院,福建 福州 350002)

文章通过检验券商与公司聘任同一家会计师事务所对券商旗下分析师预测行为的影响,研究了证券分析师的预测信息是否可能来源于会计师事务所。研究发现:(1)分析师更愿意跟踪与所属券商聘任同一家会计师事务所的上市公司,对其发布的盈余预测更准确,也更倾向于额外发布现金流预测。(2)券商与公司从非同聘会计师事务所变更为同聘会计师事务所,其分析师预测的准确性提高,反之则降低。分析师对与所属券商聘任同一家会计师事务所的公司在年报披露前最后一次盈余预测的准确性有更大幅度的提高。(3)同聘会计师事务所对预测准确性的促进作用集中在分析师跟踪少和收入变化大的公司以及非明星分析师发布的预测。文章的研究有助于理解同聘会计师事务所对分析师预测行为的影响,也有助于资本市场上的投资者更好地利用同聘会计师事务所的券商旗下分析师发布的预测报告,拓展了分析师预测信息来源的研究。

同聘会计师事务所;分析师跟踪;盈余预测;现金流预测

一、引 言

分析师作为资本市场重要的信息中介,对资本市场的健康发展发挥着重要作用。一般认为相对于普通投资者,分析师有更多的预测优势,因而能够向资本市场传递和解读更多的公司信息。分析师的信息来源于何处,国内外学者为此进行了不懈的探索,因为只有了解分析师预测信息的来源渠道,才能让广大投资者更好地利用分析师的预测信息进行投资决策,也有利于降低公司内外部的信息不对称程度,使资本市场更好地发挥资源配置的功能。已有文献发现分析师的信息来源于公司公开披露的财务报告(Lehary等,2011)、公司管理层预测(Merkley等,2013)、电话会议(Bowen等,2002)、本地优势(Bae等,2008)、分析师经验(Mikhail等,1997;Clement,1999)以及担任公司董事(全怡等,2014)等。鲜有文献关注分析师从其他途径获取预测信息的可能,因此拓展分析师预测信息的来源渠道,无论是理论上还是实践上都显得非常重要。

在早期的文献中,胡奕明等(2003)通过问卷调查发现会计师事务所是分析师一个重要的信息来源,但是他们没有研究分析师通过何种渠道从会计师事务所获取预测所需的信息。此外,分析师是否从会计师事务所获取信息也欠缺大样本的检验。本文研究分析师所属券商与上市公司聘任同一家会计师事务所对分析师预测行为的影响,探讨会计师事务所能否成为分析师预测信息来源渠道的可能性。中国是一个典型的关系型社会,讲究人脉、关系、圈子(蔡庆丰等,2016),社会关系构成了人与人之间利益的连接纽带。虽然注册会计师的执业道德准则要求审计师对客户信息保密,但审计师出于自身利益的考虑,有泄露客户信息的动机。比如,Dhaliwal等(2016)发现当并购交易活动的主并方和被并方同聘一家会计师事务所时,并购交易将会对主并方更有利,因为注册会计师会将被并方的信息透露给主并方。我们认为券商旗下的分析师有动机通过注册会计师来了解所跟踪客户的信息,从而提高盈余预测的质量。这是因为分析师发布盈余预测的准确性越高,就越能够提高券商和分析师的声誉,给券商带来越多的佣金收入,分析师的身价也会越高。注册会计师也有动机向券商提供客户的私有信息,以帮助其分析师提高预测质量。这是因为券商一般来说是比较优质的大客户,更为重要的是,券商一般有承销业务,能够给会计师事务所引荐审计业务(孙亮等,2016)。在中国审计市场竞争激烈的情况下,会计师事务所更有动机建立并维持与券商之间良好的关系。因此,本文研究的另一个重要意义在于检视会计师事务所是否会为了维护与券商的社会关系而僭越审计执业道德的界限。

为了获得证券公司所聘会计师事务所的信息,我们选取上市券商作为研究对象,首先研究分析师从会计师事务所获得预测信息的可能性,分别从分析师的跟踪决策、盈余预测准确性以及额外发布现金流预测三个方面展开。如果分析师能够从所属券商聘任的会计师事务所获得上市公司的信息,那么分析师更可能跟踪这些公司,对这些公司发布的盈余预测应该更准确,也更可能对这些公司发布预测难度更大的现金流预测,我们的研究发现支持了这样的预期。其次,我们更深入地研究了分析师从会计师事务所获取信息的渠道问题。如果同聘的会计师事务所是分析师获取额外预测信息的纽带,则这种纽带从无到有以及从有到无会直接影响分析师从会计师事务所获取信息,我们发现这种纽带从无到有会提高分析师预测准确性,从有到无会降低分析师预测准确性。一般情况下,会计师事务所进驻到上市公司开展或完成审计工作时才会掌握公司的更多信息,因此向分析师透露客户信息更可能体现在公司年报披露前的最后一次预测中。我们发现同聘会计师事务所的分析师对公司年报披露前最后一次盈余预测的准确性有更大幅度的提高。这些发现进一步支持了我们对分析师从同聘会计师事务所获取信息的判断。最后,我们对主要研究发现进行了横截面分析,以区分同聘会计事务所对分析师预测行为的影响在不同分析师以及不同公司之间是否存在差异。我们发现同聘会计师事务所对分析师预测准确性的影响只存在于分析师跟踪少的公司、非明星分析师发布的预测以及收入变化大的公司。

本文的研究贡献体现在以下几个方面:(1)发现了分析师预测信息可能来源于会计师事务所的证据,从而对有关分析师预测信息来源的研究文献做了重要补充;(2)独立审计准则要求会计师事务所在审计过程中对客户的信息予以保密,有文献发现会计师事务所可能会把客户的信息透露给并购方(Dhaliwal等,2016),而本文发现会计师事务所会将客户信息向分析师透露,补充了该研究领域的文献;(3)有文献发现会计师事务所的审计质量越高,分析师的预测越准确(Behn等,2008),但会计师事务所对跟踪同一家公司的所有分析师预测质量的影响相同。本文则认为会计师事务所对跟踪同一家公司的分析师预测行为存在差异化影响,拓展了该领域的研究文献。

二、文献回顾

(一)同聘审计师问题研究

客户担心注册会计师将掌握的公司核心私密信息泄露给竞争对手,因此公司一般不愿意与同行业竞争者选聘同一家会计师事务所(Kwon,1996;Aobdia,2015)。Aobdia(2015)还考察了公司与行业内竞争对手聘任同一家会计师事务所的后果,发现两家公司的投资、财务策略等类似。Cai等(2016)认为企业并购双方同聘的会计师事务所作为信息中介缓解了并购中的信息不对称,提高了并购交易质量,但并没有进一步讨论同聘会计师事务所到底有利于主并方还是被并方。而Dhaliwal等(2016)进一步拓展了该领域的研究,发现并购双方同聘会计师事务所对主并方有利,损害了被并方的利益。上述研究表明,会计师事务所会将客户信息向第三方透露,但只是探讨了会计师事务与公司之间的信息传递问题,并没有研究会计师事务所与资本市场的其他参与者可能存在的信息传递,如资本市场上的证券分析师。

(二)分析师预测信息来源研究

大量的文献探讨了分析师预测信息来源问题,Jacob等(1999)认为具有行业专长的分析师发布的预测更准确,Clement(1999)发现一般的预测经验能够提高预测准确性,Mikhail等(1997)则认为特定公司层面的预测经验才能提高预测准确性。还有学者从其他方面研究了分析师的信息来源,如有学者发现本地分析师发布的预测更准确(Malloy,2005;Bae等,2008;张然等,2012),隶属承销商的分析师发布的盈余预测也更准确(原红旗和黄倩茹,2007)。在近期的研究中,全怡等(2014)发现分析师担任独立董事提高了盈余预测的准确性,因为这些分析师能获取公司更多信息;Cheng等(2016)发现分析师通过到公司进行实地调研获取信息,从而盈余预测准确性更高。但鲜有文献讨论分析师从会计师事务所获取公司信息的可能。

(三)外部审计与分析师预测行为的关系研究

分析师也是公司财务报告信息的使用者,他们会利用公司的财务报告进行预测(Lang和Lundholm,1996)。因此,公司财务信息质量会影响分析师预测质量,而审计质量直接影响财务报告质量。Behn等(2008)发现经国际五大以及非国际五大但具有行业专长的会计师事务所审计的公司,分析师的盈余预测准确性更高,分歧度更低。He等(2014)进一步研究了审计质量影响分析师预测的机理,发现对于审计质量高的公司,分析师除了投入更多的权重在公共信息上,也能提高原先私有信息的准确性。Payne(2008)则发现对于雇用具有行业专长审计师的公司,分析师的盈余预测误差更大,并且公司更不可能达到分析师的盈余预测。Wu和Wilson(2016)研究发现上述发现不一致的原因在于部分文献聚焦于年末盈余预测准确性,而其受审计质量竞争效应影响。储一昀等(2011)利用中国上市公司的数据,发现分析师能够识别审计任期的信息内涵,表现为审计任期对分析师预测盈余持续性有正向影响。上述文献更多地讨论外部审计质量如何影响分析师预测行为,并假定外部审计质量对跟踪同一个公司的所有分析师预测行为的影响相同。本文的不同之处在于,我们主要讨论会计师事务所是否将审计过程中掌握的私有信息向部分分析师透露,从而影响这些分析师的预测行为。

三、研究假设

资本市场的重要特征是存在各种关系和网络,而不全是公平交易(Hochberg等,2007)。资本市场中的社会关系背后隐藏着信息流,对市场参与者的决策行为产生重要影响。比如,研究发现校友关系影响共同基金经理的投资绩效(Cohen等,2008)、分析师荐股(Cohen等,2010)以及审计师的审计质量(Guan等,2016),地理位置关联影响银行信贷决策(Agarwal和Hauswald,2010)、分析师预测行为(Malloy,2005)以及审计师的审计质量(Choi等,2012),承销商关系影响分析师预测行为(Lin和McNichols,1998)。当会计师事务所同时审计券商和上市公司时,这种关联将会促使券商旗下的分析师向会计师事务所打探上市公司的信息。因为会计师事务所在执业过程中掌握了客户大量的信息,而在这些信息公开披露前,资本市场的参与者很少知悉。分析师主要的工作是向资本市场提供预测信息,从而帮助投资者决策。分析师预测信息的质量不仅影响券商的佣金收入,也影响分析师个人的职业发展。因此,分析师有动机从所在券商聘任的会计师事务所获取上市公司的额外信息。而会计师事务所也愿意向分析师提供客户信息,因为券商一般是比较优质的客户,还拥有承销业务,能够给会计师事务所推荐新业务(孙亮等,2016),与券商维护良好关系对会计师事务所极具诱惑力。因此,我们认为会计师事务所能够成为分析师预测信息的一个重要来源。由于分析师只有在掌握公司一定信息的情况下才可能跟踪该公司(O’Brien和Tan,2015),同聘会计师事务所可让券商旗下的分析师比其他分析师掌握更多的公司信息,从而更可能对公司进行跟踪。基于上述分析,本文提出以下研究假设:

假设1a:在其他条件相同时,分析师更可能跟踪与所属券商聘任同一家会计师事务所的上市公司。

分析师的盈余预测质量无论对其个人还是所属券商都非常重要,因为分析师可能会因为发布不准确的报告而被券商解雇,券商旗下分析师的预测准确性也直接影响其佣金收入。因此,分析师会尽其所能掌握更多关于所跟踪公司的信息来提高盈余预测的准确性。会计师事务所在对上市公司进行审计过程中掌握公司较多的私有信息,这些信息在年报公布前一般是不对外公布的。同聘会计师事务所可让券商旗下的分析师比其他分析师掌握更多的公司盈余信息,从而其预测更加准确。基于上述分析,本文提出以下研究假设:

假设1b:在其他条件相同时,分析师对与所属券商聘任同一家会计师事务所的上市公司发布的盈余预测更准确。

与盈余相比,公司现金流的波动性以及不确定性更大(Givoly等,2009),因此预测难度更大。只有当分析师能够获悉关于公司现金流的一些信息时,才可能对其额外发布现金流预测。如果分析师隶属的券商与公司聘任同一家会计师事务所,分析师就有可能从会计师事务所获得公司的更多信息,其中就包括公司的现金流信息,有助于分析师对公司现金流进行预测,因此分析师更可能对跟踪的公司额外发布现金流预测。基于上述分析,本文提出以下研究假设:

假设1c:在其他条件相同时,分析师更可能对与所属券商聘任同一家会计师事务所的上市公司额外发布现金流预测。

我们认为会计师事务所能够成为分析师预测信息的重要来源,而连接该信息来源的纽带是分析师所属券商与跟踪公司同聘一家会计师事务所。当券商和上市公司聘任同一家会计师事务所时,这种信息来源的纽带将会建立,分析师能够从同聘的会计师事务所获得预测所需的额外信息,这将有助于提高其盈余预测的准确性。而当券商和上市公司聘任不同会计师事务所时,分析师无法从会计师事务所获得预测所需的额外信息,这将会降低其盈余预测的准确性。基于上述分析,本文提出以下研究假设:

假设2a:在其他条件相同时,当券商与公司聘任同一家会计师事务所时,券商旗下的分析师对该公司的预测准确性将提高;当券商与公司聘任不同的会计师事务所时,券商旗下的分析师对该公司的预测准确性将下降。

会计师事务所之所以会成为分析师预测信息的重要来源,除了要有同聘会计师事务所这个纽带,还要具有提供分析师预测所需信息的能力,而这种能力通常只有在审计师进驻到上市公司开展了实质性的审计工作,接触到公司的会计资料后才会具备。因此,我们认为与公司聘任同一家会计师事务所的券商,旗下分析师从会计师事务所获取的额外信息对预测准确性的影响,主要体现在公司年报披露前的最后一次盈余预测中。因为年报披露前的最后一次预测发布时,会计师事务所很可能已经进驻到上市公司,甚至已经完成了审计工作,从而具备了向分析师提供预测信息的能力。因此,同聘会计师事务所的券商旗下分析师在公司年报披露前最后一次发布的盈余预测准确性有更大幅度的提高。基于上述分析,本文提出以下研究假设:

假设2b:在其他条件相同时,公司年报披露之前,分析师对与所属券商聘任同一家会计师事务所的上市公司发布的最后一次盈余预测的准确性提高幅度更大。

相对于分析师跟踪较少的公司,分析师跟踪较多的公司因为有众多的分析师去挖掘其信息,公司透明度较高,分析师从会计师事务所私下获取信息的动机较低。另外,透明度高的公司预测难度低,从会计师事务所获取信息提高分析师预测准确性的作用也低。因此,如果同聘会计师事务所能够提高分析师预测的准确性,那么这种作用对分析师跟踪较少的公司应该较大。相对于非明星分析师,明星分析师有更好的预测能力,缺乏拓展信息来源的动机,而且从其他渠道获得信息提高其预测业绩的作用也更低。如果同聘会计师事务所能够提高分析师预测的准确性,那么这种作用对非明星分析师预测业绩的帮助更大。相对于收入变化较小的公司,收入变化较大的公司预测难度较大,因为分析师难以根据公司过去的收入情况对其未来业绩进行较好的预测,所以分析师有动机从其他渠道获得额外信息来提高其预测准确性。另外,即便在动机一样的情况下,同聘会计师事务所对分析师预测准确性的影响在收入变化较大的公司中也应较大,因为这类公司本身的预测难度就较大。基于上述分析,本文提出以下研究假设:

假设3:在其他条件相同时,同聘会计师事务所对分析师预测准确性的影响在分析师跟踪少的公司、非明星分析师的预测以及收入变化大的公司更大。

四、样本与模型

(一)样本选择

本文研究所需分析师预测数据以及其他财务数据来自CSMAR数据,券商上市年度信息来自网络搜索。*为了节约篇幅,文中没有列出上市券商名称及上市年度信息,有需要的读者可以向我们索取。我们的研究数据选取期间为2002-2015年,对所有回归的标准误都在公司层面做了Cluster处理,对连续变量做了上下1%的winsorize处理。为了研究同聘会计师事务所对分析师跟踪决策的影响,我们选取截至2015年所有上市券商,将每年这些券商与当年所有上市公司进行一一配对,形成年度-公司-券商样本,在此基础上剔除研究所需数据不全的样本,最终的样本为244 037个。为了研究同聘会计师事务所对分析师预测准确性的影响,我们以券商上市后旗下分析师对上市公司发布的盈余预测为初始样本,*之所以选择上市券商以及上市后旗下分析师发布预测为研究样本,是因为非上市的券商以及券商在上市前所聘任的会计师事务所信息没有办法获得。并按照以下标准进行筛选:(1)只选取分析师在公司年报披露前最后一次发布的预测信息;(2)剔除数据不全的研究样本。这部分最终的研究样本为32 465个。为了研究同聘会计师事务所对分析师额外发布现金流预测信息的影响,我们以券商上市后旗下分析师对上市公司发布的预测为初始样本,在此基础上剔除研究所需数据不全的样本,最终的样本为34 606个。

(二)研究模型

我们采用以下模型来检验同聘会计师事务所对分析师跟踪决策的影响:

Logit(Follow)=α0+α1SHAREAUDIT+α2MTV+α3AGE+α4MB+α5INSTU+α6BOARDIND+α7BROSIZE+IND+YEAR

(1)

模型(1)采用Logit回归,Follow为虚拟变量,如果当年券商旗下有分析师对公司进行跟踪则取1,否则取0。SHAREAUDIT为虚拟变量,若当年券商与公司聘任同一家会计师事务所,则SHAREAUDIT取1,否则取0。假设1a预期SHAREAUDIT的系数显著为正。我们在模型(1)中还控制了公司特征和券商特征,包括公司规模(MTV)、上市年限(AGE)、公司价值(MB)、机构投资者持股(INSTU)、董事会独立性(BOARDIND)以及券商规模(BROSIZE)。我们用公司市值的自然对数来度量公司规模,大公司的社会关注度高,社会影响大,分析师更倾向跟踪这类公司,预期MTV的系数为正;我们用公司上市的年数来度量上市年限,上市年限较长的公司投资者关注度较低,分析师跟踪倾向较弱,预期AGE的系数为负;我们用公司市值除以账面净资产价值来度量公司价值,价值高的公司社会关注度高、影响大,分析师更倾向跟踪,预期MB的系数为正;INSTU为机构投资者持股比例,机构投资者交易量大能给券商带来更多的佣金收入,所以分析师更倾向跟踪机构持股比例高的公司,预期INSTU的系数为正;我们用独立董事在董事会中的比例来度量董事会独立性,董事会越独立,公司治理越好,透明度越高,分析师越倾向跟踪这样的公司,预期BOARDIND的系数为正;我们用券商拥有分析师人数来度量券商规模,大券商有更多的证券分析师,有足够的资源跟踪更多的公司,预期BROSIZE的系数为正。此外,我们还控制了行业(IND)和年度(YEAR)固定效应。

我们采用以下模型来检验同聘会计师事务所对分析师预测准确性的影响:

ACC=α0+α1SHAREAUDIT+α2MTV+α3MB+α4BHR+α5BOARDIND+α6STAR+α7ANALYFOW+α8GROUP+α9BROSIZE+α10HORION+α11BIG4+IND+YEAR

(2)

模型(2)采用OLS回归,ACC为分析师盈余预测准确性,我们用分析师对公司每股收益预测值与公司实际每股收益的差额除以公司实际每股收益后取绝对值来度量,即分析师预测误差,分析师的盈余预测误差越小,预测准确性越高。假设1b预期SHAREAUDIT的系数为负。我们在模型中还控制了公司特征、分析师特征以及券商特征,包括公司规模(MTV)、公司价值(MB)、公司市场收益率(BHR)、董事会独立性(BOARDIND)、分析师是否为明星分析师(STAR)、跟踪公司的分析师数量(ANALYFOW)、分析师是否为团队(GROUP)、券商规模(BROSIZE)、分析师预测视野(HORION)以及券商聘请的会计师事务所规模(BIG4)。规模大、价值高的公司透明度更好,分析师对其预测准确性更高,预期MTV和MB的系数为负;我们用年度购买并持有公司股票收益率来度量公司市场收益率,对于市场收益率越高的公司,分析师跟踪价值越大,投入越多,预测准确性越高,预期BHR的系数为负;公司董事会越独立,公司治理质量越高,公司透明度越好,分析师预测越准确,预期BOARDIND的系数为负。STAR为虚拟变量,若分析师为明星分析师,则STAR取1,否则取0。明星分析师有更好的预测业绩,发布预测更准确,预期STAR的系数为负。ANALYFOW为跟踪公司的分析师数量,跟踪公司的分析师越多,公司信息被挖掘得越充分,公司透明度越高,分析师预测越准确,预期ANALYFOW的系数为负。GROUP为虚拟变量,若发布预测的分析师为两人或两人以上则取1,否则取0。团队分析师能够集思广益,发挥团队的协作优势,发布的预测越准确,预期GROUP的系数为负。大券商一般有更好的薪酬待遇和良好的声誉,能招募到更优秀的分析师,因此大券商旗下分析师发布的预测更准确,预期BROSIZE的系数为负;我们用分析师发布预测日距离公司年报披露日的天数来度量分析师预测视野,分析师预测视野越长,所能获得信息越有限,发布的预测准确性越低,预期HORION的系数为正;大券商倾向聘任大所进行审计,而规模大的会计师事务所也倾向承接规模大、品质好的上市公司审计业务。大券商旗下分析师有更好的预测能力,并且对好公司的预测也更准确。因此,我们控制会计师事务所规模,若券商聘任的会计师事务所为国际四大,则BIG4取1,否则取0,预期BIG4的系数为负。此外,我们还控制了行业(IND)和年度(YEAR)固定效应。

我们采用以下模型来检验同聘会计师事务所对分析师额外发布现金流预测的影响:

Logit(CFF)=α0+α1SHAREAUDIT+α2ACCRUAL+α3EV+α4CI+α5MTV+α6AGE+α7MB+α8INSTU+α9BOARDIND+α10BROSIZE+IND+YEAR

(3)

模型(3)采用Logit回归,CFF为虚拟变量,若分析师对跟踪公司额外发布经营现金流预测则取1,否则取0。假设1c预期SHAREAUDIT的系数为正。我们参考DeFond和Hung(2003)的研究,在模型中控制了公司应计利润(ACCRUAL)、利润波动性(EV)、资本密集度(CI)以及公司规模(MTV)。ACCRUAL等于公司净利润减去经营活动净现金流量除以期初总资产,EV等于样本期间公司净利润除以期初总资产后的标准差,CI等于公司固定资产净值除以期初总资产。DeFond和Hung(2003)认为对于盈余质量差的公司,分析师更倾向发布现金流预测,因此我们预期ACCRUAL、EV和CI的系数为正,MTV的系数为负。与模型(1)一样,我们还控制了公司上市年限(AGE)、公司价值(MB)、机构投资者持股(INSTU)、董事会独立性(BOARDIND)以及券商规模(BROSIZE)。此外,我们还控制了行业(IND)和年度(YEAR)固定效应。

五、实证结果分析

(一)主要变量描述性统计

从主要变量的描述性统计量来看,*为了节约篇幅,我们没有列出主要变量的描述性统计表,有兴趣的读者可以向我们索取。FOLLOW的均值为0.1573,表明平均来看,上市券商旗下的分析师大约跟踪15.73%的上市公司;ACC的均值为0.5671,表明平均来看,分析师发布的预测误差大约为56.71%,中位数为0.1452,中位数与均值存在一定差距,说明分析师预测准确性存在较大差异;*我们也对ACC进行了上下5%的缩尾处理,研究结论没有变化。CFF的均值为0.4367,表明有43.67%的分析师对跟踪公司额外发布现金流预测;SHAREAUDIT在三个模型中的均值分别为0.0632、0.0681和0.0668,表明分析师跟踪公司与所属券商聘任同一家会计师事务所的比例超过6%。其他控制变量的分布较为合理,不再赘述。

(二)单变量分析

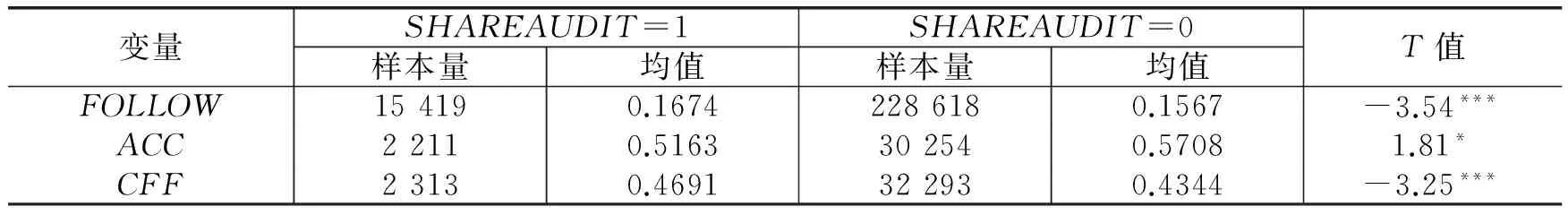

表1为单变量分析结果,可以看出,分析师对与所属券商聘任同一家会计师事务所的上市公司跟踪了16.74%,对非同聘会计师事务所的上市公司跟踪了15.67%,两者的差异在1%的水平上显著,表明分析师对同聘会计师事务所的上市公司有更高的跟踪比例;分析师对同聘会计事务所的上市公司平均预测误差为0.5163,对非同聘会计师事务所的上市公司平均预测误差为0.5708,两者差异在10%的水平上显著,表明分析师对同聘会计师事务所的公司盈余预测准确性更高;分析师对同聘会计师事务所的上市公司额外发布现金流预测比例为46.91%,对非同聘会计师事务所的上市公司额外发布现金流预测比例为43.44%,两者差异在1%的水平上显著,表明分析师对同聘会计师事务所的上市公司额外发布现金流预测的比例更高。上述单变量分析结果初步支持了本文的研究假设1。

表1 单变量分析结果

注:***、**和*分别表示在1%、5%和10%的水平上显著,下表同。

(三)假设1的检验

表2中列(1)为同聘会计师事务所对分析师跟踪决策影响的回归结果,从中可以看出,SHAREAUDIT的系数为0.0673,且在5%的水平上显著。这表明相对于券商与公司聘任不同的会计师事务所,分析师更倾向跟踪与所属券商聘任同一家会计师事务所的公司,这是因为分析师能够从会计师事务所获得该公司信息,假设1a得到支持。控制变量的回归结果显示,MTV的系数显著为正,AGE的系数显著为负,INSTU的系数显著为正,BROSIZE的系数显著为正,表明分析师更倾向于跟踪大公司、上市时间短的公司、机构持股比例高的公司以及大券商跟踪的公司,这些均与预期一致。此外,MB的系数显著为负,与预期不一致,可能是因为MB高的公司成长性快,预测难度大,分析师不倾向跟踪。BOARDIND在回归中则并未呈现出显著性。

表2 同聘会计师事务所与分析师跟踪决策

注:括号内为Z统计值。

与券商聘任同一家会计师事务所的上市公司可能是一些比较优质的公司,分析师更愿意对其进行跟踪,因为好公司的透明度更高,分析师获取信息成本更低。为了排除上述解释,我们在研究样本中剔除了没有与任何上市券商聘任同一家会计师事务所的上市公司,这样每个样本公司至少与一个上市券商聘任同一家会计师事务所。我们重新对本文的假设1a进行了检验。表2中列(2)为稳健性检验结果,从中可以看出,SHAREAUDIT的系数为正,且在1%的水平上显著,表明上市公司质量假说并不能解释我们的研究发现。

表3中列(1)为同聘会计师事务所对分析师预测准确性影响的回归结果,从中可以看出,SHAREAUDIT的系数为-0.0466,且在10%的水平上显著。这表明相对于券商与公司聘任不同的会计师事务所,分析师对与所属券商聘任同一家会计师事务所的公司发布的盈余预测准确性更高,假设1b得到支持。这再次说明分析师能够从会计师事务所获得信息进而提高预测质量。控制变量的回归结果显示,BHR和ANALYFOW的系数均显著为负,表明分析师对市场收益率高以及分析师跟踪多的公司预测更准确;HORION的系数显著为正,表明分析师发布预测距离年报公布日越远,预测准确性越低,以上回归结果均与预期一致;BROSIZE的系数为正,表明大券商发布的预测准确性低,与预期并不一致,Cheng等(2016)也有这样的发现。其他变量则并未呈现出显著性。

公司在年报公布前股份数可能发生变化,如公司增发新股或者派送股票股利,这会导致分析师预测时点的每股收益与公司实际每股收益不可比。为了排除上述影响,我们剔除了分析师对这类公司增发或派送股票股利之前发布的盈余预测,重新对模型(2)进行了回归。表3中列(2)为回归结果,SHAREAUDIT的系数在10%的水平上显著为负,我们的研究结论没有发生变化。

公司在财务报告披露前可能泄露盈余信息,这种泄露不一定是通过会计师事务所,并且这种情况一般发生在临近年报披露的一段时间。为了排除上述影响,我们选取分析师距离公司年报披露日至少30天发布的盈余预测作为研究样本,重新对模型(2)进行了回归。表3中列(3)为回归结果,SHAREAUDIT的系数在10%的水平上显著为负,我们的研究结论没有发生变化。

表3 同聘会计师事务所与分析师预测准确性

注:括号内为T统计值。受篇幅限制,表中未报告控制变量结果,下表同。

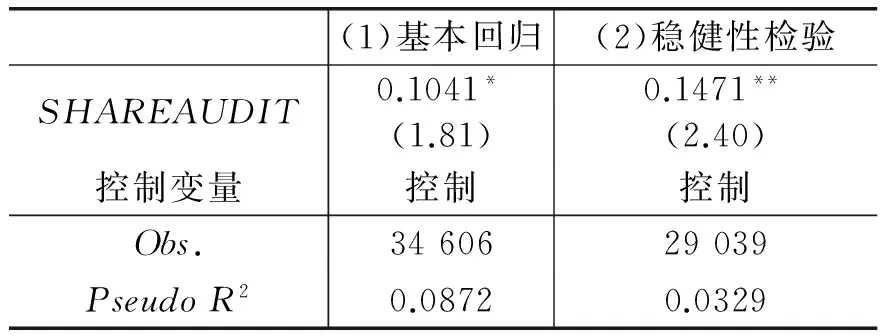

表4中列(1)为同聘会计师事务所对分析师额外发布现金流预测影响的回归结果,从中可以看出,SHAREAUDIT的系数为正,且在10%的水平上显著,表明分析师更可能对与所属券商聘任同一家会计师事务所的公司额外发布现金流预测,假设3得到支持。这说明分析师能够从会计师事务所获得信息,从而发布预测难度更大的现金流预测。控制变量的回归结果显示,EV的系数显著为负,表明对于业绩波动越大的公司,分析师越不可能发布现金流预测,这与预期并不一致,但符合Bilinski(2014)的解释;AGE的系数显著为负,表明分析师倾向于对上市时间短的公司发布现金流预测;BROSIZE的系数显著为正,表明大券商的分析师更倾向于发布现金流预测。其他控制变量则未呈现出显著性。

表4 同聘会计师事务所与分析师额外发布现金流预测

注:括号内为Z统计值。

有分析师发布现金流预测的公司可能是一些好公司(Bilinski,2014),因为好公司现金流预测的难度较低,这些公司更可能与券商聘任同一家会计师事务所。为了排除上述解释,我们剔除了没有分析师额外发布现金流预测的公司,研究样本中至少有一个上市券商的分析师对其额外发布现金流预测,重新检验了本文的研究假设1c。表4中列(2)为稳健性检验结果,从中可以看出,SHAREAUDIT的系数在5%的水平上显著为正,这一结果排除了上述解释。

(四)假设2的检验

为了检验假设2a,我们选取券商和公司所聘会计师事务所经历过转变的样本,即经历从非同聘到同聘以及同聘到非同聘转变,分析了转变后相对于转变前分析师预测准确性的变化。表5中列(1)为回归结果,从中可以看出,SHAREAUDIT的系数为负,且在1%的水平上显著。这表明券商与公司从非同聘会计师事务所变为同聘会计师事务所,分析师的预测准确性提高;券商与公司从同聘会计师事务所变为非同聘会计师事务所,分析师的预测准确性降低,假设2a得到支持。

为了检验假设2b,我们用年报披露前分析师对公司最后一次盈余预测误差与倒数第二次盈余预测误差之差DACC来度量预测准确性变化,DACC变大表示预测准确性降低,然后将模型(2)中的因变量用DACC来替换并重新进行回归。表5中列(2)为回归结果,可以看出,SHAREAUDIT的系数在1%的水平上显著为负。这表明同聘会计师事务所的分析师在年报披露前发布的最后一次盈余预测准确性有更大幅度的提高,假设2b得到支持。这进一步说明会计师事务所将掌握的客户信息私下透露给券商旗下的分析师。

DACC变小虽然在一定程度上能够反映分析师盈余预测准确性的提高,但也可能是分析师最后一次预测修正幅度减小,分析师最后一次预测没有更多额外的信息含量。因此,我们用分析师最后两次盈余预测误差的绝对值(即DACC的绝对值ABSDACC)来度量分析师预测信息量的变化。ABSDACC越大,表明分析师最后一次预测包含的增量信息越多。表5中列(3)为回归结果,可以看出,SHAREAUDIT的系数在1%的水平上显著为正。这表明同聘会计师事务所的分析师能够从会计师事务所获得跟踪公司的私有信息,因而在年报披露前发布的最后一次盈余预测有更多的增量信息。

表5 信息渠道检验

(五)假设3的检验

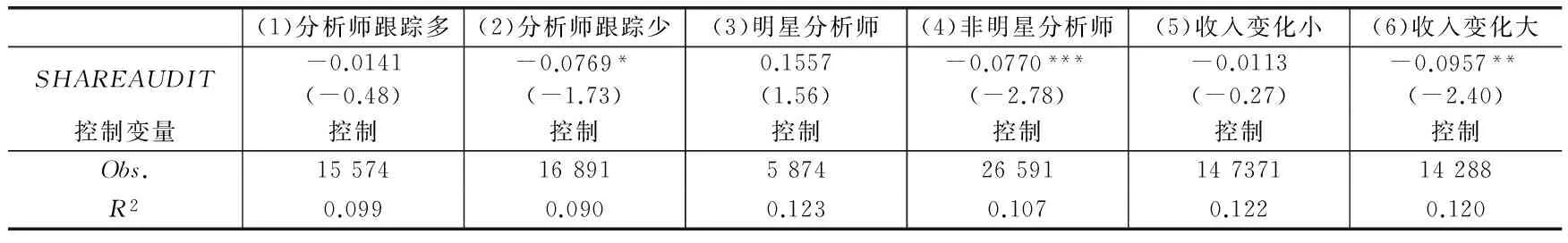

为了检验假设3,我们将研究样本按照分析师跟踪人数的中位数分为跟踪多和跟踪少两组,按照分析师是否为明星分析师分为明星和非明星两组,按照样本公司收入变化中位数分为收入变化大和收入变化小两组,然后分别检验同聘会计师事务所对分析师预测准确性的影响。表6为回归结果,从中可以看出,在分析师跟踪人数多的组,SHAREAUDIT的系数为负,但并不显著;在分析师跟踪人数少的组,SHAREAUDIT的系数为负,且在10%的水平上显著。在明星分析师组,SHAREAUDIT的系数为正,但并不显著;在非明星分析师组,SHAREAUDIT的系数为负,且在1%的水平上显著。在收入变化小的组,SHAREAUDIT的系数为负,但并不显著;在收入变化大的组,SHAREAUDIT的系数为负,且在5%的水平上显著。上述分组结果说明,同聘审计师对分析师预测准确性的影响只存在于分析师跟踪少的公司、非明星分析师发布的预测以及收入变化大的公司,假设3得到支持。

表6 横截面分析

六、结 论

审计准则对注册会计师的执业道德进行了相关规范,要求注册会计师在执业过程中对获取的客户信息予以保密。作为资本市场信息中介,证券分析师会通过多个途径挖掘跟踪公司信息,从而提高预测质量。本文研究了券商与公司同聘一家会计师事务所对其旗下分析师预测行为的影响,探讨了会计师事务所能否成为分析师预测信息的来源渠道问题。由于会计师事务所在审计客户的过程中能够掌握客户信息,通过同聘会计师事务所,审计师可能将掌握的信息私下透露给券商旗下的分析师,从而影响这些分析师的预测行为。本文研究发现,分析师更可能跟踪与所属券商聘任同一家会计师事务所的公司,对这些公司发布的盈余预测准确性更高,更可能对这些公司额外发布现金流预测。本文还对分析师从会计师事务所获取信息渠道进行了深入分析,发现券商与公司从非同聘会计师事务所变为同聘会计师事务所,旗下分析师的预测准确性提高;券商与公司从同聘会计师事务所变为非同聘会计师事务所,旗下分析师的预测准确性降低;分析师对与所属券商聘任同一家会计师事务所的公司在年报披露前最后一次盈余预测的准确性有更大幅度的提高。最后,我们对主要研究发现进行了横截面分析,发现同聘会计师事务所提高分析师预测准确性,集中在分析师跟踪少的公司、非明星分析师发布的预测以及收入变化幅度大的公司。本文的研究有助于理解会计师事务所在分析师预测信息来源中发挥的重要作用,以及审计师在执业过程中应遵循的道德规范。

*作者感谢匿名审稿人、香港城市大学王征教授、厦门大学刘峰教授、中山大学郑颖教授以及编辑老师对本文提出的建设性意见。当然,文责自负。

[1]蔡庆丰,郭春松,黄凯松.社会关系与社会经历对资本市场影响研究进展[J].经济学动态,2016,(2):126-140.

[2]储一昀,仓勇涛,王琳.财务分析师能认知审计任期的信息内涵吗?[J].会计研究,2011,(1):90-94.

[3]胡奕明,林文雄,王玮璐.证券分析师的信息来源、关注域与分析工具[J].金融研究,2003,(12):52-63.

[4]全怡,陈冬华,李真.独立董事身份提高了分析师的预测质量吗?[J].财经研究,2014,(11):97-107.

[5]孙亮,刘春,柳建华.御用会计师:合作抑或合谋[J].管理科学学报,2016,(2):109-126.

[6]原红旗,黄倩茹.承销商分析师与非承销商分析师预测评级比较研究[J].中国会计评论,2007,(3):285-304.

[7]张然,王会娟,张路.本地优势、信息披露质量和分析师预测准确性[J].中国会计评论,2012,(2):127-138.

[8]Agarwal S, Hauswald R. Distance and private information in lending[J]. Review of Financial studies, 2010, 23(7): 2757-2788.

[9]Aobdia D. Proprietary information spillovers and supplier choice: Evidence from auditors[J]. Review of Accounting Studies, 2015, 20(4): 1504-1539.

[10]Bae K H, Stulz R M, Tan H. Do local analysts know more? A cross-country study of the performance of local analysts and foreign analysts[J]. Journal of Financial Economics, 2008, 88(3): 581-606.

[11]Behn B K, Choi J H, Kang T. Audit quality and properties of analyst earnings forecasts[J]. The Accounting Review, 2008, 83(2): 327-349.

[12]Bilinski P. Do analysts disclose cash flow forecasts with earnings estimates when earnings quality is low?[J]. Journal of Business Finance & Accounting, 2014, 41(3-4): 401-434.

[13]Bowen R M, Davis A K, Matsumoto D A. Do conference calls affect analysts’ forecasts?[J]. The Accounting Review, 2002, 77(2): 285-316.

[14]Cai Y, Kim Y, Park J C, et al. Common auditors in M&A transactions[J]. Journal of Accounting and Economics, 2016, 66(1): 77-99.

[15]Choi J H, Kim J B, Qiu A A, et al. Geographic proximity between auditor and client: How does it impact audit quality?[J]. Auditing: A Journal of Practice & Theory, 2012, 31(2): 43-72.

[16]Cheng Q, Du F, Wang X, et al. Seeing is believing: Analysts’ corporate site visits[J]. Review of Accounting Studies, 2016, 21(4): 1245-1286.

[17]Clement M B. Analyst forecast accuracy: Do ability, resources, and portfolio complexity matter?[J]. Journal of Accounting and Economics, 1999, 27(3): 285-303.

[18]Cohen L, Frazzini A, Malloy C. The small world of investing: Board connections and mutual fund returns[J]. Journal of Political Economy, 2008, 116(5): 951-979.

[19]Cohen L, Frazzini A, Malloy C. Sell-side school ties[J]. The Journal of Finance, 2010, 65(4):1409-1437.

[20]DeFond M L, Hung M. An empirical analysis of analysts’ cash flow forecasts[J]. Journal of Accounting and Economics, 2003, 35(1): 73-100.

[21]Dhaliwal D S, Lamoreaux P T, Litov L P, et al. Shared auditors in mergers and acquisitions[J]. Journal of Accounting and Economics, 2016, 61(1): 49-76.

[22]Givoly D, Hayn C, Lehavy R. The quality of analysts’ cash flow forecasts[J]. The Accounting Review, 2009, 84(6): 1877-1911.

[23]Guan Y, Su L N, Wu D, et al. Do school ties between auditors and client executives influence audit outcomes?[J]. Journal of Accounting and Economics, 2016, 61(2-3): 506-525.

[24]He W, Sidhu B, Taylor S L. Audit quality and properties of analysts’ information environment[R]. Working Paper, 2014.

[25]Hochberg Y V, Ljungqvist A, Lu Y. Whom you know matters: Venture capital networks and investment performance[J]. The Journal of Finance, 2007, 62(1): 251-301.

[26]Jacob J, Lys T Z, Neale M A. Expertise in forecasting performance of security analysts[J]. Journal of Accounting and Economics, 1999, 28(1): 51-82.

[27]Kwon S Y. The impact of competition within the client’s industry on the auditor selection decision[J]. Auditing: A Journal of Practice & Theory, 1996, 15(1): 53-70.

[28]Lang M H, Lundholm R J. Corporate disclosure policy and analyst behavior[J]. The Accounting Review, 1996, 71(4): 467-492.

[29]Lehavy R, Li F, Merkley K. The effect of annual report readability on analyst following and the properties of their earnings forecasts[J]. The Accounting Review, 2011, 86(3): 1087-1115.

[30]Lin H, McNichols M F. Underwriting relationships, analysts’ earnings forecasts and investment recommendations[J]. Journal of Accounting and Economics, 1998, 25(1): 101-127.

[31]Malloy C J. The geography of equity analysis[J]. The Journal of Finance, 2005, 60(2): 719-755.

[32]Merkley K J, Bamber L S, Christensen T E. Detailed management earnings forecasts: Do analysts listen?[J]. Review of Accounting Studies, 2013, 18(2): 479-521.

[33]Mikhail M B, Walther B R, Willis R H. Do security analysts improve their performance with experience?[J]. Journal of Accounting Research, 1997, 35(4): 131-157.

[34]O’Brien P C, Tan H. Geographic proximity and analyst coverage decisions: Evidence from IPOs[J]. Journal of Accounting and Economics, 2015, 59(1): 41-59.

[35]Payne J L. The influence of audit firm specialization on analysts’ forecast errors[J]. Auditing: A Journal of Practice & Theory, 2008, 27(2): 109-136.

[36]Wu Y, Wilson M. Audit quality and analyst forecast accuracy: The impact of forecast horizon and other modeling choices[J]. Auditing: A Journal of Practice & Theory, 2016, 35(2): 167-185.

(责任编辑 康 健)

A New Discovery for Analyst Forecasting Information Sources: Audit Firms

Liu Wenjun, Xie Bangsheng

(SchoolofManagement,FujianAgricultureandForestryUniversity,Fuzhou350002,China)

By examining how common audit firms in brokerage firms and listed companies influence the brokerages’ analyst forecasting behavior, this paper investigates whether analyst forecasting information may derive from audit firms. It comes to the following conclusions: firstly, the analyst is more likely to follow listed companies having a common audit firm with his brokerage firm, and his earnings forecast is more accurate and he is more likely to issue cash flow forecast additionally for this firm; secondly, if the audit firms of the brokerage firm and the listed company change from the different to the same, it will improve forecast accuracy of the analysts in that brokerage for that listed company and vice versa; thirdly, the promotion role of common audit firms in brokerage firms and listed companies in forecast accuracy focuses on companies with less analyst follow and greater income changes and forecast issued by non-star analysts. It helps to understand the effect of common audit firms in brokerage firms and listed companies on analyst forecasting behavior, also helps investors in capital market to make better use of forecast reports issued by analysts in the brokerage firms which have common audit firms with listed companies, and extends information source research of analysts forecast.

common audit firm; analyst follow; earnings forecast; cash flow forecast

2016-09-08

国家社会科学基金项目(13BGL046)

刘文军(1984-),男,安徽无为人,福建农林大学管理学院会计系讲师,硕士生导师; 谢帮生(1977-),男,福建霞浦人,福建农林大学管理学院会计系副教授,硕士生导师。

F279.0;F830

A

1001-9952(2017)05-0076-13

10.16538/j.cnki.jfe.2017.05.006