民间投资影响因素研究

鞠市委

[摘 要] 通过借鉴Erden和Holcombe(2005)的模型,构造了一个研究中国民间投资影响因素的计量方程,并运用2006-2014年分行业面板数据进行了实证。研究结果表明:从行业整体角度看,影响我国民间投资的主要因素是产出增长和可用信贷量,国有控股投资没有对民间投资产生明显的“挤入挤出效应”,宏观不确定对民间投资的影响表现不显著。对行业进一步分类研究表明:产出增长影响民间投资的“加速效应”受行业回报率的影响,行业回报率越高,产出增长的“加速效应”越显著;在限制进入行业及对资本、技术、资源要求较高的行业,国有控股投资对民间投资产生了显著的“挤入”效应;可用信贷量对于民间投资的影响则在低回报率行业和竞争性行业较显著。

[关键词] 民间投资;挤入效应;灵活加速模型;结论

[中图分类号] F640 [文献标识码] A

[文章编号] 1009-6043(2017)04-0097-04

Abstract: The studyconstructs a measurement equation which researches the influence factors of Chinese private investment by means ofErden and Holcombe (2005) model, and empirical studyof the industry-classified panel data from 2006 to 2014.The results show that the main influence factors are output growthand the available creditamountfrom the perspective of the industry.The stated-owned investment holding has no discernible"crowding in or crowding out effect" on private investment.The macro uncertainty was not marked impact on private investment.Further industry classification research has shown that acceleration effect of output growth has been impacted by industry returns, the rate of industry returns is higher, and acceleration effect is more significant. In the restricted access industry and higher requirements industry for capital, technologyand resource, the stated-owned investment holding has created a remarkable"crowding in effect"on private investment.The influence ofthe available creditamount on private investment is more significant in the low return industry and competitive industry.

Key words: private investment, crowding in effect, flexible acceleration model, conclusion

一、引言

“民間投资”属于按投资主体概念来划分,是相对于国有及国有控股投资和外商投资而言的。民间投资的概念由国务院(国发[2010]13号)在2010年5月7题正式提出。由于其较国有控股企业投资更能体现整个国民经济的活跃度,因而逐渐成为观察我国经济活力的一个重要参考指标。然而根据国家统计局数据,自2014年12月以来,民间固定资产投资增速持续下降,2016年1-7月同比增速仅2.1%,增速不仅比1-6月份进一步回落0.7个百分点,更创下了近十五年的一个新低,尽管之后的月份略有小幅度回升,但近一两年来增速下降幅度之大引起了整个社会的广泛关注。

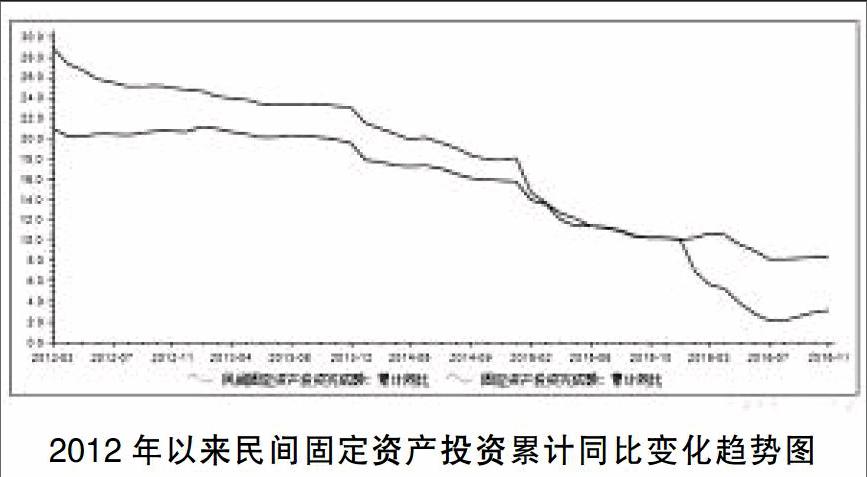

由下图可以看出,2012年以来民间固定资产投资增速持续走低,其突出表现在以下两个方面:(1)民间投资增速在2016年年初之后,增速首次低于全部固定资产投资增速。(2)15年第一季度和2016年1-7月,民间投资增速下降的格外厉害。

2012年以来民间固定资产投资累计同比变化趋势图

民间投资增速持续下滑正在成为一个不容忽视的“风险点”,引起了社会和决策层的高度关注,本文正是基于以上背景,对影响民间投资的因素进行了理论分析和实证研究,试图去探究影响民间投资的因素。

二、相关文献综述

“民间投资”是相对于国有投资而言的,是当前我国用来概括或近似的概括私人投资的一种最常见的表述(杨大楷,2005)。在国外的相关研究中,一般将投资划分为公共投资和私人投,针对私人投资的研究最早是从发达国家开始的,其中比较著名的有Nickell(1978)的私人投资理论方程以及Abel(1981)将理论运用于特定样本的实证分析。20世纪80年代发展中国家普遍遭遇的私人投资下降及由其带来的经济下滑,使得针对发展中国家私人投资的研究迅速升温。研究主要针对以下两个问题展开:(1)私人投资的决定因素到底有哪些?(2)发达国家与发展中国家之间是否存在差异?为了回答这些问题,Wai和Wong(1982)、Blejer和Khan(1984)、Solimano(1989)、MartinRama(1990)、Green和Villanueva(1991)、Khaled Sakrl(1993)、Serven(1998)、Ritva Reinikka和Jakob Svensson(1999)以及Acosta和Loza(2004)等人对此都做了专门的研究。

Blejer和Khan(1984)通过研究24个发展中国家1971-1979的面板数据,重点分析了发展中国家的政府经济政策对私人投资的影响,相关研究结果表明:私人投资与真实的GDP期望变动以及可获得的资金(用私人部门银行信贷的改变衡量)正相关,与生产能力的过剩负相关。Solimano(1989)认为由于商品市场与货币市场不是完全分割的,进而影响私人投资的因素是内生决定的,他通过建立包含收入方程、投资方程和托宾Q(企业市场价值)方程的联立方程组,估计了经济周期、真实利率和汇率波动对智利私人投资的影响。Martin Rama(1990)建立了一个私人投资的一般理论方程,他认为新古典的灵活加速模型和托宾模型都是这个一般理论方程的特例,并在不同的假设条件和约束条件下进行了推导。他指出,金融抑制、外汇短缺、基础设施缺乏、宏观经济不确定性等发展中国家普遍面临的问题对私人投资具有决定性的影响。Serven(1998)通过跨国数据研究了宏观经济不确定性对私人投资的影响,研究结果表明国内生产总值(GDP)的增长和信贷的可用性对投资有正向的影响,而资本的相对价格和真实的汇率则相反。

国内对于民间投资的研究主要集中在了政府投资对私人投资的影响,研究结果也没有形成一致性結论。戴元晨(1999)、章展(2003)、郭庆旺等(1999,2005)、庄子银和邹薇(2003)以及吴洪鹏和刘璐(2007)等认为公共投资对私人投资产生了积极影响;而孙旭(2004)、郭杰(2010)、陈时兴(2012)等的研究结果表明政府投资对民间投资的影响有限;另有部分学者如董秀良(2006)及陈浪南和杨子晖(2007)等认为公共投资对于私人投资的影响是随不同的条件而变化的。

综合国内外学者的研究可以看出,当前对于我国民间投资影响因素的研究依旧在以下几个方面存在一定的欠缺:(1)研究过度集中在分析政府投资或公共投资对私人投资的影响,而忽略了其他方面的影响;(2)大部分是建立在完全市场化经济基础上的分析与中国的现实不完全符合,尤其是中国的利率并未完全市场化;(3)以往的研究往往只是从整体层面或者省级面板层面进行分析,鲜有从分行业角度进行研究。鉴于以上欠缺,本文借鉴Erden和Holcombe(2005)的模型,从分行业维度对影响我国民间投资的因素进行更加深入的研究和分析。

三、理论分析及计量模型设定

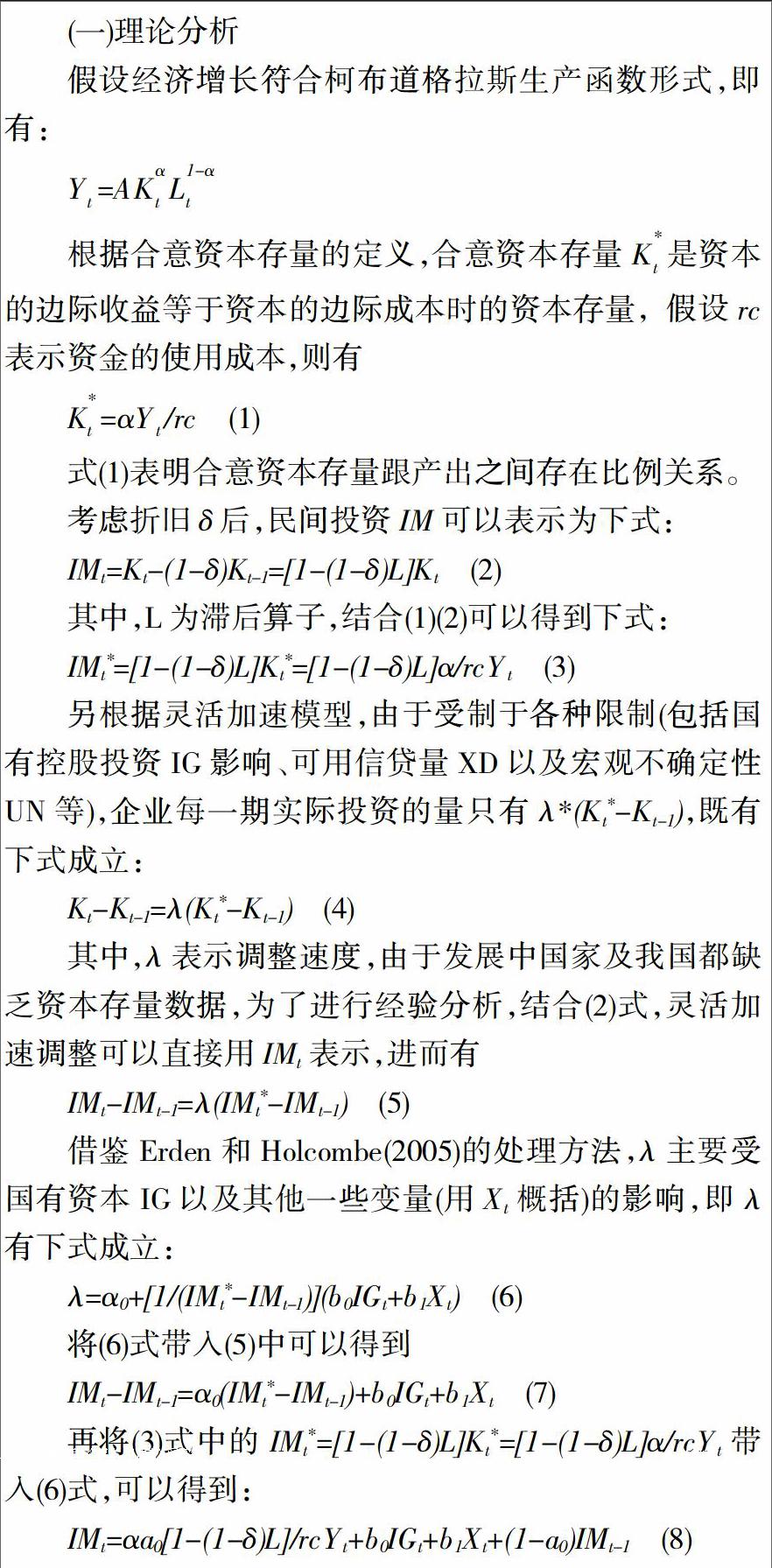

(一)理论分析

假设经济增长符合柯布道格拉斯生产函数形式,即有:

通过式(8)可以看出,民间私人投资主要受产出水平Y、国有控股投资IG以及一些影响调整速度λ的变量(用Xt概括)的影响。通过对国外的文献梳理可知,可能影响调整速度λ的其他变量主要有以下几个:可用信贷量、外汇短缺、汇率波动以及宏观经济的不确定性等。结合中国实际情况,我国并不存在外汇短缺以及汇率大的波动,进而影响我国λ的变量主要是可用信贷量(XD)和宏观经济的不确定性(UN)。

(二)计量模型设定

根据(8)式,本文拟建立的计量经济模型如下:

IMi,t=Ct+β1Yi,t+β2IGi,t+β3XDi,t+β4UNi,t+β5IMi,t-1+μt

其中i表示行业,t表示时间,IM表示民间投资,Y表示产出,IG表示国有控股投资,XD表示可用信贷量,UN表示不确定性。

(三)数据来源

本部分使用的数据是我国自2006-2014年分行业的面板数据,具体说明如下:

1.民间投资(IM)。用民间固定资产投资的年度数据来表示,中国统计局网站给出了2012年以来民间投资的累计月度数据,但是由于时间跨度太短,本文按照统计局的思路对民间固定资产投资的数据进行了扩展,计算公式为民间固定资产投资额=内资固定资产投资额-国有控股固定资产投资额。为了消除价格影响,本文以2005年为基期,按照相应的年度固定资产价格指数进行了调整;

2.产出(Y)。使用的是年度分行业的增加值数据,该数据来源于《中国统计年鉴》,由于2016年的《中国统计年鉴》只能给到2014年的分行业增加值数据,所以本次使用的时间跨度也只能截止到2014年;相关数据按照各行业的GDP平减指数进行了相应处理。

3.国有控股投资(IG)。使用的固定资产投资(不含农户)分类中的固有控股固定资产投资额,为了消除价格影响,本文以2005年为基期,按照相应的年度固定资产价格指数进行了调整。

4.可用银行信贷(XD)。用分行业的年末贷款余额数据做差分便可以得到本年度的可用信贷量,由于研究的是固定资产投资,所以年末贷款余额数据做差分得到的本年度额能够很好的表示民间固定资产投资的可用银行信贷量;分行业的年末贷款余额数据用分行业的不良贷款余额除以相应的不良贷款率间接得到,为了消除价格影响体现购买力,以2015年为基期,用年度CPI数据进行了调整,数据来源于各年度的银监会年报。

5.宏观经济不确定(UN)。按照当前最主流的GARCH(1,1)法,计算年度分行业产出的增长率的条件方差。

四、实证分析

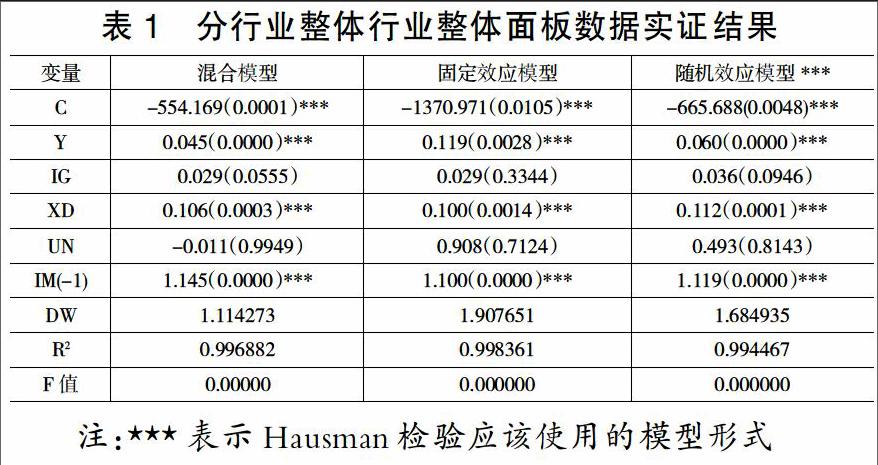

本文首先对模型的形式进行检验,以判断面板到底应该按照不变系数模型进行回归还是按照变截距模型进行回归,判断的依据是F统计量。F统计量首先按照不变系数模型和变截距模型分别进行回归,得到各自的残差项S2和S1,计算出相应的F值并与显著性水平进行比较,经计算F值大于显著性水平,应该按照变截距模型进行回归。我们再进一步判断是随机效应还是固定效应,使用的方法是Hausman(1978)检验,如果Hausman检验得到的p值小于0.025,则拒绝随机效应,选择固定效应,如果大于0.025,则接受原价是,采用随机效应,为了对比,本文将舍弃的效应的估计结果也在表中予以了列出。

(一)行业整体面板数据实证结果及分析

通过表1我们可以得到如下结论:

1.整体来看,民间投资主要受产出增长(Y)、可用信贷量(XD)和前期投资量(IMt-1)的影响:民间投资跟产出增长成正比例关系,产出的增长意味着未来产品需求量的上升,产出增长通过“加速效应”影响民间固定资产投资;民間投资跟可用信贷量成正比例关系,检验结果说明尽管在我国存在对国有企业的“放贷偏好”,但是总体信贷量的增长还是通过“整体溢出效应”促进了民间投资。民间投资跟前期投资量(IMt-1)成正比关系,说明了投资都需要连续投入,上期投资量对本期投资量存在影响。

2.国有控股投资并没有对民间投资产生显著影响,即不存在显著的“挤入挤出效应”,这一结论跟孙旭(2004)、郭杰(2010)以及陈时兴(2012)等的研究结果相近,但该结论并不否定在某一段时期或者某些特定行业存在国有控股投资对民间投资“挤入挤出效应”的可能。

3.行业不确定性没有对民间投资产生显著影响。可能的原因主要有以下几个方面:第一,企业家都存在认知局限并存在只对自己熟知行业投资的倾向,从一个行业退出进入另一个行业所产生的的不确定并不比行业本身的不确定性小。第二,我国很多行业存在进入限制,资本并不能在行业之间进行充分流动。

(二)行业进一步分类面板数据实证分析

本文没有仅仅停留在只对行业整体面板数据进行分析,为了考察民间投资的影响因素在不同行业分类之间是否存在差异?这一问题,本文对于分行业面板数据进行了如下两种分类并进行了相关实证。

1.竞争性行业和限制进入行业

(1)分类标准:求取15年分行业固定资产投资——国有控股占内资比重Z,把Z≥40的行业归入限制进入行业,把Z<40的行业归入竞争性行业,相关计算结果及分类情况如下表所示:

(2)实证结果分析

表3的实证结果表明:①在竞争性行业,民间投资主要受产出增长和可用信贷量影响,国有控股投资对民间投资没有显著的“挤入挤出效应”。该结论跟行业整体面板数据的分析结果相同,略微不同的是相关系数都显著变大,表明相关变量影响作用更强。②在限制进入行业,产出增长和可用信贷量对民间投资的影响不再显著,反而国有控股投资对于民间投资产生了很显著的正向影响,这表明在限制性行业由于民间投资进入受到限制,民间投资往往采取某种跟国有控股企业合作的方式间接进入,国有控股投资对民间投资产生了“挤入”效应。

2.高回报率行业和低回报率行业

(1)分类标准:通过15年上市公司分行业ROE值,把ROE>10的行业归入高回报率行业,把ROE≤10的行业归入低回报行业,相关计算结果及分类情况如下表所示:

(2)实证结果分析

表5的实证结果表明:①在低回报率行业,Y的系数不再显著,这说明产出增长对于民间投资的影响不再显著,行业的低回报率使得产出增长对于企业家增加投资的吸引力变弱;可用信贷量XD的系数显著且比行业整体的系数大,说明在低回报率行业,可用信贷量对于民间投资的影响作用变大,主要要是由于行业的回报率较低,企业的内源资金不足,对外部融资的依赖作用变大所致;IG的系数不显著表明国有控股投资对于民间投资没有产生明显的“挤入挤出效应”,虽然国有控股企业不像民营企业那样存在很强的“硬约束”,但是国有控股企业也有盈利压力,低回报率行业的进入动力也不足。②在高回报率行业,产出增长对于民间投资的影响显著且较行业整体大,说明产出增长对于民间投资的促进作用受行业回报率影响,行业回报率越高,产出增长的“加速效应”越显著;IG的系数显著,说明在高回报率行业,国有控股投资对于民间投资也产生了“挤入”效应,这主要在于高回报率行业跟限制进入行业存在较大的重叠,回报率之所以高一方面是由于存在制度性进入限制,另一方面在于对技术、资金、资源等要求较高,民间投资很难独自解决,往往也是采取了跟国有控股企业合作的方式。

五、主要结论

本文在灵活加速模型的基础上,结合中国实际推导出了影响民间投资的主要因素,并使用2006-2014年的分行业面板数据进行了实证研究,主要得出了以下结论:

1.影响我国民间投资的因素主要有产出增长、政府性或国有资本投资、可用信贷量以及宏观不确定性。从行业整体角度看,2006-2014年影响我国民间投资的主要因素是产出增长和可用信贷量,国有控股投资没有对民间投资产生明显的“挤入挤出效应”,宏观不确定对民间投资的影响在我国表现不显著,这可能主要是由于我国政府的宏观把控能力较强所致。

2.通过对行业进一步分类研究表明,产出增长影响民间投资的“加速效应”受行业回报率的影响,行业回报率越高,产出增长的“加速效应”越显著,在低回报率行业,产出增长对于民间投资的影响甚至不在显著;在限制进入行业及对资本、技术、资源要求较高的行业,国有控股投资对民间投资产生了显著的“挤入”效应,民间投资跟国有控股投资之间由于我国特有的很多制度性原因,并不必然表现出“挤出”效应,因为在我国民间投资和政府投资由于各自主要投资的领域不同,基本处于分割状态:国有及国有控股企业主要在限制性行业、对技术及资金需求较大的行业,民间投资主要集中在竞争性行业。

3.相比而言,可用信贷量对于民间投资的影响在低回报率行业和竞争性行业较显著,这主要是因为,在这些行业回报率较低,企业的内源资金不足,对外部融资的依赖作用变大所致。

[参 考 文 献]

[1]Aschauer, D. Does Public Capital Crowd out Private Capital?[ J] . Journal of M onetaryEconomics, 1989,( 24): 171- 188

[2]Blejer MI, Khan M S. Government policy and private investment in developing countries[J]. Finance and Development , 1984( June): 26-29

[3]Greene J ,V illanuevaD.Private investment in developing countries [J]. Staf f Papers , 1991 , 38( 1): 33-58

[4]O shikoya T W.Macroeconomic adjustment, uncertainty and domestic private investment in Selected AfricanCountries[D]. Florence: UNICEF International Child Development Centre, 1992

[5]Rama M. Empirical investment equations in developing countries ( paper presented at the Conference on "Private Investment and Macroeconomics Adjustment in Developing Countries") [R]. Washing ton D C:World Bank, 1991

[6]Serven L, SolimnaoA .Debt crisis, adjustment policies and capital formation in developing countries:The experience of the 1980s[A]. In : Corbo, Vittorio, Stanley , et al . Adjustment lending revisited[C] .WashingtonD C :World Bank , 1993. 117-135

[7]Sarah Beth Link. Do Government Purchases Crowd out Investment?[J]. Review of International Economics, 2006,53 (3): 323-333

[8]劉佩玲,苏勇.中国私人投资影响因素的实证研究[D].复旦大学学报,2003(5):,742-748

[9]陈时兴.政府投资对民间投资挤入与挤出效应的实证研究:基于1980-2010年的中国数据[J].中国软科学,2012(10):169-176

[10]刘忠敏,马树才,陈素琼.我国政府支出和公共投资对私人投资的效应分析[J].经济问题,2009(3):10-14

[责任编辑:潘洪志]