基于舞弊三角理论的P2P网贷平台道德风险研究

沈 俊,魏志华,刘元林

(1.武汉理工大学 管理学院,湖北 武汉 430070;2.武汉市科技金融创新促进中心,湖北 武汉 430023)

基于舞弊三角理论的P2P网贷平台道德风险研究

沈 俊1,魏志华1,刘元林2

(1.武汉理工大学 管理学院,湖北 武汉 430070;2.武汉市科技金融创新促进中心,湖北 武汉 430023)

P2P网贷平台道德风险近期频频爆发,已严重影响到投资者信心和P2P网贷行业发展。基于舞弊三角理论,从压力、机会和合理化借口三要素出发,分析了P2P网贷平台道德风险成因及P2P网贷平台道德风险的形成机理,提出了通过抑制P2P网贷平台道德风险发生的动机、减少P2P网贷平台道德风险发生的机会和弱化P2P网贷平台道德风险发生的借口来防控P2P网贷平台道德风险的建议,以期对促进我国P2P网贷行业长远健康发展有所助益。

P2P网贷;平台道德风险;舞弊三角理论

P2P网贷(peer to peer lending)是指个体与个体之间通过互联网平台直接实现借贷的交易模式[1]。在我国政府长期的金融管制下,P2P网贷作为对传统正规金融的有效补充,在近两年实现了野蛮生长,平均每天新增3~4家P2P网贷平台。2015年12月底我国累计P2P网贷平台已达3 598家,正常运营P2P网贷平台为2 595家,2015年全年网贷成交量为9 823.04亿元,历史累计成交量突破万亿大关,高达13 652亿元[2],我国已超越美国成为全球最大的P2P网贷市场。P2P网贷在实现野蛮生长的同时,P2P网贷年问题平台数也成倍增长,由2013年的76家上升至2014年的275家再至2015年的896家,P2P网贷平台通过虚假宣传、资料造假、虚构标的、伪造借款人、编撰借款用途和资金流向、承诺高额投资收益等手段圈钱跑路的现象更是频频见诸报端。从2014年的科讯网、旺旺贷、网金宝、网赢天下再到2015年的上咸BANK、美贷网、有钱贷、爱增宝,P2P网贷平台跑路潮持续发酵,给投资者带来重大损失的同时,也引起了公众对P2P网贷平台道德风险的极大关注,P2P网贷平台道德风险已成为威胁我国P2P网贷行业健康发展的重要因素。

国内外对P2P网贷道德风险研究众多,YUM等认为由于信息不对称,P2P网贷存在逆向选择与道德风险问题[3]。CHAFFEE等指出P2P网贷下由于借贷双方不见面,同时网上交易的虚拟性又可减少道德处罚,相较于传统金融,P2P网贷道德风险更高[4]。谢平等指出部分P2P网贷平台为提高交易量,存在欺诈风险[5]。许荣等指出由于社会信用体系不完善,平台机制设计有缺陷,P2P网贷存在道德风险[6]。当前国内外对P2P网贷道德风险的研究多侧重于融资者道德风险,对平台道德风险研究少且浅。舞弊三角理论从压力、机会和合理化借口三因素出发探寻企业舞弊产生根源,被广泛用于指导企业舞弊审计。企业舞弊与P2P网贷平台道德风险极为相似,基于舞弊三角理论对P2P网贷平台道德风险进行深入研究,以期弥补现有研究不足,同时希望能对我国政府防控当前有失控倾向的P2P网贷平台道德风险、促进P2P网贷行业健康持续发展有所助益。

1 基于舞弊三角理论的P2P网贷平台道德风险成因分析

舞弊三角理论认为舞弊是由压力、机会和合理化借口三因素合力产生的,三者缺一不可。压力是舞弊的动机,机会是实施舞弊的条件,合理化借口是舞弊者合理化其舞弊行为的理由。舞弊是道德风险的一种表现形式,舞弊三角理论同样适用于P2P网贷平台道德风险研究。

1.1P2P网贷平台道德风险发生的压力

(1)自融。P2P网贷平台具有快速聚集资金的能力,可在短期内直接面向广大公众快速聚集大量资金。对某些陷入财务困境或缺乏融资渠道的企业或个人来说,成立一家P2P网贷平台可在短期内有效解决企业或自身的融资难问题。P2P网贷平台有足够的动机通过伪造借款人、借款项目、借款金额与借款用途等手段隐瞒资金流向与关联关系以实现自融。自融平台一般资金流向单一,风险高度集中,投资者将面临更大的风险。

(2)诈骗圈钱。部分P2P网贷平台成立的初始目的就是诈骗圈钱。鉴于P2P网贷平台强大的融资能力,为满足其圈钱动机,诈骗平台通常会承诺高额收益率,通过资料造假、虚假宣传、伪造标的项目、发布秒标与天标等手段吸引投资者,借新还旧构建“庞氏骗局”,随后卷款潜逃,投资者往往损失惨重。

1.2P2P网贷平台道德风险发生的机会

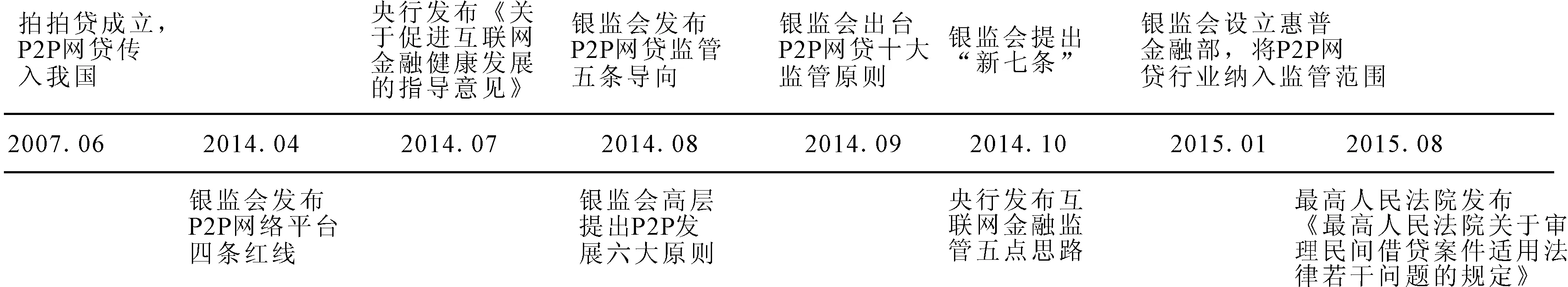

美国P2P网贷在高速成长时期没有像我国一样出现“跑路潮”的一个重要原因在于及时明确证监会作为P2P网贷的监管机构,并为行业发展立下规范。图1所示为我国P2P网贷监管历程图,可以看出P2P网贷自2007年6月引入我国,长期处于监管缺位状态,直至2014年4月才出台相关监管原则,2015年1月才明确银监会惠普金融部作为监管机构。但从监管机构的“四条红线”到“五条导向”、“十大原则”再到“新七条”,P2P网贷监管往往只见原则,不见细则,缺乏可操作性,为P2P网贷平台发生道德风险提供了可乘之机,具体表现在以下4个方面。

图1 我国P2P网贷监管历程图

(1)行业准入门槛低。P2P网贷平台作为撮合借贷双方交易的线上信息中介,同时具有互联网和金融两个行业属性,相应地也具有这两个行业“高风险与高收益并存”的行业特点,理应通过设置一定的行业准入门槛,充分发挥市场筛选功能,将不合资质之人排除在外。但在我国P2P网贷平台的设立条件、市场准入标准与普通公司却并无区别。只需投入少量人力物力就可注册成立一家P2P网贷平台,进而吸引呈几何倍数放大的资金,如年初爆出的诈骗平台“有钱贷”,仅花60元建平台,却成功骗取资金近5 000万。P2P网贷平台极低的行业准入门槛给试图通过P2P网贷平台牟取暴利的不法分子提供了可乘之机。

(2)资金托管不规范。资金监管是P2P网贷监管的重中之重。尽管银监会明确要求P2P网贷平台对因非即时交易产生的沉淀资金建立第三方资金托管方式,但对如何托管、交谁托管、托管范围、托管资质、托管职责等细则尚未作规定与说明,造成资金托管参差不齐。平台或仅对风险准备金托管,或自设第三方支付机构托管,或选择关联企业托管,或直接不托管,资金托管形式重于实质,平台由此形成了一个金额庞大且可供其自由调配的资金池,为其非法转移、滥用、挪用客户资金创造了条件,资金池是平台道德风险产生的土壤。

(3)信息不对称。P2P网贷下,P2P网贷平台处于信息优势地位,P2P网贷平台金融消费者做投资决策在很大程度上都依赖于P2P网贷平台的信息披露。如何建立一个完善的信息披露制度以确保P2P网贷平台信息披露的真实性、准确性和充分性,对防控平台道德风险和保护投资者权益显得尤为重要。而现阶段由于我国P2P网贷平台信息披露缺乏强制性与行业标准,P2P网贷平台往往都是自律性披露,在披露内容、计算标准与口径等方面都有极大的随意性,P2P网贷平台可以有选择地披露有利信息,不充分披露或是隐瞒不利信息,同时又缺乏独立的第三方鉴证审计机构对平台披露信息的真实性进行鉴证,投资者和监管机构对平台披露的诸如平台运营状况、借款人与借款项目、资金流向等关键信息无从辨识其真伪。信息不对称使得投资者不能及时防范风险,监管机构也无法实行有效监管,P2P网贷平台道德风险被发现的可能性大大降低。

(4)法律约束缺位。P2P网贷争端解决机制与立法体系不完善,平台道德风险“立案难”、“维权难”和“追责难”。当前我国尚未有任何针对P2P网贷平台的专项法规,只有合同法、民法通则等法律法规以及最高人民法院相关司法解释规范能对P2P网贷平台业务有所约束。同时我国P2P网贷缺乏有效的多层级投诉处理机制和争端解决机制,外部投诉与争端解决主体不清,职责不明,P2P网贷平台金融消费者维权无门。法律体系的不完善一方面导致监管无法可依,另一方面也使得平台道德风险所涉案件在立案、取证等方面都存在一定的难度,造成P2P网贷平台“追责难”。目前被相关部门立案的跑路平台只占少数,而真正进入审判阶段的更是少之又少,P2P网贷平台道德风险行为免受法律制裁可能性高。

1.3P2P网贷平台道德风险发生的合理化借口

目前,P2P网贷行业乱象丛生,P2P网贷平台道德风险事件层出不穷,平台“跑路潮”愈演愈烈。自融平台往往以“出于无奈”、“保证一旦经营改善就立即偿还”为自己开脱。一个平台道德风险盛行的P2P网贷行业环境及职业道德缺失的社会环境为P2P网贷平台合理化其道德风险行为提供了最好借口。

2 基于舞弊三角论的P2P网贷平台道德风险的形成机理

P2P网贷平台道德风险是在压力、机会和合理化借口三因素合力作用下产生的,三者缺一不可。自融和诈骗圈钱是P2P网贷平台道德风险发生的动机,P2P网贷平台面向广大投资者,具有快速募集大量资金的能力,能极大地满足和实现不法分子利用P2P网贷平台自融和圈钱的目的,即P2P网贷平台道德风险预期收益很高。与此同时,P2P网贷平台道德风险具有很强的隐蔽性,由于现有监管对P2P网贷平台准入门槛、平台客户资金安全保障、平台信息披露和法律约束等方面存在严重不足与滞后,监管不足致使P2P网贷平台良莠不齐,鱼龙混杂,同时极大地降低了平台道德风险被发现的概率。即使平台道德风险被发现,但由于P2P网贷平台立法方面的不足,P2P网贷平台道德风险在立案、取证和举证等方面存在诸多困难,造成P2P网贷平台消费者的“追责难”和“维权难”,平台道德风险成本很低。监管不足一方面为P2P网贷平台发生道德风险提供了可乘之机,另一方面也进一步助长和刺激了P2P网贷平台自融和圈钱的动机。此外,P2P网贷平台“跑路潮”愈演愈烈,平台道德风险在P2P网贷行业盛行,为P2P网贷平台道德风险的发生提供了最好的合理化借口。

P2P网贷平台道德风险的形成机理在于其强大的资金募集能力促使P2P网贷平台尤其是部分面临经济压力的不法平台产生了利用P2P网贷平台自融或圈钱的动机,而现有对P2P网贷的监管不足则为P2P网贷平台发生道德风险提供了机会,同时平台道德风险频发的行业环境和职业道德缺失的社会环境则为P2P网贷平台合理化其行为提供了借口。基于舞弊三角理论的P2P网贷平台道德风险形成机理如图2所示。

图2 基于舞弊三角理论的P2P网贷平台道德风险形成机理

3 P2P网贷平台道德风险的防控建议

3.1抑制P2P网贷平台道德风险发生的动机

P2P网贷平台是否会发生道德风险取决于其对利弊得失的权衡,P2P网贷平台之所以会沦为不法分子自融或诈骗圈钱的工具,多半是由于P2P网贷行业的低门槛与高杠杆,可以以少搏多,加之监管严重不足,P2P网贷平台发生道德风险的收益远高于其道德风险成本。因而抑制P2P网贷平台道德风险发生动机,一方面可要求P2P网贷平台根据平台借贷资产规模采取差额累进制来确定补充其最低资本金,在保护P2P网贷消费者权益的同时,限制平台道德风险收益;另一方面可通过提高P2P网贷平台的准入门槛,加强监管,加重对平台道德风险的处罚力度,增加道德风险成本,从而抑制甚至打消P2P网贷平台自融或诈骗圈钱动机。

3.2减少P2P网贷平台道德风险发生的机会

(1)完善准入机制,适当提高准入门槛。对P2P网贷平台注册资本、实缴资本、高管资信与从业背景、机构设置、信息安全技术等设置一定的门槛,将具有信用污点和不良记录之人排除在行业之外,保证市场参与者的合理资质和能力,提升整个P2P网贷行业的基础底线,从源头上控制P2P网贷平台道德风险。

(2)规范第三方资金托管,杜绝资金池。资金池是平台道德风险产生的土壤,一方面需要尽快出台切实可行的第三方资金托管细则,明确托管资质、方式、机构、职责与范围,规范托管流程与程序,剥夺平台对客户资金的调配权,杜绝资金池;另一方面需要通过实行项目备案制,对借款人和借款项目交叉验证,确保其真实性,防止平台虚构借款标的、伪造借款人进行骗贷或非法挪用。同时要加强对P2P网贷中间资金账户和资金流的审查,要求P2P网贷平台根据其借贷规模定期出具客户资金流向明细表,沉淀资金余额表,客户资金内部调整表,以确保客户资金流与借款项目的匹配性,客户待收借款余额与借款人待还余额加上托管账户沉淀资金余额的一致性,防止平台通过伪造借款项目和资金流向挪用来转移客户资金。

(3)完善信息披露制度,降低信息不对称。美国P2P网贷在高速成长过程中并未如我国爆发大规模平台道德风险的一个重要原因在于美国监管机构通过建立持续完善的信息披露制度,建立了以消费者权益保护为核心的监管机制[7]。通过完善信息披露制度,降低P2P网贷平台与投资者、监管部门之间的信息不对称,提高P2P网贷平台透明度,将P2P网贷平台置于阳光下,接受广大消费者的监督,作为理性人的P2P网贷平台金融消费者可适时“用脚投票”,保障自身权益。针对当前P2P网贷平台信息披露的不完整、不真实、不准确等问题,政府可采取如图3所示措施降低信息不对称,实时监控P2P网贷平台资金流向,确保标的项目真实性,保障投资者知情权,及时发现和防范各平台道德风险。

图3 降低信息不对称路径示意图

(4)健全法律体系,增强法律约束。立法机关应制定专门针对P2P网贷平台的法律规范,明确定义自融、资金托管、假标、虚标、资金池、信息中介等相关概念,严禁超额发标、拆标、分标;对平台性质、业务边界、业务范围、利率区间、资金杠杆率与各方责任做出清晰规定,同时健全法律体系与诉讼机制,建立专门的P2P网贷争端投诉机构和有效的客户投诉渠道及处理机制,缓和P2P网贷平台道德风险案件的“维权难”和“追责难”问题,加强对P2P网贷平台道德风险的法律约束。

3.3弱化P2P网贷平台道德风险发生的借口

弱化P2P网贷平台发生道德风险的借口可从以下两方面入手:一是加强P2P网贷从业人员的职业道德教育、诚信教育、社会责任教育,提升其职业道德水平、诚信水平、社会责任意识,增强其自我道德约束力;二是通过采取措施抑制P2P网贷平台发生道德风险的动机或机会,降低P2P网贷行业整体的平台道德风险水平,营造一个健康向上的行业环境。

4 结论

任何行业的发展都遵循从无序到有序的自然规律,在发展初期极易产生道德风险。对目前正快速生长的P2P网贷而言,防范平台道德风险尤为重要。政府应通过完善P2P网贷准入机制,制定统一的资金托管与信息披露行业标准和细则,建立健全P2P网贷法律体系,重点关注投资者资金流向与平台标的项目真实性,确保投资者权益不受损害,同时加强对P2P网贷从业人员职业道德教育与投资者风险教育,营造一个健康向上、倡导诚信经营的P2P网贷行业环境,促进P2P网贷良性发展,更好地为实体经济服务。

[1] 谢平,邹传伟,刘海二.互联网金融监管的必要性与核心原则[J].国际金融研究,2014(8):3-9.

[2] 网贷之家.2015年P2P网贷行业年报简报[EB/OL]. (2016.01.01).http://www.wdzj.com/news/baogao/25555.html.

[3] YUM H, LEE B,CHAE M. From the wisdom of crowds to my own judgment in microfinance through online peer-to-peer lending platforms[J]. Electronic Commerce Research & Applications, 2012,11(5):469-483.

[4] CHAFFEE E C,RAPP G C. Regulating online peer-to-peer lending in the aftermath of dodd-frank: in search of an evolving regulatory regime for an evolving industry[J]. Washington and Lee Law Review, 2011,69(2):485-533.

[5] 谢平,邹传伟.互联网金融模式研究[J].金融研究,2012(12):168-169.

[6] 许荣,刘洋,文武健,等.互联网金融的潜在风险研究[J].金融监管研究,2014(3):40-56.

[7] 沈良辉,陈莹.美国P2P网贷信用风险管理经验及对我国的启示[J].征信,2014,32(6):61-65.

SHEN Jun:Assoc. Prof.; School of Management, WUT, Wuhan 430070, China.

Research on the Moral Hazard of P2P Lending Platform Based on the Fraud Triangle Theory

SHENJun,WEIZhihua,LIUYuanlin

The constant exposure of the moral hazard of P2P lending platform has greatly undermined investor confidence and jeopardized the healthy development of P2P lending. Based on the fraud triangle theory, analysis of the reasons and mechanism for moral hazard of P2P lending platform from the perspective of pressures, opportunities and rationalized excuses has been made and some corresponding suggestions that Chinese government can prevent and control the moral hazard of P2P lending platform by inhibiting its incentives, reducing its opportunities and weakening its excuses have been put forward. This paper aims to promote the long-term healthy development of China’s P2P network loan industry.

P2P lending; moral hazard of platform; the fraud triangle theory

2095-3852(2017)01-0060-04

A

2016-08-25.

沈俊(1972-),女,武汉理工大学管理学院副教授;博士.

武汉市科技金融监测与分析系统基金项目(47160191).

F830;F832

10.3963/j.issn.2095-3852.2017.01.013