近20年中国经济增长轨迹分析

朱小平

[摘要] 本文对近20年来中国经济增长中的国内生产总值GDP、广义货币量M2及固定资产投资、房屋建设投资等项指标的相互关系,作了模拟性趋势分析,说明M2总量与社会总负债密切相关。由数据模拟分析,近20年,由固定资产投资、房屋建设投资共同推动的增长可分为四个阶段。相对低速的经济增长期宏观债务稳定性需有双重条件,即中国经济在相对低速增长期若是稳定的,则在宏观上可观测到的必要条件,就是M2/GDP比率不再持续上升。

[关键词] 经济增长 轨迹 20年 问题

[中图分类号] F124.1 [文献标识码] A [文章编号] 1004-6623(2017)01-0091-06

一、综 述

众所周知,自邓小平1992年“南巡讲话”以来,随着中央实施一系列改革、开放的政策措施,我国经济增长进入了一个新的阶段。本文的分析就是基于这个阶段宏观经济增长的若干现象。

考察宏观国民经济增长,出于不同的视角也就有不同的方法。本文关注于总投资、广义货币M2和国内生产总值GDP之间的动态相关性,及其经济意义的解释。

在现代信用货币制度下,M2变动不仅受实体经济状况诸因素的影响,同时,也受到货币管理者货币政策的重大影响。虽然作为货币管理者即作为中央银行的中国人民银行并不是经济政策的最高决策者,但人民银行无疑是货币政策的唯一发布者与最高执行者。特别是1995年首次颁布《中华人民共和国中国人民银行法》(即中央银行法)以来,中国人民银行作为中央银行的地位与职能得到清晰的界定,其独立性大大加强。因此本文分析的时间段即以1995年为起点,以2014年为终点①。

近20年来,中国经济增长中的投资作用是决定性的。而投资主要就是固定资产投资与房屋建设(包括城镇房地产开发在内)这两大类活动。所以,这里采用了两个指标用于表示投资活动:全社会固定资产投资和全社会房建面积。前者采用统计局发布的数值,而“全社会房建面积”则是统计局发布的“全社会房屋建设面积”与PPI价格指数(以1995为100)的乘积。由于国家统计局没有发布类似“全社会房屋建设投资”这样的指标,故这里用“全社会房屋建设面积”与PPI价格指数乘积近似表示“全社会房屋建设投资”的经济意义。数值来源均来自国家统计局网页(下同)。

有几个需注意的现象。第一,2004以后全社会固定资产投资曲线位于GDP核算中的新增固定资产投资曲线的上方,与其形成剪刀差形状。这里的GDP指标均指支出法核算的国内生产总值。第二,2013年之前全社会固定资产投资中的新增固定资产投资曲线总是在GDP核算中的“新增固定資产投资”曲线的下方,从2013年开始全社会新增固定资产投资曲线位于GDP核算中的新增固定资产投资曲线的上方。造成这种现象的原因,既有统计口径上的,也有增长模式上的。从统计口径上讲,全社会固定资产投资是资金开支性质的统计指标,GDP核算中的新增固定资产投资则是资本形成性质的统计指标。这两个统计指标的意义是不一样的。居民、企业或政府部门凡当年用于固定资产添置、建造的资金开支(包括借贷利息开支)都属于全社会固定资产投资统计科目。而从理论上讲,GDP核算中的新增固定资产投资仅指当年形成的固定资产。特别的,用于固定资产建造的土地使用权方面的资金投入也都被计入全社会固定资产投资,但是土地类费用开支不包括在GDP核算中的资本形成里,类似的还有投资借贷的利息开支。

“当年形成的固定资产”如何来具体界定又是有困难的。因此GDP核算中的新增固定资产投资,实际是依据宏观经济学收入核算理论中的总储蓄恒等于总资本形成的关系核算出GDP中的资本形成后,再减去存货变动才能核算出来。当年总储蓄、存货变动这两个指标都是可以由直接统计来得到的,所以,GDP核算中的资本形成以及其中的新增固定资产投资在统计得到GDP的总数值后,就都能被核算出来。很显然的,就是企业当年用于固定资产类的投资开支并不表示就是当年形成的固定资产数量。由于投资建设存在的时间周期,当年形成的固定资产往往是前几年已列支的固定资产开支使用的结果。因此,全社会新增固定资产投资与GDP核算中的新增固定资产投资两者意义不同,既不能完全相等也不可能保持有恒定的比例关系,只能在变动趋势上保持一致。但是从经济行为上讲,全社会新增固定资产投资又是GDP核算中的新增固定资产投资的动因与来源。这两者之间的关系的变化,可以从投资对于GDP增长的推动效率退化来给出一个解释。

2008年以前,M0指数基本上跟随GDP指数同步上升。2008年以后,M0指数滞后于GDP指数的增长。图形上两者形成的剪刀差越来越大。其次,2010年以前M1、M2指数间基本上也是同步增长的,2010年以后,M1指数就比M2指数增长慢得多。

1993~1994年出现CPI高增长后,随之而来的紧缩又使CPI指数在2000年前后有一段负增长,自2003年后才呈现温和上涨。所以,从整个时期来讲,CPI指数累积总效果近似为零,不用考虑。

二、波动模拟与阶段分析

指标M0/GDP、M1/GDP在时间段里变动幅度相对较小,M2/GDP则有显著变动。长期模拟则是利用生产函数模型。由于任何函数曲线都可以用多项式来逼近。所以可用时间为变量的不同次数的高次多项式,来模拟原始数据内涵的短期波动性。

与计量经济学的预测模型不同,短期模拟关注于原始数据内在的波动性与模拟曲线波动性的几何相似,而非数值准确性。几何相似的意义就是原始数据曲线与模拟曲线之间应当是“峰、峰对应”、“谷、谷对应”。模拟效果,个别时间点上的数值误差虽然很大,但整体上基本满足了“峰、峰对应”、“谷、谷对应”的要求。

以平滑后的名义量值年同比增长速率度量,GDP在2000~2013年间处于高速增长期,其速率超过每年10%。而M2供应量的增长则始终以每年10%以上的速率增长,2008~2011年间受应对美国次贷危机而实施的扩张政策(俗称“四万亿”)的影响,M2增长速率有一个峰值期(超过20%)。因此比率M2/GDP的变动(即M2增长速率减去GDP增长速率),除了2004~2007年间是负数值外,其他年份都是正数值。从而,比率M2/GDP长期看来其趋势就是一直在上升。

融资行为主要是为投资服务的。由于投资者的自有资金往往少于他的投资项目所需资金、持有资金者所有的资金量往往多于他的资金使用需求,由金融部门做为中介完成富余资金持有者的资金向投资者借贷融通,现代社会的大多数投资才可能实施。而在由商业银行体系为基础发展起来的现代金融部门中,由这样的投资—融资行为,就会在商业银行体系中内生地创造出信用貨币(存款)M2。M2总量与融资借贷总量及融资借贷方式有密切关系。因此M2总量中由很大部分不是交易类货币而是支付类货币,所以不能将M2/GDP指标看成是交易类货币构造出来的马歇尔k值。否则会造成“货币迷失”问题,即M2货币供应量的增长速率远高于GDP的增长速度,却没有引起恶性通货膨胀的现象。但是没有办法来区分M2总量中交易类货币、支付类货币各占多少,这两类货币之间也不存在大致上会固定的比例。

然而很显然的是延着M2→M1→M0的顺序,货币的支付属性降低、交易属性上升。因此比较M2、M1、M0三者与GDP比率的关系,可见M1/GDP、M0/GDP比率在2000年以来基本保持稳定。2014年的M2/GDP指标减去M1/GDP指标的差值约比1996年的数值增加一倍以上。比率M2/GDP要比M1/GDP的增长快得多。所以大体上说,M2/GDP比率的上升主要是由投融资行为推动的。

除去融资借贷行为在银行体内部产生M2增量以外,由每年的净出口和进入中国的外商投资在央行、商业银行兑换成人民币,由此产生了银行体系中的“外汇占款”的增量也是M2的重要来源。

由于商业银行体系内生的广义货币不是央行的货币发行,所以不能够简单地将M2总量说成就是央行的货币发行。但商业银行体系内生广义货币数量的能力又受到央行(银监会)执行的宏观货币政策(存款准备金率、利率及贷款总规模等)的控制,M2的增长速率就是由央行决定的。M2的来源主要就是外汇占款与银行体系的内生货币信用。由于货币信用的一个度量指标就是债务数量,所以M2增量也就是债务数量的一项间接性的指标。

投资与M2以及M2/GDP比率的速率关系,以不变价计的GDP指数看,2003~2009年期间是高速(≥10%)增长期,而以名义值计的支出法GDP(指数)看,2000~2013年是高速增长期。

可以将近20年来的经济增长划分为四个阶段。1995~2000年投资决定期;2001~2005年投资拉动期;2006~2012年投资率递减期;2013年以来进入投资效率劣化。

投资决定期中,比率M2/GDP波动几乎完全是两个投资指标的波动的加权平均所决定。投资拉动期中,GDP增长主要受全社会固定资产投资的超高速增长所拉动。与全社会固定资产投资的超高速增长相比较,在这一阶段里,包括商品房地产投资在内的全社会房建面积投资的增长速率明显低的多,而GDP增长则是加速的,所以比率M2/GDP有降低的趋势,并且在GDP增长速率达到最高点时,比率M2/GDP的增长速率达到最低点为负数值。在此之后,投资效率开始逐步递减。

在投资效率递减期,M2增长速率继续加速,GDP不变价指数增长速率则逐步减速。投资指标中的全社会固定资产投资增速在M2增速的加速(即“四万亿”效应)下继续维持高位,但2009年以后快速递减,而全社会房建面积投资的增速却逐步加速,并在其后维持高位速率,国民经济增长动力中房地产投资因素日益堪重呈双投资因素推动,比率M2/GDP的增速从最低点调头向上。

自2012年下半年以来,两个投资指标的增速先后失速,也就拉低了GDP增长速率,导致M2增速随之递减,国民经济事实上进入了投资效率劣化的阶段。在这一阶段中,除去M2/GDP比率增长速率具上升趋势外,其他速率型指标都是递减的趋势。这就是投资效率劣化的典型标志。

上文已经说明M2总量中包含有很大部分是融资行为决定的商业银行体系内生的信用货币,因此在资产负债表上对应于生息债务。所以M2/GDP比率不可能无限上升,否则,最终日益庞大的巨量M2中对应的生息债务产生的巨量利息负担,必定要压垮国民经济的正常循环状态,债务链崩断,爆发金融危机强制性清算债务的时刻就要到来。虽然并没有一个理论方法能够精确地给出金融危机出现的条件与时间点,但上述内在机制的存在无疑是确定的。因此,一个能够在债务循环上长期保持稳定的国民经济体,其必要条件就是M2/GDP比率能够保持稳定,也就是说,M2/GDP比率增长速率长期平均应该接近为零。当然,就中国原先所处的发展中状态讲,M2/GDP比率随经济增长而上升具有合理性,因为经济体系的货币化程度在不断提高、金融体系的深化也在不断提高。这是良性的发展状态。在这个良性状态中,应该看到的就是投资效率在提高或者至少保持稳定的投资效率。所以以这样的要求来检验,1995~2004年中国经济符合这个良性的发展状态。这也是虽然M2/GDP比率增长速度在这一时段里是很高的,但由于GDP增长速率能够维持高位并加速,所以,它保证了M2/GDP指标增长最后向下得到一定的修正。这也是经济增长此阶段与其后阶段的重要区别所在。

三、长期趋势分析

在作长期分析时,假设了GDP、M2都是全社会固定资产投资和全社会房建面积这两个投资指标的函数,并用可变系数的CES生产函数对其做长期模拟。利用生产函数可以将长期趋势分解为随时间变动的部分和经济规模扩大效应的部分。

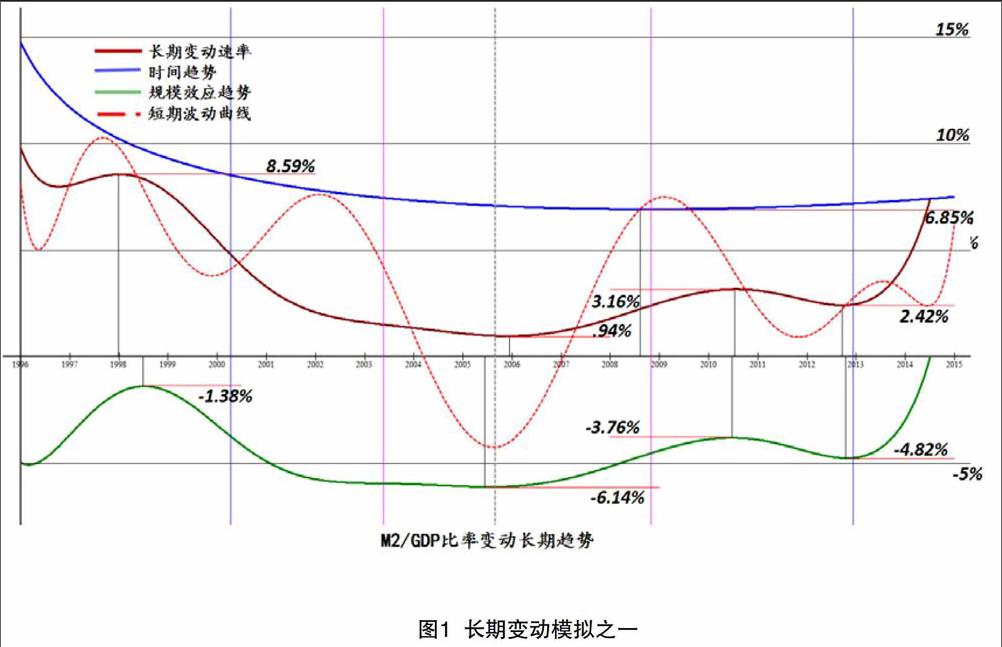

图1是对比率M2/GDP增长率的模拟,其中长期变动趋势曲线是模拟曲线,时间趋势是可变系数的CES生产函数的系数随时间的变动曲线,规模效应曲线表示可变系数的生产函数的经济规模部分的影响。模拟的拟合系数分别为.9737(M2)和.9731(GDP),是很有效的。这也就说明中国经济近20年来的增长确实可以用投资行为来描述。

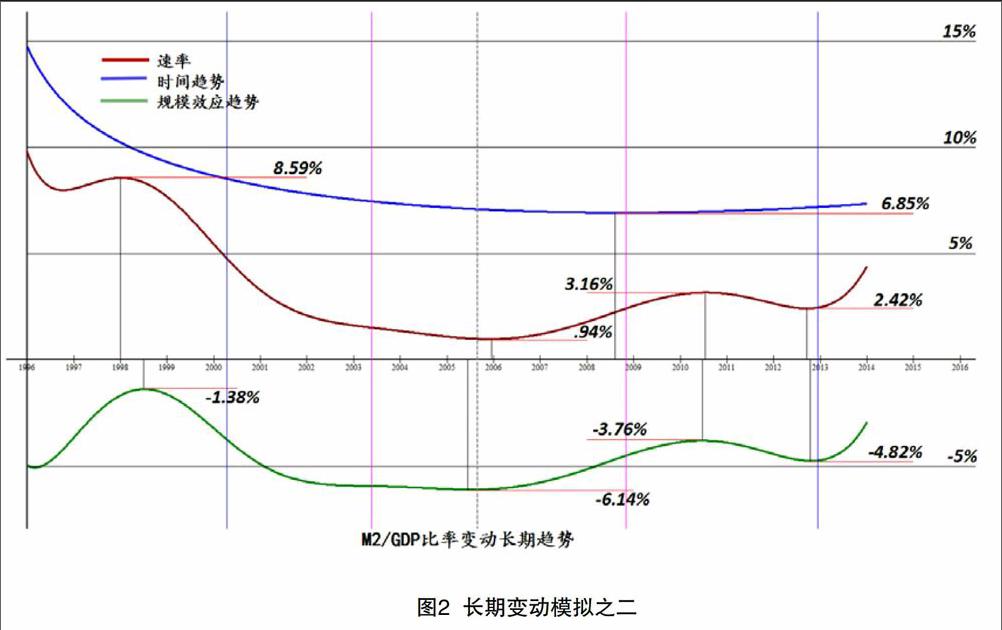

由图可见,时间累积效应曲线始终是正数值,规模经济效应则始终是负数值,两者迭加的综合效应则始终是正数值。图2则是更简洁地表示图1的关系。

时间累积效应曲线是正数值表示国民经济体系在投融资行为上,具有累积性的融资依赖性。它说明随着货币化程度的提高和金融的深化,融资路径会累积性地加长加深,国民经济增长日益依赖债务融资的更快速增长。因此,在宏观统计上会表示出M2/GDP指标随时间延续而不断上升。规模经济效应是负数值表示随国民经济总规模的增长,投融资的产出效率的提升,从而在资金的使用上,会有宏观节约效应。负数值规模经济效应对M2/GDP指標的增长又产生抑制作用。因此,M2/GDP指标随时间延续以多快的速率上升,取决于这两个效应的迭加。从模拟的结果看,平均地讲,时间累积效应是M2/GDP每年上升7.19%,规模经济效应则是M2/GDP每年减小2.16%,迭加效果就是M2/GDP约每年上升5%。应当注意这是一个相当快的上升速度。

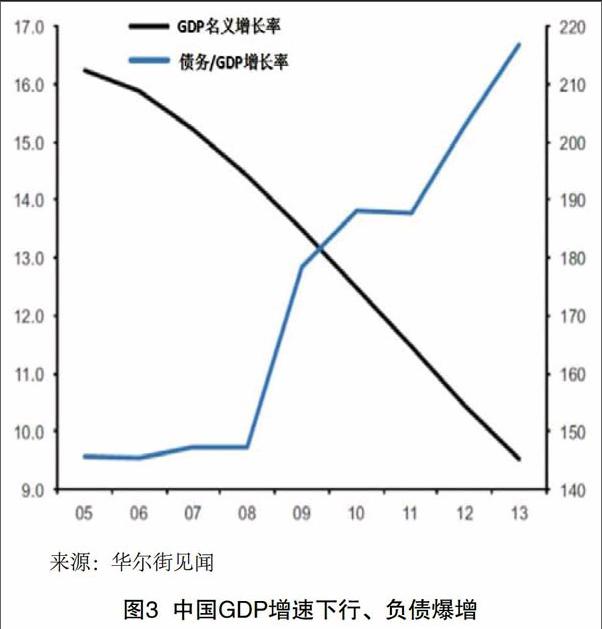

从图中可见,这两个效应数值上的最小值度发生在2005年中前后。在2005之前,这两个效应呈减小的曲势,自2005年以来,两个效应的曲线均调头向上,并且,在2013年以来,两者均快速上升。与短期波动所标现的情形一致,长期来看,2013年以来的投资推动GDP增长的效率明显劣质化了。两个效应曲线近年来的上升,显示了原先国民经济完全依赖投资推动的增长方式已经接近极限,否则,由于M2/GDP指标进入快速增长的阶段,若继续完全依赖债务—投资推动的增长,则或迟或早会遭遇社会总债务循环不可为继的约束边界。其约束性的内在经济宏观机制,就是M2总量的增长总伴随着社会总负债相应的增长(虽然不一定完全成固定比例),因此,当M2总量的增长比GDP增长更快推动M2/GDP指标快速上升,就表示每单位国民收入的产出依赖越来越大的债务融资投入。如图3所示,中国经济增长近年来GDP增长率、负债率增长率出现一个劣质性交叉。

M2/GDP指标上升速率通常要显著高于可能的利息率下降的速率,并且,利息率下降通常存在下限,最终产出每单位国民收入就需支付越来越大的债务付息。这也就是说按生产要素收入构成的国民总收入中支付的利息收入部分的比重,会随M2/GDP指标快速增长而提高,于是国民总收入中其他的要素收入部分:工资、利润等必受到日益挤压,国民经济增长就日益劣质化了,其最终后果只能是趋向经济循环遭遇无法承担如此之高的债务总量而被迫进行债务清算。

再若从开放的视角来分析,由于中国经济具有不可逆的开放度,就要受到国际市场外部条件的约束。在国内原有的以投资推动GDP增长的效率递减时,若继续用宽松货币政策支持大规模投资,经济就会进入宏观研究中最忌讳的一个状态,就是所谓的米德冲突。以稳定汇率为目标,采取资本观值,并扩大货币投放,刺激房地产链等措施,短线似乎贬值预期和资本外流收敛、但国内资产价格以上升,最终导致米德冲突:即资产通胀再起导致生产成本高企,国内投资回报率会以更快的速率下坠;衰退性顺差萎缩,经常项目盈余恶化,汇率贬值压力急剧上升。外部约束如果变成内部约束,直接对应的则是债务危机提前的爆发。在外部约束硬化的强制作用下,政策措施的后果与政策目标的预期形成冲突。如图4所示。所以,随着中国经济增长进入相对低速增长阶段,如果放任M2总量继续快速上升(比如继续保持以GDP增速2倍的速率上升),则社会总负债将相应的以比GDP增速更快的速度上升,在米德冲突的硬约束之下,宏观经济运行不能够保持持续稳定。

长期趋势分析的结论就是,中国经济在相对低速增长期是稳定的,则双重条件就是:GDP增速在相对低位能够保持稳定,同时,社会总负债率能够从最高点平缓降低。即GDP增速、债务率的变动不能随时间延续,沿着直线呈剪刀差状态,而必须是沿曲线变动,才能进入稳定区域。由此可知,中国经济在相对低速增长期若是稳定的,则在宏观上可观测到的必要条件,就是M2/GDP比率不再持续上升。

这就是对于未来中国经济运行宏观观测上的一个重要的视点。

Analysis of Chinas Economic Growth Path in the Past 20 Years:

Relatively Low Growth Period of Economic Stability of the Dual Conditions

Zhu Xiaoping

(Department of Politics, East China Normal University, Shanghai 200060)

Abstract: In this paper, the gross domestic product of China's economic growth in the past twenty years GDP、Broad money M2 and fixed assets investment, the relationship between the housing construction investment and other indicators are simulated and analyzed. This paper explains M2 source of the majority of the broad sense of the amount of money is the currency of payment non transactional currency. This part of the money is the investment and financing behavior in the commercial banking system in the creation of the essence of the credit currency. So, the total amount of M2 is closely related to the total liabilities of the society. Data simulation analysis nearly twenty years, Investment in fixed assets, the growth of housing construction investment to promote the growth can be divided into four stages from the perspective of investment efficiency. Since 2004 ,High investment to promote the gradual decline in the efficiency of growth, Growth rate decreased. Since 2013 the efficiency of investment tends to be inferior. In this paper, we also give the dual conditions of the relatively low speed economic growth period.

Key words: Economic Growth, Track, Twenty Years, Problem