融资约束、对价方式与并购溢价

摘要:以2008—2014年我国沪深A股市场的并购事件为研究对象,实证检验了融资约束、对价方式与并购溢价之间的關系。研究结果表明,存在融资约束的收购公司并购交易中更倾向于选择股票对价;我国并购溢价普遍存在且溢价率较高;与现金对价相比,股票对价的收购方支付了更高的并购溢价,并且该现象仅在融资约束公司成立,对于非融资约束的公司并不显著。说明融资约束下并购对价方式的选择并不遵循优序融资理论,且融资约束加剧了股票对价的溢价支付。

关键词:融资约束 股票对价 现金对价 并购溢价

一、引言

并购对价方式是企业完成并购交易的支付手段,主要包括现金、股票或二者组合等。作为并购交易的最后环节,对价方式的选择受诸多因素的影响。以往大多数关于对价方式的研究均假设公司不受融资约束,能够根据需求选择符合自身利益最大化的融资工具与对价方式。而事实上,信息不对称和代理问题使得融资约束普遍存在,影响着公司并购对价方式的选择。关于融资约束对并购对价方式选择的影响,国内外学者以不同的标准度量公司的融资约束程度,大多数认为受融资约束公司更倾向于股票对价(Faccio and Masulis,2005;Alshwer et al.,2011;谢继刚和赵立彬,2014;李景林等,2014),但Di Giuli A(2012)研究指出融资约束对并购对价方式的选择并无显著影响,国内学者杨志海和赵立彬(2012)的研究则表明融资约束程度的提高增加了公司采用现金对价的可能性。那么,融资约束倒底如何影响并购对价方式的选择?这是本文要研究的首要问题。

对价方式的选择不仅涉及到公司的财务风险、控制权转移以及资本结构的变化(谷留锋,2011),还传递着公司价值以及协同效应等方面的信息。从信号传递、投资机会和风险分担等角度,国内外学者着重研究了不同对价方式对收购公司并购绩效的影响,包括股价变化的市场反应(Travlos,1987;李景林等,2014)和财务指标测度的绩效变化(杨志海和赵立彬,2012),为并购对价方式选择提供了丰富的理论分析与经验证据。然而对价方式选择对并购溢价影响的研究相对较少。现实中收购公司为收购标的所支付的对价往往要高于标的本身的价值,即形成并购溢价。如果说并购绩效反映为收购方股东创造的价值,并购溢价则反映为目标公司股东所带来的收益。在并购谈判中,目标公司股东针对不同的对价方式会通过调整对价来维护自身的权益。Eckbo和Langohr(1989)认为目标方股东接受现金对价需要立即支付资本利得税,而股票对价可以推迟到股票转让时才纳税,因此相比于股票对价,现金对价目标公司股东会要求较高的并购溢价。而我国学者葛伟杰等(2014)从行为理论和流动性角度分析并验证了接受股票对价的目标公司股东会要求较高的并购溢价。本文拟从目标公司股东的角度,基于择机发行和风险分担等角度,研究不同对价方式对并购溢价的影响,并进一步考察融资约束对并购对价方式与并购溢价关系的影响。

在并购实践中,收购方以何种方式完成对价支付,支付多少,直接决定着最终交易的成败。本文将融资约束、对价方式与并购溢价纳入同一研究框架中,不仅能够考察融资约束对公司财务政策的影响,而且还能基于信号的传导机制为对价方式与并购溢价的关系提供经验证据,从而为上市公司更好地选择对价方式、合理进行收益分配提供分析框架。

二、理论分析与研究假设

(一)融资约束与并购对价方式:现金持有的预防动机与现金使用的机会成本

根据市场时机理论和控制权威胁理论,早期学者研究认为,当收购公司股价被市场高估时管理层并购中倾向于选择股票对价,而为防止收购后控制权被稀释影响个人财富,通常采用现金对价(Shleifer and Vishny,2003;Martin,1996 )。无论从择机发行还是控制权角度,已有的研究均假设公司能够根据自身需要选择利益最大化的对价方式,即融资不受约束。但实际上,由于资本市场的不完善,信息不对称带来的交易成本和两权分离产生的代理问题使得外部融资成本高于内部融资成本,昂贵的外部融资成本制约了公司灵活应对各项环境变化的能力,公司需要储备足够的现金维持较高的流动性以减少未来不确定性带来的风险。因此,从现金持有的预防性动机出发,受到融资约束的公司为了留存现金、降低财务风险,并购中倾向于股票对价。从现金使用的机会成本角度考虑,融资约束的公司如果使用现金对价则没有富余现金投资于更多有价值的项目,为了支持并购活动,公司不得不放弃一些净现值显著为正的投资活动,这说明融资约束公司采用现金支付的机会成本较高,且未来投资机会越多、机会成本越大。正如Alshwer et al.(2011)基于美国并购市场的研究发现,存在融资约束的收购公司倾向于采用股票对价,而且投资机会越大,使用股票对价的可能性越大。我国学者葛伟杰等(2014)也指出,尽管收购方在并购前会出于预防性动机考虑持有更多的现金,但是受未来投资机会影响收购方会选择股票支付维持资金的流动性,并且收购公司的成长性越好,这种选择的倾向会越明显。因此,基于现金持有的预防动机和现金使用的机会成本考虑,本文提出以下假设:

假设1:存在融资约束的公司更倾向于选择股票对价方式。

(二)对价方式与并购溢价:择机发行与风险分担

由于并购双方的信息不对称,收购方无法完全获得目标公司的全部信息,在并购对价中往往支付高于真实价值的价格,即形成并购溢价。如果收购方认为目标公司经营绩效差是源于经营管理不善或者企业资源缺乏等导致的,并且收购方有信心认为通过并购能够对目标方加强管理以显著提升其绩效,即并购双方存在着利益协同效应,那么预期协同收益越高,收购方支付并购溢价的意愿则越强烈,因此,协同效应的追求会提升并购溢价。根据价值低估理论,如果收购方认为目标公司的市场价值被低估了,则收购方可以通过并购有效利用目标公司被市场低估的那部分价值为公司获利,从而愿意支付较高的溢价。可见,并购溢价已成为资本市场的常态,因此本文提出以下假设:

假设2:在我国并购市场上,并购溢价普遍存在。

根据信号传递理论,不同对价方式的选择向市场传递着不同的信号。如果收购方的股票价值被市场高估,并购中会倾向于采用股票对价完成交易,反之则调整为现金对价。在信号传递的作用下,目标公司有理由相信使用股票对价的收购公司,其股票的市场价值被高估,因此目标公司股东会要求相对较高的并购溢价来弥补不能得到满足的现金偏好以及同等价值的标的换取更少股份所带来的损失。从风险分担的角度看,采用股票对价使目标公司的股东通过换股交易成为收购公司股东,在收益转移的同时也实现了风险分担,即并购双方未来重组与整合的收益充满变数,一旦无法实现预期收益,其股东也面临着所持股票股价下跌的风险,因此,接受股票对价的目标公司股东通常会要求一个较高的溢价。而现金作为一种买断式的对价方式,则不存在这一风险,并且具有较高的流动性。另一方面,倘若目标公司的股东接受股票对价,表明目标公司股东对其自身发展前景持积极态度,有信心通过并购能够提升公司绩效,从侧面也说明了并购风险系数较低,收购方也愿意支付相对较高的溢价。因此,本文提出以下假设:

假设3:相比于现金对价,股票对价的收购方会支付更高的溢价。

(三)融资约束对对价方式与并购溢价关系的影响

Jensen(1986)的自由现金流理论认为,公司拥有较多自由现金流能够增加管理层可控制的资源,管理层可能为构建“商业帝国”而发动无效率的并购,产生代理问题。融资约束在一定程度上能够约束管理层滥用自由现金流,缓解代理问题,减少过度投资,成为公司治理的替代机制。同时对于融资约束的公司,为防止外部融资成本较高而导致日后投资不足,管理层在使用现金对价时会更加谨慎,避免过多地支付对价;而当管理层选择股票对价时,目标公司的股东会基于流动性和融资约束可能导致投资不足的风险,以及择机发行等方面的考虑而要求相对较高的并购溢价,因此,对于融资约束的公司,相比于现金对价,股票对价增加了并购溢价支付的可能性。对于非融资约束的公司,由于管理层拥有大量的自由现金流,且现金使用成本较低,在并购交易中容易支付较高的对价,而在现金充裕下倘若采用股票对价,目标公司股东更加有理由相信收购公司的股价被市场高估,也会倾向于要求更高的溢价。因此,在非融资约束的公司不同对价方式选择对并购溢价的影响可能并无明显的差异,鉴于此,本文提出以下假设:

假设4:相对于非融资约束的公司,存在融资约束收购公司的股票对价比现金对价具有更显著的并购溢价。

三、研究设计

(一)样本选取与数据来源

鉴于2008年起我国证监会才对股票作为重要的对价方式在政策與制度方面予以落实和保障,因此本文选取了首次公告日在2008—2014年间我国沪深A股市场并购双方均为上市公司的并购事件作为研究对象。选择双方均为上市公司的并购事件不仅能够获得更多可观测指标,也使本研究更贴近资本市场,将以买壳上市为动机的并购摒除在外。样本数据主要来源于CSMAR“中国上市公司并购重组研究数据库”,部分财务数据来自Wind数据库。样本的筛选过程如下:(1)根据CSMAR并购重组数据库的并购重组类型,将并购研究类型界定在资产收购、股权转让与吸收合并三类,不包括资产剥离、债务重组等样本;(2)剔除ST类的收购公司;(3)剔除金融、保险类公司主导的并购;(4)仅研究完全以现金或股票为对价方式的并购事件,剔除债券、承担债务以及混合对价的并购样本;(5)剔除并购相关数据以及财务数据缺失、出现极端异常值的并购事件。

此外,本文将事件ID不同、但是公告日相同且由同一个主并公司发起的、目标公司以及控制权是否转移等信息一致的并购合并为一起并购事件。最后通过筛选得到422个有效的并购事件样本。其中,现金对价样本为344个,占比81.52%;股票对价样本78个,占比18.48%。可见,股权分置改革的完成为并购交易中股票对价的选择创造了条件,但由于我国资本市场还没有达到法玛所提出的“有效市场”状态,现金对价仍是我国并购市场所采用的主要方式。

(二)模型构建与变量界定

1.模型构建。鉴于并购对价方式为二值虚拟变量,本文采用Logit回归分析方法检验假设1融资约束对并购对价方式的影响,建立模型1:

Ln=P(Payment=1)/[1-P(Payment=1)

=α0+α1FC+α2Investment+α3Top+α4Percent+α5Price+α6Size+α7Related+∑Year+∑Industry+ε(1)

式中,α0代表截距项,αi代表解释变量和控制变量的系数,ε代表模型的随机干扰项。

根据前述并购溢价影响因素的理论分析,本文建立多元线性回归模型2,采用OLS检验对价方式对并购溢价的影响(假设3)。在全样本回归分析的基础上,进一步将样本划分为融资约束组与非融资约束组分别进行回归估计,以检验融资约束程度不同的收购公司对价方式选择对并购溢价的影响是否存在显著差异(假设4)。

Premium=β0+β1Payment+β2Size+β3Percent+β4Investment+β5Related+∑Year+∑Industry+ε (2)

式中,β0代表截距项,βi代表解释变量和控制变量的系数,μ代表模型的随机干扰项。

2.变量界定。

(1)并购对价方式(Payment)。模型1中被解释变量为并购对价方式,用以测度收购公司不同对价方式选择的可能性。如果并购交易中收购公司选择股票对价,取值为1,否则取值为0。

(2)并购溢价(Premium)。模型2中被解释变量为并购溢价,其度量方法国外学者较多地使用每股交易价格减去目标方首次公告日前8周的股票基准价格(Eckb and Langohr,1989)。然而,我国并购市场中目标公司大多数为非上市公司,缺乏活跃的股票价格,因此国内学者大多采用并购交易价格与目标公司净资产账面价值的差额来衡量并购溢价(黄本多、干胜道,2009;程敏,2009;等)。为了研究结论的可比性,本文也采用目标公司净资产账面价值作为计算并购溢价的基础。

(3)融资约束(FC)的度量。模型1中解释变量融资约束的度量目前主要有单一指标判别法和综合指数构建法两种。前者主要采用诸如公司规模、股利支付率、利息保障倍数等单一指标,根据其取值的高低判别融资约束程度的高低。该方法存在一定的片面性,因此不少学者提出通过多指标构建融资约束指数来综合判别,如KZ指数、WW指数和SA指数等。但是考虑到这些指数的构建是以西方资本市场数据为基础,我国学者况学文(2010)从我国资本市场实际情况出发,选择资产负债率(LEV)、净运营资本(NWC)、净资产收益率(ROE)、股票市场价值/账面价值比(M/B)以及股利支付率(DIV)等指标构建了相应的融资约束指数(LFC),其计算公式为:

LFC=-3.784+8.995LEV-3.124NWC-63.852ROE+1.992MTB-1.490DIV (3)

葛伟杰等(2014)沿用了这一指数,李井林等(2014)也采用同样的方法构建了融资约束指数,因此,本文拟采用LFC指数衡量融资约束并對样本公司进行划分,将计算出的LFC从高到低进行排序,高于均值的归为融资约束类,取值为1,低于均值的归为非融资约束类,取值为0。

在模型1和模型2的实证检验中还控制了其他变量,具体定义如表1所示。

四、实证检验与分析

(一)融资约束对并购对价方式选择影响的检验

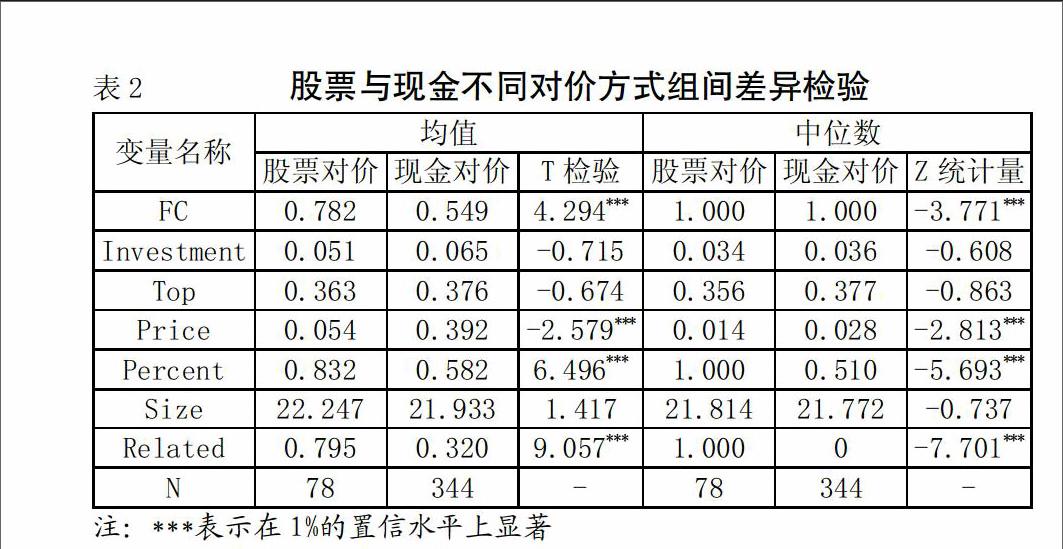

1.单变量分析。为考察股票与现金两种不同对价方式下相关变量是否存在显著差异,本文首先进行了两独立样本均值T检验和Mann-Whitney U检验,如下页表2所示。从表2可以看出,除投资机会(Investment)、第一大股东持股比例(Top)和公司规模(Size)之外,其他变量的组间差异均在1%的置信水平上显著。与现金对价相比,股票对价样本的融资约束程度相对较高,说明受融资约束的公司并购中更倾向于选择股票对价,假设1得到初步验证。控制变量中,现金对价样本与股票对价样本相对交易规模(Price)均值差异为0.338,中位数差异为0.014,这可能是因为收购价格越高,收购公司可能会搜集更多关于目标公司的信息,降低信息不对称程度而采用现金对价。股权收购比例(Percent)组间差异较大,表明股权收购比例越高越有可能选择股票对价。反映控股股东与中小股东代理问题的关联交易(Related)的组间差异表明关联并购更容易选择股票对价。

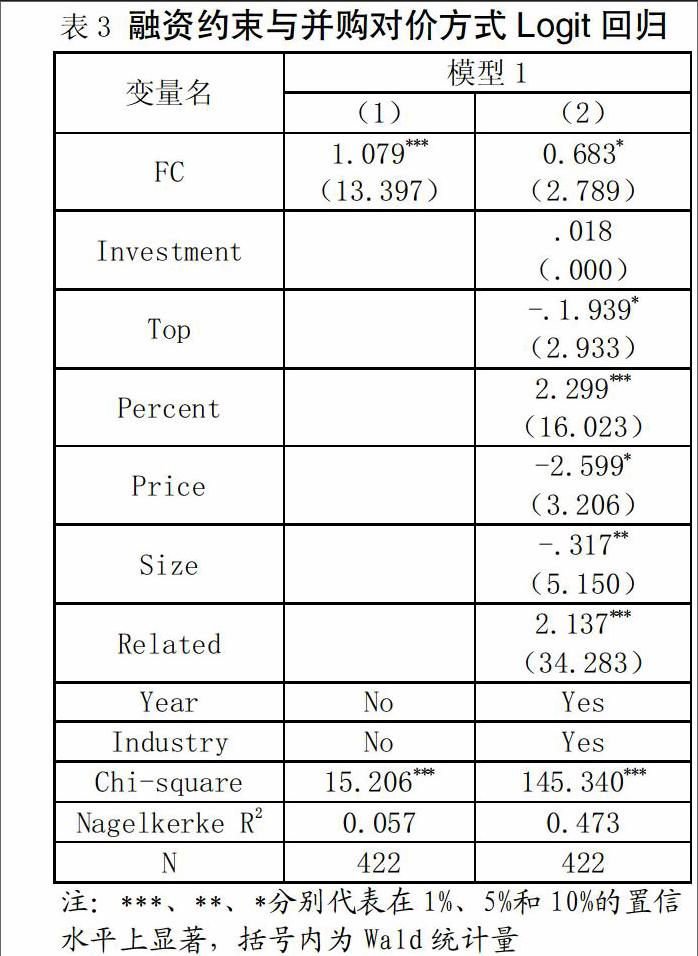

2.Logit回归分析。由于被解释变量对价方式是二值虚拟变量,因此本文选择Logit回归方法,先后将解释变量和控制变量分别纳入模型1进行回归分析,结果如表3所示。

表3中(1)列在不考虑控制变量的情况下,融资约束(FC)对并购对价方式(Payment)的影响在1%的置信水平上显著为正。加入相关控制变量后,模型的拟合优度提高,且(2)列中融资约束的回归系数仍在10%的置信水平上显著为正,表明与非融资约束公司相比,融资约束的公司更倾向于选择股票对价方式,假设1得到证实,与Alshewer et al.(2011)所指出的现金持有预防性动机和使用现金的机会成本假设相一致。因此,有理由认为收购公司融资约束程度越高,使用现金的机会成本就越高,越倾向于留存现金以降低未来不确定性带来的风险,缓解投资不足。这也说明融资约束下并购对价方式的选择并不遵循优序融资理论。

控制变量中,第一大股东持股比例(Top)与对价方式选择在10%水平上显著负相关,说明大股东持股比例越高,越倾向于选择现金对价,与控制权威胁理论不一致。这可能主要是样本中大股东持股比例的均值与中位数均在36%左右,持股比例在20%—60%的样本数占比近80%,根据Swieringa和Schauten(2008)、苏文兵等(2009)的研究,当大股东持股比例处于中间水平(20%—60%或30%—60%)时,控制权动机对现金对价的激励最强,现金支付的可能性最大。股权收购比例(Percent)的回归系数显著为正,股权收购比例越大意味着买方支出价值高,从节约现金流的角度考虑公司会选择股票对价而非现金对价。反映信息不对称的公司规模(Size)和相对交易规模(Price)均与对价方式显著负相关,说明规模越大,收购公司获取信息的能力和谈判能力越强,降低了信息不对称程度,愿意以现金完成对价,反之,如果并购双方信息不对称程度越高,收购公司越有可能选择股票对价以分担由于信息不对称而导致的风险。关联交易(Related)与对价方式在1%的水平上显著正相关,说明关联并购更偏好于股票对价,在关联并购中控股股东更可能“支持”目标公司,而非“掏空”,因为目标公司股东接受股票对价通过换股成为收购方股东,能继续参与目标公司的经营管理与收益分享。模型中未来投资机会(Investment)与对价方式选择正相关,但却未通过显著性检验。

(二)对价方式对并购溢价影响的检验

1.并购溢价的普遍性及组间差异检验。表4是样本总体以及不同对价方式分组的并购溢价描述性统计。从4表中看出,422个样本公司的并购溢价率均值可以为202.60%,其中溢价率最小的为-98.6%,溢价率最高的达到2 219%,标准差为340.60%,溢价率高低相差较悬殊。进一步分析发现,并购溢价率小于0的样本量占总样本量不到11%,即近90%的公司会发生并购溢价,其中,溢价超100%的样本近50%,说明我国并购市场上并购溢价普遍存在,且溢价率较高,假设2得到证实。

表4还针对两种不同对价方式的并购溢价水平分别进行了均值差异T检验与中位数差异的Mann-Whitney U检验。从中位数对比可看出,股票对价的溢价率为158%,显著高于现金对价的58.8%,中位数差异接近100%,且在1%的水平上显著。从均值比较看,并购溢价率相对更高,股票对价的并购溢价率均值为268.1%,显著高于现金对价的187.7%,均值差异为80.4%,假设3得到初步证实。

2.对价方式对并购溢价影响的多元回归分析。下页表5是根据模型2检验对价方式对并购溢价影响的回归分析结果。(1)和(2)两列是针对样本总体的分析,从中可以看出,单独考虑对价方式对并购溢价的影响系数为0.804,在10%的水平上显著。引入相关控制变量后,模型的拟合优度提高,对价方式对并购溢价的正向影响更加显著(1%),表明股票对价的收购方会支付更高的并购溢价,进一步证实了假设3。该结论与葛伟杰等(2014)基于我国2008—2011年沪深A股市场上市公司并购事件的研究结论一致,但与国外的研究不同。Betton et al.(2008)基于美国的样本、Bruslerie(2013)基于欧洲的样本的研究均发现现金对价的溢价水平要高于股票对价。

此外,公司规模(Size)与并购溢价在5%的水平上负相关,说明收购公司规模越大,其市场影响力相对更大,在并购交易中获取目标公司信息的能力和议价能力就越强,因此规模大的公司具有优势压低交易价格,避免过度支付从而降低并购成本。股权收购比例与并购溢价在10%水平上正相关,即股权收购比例越大并购溢价越高,说明股权收购比例越大,目标公司越有可能发生控制权转移,并购溢价正是对目标公司原有股东丧失控制权价值的一种补偿。Related的系数显著为负(1%),即关联并购的并购溢价低,一方面进一步证实了关联并购中控股股东更可能“支持”目标公司,而非“掏空”;另一方面,并购双方属于相互关联的上市公司,信息不对称程度相对较低,可以根据目标公司的真实价值决定交易价格而避免支付过高的溢价,因此关联交易条件下发生的并购溢价率相对更低。

(三)融资约束与对价方式对并购溢价交互影响的检验

前文已证实对价方式的选择影响并购溢价,而对价方式的选择又受收购公司融资约束程度的影响,因此,进一步考察融资约束对并购对价方式与并购溢价关系的影响。将样本分为融资约束与非融资约束两组,考虑其他控制变量响后,检验不同组对价方式对并购溢价的影响结果如表5中(3)和(4)两列所示。从中可以看出,融资约束样本组中,相对于现金对价的并购溢价,股票对价的并购溢价要高出143.3%(全样本组为125%),并且其差异在5%的置信水平上统计显著,表明股票对价比现金对价具有更高的并购溢价在融资约束的公司更显著;而对于非融资约束样本组,相比于现金对价的并购溢价,股票对价的并购溢价高出125.6%,但其差异并不具有统计显著性,这可能因为自由现金流代理问题和市场时机理论等的交互影响使得对价方式与并购溢价之间的关系更加复杂,无明显的作用关系。由此验证了假设4,与非融资约束公司相比,存在融资约束收购公司的股票对价比现金对价具有更显著的并购溢价。有理由认为融资约束确实能够在一定程度上作为公司治理的替代机制,有效地缓解代理问题,降低现金对价的并购溢价,从而降低代理成本。

五、研究结论与启示

本文以2008—2014年我国沪深A股市场并购双方均为上市公司的并购事件为研究对象,实证检验了融资约束程度对收购公司对价方式选择的影响、不同对价方式选择对并购溢价的影响,以及收购公司面临的融资约束程度如何影响对价方式与并购溢价之间的关系。研究结果表明,相比于非融资约束公司,存在融资约束的收购公司在并购交易中更倾向于选择股票对价,与现金持有的预防动机假说和现金使用的机会成本假说相一致,也表明存在融资约束的收购公司在选择对价方式时,并不遵循优序融资理论。我国并购溢价普遍存在,且溢价率较高。与现金对价相比,股票对价的收购方支付了更高的并购溢价,可见基于股票对价的择机发行与风险分担的考虑,目标方股东会要求更高的并购溢价作为补偿。进一步研究发现,股票对价比现金对价具有更高并购溢价的现象仅在融资约束的收购公司成立,而对于非融资约束的收购公司并不显著。说明融资约束加剧了股票对价的溢价支付,也从侧面反映了融资约束在一定程度上能够成为公司治理的替代机制,降低现金对价的溢价支付,抑制过度投资。

本文的研究启示在于,由于我国资本市场不完善,公司并购中面临着较大的融资约束,虽然股票对价在一定程度上能够缓解融资约束,但却使收购公司负担较高的并购溢价。为此,一方面应拓宽并购融资渠道,丰富融资工具,以缓解公司外部融资约束;另一方面应完善股票发行定价机制,加强市场监管,增加信息披露透明度,以有效抑制由于并购双方信息不对称导致的并购溢价,真正实现并购资源的有效配置。J

參考文献:

[1]Faccio M,Masulis,R. W.The choice of payment method in European mergers and acquisitions[J].The Journal of Finance,2005,(60):1345-1388.

[2]Alshwer A,Sibilkov V,Zaiats N. Financial constraints and the method of payment in mergers and acquisitions [R].working paper SSRN,2011.

[3]谢纪刚,赵立彬.融资约束、现金持有量与并购支付方式——来自中国资本市场的经验证据[J].北京交通大学学报(社会科学版),2014,(3):78-83.

[4]李井林,刘淑莲,韩雪.融资约束、支付方式与并购绩效[J].山西财经大学学报,2014,(8):114-124.

[5]Di Guili A. The effect of stock misvaluation and investment opportunities on the method of payment in mergers[R].working paper SSRN,2012.

[6]杨志海,赵立彬.融资约束、支付方式与并购绩效的关系研究[J].证券市场导报,2012,(5):36-40.

[7]谷留锋.信息不对称与并购支付方式的理论分析[J].经济问题探索,2011,(4):69-73.

[8]Travlos N G. Corporate takeover bids, methods of payment,and bidding firms′stock return[J].Financial Review, 1987,42(4):943-963.

[9] Eckbo B.E,H.Langohr. Information disclosure,method of payment,and takeover premiums: Public and private tender offers in France[J].Journal of Financial Economics,1989,(2):363-403.

[10]葛伟杰,张秋生,张自巧.支付方式、融资约束与并购溢价研究[J].证券市场导报,2014,(1):40-47.

[11]Shleifer A,Vishny R.W.Stock market driven acquisition[J].Journal of Financial Economics,2003,(70):295-311.

[12]Martin K.J.The method of payment in corporate acquisitions investment opportunities and management ownership[J].The Journal of Finance,1996,51(4):1227-1246.

[13]Jensen M.Agency costs of free cash flow,corporate finance,and takeovers[J].The American Economic Review, 1986,76(2):323-329.

[14]黄本多,干胜道.自由现金流量、并购溢价与我国上市公司并购绩效的实证研究[J].华东经济管理,2009,(4):139-143.

[15]程敏.交易特征、并购溢价及并购绩效分析——来自上市公司大宗股权协议转让的经验证據[J].证券市场导报,2009,(2):41-47.

[16]况学文,施臻懿,何恩良.中国上市公司融资约束指数设计与评价[J].山西财经大学学报,2010,(5):110-117.

[17]Swieringa J,Schauten M.he payment method choice in dutch mergers and acquisitions[J].Icfai University Journal of Mergers and Acquisitions,2008,5(2):26-59.

[18]苏文兵,李心合,李运.公司控制权、信息不对称与并购支付方式[J].财经论丛,2009,(5):67-73.

[19]Betton S,Eckbo B.E,K.Thorburn.Corporate takeover[M].Elsevier/North-Holland Handbook of Finance Series,2008.

[20]Bruslerie H.Crossing takeover premium and mix of payment:An empirical test of contractual setting in M&A transactions[J].Journal of Banking and Finance,2013,(6):2106-2123.

作者简介:

孙晓琳,女,管理学博士,大连工业大学管理学院,硕士生导师;研究方向:公司理财、兼并重组与公司治理.

朱海蓉,女,硕士研究生,大连工业大学管理学院;研究方向:公司理财与并购重组。