企业家眼中的经济形势

当前中国宏观经济延续L型走势,企业产销温和回暖,盈利有所改善。企业家认为未来市场需求稳中有升,企业用工需求和投资计划总体平稳,但分化态势明显。

为了解企业的现实状况及企业家对未来发展的信心,了解他们对企业外部环境的评价看法,以及进一步加快经济转型的意见和建议,2016年8-10月,中国企业家调查系统组织实施了“2016·中国企业经营者问卷跟踪调查”。

本次调查以企业家群体为调查对象,参考中国经济结构,按行业进行分层随机抽样。调查采用邮寄问卷的方式进行,于8月10日发放问卷,截至10月15日共回收问卷2062份,其中有效问卷1960份。

对宏观经济形势的判断及企业经营状况的评价

1.企业景气企稳回升,结构分化十分明显。对于目前企业的综合经营状况,调查结果显示,认为综合经营状况“良好”的企业家占27%,认为“一般”的占52.4%,认为“不佳”的占20.6%;认为“良好”的比“不佳”的多6.4%,这一数据为近三年来的最高值。这表明,企业景气经过三年的持续下降后,开始温和改善。

调查发现,不同类型企业的景气状况呈现明显分化态势。从不同地区看,“长三角”地区企业的经营状况明显好于“珠三角”和“京津冀”地区企业;从不同规模看,大中型企业经营状况明显好于小型企业;从不同经济类型看,国有及国有控股公司和外资企业明显好于民营企业。

不同行业企业的景气状况分化也十分明显。经营状况相对较好的行业有农林牧渔业、电力热力燃气及水的生产和供应业、信息传输软件和信息技术服务业、租赁和商务服务业以及制造业中的医药、汽车、电子设备等,认为“良好”的比认为“不佳”的多20%以上。而采矿业以及制造业中的化纤、非金属制品等行业经营状况相对较差,其认为“良好”的比认为“不佳”的少20%以上。

企业家对企业现状的满意程度也从一个侧面反映了目前企业的综合经营状况。调查结果显示,对企业现状“非常满意”或“比较满意”的企业家占33.5%,比2015年上升了5.2%,其中“非常满意”占1.6%,“比较满意”占31.9%,“一般”的占35.7%,“不太满意”或“很不满意”的占30.8%。以5分制计算,企业家对企业现状满意度的评价值为2.99,为2012年以来的较高水平。其中,中部地区企业、大中型企业、国有及国有控股公司的企业家对企业现状的满意度评分相对较高。

随着企业景气的温和回升,企业家对当前宏观经济形势的判断也趋于乐观。认为2016宏观经济形势“很好”或“较好”的企业家占20.3%,比2015年上升了2.7%;认为“一般”的占43%;认为“很差”或“较差”的占36.7%,比2015年下降了7%(见表1)。

调查结果显示,认为目前宏观经济“偏冷”的企业家占48.6%,认为“过冷”的占6.8%,两者合计比重比2015年下降了5.3%;认为“正常”的占32%,认为“偏热”或“过热”的占5%,均高于2015年;认为“尚难判断”的占7.6%。

企业家认为当前经济“偏冷”或“过冷”的比重,以及经济形势“很差”或“较差”的比重均有所下降,而认为当前经济“正常”的比重,以及经济形势“一般”的比重均有所上升,这在一定程度上表明,企业家的信心有所回升。

2.价格跌势趋缓,产销温和回升,库存趋于底部,企业盈利改善。调查发现,在库存趋于见底及去产能政策不断推进的背景下,企业产品销售价格下跌趋势有所缓和。调查结果显示,认为目前企业产品价格比2015年同期“下降”的企业家占51.2%,比2015年低了5.9%;“持平”的占40%,“上升”的占8.8%;价格“下降”的比“上升”的多42.4%,比2015年上升了8.1%。

价格下跌较少的行业有:农林牧渔业、信息传输软件和信息技术服务业、租赁和商务服务业等,而价格下跌较多的行业有:采矿业、交通运输仓储和邮政业以及制造业中的化纤、金属制品、通用设备、专用设备、电气机械等,其价格“下降”的比“上升”的多60%左右。

企业产品销量的下跌趋势也有所缓和。调查结果显示,认为目前的销售量比2015年“减少”的企业家占43%,比2015年低了7.8%;认为“持平”的占34.6%,“增加”的占22.4%;这一数据比2015年上升了12.1%。

其中,销售量下滑较多的行业有:采矿业、交通运输仓储和邮政业以及制造业中的造纸等,销售量“增加”的企业比“减少”的少50%以上;而农林牧渔业、电力热力燃气及水的生产和供应业、信息传输软件和信息技术服务业以及制造业中的医药、有色金属、汽车、电子设备则相对较好,销售量“增加”的企业比“减少”的企业要多。

在产品价格和销售量均呈现出跌势趋缓的情况下,企业的盈利情况有所好转。调查结果显示,2016年上半年盈利(包括“较大盈利”和“略有盈余”,下同)的企业占51.1%,比2015年上升了4.8%,为近五年来的较高水平;“收支平衡”的占23.3%;亏损(包括“亏损”和“严重亏损”,下同)的占25.6%。

认为目前盈利“正常”或“好于正常”的企业家占43.6%,为2012年以来的最高值;“低于正常”的占56.4%。其中,中部地区企业、大型企业和外资企业的盈利情况相对较好(见表2)。

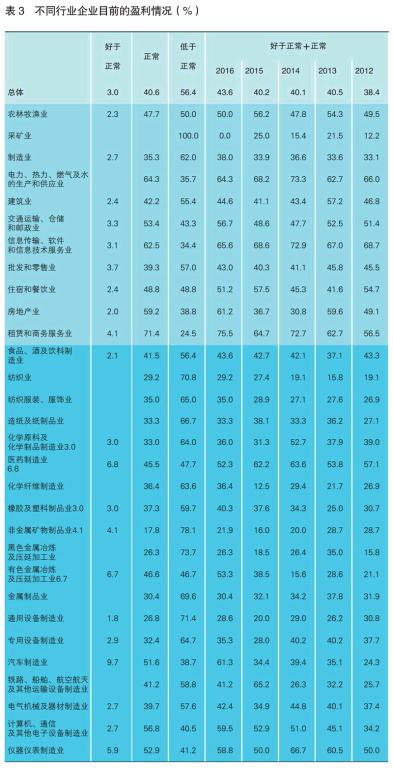

目前盈利情况相对较好的行业有:农林牧渔业、电力热力燃气及水的生产和供应业、交通运输仓储和邮政业、信息传输软件和信息技术服务业、住宿和餐饮业、房地产业、租赁和商务服务业以及制造业中的医药、有色金属、汽车、电子设备、仪器仪表等行业,盈利“正常”或“好于正常”的企业超过一半,而采矿业、纺织、非金属制品、钢铁、通用设备等行业则相对较差,超过七成的企业盈利“低于正常”(见表3)。

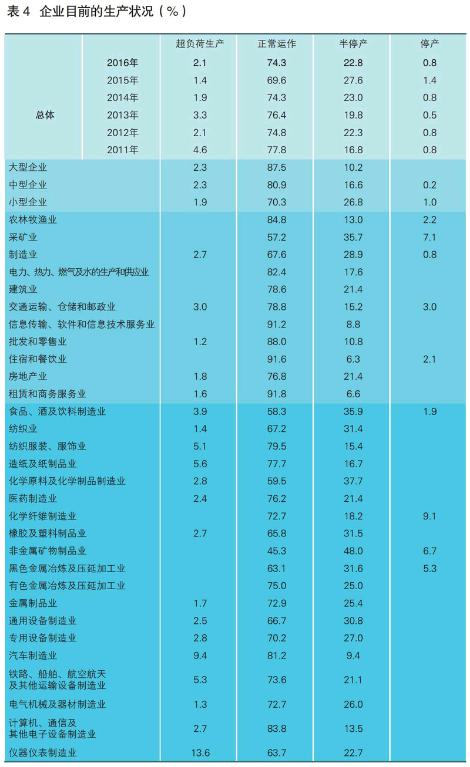

在盈利趋于好转的同时,停产、半停产企业的比重比2015年有所下降。其中,小型企业“停产”、“半停产”的比重相对较高。该比重相对较高的行业有:采矿业以及制造业中的食品、化工、非金属制品、钢铁等,“停产”、“半停产”的企业在四成左右,这从一个侧面反映出当前部分行业产能过剩的问题仍然突出(见表4)。

企业生产状况的好转还体现在企业目前的生产(服务)量情况上。调查结果显示,认为目前企业的生产(服务)量比2015年“减少”的企业家占40%,比2015年低了3.6%;“持平”的占40.3%,“增加”的占19.7%;认为“增加”的比“减少”的少20.3%,这一数据比2015年上升了6%。

生产(服务)量下滑较多的行业有:采矿业、交通运输仓储和邮政业以及制造业中的非金属制品等,生产(服务)量“增加”的企业比“减少”的少40%以上;而农林牧渔业、电力热力燃气及水的生产和供应业、信息传输软件和信息技术服务业、租赁和商务服务业以及制造业中的汽车、电子设备等行业则相对较好。

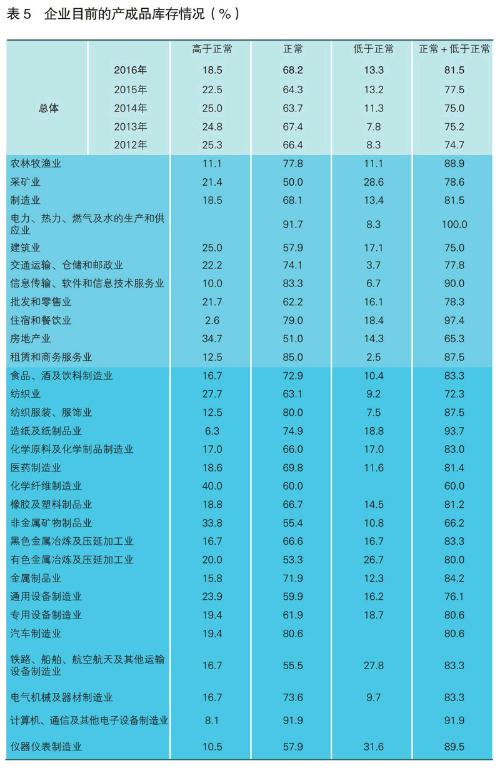

调查还发现,目前企业仍处于去库存的过程中。调查结果显示,认为目前企业的产成品库存“低于正常”的企业家占13.3%,为五年来最高;认为“高于正常”的企业家占18.5%,为五年来最低;认为“正常”或“低于正常”的企业家占81.5%,比2015年上升了4%,为近五年的最高(见表5)。

库存相对较高的行业有:房地产业以及制造业中的化纤、非金属制品等,库存“高于正常”的企业超过三成。长期以来的价格下跌带来了持续的去库存,同时当库存达到低位时又带来了价格的回升。

未来预期及用工投资意愿

1.市场需求稳中有升,未来预期温和改善。企业订货情况是一个重要的先行指标,在一定程度上预示着未来的需求走向。调查结果显示,认为目前订货“正常”的企业家占48.7%,“高于正常”的占5.4%,两者合计比重比2015年上升了3.2%;订货“低于正常”的企业占45.9%。其中,“京津冀”和“珠三角”地区企业目前订货相对较差。

农林牧渔业、电力热力燃气及水的生产和供应业、信息传输软件和信息技术服务业、租赁和商务服务业以及制造业中的医药、化纤、汽车、电子设备等行业订货情况相对较好,订货“正常”或“高于正常”的企业比重超过六成;而采矿业以及制造业中的非金属制品、通用设备等行业订货情况相对较差,超过六成的企业订货“低于正常”。

值得注意的是,与2015年相比,一些行业的订货情况明显好转,包括:建筑业、房地产业、租赁和商务服务业以及制造业中的钢铁、汽车等,这在一定程度上说明,这些行业的市场需求正在逐渐好转。

由于市场需求的回稳,企业家预计未来产品价格的跌势趋缓。预计2017年企业产品销售价格“下降”的企业家占30.4%,比“上升”的多14.3%,预计价格“持平”的占53.5%。预计2017年价格下跌较多的行业有:交通运输仓储和邮政业以及制造业中的服装、非金属制品、金属制品、通用设备、专用设备、汽车、电气机械、电子设备等,预计价格“下降”的比“上升”的多30%左右,而农林牧渔业、信息传输软件和信息技术服务业、房地产业、租赁和商务服务业则相对乐观,预计价格“上升”的企业要多于“下降”的企业。

从不同规模看,大型企业更为乐观;从不同经济类型看,国有及国有控股公司和民营企业预计“好转”的比“恶化”的多15%以上,高于外资企业。

调查结果显示,预计2017年经营状况“好转”的企业家占36.6%,预计“不变”的占49.3%,预计“恶化”的占14.1%;预计“好转”的比“恶化”的多22.5%。

从不同地区看,中部地区企业预计“好转”的比“恶化”的多33.7%,高于东部和西部地区企业;“京津冀”地区企业最为乐观,“长三角”地区企业居中,“珠三角”地区企业则相对较差;从不同规模看,小型企业对2017年更为乐观;从不同经济类型看,民营企业预计“好转”的比“恶化”的多23%。

对2017年预计较为乐观的行业有:农林牧渔业、信息传输软件和信息技术服务业、房地产业以及制造业中的食品、汽车、仪器仪表等,预计“好转”的比“恶化”的多40%以上,而交通运输仓储和邮政业以及制造业中的纺织、服装、化纤、钢铁、有色金属等行业则相对较差。

2.用工需求和投资计划分化态势明显。随着企业家对未来预期的温和改善,企业的用工和投资计划也保持平稳。调查结果显示,认为目前企业用工人数与2015年“持平”的企业家占45.3%,“增加”的占17.2%,两者合计比重超过六成;认为“减少”的占37.5%。其中,中西部地区企业、大中型企业和国有及国有控股公司用工人数增长相对较多。

服务业尤其现代服务业用工人数增长相对较多。具体来看,目前用工人数增长较多的行业有:电力热力燃气及水的生产和供应业、信息传输软件和信息技术服务业、租赁和商务服务业,用工人数“增加”或“持平”的企业超过八成,而采矿业以及制造业中的非金属制品、通用设备等行业用工人数“减少”的企业超过半数。

关于企业2017年计划投资额的增减情况,调查结果显示,2017年计划投资额“增长”的企业占33.9%,“不变”的占39.9%,两者合计比重超过七成;“减少”的占26.2%。其中,中型企业和国有及国有控股公司2017年计划投资额增长相对较多。

2017年计划投资额增长较多的行业有:电力热力燃气及水的生产和供应业、信息传输软件和信息技术服务业以及制造业中的汽车、铁路船舶航空航天及其他运输设备等,其计划投资额“增长”企业超过半数;而纺织、化纤等行业则相对较差,计划投资额“减少”的企业超过四成。

当前企业发展面临的困难

1.产能过剩现象依然十分严重。认为本行业产能过剩“非常严重”的企业家占13.1%,“比较严重”的占58.1%,两者合计比重略低于2015年的调查结果,但仍处于历史高位;认为“基本不存在”的占28.8%。

从行业看,纺织、造纸、非金属制品、钢铁、通用设备等行业产能过剩问题突出,产能过剩“比较严重”或“非常严重”的企业超八成;农林牧渔业、电力热力燃气及水的生产和供应业、信息传输软件和信息技术服务业、租赁和商务服务业则相对较好。在部分行业产能过剩问题突出的同时,也有一些行业特别是现代服务业存在良好的发展空间,这为推进产业结构升级和经济转型创造了良好的条件。

设备利用率也能反映产能过剩的严重程度。调查结果显示,认为2016年设备利用率在“75%及以下”的企业家占58%,“75%-90%”的占28.2%,“90%以上”的占13.8%,企业总体平均设备利用率为68%,其中制造业企业的平均设备利用率为67.5%,与2015年的调查结果大体相当。从不同行业看,食品、造纸、非金属制品、通用设备等行业平均设备利用率低于65%,相对较低;而纺织、电子设备等行业平均设备利用率相对较高。

从对2017年企业设备利用率的预计来看,调查结果显示,预计2017年设备利用率在“75%及以下”的企业家占53.1%,“75%-90%”的占30.5%,“90%以上”的占16.4%,预计2017年企业总体平均设备利用率为70.8%,其中制造业企业预计为70%,略好于2016年的情况。从不同行业看,食品、造纸、非金属制品、通用设备等行业预计2017年平均设备利用率在65%左右,相对较低;而纺织、医药、有色金属、汽车、铁路船舶航空航天及其他运输设备、电子设备等行业预计2017年平均设备利用率相对较高。

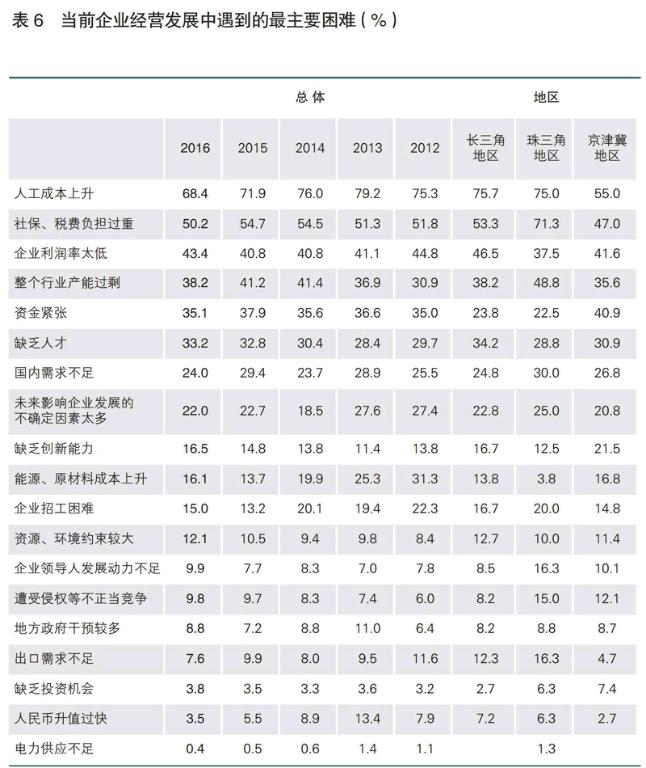

2.人工成本上升、社保税费负担过重是企业面临的首要困难。关于“当前企业经营发展中遇到的最主要困难”,企业家选择比重最高的八项依次是:“人工成本上升”(68.4%)、“社保、税费负担过重”(50.2%)、“企业利润率太低”(43.4%)、“整个行业产能过剩”(38.2%)、“资金紧张”(35.1%)、“缺乏人才”(33.2%)、“国内需求不足”(24%)和“未来影响企业发展的不确定因素太多”(22%)。调查发现,近年来成本上升(包括“人工成本上升”和“社保、税费负担过重”)一直是企业发展面临的最主要困难。此外,选择产能过剩的比重也较高(见表6)。

值得注意的是,不同地区企业面临的主要困难存在一定差异。其中,“珠三角”地区企业选择“人工成本上升”、“社保、税费负担过重”、“整个行业产能过剩”和“企业招工困难”的比重高于其他地区企业,“长三角”地区企业选择“人工成本上升”、“企业利润率太低”、“缺乏人才”的比重高于其他地区企业,“京津冀”地区企业选择“资金紧张”、“缺乏创新能力”和“能源、原材料成本上升”的比重高于其他地区企业。

3.中小企业融资依然困难。调查发现,选择“资金紧张”的企业家占35.1%,排在所有19个选项的第五位。本次调查还了解了企业目前的流动资金情况。认为目前资金“紧张”的企业家占41.6%,“正常”的占50.8%,“宽裕”的占7.6%。其中,中西部地区企业、中小企业和民营企业资金“紧张”的比重相对较高。

应收账款也反映了目前企业的资金情况。调查结果显示,认为应收账款“高于正常”的企业家占24.9%,“正常”的占54.3%,“低于正常”的占20.8%。其中,西部地区企业、小型企业、民营企业和国有及国有控股公司应收账款“高于正常”的比重相对较高。

在资金紧张的影响下,企业的融资成本也居高不下。调查结果显示,认为企业平均融资成本在“6%及以下”的企业家仅占38.3%,认为“6%-8%”的占21.5%,认为“8%-10%”的占21.7%,认为“10%以上”的占18.5%;总体来看,企业的平均融资成本高达8.33%。其中,中西部地区企业、小型企业、民营企业的平均融资成本相对更高。

从不同行业看,农林牧渔业、采矿业、建筑业、信息传输软件和信息技术服务业、批发和零售业、房地产业以及制造业中的医药、非金属制品等行业平均融资成本相对更高,超过9%。

4.房地产局部泡沫比较明显。调查结果显示,认为目前企业所在地区房价“较高”或“过高”的企业家占62.4%,认为“正常”的占32.5%,认为“较低”或“过低”的占5.1%,总体评价值为3.76(5分制),明显高于中值3。不同城市的房价分化现象较为明显,一线城市的企业家对房价的总体评价值为4.43,处于近5年来的较高水平,而二线城市和其他城市的总体评价值分别为3.81和3.66,要显著低于一线城市。

值得注意的是,在较多企业家预计房价上涨的同时,认为目前房地产库存“过大”的企业家占68.8%,“适度”的占26.7%,“不足”的仅占4.5%。其中,认为一线城市房地产库存“过大”的占37.7%,明显低于二线城市和其他城市。

结构变化及增长动力转换

1.目前产业结构呈现明显的优化趋势。主要表现为以信息传输软件和信息技术服务业、租赁和商务服务业以及制造业中的医药、电子设备、仪器仪表等行业为代表的高技术企业和现代服务业,在订货、盈利、用工和未来投资额等指标上均明显好于全行业平均水平,更大幅好于采矿业以及制造业中的造纸、化纤、非金属制品、钢铁、通用设备等资源密集型行业,而这种产业结构的优化是在创新的推动下逐步实现的。

本次调查了企业的创新成效。调查结果显示,认为2016年新产品销售比重“增加”的企业家占31.3%,“持平”的占46.9%,“减少”的占21.8%;“增加”的比“减少”的多9.5%,比2015年的调查结果高了3.5%。其中,东部地区企业、大型企业、国有及国有控股公司的新产品销售比重增长相对较多。

2.企业创新和转型意愿增强。关于“为了企业更好地发展,企业未来一年应着重采取的措施”,调查结果显示,企业家选择比重最高的三项分别是:“加强管理降低成本”(66.7%)、“增加创新投入”(64.6%)、“引进人才”(56.8%),其中后两者都反映了企业的创新意愿,均为近5年来的最高值。这表明,面对当前企业发展中的困难和挑战,企业将通过加强创新来积极应对。此外,选择比重较高的选项还包括“更新设备”、“加强企业文化建设”、“开拓国内市场”、“减少用工”、“改变经营模式”、“开拓国际市场”。

当问及“经济在未来一个时期将呈L型走势的应对策略”这一问题时,打算“加快创新转型”的企业家占56.3%,明显高于其他选项;打算“收缩战线,等待机会”的占28.1%,“看不清方向,迷茫徘徊”的占6.9%,“兼并重组,快速扩张”的占4.7%,“退出江湖不干了”的仅占1.6%。其中,中部地区企业、大中型企业、国有及国有控股公司选择“加快创新转型”的比重相对较高。

3.企业创新投入持续增长。与2015年同期相比,认为2016年以来企业在研发投入方面“明显增加”的企业家占12.4%,“有所增加”的占44.7%;认为“基本未变”的占36.8%,“有所减少”或“明显减少”的仅占6.1%。其中,东部地区企业、大型企业和外资企业研发投入增长较多。从不同行业看,2016年以来研发投入增长较多的行业包括:信息传输软件和信息技术服务业以及制造业中的化纤、汽车、电子设备等,研发投入“增加”的企业比“减少”的多70%以上。

从未来创新投入的计划来看,调查结果显示,计划2017年在总体创新投入方面“大幅增加”的企业家占29.6%,“小幅增加”的占26.8%,“不变”的占35.8%,“小幅削减”或“大幅削减”的仅占7.8%。其中,大型企业和国有及国有控股公司计划2017年总体创新投入大幅增加的比重相对较高。

政策评价及相关建议

1.保持宏观政策的稳定性和连续性。关于对近年来政府采取的宏观调控政策松紧程度的判断,认为“过紧”的企业家占3.2%,“偏紧”的占31.8%,两者合计比重比2015年下降了4.8%;认为“合适”的占46.7%,与2015年的调查结果大体相当;认为“偏松”的占16.9%,认为“过松”的占1.4%。总体来看,企业家认为目前宏观调控政策总体合适,比2015年略有放松。

建议财政政策进一步放松的企业家的比重也同样有所下降。关于对未来6个月政府宏观经济政策的建议,调查结果显示,建议财政政策“适度扩张”的企业家占46.9%,比2015年下降了9.1%,与2014年大体相当;建议“基本不变”的占40.8%,“适度收紧”的占12.3%。建议货币政策“适度放松”的占48.1%,比2015年下降了15.3%,“基本不变”的占34.8%,“适度收紧”的占17.1%。调查表明,企业家总体上期望政府保持宏观政策的稳定性和连续性。

2.地方发展要适应新常态,加快发展方式的转变。为了更好地推动企业转型发展,近年来政府相继推出了一系列相关政策和措施。本次调查了解了这些政策措施的执行情况。关于地方政府产业园区开发的实际成效,调查结果显示,认为成效“不太好”的企业家占48.8%,“很不好”的占18.1%,与2015年的调查结果大体相当;认为成效“很好”或“较好”的占21.8%,“不清楚”的占11.3%。其中,西部地区企业、大型企业、国有及国有控股公司认为成效“很不好”的比重相对较高。

关于2016年以来企业所在地政府招商引资力度的评价,调查结果显示,认为“力度减弱”的企业家占30.5%,比2015年高3.5%;认为力度“没什么变化”的占31.9%,“有所加大”或“明显加大”的占26.8%,“不清楚”的占10.8%。其中,东中部地区企业、大型企业、国有及国有控股公司认为“力度减弱”的比重相对较高。调查表明,企业家认为目前地方政府单纯依靠产业园区开发和招商引资拉动地方经济发展等传统的以规模扩张为主的发展模式值得反思。

3.相关改革取得一定成效,实现预期目标尚需努力。本次调查了解了企业家对2016年以来政府推动的各项改革成效的评价。调查结果显示,认为近两年来的简政放权对企业的积极影响“较小”的企业家占48.4%,“没有影响”的占24.2%,积极影响“很大”或“较大”的占24.8%,有“负面影响”的占2.6%。

企业家认为2016年以来“三去一降一补”相关改革取得了一定成效,但离预期目标还有一段距离。七成左右的企业家认为去产能、去库存、补短板取得了一定成效,超过半数的认为去杠杆、降成本取得了一定成效。不过调查也显示,认为“三去一降一补”“成效很大”或“成效较大”的企业家不到20%(见表7)。

关于2017年在改革和转型方面亟待取得的突破,调查显示,企业家选择比重最高的四项依次是:“显著减税降费”(61%)、“提高政府办事效率”(51.3%)、“诚信体系建设”(49.4%)和“房地产去库存”(40.9%)。其他选择比重较高的还有:“处置僵尸企业”、“完善法治环境”、“有效改善创新环境”、“加强资源环境保护”、“进一步简政放权”、“国企改革”。