危机冲击、会计稳健性与债务资源配置

曾爱民,冷虹雨,魏志华

(1.浙江工商大学 财务与会计学院, 浙江 杭州 310018;2.山东海事职业学院港航管理系,山东 潍坊 261108;3.厦门大学 经济学院,福建 厦门 361005)

危机冲击、会计稳健性与债务资源配置

曾爱民1,冷虹雨2,魏志华3

(1.浙江工商大学 财务与会计学院, 浙江 杭州 310018;2.山东海事职业学院港航管理系,山东 潍坊 261108;3.厦门大学 经济学院,福建 厦门 361005)

针对有关会计稳健性是否应作为一项会计信息质量特征的理论争议,文章从决策有用性的财务会计基本目标出发,以2008年金融危机为冲击事件实证检验了在危机环境中会计稳健性对债务资源配置的影响。结果表明与危机前相比,在金融危机期间会计稳健性不仅能引导债务资源的配置方向,而且能显著提高债务资源的配置效率。同时在考虑到我国特殊产权制度因素后进一步研究发现,相对于国有企业,稳健性对债务资源配置的影响在民营企业中表现得更加显著。文章研究从债务资源配置方向和配置效率两方面丰富了会计稳健性的债务契约理论,支持了会计稳健性作为一项会计信息质量特征的必要性,也对银行等金融机构的债务资源配置决策具有重要指导意义。

金融危机;会计稳健性;债务资源配置;产权性质

一、 引 言

会计稳健性是最重要的会计信息质量特征之一,也是财务报告的一个重要惯例[1-3],但在理论与实务界一直饱受争议。首先,如实反映的观点认为,会计稳健性对财务报表中的资产和负债以及收益和损失采取不同确认标准,加剧了信息不对称程度,导致外部使用者做出不正确的判断和决策,因而损害了债务契约的有效性,导致无效率的资源配置[4-5]。美国财务会计准则制定机构FASB即是这种观点的支持者,并于2008年取消了对会计信息质量稳健性的要求。但另一种基于约束与治理的观点则认为,会计稳健性是一种有效的契约和治理机制,能够缓解代理问题、降低信息不对称,向报表使用者提供对决策有用的信息[2][ 6-7]。我国财政部则是这种观点的支持者,并在2007年会计准则中首次明确提出稳健性是会计信息质量特征之一。两种截然对立的观点和准则规定究竟谁更符合经济现实?

显然,这些以指导实务为目标的重要理论问题争议更需要实践证据的支持和检验。从决策有用观的财务会计基本目标出发,一项信息质量特征或会计惯例存在的必要性,应取决于其是否有助于使用者的经济决策,能否正确引导和优化社会资源配置。具体到会计稳健性而言,可分两步考察:首先,看财务报告使用者决策时是否会考虑会计稳健性,或者说会计稳健性是否会影响使用者的决策行为?若答案否定,则说明会计稳健性缺乏现实需求基础;若肯定,则说明会计稳健性引导了社会资源的配置方向,即资源可能会更多地向稳健(或非稳健)企业配置。但仅此并不足以证明会计稳健性的必要性,仍需进一步考察会计稳健性如何影响使用者决策,即是误导还是优化了相关决策?或从社会资源配置视角而言,是误导还是优化了资源配置?只有当会计稳健性不仅能引导社会资源配置方向,而且更能有效提升配置效率时,才能为稳健性作为会计信息质量特征存在的必要性提供充分经验证据,也能让财务会计相关理论研究和思辨更好地扎根于现实土壤。但目前为止尚无研究完整地提供相关经验证据,这正是本文研究初衷之所在。

众所周知,财务报告使用者涉及诸多利益群体,本文限于篇幅仅以受会计稳健性影响最大的债权人为对象,以2008年金融危机为背景对上述两个内在逻辑一致的实证性问题进行检验。之所以重点考察危机冲击时期,是因为主要基于两方面考虑:首先,对危机冲击时期展开研究使理论检验更具说服力。由于金融危机在对企业融资带来巨大不利影响的同时,也会严重冲击企业经营和管理活动,一方面使得企业经营活动和未来前景不确定性加大,同时也严重地加剧企业内部人代理问题,危机时期的资产侵占和盈余管理行为更为激进,故而使得企业内、外部信息不对称程度比正常经营环境显著大幅增加。若从如实反映的观点来看,会计稳健性将加剧企业信息不对称程度,因而会对债权人决策和社会债务资源配置产生更为严重的误导作用。但从约束与治理的观点来看,作为一种契约和治理机制,在信息不对称和代理问题尤为严重的危机时期,会计稳健性的约束与治理作用应更为重要,因而对债权人决策和社会债务资源配置的优化作用也应更为显著。故此,以金融危机冲击作为研究事件检验会计稳健性对社会债务资源配置的误导还是优化作用应更具有说服力。其次,无论对债权还是债务人而言,危机时期的决策都更具重要性。由于金融危机中企业经营环境恶化,盈利能力大幅下降导致内源资金严重不足。并且受金融危机影响股价全线崩盘,权益融资困难,因此债务资金筹措在很大程度上决定了企业发展和存亡。同时,对债权人而言,在严酷的金融危机环境中,一旦信贷或投资决策失误,亦会导致比正常经营环境下更为严重的经济后果。因此,在债务资源更为紧要和短缺的金融危机环境下,检验会计稳健性是否影响和如何影响债权人的决策行为以及社会债务资源的配置方向和配置效率应能提供更具现实意义的经验证据。

鉴此,本文以2008-2009年金融危机冲击为研究事件,以沪深两市A股非金融类上市公司为研究样本,对会计稳健性如何影响债务资源配置方向和配置效率这两个关联性问题进行了实证检验。结果发现,相比于金融危机前,金融危机时期的会计稳健性不仅能显著影响债务资源配置方向,而且能比金融危机前更显著有效地提高债务资源配置效率。并且在考虑产权性质差异之后发现,相比于国有企业,会计稳健性对债务资源配置的影响在民营企业中表现更为明显。与现有研究相比,本文可能主要有以下几方面贡献与创新:第一,在研究设计方面,本文基于金融危机冲击的严酷生存环境,探究会计稳健性与债务资源配置之间的关系,研究发现不仅更有理论和现实说服力,也可更好地规避正常环境下研究变量之间可能存在的内生性问题,研究结论也更为稳健可靠。第二,在研究内容方面,与周中胜和陈汉文(2008)[8]以及Kim 等(2013)[9]探究会计信息对权益资源配置效率的影响不同,本文重点研究会计信息对债务资源配置方向和效率的影响,不仅丰富了会计稳健性对债权人决策有用性的相关研究,也为提高债务资源配置效率提供了新的理论和经验证据。第三,对准则制定和监管而言,本文从决策有用性的财务会计基本目标出发,为稳健性作为一项会计信息质量特征的必要性提供了危机冲击环境下的新证据,对准则制定和监管具有重要参考价值。第四,对管理实践而言,本文关于危机前和危机中会计稳健性对债务资源配置的影响差异以及产权性质对二者关系的调节影响,对不同产权性质企业在不同经营环境下的管理决策具有实践指导意义。

二、 文献回顾与研究假设

(一) 文献回顾

决策有用观视野下的会计稳健性研究主要从债务契约效应和治理机制两方面展开:首先,基于会计稳健性的债务契约解释[1-3][ 10-11],债权人作为企业重要的利益相关者,当企业陷入经营困境时需要承担破产清算风险,但在企业经营良好时,却不能分享其成长收益,这种收益函数的非对称性使得债权人更加偏好用企业收益和资产的最低值来监管债务人的偿债能力。因此,债务契约产生了对会计稳健性的需求。由于会计稳健性对资产与收益采取较为谨慎的确认标准,提高了对债务违约的预测能力[12],促进了对债务人监管的及时性[13],从而有利于引导债务资金的正向流动。例如,饶品贵和姜国华(2011)基于正常经营环境研究表明,会计稳健性与企业贷款规模显著正相关,并且越稳健的企业能够获得更多的长期债务资金[14]。其次,从会计稳健性的治理机制作用来看,当外生性危机冲击使得企业陷入经营困境时,管理层可能为了自身利益,利用所掌握的私有信息从事激进盈余管理[15-17],这将加剧契约双方的信息不对称,进而直接影响社会资源配置效率[18]。会计稳健性一方面通过对损失和收益的不对称确认,限制了管理层的机会主义行为,降低了信息不对称,从而有利于投资者正确决策,提高社会资源配置效率;另一方面,会计稳健性亦有助于加强对管理层的监督,优化酌量性投资决策,发现净现值为正的项目,提升企业投资效率。因此,若会计稳健性能发挥出有效的治理功能,应能提高债务资源的配置效率。

(二) 研究假设

1.会计稳健性对金融危机环境中债务资源配置方向的影响

2008年全球金融危机爆发后,企业经营环境恶化,导致盈利能力降低,内源资金短缺。同时,由于危机时期权益融资亦极端困难,使得债务资金成为企业资金的主要来源。因此,如何对债务资源进行有效配置不仅涉及有效降低债权人面临的违约风险问题,更直接关系到如何有效缓解融资约束,进而促进企业在危机中健康发展的资源配置问题。

会计稳健性对债务资源配置方向的影响主要体现在,当危机冲击事件发生后,债权人是否会根据企业(债务人)的会计稳健性差异,而给予不同规模的信贷资源配置。但限于银行等债权人的详细信贷资源配置数据无法获取,故本文转而研究作为债务人的企业,考察企业是否会因其会计稳健性差异而在金融危机环境中获得显著不同的债务资源配置,以间接考察会计稳健性对金融危机环境下债务资源配置方向的影响。由于从理论上而言,外部经营环境恶化会导致企业财务风险增大,提高银行等金融机构对违约风险的预期,并因此而降低信贷规模。例如2008年危机爆发后我国商业银行短期贷款增长率降低了6.8%,而长期贷款降低了5.59%。但若某种投资者保护机制能有效降低债权人面临的信用风险,例如向债权人提供更稳健的会计信息,降低逆向选择风险,则会影响金融机构等债权人的债务资源配置决策,促进债务契约的签订。因此本文预期与非会计稳健性企业相比,会计越稳健性的企业在危机冲击时期越能够取得更多债务资金。鉴此,本文提出研究假设H1:

H1:在金融危机时期,会计稳健性水平越高的企业能够获得更多债务资金。

2.会计稳健性对金融危机环境中债务资源配置效率的影响

如前所述,会计稳健性对债务资源配置的影响不仅体现在配置方向上,更体现在配置效率上。理论上,高质量的会计信息能够更准确地反映公司价值,引导资本在不同公司间的有效配置。而有效的资源配置主要是指资金更多地流向效益好、成长性高的公司,提高资金使用效率。具体到债务资源配置效率方面,稳健会计信息的影响主要体现在两个方面:一方面,从债务契约效应视角来看,会计稳健性能够降低债务契约双方的信息不对称程度,引导债权人做出正确的价值判断,使其发现更具成长潜力的企业[19],提高债务资源配置效率;另一方面,从治理功能视角来看,会计稳健性通过约束债务人机会主义行为,降低债务人道德风险,使其选择净现值为正的投资项目,进而提高债务资金使用效率。尤其在金融危机环境下,企业经营风险增大,稳健性作为重要的会计信息质量特征,应能提供更为可靠的会计信息,降低逆向选择风险,优化债务资源配置效率。据此,本文提出研究假设H2:

H2:会计稳健性能够提高债务资源配置效率,且在金融危机期间更加显著。

3.产权性质对会计稳健性与企业债务资源配置的影响

正如我们所知,债务资源配置不仅受会计信息质量的影响,不同产权性质对债务资源配置的显著影响也是我国的一项基本国情。自20世纪90年代以来,国内外研究者开始关注产权性质对债务资源配置的影响[20-24]。受特殊制度环境影响,当国有企业陷入困境时,通常更容易获得政府救助。特别是2008年全球金融危机导致国际市场萎靡,国内企业受到严重冲击,为缓和危机对企业的不利影响,国家出台了一系列救市措施,但首先针对的是国有企业。因此债权人为降低自身面临的风险,在进行债务资源配置决策时,也会考虑债务人的产权性质。部分研究已表明,产权性质会对资源配置方向具有重要影响,并且国有产权性质企业的优势地位导致其信息披露意愿降低,削弱了会计稳健性对债务资源配置方向的影响[14, 25, 26]。同时,如上所述,由于国有企业在债务融资方面普遍存在着预算软约束问题[27-28],降低了国有企业所面临的债务融资约束,导致其资源使用的非效率行为[29],并且这种产权性质对资源配置效率的影响,已在权益资金配置中得到证实[8]。故此,本文提出研究假设H3a和H3b:

H3a:相比于国有企业,会计稳健性对危机时期债务资源配置方向的影响在民营企业中表现更为明显。

H3b:相比于国有企业,会计稳健性对危机时期债务资源配置效率的影响在民营企业中表现更为明显。

三、 研究设计

(一) 会计稳健性度量

会计稳健性度量方法可分为两大类:一类为非公司年度的度量方法:Basu模型法、收益反转模型法以及应计现金流模型法等;第二类是公司年度会计稳健性计量法,包括K&W稳健性指数法、负累计应计法和市账比法等。由于本文研究需获取每家公司分年度的会计稳健性水平;并且与K&W稳健性指数法和市账比法不同,负累计应计法可避免市场波动对度量的不利影响,因此本文采用负累计应计法度量公司年度会计稳健性。具体计量模型如下:

参照张金鑫和王逸(2013)[30],非经营性应计项(Nopac)=总应计-经营性应计(其中,总应计=净利润+折旧-经营活动产生的现金流;经营性应计=Δ应收账款+Δ存货+Δ预付账款-Δ应付账款-Δ应交税金),TA为公司总资产。本文以企业前后三年均值替代Nopac当年实际值,并用期初总资产标准化处理[31-32]后取负值,数值越大则稳健性水平越高。

(二) 模型设定

1.会计稳健性对债务资源配置方向影响检验模型

本文用企业债务融资规模的增减变化来间接考察会计稳健性对危机时期债务资源配置方向的影响,即对研究假设H1进行检验。构建如下模型:

ΔLoan=f(Conserv,Crisis×Conserv,Crisis,ControlVariables)+δ

(1)

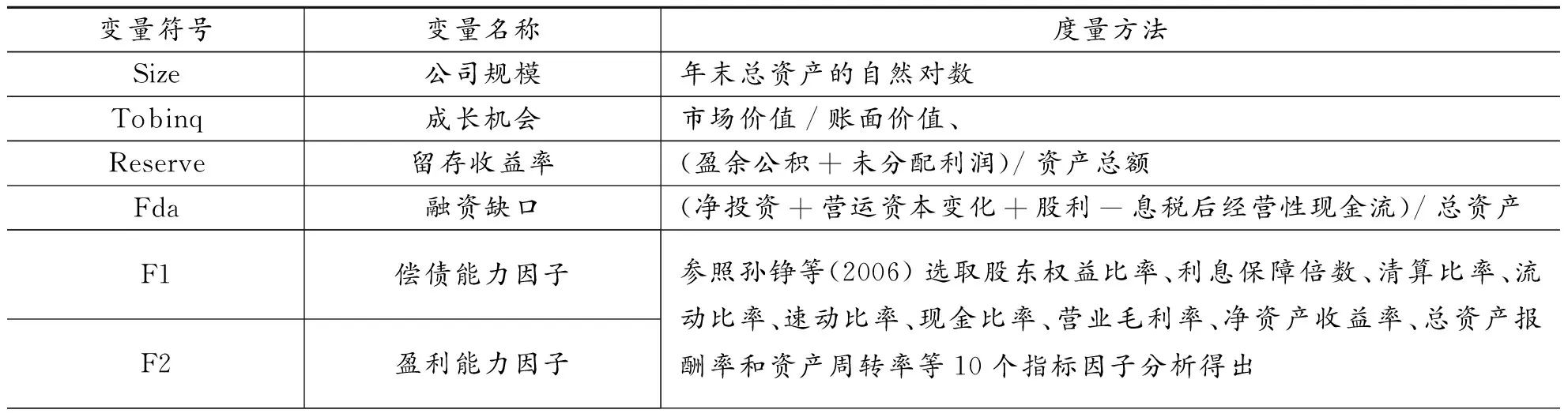

模型中因变量为企业新增债务比例△Loan,等于企业年末与年初债务之差除以年初总资产。解释变量包括Crisis、Conserv和二者交乘项Crisis×Conserv,其中Crisis为金融危机冲击哑变量,当样本年度为危机时期时取1,危机前时期则取0。Conserv为会计稳健性,考虑到会计报告对债权人信贷决策影响上存在时间滞后性,同时也为了消除会计稳健性与企业债务融资规模之间可能存在的内生性问题,在具体研究时,Conserv均取滞后一期数值。若交乘项Crisis×Conserv的系数显著为正,则说明相对于危机前而言,在金融危机环境下会计稳健性对债务资源配置方向的影响更为显著,即支持了本文研究假设H1。ContrVars为一系列可能会对债务资源配置方向产生影响的控制变量,包括:企业规模、偿债能力、盈利能力、成长机会以及年份和行业虚拟变量,各变量的度量见表1。

2.会计稳健性对债务资源配置效率影响检验模型

借鉴花贵如等(2010)[33]、张敏等(2010)[34]和杜兴强等(2013)[35]相关研究,本文从企业获得债务资源之后的投资效率以及随后年度财务业绩改善两方面考察债务资源配置效率,并构建如下检验模型(2)。

Invest/ROA=f(ΔLoan,ΔLoan×Conserv,Conserv,ContrVars)+δ

(2)

式中,因变量分别为投资效率(Invest)或企业财务业绩(ROA)。本文借鉴Richardson(2006)[36]投资模型,取模型残差绝对值度量企业投资效率Invest;采用企业总资产收益率ROA度量企业财务业绩。自变量△Loan为企业新增债务规模。若假设H2成立,即稳健会计信息有助于提高债务资源配置效率,则当因变量为Invest时,交乘项△Loan×Conserv系数应显著为负;而当因变量为ROA时,△Loan×Conserv系数应显著为正。

3.所有权性质对会计稳健性与债务资源配置关系的调节影响检验模型

在我国特殊制度环境下,债务资源配置难免受到产权性质影响。因此,本文构建如下模型,以进一步检验产权性质对债务资源配置影响的研究假设H3。

ΔLoan=f(Conserv,Private×Conserv,Private,ContrVars)+δ

(3)

Invest/ROA=f(ΔLoan,Conserv,ΔLoan×Conserv,Private×Conserv,Private×ΔLoan×Conserv, Private,ContrVars)+δ

(4)

模型(3)是考虑产权性质影响后的资源配置方向模型,因变量与模型(1)一致。解释变量中,private为产权性质哑变量,民营企业取1,国有企业为0;Private×Conserv为产权性质与会计稳健性的交乘项,若该项系数显著为正,则说明相对于国有企业而言,会计稳健性对债务资源配置方向的影响在民营企业中更为明显。模型(4)则是考虑产权性质影响后的资源配置效率模型,因变量与模型(2)一致,此时△Loan×Conserv反映国有企业会计稳健性对债务资源配置效率的影响;而Private×△Loan×Conserv则进一步反映民营企业会计稳健性对债务资源配置效率的影响,若该项系数当因变量为Invest时显著为负,而当因变量为ROA时显著为正,则表明会计稳健性对债务资源配置效率的影响在民营企业中更为显著。控制变量的具体度量如表1所示。

表1 控制变量度量方法

(续表1)

(三) 样本选取与数据来源

此次金融危机从2007年下半年开始影响美国、欧盟等世界主要金融市场,2008年演变为全球性金融危机并对我国资本市场和实体经济产生显著影响,2009年影响加剧,2010年进入后金融危机时期。为了检验金融危机冲击对债务市场资源配置的影响,本文将2004-2006年作为金融危机前,剔除2007年这一过渡年度,2008-2009年为危机时期。本文同时从沪深两市选取研究样本,为了保证所选样本的有效性,本文遵循以下筛选原则:按研究惯例剔除金融类公司;剔除T类上市公司和财务数据异常以及数据不全的公司。进行实证分析的数据来自锐思和CSMAR数据库。使用Stata12.0软件对数据进行处理。

四、 实证分析

(一) 描述性统计

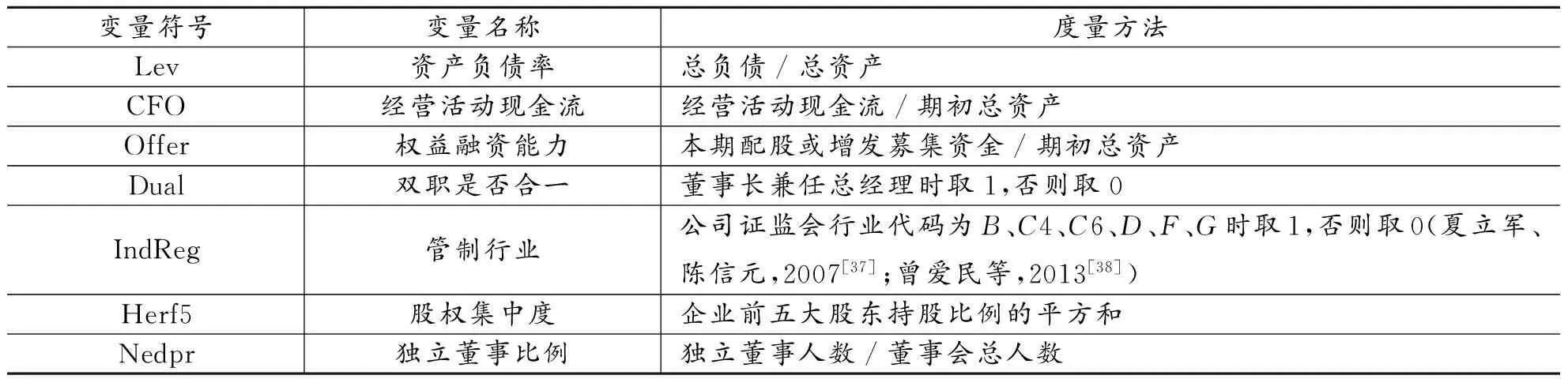

为初步了解不同期间样本企业会计稳健性和债务资源配置情况,表2对主要变量分危机前与危机中进行了描述性统计。首先,本文考察△Loan可知,相比于危机前均值3.1%,企业危机时期平均负债融资规模增大为4.3%,并且差异在5%水平上显著,说明金融危机时期企业更多依赖于债务融资以满足自身资金需求。其次,本文进一步考察会计稳健性Conserv发现,样本企业平均会计稳健性在危机前为0.024,但在危机时期下降为0.007,且二者差异在1%水平上显著。这与DeFond和Jiambalvo(1994)[39]发现类似,在企业将要发生违约或已违约时,管理层就有动机进行盈余管理以避免违约,进而降低企业会计稳健性水平。

表2 主要变量描述性统计

(二) 多元回归分析

1.会计稳健性对债务资源配置方向的影响

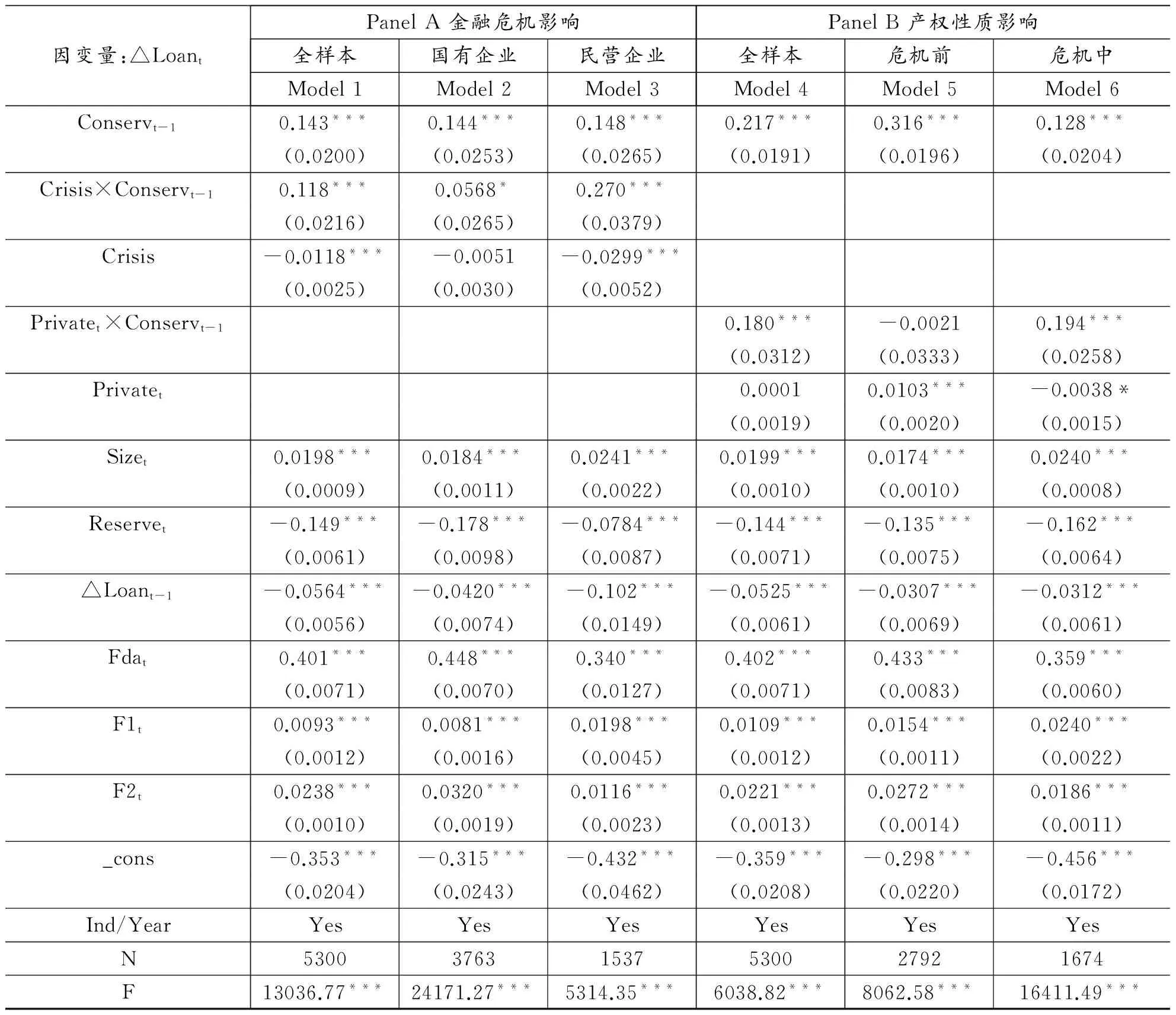

如前所述,基于银行等债权人资源配置数据可得性考虑,本文间接从企业新增债务视角考察会计稳健性对债务资源配置方向的影响。由表3 Panel A可知,Model 1-3中会计稳健性Conservt-1的回归系数均在1%水平上显著为正,表明危机前会计越稳健的企业能够筹集到更多债务资金,这与孙铮等(2006)[40]研究发现一致,债务资源偏向会计越稳健的债务人配置。在全样本Model 1回归分析中,Crisis系数在1%水平上显著为负,这与前面单变量分析结果不一致,说明在控制其他重要变量影响之后,企业在危机时期新增贷款规模是下降的。但分组回归发现,虽然民企样本Model 3中Crisis系数显著为负,但在国企样本Model 2中并不显著,说明当危机冲击事件发生时,债务资源配置存在产权歧视问题,即在危机环境中债务资源更少向民营企业配置。为进一步考察危机冲击下会计稳健性对债务资源配置方向的影响,本文在模型中引入交乘项Crisis×Conservt-1后发现,Model 1-3中所有交乘项系数均显著为正,表明在金融危机冲击下具有稳健性会计信息的企业能获得更多债务资源,这些发现支持了研究假设H1。但仔细考察分组回归结果可发现,交乘项系数的显著性水平在不同产权性质企业中具有明显差异:在Model 2国企样本中,交乘项系数仅为0.0568,且仅在10%统计水平上显著,但Model 3民企样本的交乘项系数高达0.27,且在1%统计水平上显著。显然民企样本中的交乘项系数无论在经济意义还是统计意义上都更为显著,这说明会计稳健性对金融危机时期债务资源配置方向的影响在民营企业中更为显著。这些结果不仅有力支持了研究假设H1,也间接支持了研究假设H3。

表3 会计稳健性对企业新增债务融资影响的回归结果

Panel B报告了产权性质对会计稳健性与债务资源配置方向调节作用的研究结果。与Panel A一致,Model 4-6中Conservt-1的系数也均在1%水平上显著为正。同时与Model 3发现一致,在危机时期子样本Model 6中Privatet系数显著为负,再次表明当遭遇危机冲击时民营企业所能获得的债务资源显著下降。并且进一步考察PanelB中Privatet与Conservt-1的交乘项系数发现,在Model 4和6中交乘项系数均在1%水平上显著为正,表明越稳健的民营企业在危机时期能获得更多债务资金,而Model 5交乘项系数说明在危机前,稳健性对民企债务资源配置并无显著影响,债权人对债务人财务信息的稳健性并未予以充分关注。这可能是由于危机爆发前企业面临的经济不确定性程度较低,经营风险小,从而债权人面临的违约风险相对较低的缘故。综合表3分析可知,实证结果支持了研究假设H3。即在金融危机时期会计稳健性能够引导债务资金流向,并且这种引导作用在民营企业中表现更为显著。

在控制变量方面,本文发现融资缺口(Fdat)越大的企业由于存在更强的资金需求,因而新增债务融资更多。偿债能力(F1t)、盈利能力(F2t)越强和规模(Sizet)越大的企业都能筹集到更多债务资金,但留存收益(Reservet)和上期新增债务融资(△Loant-1)较多的企业新增债务融资相对更少。

2.会计稳健性对债务资源配置效率的影响

上述结果表明会计稳健性对债务资源配置方向具有显著影响,但这种影响能否提升企业投资效率,并进而改善企业业绩?显然,这对论证会计稳健性是否应作为一项会计信息质量特征予以保留的问题具有更重要的实践指导意义。相关回归分析结果见表4和表5。

(1)会计稳健性对企业投资效率的影响

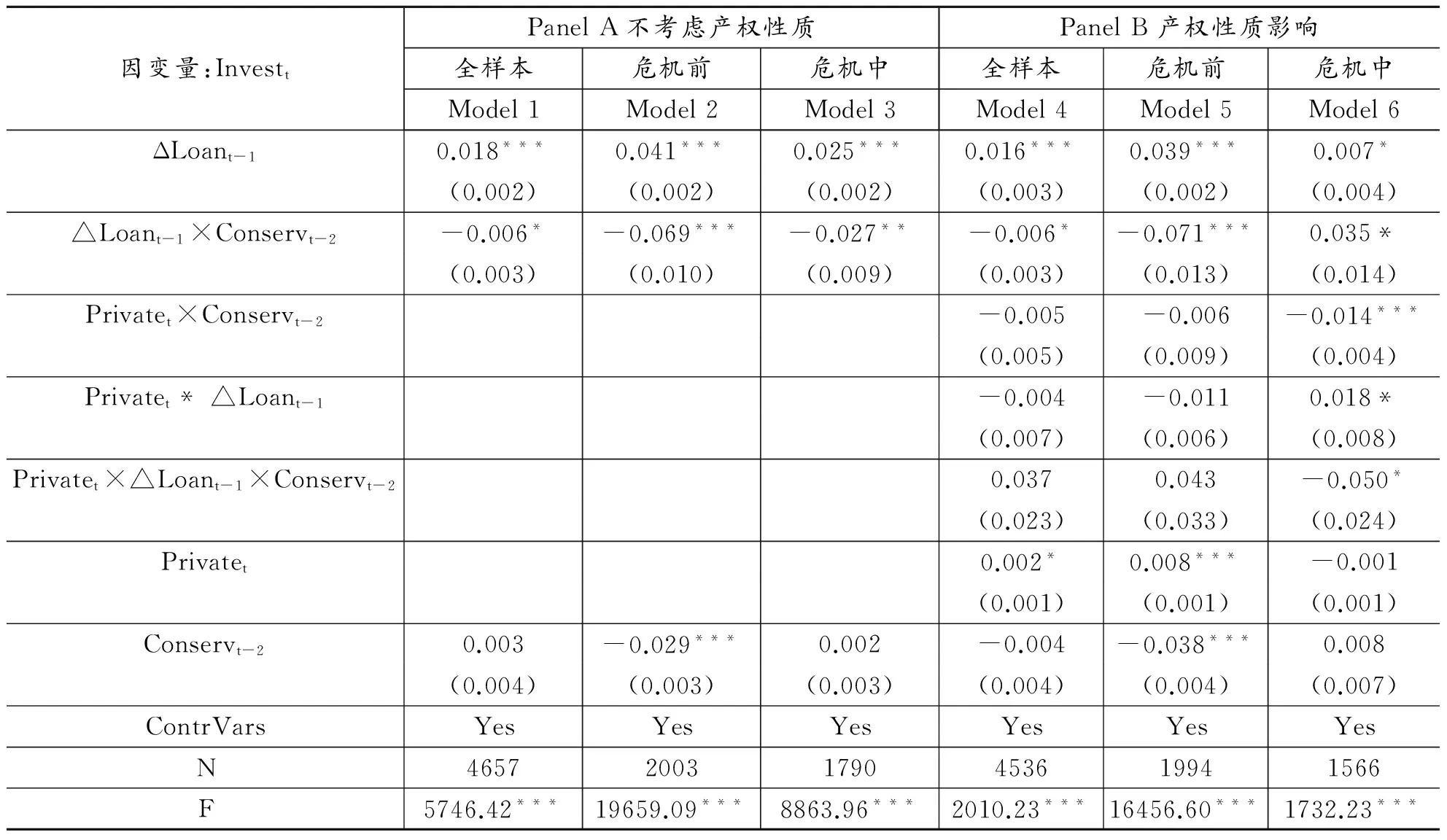

表4 Panel A报告不考虑产权性质影响的回归结果。本文发现企业新增债务资金ΔLoant-1与企业非效率投资Investt在Model 1-3中都显著正相关,说明企业获得的新增债务资金并没有被高效利用,这可能是由于获得更多债务资金的企业倾向于过度投资[41]。但新增债务资金与会计稳健性的交乘项ΔLoant-1×Conservt-2系数,从Model 1到Model 3分别在10%、1%和5%水平上均显著为负,这说明无论在危机前还是危机时期会计稳健性都能显著降低企业非效率投资行为,提高债务资金的利用效率。Panel A的结果有力地支持了本文研究假设H2。

表4 会计稳健性对企业投资效率影响的回归结果

Panel B则报告了考虑产权性质后的回归结果,Model 6中产权性质与会计稳健性交乘项Privatet×Conservt-2系数为-0.014,且在1%水平上显著为负,说明危机时期民营企业会计稳健性能显著降低其非效率投资,从而提升债务资源配置效率。同时,进一步考察民营产权性质与新增债务资金和会计稳健性三者交乘项Privatet×△Loant-1×Conservt-2系数可知,在Model 6中该系数亦在10%水平上显著为负,说明在金融危机冲击时期,会计稳健性越强的民营企业其新增债务资源越能有效地降低企业非效率投资水平。综合可见,这些证据表明会计稳健性提升债务资源配置效率的作用在金融危机期间更为显著,同时,亦表明会计稳健性对债务资源配置效率的影响在民营企业中表现更为显著。显然,结果支持了研究假设H2和H3。

(2)会计稳健性对企业业绩的影响

表5 Panel A报告了不考虑产权性质影响的回归结果。考虑到企业新增债务资金对财务业绩影响可能具有滞后性,所以解释变量选择了滞后两期的变量△Loant-2,以检验其对两年后企业业绩影响。本文发现Model 1-3中新增债务资金△Loant-2并没有提高企业业绩,但在考虑会计稳健性后,发现交乘项△Loant-2×Conservt-3系数在Model 2中为负且并不显著,但在Model 3中为正,且在1%水平上显著,这说明与危机前相比,会计稳健性越高的企业在危机时期的新增债务资金,能显著提升其在随后第二年的财务业绩。这应该是由于在严酷的金融危机环境下,企业更重视新增债务资金利用,因而能更有效地提升其随后年度财务业绩,这亦表明我国债务市场资源配置效率在危机时期明显有所提高。PanelA的证据有力地支持了研究假设H2。

表5 会计稳健性对企业业绩影响的回归结果

Panel B是考虑产权性质后的回归结果,从Model 4到Model 6中产权性质与会计稳健性的交乘项Privatet×Conservt-3系数均在1%水平上显著为正,说明无论在危机前还是危机时期,民营企业的会计稳健性都能显著提升其在随后第二年的财务业绩,再次表明根据企业会计稳健性配置债务资源明显具有更高的效率。当我们进一步考察产权性质与新增债务资金和会计稳健性三者交乘项Privatet×△Loant-2×Conservt-3系数时发现,在危机前Model 5中该系数显著为负,但在危机时期Model 6中该系数则显著为正,说明当遭遇危机冲击时,民营企业会计稳健性能更有效地提升其新增债务资源利用效率,从而更好地提升企业业绩。综合可见,上述证据不仅表明会计稳健性在危机时期能显著更好地提升债务资源配置效率,且这种提升作用在民营企业中更为显著。实证结果支持了研究假设H2和H3。

(三) 稳健性检验

1.会计稳健性度量的稳健性检验

会计稳健性可分为条件稳健性与非条件稳健性,关于何者更能反映企业会计信息质量,学术界尚未达成一致意见。前文检验中采用的是非条件稳健性的度量方式,为了增强实证结果稳健性,本文采用Khan和Watts提出的K&W稳健性指数法作为条件稳健性,重新进行前文回归分析。发现从企业新增债务视角来看,条件稳健性并未体现出其对债务资源配置方向的显著正向影响。这说明非条件稳健性更有助于企业获得债务资金。这与张金鑫和王逸(2013)研究发现一致[30]。

2.有关危机期间的稳健性检验

根据我国所受金融危机冲击影响,上述研究将危机期间定义为2008-2009年,2007年作为过渡性一年,2004-2006年为危机前时期。为增强结论稳健性,参照曾爱民等(2013)[38]对危机期间定义:一种为了全面考虑金融危机的影响,将2007-2009年作为危机时期;第二种为了消除2009年实施4万亿经济刺激计划的影响,将危机期间定义为2007-2008年。在第一种方法下,所有结论仍然成立;但在第二种方法下,仅债务资源配置方向的结果高度一致,债务资源配置效率方面存在显著差异。这可能是由于我国经济事实上直到2010年才企稳回升,因此2009年仍应作为金融危机时期。

五、 结论与启示

基于2008年全球金融危机冲击视角,本文通过检验会计稳健性对债务资源配置方向及配置效率的影响,为稳健性是否应作为一项会计信息质量特征而存在的理论争议提供了经验证据。研究表明:与危机前相比,在金融危机冲击期间会计稳健性越强的企业能够获得更多债务资金;并且稳健性对债务资源配置的影响不仅表现在配置方向上,更体现在债务资源配置效率上,会计稳健性能够显著提高债务市场资源配置效率。这些实证结果支持了会计稳健性的债务契约效应以及治理机制作用。同时本文亦考虑了我国特殊制度背景下产权性质的影响,发现稳健性对债务资源配置影响在民营企业表现更为显著。

本文研究有如下重要启示:首先,虽然会计稳健性的相关争议由来已久,但会计信息的主要目的是向财务报表使用者提供与决策相关的信息,以实现资源的优化配置。本文研究发现从债权人决策有用性视角,支持了稳健性作为会计信息质量特征的重要性,表明相关机构在准则制定时不应仅拘泥于理论争辩,更应充分考虑其现实经济后果,才能保证制定准则的科学性与合理性。其次,在我国当前转轨经济背景下,政府在一定范围内对资源配置进行引导性干预具有现实必要性。但随着市场经济向前发展,更应通过会计准则完善和会计信息质量提升,充分发挥市场机制在资源配置中的主导作用,实现社会资源优化配置。最后,本文研究亦表明,为了充分发挥债权人的公司治理作用,我国应当继续加快银行与企业产权制度改革,尽快改善国有企业的预算软约束环境,不仅能在债务资源配置中更好地体现公平与效益原则,也更有利于银行加强贷款风险控制,减少不良贷款损失,防范金融风险。

[1]WATTS R L, ZIMMERMAN J L.Positive Accounting Theory: A Ten Year Perspective[J].The Accounting Review,1990,65(1):131-156.

[2]WATTS R L.Conservatism in Accounting Part I: Explanations and Implications[J].Accounting Horizons,2003,17(3):207-221.

[3]BASU S.The Conservatism Principle and the Asymmetric Timeliness of Earnings[J].Journal of Accounting and Economics,1997,24(1):3-27.

[4]GUAY W, VERRECCHIA R.Discussion of an Economic Framework for Conservative Accounting and Bushman and Piotroski[J].Journal of Accounting and Economics,2006,42(1/2):149-165.

[5]GIGLER F, KANODIA Ç, SAPRA H, et al.Accounting Conservatism and the Efficiency of Debt Contracts[J].Journal of Accounting Research,2009,47(3):767-797.

[6]LAFOND R, WATTS R L.The Information Role of Conservatism[J].The Accounting Review,2008,83(2):447-478.

[7]LAFOND R, ROYCHOWDHURY S.Managerial Ownership and Accounting Conservatism[J].Journal of Accounting Research,2008,46(1):101-135.

[8]周中胜,陈汉文.会计信息透明度与资源配置效率[J].会计研究,2008(12):56-62.

[9]KIM Y, LI S, PAN C, et al.The Role of Accounting Conservatism in the Equity Market: Evidence from Seasoned Equity Offerings[J].The Accounting Review,2013,88(4):1327-1356.

[10]WATTS R L.A Proposal for Research on Conservatism[EB/OL].(1993-05-14)[2001-03-15].Https:∥ssrn.com/abstract=6044.

[11]WATTS R L.Conservatism in Accounting Part II: Explanations and Implications [J].Accounting Horizons,2003,17(4):287-301.

[12]陶晓慧,柳建华.会计稳健性、债务期限结构与债权人保护[J].山西财经大学学报,2010(4):93-99.

[13]ZHANG J.The Contracting Benefits of Accounting Conservatism to Lenders and Borrowers[J].Journal of Accounting and Economics,2008,45(1):27-54.

[14]饶品贵,姜国华.货币政策波动、银行信贷与会计稳健性[J].金融研究,2011(3):51-71.

[15]BAEKJ S, KANG J K, PARK K S.Corporate Governance and Firm Value: Evidence from the Korean Financial Crisis[J].Journal of Financial Economics,2004,71(2):265-313.

[16]KIM J B, YI C H.Ownership Structure, Business Group Affiliation, Listing Status, and Earning Management: Evidence from Korea[J].Contemporary Accounting Research,2006,23(2):427-464.

[18]逯东,孙岩,杨丹.会计信息与资源配置效率研究评述[J].会计研究,2012(6):19-24.

[19]杨道广,潘红波,陈汉文.政治关系、会计信息与银行信贷资本配置效率[J].投资研究,2014(7):26-39.

[20]DEMIRGUC-KUNT A, MAKSIMOVIC V.Institutions, Financial Markets and Firm Debt Maturity[J].Journal of Financial Economics, 1999,54(3):295-336.

[21]FACCIO M, MASULIS R W, MCCONNELL J J.Political Connections and Corporate Bailouts[J].Journal of Finance,2006,61(6):2597-2635.

[22]方军雄.所有制、制度环境与信贷资金配置[J].经济研究,2007(12):82-92.

[23]陆正飞,祝继高,樊铮.银根紧缩、信贷歧视与民营上市公司投资者利益损失[J].金融研究,2009(8):124-136.

[24]张晓玫,马文睿,宋卓霖.企业生命周期、银行贷款与现金持有行为——基于非上市民营中小微企业的实证研究[J].中国经济问题,2015(1):63-76.

[25]孙铮,刘凤委,李增泉.市场化程度、政府干预与企业债务期限结构[J].经济研究,2005(5):53-63.

[26]叶康涛,祝继高.银根紧缩与信贷资源配置[J].管理世界,2009(1):22-28.

[27]田利辉.国有产权、预算软约束和中国上市公司杠杆治理[J].管理世界,2005(7):123-147.

[28]金雪军,张学勇.银行监管与中国上市公司代理成本研究[J].金融研究,2005(10):110-119.

[29]张亦春,李晚春, 彭江.债权治理对企业投资效率的作用研究——来自中国上市公司的经验证据[J].金融研究,2015(7):190-203.

[30]张金鑫,王逸.会计稳健性与公司融资约束——基于两类稳健性视角的研究[J].会计研究,2013(9):44-50.

[31]AHMED A S, DUELLMAN S.Accounting Conservatism and Board of Director Characteristics: An Empirical Analysis[J].Journal of Accounting and Economics,2007,43(2/3):411-437.

[32]LARA J M G, OSMA B G, PENALVA F.Accounting Conservatism and Corporate Governance[J].Review of Accounting Studies,2009,14(1):161-201.

[33]花贵如,刘志远,许骞.投资者情绪、企业投资行为与资源配置效率[J].会计研究,2010(11):49-55.

[34]张敏,张胜,王成方,等.政治关联与信贷资源配置效率——来自我国民营上市公司的经验证据[J].管理世界,2010(11):143-151.

[35]杜兴强,赖少娟,杜颖洁.“发审委”联系、潜规则与IPO市场的资源配置效率[J].金融研究,2013(3):143-156.

[36]RICHARDSON S.Over-investment of Free Cash Flow[J].Review of Accounting Studies,2006,11(2/3):159-189.

[37]夏立军,陈信元.市场化进程、国企改革策略与公司治理结构的内生决定[J].经济研究,2007(7):82-95.

[38]曾爱民,张纯,魏志华.金融危机冲击、财务柔性储备和企业投资行为——来自中国上市公司的经验证据[J].管理世界,2013(4):107-120.

[39]DEFOND M L, JIAMBALVO J.Debt Covenant Violation and Manipulation of Accruals[J].Journal of Accounting and Economics,1994,17(1/2):145-176.

[40]孙铮,李增泉,王景斌.所有权性质、会计信息与债务契约——来自我国上市公司的经验证据[J].管理世界,2006(10):100-107.

[41]蔡吉甫.上市公司过度投资与负债控制效应研究[J].软科学,2009(4):36-42.

The Impact of Crisis, Accounting Conservatism and Debt Resource Allocation

ZENG Ai-min1,LENG Hong-yu2,WEI Zhi-hua3

(1.SchoolofAccounting,ZhejiangGongshangUniversity,Hangzhou310018,China; 2.DepartmentofPortandShippingManagement,ShandongMaritimeVocationalCollege,Weifang261108,China;3.SchoolofEconomics,XiamenUniversity,Xiamen361005,China)

Whether accounting conservatism should be retained as a characteristic of accounting information is a long disputed theoretical topic.To shed some lights on it, this paper conducts empirical studies on how accounting conservatism affects the allocation of debt resources when impacted by a substantial negative crisis event, taking the 2008 global financial crisis as an example.The results show that accounting conservatism can not only guide the direction of, but also optimize the efficiency of the allocation of debt resources significantly during the financial crisis period, compared with the pre-crisis period.Moreover, taking the special property institution of China into considerations, further studies demonstrate that the effects of accounting conservatism on private enterprises are more pronounced than on state-owned companies.This study enriches the debt covenants theory on accounting conservatism both from the perspective of allocation direction and allocation efficiency of debt resources, which strongly support the necessity of viewing the accounting conservatism as a characteristic of accounting information.It also provides useful guidance to decision-making of debt resource allocation for banks and other financial institutions.

definition of financial flexibility; acquisition of financial flexibility; corporate financing and investment behaviors; corporate performance

2016-09-29

教育部规划基金项目(15YJA630093);浙江省自然科学基金面上项目(LY15G020002);国家自然科学基金项目(71572165、71502166、71272011);国家社科基金重点项目(13AGL002)和浙江省高校社科重点研究基地(浙江工商大学工商管理学科)重点项目资助(JYTgs20151301)

曾爱民,男,副教授,管理学博士,主要从事公司财务、资本市场会计和会计与财务研究方法研究;冷虹雨,女,助教,主要从事公司理财与资本市场会计研究;魏志华,男,副教授,管理学博士,博士生导师,主要从事公司财务与资本市场研究。

F234.4

A

1000-2154(2016)12-0062-11