基于SVAR模型的我国货币政策效应的实证分析

丁小松

(安徽财经大学 统计与应用数学学院, 安徽 蚌埠 233030)

基于SVAR模型的我国货币政策效应的实证分析

丁小松

(安徽财经大学 统计与应用数学学院, 安徽 蚌埠 233030)

为研究我国货币政策货币渠道和信贷渠道传递的有效性,考察货币政策与消费、投资和产出之间的相互影响关系,基于VAR模型设置合理的约束条件,运用结构向量自回归模型(SVAR),对工业总产值、货币供应量、居民消费价格指数、金融机构贷款余额、社会零售商品总额、固定资产投资完成额、一年期贷款利率共七个变量之间的因果关系、脉冲响应以及方差分解进行分析。研究结果表明:我国货币政策只存在短期效应,货币供应量存在内生性;货币渠道的产出效应大于信贷渠道,信贷渠道的价格效应大于货币渠道;因此,在制定货币政策时应注重货币渠道和信贷渠道作用的相互补充。

货币渠道;信贷渠道;SVAR模型;有效性

近年来,我国的GDP年增长率走过了高速增长阶段,由过去的年均增长率10%到现在的6.7%。这里面有全球性金融危机的冲击作用、经济转型、人力成本和人口红利消失等因素的影响。央行的货币政策在应对这些内外部冲击的效果是一个值得深入研究的问题。

周英章,蒋振声(2002)和杨子晖(2008)研究得出信贷渠道在货币政策的传导过程中起主导作用。[1-2]而陆虹(2013)的研究则表明信贷渠道和货币渠道均有效,但信贷渠道的有效性较弱,且具有不稳定性,在长期内信贷渠道的有效性逐渐减弱。[3]郑开焰,蔡雪雄(2010)的研究则表明:在长期,货币政策和居民消费无因果关系,货币渠道比信贷渠道对居民消费有更重要的影响。[4]裴平,熊鹏,方先明(2009)研究发现货币政策的时滞是由于商业银行、居民和企业等主体反应的滞后或偏离,从而削弱了央行政策的有效性。[5]肖志勇,刘涛(2009)的研究表明CPI对M0、M1、信贷总额、M2和固定资产投资的脉冲反应程度依次递减,CPI对M0冲击的滞后期为10个月,对M1、M2、信贷总额和固定资产投资的滞后期为7个月。[6]曾繁华,彭中等 (2014)研究得出:货币供给量的改变对资产价格的影响有限,其对短期股票市场只有微软的财富效应;股票市值的增加,不会促进居民消费,反而会因为示范效应使得居民将消费支出用于投资;股票市场存在“托宾q效应”,但由于传导效率低,使得股市资金的投资效率不高。[7]

肖卫国,靳静(2007)的研究结果表明:作为货币政策中介目标,货币供应量的有效性在逐渐减弱。[8]宋芳秀(2008)的研究得出利率不适合作为货币政策的调控目标。[9]而赵健(2010)的研究则得出利率比货币供应量更适合作为我国货币政策的中介变量。[10]何林,吕红娟,何炼成(2010)研究得出货币供应量的产出效应大于价格效应,央行对货币供应量的控制力在减弱。[11]

张琦(2007)、尚煜(2008)和刘金全(2009)等的研究表明利率政策在通货膨胀和通货紧缩时期具有非对称性,通货膨胀时期的滞后期小于紧缩期,反应强度大于紧缩期;不同期限的利率政策具有不同的滞后期,短期贷款利率的滞后期要小于长期贷款利率;正向(紧缩性)货币冲击比反向(扩张性)货币冲击的效果更显著。[12-15]

综上,过去的研究主要从四个角度出发:一是研究货币渠道、利率渠道和资产价格渠道传导的有效性;二是研究货币政策的目标——稳定币值和经济增长;三是分别研究通货膨胀期和通货紧缩期的货币政策效应;四是不同的冲击方向、冲击程度和经济时期的货币政策的有效性,及货币中介变量对宏观经济的冲击程度和轨迹的变化。

过去研究的数据分为三种:月度、季度和年度数据,所运用的计量模型多为VAR模型或者是在此基础上的扩展模型。但由于所使用的经济指标和数据所在时段的不同所得出的结论却不尽相同。此外,很多宏观经济指标不公布一月份的数据,过去的文献也没有交代数据的处理,本文将对数据的处理进行合理说明。本文基于前人的研究,运用SVAR模型考察货币供应量M2、投资、消费、利率和产出之间的关系,对我国货币政策的有效性做出评判,并基于数据分析结果提出相应的政策建议。

1 模型构建和数据说明

1.1SVAR模型。

VAR(向量自回归)模型在单变量自回归模型的基础上,从一元到多元,所有的变量变为向量,所以称为向量自回归。在向量自回归模型中,任意一个内生变量都表示成其他内生变量滞后期的形式。其形式为:

Yt=Φ1Yt-1+Φ2Yt-2+…+ΦpYt-p+Hxt+εt

(1)

其中:Yt是k维列向量,xt是d维列向量,Φ1,Φ2,Φp,是k×k维系数矩阵,H是k×d维系数矩阵,εt是k维扰动列向量。假定εt的协方差矩阵∑是k×k的正定矩阵。则式(1)等价于:

Φ(L)YT=εt

(2)

若系数矩阵Φ(L)的特征根均在单位圆外,即(2)式是平稳性的,则式(2)可化为:

Yt=A(L)εt

(3)

由式(2)和式(3)得:

A(L)=Φ(L)-1=A0+A1L+A2L2+…,A0=Ik

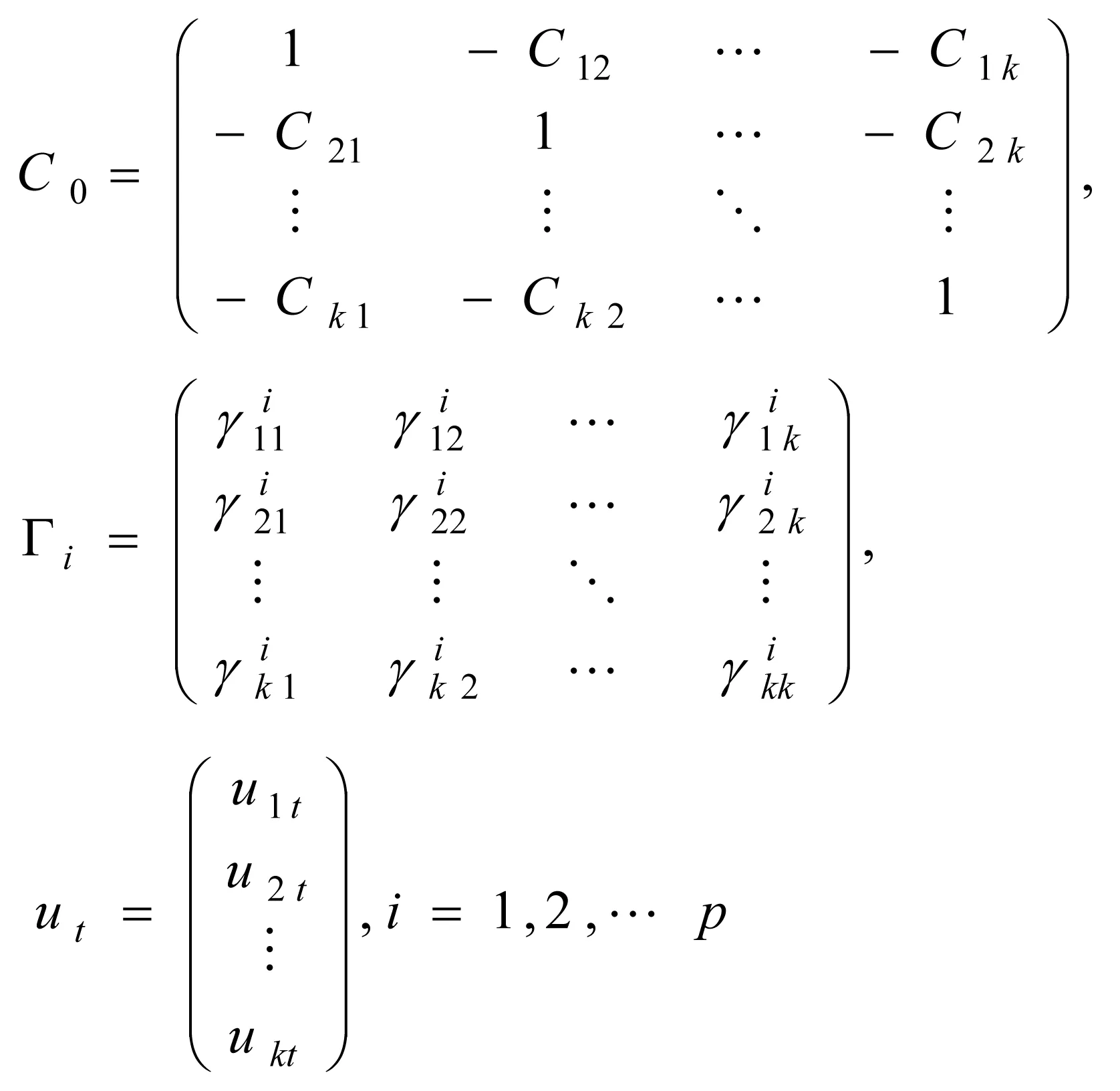

由VAR模型的形式可以看出,模型中没有包含内生变量的即期值,各内生变量即期值对被解释变量的影响都被纳入到扰动项中。所以本文采用改进的SVAR模型。其形式如下:

C0Yt=Γ1Yt-1+Γ2Yt-2+…+ΓpYt-p+ut

(4)

其中:

可以将(4)式写成:C(L)Yt=ut,其中:C(L)为滞后算子L的k×k的参数矩阵,C(L)=C0-Γ1L-Γ2L2-…ΓpLp.

假定:E(utu't)=Ik.

若C(L)可逆,则式(2)可化为无穷阶的移动平均形式——VMA(∞):

Yt=B(L)ut

(5)

由式(3)和式(5)得:

B(L)ut=A(L)εt

(6)

因为A0=Ik,所以:

B0ut=εt

(7)

等式两边同时平方取期望得B0B'0=∑,因此可以对B0施加约束来识别SVAR模型。

1.2数据说明。

本文中的变量有居民消费价格指数CPI,货币供应量M2,各金融机构贷款余额CR,固定资产投资完成额I,社会零售商品总额G,工业总产值Pro,一年期贷款利率R,采用1999年12月到2012年6月的月度数据,由于工业总产值数据只公布到2012年6月,所以只取到2012年6月的数据。所以数据均来源于国家统计局和wind数据库。本文涉及到的变量均取名义值,之所以不对各变量进行相应的指数调整的原因有:(1)本文的样本范围是从1999.12-2016.3,商品价格指数月度同比的数据从1999.12-2016.3,而其环比是从2010.2-2016.3,可以利用同比数据和环比数据反复迭代构造定基指数。但由于同比值中有一部分零值的存在,使得定基指数的构造出现错误。如商品零售价格指数2004.9的环比值=(2005.8同比值/2005.9同比值)×2005.9环比值,而2005.9同比值为0无意义;(2)过多的数据处理会损失很多原始信息。对于数据的缺失值使用excel进行向前三期的线性插值。因为GDP无月度数据,所以使用工业总产值作为GDP的代理变量。由于各变量是月度数据,所以使用X12方法进行季节调整剔除进行因素。此外,对货币供应量、金融机构贷款余额、固定资产投资完成额、社会零售商品总额和工业总产值进行对数处理,削弱原始数据的异方差性。

2 实证检验和分析

2.1单位根检验。

各变量的平稳性检验结果如下。

表1 单位根检验结果

注:C为截距项,T为趋势项,L为在AIC准则下变量的最优滞后期。

由表1可知,在1%的显著性水平下,居民消费价格指数CPI和工业总产值Pro为无截距和趋势项的一阶差分平稳序列,货币供应量M2、各金融机构贷款余额CR和社会零售商品总额G为有截距项无趋势项一阶差分平稳序列,固定资产投资完成额为带有截距项和趋势项的平稳序列,一年期贷款利率R为无截距项和趋势项的一阶差分平稳序列。

2.2VAR模型估计。

根据单位根检验结果,本文用调整后的平稳序列进行建模,即对CPI和一年期序列R序列进行一次差分处理,对工业总产值序列进行对数一次差分处理,对货币供应量M2、各金融机构贷款余额CR和社会零售商品总额进行对数差分处理后在剔除截距项,对固定资产投资I取对数后剔除截距项和趋势项。对内生变量全部滞后两期,初步构建VAR模型如下:

Yt=Φ0+Φ1Yt-1+Φ2Yt-2+ε1

其中:

2.3滞后阶数的确定。

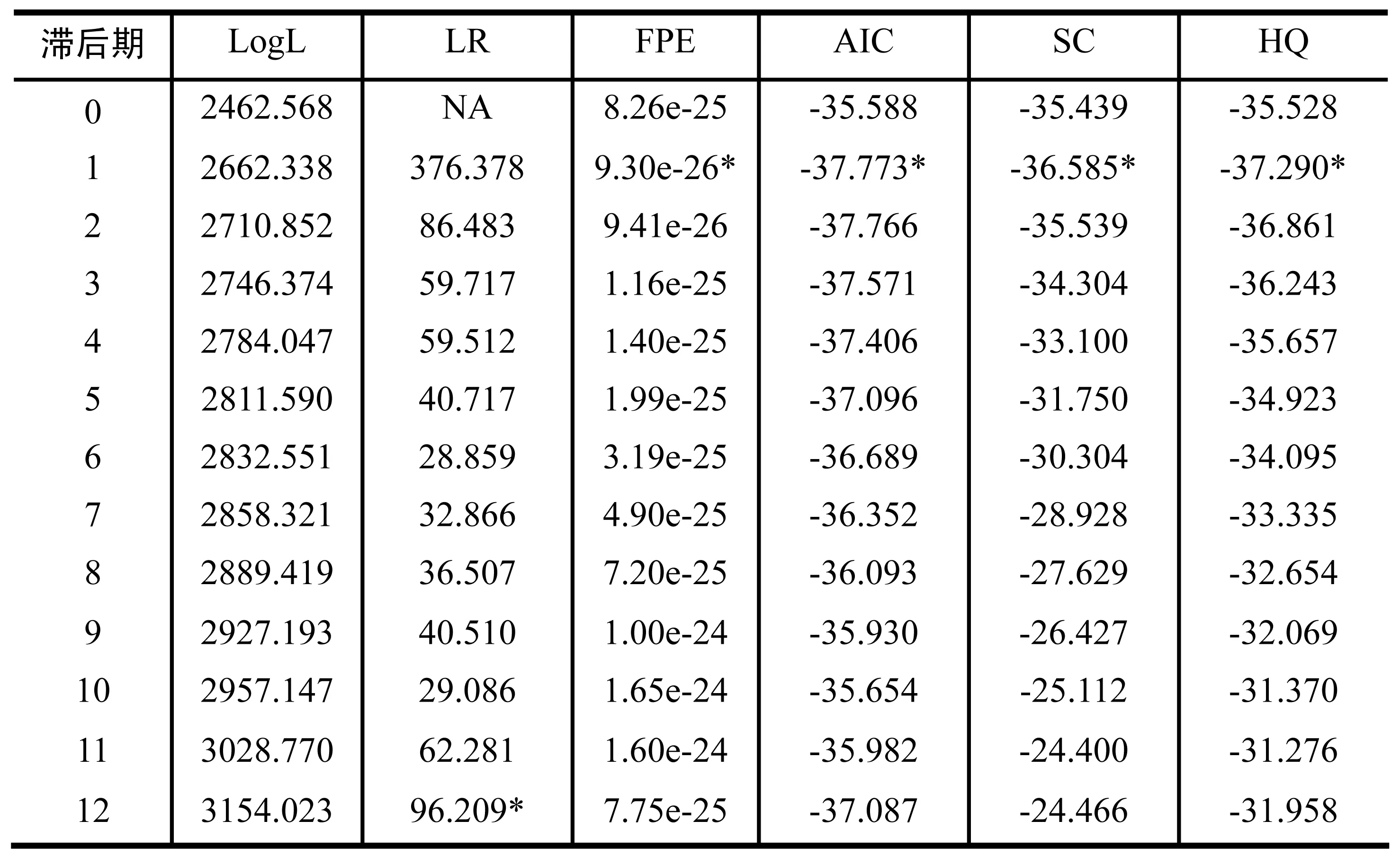

在初步建立的VAR的基础上,按照月度数据选择包含12期的滞后期,各种判别标准的数值计算结果如表2。

表2 滞后期表

注:*表示各标准下最优滞后阶数的选择;LogL为对数似然函数,LR为对数似然比统计量,FPE为最终预测误差(final prediction error),AIC为赤池准则统计量,SC为施瓦茨准则统计量,HQ为汉南奎因准则统计量。

根据AIC准则确定VAR模型的滞后阶数为1。

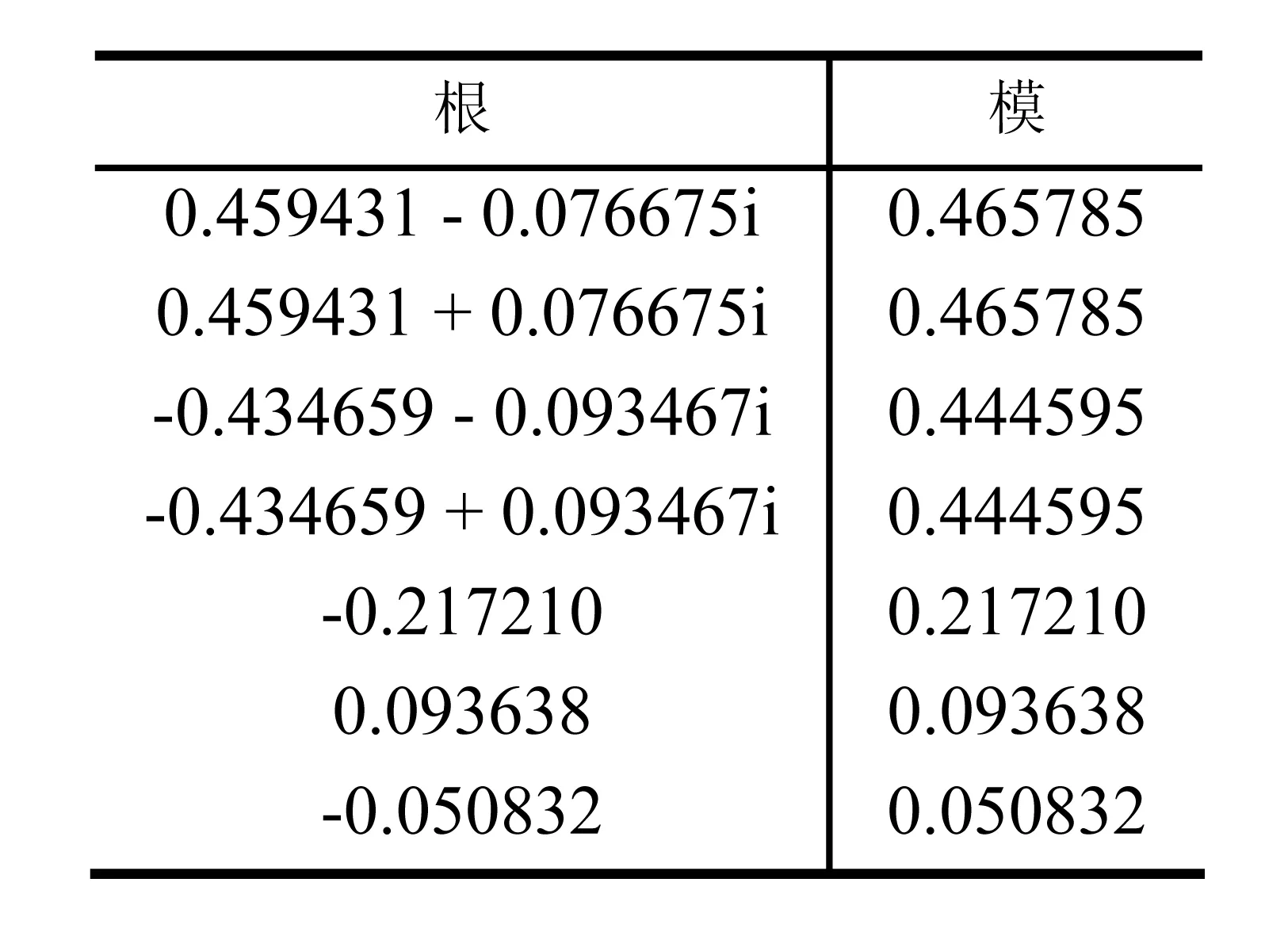

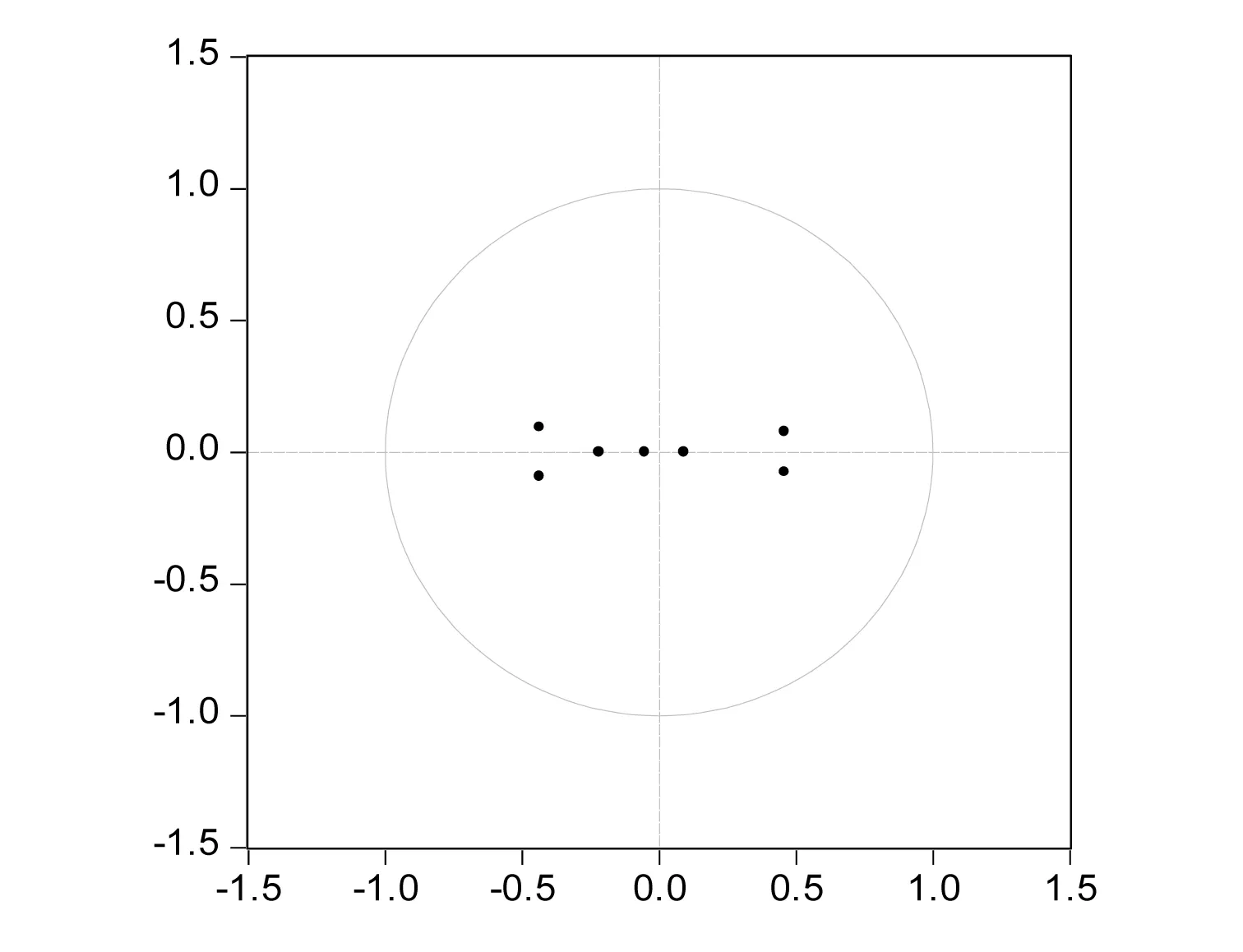

对滞后期为1的VAR模型进行稳定性检验,结果如下。

表3 AR根值

图1 AR根图

由表3和图1可以看出,VAR模型所有根的模的倒数均小于1,位于单位圆内,所以VAR模型是稳定的,可以进行脉冲响应分析和方差分解。

2.4SVAR模型的识别。

SVAR模型的估计涉及到模型的识别问题,即能否由VAR模型的参数估计出SVAR模型的参数。

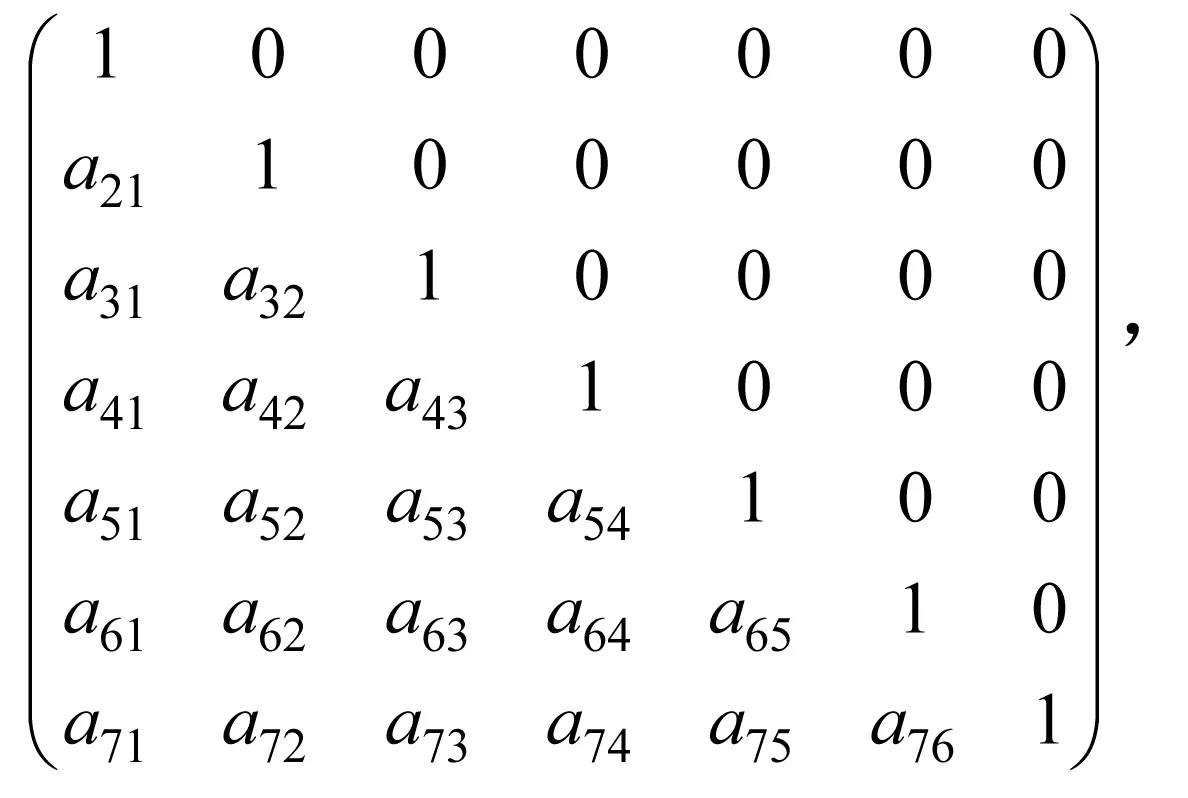

对于(1)式的简化VAR模型Yt=Φ1Yt-1+Φ2Yt-2+…ΦpYt-p+ε1,利用MLE(极大似然估计)其待估参数的个数为:k2p+(k+k2)/2。同时,相对应的SVAR模型C0Yt=Γ1Yt-1+Γ2Yt-2+…+ΓpYt-p+ut的待估参数个数为:k2p+k2。所以要想识别SVAR模型就要施加:k2p+k2-(k2p+(k+k2)/2=k(k-1)/2个约束条件。本文中有7个内生变量,所以需要施加21个约束条件。设SVAR模型的形式为:A(L)εt=B(L)ut其中:

对A矩阵施加短期约束,则A变为:

所以:

上述约束表示:约束矩阵第一行表示居民消费价格指数对金融机构贷款余额、社会零售商品总额、固定资产投资完成额、货币供应量、工业生产总值和一年期贷款利率的当期变化没有反应;约束矩阵第二行表示金融机构贷款余额对社会零售商品总额、固定资产投资完成额、货币供应量、工业生产总值和一年期贷款利率的当期变化没有反应;其余各行的约束含义类似。

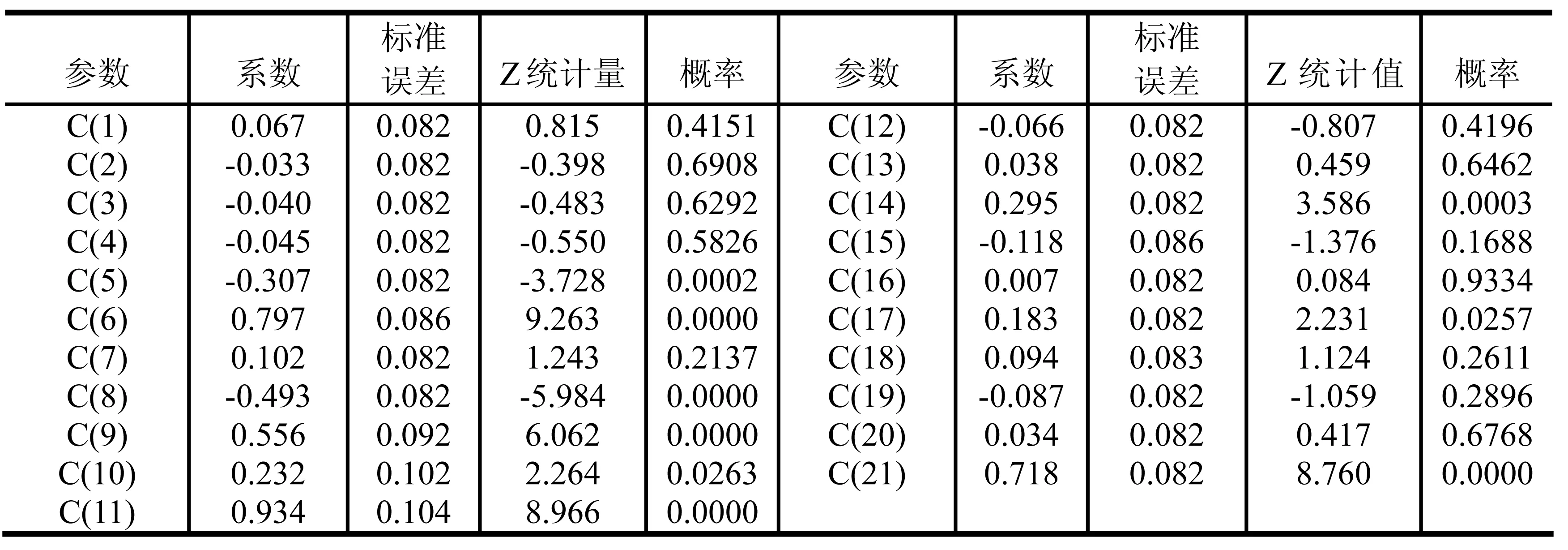

估计结果如表4。

表4 约束矩阵估计值

由于约束条件的设置是VAR中的残差项表示成SAVR模型中残差项的线性组合, 所以矩阵A中各列参数的估计值为表4中各估计值的相反数。

表5 约束矩阵整体显著性检验

由表4和表5可知,虽然矩阵A中各别的待估参数是不显著的但约束矩阵整体是显著的。

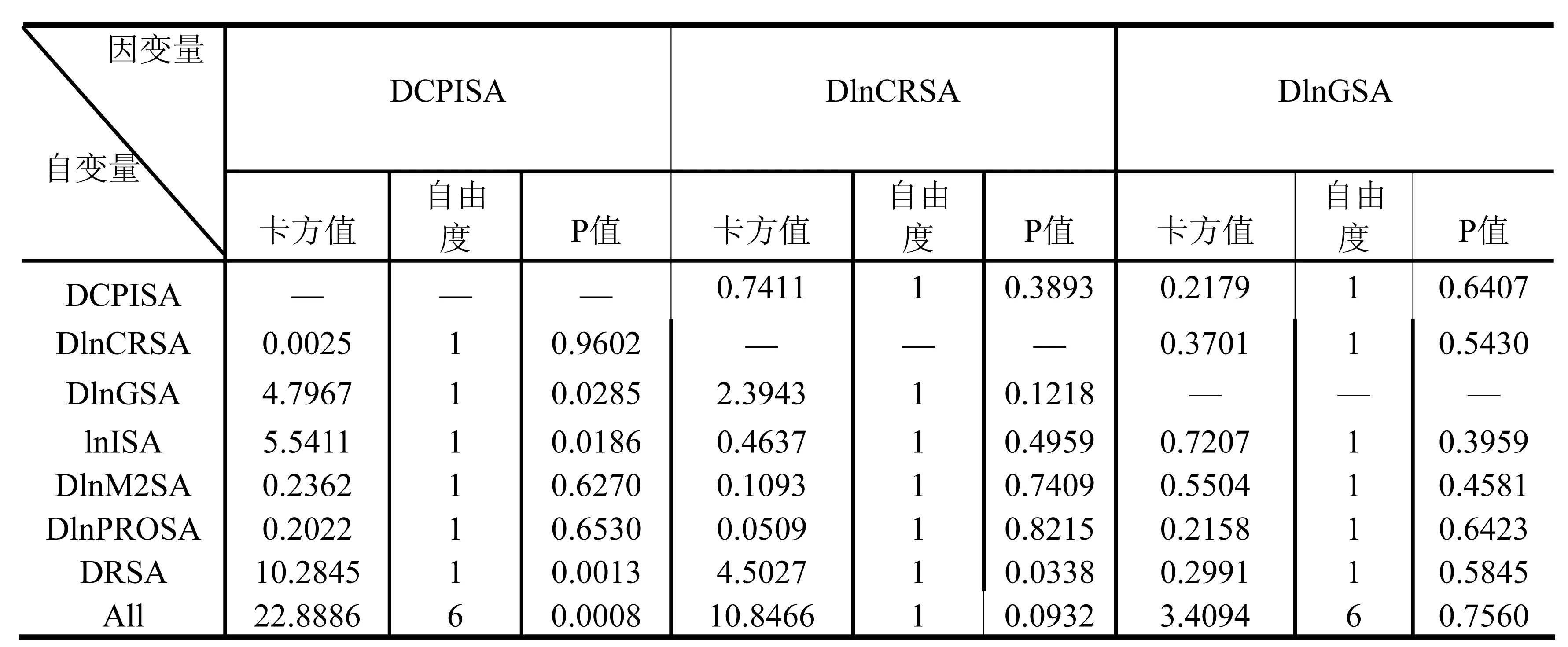

2.5格兰杰非因果关系检验。

表6 格兰杰因果检验结果

注:D()表示对变量进行一次差分;限于篇幅,lnISA、DlnM2SA、DlnPROSA和DRSA的检验结果未予展示。

由表6可知:在1%的显著性水平下,除自身外其余各变量分别是CPI、货币供应量、固定资产投资完成额变化和工业生产总值的格兰杰原因;在10%的显著性水平下,除自身外其余各变量是一年期贷款利率和金融机构贷款余额变化的格兰杰原因;而即使在10%的显著性水平下,其余各变量也不是社会零售商品总额变化的格兰杰原因。因此货币供应量具有内生性,社会零售商品总额不是内生变量。

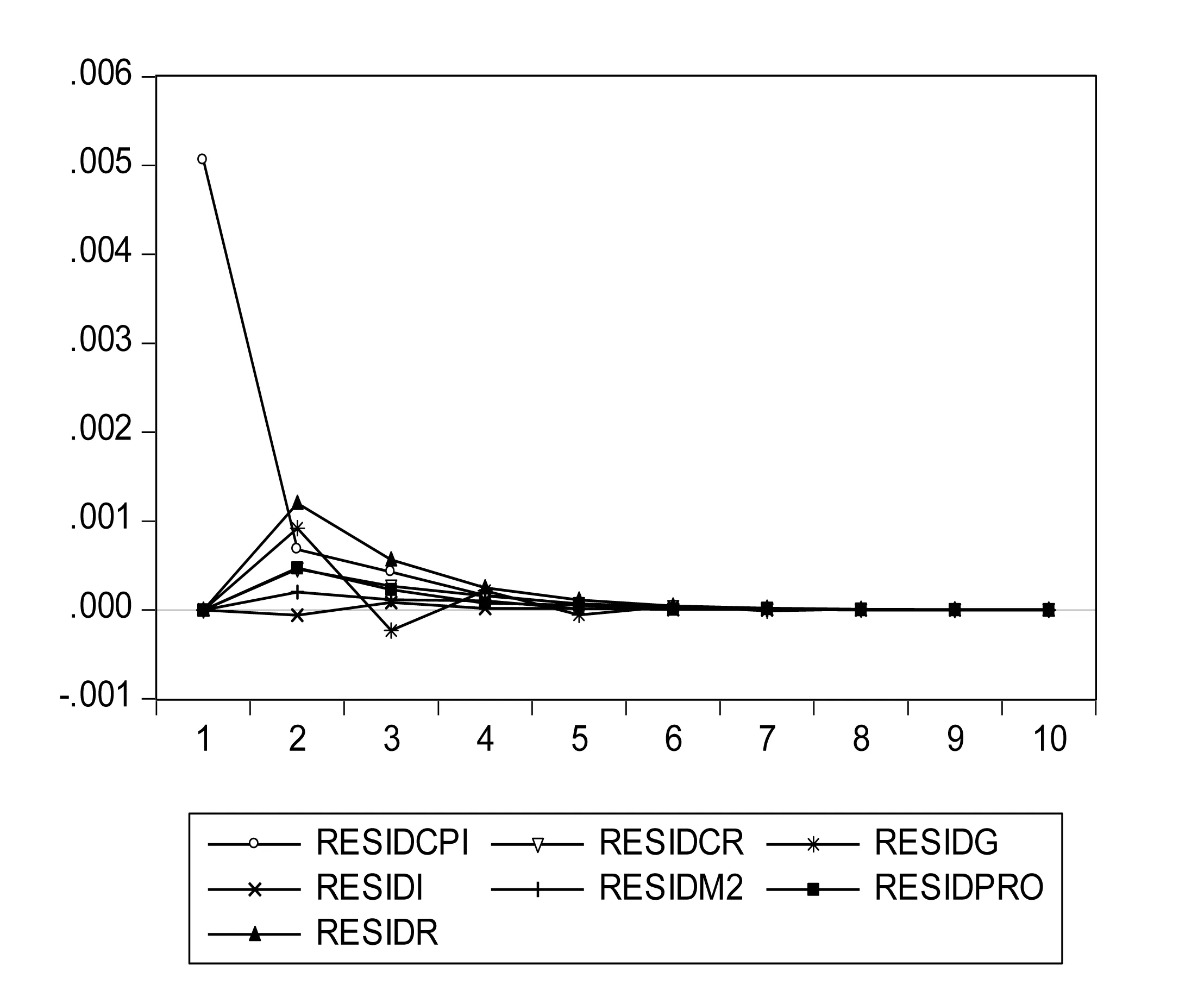

2.6脉冲响应分析。

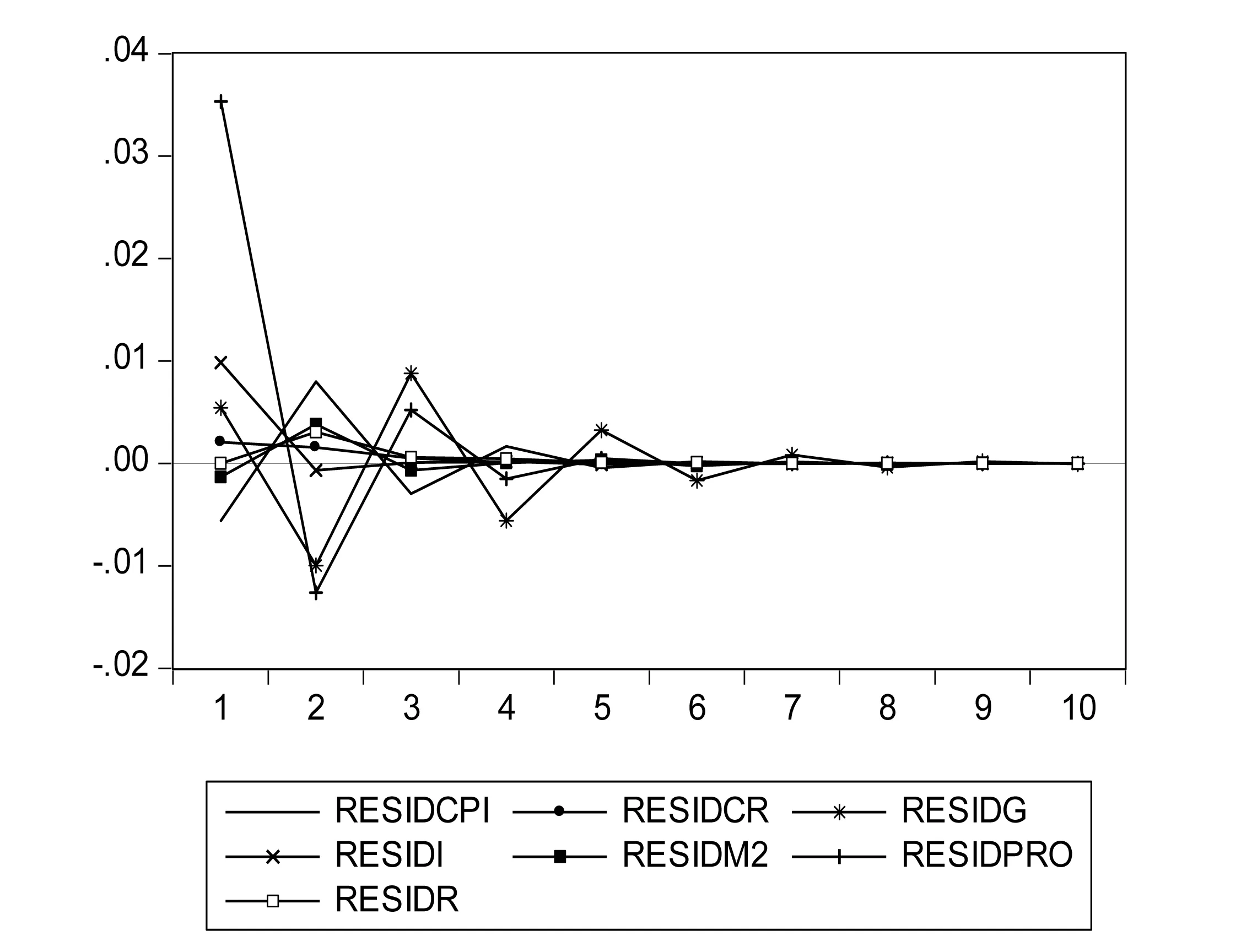

图2 居民消费价格指数的脉冲响应

图3 社会零售商品总额的脉冲响应

图4 工业总产值的脉冲响应

由图2可知:CPI对各变量的冲击反应如下。

对金融机构贷款余额施加一个单位标准差的正向冲击,CPI在第二期达到峰值,在第五期趋于0;CPI对社会零售商品总额的冲击反应在第二期达到峰值,经微弱震荡在第五期趋于0;CPI对货币供应量的冲击在第二期达到峰值,在第五期趋于0,但峰值低于金融机构贷款余额的冲击,且衰减速度快于金融机构贷款余额的冲击;CPI对工业总产值的冲击反应,在第二期达到峰值,在第四期趋于0;CPI对一年期贷款的冲击反应在第二期达到峰值,在第五期趋于0;CPI对固定资产投资的冲击几乎没有反应。因此,CPI对各变量正向冲击的响应是正向的,有两期的滞后效应,并在第四期开始衰减为0,即各变量对CPI的冲击效应都是短期的,信贷渠道的价格效应大于货币渠道的价格效应。

由图3可知:社会零售商品总额的脉冲响应如下。

社会零售商品总额对CPI冲击的响应,在第二期达到峰值,第三期趋于0;对金融机构贷款余额的冲击响应,经衰减在第二期趋于0,即金融机构贷款余额的冲击对社会零售商品总额只有短期效应;对货币供应量和工业总产值的冲击,均在前四期震荡,在第五期趋于0;社会零售商品总额对一年期贷款利率和固定资产投资完成额的冲击只有微弱反应,在第四期趋于0。 因此,信贷渠道和货币渠道对消费的刺激作用不明显,这与郑开焰,蔡雪雄(2010)的研究结果相同。

由图4可知:工业总产值的脉冲响应如下。

工业总产值对CPI的冲击有正向响应,经前四期震荡,在第五期趋于0;对金融机构贷款余额的冲击响应经衰减;在第三期趋于0;对社会零售商品总额的冲击经前七期的震荡,在第八期趋于0;对固定资产投资的冲击响应经衰减,在第二期趋于0;对M2和一年期贷款利率的冲击响应,在第二期达到峰值,第三期趋于0,且峰值高于金融机构贷款余额的冲击,衰减速度慢于金融机构贷款余额的冲击,因此,货币渠道的产出效应大于信贷渠道的产出效应。

金融机构贷款余额、固定资产投资、货币供应量和一年期贷款利率的分析类似,不再展示。

2.7方差分解。

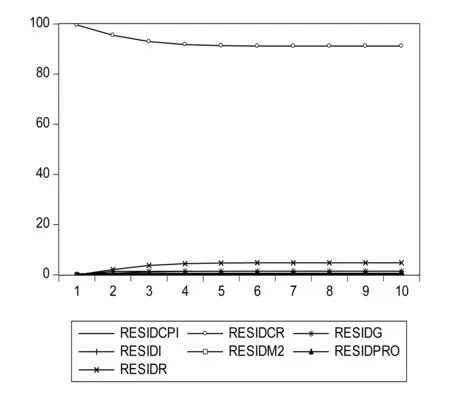

图6 金融机构贷款余额的方差分解

注:限于篇幅,社会零售商品总额、工业总产值、货币供应量、固定资产投资和一年期贷款利率的方差分解结果未予展示。

由图5和图6可看出: 在除去自身方差贡献的情况下,各变量对CPI的贡献率从大到小依次是:一年期贷款利率、社会零售商品总额、金融机构贷款余额、工业总产值、货币供应量、固定资产投资,与肖志勇,刘涛(2009)的研究结果一致;各变量对金融机构贷款余额的贡献率由大到小依次是:一年期贷款利率、CPI、社会零售商品总额、工业总产值、固定资产投资、货币供应量;各变量对社会零售商品总额的贡献率从大到小依次是:货币供应量、金融机构贷款余额、工业总产值、CPI、一年期贷款利率、固定资产投资;各变量对M2的贡献率从大到小依次是:金融机构贷款余额、CPI、一年期贷款利率、社会零售商品总额、工业总产值、固定资产投资;各变量对工业总产值的贡献率从大到小依次是:社会零售商品总额、CPI、固定资产投资、货币供应量、一年期贷款利率、金融机构贷款余额;各变量对一年期贷款利率的贡献率从大到小依次是:CPI、工业总产值、金融机构贷款余额、货币供应量、固定资产投资、社会零售商品总额;各变量对固定资产投资的贡献率从大到小依次是:金融机构贷款余额、一年期贷款利率、货币供应量、CPI、社会零售商品总额、工业总产值。结合CPI、工业总产值、社会零售商品总额和固定资产投资的方差分解,可知利率渠道在短期是有效的,但对消费的刺激作用不明显,货币渠道的产出效应大于信贷渠道,信贷渠道的价格效应大于货币渠道的价格效应。

3 结论

通过以上分析,可以得出如下结论。

(1)货币供应量对社会零售商品总额短期有微弱影响,在长期内无影响,即货币政策长期内对消费无影响;货币供应量对固定资产投资在短期和长期都有拉升作用,即积极的货币政策对投资有促进作用;货币供应量对CPI短期有拉升作用,在长期内无影响,即货币政策只在短期内有价格效应,长期内对价格水平无影响;货币供应量对工业总产值短期内有提升作用,在长期内无影响,即货币政策只在短期内有产出效应,长期内无产出效应。同时货币渠道的短期产出效应大于信贷渠道。

(2)金融机构贷款余额对社会零售商品总额在短期有微弱影响,在长期无影响,即信用扩展对消费的影响不明显;金融机构贷款余额对固定资产投资在短期有正向影响,在长期无影响,即信用扩张只在短期对投资有促进作用,在长期无影响;金融机构贷款余额对CPI在短期有正向影响,在长期无影响,即信用扩张只在短期内有价格效应;金融机构贷款余额对工业总产值在短期内有提升作用,在长期作用不明显,即信用扩张在短期内具有产出效应。同时信贷渠道的短期价格效应大于货币渠道。

(3)货币渠道和信贷渠道只在短期对消费有微弱影响,因此货币政策对消费的刺激作用不明显。

综上,我国货币政策在长期内无效,短期内货币渠道的产出效应大于信贷渠道,价格效应小于信贷渠道,货币政策对消费的刺激作用不明显。货币供应量M2作为货币政策的中介目标具有内生性,考虑到货币政策的长期效果,货币供应量M2不适合作为货币政策的中介目标,同时在制定货币政策时应注重货币渠道和信贷渠道作用的相互补充。

[1]周英章,蒋振声.货币渠道、信用渠道与货币政策有效性——中国1993~2001年的实证分析和政策含义[J].金融研究,2002(9):34-43.

[2]杨子晖.财政政策与货币政策对私人投资的影响研究——基于有向无环图的应用分析[J].经济研究,2008(5):81-93.

[3]陆虹.我国货币政策信贷传导渠道的有效性及动态变迁分析[J].统计与决策,2013(2):161-164.

[4]郑开焰,蔡雪雄.财政货币政策刺激居民消费的效应分析[J].经济学动态,2010(11):67-70.

[5]裴平,熊鹏,方先明.论我国货币政策传导过程中的“梗阻”——基于1998-2003年实证数据的分析[J].南京社会科学,2009(5):21-30.

[6]肖志勇,刘涛.基于VAR模型的我国货币政策有效性实证分析[J].改革与战略,2009(9):57-60.

[7]曾繁华,彭中,崔连翔,孙清娟.我国货币政策资产价格渠道传导有效性分析[J].统计与决策,2014(9):155-158.

[8]肖卫国,靳静.货币供应量作为我国货币政策中介目标的有效性研究[J].统计与决策,2007(23):134-137.

[9]宋秀芳.中国利率作用机制的有效性与利率调控的效果——兼论利率不宜作为当前我国货币政策调控目标[J].经济学动态,2008(2):55-59.

[10]赵健.中国货币政策传导机制之解析:1999~2008[J].统计与决策,2010(14):98-100.

[11]何林,吕红娟,何炼成.货币供应量作为货币政策中介目标的有效性——基于我国1999~2009年数据的实证分析[J].经济与管理研究,2010(9):80-87.

[12]张琦.在SVAR 模型下的货币政策效应分析[J].北方经济,2007(10):47-48.

[13]尚煜.我国利率政策的作用时滞检验及测度[J].统计与决策,2008(24):125-127.

[14]闰力,刘克宫,张次兰.货币政策有效性问题研究——基于1998~2009年月度数据的分析[J].金融研究,2009(12):59-71.

[15]刘金全,隋建利,李楠.基于非线性VAR模型对我国货币政策非对称作用效应的实证检验[J].中国管理科学,2009(3):47-55.

Class No.:F224.0 Document Mark:A

(责任编辑:蔡雪岚)

An Empirical Analysis of the Effect of Monetary Policy in China Based on SVAR Model

Ding Xiaosong

(School of Statistics and Applied Mathematics, Anhui University of Finance and Economics, Bangbu, Anhui 233030,China)

In this paper, the structural vector autoregressive (SVAR) model is used to study the effectiveness of monetary policies and the relationships among consumption, investment and output . The Granger causality, impulse response and variance decomposition of the variables are analyzed by using the SVAR model. Empirical results show that there is only a short-term effect and an endogenous nature of monetary policies. The output effect of monetary channel is greater than that of credit channel , but the price effect of the credit channel of is greater than that of the monetary channel. Therefore, the functions between the monetary channel and the credit channel should be taken into consideration during the formulation of monetary policies.

monetary channel; credit channel; structural vector autoregressive model; effectiveness

丁小松,硕士,安徽财经大学。

1672-6758(2016)12-0075-6

F224.0

A