银行业金融机构牌照管理的国际经验

张红军

从全球金融业监管实践来看,由于银行类金融机构业务经营模式的特殊性,世界各国金融监管部门对银行业机构的设立及相关业务经营上都有较为严格的准入监管。当前不少国家对银行业金融机构的监管一般均采用牌照管理制度,实施所谓的“业务监管”模式。美国、新加坡等国家和香港地区的银行业金融机构的牌照准入管理积累了比较丰富的实践经验,为探索我国银行业金融机构的牌照监管提供了有益的借鉴。

美国银行业金融机构的牌照管理制度

美国金融体系主要由三部分组成,联邦储备银行系统、商业银行系统和非银行金融机构,前者发挥中央银行的作用,商业银行在整个金融体系中占有主导地位,非银行金融机构包括投资银行、保险公司、基金公司、货币市场基金和财务公司等。对商业银行实施监管的部门有联邦储备银行(FED)、货币监理署(OCC)、联邦存款保险公司(FDIC)三大联邦级监管机构和各州政府的银行监管机构、储蓄机构监管办公室、国家信用社管理局和司法部共同组成。

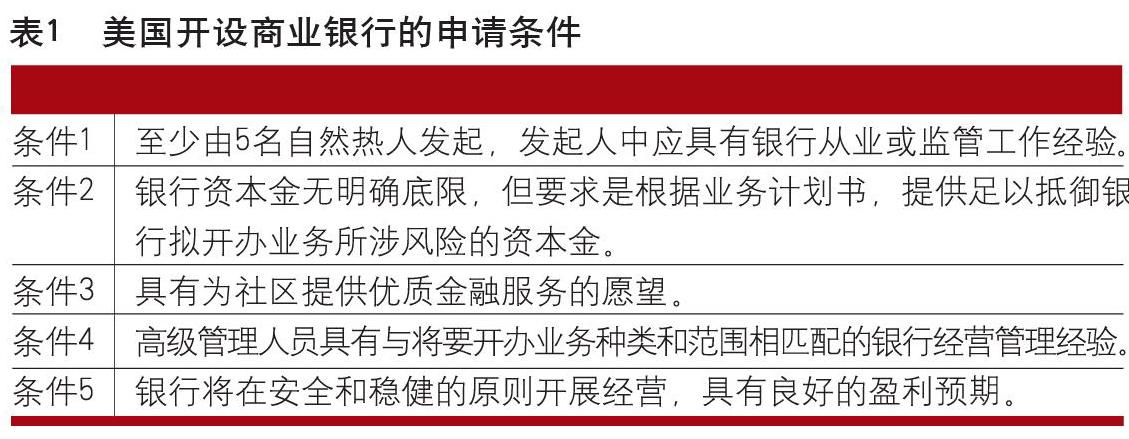

根据美国商业银行监管相关规定,在商业银行的市场准入方面,可申请设立的机构有联邦注册和州注册商业银行两类,两种银行申请注册的监管审批机构不同,但这两类银行在业务范围上是一致的,均可从事吸收各类存款、发放各类商业贷款、信用卡、银行汇票、商业票据的签发和贴现、资金清算、债券的承销和结算、外汇、代理销售各类保险和证券、基金产品等业务。在联邦注册的商业银行必须向美国联邦储备银行和货币监理署提出申请,设立州注册银行必须向美国联邦储备银行和所在州银行局提出申请。此外,若拟设商业银行计划开办零售存款业务,还须取得联邦存款保险公司的批准。从流程上看,无论是申请联邦注册还是申请州注册商业银行,其基本的申请条件和作业流程基本一致。对外资银行,如在1991年12月19日以后成立的外国银行分行,根据联邦存款保险公司规定,不能参加存款保险。因此,这相当于明确规定外国银行分行不能开办10万美元以下的居民零售存款(见表1)。

新加坡银行业金融机构的牌照管理制度

新加坡金融机构分为两大类:商业银行机构及非银行机构。对银行类金融机构,按照经营范围分为全面银行(Fu l lBanks)、批发银行(Wholesale Banks)和离岸银行(OffshoreBanks)三种类别,实行分类牌照制度,其中针对外资银行的全面银行牌照又分为特许全面银行和一般全面银行两种,批发银行和离岸银行只能开设一家分行。非银行金融机构主要包括商人银行、财务公司、保险公司、资产管理公司以及各类专业金融公司如投资顾问公司、保理公司、租赁公司、保险经纪商等。对非银行金融机构业务经营范围,新加坡金融管理局也颁发了多个政策指引,各机构严格按照指引要求办理相关业务。下面主要介绍新加坡银行业金融机构的分类牌照管理体系。

全面银行,持有新加坡金融管理局颁发的全面牌照,功能多样,业务全面,受限较少,可向当地或外国的公司及个人客户提供符合新加坡《银行法》规定的全面金融服务,包括活期存款、储蓄存款和定期存款,贸易融资、资金汇划、信用证、委托收款等业务,还提供贸易、投资、外汇管理、资信状况等方面的咨询服务。

批发银行,在经营范围上不包括新加坡元的零售业务,在提供各项金融服务上有以下几方面限制:除非得到金管局特许,否则不得经营新加坡元及其他外币的储蓄业务;不得接受金额低于25万新加坡元的定期存款;可对新加坡居民开办新加坡元往来账户业务,但无存款利息;只准许在新加坡设立一个营业场所,不许开设分支机构。除上述限制外,批发银行的功能与全面银行基本一致,但金管局根据自身判断,对批发银行的限制会有所区别。

离岸银行,可以经营欧洲货币单位,主要是亚洲美元市场的交易和与其他国际银行的业务往来等,而在经营新加坡国内银行业务方面则比批发银行受到更多的限制,包括:不得接受新加坡居民非银行客户的计息存款(经特许的金融机构除外);在任何时间对新加坡居民非银行客户提供的新加坡元贷款总额不得超过5亿;不得接受非居民客户25万新加坡元以下的定期存款;不得为非居民客户开立储蓄账户,不能设立分支机构。

中国香港银行业准入的三级持牌管理制度

根据中国香港银行业金融机构的监管规定,香港银行业就实行三级制,三类金融机构包括持牌银行、有限持牌银行和接受存款公司,统称为认可机构(Authorized Institutions,AIs)。除了可以在香港经营存款业务的三类认可机构外,境外银行业可以在香港设立代表处,这些代表处主要职责只限于从事总行与香港客户之间的联系工作,并对市场进行调查研究。三类认可机构中,持牌银行可以提供包括零售和批发性业务在内的全面银行服务,可以经营往来账户或储蓄账户业务,接受公众任何数额及期限的存款以及经营一切银行业务,包括存款、贷款等,所有持牌银行均须成为香港银行公会成员。本地注册的申请人,必须拥有至少3亿港元的实收资本,以及曾作为认可机构经营最少3年。持牌银行须达到最低規模准则,即客户存款总额30亿港元及资产总额40亿港元。

有限持牌银行的申请人,须拥有至少一亿港元的已发行实收资本,主要从事商人银行及资本市场等业务,包括为工商企业筹集数额较大的银团贷款,报销股票及证券,进行投资管理及提供投资顾问服务等,并可接受公众任何期限的通知和定期存款,但存款不少于50万港币,他们的客户一般为具有一定规模的工商机构及大额投资者。这类银行在宣传刊物或广告内可用“银行”字样,但必须加上“有限制牌照”、“商人”、“投资”或“批发”等字样,为避免与持牌银行混淆,“零售”或“商业”字样一律不能采用。

接受存款公司除必须符合适用于其他认可机构的准则外,其半数或半数以上股本还必须有一家银行拥有(在特殊情况下,可由另一家受全面监管的金融机构拥有);实收资本不得低于2500万港元,只能接受不少于10万港元的存款,存款期限最少为3个月;主要从事私人消费信贷及证券等专项业务,客户对象主要是普通市民及中小型工商企业。除上述三类在香港经营存款业务的认可机构外,境外银行可在香港设立代表办事处,但其不能从事商业银行相关业务。

根据香港《银行业条列》规定,金融管理局是三类认可机构的发牌机关,负责三类机构的认可准则的制定修改,负责向三类认可机构发放、暂停和撤销相关牌照。该条列也强化认可程序的制衡机制,包括规定金融管理局必须在作出暂停与撤销认可资格等重要决定时要征询财政司司长的意见,并保留行政长官会同行政会议作为上诉机构,负责就申请推翻金融管理局所做决定的上诉进行聆讯(见表2)。

几点启示

通过对美国、新加坡和中国香港银行业金融机构牌照监管的三个案例分析后,可以得到以下几个结论及启示:首先,对银行业准入进行监管是国际上一种较为通行的做法,美国、新加坡和中国香港金融监管机构均对该地区的银行业金融机构实施分类监管的牌照管理制度;其次,这三个国家或地区对银行业金融机构监管主要是从存款端或是负债端加以限制,对经营范围更多的是与负债端相关业务相对应;第三,美国的银行业金融机构的牌照实行联邦注册和州注册两类,相应的审批机构不同,这种分区域牌照监管的模式具有一定借鉴意义;第四,考虑国内银行业金融机构系统重要性程度的差异,可借鉴美国、新加坡以及中国香港等国家和地区的银行准入相关监管规定,研究探索对中国现有银行业金融机构行实行分类监管模式。(本文仅代表个人观点,与所在机构无关)

(作者单位:中国工商银行战略管理与投资者关系部)