P2P网络借贷犯罪实证分析

内容摘要:P2P网贷犯罪在司法实践中存在入罪标准、案件定性、共犯范围、单位犯罪等方面的认识分歧和裁判标准不一。本文以中国裁判文书网公开的P2P网贷犯罪裁判文书为样本,分析此类犯罪在司法实践中的样态。从P2P网贷平台的性质、非法集资类犯罪的本质、共犯范围的把握及单位犯罪的认定等方面探研司法实践解决路径。

关键词:P2P 网络借贷 非法集资 实证分析

近年来,随着互联网与金融的深度融合,以P2P网络借贷(简称“P2P网贷”)为代表的网络非法集资类犯罪亦呈现与日俱增的态势。为更深入的研究实践状况,本文以中国裁判文书网公开的P2P网贷犯罪裁判文书为对象,探研此类犯罪在司法实践中的样态、存在的问题及解决路径。

一、P2P网贷犯罪的实践样态

(一)实证样本的选择

利用中国裁判文书网的高级检索功能,设定案件类型“刑事案件”,全文检索“P2P”、“全文”,其他条件不限定,共检索有87条记录。[1]经对87份裁判文书逐个阅看,排除与P2P网贷无关的传统“线下”非法集资类犯罪等案件,获取有效样本41件。2014年9件,2015年27件,2016年5件。其中,经二审终审的有6件。

(二)实证样本的特点

1.案件定性。定性分歧不大,多以非法吸收公众存款罪定罪处罚。公、检、法对案件定性不一的有4件,占9.76%;检、法及一、二审法院对案件定性不一的各有1件,各占2.44%。法院判决定性为非法吸收公众存款的有33件,占80.49%;定性为集资诈骗的有5件,占12.20%;定性为诈骗的有1件,占2.44%;主从犯分别定性为集资诈骗和非法吸收公众存款的有2件,占4.88%(图1)。

2.涉案人员。被追责的主要为资金实际控制人,其他人员及单位被追责的较少。涵括其他人员被追责的有24件,占58.54%;追究P2P网贷公司单位刑事责任的有2件,占4.88%。

3.损失情况。受害人数普遍较多,遍及全国各地。受害人数在100人以内的有10家,100~1000人的有24家,1000人以上的有4家,2000人以上的有3家。

4.地域分布。中东部地区、中小城市多发。已决案件主要集中在山东、浙江、安徽等地,与网贷天眼统计的问题P2P网贷平台所在省份基本吻合,但问题平台较多的广东、上海、江苏等省已决案件相对较少(图2)。

5.犯罪比率。“线上”案件比率不高,仍以“线下”犯罪为主。利用中国裁判文书网的高级检索功能,设定案件类型“刑事案件”,案由“非法吸收公众存款”,文书类型“判决书”,裁判日期“2014-7-15至2016-6-30”,其他条件不限定,共有一审记录2929条;其他条件不变,设定案由“集资诈骗”,共有一审记录506条。期间,非法吸收公众存款和集资诈骗类案件共约3435件。P2P网贷案件约占1.19%,比率较低。

二、P2P网贷犯罪的实践问题

1.罪与非罪。假借P2P网贷之名进行非法集资犯罪的入罪标准,是困扰司法办案的一个难点。41家网贷平台从设立到案发的平均运营时长为5、6个月,案发原因均为资金链断裂。投资人报案的有24件,占58.54%;行为人主动投案的有17件,占41.46%。2013至2015年,全国有1247家P2P网贷平台出现跑路、公安机关介入等问题,进入司法程序的仅占约3.29%。

如果行为人能够维持资金链,及时还本付息,往往不会被追究刑责。资金链断裂,或主动投案或被公安抓获。41.46%的投案率表明,行为人对其行为的违法性有明确认知。侦查环节,没事就是民间借贷,出事就是非法集资,入罪被动,标准不清。

2.定性分歧。P2P网贷平台非法集资的法律定性界分标准,在实务中并非泾渭分明。定性分歧的5个案件有代表性的凸显了司法实践中出现的定性之争。

“大家网”案反映,共同犯罪人因地位作用等不同,可能存在不同的定性认识。其他4个案件反映对行为人是否有“以非法占有为目的”或“向社会公众吸收资金”的认识不同。

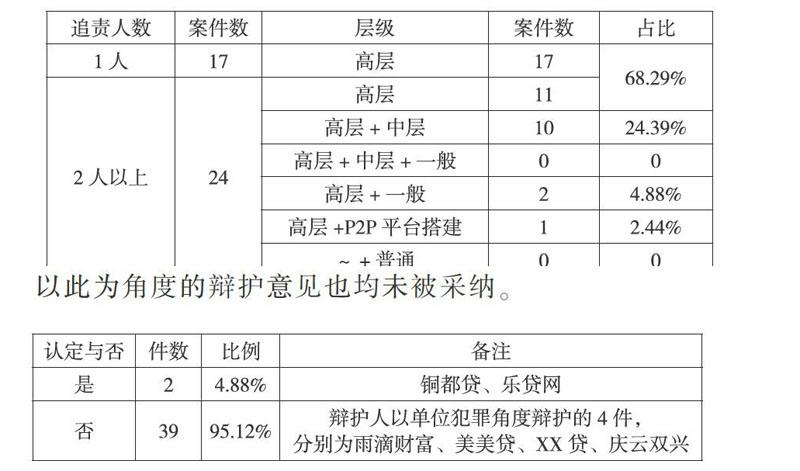

3.共犯范围。2人以上案件的追责人员范围不尽相同。有的只追究实际控制人,有的追究至中层管理人员,有的追究平台搭建者,还有的全部予以追责。

4.单位犯罪。追究单位犯罪有2件,即“铜都贷”、“乐贷网”案。两案检察机关指控成立单位犯罪,法院则认定单位犯罪。其他案件检察机关没有指控,法院则没有认定。

三、P2P网贷犯罪的实践路径

(一)厘清入罪标准

1.明确P2P网贷的信息中介性质。2015年7月,央行等十部委发布的《关于促进互联网金融健康发展的指导意见》对P2P网贷的性质作出了明确界定:一是P2P网贷合法,二是P2P网贷的性质是信息中介平台。是否应入罪关键是对第2点的认定。P2P网贷平台与委托人之间形成居间合同法律关系。[2]涉案网贷平台均偏离了居间信息中介这一性质定位,主要运营模式是:发虚假借贷标,高息向社会吸收存款,或高息放贷赚取利差或投资、自用等。

应当以是否严守传统的“信息中介”经营模式作为划定P2P网络集资刑法规制的界限,将“异化”的P2P网络集资纳入刑法规制范围,将传统“信息中介”式的P2P网贷平台排除在犯罪圈之外。[3]对真假P2P网贷平台的区分首先要查清平台的真实运营性质,是仅为投资方和融资方提供信息交互、撮合、资信评估等信息中介服务的真平台,还是欺诈社会公众、以高息为诱,进行非法集资的假平台。

2.把握非法集资类犯罪的本质。2013年11月,央行等九部委举行的处置非法集资部际联席会议,对“以开展P2P网络借贷业务为名实施非法集资行为”作了三类界定:一是“资金池模式”,二是“不合格借款人导致的非法集资风险”,三是“庞氏骗局”。“不合格借款人”尚无已判案例可循。“资金池模式”和“庞氏骗局”在司法实践中的区分界线并不明显。高额的付息成本是假平台所不能承受的,通过不断增发虚假标圈进资金,沉淀产生资金池,偿付前期本息后,再使用资金,直至资金链断裂。形成期限之间的错配和资金池之间的复合“庞氏骗局”。

涉案网贷平台,一是借用P2P网贷合法形式,未经批准,行非法集资之实。二是通过网贷新闻网等方式向社会公开宣传。三是承诺18%-41%的高额回报。四是因网络的开放性,面向社会公众,吸收资金对象不特定。假借P2P网贷之名进行非法集资的案件,在本质上都是非法集资这一传统犯罪的变形,只是从“线下”搬到了“线上”,与互联网金融创新毫无关系。

由于平台在资金匹配之前即归集资金,以期限错配形式形成资金池,达成一对多交易。这种交易符合非法集资类犯罪集资性和社会公众性的本质因素。如果P2P网贷平台符合非法集资类犯罪的本质特征,侦查机关应主动介入,予以入罪。

(二)准确行为定性

1.关于“向社会公众吸收资金”的认定。涉案网贷平台“向社会公众吸收资金”均非常典型,司法实践中一般应予以认定。“华强财富”案,一、二审法院对“向社会公众吸收资金”的认识,理应不具争议。

2.关于“以非法占有为目的”的认定。定性为集资诈骗的案件,行为人均承认吸收资金目的或为赚利差或为自用等,否认具有非法占有的故意。集资款的实际用途及行为人的事前、事后行为等客观表现,是能否认定“以非法占有为目的”的关键。

司法解释列举式规定了可以认定为“以非法占有为目的”的七种情形,行为人的行为符合任一种,可直接认定。同时还应注意区分以下两个方面:

一是区分“无法退赔”的原因。“无法退赔”与“以非法占有为目的”并不存在必然联系,不能仅以此推定。“无法退赔”既有归还债务、炒股等主观原因,也有确因投资失败、放贷未收回等客观原因。对于集资款未投到集资宣传时的经营项目,而是投入其他实业经营,造成亏损的,也不能仅以此认定其具有非法占有目的。行为人因把资金用于不能产生收益或高风险投资等主观原因导致“无法退赔”的,可以考虑认定。

二是区分“资金用途”的比例。考量可产生收益与不可产生收益资金比例,用于可产生收益与资金规模明显不成比例的,可以考虑认定。

3.分离定性。涉罪人员有的只负责其中的一环,主观上没有非法占有资金的目的,也不明知资金的实际用途,客观上亦仅领取酬劳。此时,对“老板”与“员工”分离定性,符合刑法主客观相一致和罪责刑相一致的原则。

(三)合理确定共犯

涉案平台的运管人员大致可以区分为:高层——建立平台,控制并支配资金使用的实际控制人;中层——领取酬劳,具有事务管理性人员,如运营总监、财务总监、客服主管等;一般——领取酬劳,主要事务具体执行人员,如制发假标、账务管理等核心事务人员;普通——领取酬劳,其他事务执行人员,如从事客服、记账等纯粹性事务人员。样本案件追责人员范围如下:

大部分案件以追责高层人员为原则;中层人员结合具体案情具体分析;存在中层人员的则一般人员不追责;不存在中层人员的,追责一般人员的比例很小;追责平台搭建者责任的只有1件;追责普通人员的为0。体现了“高层打、中层看、一般慎、普通放”的司法实践规律。

就共犯范围而言,不能简单地以行为人的身份作为划分依据,应当综合行为人的客观行为事实及主观故意,区别对待。

1.从主观故意上区别对待。对于不明知系非法集资的不能以共犯论,同时严格限定主观推定的适用。如中层管理人员,如果没有故意编造、伪造行为内容或对真伪不知、不负责,仅就其职责内的事务进行管理,则不能推定共同故意的主观罪过。

2.从客观行为上区别对待。对与高层相勾结或主观明知,负责编造虚假资料,虚假宣传,转移、掩盖资金等人员应当定罪。对纯粹负责记账、客服、技术、行政等人员,则不宜定罪。

(四)区分单位犯罪

绝大多数案件都没有被认定为单位犯罪,辩护人以此为角度的辩护意见也均未被采纳。

“铜都贷”、“乐贷网”两案判决书,均未阐述认定单位犯罪的理由,但单位犯罪的认定似有不妥之处。两平台所属公司均为设立平台而专门成立的新公司,虽投资人的投资款,以该公司名义收取,但行为人的目的是利用平台进行非法集资。显属司法解释规定“公司成立后,以实施犯罪为主要活动”,不以单位犯罪论处的情形。

司法解释以公司人格否认制度为依托否定单位人格。旨在保护单位避免因自然人利用而沦为犯罪的工具。鉴于P2P网贷平台的信息中介性质,能否认定为单位犯罪可以区分两种情形:

1.未从事信息中介性质服务。P2P网贷公司的吸收资金行为均属非法,符合司法解释规定的不以单位犯罪论处的情形,不应认定为单位犯罪。

2.有从事信息中介性质服务。此种情形有两种情况:一是,少量从事信息中介性质服务。虽然公司在设立后有过一些正常的经营活动,但逐渐演变为“以实施犯罪为主要活动的”,不影响对单位犯罪的否定。二是,少量从事吸收资金行为。如果行为人确为单位利益,违法所得也归于单位、用于单位,则可以成立单位犯罪。如果行为人是为了个人资金用途,吸收的资金也为个人所用,依然应否定单位犯罪的成立。

注释:

[1]数据更新至2016年8月16日。

[2]张雪楳:《P2P网络借贷相关法律问题研究》,载《法律适用》2014年第8期。

[3]刘宪权、金华捷:《P2P网络集资行为刑法规制评析》,载《华东政法大学学报》2014年第5期。