中国上市公司公告增减持与股票收益率的实证研究

姚海洋 凯信投资管理有限公司

中国上市公司公告增减持与股票收益率的实证研究

姚海洋 凯信投资管理有限公司

本文以沪深证券交易所上市公司为研究样本,以2009年-2015年公告增减持为研究对象,采用事件研究法对公告增减持与股票收益率进行了实证研究。研究表明,公告增减持与其前后交易日的股票收益率与之间有较强的相关性。公告增持前后有一定的正超额收益;公告减持前后分别有较强的正超额收益和负收益。

公告增减持 事件研究法 股票收益率

一、引言

公告增减持股票指上市公司大股东、高管等在二级市场买入或卖出公司相关股票并发布公告的行为。上市公司大股东、高管作为上市公司运行的实际参与人,对本公司的经营状况和未来的发展战略都有着较深的理解和认识。与其他普通投资者相比,更能对公司实际内在价值做出合理的判断和估计,进而使其在资本市场中做出理性的投资行为。

二、公告增减持制度分析

通过分析公告增减持法律、法规的内容及变迁,如下几条对投资有指导作用:

就增持的限制程度来说,由严格到宽松依次为:高管限制、持股30%以上大股东、持股50%以上大股东、持股5%以下小股东。由于高管是最了解公司内部信息的管理层,监管层对高管持股予以了更为严格的管控,防止其进行短线交易。比如高管相对于其他股东有着更长的禁止增持窗口;在事后减持方面,高管每年的减持股数不得高于其上一年所持股本数的25%。特别,对于中小、创业板高管,监管层还推后了他们离职后减持的时间点。因此,高管增持的含金量很高。

增持后6至12个月均不得减持,说明高管增持有长期的投资价值。也就意味着,只有增持方对公司的基本面在相当长的时间内抱有很强的信心才会有大手笔的增持。增持的股东和高管作为对上市公司有信息优势的一方,其真金白银的投入更加可信,股价在禁售期内下行的压力较小。

监管层逐步鼓励大股东每年2%以下的自由增持,为市值管理创立了便利条例。从最初的持股30%以上的股东增持必须要约收购,到现在2%以下的增持可以自由进行,监管层给予股东增持的条件越来越宽松,大力鼓励产业资本在合理价位增持股份。

综上所述,增持限制多,减持难度大,同时又是最知道内部信息的高管增持含金量高。高管及公司增持后较长时间的禁售要求暗示了增持事件的长期投资价值。

三、公告增减持的分类统计

(一)公告增减持数据获取

公告增减持的样本数据来源为Wind数据库。样本选取的范围是从2009年1月1日至2015年12月31日。增减持的范围包括大股东、高管及其亲属等。

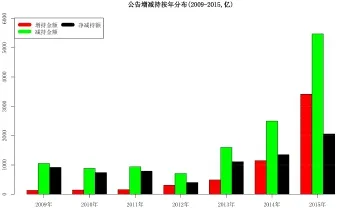

(二)公告增减持年度统计

对公告增减持的样本进行年度统计,分析每年公告增减持的总数,可以对样本数据有一个整体的认识。如图1所示是公告增减持从2009年至 2015年的公告增减持总金额统计。从图中可以看出,公告增持的金额随着年度和上市公司数量的增加不断上涨。2015年增持的金额远高于前几年,是因为2015年的股灾期间证监会强制要求增持所致。公告减持的金额在前几年基本保持稳定,2013年、2014年、2015年快速增加。一方面是因为创业板在2010年成立,其股票只数增长较快,很多创业板公司在2013年迎来解禁高峰;另一方面是因为这三年是牛市行情,大量股票进入高估区域,公司高管减持的动机更足。另外,2015年虽然有强制增持要求,但净减持额仍然创历史新高,说明2015年上市公司减持力度确实很大。

图1 公告增减持金额按年分布

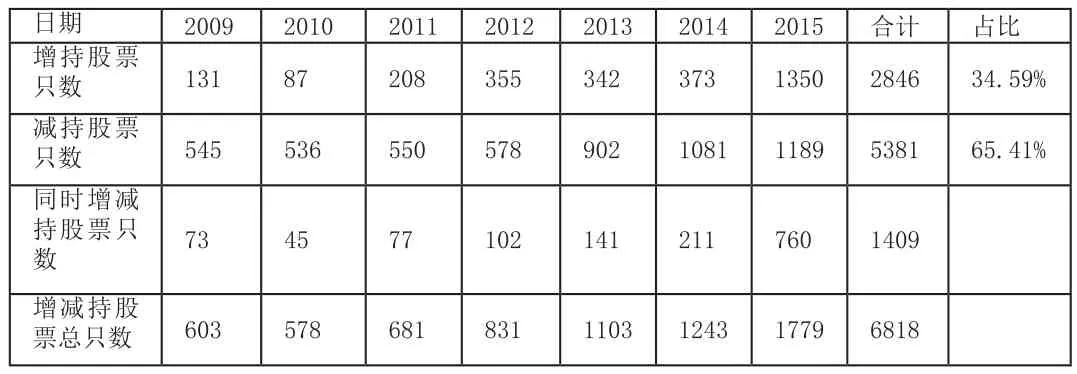

表1 公告增减持按年分布

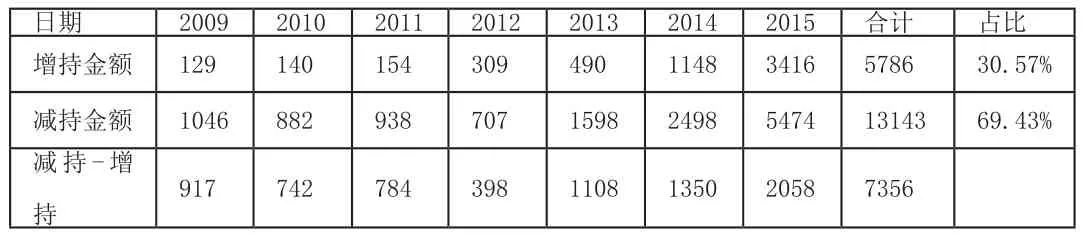

如图2所示是公告增减持从2009年至2015年的公告增减持股票总只数统计。从图中可以看出,公告增持的股票随着年度的增加整体变化不大,2015年增持的股票只数超过了减持的股票只数,是因为2015年的股灾期间证监会强制要求增持所致。2015年增持的金额远少于减持的金额,可以判断大部分增持的公司增持的金额都很少,仅仅是为了满足监管的要求。正常情况下,减持公司的数量大约是增持公司数量的三倍,而2012年增持的公司只数明显更接近减持公司只数,可能是因为2012年正是熊市的末期,很多公司确实被低估了,导致不少高管或大股东更倾向增持或不减持。

图2 公告增减持股票只数按年分布

表2 公告增减持股票只数按年分布

(三)公告增减持板块分布

不同的板块对公告增持的青睐程度也有所不同。如图3所示,上海主板是最主要的公告增持发布板块,并始终保持第一位,累计占比达到了41.5%,说明国企由于同时肩负盈利与稳定市场的作用,对资本市场的健康稳定发展起到了很大的作用。上海主板从2009年增持只数逐渐增加到2012年达到最高后逐渐降低,与2009年到2012年长时间的熊市和2013年到2015年长时间的牛市整好吻合。说明越是熊市后期,由于上市公司估值较低,高管及大股东有意愿增持上市公司的股票。越是牛市后期,上市公司普遍高估,高管及大股东都不再愿意增持股票。深圳主板、创业板、中小板增持比例始终较低,说明民营企业和产业资本对增持自家股票的动力始终不足。

图4是公告减持板分布。中小板和创业板是最主要的公告减持发布板块,合计占到了接近60%,尤其是2013年至2015年的牛市期间,保持很高的减持股票只数,说明民营资本和产业资本是减持的主力军,他们一方面通过上市公司减持来改善生活,另一方面可以充分利用资本的力量提高自身实力,从而扩大规模,发展上市公司。深圳主板和上海主板都是从2009年减持只数逐渐减少到2012年达到最低后逐渐上升。这一点与增持整好相反,也说明高管对上市公司本身的估值判断还是比较准确的。

四、公告增减持与股票收益率相关性研究

不同的公告增减持类型对股价的影响不尽相同,并且会在公告增减持发布之日前后较短的时间内对股价产生影响。通过分析公告增减持日前后的30个交易日里相对中证500的超额收益率变化,以此判断公告增减持和股票收益率是否具有相关性。

(一)公告增持日前后收益率分析

如图5所示是从2009年至2015年公告增持前后30个交易日股票单日收益率及累计收益率曲线。从图中可以看出,股票的单日收益率在公告前几天已开始有超额上涨,说明增持人已经开始大量买入,拉高了股价。公告发布当天取得最大单日正收益率,一方面是因为增持人的买入,另一方面可能是有其他的投资者知道了该公告增持利好。之后单日收益率快速回落,回归到正常的收益率区间,说明该利好已被市场短期快速反应完成。公告增持后单日收益率基本都保持正收益,说明投资者并没有因为利好完毕而卖出。累计收益率在整个过程中保持稳定增长,在公告发布日前后快速上涨反应公告增持利好,之后并没有发生回撤,说明市场认可该利好,并给该上市公司重新估值完毕。

由于2015年下半年的股灾对市场产生了很大的冲击,监管部门强制要求上市公司的大股东和高管增持股票,导致市场监管影响了自由市场本身的运作规律。去掉2015年下半年的增持数据,分析剩余时间段公告增持和股票收益率的关系。如图所示是从2009年至2015年6月底公告增持前后30个交易日股票单日收益率及累计收益率曲线。从图6中可以看出,股票的单日收益率在公告前几天已开始有超额上涨,不论是上涨的天数还是上涨的幅度均高于有股灾的数据,说明股灾的暴跌影响了统计数据。累计收益率在整个过程中保持稳定增长,但公告增持的涨幅远低于有股灾的数据,说明股灾的暴跌后的大幅反弹影响了统计数据。

(二)公告减持日前后收益率分析

如图所示是从2009年至2015年,公告减持前后30个交易日股票单日收益率及累计收益率曲线。从图7中可以看出,股票的单日收益率在公告前几天已开始有超额上涨,且上涨的幅度非常高,说明减持的股东普遍会在拉高股价后减持。公告发布前两天取得最大单日正收益率并在前一天快速下降,说明减持对股价造成了打压。发布公告日当天取得最大负收益,说明该利空负面影响了股票的收益率。之后股票收益率持续保持在一个小范围区间震荡。累计收益率前期增长强劲,并在公告发布后保持横盘,说明大股东在股票高出估值区间后快速减持,导致该股票在市场上不再被认可。考虑到中小盘相对中证500本身就有的超额收益,减持后的股票相对其他股票有负的收益。

五、结论

通过对我国A股上市公司从2009年到2015年发布的公告增减持数据进行了实证分析。可知:

1.公告增减持每年的金额和股票只数都稳步增加,其中减持的增速明显快于增持,一方面和上市公司总数增加有关,另一方面和民营企业增多,公司市值不断变大有关。

2.股灾期间由于受到政策上的强制影响,增持因子受到的非市场因素影响很大。会影响以后对该因子的认识和历史回测。

3.从板块方面看,主板是公告增持的主力,中小板和创业板是减持的主力。说明国企对资本市场的健康稳定发展,起到了很大的作用,而民企的投资人从资本市场获取了大量的资金。

4.上市公司公告增减持之前股价会有一定程度的提前反应。利好类型的公告增减持在预告之前能获得一定的正收益,利空类型的公告增减持在预告之前会有一定的负收益。

[1]邓兴,2015:《我国A股上市公司大股东增持短期市场效应研究》,《时代金融》总第607期

[2]唐松、温德尔、赵良玉、刘玉,2014:《大股东股份增持的动机与效应研究》,《财经研究》第40卷第12期

[3]杨召,2012:《上市公司内部人增持行为的实证研究》,《财政与金融》第11期

[4]刘娜,2013:《上市公司大股东增持的市场效应及动因分析》,《西部金融》第9期

[5]黄幸娟、严子淳、杨慧,2014:《投资者关系管理、大股东增持与公司绩效》,《现代管理科学》第12期

[6]田秀娜,郭天亮,2015:《大股东增持行为下的市场效应分析》,《财经界》第29期

[7]方天亮,2010:《大股东增持与公司股价短期波动的实证研究》,《统计与决策》第 12 期(总第 312 期)。

[8]刘海波,2015:《浅析大股东增持的市场效应——以隆平高科为例》,《北方经贸》第4期

[9]于海云,王则斌,2010:《财务绩效、大股东控股能力与大股东增持行为--来自我国沪深股市大股东增持的经验证据》,《财会通讯》第33期

[10]李俊峰,王汀汀,张太原,2011:《上市公司大股东增持公告效应及动机分析》 ,《中国社会科学》第4期

[11]刘一辰,2015:《我国上市公司大股东增持股票的动机和后果分析》,《市场论坛》第6期