P2P网贷平台的信用风险现实化控制机制初探

——以征信机制为视角

郭壬癸

(武汉大学 法学院,湖北 武汉 430000)

P2P网贷平台的信用风险现实化控制机制初探

——以征信机制为视角

郭壬癸

(武汉大学 法学院,湖北 武汉 430000)

随着互联网的快速发展,金融活动开始在互联网领域滥觞和发展。P2P网贷平台为中小企业融资以及个人贷款和投资提供了机会,P2P平台是市场主体在市场活动中的资金融通。但是P2P网贷平台的发展过程中已经暴露了很多风险,特别是信用风险。征信机制的作用是预防信用风险,而我国征信制度还不完善,文章将从P2P网贷平台的征信机制出发,谈谈P2P平台的信用风险现实化控制。

P2P网贷平台;信用风险;征信机制

[DOI]10.13939/j.cnki.zgsc.2016.46.067

1 引 言

随着互联网的快速发展,金融活动开始在互联网领域滥觞和发展。P2P网贷平台,是指采取相应的技术在互联网上建立网站和设计相应的软件,从事网络借贷服务的企业或者机构。现阶段我国中小企业和个人难以从银行获得信用贷款,资金来源相对匮乏。2016年8月14日,银监会、工信部、公安部、国家互联网信息办公室联合发布《网络借贷信息中介机构业务活动管理暂行办法》(下文简称《暂行办法》),虽然使得P2P网贷平台运行进入了有法可依的时代,但是对于如何避免信用风险的可操作法律框架,并没有提出完善的可行规制方案。《暂行办法》将网络借贷定义为个体和个体支架通过互联网平台实现的直接借贷;而P2P网贷平台成为网络借贷信息中介机构,即依法设立,专门从事网络借贷信息中介业务的金融信息公司。P2P网贷平台的发展是网络借贷平台理论的理论现实化,此理论原先是孟加拉国的尤努斯博士首创的小额信贷理论。①“小额信贷理论的本意是通过社会捐赠获得资金来源,以扶贫为目标开展针对贫困人口的现代业务。但是随着该理论的逐步发展,出现了一个新的理论分支,关注非正式金融和小额信贷、中小企业发展与小额信贷的关系分析。”引自刘晶明:《网络借贷平台视角下我国网络金融的法律风险与规制》,载于《法学杂志》2015年第9期。小额信贷理论的发展出现的分支就是网络借贷理论,在此理论的指导下,全世界第一个网络借贷平台Zopa(Zone of Possible Agreement),翻译为“契约空间”,在英国首都伦敦正式上线,后来世界各国开始出现。本文试图初步对于P2P网贷平台征信机制与银行的征信机制之间的关系进行分析,然后提出相应的建议来防范和解决P2P网贷平台存在信用风险。

2 典型P2P网贷平台的信用风险与征信机制的关系分析

中国人民银行颁布的《征信业管理条例》第二条规定,征信业务是指对企事业单位等机构的信用信息和个人的信用信息进行采集、管理、保存、加工,并提供给信息使用者的活动。此处的“征信”的关键在于,把收集的、关于企事业单位等机构和个人的信用信息进行共享,向外对第三方进行披露。而征信的真正威力就在于此,通过对第三方披露相关当事人的信用信息,从而影响当事人的社会评价,进一步影响当事人与第三方的商业合作,使其丧失商业机会。而P2P网贷平台的征信机制大部分局限于贷前调查,主要调查借款人的真实身份以及资产情况,从而评估其还款能力和贷款的合法用途。P2P网贷平台一般获得的用户信息作为商业秘密不得对外公开、共享。[1]目前大部分的P2P网贷平台的征信业务都未曾与中国人民银行征信中心相对接,P2P网贷平台对于用户的信息的收集仅仅局限于本平台内部提供给投资人使用。P2P网贷平台在用户违约后,将其信息放入本机构内部的“黑名单”或者“公民信息系统”都只是内部的信息披露,并不能在整个市场中共享,更别谈与中国人民银行的金融信用信息基础数据库衔接。有学者实证研究表明:信用评级与借款人的违约率存在显著的负相关;分期付款的借款人,借款违约开始于借款后的3~4月,在借款后的5 ~6月该比例急剧上升,违约高峰期均出现在借款中后期。[2]由此可见,不同的征信机制,对于P2P网贷平台的信用风险有着不同的影响。笔者定量选取几个典型标本,以各个模式的典型标本分析不同模式的P2P网贷平台的征信机制及其对信用风险的现实影响。

2.1 拍拍贷模式

拍拍贷模式在收集用户信息时,基本上采取了一维式的线上作业方法。对于用户提供的身份信息、联系方式、邮箱信息、住址信息、工作信息、资产信息,全部是在网络平台上进行。一旦借款人提供虚假或者暂时的身份、联系方式、工作信息和地址,那么到还款时就会出现“跑路”现象。比如资产是一台机器的话,借款人相关信息虚假,那么一台机器拍卖价格多数情况下无法满足应还款项要求;甚至出现人和机器都消失的情况。因此拍拍贷这种纯粹的线上收集用户信息的方式的信用风险大,容易出现违约和无法偿还应还款项本金和利息的现象。

2.2 陆金所模式

陆金所模式的用户信息收集是公司的线上与线下结合模式。线上部分是用户提供相关的身份、地址、联系方式、资金情况以及用户在网站上由cookie设置留下来的信息;线下部分是陆金所通过自己公司的员工亲自去调查审核用户的真实信息、资产负债情况、信用情况等信息。此种方式调查的情况有限,并不能有效反映用户的真实信用信息,比如用户在银行的相关情况,作为用户的隐私,无法得到查询。此种模式的信用风险较大,借款人违约率较高。

2.3 宜人贷模式

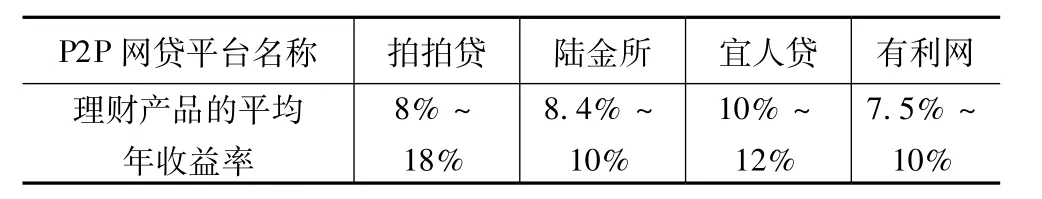

宜人贷收集用户信息的方式是自身的线上收集、线下审查以及与中国人民银行的征信中心合作模式。用户的身份、住址、资产、信用情况,不是一味地在线上直线就行;而是在线下针对用户本身进行充分的真实情况调查,进行贷前审核,并且要求用户提供中国人民银行征信中心的信用报告,几项数据综合起来研究决定用户的信用,提供给投资人。虽然宜人贷的信用风险控制措施比较严密,但是仍然存在信用风险。首先,宜人贷收集的用户信用信息和央行的是独立分开的,彼此之间可能出现重合情况,并不能十分有效地反映用户的真实情况;其次,宜人贷的理财产品的年华率相对较低,而且还要提取部分的风险备付金,所以相对其他P2P网贷平台的成本较高。但是此种模式的信用风险已经得到很好的控制,相对来说比较小。但是宜人贷采取风险备付金模式,而风险备付金来源于借款合同的到期履行中的款项,一旦出现违约,风险备付金池里的资金相当于减少了两次;特别是平台的自律出现瑕疵,信用风险随之增加。具体数据见下表。

数据表

3 P2P网贷平台的信用风险控制的对策建议

3.1 将P2P网贷平台的征信机制纳入中国人民银行征信系统的管理中

P2P网贷平台基本上都设立了征信机制,在其征信机制中,对于用户与其平台有关的业务产生的信用信息都有所记录,例如用户的基本身份信息、地址、联系方式信息、工作与资产信息、贷款与履约信息等。在P2P网贷平台收集的信息中,涉及中国人民银行征信系统中并没有记录相关信用信息;中国人民银行征信系统也包含了P2P网贷平台没有涉及的信用信息。因此将P2P网贷平台的征信机制与中国人民银行征信系统连接起来,由中国人民银行统一管理,那么P2P网贷平台的征信活动更加合法正规,而且有助于网贷平台判断用户的信用情况。《征信业管理条例》第29条规定,从事信贷业务的机构应当向金融信用基础数据库提供信贷信息。所以此类P2P网贷平台的征信机制中有关信贷信息理应上报给中国人民银行征信中心,在与中国人民银行征信系统衔接过程中,主要处理信贷信息之外的用户信用信息。将P2P网贷平台的征信机制纳入中国人民银行征信系统的管理过程中,“多渠道的信用信息相互认证”,[2]有助于更加准确、完整、真实地反映用户的信用信息,而用户信息越准确、越真实,用户违约率越低,P2P网贷平台的信用风险越低。

3.2 P2P网贷平台的征信机制应吸收综合性信用评级机制

大部分P2P网贷平台目前的征信机制的考量指标都归于单一,主要还是依赖审核人员的主观判断,没有建立一套完整综合性信用评级制度。P2P网贷平台可以学习有利网的FICO信用分制度。所谓FICO信用制度是来自美国个人消费信用评估公司,它利用高达100万的大样本数据,来刻画消费者的信用、品德、支付能力等指标,然后根据事先研究的打分规则,得到消费者的信用分。通过综合性的信用评级机制,可以有效地反映用户的信用情况,控制信用风险。

3.3 在征信机制中建立动态监控管理系统

基于用户的违约率会随着履约的时间的推移而升高,大部分违约情况发生在中后期,所以有必要对用户的履约情况进行动态的监测和管理,特别是通过综合性信用评级,对信用评级中下等的用户,进行严密的动态监控,快速发现用户的违约迹象,及时要求用户进行还款或者采取行动以减少损失的措施,控制信用风险现实化。

3.4 工业和信息化部以及公安部与国家互联网信息办公室协同银监会共同监管

《暂行办法》中规定银监会负责管理和行为监督,各级人民政府负责本辖区的机构监督。公安部牵头负责网络服务的安全监管,依法打击违反网络安全监管的违法违规活动,打击网络借贷中的金融犯罪和相关犯罪。国家互联网信息办公室负责金融信息服务和信息内容等的监督。因此各个部门在保证不妨碍互联网金融创新的前提下,协同监管、分类监管、适度监管,从而趋利避害,使得P2P网贷平台健康发展。

[1]曹亚廷.P2P网贷与征信系统关系研究[J].征信,2014 (11).

[2]顾慧莹,姚铮.P2P网络借贷平台中借款人违约风险影响因素研究——以WDW为例[J].上海经济研究,2015(11).

[3]彼特·仁顿.借贷俱乐部简史[M].第一财经新金融研究中心,译.北京:中国经济出版社,2013.

[4]徐磊.“互联网+”战略下P2P网络借贷服务中小微企业发展问题研究[J].商业经济研究,2015(36).

[5]宋丽平,张利坤,徐玮.P2P网络借贷个人信用风险评估[J].财会月刊,2015(35).

[6]胡旻昱,孟庆军.P2P网贷平台发展中的风险及其系统分析[J].武汉金融,2014(6).

[7]交通银行金融研究中心课题组.P2P网贷全景透视与银行对策研究[J].互联网金融,2015(10).

[8]肖岳.P2P监管正当时[J].金融法务,2016(1).

[9]陈杏头.P2P网贷与小微企业共发展:现状、问题、对策与建议[J].特别聚焦·互联网金融,2015(1).

[10]伍坚.我国P2P网贷平台监管的制度构建[J].法学,2015(4).

[11]雷舰.我国P2P网贷行业发展现状、问题及监管对策[J].国际金融,2014(8).[12]韦起,张强.我国网贷平台对商业银行风险溢出效应的实证研究[J].金融评论,2015(3).

[13]王嵩青,田芸,沈霞.征信视角下P2P网贷模式的信用风险探析[J].征信,2014(12).

[14]李逸凡.比较与借鉴——美国与中国P2P网贷平台的发展[J].理论月刊,2014(10).

[15]冯果,蒋莎莎.论我国P2P网络借贷平台的异化及其监管[J].法商研究,2013(5).

[16]刘明晶.网络借贷平台视角下我国网络金融的法律风险与规制[J].法学杂志,2015(9).

[17]林蔚.完善P2P网贷平台风险防范的法律思考[J].华南师范大学学报:社会科学版,2015(3).

郭壬癸,武汉大学法学院,硕士研究生。