人民币的SDR时代:外汇交易前景广阔

文/王家强 编辑/孙艳芳

人民币的SDR时代:外汇交易前景广阔

文/王家强 编辑/孙艳芳

SDR时代,人民币将在全球外汇交易市场扮演更为重要的角色,地域、货币对、产品和交易对手分布都将更加多元化,为国际货币体系增加新的动力。

2016年9月1日,国际清算银行(BIS)公布了三年一度的全球外汇市场调查数据,人民币在全球外汇市场跃升为第八大交易货币。10月1日,人民币正式加入国际货币基金组织特别提款权(SDR)货币篮子。对照其他SDR货币篮子的发展情况。SDR时代,人民币将在全球外汇交易市场扮演更为重要的角色,地域、货币对、产品和交易对手分布都将更加多元化,为国际货币体系增加新的动力。不过,我国人民币外汇交易相关改革和市场发展仍存在短板,为此笔者提出相应政策建议。

有望跃居第五大外汇交易货币

外汇交易是一国货币汇率市场化和国际化程度的综合反映指标之一。外汇市场的活跃程度反映了一国实体经济对外开放度、汇率波动程度、金融市场深度,以及市场主体基于经贸活动、风险管理产生的用汇与投资、交易需求。

加入SDR将从如下方面推动人民币外汇交易的增长:一是为适应加入SDR在汇率、利率方面的客观要求,中国加快推动了人民币利率市场化与汇率形成机制的改革,而波动是活跃市场交易的源动力,市场主体对人民币市场的投资、投机交易,以及基于风险管理需求的交易都将被激发出来。二是人民币作为国际储备货币的地位将得到认同和强化,更多的国家将购买和增持人民币资产,从而会产生新的交易需求。为适应国际社会的这一需求,近期以深港通获批、银行间债券市场和外汇市场对境外投资者放开为代表,中国金融市场的开放度进一步上升。三是中国通过与国际社会深入合作,进一步扩大了SDR的使用范围,这也将进一步推动人民币国际化的步伐。例如近期世界银行发行SDR计价债券,以人民币清算交割。与此同时,与人民币开展直接交易的货币不断拓展,双边货币互换安排不断增加,跨境人民币支付系统(CIPS)和海外人民币清算安排的建设,都为人民币外汇交易量的增加铺下了高速公路。

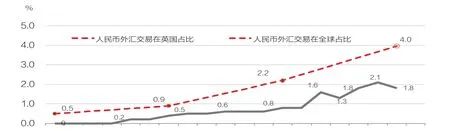

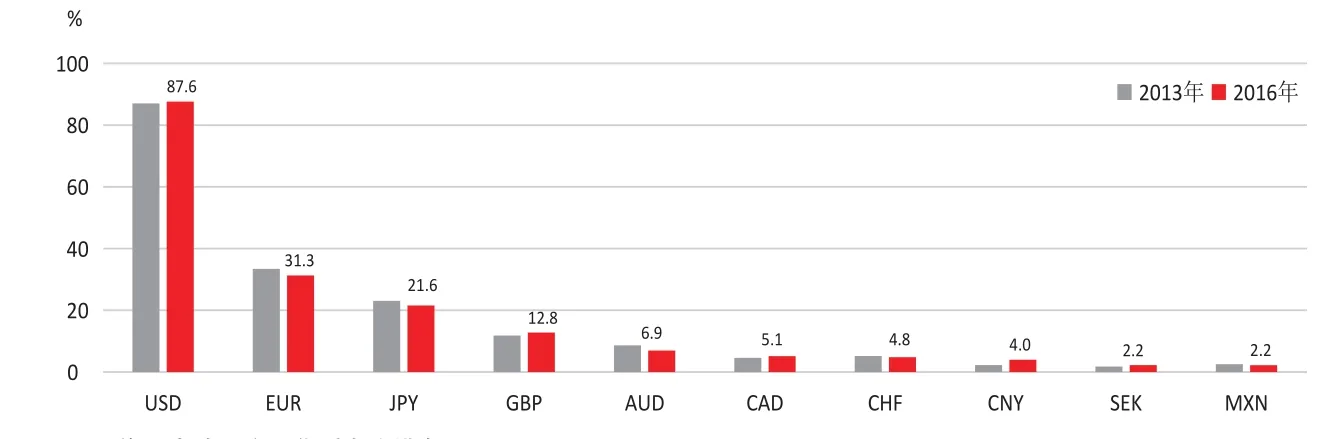

过去9年以来,人民币外汇交易市场跨越式发展。按照这一发展态势,赶超瑞郎、澳元和加元成为第五大交易货币指日可待。根据BIS的最新调查,2016年4月,全球日均外汇交易量为5.09万亿美元,较2013年的调查下降了5.0%;而人民币交易量则逆势大增69%至2020亿美元,全球占比几乎翻倍至4.0%(见图1),跃居为第八大交易货币,且这一结果还是在2016年以来人民币外汇交易因受相关政策收紧影响而有所抑制的情况下达到的。4.0%的比例距离澳元、加元和瑞郎非常接近(见图2)。笔者认为,在下一轮调查(2019年4月)中,人民币交易量在全球占比再翻一倍,跃升为第五大交易货币将是大概率事件。

交易的地域范围将进一步拓展

在电子化终端、网络化交易已经非常普及的情况下,外汇交易的地域分布更多地体现了各国外汇交易商的竞争实力、机构集聚程度和市场交易活跃度。从BIS调查数据的地理分布来看,目前全球外汇交易量的区域分布大致是欧洲占50%、亚太占25%、北美占20%,其余地区占5%。2016年4月,英国、美国、新加坡、香港和日本为前五大外汇市场,合计占全球交易量的77.2%,比2013年的75.2%和2010年的70.9%进一步上升。

人民币外汇交易主要集中在中国香港、中国内地、新加坡、英国和美国五地。五地合计人民币交易量占全球人民币交易量的93.3%(见表1),较上一年94.7%的比例有所下降,表明人民币外汇交易在地域上进一步拓展和分散化。特别是日本、韩国、澳大利亚和德国等主要市场的交易量增长率均超过了一倍以上。在离岸市场,中国香港和台湾的人民币外汇交易量在当地市场的份额最高,分别为17.7%和15.0%,其次是新加坡(8.2%)和韩国(5.5%),剩余其他市场的占比均未超过2%。当然,像瑞士、卢森堡等重要国际金融中心交易量较少,表明人民币国际化还有拓展空间。

人民币交易的地域分布表明,我国人民币外汇交易市场有待扩大。在任何国家,本土本币外汇交易具有重要地位,是适应本国外向型经济发展的需要。2016年4月,我国内地外汇市场人民币外汇交易量仅为日均553亿美元,远低于美元、欧元、日元和英镑等主要国际货币在本土的交易量,甚至不及澳元和瑞郎,与我国GDP规模和对外经贸规模在全球的地位很不相称。

表1 2016年4月全球人民币外汇交易量前十大市场

表2 2016年全球前十大外汇交易商

人民币加入SDR后,更多国家将人民币纳入外汇储备,这将促进人民币外汇交易进一步扩大在全球的地域分布。上海自贸区在金融开放方面的发展,特别是建设面向国际的外汇市场,将促进我国境内人民币外汇交易的更快发展;同时,英国脱欧将可能使伦敦国际金融中心在外汇交易市场的地位进一步下降,由此可以预期,未来亚太地区或将成为人民币外汇交易的主战场。

交易的结构性问题亟待改善

当前,人民币外汇交易市场的发展存在一些结构性问题。

从产品角度看,人民币外汇衍生品交易有待发展。全球外汇市场最大的两个种类是即期和外汇掉期交易,合计占全球外汇交易量的80%左右,其次是远期交易占14%,期权、货币互换及其他交易共占6%左右。与2013年相比,人民币外汇交易的产品结构发生了较大变化:即期和掉期交易分别大幅增长99%和116%,占比分别从28%和33%上升到33%和43%;货币互换交易则大幅增长4倍,但规模不大,占比仅为1%;远期交易和期权交易的规模基本不变,但占比下降。

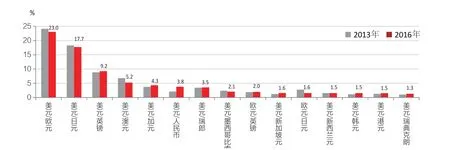

从货币对看,人民币外汇交易集中度过高。2016年4月,全球货币对交易量最大的是美元/欧元和美元/日元交易,在全球外汇市场交易量中分别占23.0%和17.7%;其次是美元/英镑(9.2%)、美元/澳元(5.2%)和美元/加元(4.3%)。美元/人民币交易量大幅增长,推动其占比从2.1%上升到3.8%,一举跃升为第六大交易货币对(2013年排名仅为第9位)(见图3)。该排名高于人民币交易量在全球的排名(第8位),表明人民币外汇交易主要集中于与美元的交易,与其他货币的交易则不活跃。在主要国际货币中,欧元、英镑、日元对美元的交易量分别占该货币所有外汇交易量的73.7%、82.2%和72.4%,而人民币与美元的货币对交易占人民币交易量的95.1%。这表明,虽然我国已经相继开通了与欧元、日元、英镑等13种货币的直接交易,但在实际交易中,很多业务依然通过美元交易后再转换,人民币对其他货币的报价能力亟待提高,交易活跃度有待提升。

从交易对手看,我国的人民币外汇交易商实力有待提升。2016年4月,大型外汇交易商之间的外汇交易市场份额自1995年以来首次增加,从2013年的39%增至42%。“其他金融机构”依然在外汇市场上占据主导地位,包括规模较小的商业银行及投资银行、养老基金、共同基金和对冲基金等买家。市场集中度有所下降。从《欧洲货币》杂志的调查看,2009年前五大银行占全球外汇市场61.5%的市场份额,2016年降至44.7%的历史低点(见表2)。目前,我国金融机构在全球外汇市场上尚无一家进入前15名,表明我国外汇市场的主体仍需培养壮大。

政策启示

全球外汇市场交易在全球经济金融格局、交易技术手段、金融创新和市场竞争等因素的影响下,始终处于变化发展之中。随着人民币加入SDR,人民币在全球外汇市场扮演的角色越来越重要。综合分析上述BIS的基础调查数据,可以得出对当前人民币国际化和我国外汇市场建设发展的如下启示。

图1 全球与英国人民币外汇交易占比

图2 前10大外汇交易货币占比排名

图3 前15大货币对交易全球占比变化情况

第一,持续实施改革开放政策,推进我国外汇市场建设和人民币国际化。外汇交易产品是管理相关风险、促进实体经济发展的重要金融工具。近几年来,人民币国际化取得了显著进展,人民币外汇交易在全球地位持续提升至第8位。我国的外汇市场建设也取得了新的发展,外汇交易量跃升至全球第13位,但与我国实体经济规模及影响力相比仍很不相称,持续推进相关开放政策应是深化改革的题中应有之义。特别是应充分利用好上海自贸区在引领开放政策、推动上海国际金融中心建设中的重要作用,将上海建设成为最重要的人民币交易中心,把握全球人民币定价的主导权。

第二,提升中资大银行的外汇交易能力,承担起人民币国际化主渠道的重任。迄今为止,全球主要的外汇交易商仍然来自美欧大型金融机构。他们在最主要的国际金融中心和外汇交易中心都拥有强大的核心竞争力,在电子交易手段方面亦保持领先。我国大型银行虽然在主要的国际金融中心实现了全面布局(如前五大外汇交易中心:伦敦、纽约、新加坡、香港和东京),但在当地市场仍不具备主导地位。在我国上海外汇交易市场地位仍不够强大的背景下,应持续推进中资大银行在主要国际金融中心的资源投入与核心能力建设,提升产品创新、直接报价和风险管理等综合能力,努力争夺外汇交易业务的市场份额。特别是在人民币交易业务方面,要掌握人民币报价的主导权,担当起人民币国际化主渠道的重任。

第三,推进人民币与非美元货币直接交易市场的发展。全球人民币交易量中95%依然是人民币与美元的货币对交易,这个占比远远高于其他主要货币。这表明,市场上人民币汇率的定价仍然对美元汇率有极大的依赖度。随着今年10月人民币正式纳入SDR货币篮子,人民币不应与篮子中任何货币存在系统性关联,而是要适应我国国情,寻找浮动的根基和价值基础。因此,要持续完善当前“参考一揽子货币、有管理的浮动汇率”制度,加快人民币与非美元货币直接交易市场的发展,降低人民币外汇交易对美元交易的依赖度,为全球投资者提供更为完善的人民币汇率定价机制,为人民币担当国际货币,创造更好的基础条件。

第四,加大政策支持力度,促进人民币利率与汇率交易的产品创新。全球人民币交易中的外汇衍生品、利率衍生品交易量依然较小,在人民币国际化持续推进,利率、汇率市场化不断深化的背景下,这一状况已不能适应投资者日益增长的人民币利率、汇率风险管理的需求。对待金融衍生品交易,一方面要继续稳步推进短期资本账户开放进程,吸引更多有经验、有实力的境外投资者参与人民币衍生品交易;另一方面,更要大力支持中资大银行对交易人才的培养,加大相关配套基础设施建设,强化宏观金融审慎监管水平,提升对跨境资本流动和复杂金融交易的监管能力。

作者单位:中国银行国际金融研究所