基于金融资产配置差异的家庭财务状况比较分析

山东外贸职业学院 袁金宇

基于金融资产配置差异的家庭财务状况比较分析

山东外贸职业学院袁金宇

居民家庭资产的增加和金融工具的多样化使家庭资产配置日益多元。本文围绕家庭金融资产不同配置类型分析一定市场环境下家庭财务状况的变化,界定金融资产配置差异对家庭财务状况的动态影响,为居民提高家庭投资理财活动收益、保证家庭资产安全、科学地进行家庭金融资产配置提供参考。

家庭资产配置财务状况

2015年6月及7月,我国A股出现断崖式下跌,政府为稳定股票市场防范金融风险动用各种政策进行救市,但连续多次均未能止住跌势,上证指数由2015年6月15日最高5178点下跌至7月9日的3373点,下跌34.85%,千余只个股下跌超50%以上。指数与个股股价的巨幅下挫直接导致家庭股票资产投资收益缩水甚至严重亏损。据统计,截至2015年7月14日,中国家庭持有股权账面财富缩水6.8-16.5万亿元,更有甚者由于参与融资融券、场外配资交易等杠杆交易最终由于股市系统性风险、流动性缺失被迫平仓,导致血本无归,甚至整个家庭财务体系的崩溃。短时间内家庭财富的巨幅缩水是由众多因素导致的,既与金融市场、产品变化等外部因素有关,又与家庭投资偏好、风险意识、资产配置直接相关。居民家庭在既定条件下适应金融环境的新变化,以金融资产构成优化为重点,界定金融资产配置差异对家庭资产负债表的动态影响既是提高家庭投资理财活动收益的手段,也是保证家庭资产安全的必要准备。

一、家庭金融资产配置特征

资产配置是指依据实现理财目标需要,按资产风险最低与报酬最佳原则,将资金有效地分配在不同类型资产上,构建达到增强投资组合报酬与控制风险目的的资产投资组合。随着金融工具广泛创新、互联网金融飞速发展,在较大财富效应追求和较好的财富示范效应下,居民的金融资产配置意识觉醒,我国家庭金融资产配置呈现新特征。

(一)银行储蓄存款仍为家庭主要资产,但占比下降明显一直以来,我国居民热衷于持有银行存款,2005年以前居民银行存款占金融资产总额达70%以上,但近几年这一比率有所下降,2013年仅为55.35%(见图1)。据2014年金融统计数据报告,当年我国人民币存款余额为113.86万亿元,同比少增3.08万亿元,使得居民银行存款在金融资产总额中占比进一步下降,这表明我国居民一直以来将银行存款作为金融资产首选的习惯有所变化。

(二)股票等高风险资产持有比例上升为获取较高的投资收益,部分家庭加大高风险资产配置。较为典型的是近几年股票和基金的持有比率明显上升。从2004~2013年占比架构来看,基金与股票占金融资产的比重分别由1.1%、4.8%上升到1.5%和11.8%。截止2015年7月24日,我国沪深股票市值达44.8559万亿元,依据刘楹(2007)的核算方法,当日我国居民持有股票资产市值达26.9135万亿,接近2007年5.5838万亿元的5倍,占比也远高于2007年的15.4%。

图1 居民储蓄存款占比图

(三)银行理财产品成为居民金融资产配置的宠儿《2014年中国银行业理财业务发展报告》显示,2014年我国银行理财产品收益率远高于银行存款利率,各理财产品收益均值达5.13%;截止2014年底,人民币理财产品发行总量63386个,较2013年增长47.94%;理财产品众多,居民购买也十分积极且收益明显。数据显示,2014年银行理财资金增长46.78%,至2014年年末理财余额突破15亿元,为个人直接创造超过4410亿元财富收益,同比增长38.68%。广泛的市场供给和较大的收益优势有效吸引居民购买银行理财产品并获取较高投资回报,银行理财产品已成为居民金融资产配置的重要部分。

(四)杠杆性投资工具已进入家庭资产配置随着金融市场发展,现今可运用的杠杆工具很多,如以外汇、黄金、白银、燃油等为标的的杠杆交易和以股票、股票指数为标的的杠杆交易等。前者一般仅需1%的保证金,能达到100倍杠杆,由于风险很大,一般投资者参与不多。但伴随着股票市场行情的启动,越来越多的居民参与以股票为标的的杠杆交易,最常见的是融资融券和场外配资交易。据同花顺数据中心数据显示,2015年6月30日我国沪深两市融资余额达20446.6651亿元,融券余额47.1991亿元,且融资融券余额最高达22610.8535亿元和99.5379亿元,杠杆性投资工具杠杆一般为1-2倍,风险较大。还有部分投资者利用场外配资进行交易,风险远高于券商融资交易,一般能达到2-5倍杠杆。家庭资产配置中杠杆工具的运用有利于提高投资收益,但同时也使得家庭资产风险加大。

(五)互联网金融产品成为家庭资产配置新贵2015年《中国互联网络发展状况统计报告》数据显示,至2014年末我国网民规模达6.49亿,互联网普及率达到47.9%。日益完善的互联网环境极大地保障了互联网金融的发展,快速形成了第三方支付、P2P网贷与众筹三足鼎立的互联网金融新局势。互联网金融产品凭借收益优势逐步成为家庭金融资产配置的新宠。以余额宝为例,上线两年多来,投资者规模迅速达到2.26亿,2015年二季度余额宝的基金净值更高达6133.8亿,成为全球货币市场三大基金之一,这充分反映居民配置互联网金融资产的新趋势。

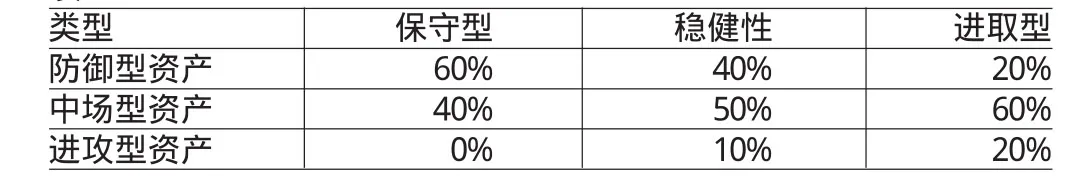

二、家庭资产配置类型及资产组合

家庭资产配置的差异缘于家庭成员构成、学历、收入、职业及风险偏好等方面的差异。居民家庭金融资产组合依据流动性、安全性、收益性区别,可分为防御型资产、中场型资产和进攻型资产。防御型资产是低风险、高流动性产品组合,包括定活期存款、货币基金、国债、1年期内定期储蓄存款等,以应对日常的必要生活开支、短期债务支出、突发的意外支出等。中场型资产是中风险、中收益产品组合,满足一些中长期的生活需要,如子女教育费用的储备、退休养老费用的储备、未来房产购买的准备、赡养父母的资金储备等,主要通过基金、蓝筹股票、指数投资等建立核心的投资组合,这类投资的风险可控、收益较高,在可承受的风险范围内获得超过通货膨胀的投资回报。进攻型资产是高风险、高收益产品组合,主要通过期货、融资融券及配资等金融衍生品、外汇宝、对冲基金、彩票等高风险、高收益的投资工具,博取尽可能高的投资回报。按照防御型、中场型、进攻型资产配置比例的差异可将不同家庭投资者划分为保守型、稳健型和积极型三种,在家庭不同生命周期应选择不同资产配置比例,随年龄段的变化做相应的调整。常见的三种类型资产配置比例如表1所示。

表1 不同投资者家庭资产配置比例

三、基本假设及金融资产配置差异说明

依据我国实际情况以及比较分析需要作如下假设:

假设1:家庭工资性收入增长率为5%、年通货膨胀率2%。依据金融市场情况金融资产投资增值收益水平基本假设为:现金、活期存款收益率为0.5%、货币基金收益率3%、国债4%、一年期定期存款2.5%、定投年金6%、理财产品5%、基金、股票、信托资产属于高收益、高风险资产,收益率假设分别为10%、20%、15%。综合考虑时,假设防御性资产、中场型资产和进攻型资产年收益率分别为2%、8%、20%。

假设2:甲、乙、丙三个家庭分属于保守型、稳健型、进取型投资者,其金融资产组合依据表1进行配置。假设2014年年末甲、乙、丙三者的资产负债情况见表2,2014年度末家庭总资产为470万元,自用型资产为170万元,金融资产总额300万元,且三者金融资产总额相同但配置比例不同,具体配置见表3。

假设3:在考察期间内,各自家庭仅按需要用收入盈余归还贷款,不用收入盈余投资。自用资产住房按5%增值,汽车按10%折旧。甲、乙、丙三者的年工资收入支出情况一致,年工资税收收入35万元、住房及汽车还贷7万元、日常生活开支5万元、其他非日常生活开支10万元。

由于资产配置存在差异,甲、乙、丙理财收益不一致。依据甲、乙、丙资产配置比率和防御性资产、中场型资产和进攻型资产2%、8%、20%年收益率以及2014年末各自家庭资产情况,可计算出甲、乙、丙上年度(2014年)理财收益,三者的理财收益分别为12.64万元、19.1万元、25.3万元。甲、乙、丙2014年度收支见表4。

表2 甲、乙、丙三个家庭资产负债表(单位:万元)

表3 甲、乙、丙三个家庭资产配置(单位:万元)

依据表3资产配置比率要求和保守型、稳健型、进取型家庭特征,在2014年12月31日资产负债表的基础上遵循原假设可得甲、乙、丙三个家庭2015年12月31日资产负债表。在2015年12月31日数据中,由于乙和丙分别存在10%和20%的进攻型资产,本部分资产均通过持有杠杆投资工具获益,这类工具可以是部分保证金交易的实物与金融期货交易。为简化分析,假定乙投资股票场内融资融券交易,以30万元股票资产为限,融资25万元,丙除了场内融资25万元外还采用场外2倍杠杆配资比例融入资金50万元,这两笔融资业务均计入投资负债,收入计入投资资产中的其他项目,分别为30万元和65万元。三个家庭2015年12月31日资产负债状况见表2。

表4 甲、乙、丙三个家庭2014年度收支表(单位:万元)

表5 甲、乙、丙三个家庭2015年度收支表(单位:万元)

四、不同金融资产配置家庭财务状况比较

依据各家庭资产配置额度与金融产品收益率假设,可计算出各自的资产与负债变化。依据假设与资产负债表资产配置情况可得2015年收支情况见表5。

为全面说明资产负债差异对家庭财务的影响,在甲、乙、丙2014年与2015年财务数据基础上,对3个家庭分别针对资产负债率、净资产偿付比率、收入负债比率、收入负债比率、金融资产权数、融资比率、投资与净资产比率、财务自由度等进行比较分析。各财务指标测算值和标准值见表6。由表6可知,保守型家庭甲资产配置由于进攻型金融资产配置为“0”,未进行杠杆投资交易,保守的资产配置有利于降低家庭资产负债率和提高的净资产偿付水平,随着负债的减少,收入负债率也将上升,但较为保守的资产配置使得家庭年度投资收益有限,短时间内难以实现财务自由。稳健型家庭虽然资产负债率有所上升,但投资负债增长规模有限,因此对资产负债表的影响有限,同时在杠杆的作用下,家庭资产权数上升,有利于家庭更多的获取投资收益和实现财务自由。2014年度乙的财务自由度为0.764,到2015年达到1.039,依据标准值可知,乙基本实现了财务自由。进取型家庭较多投资进攻型资产减少防御型资产,使资产负债率和净资产偿付比率水平下降,即家庭债务负担加大。但有效地运用进攻型资产的杠杆作用,提高了年度投资收入,使得家庭收入负债率和投资与净资产比率上升明显,而且较快地实现了财务自由。另外由于进取型资产配置中杠杆资产达到20%,投资收益极易受到杠杆标的价格波动的影响,使账面收益甚至本金受到威胁。

表6 甲、乙、丙三个家庭相关财务指标测算值和标准值

五、结论与建议

家庭资产配置差异会影响家庭资产负债率和净资产偿付比率,家庭资产配置越激进,家庭负债水平越高,偿债压力越大;但激进的资产配置加大了杠杆性资产的运用,有利于家庭投资收入的增加,有利于家庭负债比率的优化,促使家庭加快实现财务自由。

家庭资产配置对家庭财务的影响差异表明科学地进行家庭资产配置十分必要。家庭在进行资产配置时要注意以下方面:一是严格设置保险资产,建好家庭的第一道防护堤。保守型资产配置家庭虽然不用担心负债水平的恶化,但较慢的财富增长速度使得家庭难以实现财务自由,难以通过自身积累消化风险。稳健型和进取型资产配置杠杆性工具的高风险使得投资收入具备很大的不确定性,保险资产配置更加重要。二是牢记风险与收益的同向性,严格控制进攻型资产配置比率。三是要及时检查自身财务状况,并调整配置避免风险。任何类型的资产配置都不是死板硬套,而是进退自如,经常进行财务指标自检,并调整资产配置,优化财务状况必将有利于家庭财务稳定。

[1]张屹山、华淑蕊、赵文胜:《中国居民家庭收入结构、金融资产配置与消费》,《华东经济管理》2015年第3期。

[2]刘楹、杜胜、谢丽娟:《国内银行理财产品市场的发展状况与趋势》,《西南金融》2007年第6期。

[3]孔旭昶:《宏观视角下中国家庭金融资产配置的实证研究》,《对外经济贸易大学》2013年第5期。

(编辑朱珊珊)