稀土资源税改革对企业价值的影响研究*

——基于事件研究法

江西理工大学经济管理学院 王证 赖丹

稀土资源税改革对企业价值的影响研究*

——基于事件研究法

江西理工大学经济管理学院王证赖丹

2015年开始,稀土资源税展开了“从量”到“从价”计税方式的改革,稀土资源税改革自此进入实质性阶段。本文运用事件研究法分析此次改革对稀土企业价值产生的影响,实证结果表明,从价计征改革给稀土行业带来了正向价值效应;无论是前端企业还是后端企业,在事件日都取得了较高的正异常报酬率;前端企业获得的累计异常报酬率始终高于后端企业。最后,笔者此基础上提出设置合理的浮动税率、改革计税依据等建议。

稀土行业资源税从价计征改革事件研究法

一、引言

稀土素有“工业维生素”之称,被视为重要的战略资源,无论是在国家经济还是国家安全方面都占据着非常重要的地位。我国虽是世界公认的稀土大国,但绝非稀土强国,稀土产业的发展长期停留在以采选、冶炼为主的前端,后端应用产业发展仍较滞后。影响稀土产业发展的因素有很多,根本原因在于我国并未形成一套稳定的稀土资源定价机制,从而导致现行的稀土价格无法真正反映稀土资源的战略价值,前端开采企业获取超额利润,无心向后发展。稀土资源开采过程中对环境的破坏引起的环境负外部性成本,以及稀土资源耗竭导致的代际成本在现行稀土资源定价机制中未能完全体现出来。资源税制度在稀土资源定价机制中有着举足轻重的作用。然而,稀土资源税从量计征方式征收的资源税额明显偏低,无法体现出稀土资源的真实价值。

二、文献综述

随着中国“稀土案”的败诉,稀土资源税从量计征导致资源税与价格完全脱节的缺陷被无限放大,关于稀土资源税从价计征改革的呼声也越来越高。赖丹(2014)认为应当将资源税计税方式改为从价计征,从而发挥稀土资源价税联动作用。吴一丁、钟怡宏(2014)认为应当改革完善稀土资源和环境税费的征收及运行体制。杜凤莲、王媛(2015)建议将稀土出口管制政策转变为从价计征资源税,从而减少贸易摩擦。经过研究与探讨,财政部、国家税务总局发布关于实施稀土资源税改革的方案,决定于2015年5月1日起实施稀土资源税清费立税、从价计征改革。稀土资源税自此进入实质性的改革阶段。此次稀土资源税改革必将对稀土行业的发展产生深远的影响,而稀土企业作为资源税的微观承受主体,改革产生的影响会第一时间反映到稀土企业价值上来。那么,稀土资源税从价计征改革对于稀土企业价值究竟是正向的促进作用,还是负向的降低作用?对稀土行业不同产业链的影响有何区别?从价计征改革是否是稀土资源税改革的终点?这些问题都值得深入研究。

目前,不少学者展开了关于资源税从价计征改革效应研究。辛洪波(2014)认为煤炭资源税改革对经济总量的影响较小,且能产生“双重红利”,有利于推动经济增长方式转型和产业结构升级。曾国华等(2014)发现随着资源税制度的改革,现行稀土实际成本逐渐趋近于完全成本。金成晓、张东敏(2015)认为油气从价税改革不仅有利于我国建立“两型”社会,也有利于缩小东西部差距,促进区域经济协调发展。综上所述,学者们的分析对象主要侧重于煤炭、石油以及天然气这些大类资源,对稀土资源的研究较少,且对从价计征改革效应持不同观点。由于稀土资源税改革时间不长,较难取得稀土企业的微观财务数据,已有研究主要集中在宏观理论层面的探讨。本文在此基础上,运用事件研究法对稀土资源税从价计征改革对企业价值的影响进行实证研究,以期发现改革过程中可能存在的问题,并提出相应的对策建议。

三、研究设计

(一)研究方法事件研究法(EventStudy)是一种实证研究方法,最早运用于金融领域。随着我国金融市场的不断完善,金融数据的可靠性和稳定性得到加强,越来越多的学者开始运用事件研究法进行实证分析,其适用的领域也在不断扩大。王玲、朱占红(2011)基于事件研究法对我国2006年以来创新政策中的税收优惠政策与公司价值的关系进行实证分析,蒋雪琴、陈海声(2010)和李嘉明、彭瑾(2015)等学者则将事件研究法应用于“营改增”政策的实施对公司股价影响研究,并得到了很好的实证效果。这说明事件研究法适用于政府税收政策的评价。稀土资源税从价计征改革对稀土产业发展有着实质性影响,股票市场作为市场情况的“晴雨表”,此次影响必将通过股票价格的变动得以体现,从而对稀土企业价值产生影响。故本文基于事件研究法对稀土资源税改革对企业价值的影响展开研究。

事件研究法的关键之处在于“事件日”的确定,事件日是指所要研究的事件以及市场知道该事件的日期。虽然财政部、国家税务总局于2015年4月30日发布通知,并从2015年5月1日起实施资源税从价计征改革,但该消息于2015年4月29日已见诸各大新闻报道,故应将2015年4月29日确定为“事件日”,即0日。本文假设稀土资源税改革对稀土产业发展是一利好消息。根据以往学者的研究经验,本文以事件日前110个交易日至前11个交易日共100个交易日作为估计期,用以估计稀土企业股票的预期收益率。以事件日前10个交易日至后10个交易日为事件期,共计21天。通过对平均异常报酬率及累计异常报酬率进行统计量检验来测算该事件对稀土企业价值波动效应。

异常报酬率ARit,即样本企业i在t日的实际报酬率Rit与预期报酬率E(Rit)的差额,本文的预期报酬率E(Rit)采用市场模式估计。公式表达如下:

式中,αi及βi为估计参数,通过对各只股票事件日前100个交易日的实际报酬率与市场报酬率进行回归求得。εit为误差项,即日异常报酬率,Rmt为市场报酬率。ARt为平均异常报酬率,根据所有样本公司在t日的异常报酬率平均得到。再逐期对平均异常报酬率加总,得到累计异常报酬率CARt。

(二)数据来源本文研究稀土资源税从价计征改革对企业价值的影响,与企业股票价格有直接联系,考虑到数据的可得性和可靠性,根据锐思金融数据库对“稀土永磁概念股”的归类并结合沪深两市A股市场的实际情况,按照以下的原则进行剔除:在估计期的100个交易日中发生长时间的停牌,如正海磁材、江粉磁材等;在事件期的21个交易日中发生停牌,如中钢天源、广晟有色等,剔除后一共得到21个样本公司。笔者在分析稀土资源税改革对整个产业影响的基础上,按照产业链的不同,以企业的主营业务为划分标准,进一步将稀土产业划分为前端产业和后端产业,考察此次改革对前、后端企业的影响。此外,本文运用Excel软件对原始数据进行整理,并通过SPSS20.0对平均异常报酬率及累计异常报酬率进行t检验。

四、实证结果与分析

(一)稀土全行业改革影响分析稀土资源税从价计征改革对稀土全行业的发展有着实质性作用,但影响究竟如何还需要通过实证分析加以考察。本文首先探讨此次改革对整个稀土行业企业价值的影响,分析是否对企业价值产生显著性影响,结果如表1所示。由表1可知,在整体研究的21个交易日内,有14个交易日通过了10%的显著性水平,12个交易日通过了5%的显著性水平,8个交易日通过了1%的显著性水平。由此可以看出,资源税改革消息的发布显著影响了稀土行业的股票报酬率。

表1 稀土全行业异常报酬率

稀土行业在宣布资源税改革前的第8天即获得了正的日异常报酬率,并且通过了10%的显著性检验,这很有可能是改革消息提前泄露,从而对市场产生了正向的刺激作用导致的。而消息公布的前三天日异常报酬率均为负值,在公布的当日即获得了6.73%的正向报酬,且都通过了5%显著性水平的检验,这表明市场将稀土资源税改革视为利好消息,促进了稀土上市公司股价的上涨。发布后5天内有4天的日异常报酬率为负,但未通过显著性检验,而接下来得6-10天的日异常报酬率均为正,且有3天通过了1%的显著性水平检验,说明在经过事件日的短暂上升后,市场进入观望阶段,从趋势看,日异常报酬率呈现出递增的态势。累计异常报酬率呈现出“先升后降再升”的趋势,到消息发布后的第10天达到最大值27.24%。这说明稀土资源税改革给稀土行业带来了正向的价值效应。

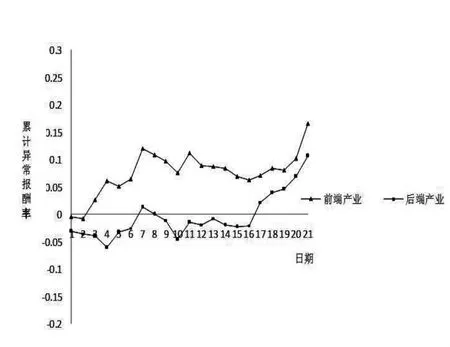

(二)稀土行业不同产业链改革影响对比前文分析了稀土整个行业的异常报酬率,发现资源税改革带来了正向的价值效应。为了更好地分析此次改革对稀土行业不同产业链的影响,下文对稀土前、后端产业价值影响进行对比分析,结果如图1所示。由图1可知,无论是前端产业还是后端产业,其累计异常报酬率均呈现出逐步上升的趋势,但是稳定性不足。前端产业除了事件日前的第9、10日累计异常报酬率为负以外,之后的交易日累计异常报酬率一直为正,虽然在事件日后出现了较大的降低,但在事件日后的第10个交易日上升至16.57%,提升明显。后端产业虽然呈现递增的趋势,但其累计异常报酬率在消息发布后的第6天前一直为负,在事件日当日的日异常报酬率由前一日的-3.5%上升为3.1%,体现了一定的正向效应,在事件日后也呈现出较为稳定的增长趋势。前端产业的累计异常报酬率始终大于后端产业,主要原因是前端产业是资源税的直接承担者,后端产业则是从稀土原材料价格的传导性体现出资源税的影响,因此前端产业获得的正向效应要大于后端产业,这与笔者的预期相一致。

图1 稀土行业前后端价值影响

五、结论及建议

通过前文的分析可知,稀土资源税从价计征改革给稀土行业带来了正向价值效应,从整体上提升了稀土企业市场价值。这说明从市场反应来看,投资者相信此次改革有利于促进稀土产业的健康发展。无论是前端产业还是后端产业,稀土企业在消息发布日都取得了较高的正异常报酬率,并且都通过了显著性检验。而前端企业获得的累计异常报酬率始终高于后端企业,表明资源税改革对前端产业产生了更加直接的影响。尽管从价计征改革促进了稀土企业价值的提升,但与税改的目标仍有一定的差距。对此,笔者提出以下几点建议:

(一)设置合理的浮动税率虽然此次改革重点考虑了轻稀土与重稀土战略地位的不同,针对不同地区设置不同的税率,在一定程度上体现了稀土资源价值差异。但具体到同一地区,税率的设置却采取了“一刀切”的形式,未考虑各矿产地区资源贫富、开采条件等方面的差异,不能很好地体现资源税级差收益的特性。因此笔者认为应当在现有税率的基础上,针对同一地区设置合理的浮动税率,从而更好地体现不同企业产生的级差收益。

(二)改革计税依据资源税从价计征后,依然以稀土资源销售量为计税依据,未销售的稀土资源不纳税,这对现存的企业过度开采问题无法起到很好的遏制作用。促使企业在稀土资源价格运行低位时选择囤积,在价格上涨时予以抛售。虽然从价征收方式会导致企业多交资源税,但同时也给企业带来了一定的利润操纵空间,尤其是中重稀土现行的税率较高,所得税后的税率达到20.25%,操纵空间极大。因此,笔者认为可以考虑将计税依据由销售量改为实际开采量或生产数量。这将促使企业根据企业价值最大化的目标合理安排开采活动,从而减少稀土资源的积压和浪费,使有限的资源能够得以更好的开发利用。

(三)降低前端产业的利润空间从前文的实证结果可知,前端企业价值提升显著高于后端企业,这说明在短期内,稀土资源税从价计征改革更加有利于推动前端产业的发展。这又将使得前端企业在此次改革中获取更多的超额利润,拉大与后端产业利润的差距,从而促使企业停留在前端,不利于稀土产业向后端应用型产业转型升级。因此,笔者认为理论上此次从价计征改革将在一定程度上增加稀土前端企业的资源税成本,因此要降低前端企业的资源税负转嫁能力,让前端企业承担大部分的资源税负,从而缩小前端产业的利润空间。

*本文系国家社会科学基金项目“促进稀土行业持续健康发展的资源环境税收政策研究”(项目编号:12BJY137)、国家自然科学基金应急研究项目“基于税费视角的稀土资源开发利用中的环境价值补偿政策研究”(项目编号:71241024)阶段性研究成果。

[1]赖丹:《基于微观视角的我国稀土采矿业盈利稳定性分析》,《稀土》2014年第3期。

[2]吴一丁、钟怡宏:《基于完全成本的稀土精矿成本与收益分析——以包钢稀土为例》,《财会通讯》2014年第17期。

[3]杜凤莲、王媛:《战略性资源关税的替代性政策研究——以稀土出口为例》,《经济科学》2015年第3期。

[4]辛洪波:《我国煤炭资源税从价税率选择及宏观经济影响模拟研究》,《价格理论与实践》2014年第10期。

[5]曾国华、吴雯雯、余来文:《完全成本视角下离子型稀土合理价格的重构》,《现代管理科学》2014年第3期。

[6]金成晓、张东敏、王静敏:《我国油气资源税由从量计征改为从价计征的政策效应——基于双重差分法的计量分析》,《财经理论与实践》2015年第5期。

[7]王玲、朱占红:《基于事件分析法的国家创新政策对高新技术产业的影响分析》,《科学学与科学技术管理》2011年第9期。

[8]蒋雪琴、陈海声:《增值税转型对制造业上市公司股价影响的实证研究——基于事件研究法》,《中国管理信息化》2010年第16期。

[9]李嘉明、彭瑾、刘溢、张金若:《中国营业税改征增值税试点政策实施效果研究》,《重庆大学学报(社会科学版)》2015年第2期。

[10]沈中华、李建然:《事件研究法:财务与会计实证研究必备》,华泰文化事业公司2000年版。

(编辑朱珊珊)