基于协同论的金融产业系统运营状态评价研究

张品一 刘 超 高 扬

(北京工业大学经济与管理学院)

基于协同论的金融产业系统运营状态评价研究

张品一刘超高扬

(北京工业大学经济与管理学院)

金融产业系统具有复杂性和内部交互性,可划分为银行、证券和保险3个子系统,采用协同论和灰色关联理论,对这3个金融子系统内部和金融产业系统的运营状况进行协同评价。结果表明,2004~2013年三大金融子系统中,证券子系统的协同运营状态最好,银行子系统其次,保险子系统最差;而金融产业系统的运营状态处于较低水平,协同度在零上下波动,只有在2006~2007年和2009~2010年实现协调有序运营,其余年间均未实现有序运营。要想实现金融产业高效协同发展,需要金融产业所有子系统的运营状态都提高。

金融产业系统; 协同论; 灰色关联模型

金融是经济的核心,金融产业是支撑经济发展的关键要素。我国自改革开放以来,金融事业取得了长足的进步,不仅金融资产总额有了明显提高,而且金融制度、金融体系、金融市场等都得到了有效地拓展和完善,取得的成绩让世界瞩目。然而,由于我国存在经济基础薄弱、金融发展经验缺乏、地域和城乡经济发展不均衡等限制因素,在金融改革推进过程中,出现了金融资产分布不合理、中小企业融资难等问题,金融产业已经难以支撑当前经济发展和产业结构升级的新需求,金融失衡问题日益突出,成为制约我国金融效率提高和经济结构调整的主要因素[1]。针对现阶段金融产业出现的问题,有必要对金融产业的运行现状进行科学地分析评价。

金融产业系统是一个开放的、多层次的、包含多个子系统的复杂经济系统,具有非线性、自组织性、时滞性等特征,金融产业系统内部各子系统之间也存在着复杂的交互行为。基于此,在对金融产业系统运营状态进行评价时,需要在揭示其复杂性、非线性特征的基础上,考虑金融产业系统内部各子系统之间的相互作用。

现有金融产业评价的研究往往只针对某一个金融行业,难以揭示金融产业系统整体的状态,并且研究方法多采用数据包络分析模型(DEA)、主成分分析法、因子分析法等综合评价法,这些方法基于线性理论基础,对于金融产业系统这类充满非线性特征的复杂问题有一定的局限性[2]。随着金融产业系统的开放性和金融环境的复杂性的不断提高,金融产业系统评价的科学性要求越来越突出,非线性科学的发展恰好为解决此类问题提供了科学方法。

本研究结合我国金融产业系统的实际运营情况,通过非线性科学中的协同论和灰色关联模型GM(1,n),构建金融产业系统的协同度评价模型和金融产业各子系统的灰色协调发展关系模型,综合考虑金融产业子系统之间、子系统自身相互作用对市场运营状态的影响,对金融产业系统协调有序的运营状态进行评价,为科学地认识此状态提供依据,为推进金融产业持续发展提供理论参考和方法支持。

1 研究综述

国内外学者对如何评价金融产业这一热点问题做了大量研究,并取得了一定进展。学者们通过构建指标体系对金融产业进行分析,如李健等[3]从要素、功能和效率的角度,提出了金融结构合理性的评价标准,设计了一套涵盖金融产业结构、金融市场结构、融资结构、金融资产结构、金融开放结构5个方面的金融结构分析指标体系。然而,从整体上衡量金融结构,难以揭示不同金融产业对金融产业结构的影响。部分学者针对银行、证券等某一金融产业进行研究,提出了从流动性、盈利能力等方面设计评价指标,如赵永乐等[4]提出了影响商业银行效率的5种能力:盈利能力、抵御风险能力、流动能力、资源配置能力和创新能力;同样,郭翠荣等[5]从规模、盈利性、安全性、流动性、市场占有能力和发展能力6个方面构建商业银行竞争力评价指标体系;而顾海峰等[6]从偿债能力、盈利能力和风险控制能力3个方面衡量中国信托公司的运营效率。

在构建指标的基础上,学者们又进一步对金融产业运营进行评价:①基于DEA模型,周逢民等[7]及张鹤等[8]发现,国有商业银行(保险公司)的技术效率普遍低于股份制商业银行(保险公司),且认为,技术效率无效是由于规模效率无效引起的;张学涛等[9]提出,我国证券业整体生产效率水平不高,并且多数证券公司效率持续性较弱。②通过因子分析法,王成辉等[10]从规模和效率两方面对保险业的竞争力进行研究,提出中资保险公司应尽可能从多方面提高经营效率,外资与合资保险公司可以按照自身经营战略扩大经营规模;而郭翠荣等[5]对商业银行竞争力进行评价,发现不同商业银行对应因子排名与最后的综合排名不完全一致,说明商业银行各因子间发展不平衡。③利用主成分分析法,迟国泰等[11]提出,人均利润额和资产利润率等盈利性指标对商业银行竞争力影响较大;孙蓉等[12]认为,全面风险管理因素在综合绩效评价中至关重要,寿险公司的综合经营绩效高于财险公司,外资保险公司的综合经营绩效高于中资保险公司。④基于层次分析法,雷婷婷等[13]提出,金融业分为银行业、保险业和证券业3类;同时,构建金融可持续发展的指标,并对指标的权重进行计算。然而,沈军[2]将金融效率的实证方法归类为综合评价方法与非线性方法两大类,并分析得出各种评价方法的优缺点,非线性方法在金融效率实证分析中有很大的应用前景。

随着非线性科学的发展,协同论的思想方法兴起,开拓了用非线性方法研究社会经济问题的新思路。其中的协同度模型,作为度量系统之间协同发展水平高低的定量指标,既能衡量子系统之间的协调状况,又能反映系统综合发展水平[14],被广泛用于研究社会经济领域中复杂系统的协同发展问题[15]:①对于企业相关研究,POLYARUS等[16]认为,协同创新是企业并购成功的主要动力,企业扩大市场需要建立协同效应的并购,并提出估计协同效应的方法;ELIMSULTANOVICH等[17]通过财务指标研究风险管理策略的协同效果评价系统。②对于管理系统的研究,周学军[18]探讨了移动互联网的绩效评价体系协同效应;陈伟等[19]实证测度了我国各省区2007~2013年知识产权管理系统协同及其演变综合效度。③对港口物流方面的研究,钟铭等[14]构建港口和城市复合系统协同度模型;随后,范厚明等[20]在此基础上研究港城协同发展程度与城市经济增长的关系;孙鹏等[21]研究了现代物流服务业和制造业发展的协同度。④对于科技进行方面的研究,刘志迎等[22]对我国技术转移系统演变的协同度进行研究;王宏起等[23]揭示科技创新与科技金融协同发展机理;随后,祝佳[24]基于产业结构差异视角研究了创新驱动与金融支撑的协同发展。⑤对于区域协同发展的研究,李海东等[25]结合TOPSIS思想和灰色关联理论,对距离协同模型进行改进,构建了新的区域协同发展程度评价方法,对皖江城市带的协同发展进行了实证分析。

金融产业是一个非线性[26]、复杂的系统[27,28],满足协同自组织的特征,协同论的思想逐步运用到金融系统中。MAYOROVA[29]定性分析金融产业投资过程的协同性,认为金融产业的投资是一个自组织系统,可以自发地形成对宏观和微观主体有利的投资环境。然而,目前协同度模型在金融产业系统中的应用较少,且研究视角较为单一,仅有的研究多集中于金融监管方面,MELECKY等[30]运用协同度模型,对98个国家的金融监管结构进行了研究,不同的国家有着不同的金融监管模式,金融发达的国家需要多种监管相融合,而央行独立的国家多种监管难以融合。刘超等[31]及谷慎等[32]构建了我国监管机构的协同度模型,发现金融监管机构间协同监管程度不高,尚未形成良好的金融监管协同机制。

现有研究为金融产业系统运营状态评价的研究奠定了良好的基础,但仍存在以下不足:①多数研究仅针对某一个金融产业,对金融产业系统整体运营状况的定量分析较少,需做进一步研究;②常用的研究方法DEA、主成分分析法等,不足以揭示金融产业系统非线性特征,因此,非线性方法是更为合理的方法[15,26],而非线性科学中的协同论及协同度模型已被运用于金融相关的研究中,是研究金融产业系统运营的发展方向。

与绝大多数国内外研究相比,本研究的创新主要体现在:①研究对象上,将金融产业划分为多子系统,对每个子系统进行指标构建,更科学、全面地衡量金融产业的运营;②在研究方法上,运用协同理论和灰色动态关联模型,这种方法既能揭示金融产业系统的非线性特征,又可以通过揭示各子系统的有序运营状态,对系统整体运营状态进行合理评价,评价结果比国内外研究使用的其他方法更加准确。

2 评价模型构建

本研究通过协同论构建金融产业系统协同发展水平评价模型,并通过灰色动态关联理论构建金融产业系统子系统协同发展关系评价模型,对金融产业系统进行全方位的分析评价。金融产业系统协同发展水平评价模型,是通过计算当前金融产业系统子系统的有序发展水平和金融产业系统的协同度水平,对金融产业系统运营状态进行评价;而金融产业系统子系统协同发展关系评价模型,是通过灰色动态关联分析模型,对金融产业各子系统自身发展能力进行研究,是对协同发展水平模型的验证和补充,使得对金融产业系统的评价更为全面和完善,能更好地了解金融产业系统和子系统协同发展的程度。

2.1金融产业系统协同度评价模型的构建

金融产业系统S有n个子系统,共有k个序参量,第i个子系统有ki个序参量。用xij表示序参量,其中i=1,2,…,n;j=1,2,…,ki。根据协同理论可知,序参量是表征系统的宏观行为和系统有序化程度的参数变量,对系统的变化起主导作用。序参量对系统有序度有两种功效,一种是正功效,序参量增加,系统有序度会增加;另一种是负功效,序参量增加,系统有序度会减少。假设当j=1,2,…,p时,序参量对系统体现正功效;当j=p+1,p+2,…,ki时,序参量对系统体现负功效。具体计算步骤如下[33,34]。

序参量xij对子系统i有序度的功效系数表示为

(1)

式中,αij为金融产业系统稳定时的下限值,为评价指标的低值;βij为金融产业系统稳定时的上限,是评价指标的目标值,αij≤xij≤βij。由式(1)可知,ui(xij)∈[0,1],其值越大,序参量xij对其相应金融产业子系统有序度的贡献越大,子系统的有序度越高。

金融产业子系统所有序参量对金融产业系统的总贡献可以通过有序度来体现,即

(2)

式中,λij为序参量的权重;ui(xi)为金融产业子系统i的有序度,ui(xi)∈[0,1]。有序度是金融子系统有序发展状态的表征,ui(xi)值越大,金融产业子系统i的有序推进程度就越高。金融产业系统的各子系统受序参量支配,任何一个序参量发生变化,都会对子系统的有序度产生影响,从而影响子系统的协同发展水平。

对于序参量的权重可以通过熵值法来确定[14]。熵值法是一种客观赋权法,能避免主观人为因素带来的偏差,并且熵值法能描述出系统内部各要素之间存在的非线性、复杂性等关系,使得赋予指标的权重更加客观,符合系统的发展规律。

由于各序参量的单位不同,在计算权重之前,需要对序参量进行标准化处理。均值化法在消除基础指标数据的数量级和量纲带来的影响的同时,还能充分保留不同指标在取值差异程度上的信息量。本研究用均值无量纲化的方法,对统计期t∈[1,m]的序参量原始数据进行处理。

当指标具有正功效时,

(3)

当指标具有负功效时,

(4)

各序参量的概率为

(5)

各序参量的信息熵值为

(6)

式中,K为玻耳兹曼常数,K=(lnki)-1。

各序参量的信息效用价值取决于信息熵eij与1之间的差值,即差异系数dij,其值直接影响熵权的大小,dij越大,金融产业子系统i中第j个序参量的权重越大,对子系统的影响就越大,

(7)

第j个序参量的熵权为

(8)

(9)

式中,n表示子系统的个数,

(10)

2.2金融产业系统子系统灰色动态协调发展关系模型的构建

金融产业系统具有一定的抽象性,其边界或外延信息是不确定或模糊的,满足灰色动态关联模型GM(1,n)所要求的系统具有灰度的条件。由此,本研究构建金融产业系统的灰色动态关联模型,在协同发展水平评价的基础上,对金融产业系统子系统的自身发展能力、子系统间协同发展能力做进一步量化研究。

假设金融产业系统S有n个子系统,共有k个序参量,第i个子系统有ki个序参量,统计期t∈[1,m],表示为

(11)

(12)

式中,λij为第i个子系统中第j个序参量在该子系统中的熵权。

(13)

(14)

(15)

(16)

3 实证分析

3.1序参量的选取

对于金融产业系统协同模型的构建,划分子系统、确定序参量是关键。金融产业是由银行业、证券业、保险业、信托业、基金等其他金融行业组成。根据中国金融年鉴的数据,截止2013年底,银行业、证券业和保险业的总资产占金融总资产的95%以上,因此,在研究金融产业的运营状态时,将金融产业系统划分为银行业、证券业和保险业3个子系统进行研究。

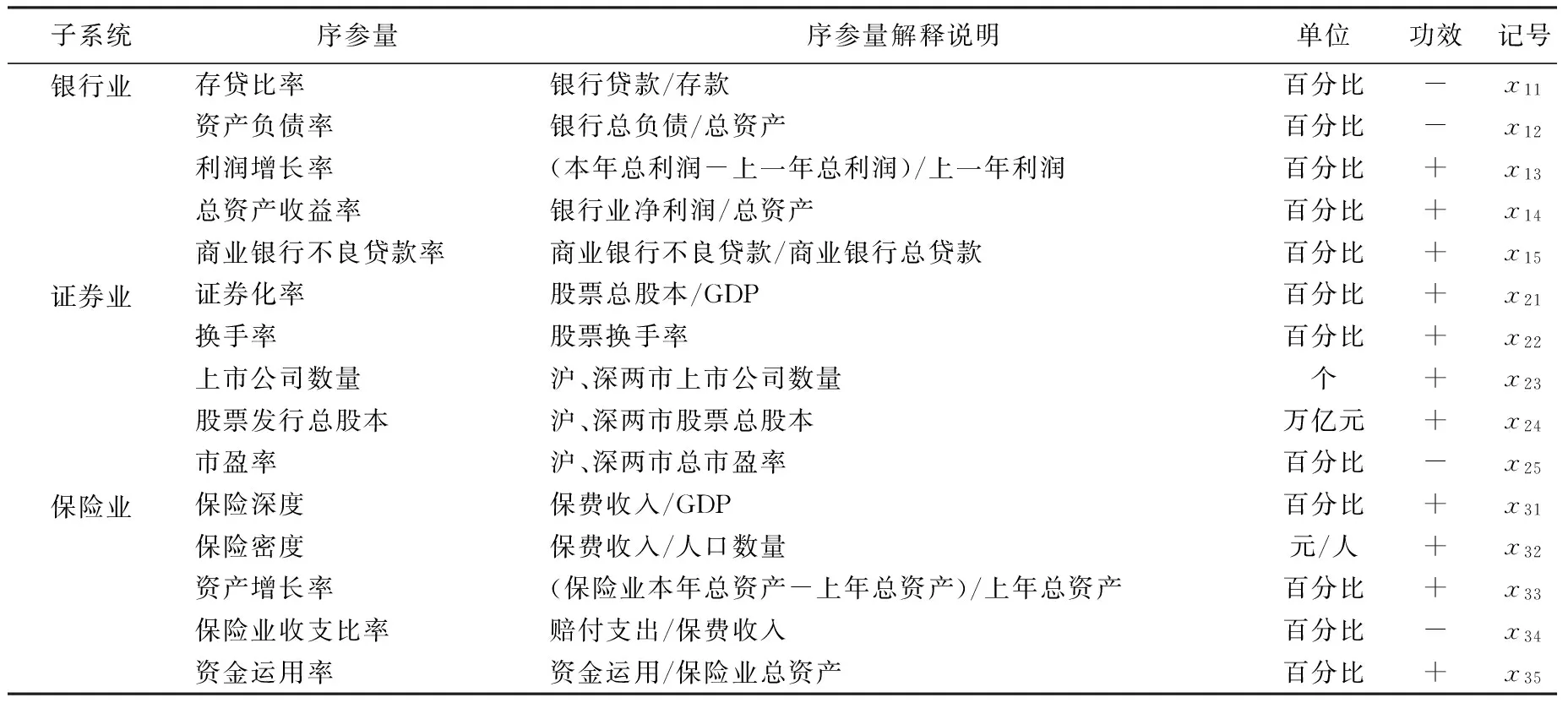

序参量的选取要依据科学性、代表性、综合性、合理性和可操作性的原则[20]。具体而言,在选择序参量时,要考虑子系统的特征,尽可能覆盖子系统的各个方面,从多个角度选择有实际应用价值的指标,并且序参量的数值适中,数据便于采集,能够衡量子系统的协同性。依据序参量的选取原则,并结合有关金融产业评价指标的研究成果[4~6,10~12],最终从稳定状态、盈利能力和发展能力3个方面,在3个子系统中各选取了5个序参量:①对于银行子系统,选取存贷比率、资产负债率、利润增长率、总资产收益率和商业银行不良贷款率5个序参量,其中,存贷比率、资产负债率和商业银行不良贷款率为负功效指标;②对于证券子系统,选取证券化率、换手率、上市公司数量、股票发行总股本和市盈率5个序参量,证券化率是指股票总市值和GDP的比率,市盈率为负功效指标;③对于保险子系统,选取保险深度、保险密度、资产增长率、保险业收支比率和资金运用率5个序参量,其中保险业收支比率为负功效指标。

综上,本研究将金融产业系统划分为3个子系统,每个子系统通过5个序参量进行衡量,具体见表1。

表1 金融产业系统序参量的确定

注:“+”说明是正功效序参量,“-”说明是负功效序参量。

3.2数据来源

本研究的基础数据主要来源于2004~2013年《中国统计年鉴》、《中国金融年鉴》和《中国保险年鉴》。为了消除原始数据不同量纲的影响,对序参量的原始数据采取均值-标准差法进行标准化处理,结果见表2。为了简便计算,标准化后序参量的上限值和下限值分别取2004~2013年最大值和最小值的110%[20,32]。将序参量的标准化处理结果代入式(1),得到各子系统序参量的有序度。

表2 金融产业系统序参量数据标准化

3.3实证结果及分析

首先,根据协同度评价模型,计算出金融产业系统的协同度;然后,根据灰色动态协同发展关系模型,计算出金融产业子系统的自我发展系数;最后,将两种模型的计算结果进行对比分析和相互验证。

3.3.1金融产业系统有序度和协同度的计算与分析

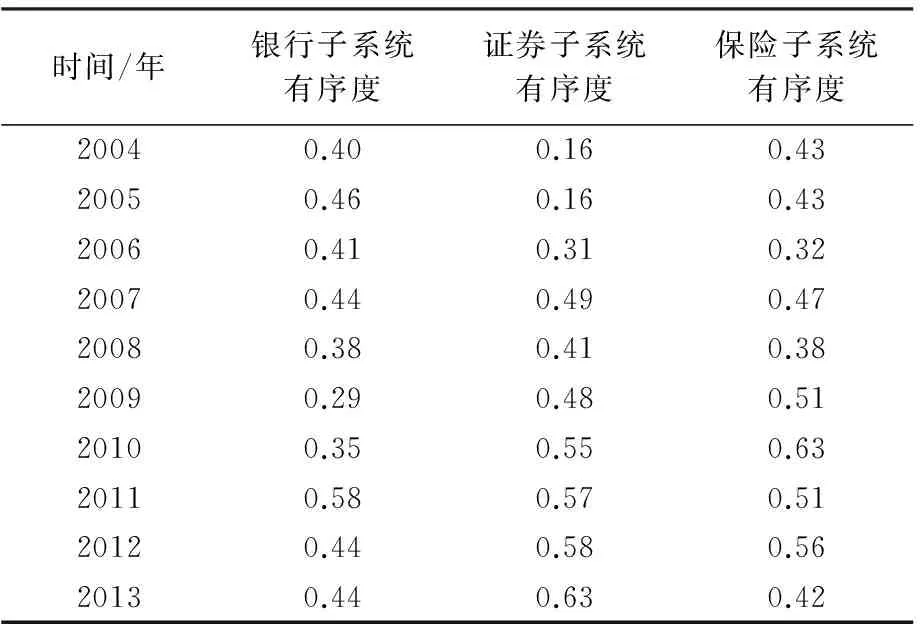

对于金融产业系统,有3个子系统,每个子系统有5个序参量,可知i=3,k=15,ki=5。根据式(1)~式(8),可计算出金融产业各子系统的协同度,具体见表3和图1。

表3 金融产业系统各子系统的有序度

图1 2004~2013年三大金融子系统有序度波动图

表3是2004~2013年我国金融产业三大子系统有序度的计算结果。通过有序度是子系统内部各序参量相互作用所产生的有序结构,有序度越高,说明子系统内部的有序状态越好。结合图1可知,2004~2013年我国证券子系统的有序度波动上升,涨幅为292%;银行子系统的有序度先降后长,略微上升了10%;而保险子系统的有序度先波动上涨后波动下降,总体变化不大。期初,我国三大金融行业中证券业有序度相对较低,保险业和银行业的有序度相对较高,但是随着时间的推移,证券业向着有序的方向发展,运营效率提高,而银行和保险业的运营状态没有显著变化。

为了进一步探求影响有序度的关键变量,对三大金融产业子系统的有序度和对应序参量进行回归分析。对有序度和序参量的平稳性进行ADF单位根检验,可得x11、x13、x14、x15、x22、x35在5%的临界值内平稳,u1、u2、u3、x21、x24、x25、x31、x33一阶差分后平稳,x12、x32、x34二阶差分后平稳,x23三阶差分后平稳。对平稳后的变量进行回归分析,结果见表4。部分变量不显著,主要是由于本研究的数据量较少。

表4 金融产业子系统有序度和序参量的相关性分析

注:*、**、***分别表示p<0.1、p<0.05、p<0.01。

通过表3和表4的结果可知,对于银行子系统,在2004~2007年和2009~2011年,其有序度逐步上升,表明这期间我国银行业一直向着有序的方向发展,银行业的运营状态在稳定提高;2011年,有序度达到近10年最高。在2007~2009年和2011~2013年,银行业的有序度出现了明显下降,而银行子系统中资产负债比率x12对有序度的影响最大,且为负向影响,存贷比x11和总资产收益率x14也对有序度有一定影响。2011年有序度的上升,主要是由于央行两次加息导致的存款金额增加,存贷比下降;而在2007~2009年和2011~2013年,央行下调利息,存贷比上升,总资产收益率下降,造成有序度的降低。银行子系统的存贷比、资产负债比率和总资产收益率波动造成了银行有序度的波动。

对于证券子系统,2005~2007年有序度大幅提高,这期间股票市场进入了牛市,上证综合指数从998点上涨到了6 124点;2007~2008年有序度出现了较大幅下降,这期间上证指数从6 124点快速跌回1 664点;而2009~2013年,证券子系统有序度稳步上升,股指较稳定。通过表4 可知,只有股票发行总股本x24对证券子系统有序度的影响显著。当股票市场进入牛市,股票发行总股本会大幅提高,造成有序度的上升;而当股市低迷时,股本的增长速度会减缓,股票交易量减少,证券市场有序度下降,运营状态降低。

对于保险子系统,对序参量和有序度的相关性研究发现,资产增产率x33和收支比例x34对保险业的有序度影响最大,且收支比例对有序度的影响为负向。在2004~2006年和2010~2013年,有序度波动下降,主要是由于这期间保险业的总资产增长放慢以及收支比例上升,使得系统有序度降低。在2008~2010年,有序度上升,因为保费收入上升较快,总资产增长率提高,收支比例下降。

得知金融产业各子系统的有序度后,通过式(9)计算出金融产业系统2005~2013年的协同度,见表5。

表5 金融产业系统协同度

由表5可知,对于金融产业系统的协同度在零上下波动,这表明我国金融产业系统的整体协同趋势处于低水平状态,尚未形成良好的运营状态。只有在2006~2007年和2009~2010年,系统的协同度为正,说明这两年金融产业系统内部实现协调有序发展;其余年间协同度均为负,说明金融产业系统没有实现协调有序发展,运营状态不佳。

结合表3和表5可以看出,只有在2006~2007年和2009~2010年,证券、银行和保险3个子系统的有序度都上升了,其余年间3个子系统至少有1个子系统的有序度下降、运营状态降低,造成金融产业整体的无序运营。可见,要想实现金融产业的协调有效运营,必须三大产业的运营状态都提高,不能只顾其中某一个产业的发展。这与我国的实际金融情况相符,我国的金融产业系统内部存在发展不均衡的现象,造成金融产业内部资源没有实现有效配置,运营状态低下。

3.3.2金融产业子系统自我发展系数的计算与分析

本研究构建金融产业系统协同灰色关联模型,以GM(1,3)微分方程为基础,通过式(11)~式(16),求解金融产业系统的自身发展能力系数和驱动系数,对金融产业各子系统内部和子系统之间的相互作用进行深入研究。

分别以3个子系统中的一个为行为变量,首先,以银行子系统为行为变量,证券和保险子系统为因子变量,构建GM(1,3)为

(17)

其次,以证券子系统为行为变量,银行和保险子系统为因子变量:

(18)

最后,以保险子系统为行为变量,银行和证券子系统为因子变量:

(19)

根据式(11)~式(16),可求解出式(17)~式(19)的系数,结果见表6。系数a11、a22、a33分别代表银行子系统、证券子系统和保险子系统的自我发展能力系数;系数b12、b13、b21、b23、b31、b32是驱动系数,代表子系统间的相互作用。

表6 金融子系统自身发展能力系数和驱动系数

从三大子系统的自我发展系数可以看出,在2004~2013年,证券子系统的自我发展系数最高-a22=0.36,银行子系统其次-a11=0.16,保险子系统的自我发展系数最低-a33=-0.06。说明这期间证券子系统具有较强的自我发展能力,银行子系统具有较弱的自我发展能力,而保险子系统不具备自我发展能力。随着金融行业的发展,我国证券产业快速发展,而保险产业由于缺乏核心竞争力,发展相对较慢。

和表3中各子系统有序度的结果对比发现,证券子系统有序度从2004年的0.16上升到2013年的0.63,有序度上升了292%;银行子系统的有序度从2004年的0.40上升到了2013年的0.44,有序度上升了10%;而保险子系统的有序度不升反降,从2004年的0.43下降到2013年的0.42,略微下降。可见,通过协同灰色关联模型计算出的各子系统自我发展系数和表3的子系统有序度的结果相吻合。

从三大子系统的驱动系数可以看出,子系统之间存在着相互作用,银行子系统对证券子系统和保险子系统的相互影响最强,而保险子系统对银行和证券子系统的影响最弱。3个子系统之间的发展不均衡,造成了其相互作用的程度不同,也造成了其运营状态的不同。

4 结语

本研究运用协同论和灰色关联理论构建协同发展水平模型和协同发展关系模型,对2004~2013年金融产业系统各子系统和整体运营状况进行协同分析。与已有研究相比,本研究方法既能反映金融产业系统的非线性特征,又可以反映金融产业子系统内部和金融产业整体的有序运行程度。以下为本研究的主要结论。

(1)在2004~2013年,我国金融产业各子系统运营状态不同证券子系统的运营状态最好,其有序度波动上升了292%,自我发展能力也最强;银行子系统的运营状态其次,有序度上升了10%;而保险子系统的运营状态较差,有序度略微下降,不具有自我发展能力。这与这三大金融产业的发展状况密切相关,证券业从2004~2013年快速发展,保险行业虽然也增长,但是,由于总资产和保费收入的增速减缓,使得保险行业的有序度下降。

(2)我国金融产业系统整体协调发展处于低水平状态在2004~2013年,金融产业系统的协同度在零上下波动,说明协调发展水平较低,运营状态不佳。只有2006~2007年和2009~2010年,金融产业系统实现有序运营,三大子系统有序度均上升;而在其余年间,金融产业系统协同度均为负,说明金融产业系统中至少有一个子系统的运营状态下降,造成金融产业系统没有实现协调有序的运营。笔者对金融产业系统运营状态的研究是针对三大子系统运营状态的有序程度,而不是只研究银行业或者证券业的运营状态,因此,研究对象更加全面。此外,通过协同度来研究金融产业运营状态,不同于其他学者认为的金融产业运营状态是三大产业运营状态的简单叠加[13],即某一产业运营效率大幅上升而其余产业运营状态下降,整体运营状态也可能提高。要想实现金融产业的有效运营,必须三大产业的运营状态都提高,不能只顾其中某一个产业的发展,这更能体现金融子系统间协同发展的重要性。

基于此,政府促进金融产业运营状态提高,不能只侧重某一个金融产业,而是要兼顾所有金融产业。为了提高整个金融产业系统的运营状态,可以加快金融混业发展,加快金融脱媒。金融混业发展是金融产业发展的需要,而金融脱媒是经济发展的必然趋势。混业发展有利于银行、证券、保险等行业快速发展,有利于提高金融市场活力。这在一定程度上要求降低银行金融中介的地位,社会融资方式的改变,使得资本在金融市场间流动更加通畅,从而提高金融资源配置的效率,提高整个金融产业系统运营效率。

[1] 刘燕妮,安立仁,金田林. 经济结构失衡背景下的中国经济增长质量[J].数量经济技术经济研究,2014,31(2):20~35

[2] 沈军. 金融效率的实证方法研究[J].统计与决策,2006(22):138~139

[3] 李健,贾玉革. 金融结构的评价标准与分析指标研究[J].金融研究,2005(4):57~67

[4] 赵永乐,王均坦. 商业银行效率、影响因素及其能力模型的解释结果[J].金融研究,2008(3):58~69

[5] 郭翠荣,刘亮. 基于因子分析法的我国上市商业银行竞争力评价研究[J].管理世界,2012(1):176~177

[6] 顾海峰,刘丹丹. 中国信托公司风险运营效率评价体系及实证研究——来自信托业68家机构的经验证据[J].当代经济科学,2015,37(2):27~36

[7] 周逢民,张会元,周海,等. 基于两阶段关联DEA模型的我国商业银行效率评价[J].金融研究,2010(11):169~179

[8] 张鹤,黄琨,姚远. 我国商业银行X-效率的实证研究与改革策略[J].经济学动态,2011(2):67~70

[9] 张学涛,刘喜华,李敏. 我国证券公司生产效率及效率持续性评价研究[J].华东经济管理,2011,25(12):66~71

[10] 王成辉,江生忠.我国保险业竞争力诊断指标体系及其应用[J].南开经济研究, 2006(5):116~131

[11] 迟国泰,郑杏果,杨中原. 基于主成分分析的国有商业银行竞争力评价研究[J].管理学报,2009,6(2):228~233

[12] 孙蓉,王超. 我国保险公司经营绩效综合评价[J].保险研究,2013(1):49~57

[13] 雷婷婷,杨喜光,李毓倩. 我国金融业可持续发展指标体系构建与评价[J].统计与决策,2012(14):72~73

[14] 钟铭,吴艳云,栾维新. 港口物流与城市经济协同度模型[J].大连海事大学学报,2011,37(1):80~82

[15] 哈肯 H.协同学:大自然构成的奥秘[M].凌复华,译.上海:上海人民出版社,2005

[16] POLYARUS A V, SEVERGINA A A, BORZENKOVA K S. Synergetic Effect of Merger and Acquisition of Industrial Organizations[J]. World Applied Sciences Journal,2013,24(12): 1 701~1 706

[17] ELIMSULTANOVICH T H, KHARONOVITCH T A, AKHMEDOVICH M L. Diagnostics of Effective Risk Management Strategies on the Basis of Synergetic Effect Evaluation[J]. Review of European Studies, 2014,6(4):82~90

[18] 周学军.基于移动互联网的绩效评价体系协同效应研究[J].管理世界,2015(3):182~183

[19] 陈伟,杨早立,李金秋. 区域知识产权管理系统协同及其演变的实证研究[J].科学学与科学技术管理,2016,37(2):30~41

[20] 范厚明,马梦知,温文华,等.港城协同度与城市经济增长关系研究[J].中国软科学,2015(9):96~105

[21] 孙鹏,罗新星. 区域现代物流服务业与制造业发展的协同度评价——基于湖南省数据的实证分析[J].系统工程,2012,30(7):112~116

[22] 刘志迎,谭敏. 纵向视角下中国技术转移系统演变的协同度研究——基于复合系统协同度模型的测度[J].科学学研究,2012,30(4):534~542,533

[23] 王宏起,徐玉莲. 科技创新与科技金融协同度模型及其应用研究[J].中国软科学,2012(6):129~138

[24] 祝佳. 创新驱动与金融支持的区域协同发展研究——基于产业结构差异视角[J].中国软科学,2015(9):106~116

[25] 李海东,王帅,刘阳. 基于灰色关联理论和距离协同模型的区域协同发展评价方法及实证[J].系统工程理论与实践,2014,34(7):1 749~1 755

[26] 刘超,孟涛,刘丽. 系统科学金融理论体系框架构建与比较[J].财经理论与实践,2012,33(3):2~8

[27] 曼特尼亚 R N, 斯坦利 H E.经济物理学导论:金融中的相关性与复杂性[M].封建强,匡宏波,译.北京:中国人民大学出版社,2006

[28] NESVETAILOVA A. Innovations, Fragility and Complexity: Understanding the Power of Finance[J]. Government and Opposition,2014,49(3):542~568

[29] MAYOROVA T. Synergetic Approach to a Modern Paradigm Developing of the Investment Process Financial and Credit Mechanism Activating[J].Economic Annals-ⅩⅪ, 2014(3/4):66~69

[30] MELECKY M, PODPIERA A M. Institutional Structures of Financial Sector Supervision, Their Drivers and Historical Benchmarks[J]. Journal of Financial Stability,2013,9(3):428~444

[31] 刘超,陈彦. 协同理论视角下的金融监管[J].财经科学,2013(11):12~23

[32] 谷慎,岑磊. 我国“一行三会”监管协同度的实证分析——基于协同论的视角[J].中央财经大学学报,2014(5):33~39

[33] MEHREZ A. The Interface between OR/MS and Decision Theory[J]. European Journal of Operational Research,1997,99(1):38~47

[34] PARK K S, KIM S H. Tools for Interactive Multi-Attribute Decision Making with Incompletely Identified Information[J]. European Journal of Operational Research, 1997,98(1):111~123

(编辑桂林)

The Evaluation of Financial Industry Systems’ Operational Status Based on Synergetic Theory

ZHANG Pinyi LIU ChaoGAO Yang

(Beijing University of Technology, Beijing, China)

To reveal the complexity of the financial industry system and the interaction of its subsystems, it divides the financial industry system into banking, securities and insurance subsystems and evaluates the operational efficiency of the subsystems and the system based on synergetic theory and grey relevant model. The results reveal that from 2004 to 2013, the security subsystem is the most efficient, the banking system is the second, and the insurance system is the worst. Currently, the coordinated development of the financial industry system is in a low state. Only from 2006 to 2007 and from 2009 to 2010, the financial industry system is efficient and coordinated well. To realize the efficient operation of the financial industry, all the subsystems need to be improved.

financial industry system; synergetic theory; grey relevant model

2016-02-23

国家自然科学基金资助项目(61273230);中国博士后科学基金资助项目(2015M580941);北京市社会科学基金资助项目(16YJC043);北京市博士后工作经费资助项目(2015ZZ-40);首都社会建设与社会管理协同创新中心资助项目

C93

A

1672-884X(2016)09-1321-09

刘超(1969~),男,山东枣庄人。北京工业大学(北京市100124)经济与管理学院教授、博士研究生导师。研究方向为社会经济系统分析。E-mail:liuchao@bjut.edu.cn

DOI编码: 10.3969/j.issn.1672-884x.2016.09.007