管理层权力、高管持股与企业成长

李益娟,罗正英,朱新财

(1.盐城工学院管理学院,江苏 盐城 224051;2.苏州大学商学院,江苏 苏州 215006)

管理层权力、高管持股与企业成长

李益娟1,2,罗正英1,朱新财1,2

(1.盐城工学院管理学院,江苏盐城224051;2.苏州大学商学院,江苏苏州215006)

通过从管理层权力视角研究高管持股对企业成长影响的研究发现,高管持股能够促进企业的成长,管理层权力增强的高管持股对企业成长起促进作用,但不同企业性质之间存在差异,国有企业的高管持股对企业成长的促进作用强于民营企业;而民营企业主对实际控制权的持有,使得其持股比例并不对企业的成长表现出显著的增强作用。

管理层权力;高管持股;股权性质;企业成长

一、引言

管理者,尤其是高层管理者作为企业人力资源的重要组成部分,其在决策经营中的核心地位,决定了其管理能力和努力水平对企业的成长发展具有决定性的影响。设计良好的薪酬激励契约被认为是缓解股东和高管之间的代理成本和维系企业成长的重要机制之一[1](p180-185),具有正向的治理效应。有关高管激励的研究文献主要集中在对企业绩效的影响(Fama,1980[2](p288-307)、Murphy,1985[3](p11-42)、Jensen and Murphy,1990[4](p225-264)、魏刚,2000[5](p32-39)、方军雄,2011[6](p107-120)、冯根福等,2012[7](p27-35)),较少研究高管持股对企业成长的影响(陈晓红等,2007[8](p150-155)),特别缺少针对不同性质企业的管理层权力在高管持股对企业成长影响下中介作用的研究。本文考察不同性质企业的高管持股对企业成长的影响,以分析不同性质企业的高管在拥有相应管理层权力时对持股变化以及企业成长的影响机理,为进一步完善我国企业的高管激励制度提供理论分析和经验证据。

本文选取2006—2013年上市公司为研究样本,在对薪酬设计机制原理进行充分分析的基础上,探索高管持股对企业成长的影响,研究发现,高管持股与企业成长存在显著的正相关关系。国有企业的管理层权力能够增强高管持股与企业成长之间的敏感性;民营企业由于家族传承的需要,其管理层权力在调节高管持股与企业成长之间没有显著影响。

本文的贡献主要体现在以下几个方面:第一,研究了管理层权力影响高管持股以及企业成长的路径,进一步丰富和发展了管理层治理领域的文献。

第二,本研究运用中国特殊的产权结构的研究表明,管理层权力会促使国有企业的管理层在持有股权的情况下增强和企业的利益趋同行为,发挥管理层的治理效用,为国有企业高管的薪酬激励和权力配置提供了直接的经验证据。

第三,本文的研究也补充了股权制衡对管理层治理领域的影响研究。国内外有关股权制衡的研究主要集中在对大股东的私利行为的影响,本研究发现股权制衡在减弱大股东的私利行为的同时,对管理层的监督效用增强,有助于发挥管理层在公司治理中的积极作用。

二、理论分析与研究假设

(一)理论分析。

国内外很多学者研究发现制定薪酬扩散机制有利于企业产生最优绩效水平。代理理论也认为基于公司业绩的高管薪酬激励方案能够将具有风险规避和机会主义动机的高管利益和股东的利益趋同起来,有效降低企业的代理成本,促进企业的成长和发展。詹森和麦卡林认为有效解决委托代理问题的一个方式就是让经营者拥有企业的所有权。高管拥有的企业股权比例越高,他所承担的风险和获得的收益就越大,高管的目标和股东的目标就越来越一致。因此,本文在Holmstrom和Milgrom(1987)的模型基础上构建假设只有股东和高管参与的高管厌恶风险的激励模型[9](p303-328)。模型中高管的努力水平为a,外生影响企业价值和成长的不确定因素为ε,高管在努力水平a下创造的价值为χ,表示为χ=ua+ε,其中ε是均值为0,方差为σ2正态分布随机变量,u为努力水平a的边际价值贡献,其大小与高管的能力水平高低有关。参照詹森和麦卡林的理论,高管薪酬由固定薪酬和变动薪酬两部分构成,可表示成χ的线性函数ω=α+βχ,α为高管的固定收入,如年薪,β为参与价值增值分享的薪酬业绩敏感性。

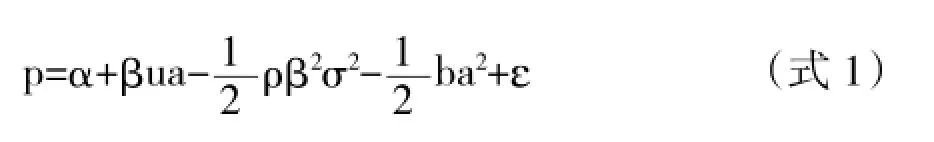

对于高管来讲,其薪酬的取得是有成本的,主要包括努力成本和风险成本。根据生产成本理论,努力成本可表示为努力水平的二次函数,C(a)=ba2/2,bf0代表成本系数:b越大,同样的努力水平a努力成本就越高。高管的风险成本与成长波动σ2、薪酬业绩敏感性β和其风险的规避程度ρ有关,可表示为ρβ2σ2/2,因此,高管的目标收益函数为:

股东的剩余增值财富为高管所创造的企业价值增值扣除高管的固定年薪和参与价值增值分享的剩余部分,如公式2。

从式2可以看出,在不考虑其他影响因素的前提下,股东的期望财富与高管的年薪和薪酬业绩敏感性负相关,与高管的努力水平和努力水平的边际价值贡献正相关,高管和所有者之间存在着方向不同的利益博弈。因此,股东所关心的是如何有效地激励高管,增加其财富。

异质性企业的公司治理存在差异,表现在部分企业存在真实的委托代理关系,部分企业则是家族式治理,所有者和经营者往往是同一人。不同的公司治理方式决定了企业的经营管理路径不同,最终对企业的价值影响也不同。假定代理人和家族式管理者分别在P和1-P的概率水平上影响企业的价值,企业的价值可以表示为:

其中,p∈[0,1]表示企业的价值对管理者薪酬的内生偏好,这种偏好受到所有者对剩余占有的影响;p→0时,表明所有者对剩余的占有对企业价值最为有利;反之,当p→1时,表明对管理者增大薪酬对企业价值最为有利。

为考察不同性质管理者的努力程度对企业价值的影响,最大化式3,可知:

由式4可知,家族式管理者的经营管理努力程度要远远大于存在代理关系下的管理者的努力程度。

为了考察薪酬业绩敏感性对企业价值的影响,最大化式3,可知:

由式5可知,委托代理关系下的管理者的薪酬业绩敏感性较强,而家族式管理者则不存在薪酬业绩敏感性。

(二)研究假设。

1.高管激励与企业成长。

彭罗斯的企业成长理论认为企业的成长决定于企业所拥有的资源状况,而企业内部资源的有效配置和使用又取决于管理者的管理水平[10]。激励理论认为管理者的管理水平与薪酬激励相关。委托代理理论认为委托人和代理人之间的信息不对称和契约签订的不完全[11],使得风险和代理成本存在,薪酬激励是弱化代理风险和减少代理成本的有效制度安排[12](p305-360)。激励机制如果有利于管理者利益的实现,管理者就会在其能力水平一定的条件下,尽可能地发挥自己的努力水平,带来更多的企业价值的增值和实现企业的成长。Dechow(1991)认为高管薪酬有利于企业价值最大化[13](p51-89),Jensen和Meckling(1976)通过对高管持股与公司绩效的分析发现,在股权分散的情况下,高管的持股要求权的减少会导致管理和技术创新的减少,以及公司价值的下降[12]。

投资机会假说认为高管的薪酬激励与企业的投资机会以及企业的成长存在着相关关系[14](p263-292)。因为成长型企业未来有很多的投资机会,相对于现有的企业规模和市场价值,未来的企业规模和市场价值将很大,但由于在成长过程中收益不确定的存在,高管将面临着巨大的风险,其代理成本显著高于非成长型企业,为降低代理成本,股权激励被认为是一种较好的制度安排。据此,本文提出以下假说:

假说1:薪酬激励与企业的成长之间呈正相关关系。

2.管理层权力、高管激励与企业成长。

制度经济学的研究表明,契约的选择影响交易的结果。信息的不对称和法律约束的不及时,使得薪酬契约难以具有完备性,机会主义行为就会影响到薪酬契约的设计与执行(Bebchuk,L.A.,J.M.Fried and D.I.Walker,2002[15](p751-846))。作为公司治理机制下的产物,管理层权力是管理层获取的执行自身意愿并能左右企业战略(Finkelstein,1992[16](p505-538))的能力,是管理层剩余控制权扩张的表现(权小锋,2010[17](p73-87))。Eriksson T.(2005)[18](p87-93)研究发现管理层权力是薪酬契约中的重要因素。已有文献从激励性和操纵性两个角度研究了管理层权力对薪酬激励影响企业业绩的调节作用。激励性观点认为,股权激励具有利益趋同效应,管理层持股比重越高,越有利于减少管理层损坏企业价值的行为(Jensen,1976)[12];总经理兼任董事长,比其他管理层拥有更强的独立性,有利于提高信息沟通的效率和组织决策的速度,其权力就更大和更稳定,其稳定的权力有利于企业的成长和价值的改善。操纵性观点认为,薪酬制度存在被管理层操纵的漏洞,自利本性的驱动,使得取得企业控制权的管理层会利用自身的权力优势制定有利于自己的薪酬条款(高文亮、罗宏、程培先,2011)[19](p82-86),形成对公司治理的影响,这种利益侵占势必会降低企业的业绩(刘美玉、王帅、南晖,2015)[20](p48-53),影响企业的价值增长(卢锐,2008)[21](p107-112)。张必武等(2005)的研究认为,如果董事会受高管控制,董事会的监督就会流于形式,薪酬的制定就有背离企业绩效的可能[22](p32-39)。朱焱等(2014)[23](p96-102)的研究表明,当管理层权力比较大的情况下,高管极有可能利用掌握的信息优势谋取个人私利,从而影响薪酬的激励效果。王清刚等(2011)[24](p166-175)的研究表明,在股权分散的情况下,股东尤其是中小股东对管理层的话语权较小,容易导致管理层权力的增加和高管的自定薪酬。管理层权力对薪酬契约的影响降低了薪酬业绩的敏感性,甚至损害公司价值(Duffhues,2008)[25](p45-60)。特别是总经理兼任董事长会消弱董事会对管理层的监督,并对企业的成长产生负面影响。Adams等(2005)的研究发现,过大的管理层权力会降低企业价值的稳定性[26](p1403-1432)。然而,在中国转轨经济的背景下,市场的复杂性和竞争的激烈性,使得很多企业的成长存在不确定性,因而管理层权力视角下的薪酬激励对企业成长的效果尚待检验。据此,本文提出以下假说:

假说2:一定的薪酬激励下,管理层权力越大,企业的成长性越强。

特定经济环境中的企业成长行为无法脱离其所处制度环境因素的影响,在中国转型制度环境中,公司实际控制人对企业的管理层有着特殊的制约特点。我国资本市场存在终极产权性质不同的国有控股和非国有控股之分,不同的控制人性质决定了公司治理机制的产生和路径依赖不同,从而管理层权力的形成路径不同,对薪酬激励的影响存在差异(方军雄,2009)[27](p110-124)。政府作为终极控股股东在对权益融资、债务融资和投资等决策行为具有影响力的同时,对高管的薪酬激励和管制也有绝对性的影响。针对央企的《中央企业负责人经营业绩考核暂行办法》使得经营绩效日益成为国有企业经理薪酬和政治迁升的重要参考指标,国有企业的高管薪酬业绩敏感性增强(方军雄,2009)[27](p110-124)。在关注个人利益的同时,国有企业的高管更加关注政治地位和职位的升迁,其股权激励效果明显,即高管激励能激发国有企业高管管理的积极性和增强高管的努力程度。程仲鸣等(2008)的研究表明,对国有企业的经理人实行股权激励能提高企业价值[28](p89-96)。

在民营企业方面,由于目前我国还没有形成有效的职业经理人市场,职业经理人经营无法满足家族企业的“隐私”需求(李新春,2003)[29](p87-95),其管理层权力往往体现为控股股东权力,高管通常由民营企业主或者家族成员担任。天然享有极高的管理层权力(Bebchuk et al.,2002)[15],使得兼具高管和股东的管理层对环境变化的应对更加及时,相比于为薪酬增加而盈余管理(王清刚、胡亚君,2011)[24](p166-175),管理层更看重企业的长期稳定和持续发展。即使存在经理人和所有者非同一人的情况,市场化导向和民营企业的股权集中也会对管理层形成有效的监督和约束,抑制管理层运用权力谋取私利的行为,促使管理层努力工作,实现企业的持续稳定发展。据此,本文提出如下假说:

假说3:受管理层权力的影响,国有企业比民营企业具有较高的薪酬激励和企业成长敏感性。

三、研究设计

(一)样本选择与数据来源。

本文主要以2006-2013年沪深两市A股上市公司作为研究对象。样本处理过程中参照曲亮(2010)的做法[30](p73-79)剔除了托宾Q值大于30的公司,同时剔除了金融保险业、高管持股为零、8年期间被ST和*ST、资产负债率大于100%以及财务资料不全的公司后,共5227个观测值。为了消除异常值的影响,本文对变量按照0%-1%和99%-100%的取值范围对样本极端值采用了winsorize处理。本研究中的高管持股、企业成长和公司治理等方面相关数据主要从CSMAR数据库获得。

(二)模型建立和变量定义。

为验证不同管理层权力下,高管持股对企业成长的影响,我们借鉴Jensen和Murphy(1990)[4](p225-264)、Conyon和He(2008)[31]的做法,建立如下模型:

其中,Growth表示公司的成长性表现,文中用Tobins’Q值来反映;Mshare表示公司的高管持股比例;Power表示管理层权力,用两职兼任和股权制衡度来反映;借鉴大多数文献的做法,将企业规模Size、独立董事比例Indr、董事规模Board、财务杠杆Lev等纳入控制变量的范畴。为避免不同年份宏观经济因素和不同行业薪酬差异对模型的影响,我们控制了年度Year和行业Industry虚拟变量。

为验证不同所有制性质下,管理层权力的变化在调节高管持股对企业成长性的影响,在基本模型(1)的检验基础上,进一步将样本分为国有和非国有两个性质。各变量如下表:

表1 变量及定义表

四、实证结果

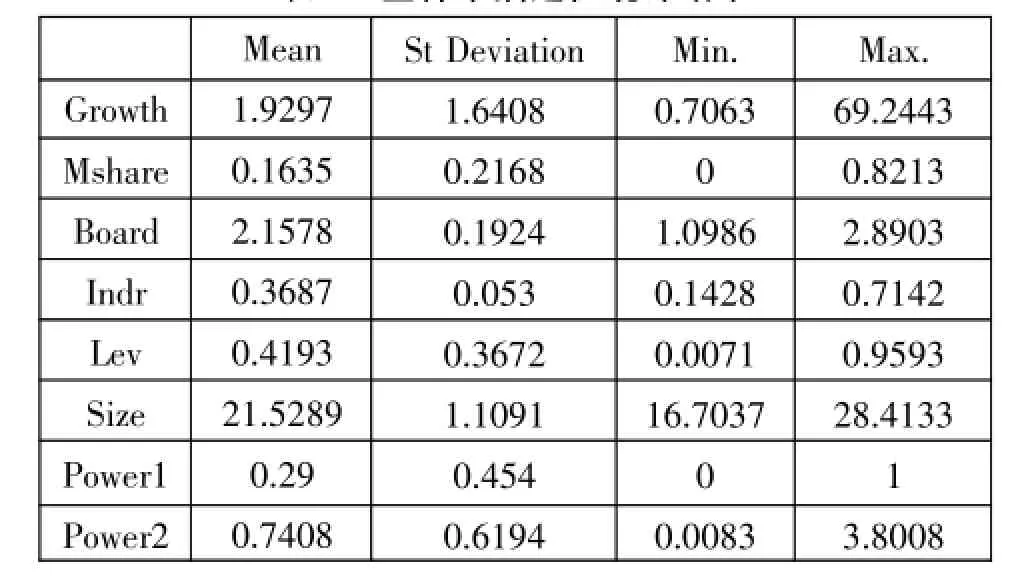

(一)描述性统计。

从表2可知在2006-2013年间,总体样本上市公司高管持股比例平均值为0.1635,标准差为0.2168万元,不同企业之间的高管持股比例差异较大;代表企业成长性的托宾值的平均值为1.9297,最大值69.2443,最小值为0.7063,说明样本企业之间的成长性存在极大的差异。

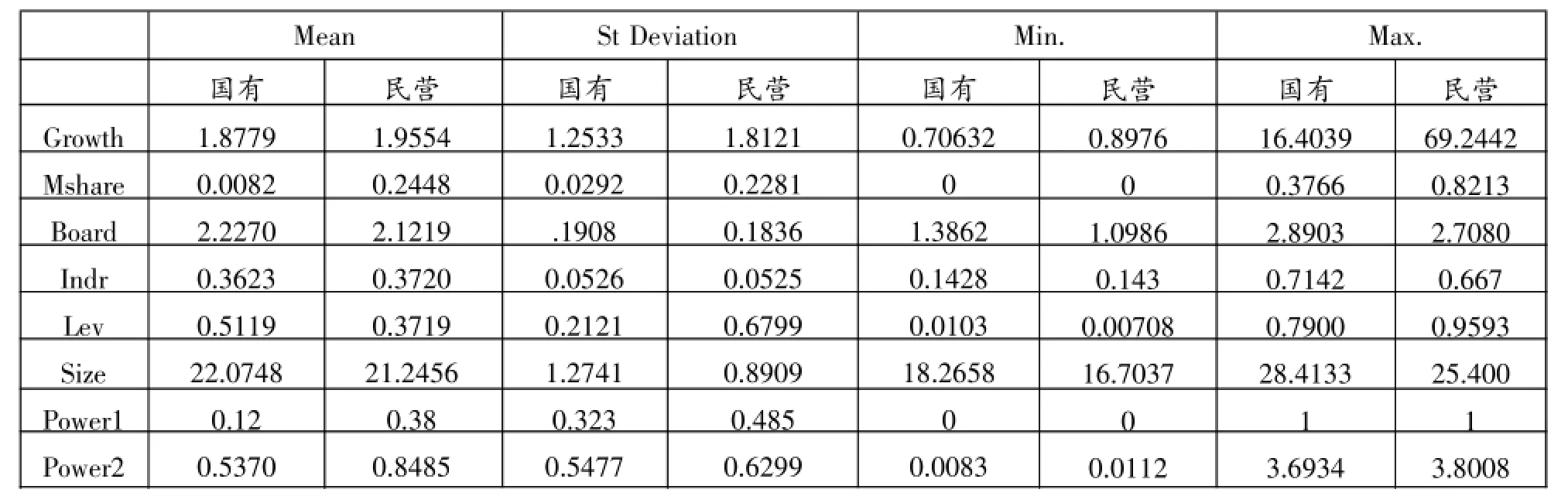

将全体样本按控制权性质划分为国有和民营两组样本分析可知(如表3):民营组的成长性高于国有组,但其成长的波动性也大于国有企业,标准差1.8121大于国有企业的1.2533;民营企业的高管平均持股比例和持股比例最大值都远远高于国有性质的企业;民营企业的两职兼任概率远高于国有企业,说明民营企业的所有者和管理层的代理问题要弱于国有企业;由股权制衡度来看,民营企业的股权制衡度的平均值和最大值也都大于国有企业,说明民营企业的公司治理结构相对合理于国有企业。

表2 全样本描述性统计结果

表3 分组样本描述性统计结果

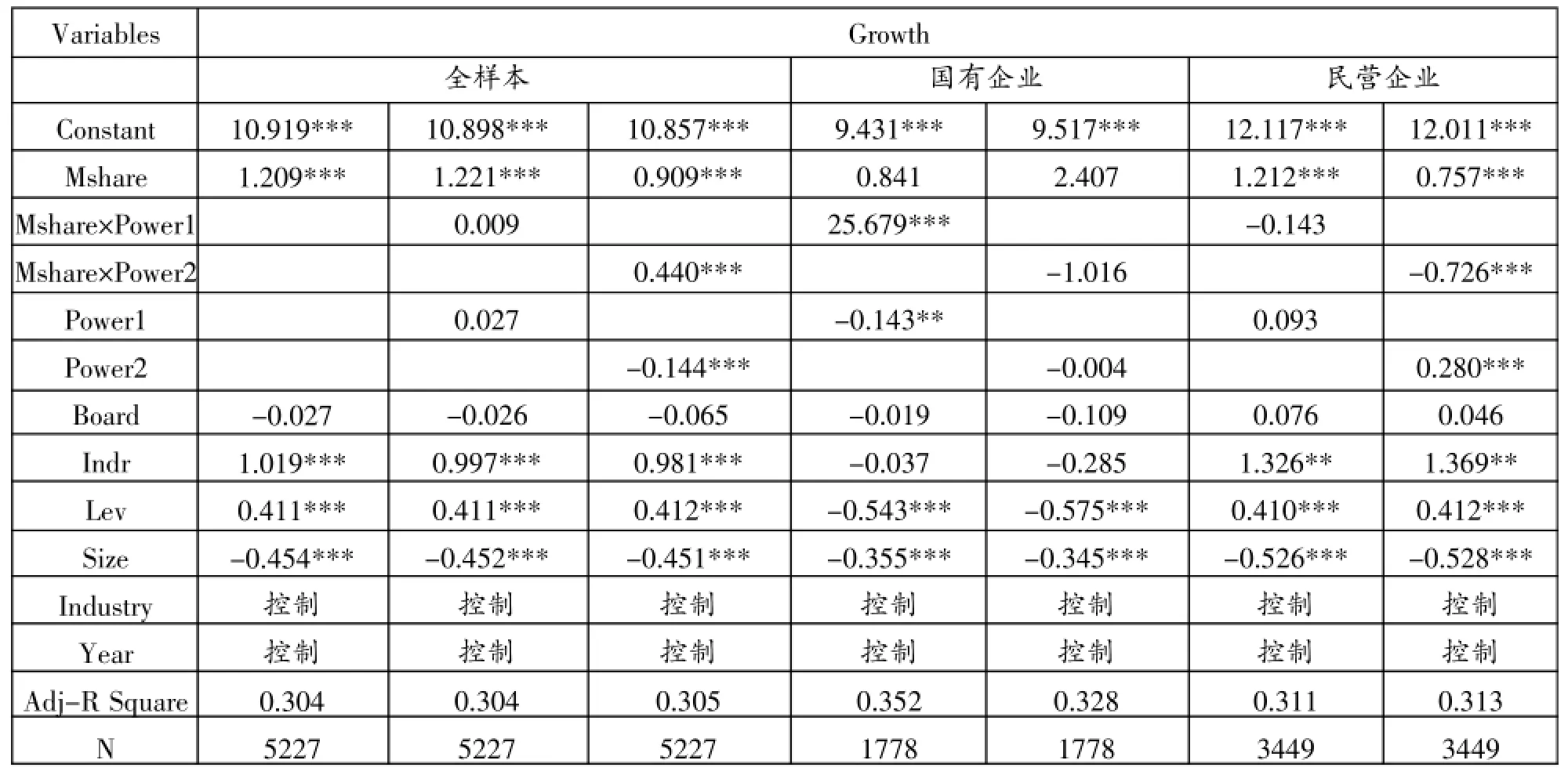

表4 管理层权力下高管持股对企业成长的影响

(二)多元回归分析。

1.高管持股与企业成长。

表4检验结果显示,在控制了独立董事比例、企业规模、董事规模、资本结构、年份和行业等变量后,被解释变量Growth与解释变量高管激励显著正相关,表明对企业的高管进行股权性质的激励有利于企业的稳定成长。成长性Growth与企业规模显著的负相关关系,从一定的层面说明了我国企业在发展过程中,着急于将企业做大,并没有在将企业做大的过程中把握好质量和成长这一企业可持续发展的重要方面,粗放式层面上的企业扩张阻碍了企业的真实成长;独立董事比例与企业成长性之间存在显著的正相关关系,表明董事会的独立性有助于健全公司治理机制,促进企业成长。

2.管理层权力、高管持股与企业成长。

表5中全样本数据分析结果表明,高管持股与两职兼任和股权制衡的交乘项都显著为正,表明两职兼任和股权制衡对高管激励具有促进作用,管理层权力的增大在一定程度上激发了高管的价值贡献积极性。但另一方面,两职兼任和股权制衡显著为负,表明机会主义动机驱使高管利用管理层权力做出有损于企业发展的不利行为。Robert C.Hanson,Moon H.Song(2000)的研究表明较高的高管持股水平会增加高管与股东谈判的筹码,当高管的持股比例高到一定程度后,其拥有的投票权足以确保在公司的地位和福利,不思进取的负的协同效应就可能产生,存在以损害其他股东权益为代价追求自身效用最大化的可能性[32](p55-70)。

国有企业和民营企业的配对样本分析发现,国有企业的高管持股与企业成长敏感系数显著大于民营企业,特别是国有企业的管理层权力在影响高管持股与企业成长的关系时显著为正,而民营企业的则为负,但不显著,表明国有企业的高管与所有者之间存在第一类代理问题,对高管实施权力和薪酬激励就能够有效地缓解这一代理问题,实现高管的个人效用和企业成长的协同发展。而绝大部分民营企业的高管本身就是民营企业的实际控制人,且其现金流权逐年与控制权趋于一致(邵帅、吕长江,2015)[33](p134-146),高管持股对企业的成长敏感性相对减弱,家族企业传承的需要是企业成长的决定因素。因而,管理层权力在影响国有企业的高管持股与成长敏感性时要显著强于民营企业。

表5 管理层权力、高管持股与企业成长

表6 管理层权力、董事会持股与企业成长

3.稳健性检验。

为了测试实证检验结果的稳健性,本文以董事持股比例代替高管持股比例,净资产收益率作为衡量企业成长的指标重新进行了实证分析,如表6所示,结果不变。

为避免内生性问题的影响,本文采用再提前一期的高管持股比例数值来检验其对企业成长性的影响,如表7所示,其结果不变。

五、结论

本文以2006-2013年上市公司为研究样本,研究了高管持股与企业成长的关系,发现:第一,高管持股与企业的成长存在显著的正相关关系,较高的股权持有比例能够激励高管为企业谋取价值,促进其成长。第二,对样本分组的研究表明国有企业的高管持股激励作用强于民营企业,高管持股可以作为降低所有者和高管代理问题的股权安排。第三,民营企业的高管也是企业的所有者,其管理层权力往往体现为控股股东的权力,相比较于国有企业来讲其代理问题较弱,企业成长性较好。

表7 内生性检验

根据研究结论,本文建议企业在制定高管薪酬激励方案时,应根据不同性质的企业分别制定不同的标准,合理使用薪酬激励方式。国有企业的高管在关注个人利益的同时关注政策地位和职位的升迁。因此,对国有企业的高管进行薪酬激励制度设计时,要充分考虑给予其权力的配置和股权激励。对于民营企业而言,绝对的剩余索取权企业家或者家族控制,以及基业长青的需求,使得管理者对个人私利的追求并不能随企业的成长而增加,因此,在对民营企业的管理者进行薪酬激励设计时,应该分清管理者的是否代理人身份。

[1]马跃如,段斌.董事会特征、高管激励方式与中小企业成长—基于国有样本与民营样本数据的对比研究[J].科学学与科学技术管理2010,(10).

[2]Eugene F.Fama.Agency Problems and the Theory of the Firm[J].Journal of Political Economy,1980,88(02).

[3]Kevin J.Murphy.Corporate performance and managerial remuneration:An empirical analysis[J]. Journal of Accounting and Economics,1985,7(1-3).

[4]Jensen M,Murphy J.Performance pay and top-management incentives[J].Journal of Political Economy,1990,98(2).

[5]魏刚.高级管理层激励与上市公司经营绩效[J].经济研究,2000,(03).

[6]方军雄.高管权力与企业薪酬变动的非对称性[J].经济研究,2011,(04).

[7]冯根福,赵珏航.管理者薪酬、在职消费与公司绩效——基于合作博弈的分析视角[J].中国工业经济,2012,(06).

[8]陈晓红,王小丁,曾江洪.高管薪酬激励方式对中小企业成长性的影响——基于分解法视角的实证研究[J].经济问题探索,2007,(03).

[9]Bengt Holmstrom,Paul Milgrom.Aggregation and Linearity in the Provision of Intertemporal Incentives[J].Journal of the Econometric Society,1987,55(2).

[10]伊迪丝·彭罗斯.企业成长理论[M].上海:上海人民出版社,2007.

[11]AA Berle,G Means.The modern corporation[R].working paper,1932.

[12]Jensen,M.C.,Meckling,W.H.Theoryofthe firm:managerial behaviour,agency costs and ownership structure[J].Journal of Financial Economics,1976(4).

[13]Patricia M.Dechow,Richard G.Sloan.Executive incentives and the horizon problem:An empiricalinvestigation[J].JournalofFinancialEconomics,1991,14(1).

[14]Clifford W.Smith Jr.,Ross L.Watts.The investment opportunity set and corporate financing,dividend,and compensation policies[J].Journal of Financial Economics,1992,32(3).

[15]Bebchuk,L.A.,J.M.FriedandD.I.Walker,2002,Managerial Power and rent extraction in the design of executive compensation[J].The University of Chicago Law Review,2002,69(3).

[16]Finkelstein,S.Powerintopmanagement teams:dimensions,measurement,and validation[J]. Academy of Management Journal,1992,35(03).

[17]权小锋,吴世农,文芳.管理层权力、私有收益与薪酬操纵[J].经济研究,2010,(11).

[18]Eriksson T.The Managerial Power Impact on Compensation-some Further Evidence[J].Corporate Ownership&Control,2005,(03).

[19]高文亮,罗宏,程培先.管理层权力与高管薪酬粘性[J].经济经纬,2011,(06).

[20]刘美玉,王帅,南晖.高管薪酬差距、管理层权力与公司业绩波动——基于中小板上市公司的实证研究[J].预测,2015,(01).

[21]卢锐.管理层权力、薪酬与业绩敏感性分析:来自中国上市公司的经验证据[J].当代财经,2008,(07).

[22]张必武,石金涛.董事会特征、高管薪酬与薪绩敏感性——中国上市公司的经验分析[J].管理科学,2005,(08).

[23]朱焱,翟会静.管理层权力、高管人力资本激励与企业绩效[J].财经理论与实践,2014,(11).

[24]王清刚,胡亚君.管理层权力与异常高管薪酬行为研究[J].中国软科学,2011,(10).

[25]DuffhuesP.,Kabir R.Is the pay-performance relationshipalwayspositive?:evidencefromthe netherlands[J].Journal of Multional Financial Management,2008,8(01).

[26]Adams R B,Almeida H,Ferreira D.Powerful CEOs and their impact on corporate performance[J]. The Review of Financial Studies,2005,18(04).

[27]方军雄.我国上市公司高管的薪酬存在粘性吗?[J].经济研究,2009,(03).

[28]程仲鸣,夏银桂.制度变迁、国家控股与股权激励[J].南开管理评论,2008,(04).

[29]李新春.经理人市场失灵与家族企业治理[J].管理世界,2003,(04).

[30]曲亮,任国良.高管薪酬激励、股权激励与企业价值相关性的实证检验[J].当代财经科学,2010,(09).

[31]Conyon M.J.,He L.Executive Compensation and CEO Equity Incentives in China’s Listed Firms[R].Working Paper,2008.

[32]Hanson R C,Song M H.Managerial ownership,board structure and the division of gains in divestitures[J].Journal of Corporate Finance,2000,(06).

[33]邵帅,吕长江.实际控制人直接持股可以提升公司价值吗?——来自中国民营上市公司的证据[J].管理世界,2015,(05).

责任编辑郁之行

F275.4

A

1003-8477(2016)09-0106-08

李益娟(1974—),女,盐城工学院管理学院副教授,博士研究生;罗正英(1957—),女,苏州大学商学院教授,博士生导师;朱新财(1972—),男,苏州大学商学院讲师,博士后。

江苏省哲学社会科学基金“知识产权保护对江苏区域创新能力提升的作用机理研究”(13GLC012);江苏省软科学项目“苏北地区依靠科技进步实现跨越发展的运行机理与路径研究”(BR2014042);江苏省科技厅前瞻性联合研究项目(BY2015057-01)。