光刻胶与复合肥露投资良机

周少鹏

2015年化工行业整体表现极为出色,按申万一级行业计算,行业平均上涨94%,大幅领先同期上证指数近85个百分点,板块内共有251只录得正收益,占总数量比值高达95%,其中累计涨幅超过200%的牛股更是多达25只。2016年化工行业是否还能延续前期强势走势,个股又是否能继续走牛?

日前笔者参加了中金公司化工行业的投资策略主题会议,研究员方巍就2016年化工行业的发展趋势及投资机会阐述了观点。本次会议重点讨论了电子材料、复合肥及钛白粉三个行业,整体而言,2016年化工行业走势预计较为平稳,以光刻胶为代表的电子材料将迎来重大的发展机遇。与此同时,受益政策红利及估值优势,复合肥行业中龙头个股也已具备投资价值。另外,今年以来钛白粉出现涨价,加之国内房地产去库存的催化,以佰利联为代表的钛白粉龙头企业有望出现阶段性交易机会。

光刻胶:今年将进入高速发展阶段

作为电子工业最重要的附属产业之一,电子材料对电子制造工业有着重大的影响,在一定程度上决定了下游及终端产业的发展。按照用途划分,电子材料可分为芯片制造用化学品、半导体封装用化学品、印制线路板(PCB)化学品、液晶(LCD)用化学品和LED用化学品共五大类,包括了光致抗蚀剂(即光刻胶)、抛光液、电镀液、封装材料等,其中光刻胶市场是最被看好的领域之一。

数据显示,2014年全球光刻胶及辅助化学品的销售额约为65亿元美元,到2020年有望达到85亿美元,目前国内市场规模约11亿美元,占比18%。预计2020年国内光刻胶市场可提升至35亿美元,占比达到40%以上,将成为全球重要的消费基地。

不过,研究员方巍表示,光刻胶市场存在一定的技术壁垒,这一壁垒也限制了国内企业业绩的增长。具体来看,光刻胶价格主要由技术决定,这一技术又取决生产时的线宽。线宽越细,光刻分辨度越高,需要曝光的波长越小,价格也就越高。国内光刻胶企业目前线宽仅能做到0.25-0.1 5微米的区间范围,对应价格约为100W/吨,而国外企业的技术已经可以达到纳米级别,10纳米级别的光刻胶售价可达千万/吨。

技术的限制使得国产光刻胶多集中在PCB光刻胶等市场容量较小(规模约92亿元)的低端领域,而对于市场容量高达210亿元的集成电路高端市场而言,目前国内有实力生产的企业则寥寥无几,仅有北京科华、中科院化学所以及苏州瑞红等数家公司。也正因此,当前国内光刻胶市场已基本被国外企业垄断,国产产品市占率不足5%。

可喜的是,国内光刻胶厂商已有向高端领域拓展的趋势,包括上市公司南大光电收购北京科华、飞凯材料进军湿膜光刻胶市场等举措,预示着未来国产替代进口步伐正在加快。根据中国光刻胶发展路线图推算,预计到2020年国产光刻胶的市占率将达到30%以上,销售额达到10亿美元,是2014年产值的20倍。2016年先进封装正胶/负胶、TFT-LCD光刻胶、深紫外光刻胶等均将进入产业化生产阶段,今年或是国产光刻胶市场开启元年。

个股方面,中金公司重点推荐了聚焦平板显示材料的永太科技、光固化材料龙头飞凯材料以及半导体化学品平台型公司上海新阳。

复合肥:政策红利+估值优势

复合肥本身并无太多的投资热点可寻,但若从政策及估值角度出发,中金公司认为复合肥的投资机会已经来临。

从政策角度看,每年2月末三月初是中央一号文件发布的时间窗口,从过往数年公布的情况看,今年内容继续聚焦农业现代化的概率较高,农业或将再次成为市场热点之一。而作为农业的附属板块,复合肥也有望分得一杯羹。

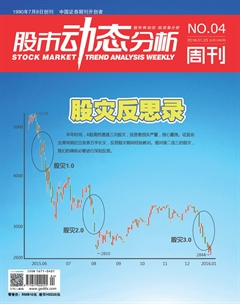

从估值的角度看,方巍认为,板块内的龙头个股已进入价值投资的区间内。判断的理由有三个:1)三次股灾的打压使得当前A股市场的复合肥标的估值跌入历史低位水平,估值普遍处于15-20倍的范围内,如化肥规模最大的金正大,截止1月21日市盈率仅剩下17倍,而龙头企业本身就应该享有估值溢价,更何况农业现代化服务企业。2)市场曾将复合肥仅仅看做是农业的附属品,属于传统生产制造领域。但方巍却认为,复合肥应该是一种快消品。既然将其当成快消品,那么企业的成长性就应该来自渠道及品牌,估值不应该与制造企业一样低。3)行业当前正在引入新的经营模式,如销售渠道融合了电商概念,加入了大数据分析,从这点看,估值理应更高。

综合上述观点,在复合肥板块中金公司推荐的重点标的主要为金正大。

钛白粉:涨价+供给侧改革促行业回暖

中金公司看好钛白粉行业主要在于两点:一是企业集体涨价。2015年末科慕、亨斯迈等五大国际钛白粉巨头宣布,自今年1月1日起全球范围产品价格集体上调5%,约150美元200美元/吨。此后包括山东东佳、四川龙蟒等lO余家国内厂商紧随其后上调钛白粉价格,调价幅度在200-500元/吨范围内。近年来由于环保政策趋严,钛白粉行业已经了累计淘汰落后产能约40万吨,整体库存已在减少,预计钛白粉价格有二次上涨的预期。

二是国内供给侧改革推动行业加速整合。钛白粉的下游主要是房地产行业。去年政府高层提出将化解房地产库存作为今年的五大重点任务之一,预计今年房地产销售的回升将进一步带动钛白粉需求的增长。

不过,笔者认为,钛白粉行业投资依据或过于薄弱,首先,涨价仅仅是股价短期的催化剂,具有一定的投机性,并不能作为长期投资的理由;其次,钛白粉作为装修粉刷墙体的原料,并不能与房地产销售时点同步,一般而言,装修滞后于房地产销售平均约11个月,如此推断,即便今年政策执行有效,最终产业链效应传到至上游的钛白粉行业也需要一定的时间,反馈到业绩的时间较长。