上市公司并购、定向增发与盈余管理*

安徽工业大学商学院 徐 虹 林钟高 彭圆圆

上市公司并购、定向增发与盈余管理*

安徽工业大学商学院徐虹林钟高彭圆圆

本文以我国上市公司2008-2014年重大资产重组事件为研究样本,从并购重组特定视角分析了上市公司定向增发融资决策的盈余管理行为及其对财务绩效与市场反应的经济影响。研究发现,上市公司并购前的盈余管理受到并购融资方式的影响,与非定向增发融资相比,上市公司通过定向增发融资实施并购前倾向于进行负向盈余管理,尤其在面向大股东及其关联方定向增发时更为明显。进一步从市场反应与财务绩效角度研究发现,定向增发对象以及并购前盈余管理对并购财富效应无显著影响,但是定向增发融资方式对上市公司未来财务绩效的改进有显著正面影响,并购财务绩效改进与盈余管理负相关,尤其是面向大股东及其关联方定向增发对上市公司财务绩效改进的负面影响更为明显,而且并购前的盈余管理进一步加剧了这种负面影响。

上市公司并购盈余管理定向增发市场绩效财务绩效

一、引言

并购财务决策的选择(如会计盈余调整、并购融资方式及支付方式选择),将最终影响并购财富在各利益方的转移和分配。现有国内外文献主要从并购支付方式角度讨论公司并购决策对并购前盈余管理的影响,基本一致的结论是:采用股权支付对价的主并公司存在不同程度的盈余管理行为 (Perry和Williams,1994;Erickson和Wang,1999;Louis,2004;Higgins,2012),且更倾向于进行正向盈余管理,目的是提高主并公司的股票价格、降低并购成本。如Erickson和Wang(1999)研究发现在股份支付并购中,管理层在并购会采取正向盈余管理操控股价,以较低数量的股份支付从而减少控制权的稀释和降低并购成本;张自巧等(2013)研究发现,在股份支付并购中,收购公司管理层在并购前期及当期有动机进行正向应计和真实盈余管理,股份支付并购是促使公司管理层产生盈余管理的动机之一,且对并购后一年绩效显著下降具有一定的解释力度。但是并购融资方式的选择是否影响对企业并购前的盈余管理动机、行为及后果,现有文献并未述及。自2006年我国上市公司股权分置改革后,定向增发成为上市公司获取资金进行重组并购的主要方式。据统计,在本文的研究样本中(2008—2014年重大资产并购重组样本),占比84%的样本公司通过定向增发方式获取上市公司进行重大资产重组所需资金。而据来自普华永道发布的《2014年中国地区企业并购回顾与2015年前瞻》行业分析报告显示,中国地区企业并购交易金额在2014年环比增加55%,达到4070亿美元,创下历史新高。其中战略投资者并购交易数量与金额分别激增52%与63%,环比增长了近2/3;私募股权基金与财务投资者参与并购交易数量与金额分别增长51%与101%,均创历史新高。一方面上市公司以定向增发方式获取并购重组资金,为战略投资者、私募股权基金与财务投资者等各类投资者参与并购交易提供了重要渠道;另一方面,上述三类投资者也日渐成为企业并购的重要力量,其强大的资金支持成为企业成功实施并购的关键所在。尽管已有不少文献分别考察了上市公司并购的经济后果(Healy等,1992;冯根福和吴林江,2001)、定向增发与盈余管理行为对上市公司财务绩效及市场反应的影响(李增福等,2012;田昆儒和王晓亮,2014,但是这些文献的研究并没有建立在定向增发是上市公司并购资金来源这样一个特定前提。基于上述分析,本文所关注的问题是:实施并购的上市公司,其并购重组前一年的盈余管理行为是否受到并购融资方式(是否定向增发)的影响?在以定向增发融资方式的并购重组中,定向增发对象的不同是否影响并购前一年的盈余管理活动?进一步地,资本市场对这类并购重组公司有做出何种反应?并购重组公司的财务业绩又将发生怎样的变化?

二、理论分析与研究假设

(一)上市公司定向增发并购活动与盈余管理行为尽管已有国内外文献发现在并购过程中采用股份支付的主并公司更倾向于进行正向盈余管理,其主要目的是提高主并公司股票价格、降低并购成本。但是,考虑到并购活动的不确定因素及其可能存在的诸多风险(如并购前的信息风险和融资风险,并购后经营战略的整合风险和营运风险等),上市公司的盈余管理动机可能有所不同。主并公司为了能够更充分更好的做好准备,减少并购中的各种风险和不确定情况,往往会采取盈余管理手段,为之后的企业并购重组、缓解高管并购决策所面临的压力以及迎合市场对并购效应(比如获取经营协同效应和财务协同,提高市场占有份额,实现规模经济和经验共享等)的预期做好铺垫,在并购前主并公司可能会采取调减利润的盈余管理行为,为下一年的并购储备相应的利润空间(董建新和段克润,2007)。国内外的研究(Teoh等,1998;Du Charme等,2004;蒋义宏和李颖琦,1998;孙铮和王跃堂,1999;陈小悦等,2000)均发现,上市公司在配股、公开增发新股前可能通过提高可操控性应计利润来操纵发行公司的业绩,从而提高公司的股票发行价格,募集更多资金。但上市公司定向增发新股的方式至少在以下三个方面有别于公开增发新股:(1)定向增发新股的上市公司缺乏明确的盈利要求,导致采取定向增发并购企业之间在未来盈利趋势、企业的发展前景等方面难以形成差异化的信息显示,市场难以甄别企业的良莠;(2)相比公开增发而言,定向增发新股的对象主要是控股股东及其关联股东或其他机构投资者,尽管大大降低了新股发行中的信息不对称问题,但是却增加了外部潜在投资者的信息解读成本和决策质量,对于公司股权结构的优化存在不利影响;(3)尽管上市公司都存在不同程度的盈余管理行为,但是相比于公开增发而言,上市公司不同的定向增发对象,其盈余管理的动机和方式也存在明显差异(章卫东等,2013),当然其经济影响也会有所不同。从现有国内外文献的研究看,出于:(1)对认购股权的投资者包括未来参与监督管理的成本和风险在内的预先补偿等(Wruck,1989;Hertzel等,2002;Hamish等,2006);(2)信息搜寻成本的补偿(Hertzel和Smith,1993);(3)管理层巩固或防御由于定向增发引致的控制权可能稀释(Barclay等,2007);(4)大股东利用定向增发进行利益输送而损害其他利益相关者的行为(朱红军,2007;章卫东和李忠德,2008);(5)满足证监会有关定向增发定价的规定条件,以及作为有关增发股份锁定期的特殊制度安排(黄建中,2007;黎文靖和江伟,2008)等方面的考虑,定向增发定价过程中普遍存在“低价发行偏好”,即定向增发定价存在较大程度的折价,低价发行成为中国上市公司定向增发的普遍现象。因此,基于上述分析,我们有理由预期,当企业拟采取定向增发作为并购融资方式时,其并购决策和行为实际发生前越倾向于进行负向盈余管理。

上市公司并购活动是优化配置资本市场资源的重要途径,也是扩张公司经济规模、提高公司价值、进而增强公司竞争力的重要手段。但是,由于利益驱动和控制权与所有权分离带来的委托代理冲突,我国企业并购在实践中往往成为大股东掏空、其他利益相关者牟取暴利的主要手段之一(李增泉等,2005)。在采取定向增发作为并购融资手段的并购重组中,交易的相关信息在交易双方的分布同样是不对称分布的,当双方利益发生冲突时,信息优势一方会因为机会主义行为做出不利于信息弱势方的选择。相比较外部机构投资者而言,大股东及其关联方在人事和经营上与上市公司有较为密切的关系、掌握了较多的内部信息,其参与定向增发的目的主要包括维持控股地位、资产注入等,因此,其既有能力也有动机获得有利于自己的发行价格。首先,从定向增发的门槛看,现有定向增发并没有关于新股增发盈利门槛方面的强制性要求,上市公司为满足再融资盈利要求的进行正向盈余管理的动机不复存在;其次,从定向增发定价看,相比其他股权再融资方式,定向增发的定价基准日模糊不清,定价基准日的确定原则和类型往往缺少明确的规定,既非市场定价也非成本定价,这种模糊的定价机制,为上市公司定向增发发行对象选择有利于自身的定价基准日提供了“合理”的操作空间,籍此以较低的代价获取更多的股份;再次,从定向增发的信息不对称程度看,由于定向增发的对象被限定为控股股东及其关联股东或其他机构投资者,这类投资者的信息获取能力和分析能力均远远高于普通投资者,他们更能对上市盈余管理程度、上市公司业绩及未来的成长性做出合理的判断,信息渠道非常广泛,有的还甚至与相关部门和机构建有特殊关系,可以较早得到部分“内幕消息”。因此,在定向增发过程中上市公司正向盈余管理的行为将受到较大限制;最后,从定向增发对象看,当上市公司定向增发新股的对象是大股东及其关联股东,大股东总是希望以较低的定向增发价格换取更多的股份,获取更多的企业控制权份额,因此大股东就有动机通过负向盈余管理来降低定向增发新股公司的业绩。如朱红军等(2008)通过对驰宏锌锗案例的研究发现,驰宏锌锗在注入资产前通过应计盈余管理调低利润,使大股东获得较低的增发价格,同时利用应计盈余管理的“反转性”造成定向增发注入资产后业绩提升的假象;章卫东(2010)研究也表明,当定向增发的对象是其控股股东及其子公司时,进行负向盈余管理以压低定向增发新股的价格,达到既换得更多的股份、又向大股东及大股东关联方输送利益的目的;程凤朝等(2015)研究发现,上市公司控股股东会利用《上市公司重大资产重组管理办法》弹性空间,倾向人为的选择有利于自身利益的董事会召开日期,人为选择计量窗口来取得历史较低的股票价格。

根据上面的分析,本文提出以下假设:

H1:上市公司重大资产重组前的盈余管理行为与是否定向增发及定向增发对象有关。与非定向增发融资相比,上市公司通过定向增发融资实施并购重组前越倾向于负向盈余管理;与面向机构投资者相比,面向大股东及其关联方定向增发的并购重组前的负向盈余管理程度更大

(二)定向增发、盈余管理与上市公司并购对市场及财务绩效的影响定向增发作为一种权益融资方式,对市场及其财务绩效究竟会有怎样的影响,国内外学者的研究结论并不一致。Martynova和Renneboog(2009)以欧洲的并购为样本研究后发现,权益融资方式显著降低了上市公司的市场绩效;而Schlingemann(2004)的研究则认为,权益融资并购方式的采用表明收购公司具有相对多的正净现值投资项目和良好成长前景,对市场绩效具有正面的效应;翟进步等(2011)基于投资者功能锁定视角的研究发现,由于权益融资方式不影响上市公司的会计利润,并且通过权益融资方式获取资金从事并购行为存在“EPS自展效应”的特征,市场给予了上市公司较高估值,从而提高了并购市场绩效。进一步考虑股权融资方式的差异向市场传递的不同信号,市场反应也应有所不同,国外学者分别从监控理论(Wruck,1989)、信息不对称理论(Hertzel和Smith,1993)、品质证明理论(Kasim和Donald,1993;Jeremy等,1999)、流动性理论(Brooks和Graham,2005)等方面的研究发现,公开增发与配股等方式具有消极、负面的市场反应,而定向增发融资却有显著正的、积极的市场反应。基于见多识广投资者(大股东与机构投资者)的参与被认为是对公司的质量充满信心的一种信号显示,再加上定向增发的限售期规定,使得广大投资者对通过定向增发获取并购资金的上市公司有较高的未来收益预期,不仅其并购决策更加科学、并购标的物品质更加优良,而且并购后企业各利益相关人都会从公司发展的角度提高公司相关并购资源整合能力,保持中长期持续盈利能力以提升公司的核心竞争力。此外,通过定向增发融资引入战略投资者,利用其与发行人业务的联系紧密、长期稳定持股、追求行业长期战略利益等重要特征,尤其是以其自身丰富先进的管理经验,参与公司的经营管理,提升公司形象,提高资本市场认同度,改善和优化股权结构,健全公司法人治理,优化公司治理结构。因此,以定向增发融资获取并购资金将向市场传递积极信号并获得投资者的追捧,从平均水平来看存在正的超额收益率。

上市公司并购重组的财务绩效受多种因素影响,如并购过程中盈余管理、并购融资方式和并购支付方式等。国内外学者对上市公司并购财务绩效已做出大量研究,Shleifer和Vishny(2003) 与Rhodes-Kropf和Viswanathan (2004)研究表明,高估股价是驱动换股并购的重要因素,并购财务绩效会随着股价的相应调整而下降;张自巧等(2013)研究发现,当上市公司采用股份支付并购,由于并购前采取正向盈余管理,并购后一年财务绩效显著下降。然而,由于上市公司为了减少并购中的各种风险、缓解高管并购决策所面临的压力以及迎合市场对并购效应的预期,以及定向增发定价过程中的“低价发行偏好”,基于重大资产重组目的的定向增发融资对上市公司并购绩效的影响可能存在明显差异。首先,从代理冲突看,股权分置改革之前,由于股权主体权责利的严重不对称,代理冲突明显,股权再融资通常被认为是上市公司用来“圈钱”的重要方式(黄少安、张岗,2001;陆正飞、叶康涛,2004)。股权分置改革之后,上市公司非流通股份在2-3年的锁定期结束后可以上市流通,在很大程度上缓解了大股东与中小股东的代理冲突、利益更趋于一致;其次,定向增发新股的对象是控股股东及其关联股东或其他机构投资者,相比公开增发而言,不仅定向增发融资中的信息不对称问题大大降低,而且因为定向增发对象自身可以以较低的信息搜寻成本获取更为全面的信息,对公司未来现金流(包括流向、流量与时间)和真实公司价值的判断,相比普通外部投资者显得更明智、更准确,缓解了外部融资过程中“逆向选择”;最后,由于通过定向增发融资获取上市公司重大资产并购重组资金的目的非常明确,且有品质优良、具有良好投资潜力的并购标的物,公司获得充足的资金后可以实现整体上市或其他战略目标,有助于提升公司未来的经营绩效和盈利能力,推进公司的可持续发展。因此,可以合理预期在上市公司并购重组过程中,通过定向增发方式融资有利于上市公司财务绩效的改善。

无论是从并购重组的盈余管理动机(上市公司为了减少并购中的各种风险、缓解高管并购决策所面临的压力以及迎合市场对并购效应的预期),还是从定向增发融资的盈余管理动机(定向增发定价过程中的“低价发行偏好”)看,上市公司在定向增发融资并购前可能存在较为普遍的调低利润的盈余管理行为,但是进一步区分定向增发对象为大股东及其关联方和其他机构投资者两类时,其盈余管理行为又可能有所差别。定向增发涉及新老股东的控制权分配及其利益格局,在我国目前投资者保护相对缺乏以及股权较为集中的情形下,既存在大股东通过定向增发财富转移的机会主义动机,又缺乏相应的法律规范和监管制度约束大股东的机会主义行为;进一步看,当面向大股东或关联方定向增发时,其本身是一项关联交易,尤其是大股东采用实物资产认购时,更是一种“双重”关联交易(张鸣和郭思永,2009)。相比较而言,如果面向专业的机构投资者定向增发新股时,专业的机构投资者既有能力也有动力监控发行公司管理层的机会主义行为,使企业的资源会得到更有效的配置。此外,定向增发过程还涉及到获得增发的股东和未获得增发的股东之间的利益分配问题,在大股东的操控下,大股东通过压低支付的股价和注入不良资产来向自身输送利益,导致公司价值严重受损。因此,当上市公司面向大股东及其关联方定向增发时,投资者将理解为“坏消息”,市场将给予负面的市场反应,且定向增发后业绩难以改善。

盈余管理不仅会使市场资源错配,而且错误盈余信息将导致投资者对股票定价错误。Louis(2004)通过对公司并购前盈余管理对公司绩效影响的实证检验表明,公司并购前会进行明显的应计盈余管理且应计盈余管理与股票超额收益之间存在负相关关系,与收购方的长期绩效显著负相关;章卫东(2010)的研究则发现,上市公司定向增发前盈余管理程度越大,定向增发后股票收益率将会越低。因此,基于上述分析,可以预期市场将给予通过定向增发融资方式获取并购资金的上市公司正面的评价,但是并购重组前的应计盈余管理将对并购公司的市场绩效和财务绩效产生负面影响。据此本文提出以下假设:

H2:定向增发融资方式对上市公司并购市场绩效产生正面影响,但是并购前的盈余管理将对市场绩效产生负面影响,而且这种负面影响在面向大股东及其关联方定向增发融资时表现得更为突出

H3:定向增发融资方式改善了上市公司并购后的财务绩效,但是并购前的盈余管理将对财务绩效改进产生负面影响,而且这种负面影响在面向大股东及其关联方定向增发融资时表现更为突出

三、研究设计

(一)样本选择与数据来源本文初始研究样本来源于以WIND重大资产重组数据库中所披露的2008年1月1日至2014年12月31日的上市公司并购重组事件(本文所研究的是主并公司)。在此基础上,做出以下筛选:剔除重组类型为资产剥离、债务重组、资产置换、股份回购的并购样本;剔除ST公司和金融类公司;收购目标公司股权大于20%;如果上市公司进行多次并购活动,仅保留最早的一次并购。剔除财务数据缺失的样本。经过上述方法筛选,最终得到250个样本。同时,本文选取样本公司在事件窗内的累积超额收益(CAR)来衡量上市公司并购重组的短期绩效。本文财务数据来源于WIND数据库和CSMAR数据库。为了剔除极端值的影响,本文对回归模型中的连续变量上下5%的样本进行Winsorize处理。数据初期处理工具为Excel,统计软件采用的是Stata11.0。

(二)模型构建

(1)盈余管理模型。

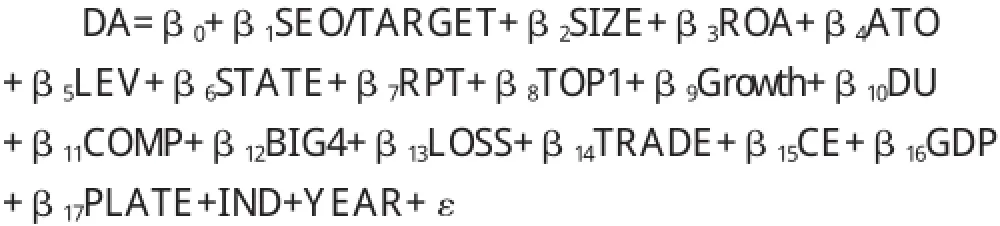

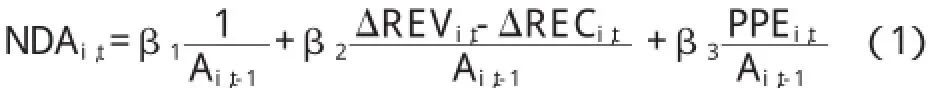

模型中被解释变量DA是操控性应计盈余管理,本文采用由Jones模型演变而来的截面修正的Jones是模型来估计在并购重组前一年(t年)的盈余管理程度,计算非可操控应计利润其模型具体如下:

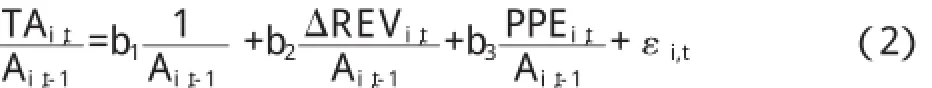

上式中NDAi,t表示i公司第t年经过t-1年末总资产标准化处理的非可操控性应计利润;ΔREVi,t示i公司第t年的营业收入增加额,用以解释公司经营业绩和经济环境的变化对总应计利润的影响;ΔRECi,t表示i公司第t年的应收账款增加额;PPEi,t表示i公司第t年末的固定资产,用来表示公司的资产规模。β1、β2、β3是不同行业不同年份的特征参数,这些特征参数的估计值是根据以下模型进行回归取得:

上式中,b1、b2、b3分别是β1、β2、β3的OLS估计值。TAi,t为i公司第t年的总应计利润;εi,t是随机误差项,其他变量定义与公司(1)相同。

上式中,DAi,t为经过第t-1期期末总资产调整后的第t期的操控性应计利润。

上式中,TAi,t为i公司第t年的总应计利润;NIi,t第t年营业利润;CFOi,t为i公司第t年的经营活动产生的现金净流量。

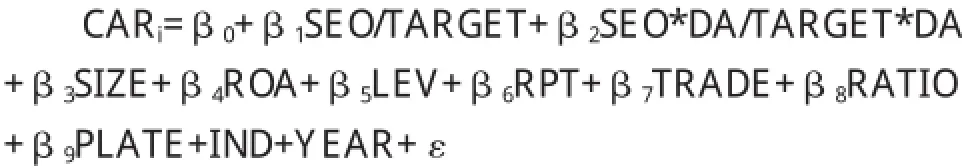

(2)市场反应模型。

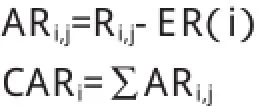

事件定义为并购重组事件的发生,事件首次披露后复牌日定义为0,事件窗口(-i,i),即事件首次披露日停牌前i个交易日和首次披露日复牌后i个交易日,定义窗口(-1,1),(-3,3)分别用CAR1,CAR2来表示。本文采用市场指数法来计算事件窗口内的累计超额收益,计算累计超额收益CAR模型为:

ARij为股票i第j日的超额报酬率;Ri,j为股票i第j日的实际收益率。ER(i)为股票i的期望收益率,本文用股票i第j日的市场指数来替代。

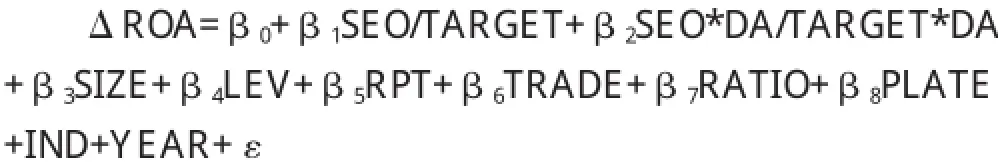

(3)财务绩效模型。

被解释变量:财务绩效改进——(总资产收益率的增长,ΔROA)等于并购后一年的总资产收益率减去并购前一年的总资产收益率。

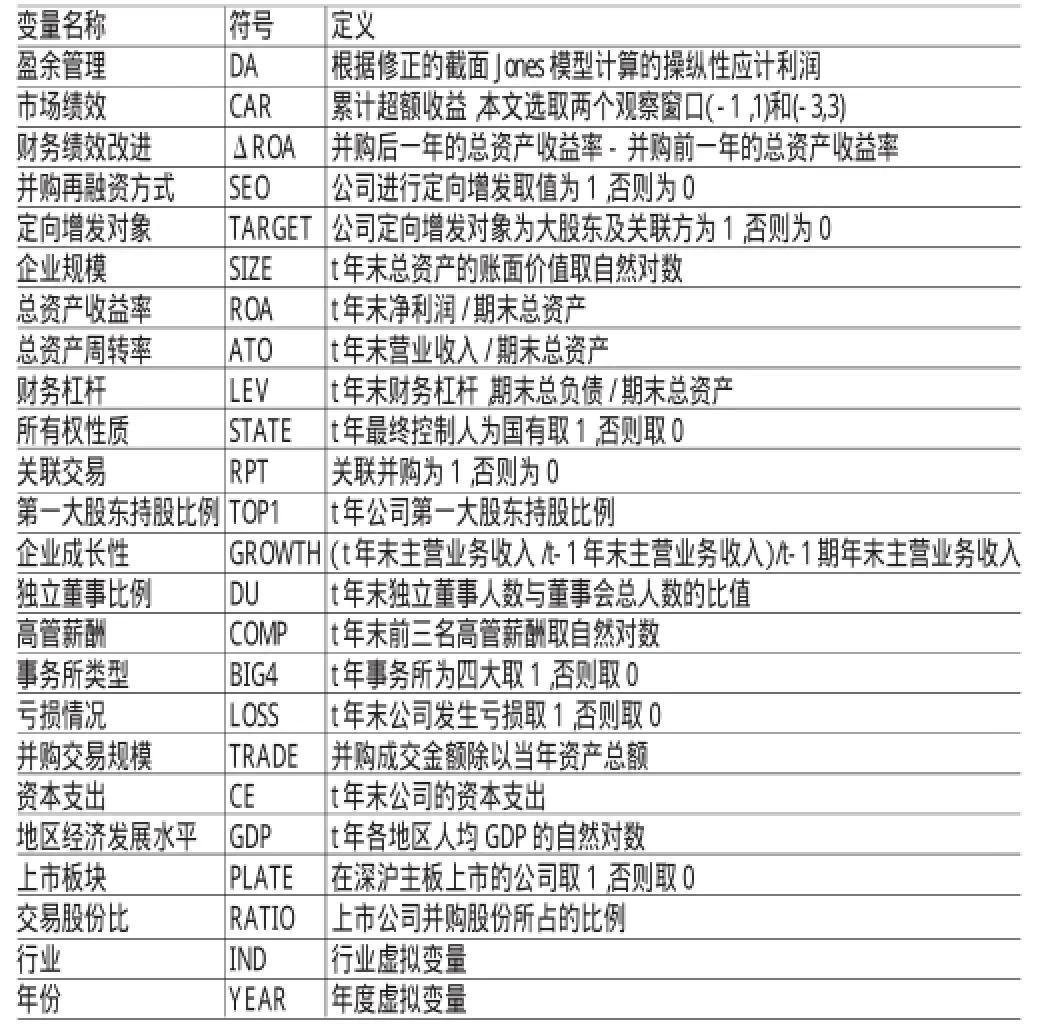

(三)变量定义(1)被解释变量。盈余管理(DA):操控性应计利润,根据修正的截面Jones模型计算;市场绩效(CAR):累计超额收益,本文选取两个观察窗口(-1,1)和(-3,3);财务绩效改进(ΔROA):并购后一年的总资产收益率-并购前一年的总资产收益率。(2)解释变量。定向增发(SEO):本文上市公司并购重组是否定向增发根据WIND数据库定向增发发行资料和重大重组事件详情结合判断得出,当定向增发时,SEO赋值为1,否则为0。定增对象(TARGET):当定向增发对象为大股东及关联方时,TARGET赋值为1,否则为0。(3)控制变量。本文还参考章卫东(2010)和徐虹等(2015)相关文献,在模型中加了有关控制变量如下:企业规模(SIZE)、总资产收益率(ATO)、财务杠杆(LEV)、所有权性质(STATE)、关联交易(RPT)、第一大股东持股比例(TOP1)、企业成长性(GROWTH)、独立董事比例(DU)、高管薪酬(COMP)、事务所类型(BIG4)、亏损情况(LOSS)、并购交易规模(TRADE)、资本支出(CE)、地区经济发展水平(GDP)、上市板块(PLATE),具体变量定义表见表1。

四、实证分析

(一)描述性统计表2为主要变量描述性统计结果。首先,在样本总量为250家重大并购重组上市公司中,有210(均值0.84)家上市公司采取了定向增发融资方式获取并购资金,说明近年来上市公司热衷于定向增发的方式进行资产重组并购,定向增发方式相对于公开增发股份法律程序上更简单且定向增发没有盈利要求,所以定向增发更受市场追捧;其次,从定向增发对象看,大约50.4%的研究样本是面向大股东及关联方的定向增发,即上市公司在定向增发对象选择时并无明显偏好;再次,从上市公司的盈余管理行为看,应计盈余管理的均值与中位数均为负,说明上市公司在重大资产重组前更倾向于负向盈余管理;最后,窗口(-1,1),(-3,3)的超额收益率均值都是正值,财务绩效改进(ΔROA)的均值和中位数均为正,说明上市公司在宣告进行并购重组前后市场反应较好,并购重组后财务绩效得到改善,即上市公司并购重组短期内具有正的财富效应且长期财务绩效获得改善。

表1 变量定义

表2 描述性统计

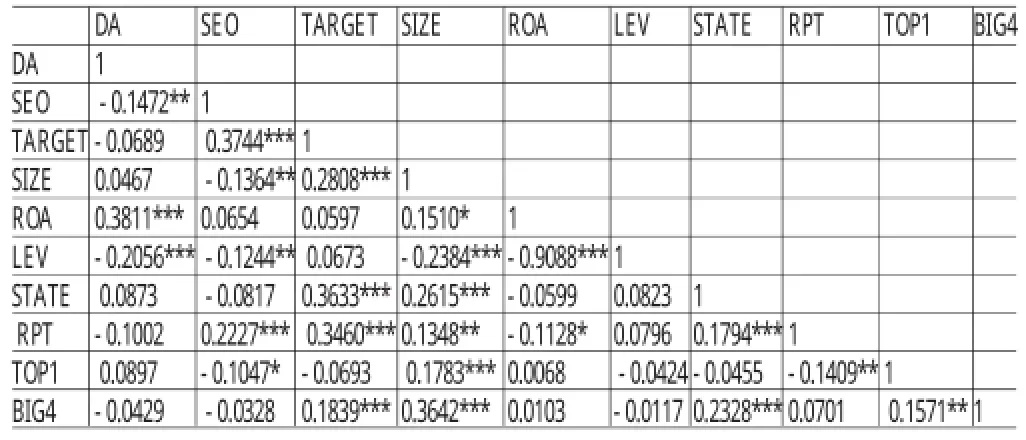

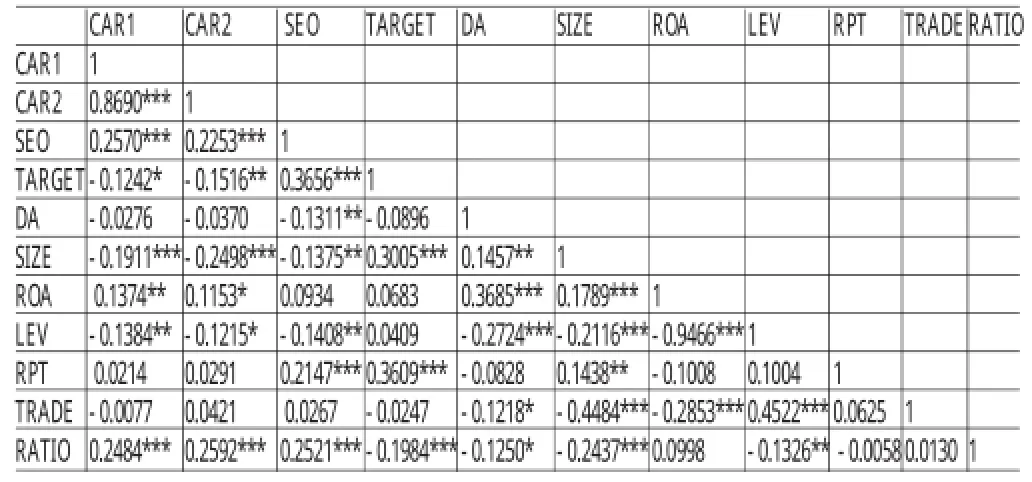

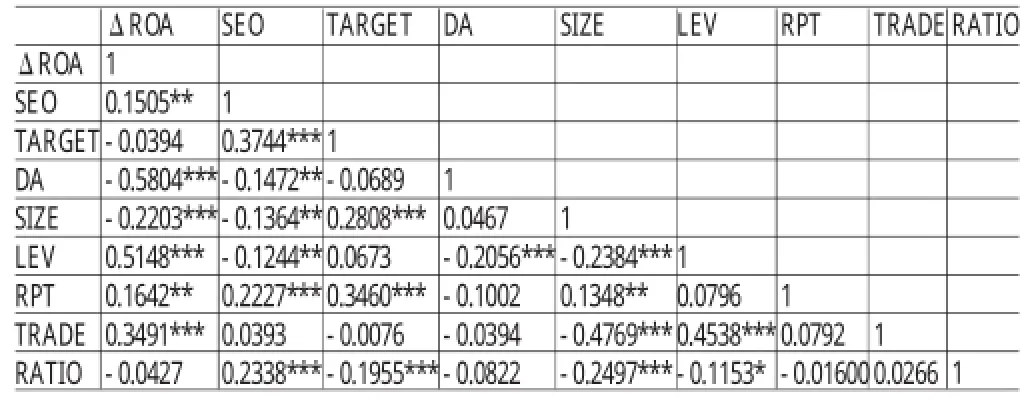

(二)相关性分析表3列示了主要变量的相关系数矩阵。从表中可看出,主要解释变量间的相关系数均小于0.5,说明主要解释变量之间的不存在多重共线性问题。从表3-a可看出,应计盈余管理(DA)与是否定向增发(SEO)显著负相关(通过5%的显著性检验),应计盈余管理(DA)与面向大股东定向增发(TARGET)负相关但是不显著;从表3-b可以看出,上市公司并购重组公告日前后的超额收益与定向增发显著正相关(通过1%的显著性检验),说明采取定向增发方式筹集并购资金对上市公司并购重组具有短期财富效应,上市公司并购重组前后的超额收益与面向大股东的定向增发显著负相关(分别通过了5%与10%的显著性检验),定向增发并购重组前的盈余管理与并购重组短期财富效应负相关但是不显著;从表3-c可看出,财务绩效改进(ΔROA)与定向增发(SEO)呈显著正相关关系(通过5%的显著性检验),财务绩效改进(ΔROA)与是否面向大股东及其关联方定向增发负相关但是不显著,财务绩效改进(ΔROA)与盈余管理(DA)显著负相关(通过1%的显著性检验)。由于变量之间的影响因素较为复杂,而相关性分析仅仅考虑了单变量之间的关系,所以变量之间的影响关系还需待多元回归分析检验确定。

表3-a 变量的相关性分析

表3-b 变量的相关性分析

表3-c 变量的相关性分析

(三)多元回归分析

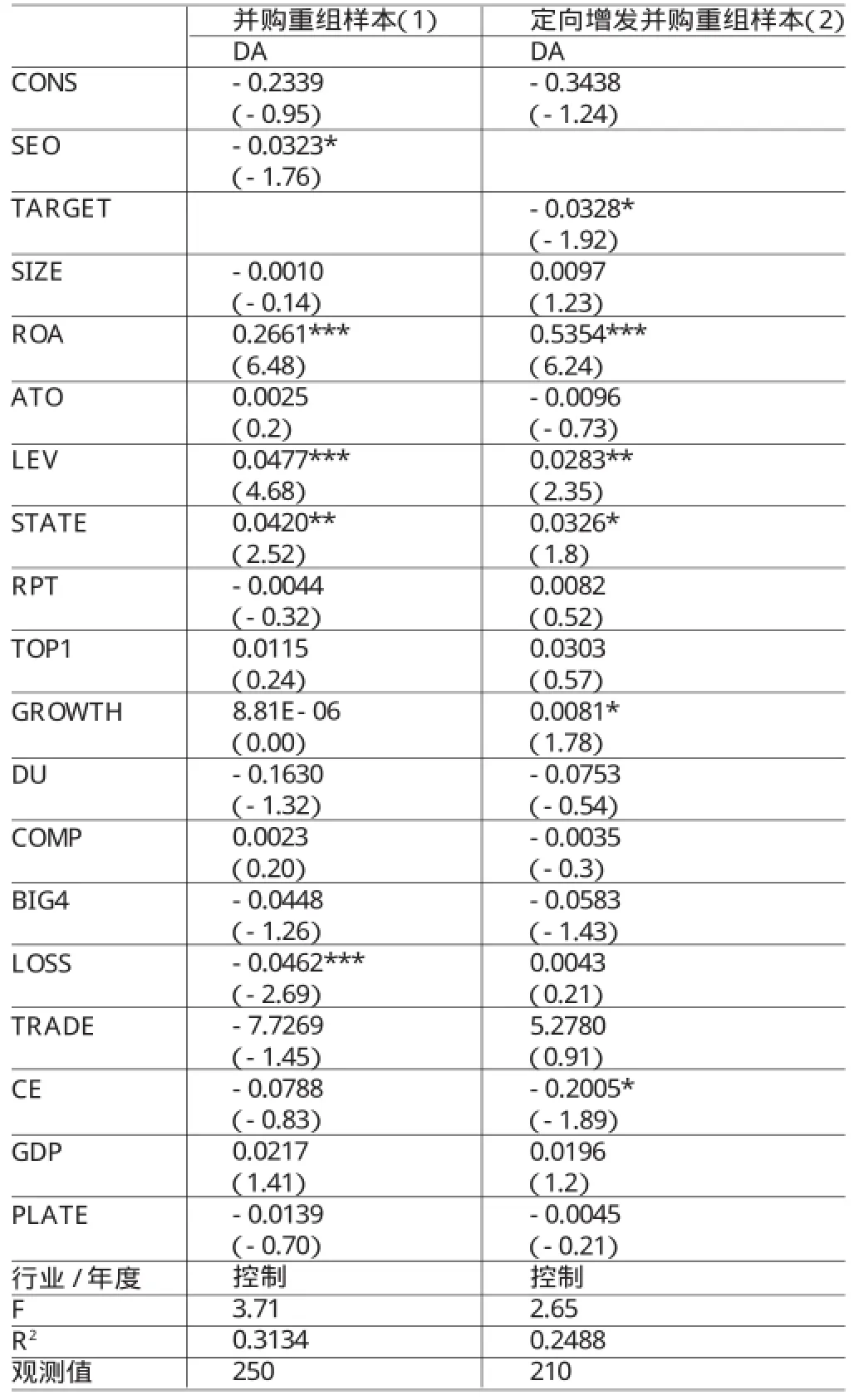

(1)是否定向增发并购重组与盈余管理。是否定向增发并购重组(SEO)与应计盈余管理(DA)的多元回归结果如表4第(1)列所示。采取定向增发融资实施并购重组企业的应计盈余显著为负,且通过了10%的显著性水平检验。说明上市公司在定向增发并购重组前一年,上市公司进行负向应计盈余管理程度越大,这意味着上市公司在定向增发重组并购前一年可能通过应计盈余管理调低上市公司的盈余来向上市公司的关联方进行利益输送。面向大股东及关联方定向增发的并购重组(TARGET)与盈余管理(DA)的多元回归如表4第(2)列所示。面向大股东及其关联方定向增发融资实施并购重组企业的盈余管理显著为负,且通过了10%的显著性水平检验。上述实证结果说明上市公司对面向大股东及关联方定向增发获取资金实施并购的前一年,采取了盈余管理调减利润,即大股东有动机掏空上市公司,将向其自己及其关联方输送利益。综合上述分析,本文的研究假设H1得到验证。

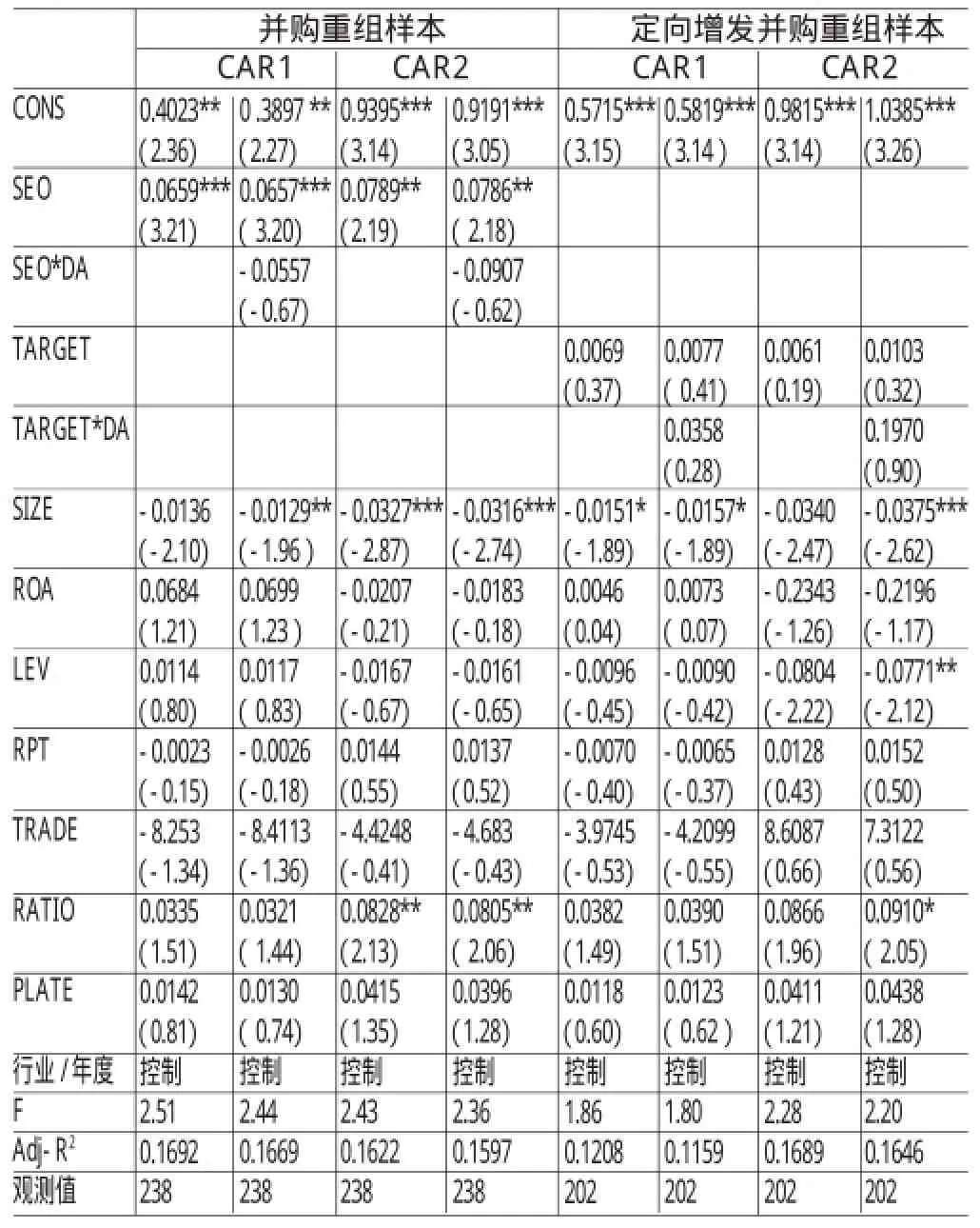

(2)盈余管理、定向增发与上市公司并购重组的市场反应及财务绩效。盈余管理、定向增发与上市公司重组并购市场反应的多元回归如表5并购重组样本所示,从是否定向增发来看,定向增发融资与上市公司重组并购的财富效应显著正相关,且两个窗口(-1,1)和(-3,3)分别通过1% 和5%的显著性水平检验,定向增发前盈余管理与上市公司重组并购的财富效应负相关且没有通过显著性检验,说明投资者认为上市公司采取定向增发方式的重组并购是利好消息并抱有较高的投资预期。这同时也验证了上市公司为什么青睐于定向增发方式进行上市公司并购重组。盈余管理、面向大股东及其关联方定向增发与上市公司重组并购市场反应的多元回归如表5定向增发并购重组样本所示,与面向机构投资者定向增发相比,面向对大股东及其关联方定向增发与上市公司重组并购的市场反应正相关但未通过显著性检验,面向对大股东及其关联方定向增发的并购重组前盈余管理也与上市公司重组并购的市场反应正相关且未通过显著性检验。可能的原因可以从中国资本市场的弱式有效和“功能锁定”现象中获得解释。搜索上市公司定增收购首次公告及相关媒体报道,可以发现大量有关注入盈利能力较强的资产或业务、提升品牌影响力、提高市场综合竞争力、实现上市公司股东利益最大化等向市场传递上市公司未来较好发展能力的信息充斥其间,吸引了投资者更多的关注,使得投资者将其主要注意力投向定向增发事件并对定向增发事件报有较高的投资预期,至于定向增发对象以及定增并购前上市公司是否进行盈余管理等信息并没有引起市场的足够关注。由此,本文的研究假设H2得到了部分验证。

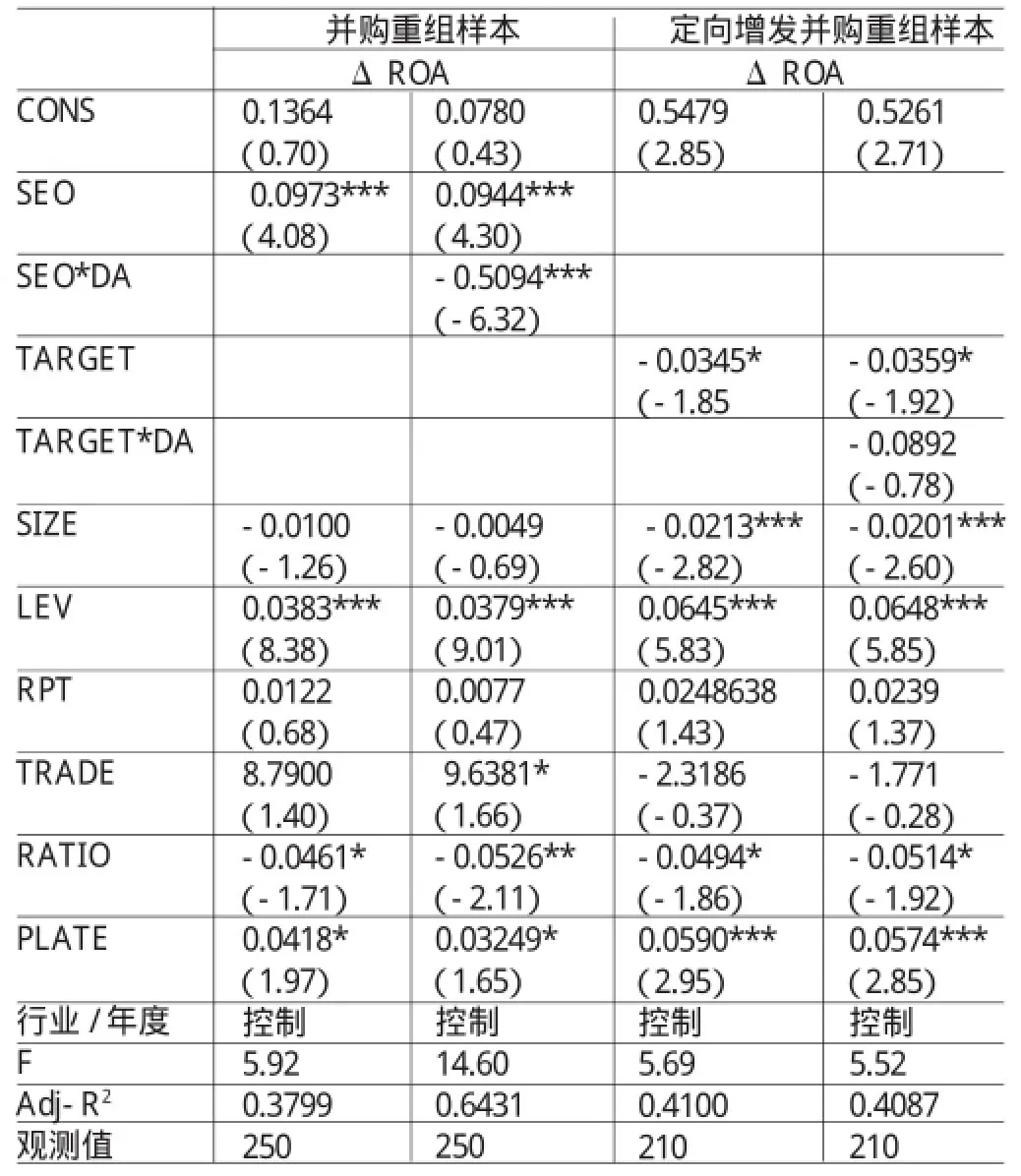

盈余管理、定向增发与上市公司重组并购的财务绩效的多元回归如表6并购重组样本所示,定向增发与上市公司重组并购的财务业绩改进显著正相关,定向增发并购重组前的盈余管理与上市公司重组并购的财务业绩改进显著负相关,且均通过1%的显著性水平检验,说明在上市公司并购重组过程中,通过定向增发方式融资有利于上市公司提高公司未来的财务绩效,但并购重组前的盈余管理将对财务绩效的改进产生负面影响。盈余管理、面向大股东及其关联方定向增发与上市公司重组并购的财务绩效的多元回归如表6定向增发并购重组样本所示,面向大股东及其关联方定向增发与上市公司重组并购的财务业绩改进显著负相关,且通过10%的显著性水平检验,而面向大股东及其关联方增发前的盈余管理与上市公司重组并购的财务业绩改进负相关,但未通过显著性检验,说明在上市公司并购重组过程中,与面向机构投资者定向增发相比,面向大股东及其关联方定向增发将对上市公司的财务业绩改进产生负面影响,且并购重组前的盈余管理将进一步加剧其负面影响。综合上述分析,本文的研究假设H3得到验证。

表4 定向增发并购重组及定向增发对象对盈余管理影响的多元回归结果

表5 是否定向增发及面向大股东及其关联方定向增发并购、盈余管理与市场反应多元回归结果

表6 是否定向增发及面向大股东及其关联方定向增发并购、盈余管理与财务绩效多元回归结果

(四)稳健性检验从稳健性角度考虑,本文做了如下方面的稳健性测试:(1)采用基本Jones模型对操控性应计利润DA重新做了估算,研究结论不变。(2)事件首次披露后复牌日定义为0,计算事件窗口(0,i),即事件首次披露日复牌后i个交易日,定义窗口(0,1),(0,3)分别用CAR1,CAR2来表示,最后研究结论基本不变。(3)用净资产收益率增长额(ΔROE)替代总资产收益率增长额(ΔROA),研究结论基本不变。

五、结论与启示

在股权分置改革后定向增发取代配股和公开增发成为上市公司主要融资方式的背景下,将上市公司并购、定向增发以及盈余管理行为综合起来考察具有重要的现实意义。本文以2008-2014年上市公司重大资产重组并购为样本,实证检验实施重大资产重组并购的上市公司,在其并购重组前一年的盈余管理行为是否受到定向增发融资方式的影响。本文研究发现:上市公司重大资产重组前的盈余管理行为与是否定向增发及定向增发对象有关。与非定向增发融资相比,上市公司通过定向增发融资实施并购重组前更倾向于进行负向盈余管理;与面向机构投资者相比,面向大股东及其关联方定向增发的并购重组前的负向盈余管理程度更大。进一步研究发现,上市公司并购重组宣告产生财富效应受到定向增发融资的影响,定向增发对象以及并购重组前盈余管理对并购财富效应无显著影响;研究还发现,在上市公司并购重组过程中,通过定向增发方式融资有利于上市公司提高公司未来财务绩效的改进且上市公司财务绩效改进与盈余管理负相关,面向大股东及其关联方定向增发将对上市公司的财务业绩改进产生负面影响,且并购重组前的盈余管理将进一步加剧其负面影响。

本文的研究提供了股权分置改革后定向增发取代配股和公开增发成为上市公司主要的再融资方式的背景下,如何通过定向增发融资为上市公司并购提供强大的资金支持,进而引入战略投资者改善公司治理,加强再融资资金使用的监督,提升资金使用效率及上市并购后的财务绩效,使得并购真正成为实现企业战略调整和产业结构调整的重要途径。

*本文系国家自然科学基金项目“货币政策影响企业并购行为及效率的传导机制研究”(项目编号:71372204)的阶段性研究成果。

[1]张自巧、葛伟杰:《股份支付并购中存在不同的盈余管理吗?》,《证券市场导报》2013年第1期。

[2]冯根福、吴林江:《我国上市公司并购绩效的实证研究》,《经济研究》2001年第1期。

[3]李增福、黄华林、连玉君:《股票定向增发、盈余管理与公司的业绩滑坡》,《数理统计与管理》2012年第5期。

[4]董新建、段克润:《中国上市公司并购与盈余管理实证研究》,《中国软科学》2007年第6期。

[5]蒋义宏、李颖琦:《上市公司会计变更对利润影响的实证研究》,《证券市场导报》1998年第12期。

[6]孙铮、王跃堂:《资源配置与盈余操纵之实证研究》,《财经研究》1999年第4期。

[7]陈小悦、肖星、过晓艳:《配股权与上市公司利润操纵》,《经济研究》2000年第1期。

[8]朱红军等:《定向增发“盛宴”背后的利益输送:现象、理论根源与制度成因》,《管理世界》2008年第6期。

[9]章卫东、李忠德:《定向增发新股折扣率的影响因素及其与公司短期股价关系的实证研究》,《会计研究》2008年第9期。

[10]黄建中:《上市公司非公开发行的定价基准日问题探讨》,《证券市场导报》2007年第3期。

[11]李增泉等:《掏空、支持与并购重组》,《经济研究》2005年第1期。

[12]章卫东:《定向增发新股与盈余管理》,《管理世界》2010年第1期。

[13]程凤朝、闫相杉、叶依常:《我国上市公司并购重组股票定价合理性研究》,《宏观经济研究》2015年第1期。

[14]翟进步等:《上市公司并购融资方式选择与并购绩效:“功能锁定”视角》,《中国工业经济》2011年第12期。

[15]黄少安、张岗:《中国上市公司股权再融资偏好分析》,《经济研究》2001年第11期。

[16]陆正飞、叶康涛:《中国上市公司股权融资偏好解析》,《经济研究》2004年第4期。

[17]张鸣、郭思永:《大股东控制下定向增发和财富转移——来自上市公司的经验证据》,《会计研究》2009年第5期。

[18]徐虹、林钟高、王鑫:《关系型交易、内部控制与盈余管理——基于应计与真实盈余管理的经验证据》,《会计与经济研究》2015年第3期。

[19]Healy,P.and J.Wahlen.A Review of the Earning Management Literature and Implications for Standard Setting, Accouting Horizons,1999.

[20]Erickson,M.and S.Wang.Earnings Management by AcquiringFirmsinStockforStockMergers,Journalof Accounting andEconomics,1999.

[21]Higgins,HuongN.DoStock-for-StockMerger Acquirers Management Earning?Evidence fromJapan,Journal of Accounting andPublic Policy,Forthcoming,2012.

[22]Louis,H.EarningsManagementandthe Market Performance of Acquiring Firms,Journal of Financial Economics, 2004.

[23]Healy,Paul M.,Krishna G.Palepu,Richard S.Ruback. Does Corporate Performance Improve after Mergers,Financial Economics,1992.

[24]Teoh S.H.,Welch T.J.Wong.Earnings Management and the Under Performance of Seasoned Equity Offerings,Journal of Financial Economics,1998.

[25]Du Charme L.L,P.H.Malatesta,S.E.Sefcik. Earnings Management,Stock Issues and Shareholder Lawsuits, Journal of Financial Economics,2004.

[26]Hertzel,Michael;Lemmon,Michael;Linck,James S. and Rees,Lynn,Long-run Performance Following Private Placements of Equity,TheJournal of Finance,2002.

[27]HamishD.Anderson,LawrenceC.Rose,StevenF. Cahan.Differential Shareholder Wealth and Volume Effects Surrounding Private EquityPlacementsinNew Zealand. Pacific-BasinFinanceJournal,2006.

[28]Hertzel,MichaelG.andSmith,RichardL., MarketDiscountsandShareholderGainsforPlacingEquity Privately.”Journalof Finance,1993.

[29]Barclay,M.J,Holderness,C.G,Sheehan,D.P.Private Placements and Managerial Entrenchment,Journal of Corporate Finance,2007.

[30]Martynova,M.,andRenneboog,L.What Determines theFinancing Decisions in Corporate Takeovers:Cost of Capital,Agency Problems,or the Means of Payment,Journal of Corporate Finance,2009.

[31]Schlingemann,F.P.Financing Decisions and Bidder Gains,Journal of CorporateFinance,2004.

[32]Kasim,L,A,Donald,J.T.The Wealth Effects of Private Stock Placements under RegulationD,TheFinanceReview,1993.

[33]JeremyGoh,MichaelJGombola,HeiWaiLee, Feng-Yng Liu.Private Placement of Common Equityand Earnings Expectations,TheFinanceReview,1999.

[34]Brooks&G rahamEquity Private Placements,Liquid Assets,andFirmValue,Journal of Economics&F inance,2005.

[35]Shleifer,Andrei,and Robert W Vishny.Stock Market DrivenAcquisitions,Journal of Financial Economics,2003.

[36]Rhodes-Kropf,M,andViswanathan,S,Market ValuationandMerger Waves,TheJournal of Finance,2004.

(编辑 梁 恒)