上市公司公允价值层次信息的价值相关性分析

——基于CAS39号准则实施后的经验证据

湖北民族学院经济与管理学院 李庆玲

上市公司公允价值层次信息的价值相关性分析

——基于CAS39号准则实施后的经验证据

湖北民族学院经济与管理学院李庆玲

本文以2014-2015年执行CAS39号准则披露公允价值层次信息的A股上市公司为样本,研究我国上市公司公允价值层次信息的价值相关性。实证研究发现:公允价值信息分层次披露可以较好地解决公允价值计量可靠性不足的问题,公允价值层次信息整体上具有价值相关性,能够被投资者关注并予以信赖。本文的研究结论为CAS39号准则颁布及其实施的有效性提供了经验证据,正面肯定当下我国资本市场运用公允价值层次计量的相关性和可靠性。

CAS39公允价值层次信息价值相关性

一、引言

“公允价值计量”虽然因为其在“相关性”和“可靠性”上难以两全而饱受争议,但却一直是财务会计理论界和实务界持续关注的焦点与热点问题。世界各大会计准则制定机构也从未停止过对它的研究、应用、创新与发展,以努力提高公允价值计量的透明性、一致性和可比性。2006年9月15日,美国财务会计准则委员会(FASB)发布第157号财务会计准则公告《公允价值计量》(SFAS157),首次统一规范公允价值计量和披露准则,公允价值层次理论成为该准则最大的亮点,奠定FASB领跑全球公允价值会计创新与发展的“绝对”地位。2011年5月12日,国际会计准则理事会(IASB)正式发布了国际财务报告准则第13号(IFRS13),作为IASB和FASB共建高质量公允价值准则的实质性进展,IFRS13保留FASB公允价值层次理论核心内容,公允价值计量准则的成功运用在国际上得到认可和实质性推进。

为保持我国企业会计准则与国际财务报告准则的持续趋同,财政部于2014年1月26日正式发布了《企业会计准则第39号——公允价值计量》(CAS39),旨在统一规范我国的公允价值计量和披露,并于2014年7月1日起施行。CAS39准则基本上保持与SFAS157和IFRS13公允价值层次内容一致,要求企业应当从市场参与者角度采用当前情况下适用且有足够可利用数据和其他信息支持的估值技术,并在运用估值技术的过程中优先使用第一层次输入值(活跃市场上相同资产或负债未经调整的报价),其次使用第二层次输入值除第一层次输入值外相关资产或负债直接或间接可观察的输入值,最后使用第三层次输入值(相关资产或负债的不可观察输入值),来计量相关资产或负债的公允价值层次信息。正值CAS39号准则颁布两年之际,我国公允价值计量层次运用情况如何;公允价值层次信息是否具有价值相关性;能否解决公允价值计量可靠性不足问题?这些问题都是值得深入研究和探讨。从2007年以来,我国部分上市公司陆续披露公允价值层次信息,但受限于样本量规模较小且披露格式随意性较大的问题,为国内学者研究公允价值层次信息的价值相关性设置了一定的样本障碍。本文以2014-2015年执行CAS39号准则披露公允价值层次信息的沪深A股上市公司为样本进行实证分析,与以往研究不同的地方在于样本数据的可获取性和规范性,保证了研究结论的可靠性。本文的结论正面回答我国上市公司披露的公允价值层次信息是可靠的,具有价值相关性,肯定了准则制定者要求上市公司执行CAS39号准则及其指南,花费披露成本规范披露公允价值层次信息的制度设计初衷。

二、文献综述

(一)国外研究理论界和实务界对公允价值主题的探讨由来已久,早期研究更多地关注公允价值计量与历史成本计量属性对相关性和可靠性(又称“如实反映”)比较和检验上。FASB和IASB都将“相关性”和“可靠性”作为最重要的会计信息质量特征。从2007年之后,公允价值研究更多集中在公允价值计量准则执行情况、公允价值层次信息的相关性和可靠性检验、公允价值层次信息的经济后果以及非金融资产与公允价值计量属性等方面,大量的理论研究表明公允价值信息是具有决策有用性的,但并不是所有报表项目都适用公允价值计量。

Barth et al.(1996)研究发现根据SFAS NO.157的披露要求,以公允价值计量的证券、贷款、长期负债等具有增量价值相关性。Bhamornsiri et al.(2010)选取美国财富500强公司在SFAS 157号准则生效后披露的第一个季度(2008年3月31日)报告进行统计分析,发现样本公司大多数输入值都是可观察的,其中93.5%金融资产和93.1%金融负债都是以第一层次、第二层次输入值进行公允价值计量。Song et al. (2010)以2008年度银行业季度报告作为分析样本,得出其第一、二、三层次输入值都具有价值相关性,一、二层次价值相关性强于第三层次。然而,有效公司治理机制能够缓解较低层次输入值所带来的信息不对称问题。Riedl et al. (2011)使用美国金融机构披露金融工具的第一、二、三层次公允价值信息,来检验较大信息风险的公允价值是否会导致较高的资本成本。实证发现那些披露第三层次金融资产比例较大的公司具有更高信息风险,而这种情况更容易出现在低质量信息环境企业里。Blankespoor et al.(2013)使用从1997年到2009年之间1067家银行接近7000个观测值作为样本,实验结果表明,对于负债经营的银行来说,以公允价值计量的金融工具,尤其是贷款和存款,更能反映银行信用风险的平均水平。Arora et al.(2014)使用美国金融机构从2007年8月至2009年3月按照SFAS 157号要求进行披露的1310个公司的月度观测值,发现随着金融资产可靠性降低,大量第二层次,尤其是第三层次金融资产相对于全部(或者全部金融)资产而言,信贷期限结构趋于短期。

也有研究得出了不同的结论。Eccher et al.(1996)研究发现证券投资公允价值信息的价值相关性具有不稳定性,当模型控制了净资产报酬率和账面价值增长率后,价值相关性不复存在。Altamuro(2013)研究表明抵押服务权利(mortgage servicing rights),基于管理层输入值(第三层次)公允价值计量,相比基于市场输入值(第二层次)的公允价值计量,更能反映此类资产内在的经济价值。2008年金融危机的出现,证实金融行业的贷款损失具有严重而广泛的经济后果。Cantrell et al.(2014)认为报告贷款的净历史成本相比报告贷款的公允价值,在预测贷款损失方面的功效更好。

(二)国内研究我国公允价值研究起步相对较晚,2006年《企业会计准则》明确引入公允价值计量属性后,关于公允价值计量的研究成果才开始丰富起来,主要涉及从公允价值计量属性的概念介绍、国际借鉴到公允价值计量与历史成本计量属性孰是孰非的比较和选择,再到当下公允价值信息的价值相关性和经济后果检验等方面。

郑传洲(2005)基于1997-2004年适用国际会计准则第39号(IAS39)的B股样本公司,实证研究发现,公允价值披露显著增加会计盈余的价值相关性,但投资的公允价值调整并没有显示出价值相关性。刘永泽等(2011)研究发现,不论金融行业还是非金融行业,我国上市公司与公允价值相关的信息具有一定的价值相关性。胡奕明等(2012)实证检验2007-2011年中国A股市场数据,得出股价能够反应公允价值会计信息的结论,并且在市场波动期比平稳期反应更加显著。庄学敏等(2014)以2007-2012年我国金融业为样本进行检验,实证发现,对于可靠性程度越高公允价值资产越具有价值相关性,但对于公允价值负债的研究并没有明显的效果。黄霖华等(2014)实证检验在我国企业会计准则国际趋同背景下,长期股权投资重分类为可供出售金融资产的公允价值确认具有显著的价值相关性。邓永勤等(2015)以2007-2013年金融行业披露公允价值层次信息为样本,实证研究发现,公允价值层次信息整体上具有价值相关性,且随着计量层次的降低,第一、二、三层次公允价值资产的价值相关性逐渐降低,而第一、二、三层次公允价值负债的价值相关性却没有显著差异。

综上可知,国内外的研究基本上认可公允价值信息的价值相关性,公允价值的应用一定程度上提升了财务报告信息的透明性、一致性和可靠性,有助于报表使用者做出决策。部分研究结论存在差异性,主要体现在样本选择不同和具体报表项目对于公允价值运用要求不同上。值得我们关注的是,国外学者更多以不同层次公允价值资产和负债信息实证检验公允价值层次信息的价值相关性,并关注非金融资产公允价值相关性的检验,国内学者受限于上市公司较少披露公允价值层次信息的现状,更多以公允价值资产和负债整体披露信息来实证检验公允价值信息的价值相关性,鲜有学者分层次实证检验公允价值层次信息的价值相关性。

三、理论分析与研究假设

FASB和IASB都将“相关性”和“可靠性”作为最重要的会计信息质量特征。公允价值计量从其投入使用以来,因其相关性和可靠性的不可兼得一直饱受争议,尤其是在可靠性方面的欠缺,很大程度上限制了公允价值计量的应用和推广。公允价值层次理论的应用正是为解决其可靠性不足的问题,最大限度地兼顾会计信息质量特征的相关性和可靠性。CAS39号准则要求企业“应当将公允价值计量所使用的输入值划分为三个层次,并首先使用第一层次输入值,其次使用第二层次输入值,最后使用第三层次输入值”。公允价值计量结果所属的层次,由对公允价值计量整体而言具有重要意义的输入值所属的最低层次决定。随着不同层次输入值的选取和应用,公允价值计量所涉及的不确定性和主观性随之增加,然而企业需要披露更多的内容,用扩大披露范围的方式尽可能限制管理层利益取向的影响,缩小估值结果与其他市场参与者定价的差异,帮助投资者更好地理解公允价值计量中所作的判断和假设,提高公允价值层次信息的相关性和可靠性,降低信息不对称程度。因此,本文认为公允价值信息分层次计量可以解决公允价值计量可靠性不足的问题,公允价值层次理论的应用一定程度上提升了会计信息的透明性、一致性和可靠性,有助于报表使用者做出决策,从而本文提出如下假设:

H1:公允价值层次信息具有价值相关性

公允价值计量结果所属的层次,取决于估值技术的输入值,而不是估值技术本身。第一层输入值直接来源于“相同资产或负债在活跃市场上未经调整的报价”,为公允价值计量提供了最可靠的证据,市场参与者之间几乎不存在信息不对称,相关性和可靠性都是最高的。第二层次输入值是“除第一层次输入值外相关资产或负债直接或间接可观察的输入值”,包括活跃市场中类似资产或负债的报价、非活跃市场中相同或类似资产或负债的报价、报价以外的其他可观察输入值以及市场验证的输入值等,其依然来源于可观察的市场数据同时反映了管理层的调整,在一定程度上增加了公允价值计量的主观性和不确定性,降低了公允价值计量的可靠性和相关性。第三层次输入值是“相关资产或负债的不可观察输入值”,由于其不能直接观察和无法由可观察市场数据验证,从而管理层对公允价值计量的估计和判断介入程度较高,信息不对称程度加重,公允价值估计结果的相关性和可靠性相对最差。因此,本文认为公允价值层次信息虽具有相关性和可靠性,但随着公允价值计量层次的降低,公允价值层次信息的相关性程度依次降低,从而本文提出如下假设:

H2:公允价值层次信息的价值相关性逐层降低

四、研究设计

(一)样本选取与数据来源本文在统计公允价值层次信息时,分析样本锁定为至少披露公允价值计量项目和金额并指明公允价值计量层次的上市公司。不同于美国上市公司季度报告也披露公允价值信息,我国上市公司只有年报和半年报才披露公允价值信息,因此本文选取沪深两市A股2014年度报告和2015年度半年报告披露公允价值层次信息的上市公司作为分析样本,截止统计时,2015年度报告数据还未对外大规模披露。结合其他数据指标可获取性,最终本文的分析样本锁定为2014年度报告样本数为822家,2015年半年度报告样本数为777家,共计1599家。文中的股票价格数据和财务数据来源于Wind数据库,公允价值层次信息来源于巨潮资讯网公司年报数据(手工检索)。

(二)变量定义与模型设计Pit+1为被解释变量,表示i公司在t+1年度4月份最后一个交易日(年度报告)或8月份最后一交易日(半年度报告)的股票收盘价;FVA1it,FVA2it,FVA3it分别表示为i公司t年末或半年度末每股以第一、二、三层次公允价值计量的资产;FVL1it,FVL2it,FVL3it分别表示为i公司t年末或半年度末每股以第一、二、三层次公允价值计量的负债;NFVALit表示i公司t年末或半年度末每股以非公允价值计量的资产与每股以非公允价值计量的负债的差额;NIi,t表示i公司t年末或半年度末的基本每股收益。

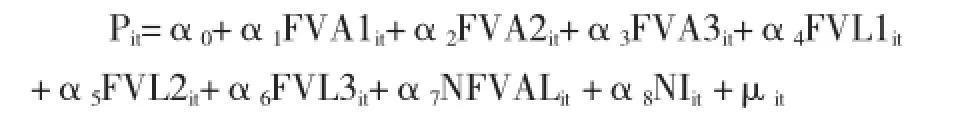

检验公允价值信息的价值相关性大小,国内外普遍采用奥尔森(Ohlson)的剩余收益定价模型,考虑到本文研究主要关注不同层次公允价值信息对公司股价的影响上,本文使用修正后的奥尔森价格模型实证检验公允价值层次信息的价值相关性。具体模型如下:

五、实证分析

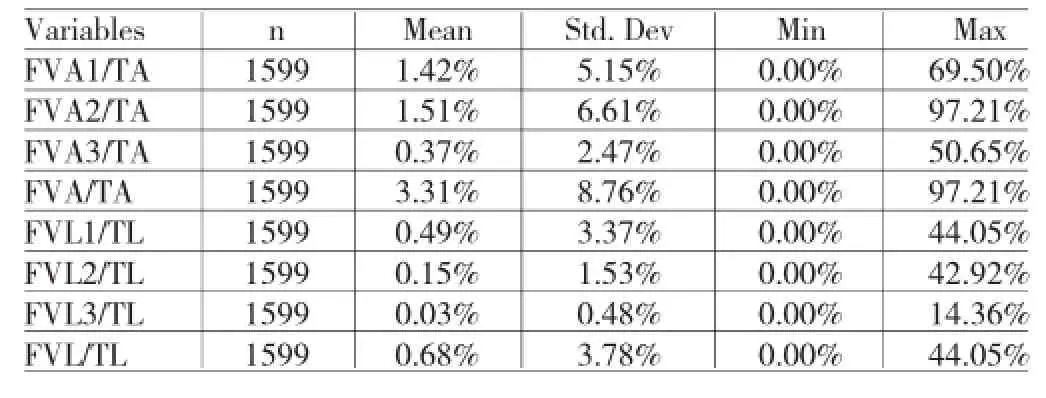

(一)描述性统计分析表1中列示了我国沪深A股样本公司公允价值层次信息的相对规模描述性统计结果。公允价值资产占比总资产(FVA/TA)、公允价值负债占比总负债(FVL/TL)的均值分别为3.31%和0.68%,比重均比较小,尤其是公允价值负债占比更低,但公允价值资产占比相对于公允价值负债占比明显要高,表明我国上市公司整体运用公允价值计量程度不深,尤其是公允价值负债的运用程度更低。样本公司第一、二、三层次公允价值资产占比均值分别为1.42%、1.51%和0.37%,第二层次公允价值资产占比最高,第一层次占比次之,第三层次占比最低;样本公司第一、二、三层次公允价值负债占比均值分别为0.49%、0.15% 和0.03%,第一层次公允价值负债占比最高,第二层次占比次之,第三层次占比最低,由此表明样本公司公允价值资产和公允价值负债的输入值均主要来源于可观察市场数据,公允价值计量的可核查性和可靠性相对较高。不论是公允价值资产还是公允价值负债对于第三层次不可观察输入值的运用比例都是最低的,这在一定程度上保证了公允价值估计结果相关性和可靠性。

表1 公允价值层次资产和负债的相对规模

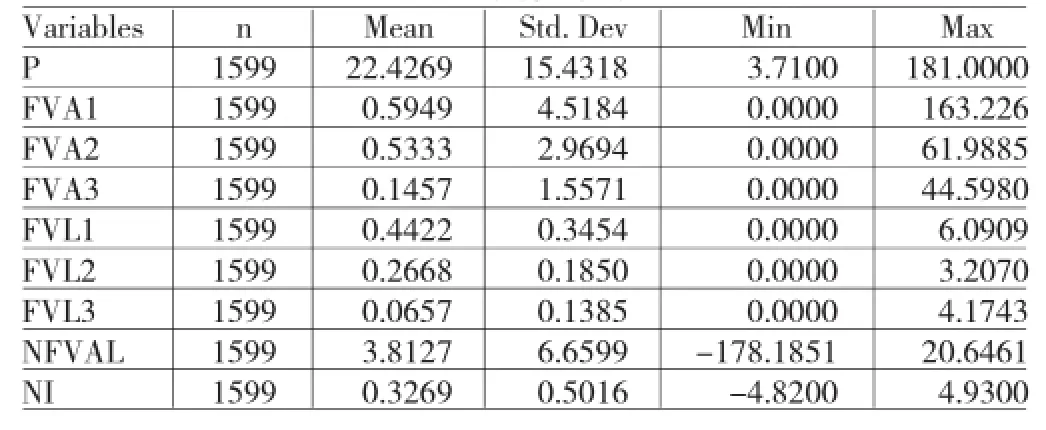

表2中列示了检验公允价值层次信息价值相关性模型的主要变量的描述性统计结果。从样本公司的股票价格P来看,均值为22.43元/股,标准差较大,表明股价离散程度较高,部分公司股价高企,从而使整个样本股价均值上升。从公允价值资产和负债分层次信息来看,第一、二、三层次每股公允价值资产和负债金额分别为0.5949元/股、0.5333 元/股、0.1457元/股和0.4422元/股、0.2668元/股、0.0657元/股,公允价值资产分层次占比都高于公允价值负债,第三层次公允价值资产和负债都是最低的,且多个指标的标准差大于均值,可知我国上市公司公允价值计量层次运用差异性较大。每股以非公允价值计量的资产与以非公允价值计量的负债的差额NFVAL均值为3.8127元/股,可以看出样本公司以非公允价值计量的资产和负债比重远远大于以公允价值计量的资产和负债,这也与我国上市公司整体运用公允价值计量程度不深的事实相符。

表2 主要变量的描述性统计表

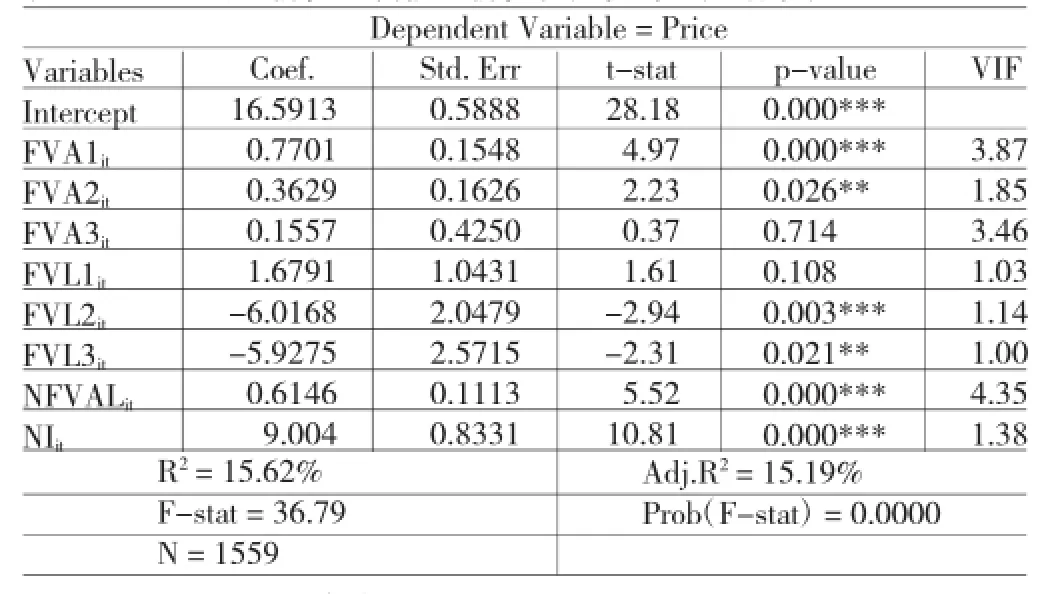

(二)多元回归分析表3中列示了实证检验公允价值层次信息的价值相关性的多元回归结果。对于公允价值资产来说,FVA1it、FVA2it和FVA3it回归系数值分别为0.7701、0.3629和0.1557,依次减小,表明投资者对于不同层次公允价值资产信赖程度不同,优先信赖第一层次,其次是第二层次,最后是第三层次;FVA1it和FVA2it回归系数分别通过统计学意义上显著性水平为1%和5%的检验,具有价值相关性,FVA3it和FVL1it未通过统计意义上的显著性水平检验,不具有价值相关性,部分支持H1。

表3 公允价值层次信息价值相关性的回归结果表

对于公允价值负债来说,FVL2it和FVL3it回归系数值分别为-6.0168和-5.9275,并分别通过1%和5%的显著性水平检验,具有价值相关性;FVL1it未通过统计意义上的显著性水平检验,不具有价值相关性,部分支持H1。总体上而言,公允价值层次信息具有价值相关性,H1得到了验证。

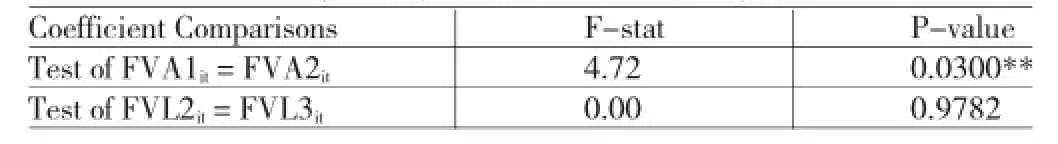

FVA1it、FVA2it、FVA2it的回归系数系数值依次减小,并且从表4中所列示的FVA1it和FVA2it回归系数比较通过了统计学意义上5%的显著性水平检验,FVA1it和FVA2it回归系数显著不相等,表明第一层次公允价值资产价值相关性大于第二层次的价值相关性,部分支持H1。FVL2it、FVL3it的回归系数值绝对值依次减小,但从表4中所列示的FVL2it和FVL3it的回归系数比较并未通过统计学意义上的显著性水平,表明FVL2it和FVL3it回归系数并没有显著性差异,也就是说第二层次公允价值负债价值相关性并没有显著大于第三层次的价值相关性,不支持H2。

表4 公允价值层次资产、负债回归系数比较表

(三)稳健性检验本文以样本公司在t年度末和半年度末最后一个交易日收盘价来作为被解释变量,回归结果的实质性结论并没有发生变化。

五、结论与建议

本文通过对我国执行CAS39号准则的A股上市公司在其年报和半年报中所披露的公允价值层次信息进行统计分析,发现我国上市公司总体上运用公允价值计量程度不深,尤其是公允价值负债运用程度更低。不论是公允价值资产还是公允价值负债的输入值均主要来源于可观察市场数据,公允价值计量的可核查性和可靠性相对较高。公允价值资产和负债对于不可观察输入值的运用比例都是最低的,这在一定程度上保证了公允价值估计结果相关性和可靠性。

本文实证结果较好地回答了我国准则制定机构颁布CAS39号准则的初衷,公允价值信息分层次披露可以较好地解决公允价值计量可靠性不足的问题,公允价值层次信息整体上具有价值相关性,能够被投资者关注并予以信赖。公允价值资产和公允价值负债的价值相关性差异性明显,对于公允价值资产来说,第一、二层次具有价值相关性且其价值相关性逐层降低,第三层次不具有价值相关性;投资者对于第一、二、三层次公允价值资产能够区别对待,优先信赖第一层次,其次是第二层次,不信赖第三层次;对于公允价值负债来说,第一层次不具有价值相关性,第二、三层次具有价值相关性,但其价值相关性并没有表现出显著性差异,因此投资者对于第二、三层次公允价值负债虽予以关注,但并没有区别对待。

2014年以后,公允价值层次理论在我国资本市场得到应用,上市公司所披露的公允价值层次信息为检验其具有价值相关性提供了经验证据。为更好地引导我国上市公司对公允价值层次计量的运用,提高公允价值计量的透明性、一致性和可靠性,上市公司应严格执行CAS39准则及其指南要求,规范披露公允价值层次信息,尤其是第二、三层次公允价值计量信息,进一步强化第三层次估计不可观察输入值量化信息的披露,限制管理层估值偏差和利益取向,缩小估值结果与其他市场参与者定价的差异,以帮助投资者更好地理解公允价值信息做出正确的投资决策。

[1]郑传洲:《公允价值的价值相关性:B股公司的证据》,《会计研究》2005年第10期。

[2]刘永泽、孙翯:《我国上市公司公允价值信息的价值相关性——基于企业会计准则国际趋同背景的经验研究》,《会计研究》2011年第2期。

[3]胡奕明、刘奕均:《公允价值会计与市场波动》,《会计研究》2012年第6期。

[4]黄霖华、曲晓辉:《证券分析师评级、投资者情绪与公允价值确认的价值相关性——来自中国A股上市公司可供出售金融资产的经验证据》,《会计研究》2014年第7期。

[5]邓永勤、康丽丽:《中国金融业公允价值层次信息价值相关性的经验证据》,《会计研究》2015年第4期。

[6]庄学敏、罗勇根:《公允价值可靠性、相关性与内部控制质量——基于公允价值层级理论的经验研究》,《现代财经》2014年第12期。

[7]Financial Accounting Standards Board(FASB).Fair ValueMeasurements.StatementofFinancialAccounting Standards No.157.Norwalk,CT:FASB.2006.

[8]International Accounting Standards Board(IASB).Fair Value Measurement.International Financial Reporting Standard 13.London,UK:IASB.2011.

[9]Barth,M.E.,W.H.Beaver,and W.R.Landsman. Value-Relevance of Banks’Fair Value Disclosures under FAS No.107.The Accounting Review,1996,71(4).

[10]Bhamornsiri,s.,R.E.Guinn,and R.G.Schroeder. The Economic Impact of SFAS NO.157.International Advances in Economic Research,2010,30.

[11]Song,C.J.,W.B.Thomas,and H.Yi.Value Relevance of FAS No.157 Fair Value Hierarchy Information and theImpactofCorporateGovernanceMechanisms.The Accounting Review,2010,85(4).

[12]Riedl,E.J.,and G.Serafeim.Information Risk and Fair Values:An Examination of Equity Betas.Journal of Accounting Research,2011,49(4).

[13]Blankespoor E.,T.J.Linsmeier,K.R.Petroni,and C. Shakespeare.Fair Value Accounting for Financial Instruments:Does It Improve the Association between Bank Leverage and Credit Risk?.The Accounting Review,2013,88(4).

[14]Arora,N.J.,S.Richardson,and I.Tuna.Asset Reliability and Security Prices:Evidence from Credit Markets. Review of Accounting Studies,2014,49.

[15]Eccher,E.A.,K.Ramesh,and S.R.Thiagarajan.Fair Value Disclosures by Bank Holding Companies.Journal of Accounting and Economic,1996,22(1).

[16]Altamuro,J.,and Zhang,H.The Financial Reporting of Fair Value Based on Managerial Inputs versus Market Inputs:Evidence from Mortgage Servicing Rights.Review of Accounting Studies,2013,18.

[17]Cantrell,B.W.,J.M.McInnis,and C.G.Yust. Predicting Credit Losses:Loan Fair Values versus Historical Costs.The Accounting Review,2014,89(1).

(编辑刘 姗)