工业资本配置效率及影响因素的区域差异研究

蒲艳萍,成 肖

(重庆大学 a.公共管理学院;b.人口资源环境经济与管理研究中心,重庆 400044)

工业资本配置效率及影响因素的区域差异研究

蒲艳萍a,b,成肖a

(重庆大学 a.公共管理学院;b.人口资源环境经济与管理研究中心,重庆400044)

地方保护造成的市场分割为资本配置效率影响因素区域差异的客观存在提供可能。文章利用1999-2012年中国省际工业行业数据对工业资本配置效率及影响因素的区域差异进行考察发现:中国工业资本配置效率区域差异显著,东部和西部各省工业资本配置效率普遍高于中部;东、中、西部地区工业资本配置效率影响因素表现出区域差异;政府财政支持和较高的市场化程度对东部工业资本配置效率具有促进作用,西部由于政府政策性投资推动,工业资本配置效率存在一定程度高估,市场化程度提高对其虚高的资本配置效率具有修正作用;银行业金融发展对工业资本配置效率具有显著促进作用,股票交易规模与资本配置效率负相关,保险对资本配置效率影响不显著,股票市值仅对东部工业资本配置效率具有积极影响,对中西部影响不显著。

省际工业行业数据;省际资本配置效率;影响因素;区域差异

一、问题提出

近年来中国工业发展严重依赖生产要素的大量投入与生产规模的外延扩张,工业发展面临“高投入、高消耗、高污染、低产出、低质量、低效益”的困境。2000-2012年,中国工业固定资产投资占全社会固定资产投资的比重由21.89%上升到41.24%,同期工业产值占GDP的比重却从40.35%下降至38.48%,中国工业资本投资的效率问题引发学者的广泛关注。对工业资本配置效率进行科学测度,是确定中国经济增长核心动力、选择中国经济发展方向与路径的依据[1]。

Wurgler[2]把资本配置效率的提高定义为在高资本回报率的行业继续追加投资,在低资本回报率的行业及时撤走资金。基于这一思想,Wurgler利用65个国家的总投资和增加值数据构建直接估算资本配置效率的模型,从国家层面考察资本配置效率的差异。此后,国内学者基于不同投入与产出指标,对中国工业资本配置效率进行测度[3-6],潘文卿和张伟[3]、蒲艳萍和王维群[6]等的研究表明中国工业资本配置效率存在区域差异。在影响因素领域,重点聚焦市场化进程和金融发展水平对资本配置效率的影响。已有文献主要通过构建金融发展、市场化水平等因素与利润总额或行业增加值的交互项来间接判断各因素对资本配置效率的影响[5,7-8]。这种方法只能间接判断各因素是否对资本配置效率产生影响,不能准确反映影响程度的大小。李青原等[9]利用1999-2006年中国省际工业行业固定资产净值与增加值数据,建立面板数据模型,直接考察银行业发展等因素对地区实体经济资本配置效率的影响。其研究数据虽较为陈旧,但为直接估算影响因素的系数值提供了解决思路。现有文献仅从全国层面分析中国工业资本配置效率的影响因素,缺乏对资本配置效率影响因素区域差异的研究分析。

在中国政治集权、经济分权的制度框架内,地方政府基于财政压力和政治晋升压力,具有强烈的促进地方经济增长的意愿,资本等要素市场依然处于高度分割状态,资金流动存在重重障碍[10]。地方保护与市场分割不仅造成中国东、中、西部地区市场化、金融发展差异的客观存在,也为资本配置效率影响因素区域差异的存在提供可能。分析资本配置效率影响因素的区域差异才能确定各个区域资本配置效率的主导因素,进而有利于因地制宜地、有针对性地提升各个区域的工业资本配置效率,加快建设节约型、效率型工业,推动国民经济可持续发展。鉴于此,本文利用省际工业行业数据对中国省际工业资本配置效率进行测算,在探究工业资本配置效率区域差异成因的基础上,分别构建实证检验中国整体和东、中、西部地区工业资本配置效率影响因素的面板数据模型,考察影响因素的区域差异。

二、资本配置效率区域差异分析及研究假设

本文借鉴Wurgler[2]的研究思路建立如下资本配置效率模型:

(1)

式(1)中,i为各省份的编号,i=1,2,…,31;c表示行业,c=1,2,…,25;t表示年份,t=2000,2001,…,2012。Ii,c,t/Ii,c,t-1和Vi,c,t/Vi,c,t-1分别表示i省c行业t年的工业固定资产净值增长和利润总额增长。η是i省的资本配置效率,η大于零,表明该省资本配置有效;η小于零,表明该省资本配置缺乏效率。εi,c,t为随机扰动项,衡量该年固定资产净值增长中利润总额不能解释的部分。

本文选取1999-2012年中国31个省份按25个工业行业*25个工业行业分别为:B06 :煤炭开采和洗选业;B07 :石油和天然气开采业 ;B08 :黑色金属矿采选业;B09 :有色金属矿采选业; C13 :农副食品加工业 ;C14 :食品制造业;C15 :饮料制造业;C16 :烟草制品业 ;C17:纺织业;C22 :造纸及纸制品业;C25 :石油加工、炼焦及核燃料加工业;C26:化学原料及化学制品制造业;C27 :医药制造业;C28 :化学纤维制造业;C31 :非金属矿物制品业;C32:黑色金属冶炼及压延加工业;C33 :有色金属冶炼及压延加工业;C34:金属制品业;C35:普通机械制造业;C36 :专用设备制造业;C37:交通运输设备制造业;C39:电气机械及器材制造业;C40: 通信设备、计算机及其他电子设备制造业;C41: 仪器仪表及文化、办公用机械制造业;C44: 电力、燃气及水的生产和供应业。分组的全部国有及规模以上非国有企业的固定资产净值和利润总额数据,Wurgler[2]采用的是总投资和增加值指标。蒲艳萍和成肖[8]认为对正处于转型期的中国而言,选择固定资产净值指标优于总投资指标。自2007年开始中国不再统计工业内部各行业增加值数据,因此,本文选择利润总额作为产出指标,既跟踪和运用最新工业统计数据,即时掌握中国工业资本配置效率变动的新趋势,又体现理性投资者以利润最大化为目标,社会资本主要受利润引导的投资选择原则。

本文相关数据来自《中国工业统计年鉴》(2001-2004,2006-2013),由于《中国工业统计年鉴》缺乏2004年的统计数据,因此,该年数据来自《中国经济普查年鉴2004》。为扣除物价变动的影响,固定资产净值和利润总额分别以1999年为基期的各省固定资产投资价格指数和工业品出厂价格指数平减。将1999-2012年中国31个省份25个工业行业的固定资产净值和利润总额数据代入模型(1)回归,得到各省的工业资本配置效率。

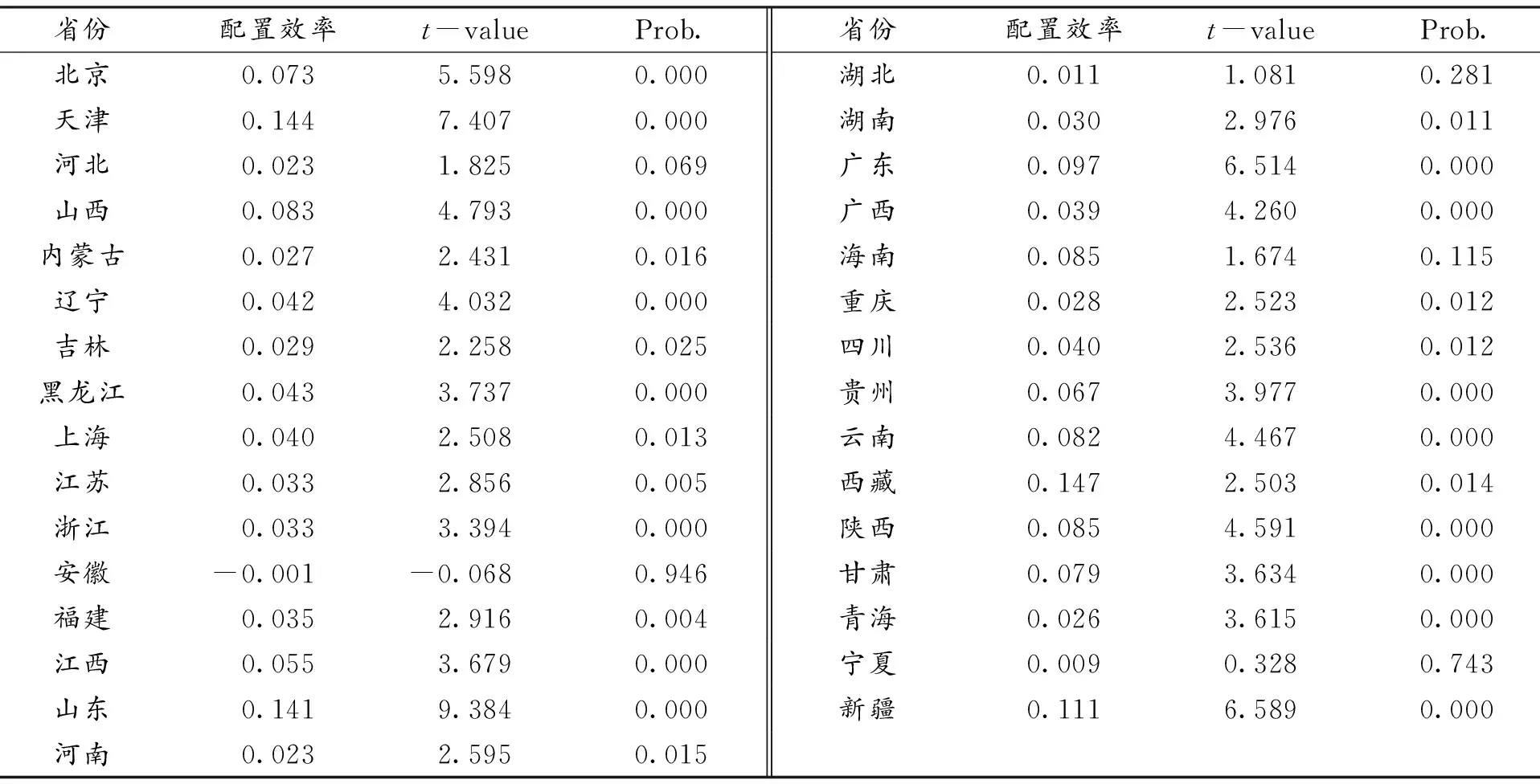

表1显示,中国工业资本配置效率存在显著省际差异。除海南外,东部各省工业资本配置效率均远高于中国整体资本配置效率。其中,天津、山东和广东工业资本配置效率分别高达0.144、0.141和0.097。一是东部良好的区位优势和完善的交通条件为工业化发展奠定了基础,对外开放度、市场化和经济发展水平均远高于中西部。2011年,东部货物进出口总额、出口额和外商投资总额分别占全国的88.8%、88.2%和82.2%。二是随东部产业不断升级,一些劳动密集型制造业在空间上逐渐向中西部转移。东部高新技术产业集聚趋势显著,由此带来东部产业生产率和竞争力提高。海南在10%的显著性水平下未通过检验,认为其工业资本配置缺乏效率。海南主要依托其得天独厚的自然资源禀赋,大力发展农业产业化经营和以旅游业为龙头的现代服务业,2012年,海南第一产业和第三产业占地区生产总值的比重分别高达24.9%和46.9%。海南工业基础相对薄弱,缺乏具有竞争优势的工业体系,社会资本对工业利润总额变动不敏感,工业吸引社会资本的能力较弱,工业资本配置处于无效状态。

表1 1999-2012年中国各省份工业资本配置效率

资料来源:笔者计算。

除山西外,中部各省工业资本配置效率普遍低于东部。资本资源向东部的单向流动造成中部固定资产净值对工业利润反应不敏感,资本配置效率较低。山西工业资本配置效率较高,为0.083,这与山西以煤炭为主的资源型产业发达、利润较高且增长较快,对以盈利为目的的社会资本具有较强吸引力有关。2012年,山西煤炭采选业固定资产净值占全省固定资产净值的40.8%,煤炭采选业已成为山西工业发展的支柱性产业,煤炭采选业企业具有利润较高且增长较快的特点,2000-2011年中国规模以上煤炭采选企业利润总额年均定基增长率高达123.3%,远高于同期工业行业年均利润增速23.6%。

相比中部地区,西部各省工业资本配置效率处于较高水平。其中,西部新疆、陕西、贵州较高水平的工业资本配置效率与其主要投资于利润增长迅速的采选业有关。2012年,新疆、陕西和贵州省煤炭采选业及石油和天然气开采业固定资产净值分别占该省固定资产净值的34.7%、39.5%和16.2%,新疆和陕西石油和天然气开采业固定资产净值占该行业固定资产净值的33.4%。1999-2012年,新疆、陕西和贵州工业利润总额年均定基增长率分别高达94.2%、53.9%和58.2%,这些地区利用其资源禀赋优势,价值创造能力较强,工业资本配置效率较高。西部各省较高水平的工业资本配置效率与西部大开发战略带来的系列政策性投资密切相关。2006-2012年,西部固定资产净值年均增长率高达17.9%。值得注意的是,西部地区工业投资主要以水利、电力、交通等基础设施建设为主。以西藏为例,2012年西藏电力热水生产供应业固定资产净值占其总固定资产净值的71.9%,显著高于全国平均水平22.0%,这些工业行业对社会资本吸引力不强,其发展依赖于政府政策性投资。2012年,西藏、青海和陕西国有经济固定资产投资占各省固定资产投资总额的比重分别为65.1%、47.8%和45.2%,居全国前三位。与东部市场化条件下的资源配置方式不同,西部由政策性投资拉动的工业资本配置效率存在被高估的可能性,其可持续性有待商榷。

基于Wurgler模型,采用中国省际工业行业数据对中国31个省份的工业资本配置效率进行测度,发现东部和西部各省工业资本配置效率普遍高于中部。通过对工业资本配置效率区域差异成因的分析与探究,本文提出假设:中国工业资本配置效率影响因素存在区域差异。与东部市场化条件下的较高工业资本配置效率不同,西部各省较高水平的工业资本配置效率主要由政府政策性投资拉动。

三、模型设定与指标选取

(一)模型设定与计量方法

本文重点考察金融发展、政府财政支持和市场化进程对省际工业资本配置效率的影响,并将可能影响工业资本配置效率的其他因素纳入模型,运用2000-2012年中国31个省份数据构建如下动态面板数据模型:

(2)

式(2)中,ηi,t为地区i第t年的工业资本配置效率,Zi,t为影响工业资本配置效率的主要变量,Xi,t为可能影响工业资本配置效率的其他解释变量。

针对式(2)的动态性设定和内生性问题,一般采用一阶差分广义矩估计(一阶差分GMM)和系统广义矩估计(系统GMM)进行估计。本文采用系统GMM估计方法,其核心思路是同时包含了水平方程和差分方程。将水平值的滞后项作为差分变量的工具变量,得到的差分GMM估计量有效解决了内生性问题。但因差分GMM估计量的有限样本性质较差,在小样本情况下,估计结果存在严重偏误,因此,系统GMM方法下,进一步采用差分变量的滞后项作为水平值的工具变量,通过增加新的有效工具变量来减少偏误,克服差分GMM的弱工具变量问题。

(二)指标选取与数据说明

1.影响工业资本配置效率的主要因素

金融发展fd。Bagehot[11]最早就金融发展对资本配置效率的影响进行研究,认为银行能有效识别项目的“好”与“坏”,使资本配置到价值创造能力高的实体中。现有文献大多基于银行业发展指标衡量金融发展水平,发现银行业发展对资本配置效率具有积极作用[12-13]。部分学者则认为资本市场的股价信息揭示功能能通过向投资者传递有效信息促进企业融资和改善经济绩效,因此,资本市场比银行机构更能有效改善资本配置[14-15]。本文选取银行、证券、保险三类金融发展指标。银行业金融发展指标分别用各省非国有企业贷款占地区GDP的比重fd1、存贷款总额占地区GDP的比重fd2及贷存比fd3代表,基础数据来自《中国金融统计年鉴》(2000-2012)、《中国统计年鉴》(2000-2013)及2013年各省统计年鉴。证券业金融发展指标用各省股票交易额占地区GDP的比重fd4和股票市值占GDP的比重fd5代表,数据来自《中国证券期货统计年鉴》(2000-2013)和Wind资讯;保险业金融发展指标用人均保险收入fd6代表(单位:万元/人),保险收入用以1999年为基期的消费者价格指数平减,数据来自《中国保险统计年鉴》(2000-2013)。

中国银行业长期实行粗放型的信贷规模扩张模式,国有企业、政治关联企业的融资约束较低,更容易得到信贷资金支持,不仅造成金融中介高额不良资产,而且导致中国企业特别是配置效率较高的民营企业广泛存在“资本饥渴”。因此,全部信贷额占地区GDP的比重只能衡量中国金融发展的规模水平,以此衡量金融发展水平会出现对金融发展水平的高估。张军和金煜[16]认为用银行非国有企业贷款占地区GDP的比重反映金融发展水平更合适,但中国缺失银行非国有企业贷款的统计数据。Aziz和 Duenwald[17]、张军和金煜[16]及李青原等[8]基于银行国有企业贷款占银行信贷的比重和国有企业产出占总产出的比重之间的密切关系,用回归方法对银行国有企业贷款和非国有企业贷款进行数据分离。本文借鉴其研究思路,间接估计各地区银行信贷中非国有企业贷款比重*因篇幅有限,此部分估计过程及结果未列示,感兴趣的读者可向作者本人索取。。

政府财政支持gov。1994年中国分税制财政管理体制的实行,促进了中央和地方财政收入的稳定增长。通过税收融资实现的地方政府财政支出的增加有利于发挥其宏观调控能力和资源配置能力,但同时,政府干预经济程度的提高会降低市场机制在资源配置中的作用,阻碍资本配置效率提高。本文用地方财政支出占地区GDP的比重衡量政府财政支持水平。

市场化水平njob。十八届三中全会提出“使市场在资源配置中起决定性作用”,目的就是充分激发市场活力,提高资源配置效率。市场化提高意味着产品市场和要素市场具有更强的流动性和竞争性,价格信号能更真实、及时地反映行业供求关系,引导以利润为导向的社会资本在行业、地区间充分流动,促进资本优化配置。同时,市场化程度高的地区,国有企业改革、非国有经济发展相对更快,这意味着企业预算约束硬化和政府管制放松,企业经营目标逐渐转向利润最大化,有利于资本配置效率提高。市场化水平有多种指标,考虑数据可得性,本文用非国有单位就业人数占地区从业人员总数的比重表示。

2.其他可能影响资本配置效率的因素

在考察金融发展、政府财政支持、市场化进程对资本配置效率的影响作用时,无法忽视新经济增长和经济地理等因素对资本配置效率提升的协同作用。根据国内外相关研究文献,本文选择如下可能影响资本配置效率的变量。

基础设施条件road。交通基础设施通常被认为是经济增长和社会发展的前提条件。通达和便利的交通基础设施有利于降低交通运输成本,不仅提高生产效率和生活水平,而且有利于对运输成本反应灵敏的企业进行空间集聚,产生规模经济,提高企业经营效率。本文用各省每平方公里对应的铁路和公路里程衡量基础设施条件。

人力资本积累edu。Romer[18]指出,人力资本在知识生产中具有规模效应,受过更多教育的人力资本更具创新性,对新技术的吸收和传播更快,更有利于技术进步和资本边际效率提高。人力资本和物质资本的联合内生结构有利于促进经济增长、提高资本配置效率[19]。本文用各省每百人中在校大学生人数代表人力资本积累。

贸易依存度trade。进出口企业通过积极参与区域分工和国际竞争,有助于发挥其比较优势,引进国外先进技术和市场理念,实现要素在地区间的自由流动和合理配置。本文用以美元计价的进出口贸易总额以当年平均价汇率换算为以人民币计价后占地区GDP的比重衡量贸易依存度。数据来自《中国统计年鉴》(2000-2013)和《中国劳动统计年鉴》(2000-2013)。

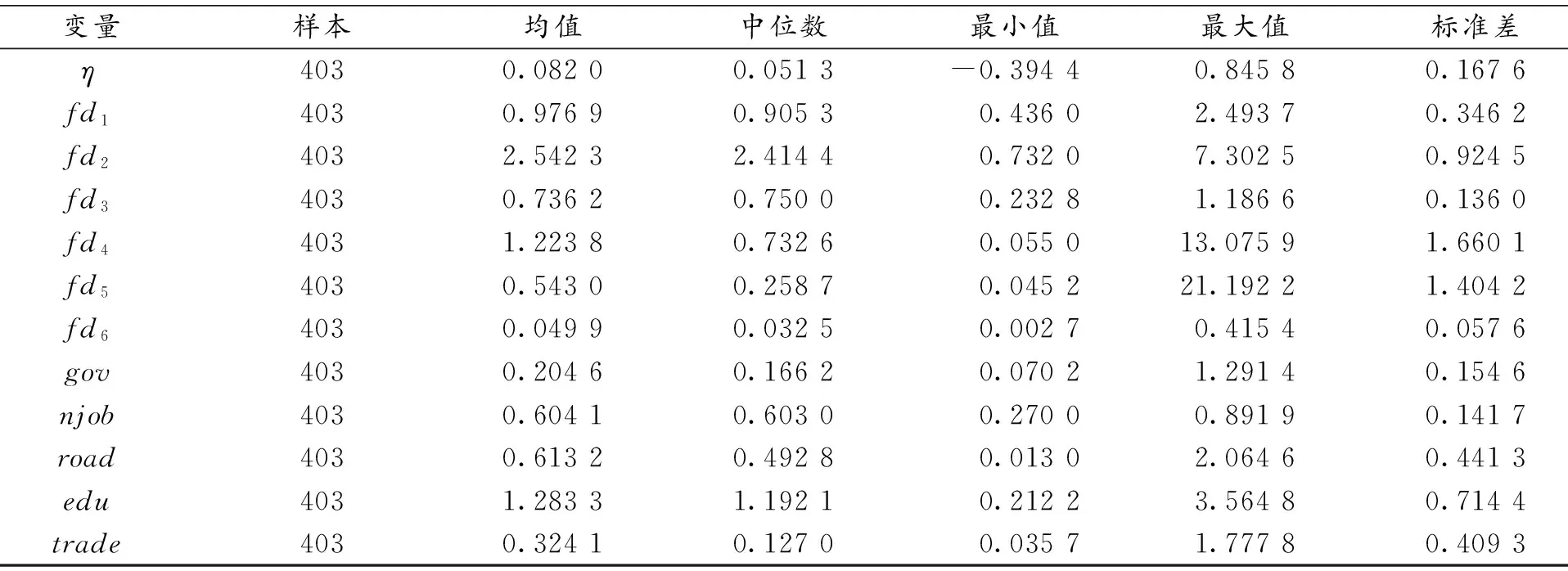

3.变量描述性统计

表2是模型各变量的描述性统计结果。2000-2012年,中国31个省份工业资本配置效率的平均值为0.082 0,标准差为0.156 1。其中,2004年新疆工业资本配置效率最高(0.845 8),2008年云南工业资本配置效率处于极度无效(-0.394 4)。离散程度最高的两个变量为股票交易额占地区GDP的比重fd4和股票市值占地区GDP的比重fd5,标准差分别为1.660 1和1.404 2。中国推行渐进式金融改革,国家金融制度与金融政策向经济相对发达、区位优势明显的中心城市倾斜,在中心城市率先推出金融改革试点,大量金融活动向此集中,政策上的先行优势和试点效应在促进中心城市股票市场在金融市场的地位不断提升的同时,也拉大了中国省际间的金融发展差距。相对集中的变量为人均保险收入fd6,其标准差为0.057 6。

表2 变量描述性统计结果

资料来源:笔者计算。

四、工业资本配置效率影响因素区域差异的实证分析

(一)中国整体工业资本配置效率影响因素

根据上文所设定的计量模型,利用STATA12.0进行系统GMM估计(回归结果见表3)。考虑到差分会造成随机扰动项的相关性,在回归时采用两阶段估计获得稳健性标准误。

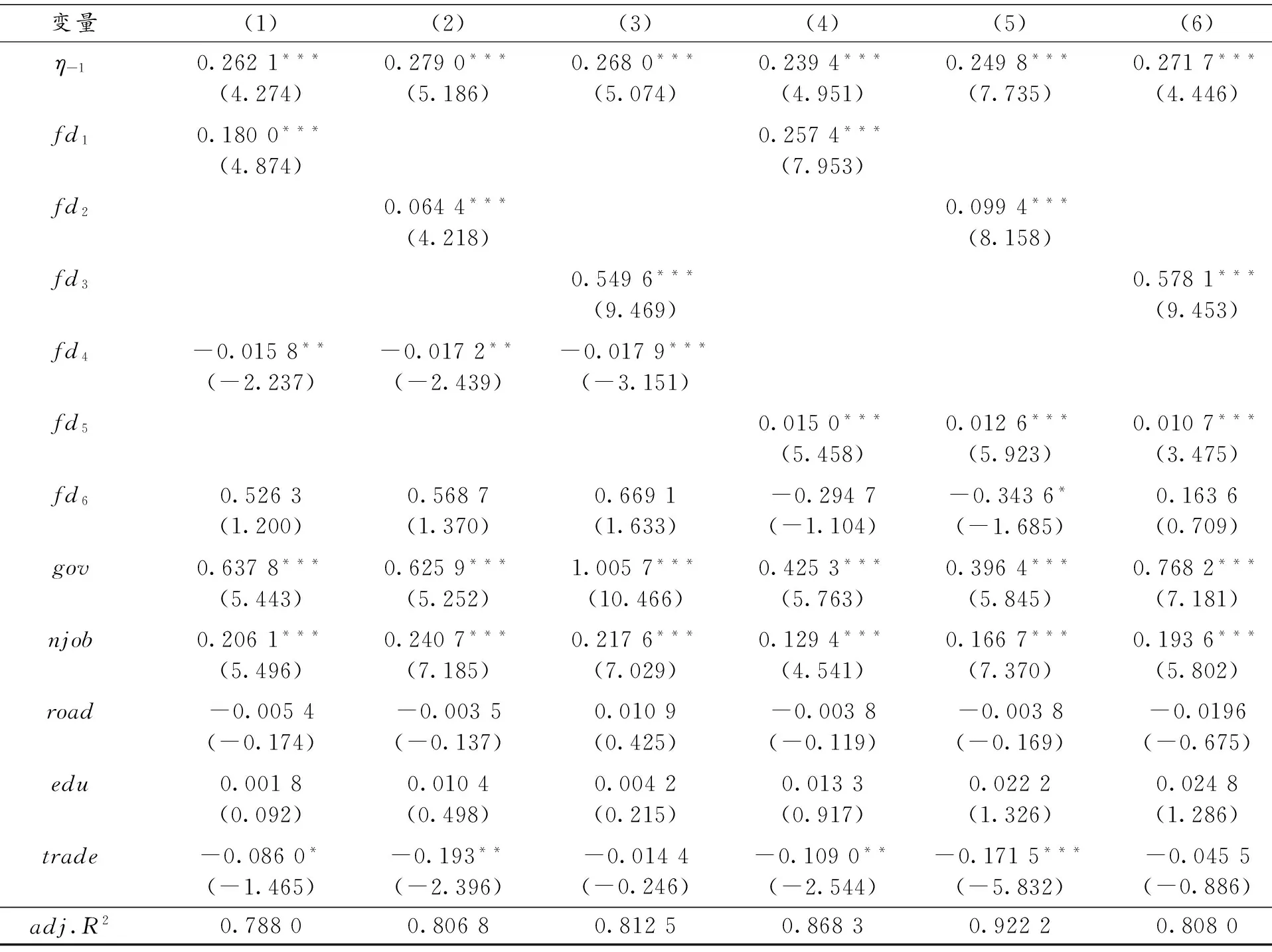

表3中,资本配置效率滞后项η-1的系数显著为正,表明中国工业资本配置效率总体上存在逐年上升趋势。银行业金融发展指标中,非国有企业贷款占地区GDP的比重fd1、存贷款总额占地区GDP的比重fd2及贷存比fd3的回归系数均显著为正。银行利用其在收集、处理信息上的专业优势和规模优势,集中各类闲置资金并将其配置到价值创造力高的行业和地区,从而改善资本配置效率。此外,金融体系可从动员储蓄、增加资本积累、缓解代理问题、促进公司治理、分散风险、缓解流动性冲击等方面优化资本配置效率。值得注意的是,fd2的回归系数显著小于fd1和fd3。只有当银行部门的存款有效转化为贷款时,才能使企业获得更多的资金,资本积累速度得到提高。因此,银行业金融发展对资本配置效率的优化作用很大程度上取决于金融机构将存款转化为贷款,特别是非国有企业贷款的效率。证券业金融发展指标中,股票交易额占地区GDP的比重fd4的回归系数显著为负,股票市值占地区GDP的比重fd5的回归系数不显著。中国股票市场未能有效发挥其配置资源、分散风险、信息及时披露和强化公司治理等功能,无法显著改善公司经营效率。中国股票交易规模的扩大更多地映射出其畸高的换手率,相对于美国市场50%~60%的换手率,中国市场的换手率高达228%~254%[20]。投资者倾向于高风险的短期投资,频繁换手,盲目从众的羊群效应明显,容易引发股市过度波动,对金融发展和资本配置产生负面影响。理论上,股票市值的上涨会使公司资产市场价值和重置成本的比率(托宾Q比率)上升,企业会扩大实际投资,从而刺激经济中的投资支出。但实体经济中,由于风险和收益的约束不对称,在企业托宾Q比率增长的情况下,资金仍通过各种途径重新投入股市而非实物投资,大量资金滞留在股市延长或阻碍了股市对实际投资应有的促进作用。此外,由于中国股市具有国有股一股独大的股权结构特征,股票投资者极少能通过介入公司经营管理改善预算软约束和强化公司治理。人均保险收入fd6的回归系数在10%的显著性水平下未通过检验*以各省保险收入占地区GDP的比重衡量保险业金融发展,其回归系数在10%的显著性水平下仍未通过检验。因篇幅限制,此部分回归结果未再报告,感兴趣的读者可向作者本人索取。,认为现阶段中国保险业规模的扩大对工业资本配置效率的影响不显著。2012年,中国保险公司原保费收入达到15 488亿元,但从保险密度和保险深度看,中国保险业仍处于较低的发展水平,分别仅为1 143.8元/人和2.98%。此外,中国保险消费结构较不合理,一方面表现为财产保险与人身保险的不均衡,2012年财产保险业务原保费收入5 331亿元,仅占总保费收入的34.4%;另一方面表现为人身保险内部投资型保险与保障型保险、人寿保险与健康保险的不均衡。这使中国保险资金运用于资本市场的比重相对有限,投资渠道较为单一,限制了保险业融资职能的有效发挥。

表3 中国工业资本配置效率的影响因素

注:系统GMM中,将资本配置效率滞后项η-1设为内生变量,其他变量均设为外生变量;干扰项序列相关检验结果表明存在一阶序列相关,但不存在二阶序列相关;Hansen检验结果表明不能拒绝原假设,模型设定合理;*、**、***分别表示系数在10%、5%、1%的显著性水平下通过检验。下表同。

政府财政支持gov和市场化程度njob的回归系数均显著为正,认为政府财政支持和市场化程度提高均有利于资本配置效率优化。较低的市场化回归系数可能与选择的衡量市场化的指标有关。在缺乏包含政府与市场关系、非国有经济发展、产品市场发育和要素市场发育等内容的综合性市场化指数情况下*最新公布的衡量市场化水平的综合性指数(NERI指数)数据截至2009年(樊纲等,2011)。采用NERI指数衡量市场化水平,在2000-2009年样本期内进行稳健性检验,其回归系数仍显著为正。因篇幅限制,此部分回归结果未再报告,感兴趣的读者可向作者索取。,使用非国有企业从业人员比重衡量中国市场化程度具有一定局限性。基础设施建设road的回归系数在列3、列4和列5中显著为负。近年来,在统筹城乡发展背景下,大量基础建设投资涌入农村。2000-2012年,中国一、二、三级公路里程增长59.8%,四级公路和等外公路里程则增长199.2%。在当地投资环境、市场化水平、人力资本积累等因素未得到根本改善的情况下,受空间区位制约,农村基础设施利用率普遍不高,其对经济的正向溢出效应不明显,基础设施建设加快更多地反映了政府推进城乡基本公共服务均等化的职责。每百人中在校大学生人数edu的回归系数虽为正,但在10%的显著性水平下未通过检验。使用平均受教育年限衡量人力资本积累,其系数仍未通过检验*令小学、初中、高中、大学受教育年限分别为6、9、12和16年,人均教育年限用各类受教育程度人口比重分别乘以相应受教育年限,然后加总求和得到。因篇幅限制,此部分回归结果未再报告,感兴趣的读者可向作者索取。。这表明,中国人力资本存量对资本配置效率的改善作用尚未充分显现,可能的原因:一是对人力资本存量指标的衡量仅考虑了接受正规教育时间的影响,而忽略了实践中“边干边学”带来的人力资本存量的增加;二是人力资本对资本配置效率的促进作用具有一定的滞后效应,现实中,接受正规教育后的劳动力通常只有在积累一定的实践经验后才具有更高的边际生产率;三是人力资本与物质资本未能实现有效匹配,人力资本效率未得到充分发挥。进出口贸易比重trade的回归系数显著为负*采用FDI占地区GDP的比重衡量地区开放程度,其回归系数在10%的显著性水平下未通过检验。。这可能与中国进出口商品结构不合理有关。中国进出口贸易集中于转口贸易、经营租赁等劳动密集型或资本密集型的低附加值项目,在金融、计算机信息服务、技术咨询等技术密集型的高附加值项目上缺乏比较优势。进出口贸易的技术和管理溢出效应得不到充分发挥,更多地体现为对其他企业发展的挤出效应。

(二)中国东、中、西地区工业资本配置效率影响因素

采用截面似不相关回归(SUR)对东部、中部和西部*东部包括北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东、海南11个省际行政区;中部包括山西、吉林、黑龙江、安徽、江西、河南、湖北、湖南8个省际行政区;西部包括四川、重庆、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆、广西、内蒙古12个省际行政区。的样本分别进行回归,考察工业资本配置效率的影响因素是否存在区域效应。结果见表4、表5、表6。

将表4、表5和表6中金融发展指标的回归系数与表3进行对比发现,fd1、fd2、fd3、fd4、fd5和fd6回归系数的方向与显著性水平均保持不变。因此,分别以非国有企业贷款占GDP比重、存贷款总额占GDP比重和贷存比衡量的银行业金融发展水平对工业资本配置效率具有显著促进作用,股票交易规模的扩大阻碍资本配置效率的提高,人均保险收入提高对工业资本配置效率影响不显著,这三条实证分析结论在东、中、西部地区均成立。值得注意的是,股票市值占GDP的比重fd5在东部地区显著为正。经济相对发达、区位优势明显的东部地区在金融领域处于领先地位,2012年东部地区境内上市公司数、金融机构从业人员数和金融资产量分别占全国的65%、44%和60%,其中北京、广东和上海A股筹资额合计占国内A股筹资总额的40%。这有利于股票市场更充分地发挥其配置资源、改善效率的作用。表7中fd1、fd2、fd3和fd4的系数绝对值均显著小于表5和表6,这表明,西部地区金融发展对工业资本配置效率的影响低于东部和中部地区。反映出金融发展对工业资本配置效率的影响存在区域差异,佐证了前文的假设。

表4中,政府财政支持和市场化程度的回归系数均显著为正,在表5中均不显著,表6中,政府财政支持的系数显著为正,市场化水平则显著为负。回归结果再次佐证了前文关于中国工业资本配置效率省际差异的分析,即东部和西部各省工业资本配置效率普遍高于中部,与东部地区市场化资源配置带来的较高的工业资本配置效率不同,西部地区较高水平的工业资本配置效率是由政府政策性投资拉动的,在此情况下,市场化水平的提高对虚高的工业资本配置效率具有修正作用。与此回归结果相一致的是,资本配置效率的滞后项在东部地区显著为正,而在中部和西部地区均不显著,即市场化资源配置方式下的工业资本配置效率提高具有可持续性,政策性投资拉动的资本配置效率虚高不具长期性。进出口贸易比重的回归系数在东部地区显著为负,在西部地区则显著为正。这表明,西部地区在低附加值的制造业出口上仍具有劳动力比较优势,进出口贸易规模的扩大能改善工业资本配置效率。而在经济发展水平较高的东部地区,低附加值的进出口贸易不利于工业资本配置效率的提高。因此,在东部地区,不仅要关注进出口贸易的规模和增长速度,更应优化进出口商品结构,提高出口商品质量、科技含量与附加值,充分发挥进出口贸易的技术和管理溢出效应。

表4 东部地区工业资本配置效率的影响因素

表5 中部地区工业资本配置效率的影响因素

表6 西部地区工业资本配置效率的影响因素

五、结论及政策启示

本文利用1999-2012年中国省际工业行业的固定资产净值与利润总额数据,对中国省际工业资本配置效率进行测算,在对工业资本配置效率区域差异成因进行分析的基础上,构建省际面板数据模型,采用系统GMM方法对中国整体工业资本配置效率的影响因素进行检验,并采用SUR方法对东、中、西部地区影响因素的区域差异进行实证考察。得出如下基本结论及政策启示。

第一,中国工业资本配置效率呈显著省际差异。较高的经济发展水平与市场化程度,使东部各省工业资本配置效率较高;除以资源产业为支柱产业的山西工业资本配置效率较高外,中部各省工业资本配置效率低甚至无效;以水利、电力、交通等基础设施建设为主的大量政策性投资推动了西部各省工业资本配置效率提高。

第二,分别以非国有企业贷款占GDP比重、存贷款总额占GDP比重和贷存比衡量的银行业金融发展水平对工业资本配置效率具有显著促进作用,股票交易规模的扩大阻碍资本配置效率提高,人均保险收入提高对工业资本配置效率影响不显著。处于金融业领先地位的东部地区,股票市值的增加有利于改善工业资本配置效率,而在中部与西部地区,股票市值的变动对资本配置效率无显著影响。一方面,要扩大金融市场对内开放,鼓励和引导民间资本进入金融服务领域、设立中小型商业银行,提高银行业市场竞争力度。消除银行在信贷投放上对不同性质企业的差别待遇,增加银行对非国有企业贷款比重,促进非公有制经济发展。另一方面,要健全多层次资本市场体系,缓解金融体系结构性失衡,强调直接融资的金融服务性,扩大普通民众投融资渠道。

第三,在东部地区,政府财政支持和市场化程度提高均可拉动工业资本配置效率提高,且较高水平的工业资本配置效率具有可持续性。而在投资环境等因素未得到根本改善的西部地区,政府政策性投资推动的工业资本配置效率在一定程度上存在高估,市场化程度的提高对虚高的资本配置效率具有修正作用。这一发现具有积极政策含义:要厘清政府与市场的边界,减少政府行政性资源配置对市场的扭曲。政府重点支持和发展具有公共服务性质、投资周期较长的行业及重要前瞻性战略性产业、生态环境保护、科技进步等,为吸引社会资本流入搭建良好的投融资平台。竞争性行业政府应让位于市场,使其通过利润信号,引致社会资本在不同区域和行业间自由流动。

第四,在东部地区,低附加值的进出口贸易规模的扩大阻碍工业资本配置效率提高,而西部地区在低附加值的制造业出口上仍具有劳动力比较优势,进出口贸易规模的扩大能改善工业资本配置效率。一方面要加快推进东部地区劳动密集型与资源密集型进出口企业向中西部地区转移,另一方面要优化东部地区进出口商品结构,促进进出口企业加快向知识密集型与技术密集型企业转化,依靠技术创新开发新产品,培育具有自主知识产权、拥有核心竞争力的高新技术出口企业。

[1]丁志国,赵宣凯,苏治.中国经济增长的核心动力——基于资源配置效率的产业升级方向与路径选择[J].中国工业经济,2012(9):18-30.

[2]WURGLER J.Financial markets and the allocation of capital[J].Journal of Financial Economics, 2000,1(58):187-214.

[3]潘文卿,张伟.中国资本配置效率与金融发展相关性研究[J].管理世界,2003(8):16-24.

[4]韩立岩,王哲兵.我国实体经济资本配置效率与行业差异[J].经济研究,2005(1):77-84.

[5]方军雄.市场化进程与资本配置效率的改善[J].经济研究,2006(5):50-61.

[6]蒲艳萍,王维群.中国工业行业资本配置效率差异的实证分析——基于32个工业行业的面板数据分析[J].当代经济科学,2008(4):36-42.

[7]蒲艳萍,成肖.农业资本配置效率与地区差异分析[J].农业技术经济,2014(5):50-59.

[8]蒲艳萍,成肖.金融发展、市场化与服务业资本配置效率[J].经济学家,2014(6):43-53.

[9]李青原,李江冰,江春,等.金融发展与地区实体经济资本配置效率——来自省级工业行业数据的证据[J].经济学(季刊),2013(2):527-548.

[10]BOYREAU D G, WEI S J.Pitfalls of a state-dominated financial system: The case of China[R].Cper Discussion Papers,2005.

[11]BAGEHOT W.Lombard Street: A description of the money market[M].Jondon: John Murray,1873.

[12]TADESSE S.Financial architecture and economic performance: International evidence[J].Journal of Financial Intermediation,2002(11):429-454.

[13]AYYAGARI M, DEMIRGUSKUNT, MAKSIMOVIC V.Formal versus informal finance: Evidence from China[J].Review of Financial Studies, 2010(8):3048-3097.

[14]ALLEN F, GALE D.A welfare comparison of intermediaries and financial markets in Germany and the US[J].European Economic Review, 1995,39(2):179-209.

[15]RAJAN R G, ZINGALES L.Financial dependence and growth[J].American Economic Review, 1998(88):559-586.

[16]张军,金煜.中国的金融深化和生产率关系的再检测:1987-2001[J].经济研究,2005(11):34-45.

[17]AZIZ J, DUENWALD C K.Growth-financial intermediation nexus in China[R].Imf Working Papers, 2002.

[18]ROMER P M.Capital accumulation in the theory of long-run growth[M].Cambridge: Harvard University Press,1990.

[19]ROBIN M G.On the interaction of human and physical capital in Latin America[J].Economic Development and Cultural Change,2002,50(4):891-912.

[20]张峥,李怡宗,张玉龙,等.中国股市流动性间接指标的检验——基于买卖价差的实证分析[J].经济学(季刊),2013(1):233-262.

(责任编辑傅旭东)

Empirical analysis of regional differences in influential factors of industrial capital allocation efficiency based on province-level industrial data

PU Yanpinga,b, CHENG Xiaoa

(a.SchoolofPublicAffairs;b.EconomicandManagementResearchCenterofPopulation,ResourceandEnvironment,ChongqingUniversity,Chongqing400044,P.R.China)

Provincial-level industrial data from 1999 to 2012 in China is used to study the influential factors of industrial capital allocation efficiency and regional differences. The results show that the allocation of industrial capital efficiency in the east and west are higher than that in the central. The regional differences in influential factors of industrial capital allocation efficiency are apparent. The government financial support and higher marketization process in the east promote the efficiency of industrial capital allocation. Because of the government financial investment in the west, industrial capital allocation efficiency is overvalued; marketization can amend artificially high capital allocation efficiency. The financial development in bank and market value of stock in the east promote the efficiency of industrial capital allocation, turnover of stock trading has a negative effect on efficiency of industrial capital allocation, while the influence of insurance density and market value of stock in the west and central to industrial capital allocation are insignificant.

provincial-level industrial data; industrial capital allocation efficiency; influential factors; regional difference

10.11835/j.issn.1008-5831.2016.04.001

欢迎按以下格式引用:蒲艳萍,成肖.工业资本配置效率及影响因素的区域差异研究[J].重庆大学学报(社会科学版),2016(4):1-10.

Format: PU Yanping, CHENG Xiao. Empirical analysis of regional differences in influential factors of industrial capital allocation efficiency based on province-level industrial data [J].Journal of Chongqing University(Social Science Edition),2016(4):1-10.

2016-04-28

国家社会科学基金项目“我国资本投资效率研究”(12BJL021);重庆市研究生科研创新项目“新经济地理学框架下的中国地方政府税收竞争研究”

蒲艳萍(1965-),女,四川西充人,重庆大学公共管理学院教授,博士研究生导师,主要从事财政与金融研究,E-mail: puyanping2000@126.com;成肖(1990-),女,湖南邵阳人,重庆大学公共管理学院博士研究生,主要从事公共经济与公共政策研究,E-mail: chanshawcx@126.com。

F426

A

1008-5831(2016)04-0001-10