基于VECM-PT-IS模型的我国三大股指期货价格发现功能对比研究

魏建国,李小雪

(武汉理工大学 经济学院,湖北 武汉430070)

基于VECM-PT-IS模型的我国三大股指期货价格发现功能对比研究

魏建国,李小雪

(武汉理工大学 经济学院,湖北 武汉430070)

为比较沪深300、上证50与中证500股指期货的价格发现能力强弱程度,选取了高频数据进行实证研究,首先,运用协整分析与因果检验方法,建立向量误差修正模型,比较三个股指期货与现货市场之间的价格动态调整关系;其次,运用公共因子模型中的永久短暂模型和信息份额模型计算三大指数期货市场对新信息的融入比例;最后运用脉冲响应分析和方差分解,分析各自短期内的动态反应过程和长期中的价格波动贡献度。研究发现:三个股指期货与现货之间均具有双向引导关系;中证500和沪深300股指期货的价格发现功能较强;上证50股指期货市场的价格发现功能相对其他两个市场而言较弱,并针对此差异给出相应的解释,提出了完善价格发现功能的对策建议。

股指期货;价格发现;向量误差修正模型;永久短暂模型;信息份额模型

自2010年4月16日推出以来,经过五年的发展,沪深300股指期货的交易量逐渐增大,基差逐步缩小,套利空间也在逐渐缩减,股指期货价格发现、风险规避、套期保值以及资产配置等基本功能逐渐得到有效发挥。2015年4月16日,另外两只合约上证50指数和中证500指数同时在中国金融期货交易所挂牌交易。这两只新上市不久的股指期货,是否可以如沪深300股指期货一样较好地发挥期货市场的价格发现功能?这是本文的一个研究重点。

在价格发现功能的量化研究方面:Gonzalo和Granger[1]将市场价格的波动分为永久和短暂两部分,建立了永久短暂模型,通过计算期货与现货价格的贡献度来讨论其各自的价格发现功能;Hasbrouck[2]提出用新信息对公共因子的冲击方差来表示价格发现,建立了信息份额模型;Hasbrouck[3]和Baillie等[4]通过信息共享模型对价格发现功能进行了量化研究。在研究时间序列价格关系之上,Engle和Granger[5]建立了向量误差修正模型来研究价格之间的动态关系;华仁海等[6]运用时间序列数据对比分析了沪深300指数期货与现货在交易时段和非交易时段的交易特征。在价格发现研究方法的应用方面,方雯等[7]运用公共因子模型研究了国内外钢材市场的价格发现功能,并于2015年研究了期货保证金的调整对钢材市场价格发现的影响[8]。

然而,国外研究主要是以成熟发达的期货和现货市场为背景,研究结果对于我国市场而言只具有借鉴和参考意义。国内大多数文献对价格发现的研究均以沪深300股指期货作为研究对象,目前尚未有文献对我国的三大股指期货的价格发现功能进行对比分析。基于此,本文试图通过建立向量误差修正模型,来研究三个股指期货与现货市场之间的价格动态调整关系以及市场对信息的反应速度;采用公共因子模型中的永久短暂模型和信息份额模型,对比分析三个股指期货与现货的价格贡献度;通过脉冲响应分析和方差分解,比较三个指数期货与现货之间的动态冲击反应过程和先后关系,并比较冲击对价格变动的贡献度;最后根据实证分析的结论,给出三大股指期货市场价格发现功能差异产生的原因并提出完善价格发现功能的对策建议。

一、我国三大股指期货概述

沪深300股指期货是以沪深300股票指数为标的,合约乘数为300元每点,合约采取双向交易制度,当日建仓即可平仓[9]。沪深300股票指数是分别从沪深两大证券交易所中选取的300只流动性强、稳定性较好、市场覆盖较高的A股,共涵盖10个行业,股票样本能够较好地代表我国股市状况。经过5年多的发展,沪深300股指期货市场相对而言已经比较成熟。

刚推出不久的上证50和中证500股指期货目前尚处于初步发展阶段。上证50股指期货合约是以上证50指数为标的建立的期货合约,其合约乘数与沪深300股指期货一样,均为300元每点。上证50指数是从上海证券交易所挑选的流动性较好、市场规模较大的具有代表性的50只股票编制而成,能够综合反映关系着国计民生的一些龙头企业的行业状况。样本股主要为能源、地产、金融等蓝筹股,流动市值占A股比重超过30%,有利于增强大盘流动性,从而促进股票市场长期稳定地发展。

中证500股指期货是中证500股票指数为标的,但是合约乘数有所不同,为200元每点。中证500指数是从沪深两个证券交易所挑选的除沪深300成分股之外的500只具有代表性的中小市值股,行业覆盖面较广,能够较好地反映我国证券市场中等市值公司的整体情况,与沪深300指数在期货市场和现货市场均具有较强的互补性。

上证50和中证500的推出,丰富了我国股指期货市场的品种,为投资者提供更多的投资品种和避险工具,同时能够与沪深300股指期货一起促进股市稳定健康发展。

股指期货的主要功能有价格发现、风险规避、套期保值以及资产配置[10],其中最基本的功能就是价格发现功能,因为价格发现功能是其他功能得以实现的基础。价格发现功能是指通过股指期货市场价格走势进行分析,可以对股票现货价格的变动进行预测,价格的波动反映出市场对信息的融入吸收。分析股指期货价格市场的价格发现功能不是要预测未来现货的价格,而是要分析期货与现货市场之间的相关作用关系。然而并不是所有的期货市场都可以有效地发挥这一价格发现的功能,必须以一个比较成熟的市场作为基础。

二、股指期货价格发现功能的度量模型

股指期货价格发现能力,一方面可以通过向量误差修正模型刻画不同市场对信息的反应速度来衡量;另一方面可以基于向量误差模型进行的公共因子模型,通过分析不同市场对新信息的融入比例来衡量价格贡献度;此外还可利用脉冲响应分析和方差分解,利用市场之间的相互冲击反应强弱和冲击程度来刻画。因此,本文将运用以下模型来比较我国三大股指期货的价格发现功能。

(一)向量误差修正模型

Engle和Granger表示期货和现货价格之间的动态相互引导关系可以用向量误差修正模型(Vector Error Correction Model, VECM)来表示。假设价格序列Yt=(y1t,y2t)是一阶协整的,其误差修正项用差额zt=β′Yt=y1t-by2t来表示,那么协整向量即为β=(1,-b)′。向量误差修正模型方程如下:

(1)

其中,ΔYt表示对变量Yt的一阶差分,误差修正系数向量α表示短期调整系数,β′Yt-1表示为此模型的误差修正项,et是均值为零的随机扰动项。

根据Johans检验的思路,两变量的VECM模型可用长期与短期关系来表示,模型如下:

(2)

其中,α表示调整速度,协整方程表示两变量之间的长期关系,短期的波动关系由来反应。

(二)公共因子模型

以向量误差修正模型为基础,公共因子模型从更为深入的视角出发,研究表明期货和现货市场价格存在公共趋势部分。通过对公共趋势部分进行分析,可将期货和现货价格分解为两个部分:一是两个市场不含公共趋势项,只反映各个市场的特有变化;二是含有共同趋势项,即:

St=Ct+eSt

(3)

Ft=Ct+eFt

(4)

本文将采用永久短暂模型和信息份额模型,来比较分析我国三大股指期货的价格发现功能,这两个模型均建立在协整分析和向量误差修正模型的基础之上。

1.永久短暂模型。Gonzalo和Granger将市场价格的波动分为永久和短暂两部分,通过误差修正系数来刻画每个市场的贡献,从而建立永久短暂模型。该模型用价格St和Ft的线性组合来表示式(3)和(4)中的公共因子Ct,表达式为:

(5)

其中,公共因子的系数向量Γ=(γ1,γ2)′与式(2)中的误差修正系数向量α=(α1,α2)存在正交关系,且有γ1+γ2=1。基于此,可用公共因子权重来度量价格发现,也即用γi度量这两个市场对价格发现的贡献度:

(6)

2.信息份额模型。Hasbrouck提出用新信息对公共因子的冲击方差来表示价格发现,他建立的信息份额模型核心是期货与现货市场对方差的相对贡献度。Hasbrouck把向量误差修正模型修改为向量移动平均单整的形式:

(7)

将式(1)转换成如下形式:

(8)

或

(9)

其中,Ψ(1)表示移动平均系数之和,Ψ(L)表示滞后算子L的多项式,残差et=(eSt,eFt)′,可将公共因子表示为:

Yt=Ct+Gt

(10)

其中,Ct表示的是公共因子,而Gt表示短期趋势,结合式(9)和式(10)可知,Ψ*(L)et即为短期趋势。在此,将Ψet定义为新信息对每个市场价格的长期趋势项,其方差为:var(Ψet)=ΨΩΨ′,其中Ω是et=(eSt,eFt)′的矩阵形式,也即:

(11)

当序列之间不存在相关性时,式(11)中的ρ=0,Ω为对角矩阵,那么第i个市场的信息份额可表示为:

(12)

当序列之间相关,也即残差序列存在相关性时,采用Cholesky分解,将信息的方差-协方差矩阵分解,以此来消除序列相关性[11]。即Ω=MM′,

(13)

由此,第i个市场的信息份额可表示为:

(14)

本文所要研究的股指期货与现货价格序列之间是存在相关性的,因此将根据式(14)来计算市场的信息份额。由于Cholesky分解的结果与变量的顺序有关,这就意味着对变量顺序进行调整可求出每个市场信息份额的上下限。

基于以上研究,Baillie等推导出期货和现货市场对价格发现的贡献表达式其中,期货市场贡献度的上下限分别为:

(15)

(16)

根据公式(15)和(16)可以看出,两个市场相关度越高,市场信息份额的上限就越大,而下限越小[12]。本文采用上限和下限的均值作为对市场信息份额的估计,计算出的均值越大,说明此市场对价格发现的贡献比例越高,价格发现功能越强。

三、三大股指期货价格发现功能的对比实证分析

(一)数据处理与基本检验

我国股指期货的交易时间为周一至周五09:15-11:30,13:00-15:15,最后交易日除外,而目前我国证券交易时间为周一至周五09:30-11:30,13:00-15:00,可以看出期货开盘比现货早15分钟,收盘晚15分钟。根据市场微观结构理论可知,数据选取的频率越高,微观结构噪声越大,估计误差也就越大,为提高数据分析的精确性,高频数据的选取一般在5~30分钟比较合适。同时,为使期货市场与现货市场数据同步,本文采用15分钟的高频数据进行同步分析;为保证数据的连续性,这里对于三个指数期货市场分析采用的是当月连续合约。

由于上证50(SZ50)和中证500(ZZ500)股指期货是从2015年4月16日才挂牌交易,故选取2015年4月16日到2016年1月5日的15分钟高频数据收盘价作为样本,共179个交易日,IF和HS300、IH和SZ50、IC和ZZ500的样本总数据均为2864个。这三个指数的期货和对应的现货走势在此样本区间均有明显的上升和下降趋势,具有代表性,因此样本区间选择较为合理。为减少序列方差的波动性,这里对所有的收盘价数据取自然对数。本文的数据来源于同花顺数据库,数据分析采用统计软件STATA11.2。

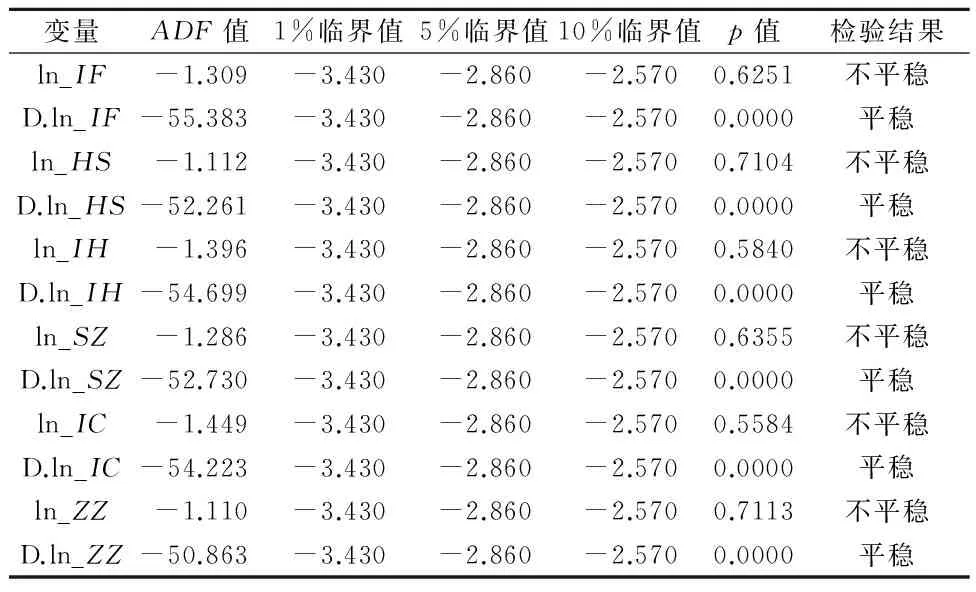

1.平稳性检验。由于大多数时间序列都是不平稳的,将不平稳的序列直接用于构建模型,则可能会造成伪回归问题。本文将采用ADF单位根检验的方法,来检验时间序列是否存在单位根。

根据表1,从ADF检验的结果可以看出,ln_IF和ln_HS、ln_IH和ln_SZ、ln_IC和ln_ZZ这六个时间序列在1%、5%和10%的显著性水平下都接受原假设,说明这六个时间序列均存在单位根,为不平稳序列。而将这六个市场的15分钟高频数据的时间序列进行一阶差分后,再一次进行ADF检验,可以看出一阶差分之后,这六个序列在1%、5%和10%的显著性水平下均拒绝原假设,说明一阶差分后的序列均为平稳序列,不存在单位根。

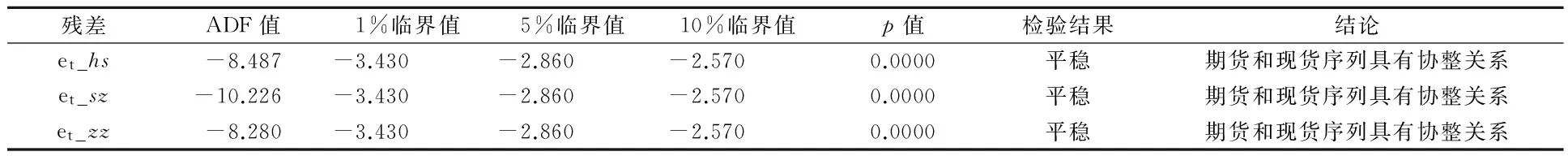

2.协整检验。根据平稳性检验过程,可以看出这六个序列均为一阶单整序列。要检验股指期

表1 平稳性检验结果

货与现货之间是否具有协整性,本文将基于回归残差,仅考虑单一方程的情况,并采用EG两步法来检验两变量协整关系。为检验这三个指数的期货与现货之间是否具有协整关系,首先将期货市场价格作为因变量,现货市场价格作为自变量,进行回归,再对其回归残差进行平稳性检验。如果残差序列et是一个平稳序列,那么期货和现货市场价格之间具有协整关系。

检验结果如表2,沪深300、上证50以及中证500的期货对现货的回归残差序列在1%、5%和10%的显著性水平下均拒绝原假设,是平稳序列,因此这三个指数的期货与现货之间存在协整关系。意味着在股指期货和现货价格指数在短期内可能会出现偏离,但长期则会保持均衡。

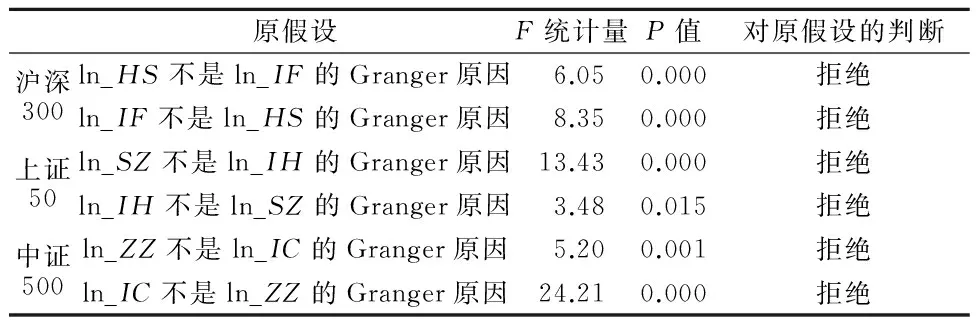

3.Granger因果检验。Granger因果检验的使用前提必须是时间序列与平稳序列或者序列之间具有协整关系[13]。以上平稳性检验和协整检验已经表明,沪深300、上证50以及中证500股指期货与现货之间存在协整关系。因此,本文将采用Granger因果检验法来检验沪深300、上证50以及中证500指数的股指期货与现货之间是否存在因果关系,检验结果如表3。

表2 协整检验结果

表3 Granger因果检验结果

根据表3,沪深300、上证50以及中证500股指期货与现货之间的Granger因果关系具有共性,这三个指数序列均在5%的显著性水平下拒绝原假设股指期货不是股指现货的Granger原因,同时拒绝原假设股指现货不是股指期货的Granger原因,即这三个指数的股指期货与股指现货互为Granger原因。这意味着,在2015年4月16日至2016年1月5日这段期间,根据对沪深300、上证50以及中证500股指期货与现货15分钟高频数据的研究发现,三大指数的股指期货与股指现货之间存在相互的Granger因果关系。

(二)基于向量误差修正模型的价格发现功能对比

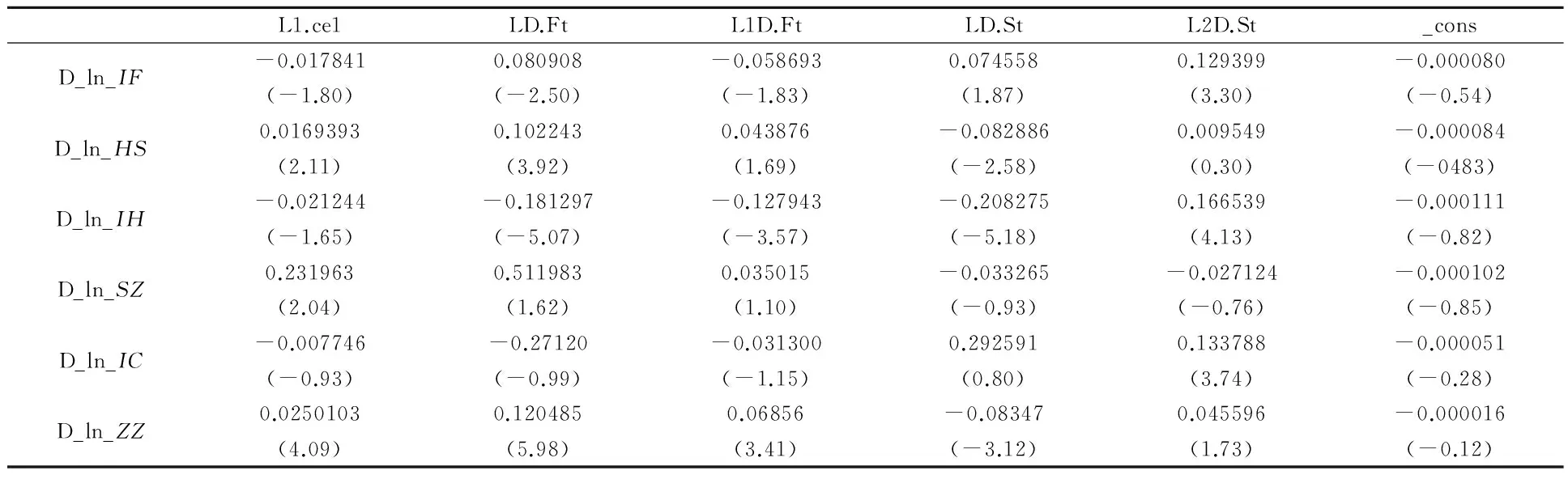

根据式(2)中的向量误差模型,本文利用STATA11.2统计软件进行估计,结果见表4。

由表4中数据可知,沪深300、上证50和中证500指数中滞后一期的现货ΔSt-1对期货ΔFt的估计系数统计量数值极小,说明滞后一期的现货ΔSt-1对ΔFt影响不显著。将其滞后两期时,现货ΔSt-2对期货ΔFt的系数在10%的显著性水平下显著异于零,说明这两个现货指数在30分钟后开始对其各自对应的股指期货指数产生影响。而期货ΔFt-1对ΔSt的估计系数的统计量均较大,都在1%的显著性水平下异于零,说明沪深300和中证500股指期货的价格波动在15分钟后已经开始对现货价格产生影响。因此,新信息对现货市场的冲击速度要滞后于期货市场,即这三个指数股指期货市场对现货市场的影响相对而言要先于现货市场。

表4 向量误差模型估计系数

从误差修正系数来看,沪深300、上证50和中证500指数的期货对现货的修正系数α1均小于零,表明若股指期货价格过高,它会向着现货价格下调。而现货对期货的修正系数α2均大于零,表明若股指期货价格过高,现货价格会追随之。由此可见,这三个股指期货与现货之间均具有双向引导关系,当期货与现货价格失衡,通过短期修正会达到均衡。

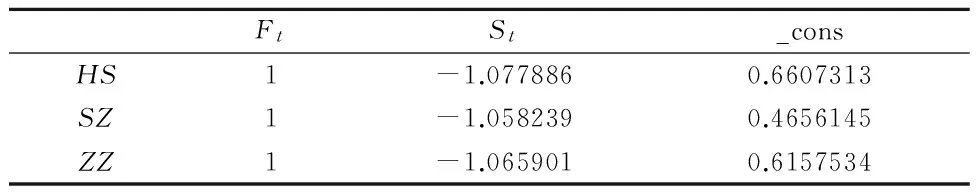

此外,由表5可知,沪深300、上证50和中证500指数期货与现货之间的长期均衡关系分别为:0.6607313 +lnIF-1.077886*lnHS;0.4656145 +lnIH-1.058239*lnSZ;0.6157534 +lnIC-1.065901*lnZZ。

表5 长期均衡关系

(三)基于公共因子模型的价格发现功能对比

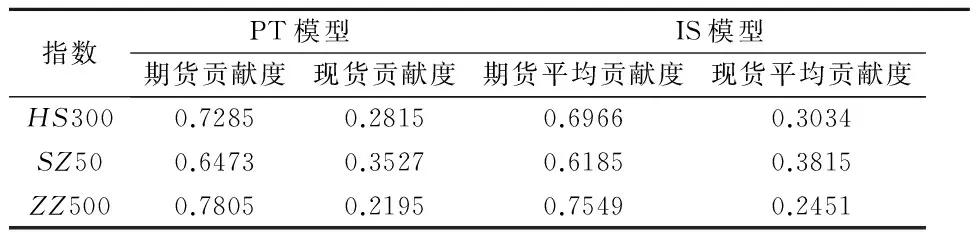

向量误差修正(VECM)模型的估计结果虽证明出这三个指数市场的股指期货与现货之间具有双向引导关系,但并无法刻画其价格贡献度,无法反应市场对信息变化的融入比例。为进一步研究市场对信息的融入比例,这里将采用公共因子模型进行计算分析,根据式(6)、(15)以及(16),利用STATA11.2软件编程对这两个模型进行计算,结果如表6。

表6 公共因子模型结果

在表6中,根据PT模型的估计结果可知:沪深300股指期货市场新信息融入比例高达72.85%,而现货市场只有28.15%;上证50股指期货新信息融入比例高达64.73%,而现货市场为35.27%;中证500股指期货新信息融入比例高达78.05%,现货市场仅有21.95%。可见,基于这三个指数建立的PT模型均表明股指期货对新信息的融入比例较大,股指期货的价格波动比较能够代表新信息对市场造成的冲击。同时,这三个股指期货市场中,中证500股指期货对市场信息融入比例最高,而上证50股指期货对新信息的融入比例相对较低。

根据IS模型的估计结果可知:沪深300期货信息份额均值高达69.66%,而现货市场信息份额均值仅有30.34%;上证50期货市场信息份额均值为61.85%,而现货市场为38.15%;中证500期货市场信息份额高达75.49%,现货市场信息份额仅有24.51%。可见,相对现货市场而言,期货市场的贡献度较大,在价格发现功能中发挥主要作用。此外,IS模型的估计结果也能说明中证500股指期货价格发现功能较强相对其他市场而言,上证50股指期货市场的价格发现功能较弱,这与PT模型所得出的结论一致。

(四)三大指数期货与现货的脉冲响应分析和方差分解

为进一步刻画变量之间的动态影响,分析三个指数市场期货与现货之间价格发现能力的相对强弱,这里将进行脉冲响应分析和方差分解。脉冲响应分析主要是根据向量误差修正模型中一个变量的冲击给另一个变量带来的影响,分析彼此之间短期内的价格发现能力强弱及动态反应过程。方差分解主要通过分析每一次的冲击对变量变化的贡献度,比较三大股指期货的冲击对现货波动变化中的贡献比重。根据上文向量误差修正模型,运用STATA11.2软件分析三大指数的脉冲响应和方差分解结果可知。

对于三个市场指数期货的冲击,现货市场在第1期便开始作出反应,并随着滞后期数的增加,冲击反应也持续增大,最后趋于平稳,可见这种由期货市场带来的冲击具有长久记忆性。而对于现货市场的冲击,期货市场在第1期并没有明显的变化,在第2期开始逐渐产生冲击并持续增强,最终趋于平稳。这也表明股指期货和现货之间存在双向引导关系,但是股指现货对期货的影响要滞后于期货市场对现货市场价格的影响,说明期货市场对新信息的反应速度更快。

根据方差分解,在冲击反应趋于平稳时,沪深300股指期货市场的冲击对现货价格变动方差的贡献度在80%左右,而沪深300现货市场的冲击对期货价格变动方差的贡献度还不到10%;上证50股指期货市场的冲击对现货价格变动方差的贡献度在70%左右,而沪深300现货市场的冲击对期货价格变动方差的贡献度还不到6%;中证500股指期货市场的冲击对现货价格变动方差的贡献度在90%左右,而中证500现货市场的冲击对期货价格变动方差的贡献度还不到2%。这些数据表明:第一,期货市场对于现货市场价格变动的贡献度要远远大于现货市场对期货市场价格变动的贡献;第二,中证500股指期货对于现货市场价格变动的贡献度最高,上证50股指期货最低。

四、研究结论及完善价格发现功能的对策建议

经过上述分析,可以得出如下结论:

第一,我国三大股指期货与现货之间存在双向引导关系。沪深300、上证50以及中证500指数的期货和现货价格均为不平稳序列,但它们的一阶差分序列均为平稳序列,并且这三个指数的期货与现货之间存在协整关系。从误差修正系数来看,沪深300、上证50以及中证500这三个股指期货与现货之间均具有双向引导关系,当期货与现货价格失衡,通过短期修正会达到均衡,并且存在着长期均衡关系。此外,根据脉冲响应分析结构也可看出三大股指期货与现货之间存在双向引导关系。

第二,我国三大股指期货与现货之间的Granger因果关系具有共性。沪深300、上证50以及中证500这三个指数序列均拒绝股指现货不是股指期货的Granger原因的原假设,同时均拒绝股指期货不是股指现货的Granger原因,即三大指数市场的股指期货与股指现货之间互为Granger因果关系。

第三,中证500和沪深300股指期货市场价格发现功能较强,上证50股指期货市场的价格发现功能相对其他两个市场而言较弱。根据公共因子模型中的PT模型和IS模型可知,三个指数期货的新信息融入比例及市场信息份额均值都远大于现货市场,说明期货市场的价格发现功能较好。此外,不管从市场信息融入比例方面,还是从对现货价格变化的冲击贡献度方面,中证500股指期货的价格发现功能最强,沪深300次之,上证50较弱。

中国三大股指期货价格发现功能差异差生的原因,可以解释为:一是三个市场交易活跃程度差异,交易活跃程度对价格发现功能的发挥具有显著的影响,交易程度越高,价格发现功能也越强,中证500指数的成分股多为中小盘股,交易相对而言比较活跃;二是合约设计差异,上证50和沪深300股指期货的合约乘数均为300,而中证500股指期货的合约乘数为200,合约乘数的不同使得股指期货的交易门槛出现差异,这也会在一定程度上影响价格发现功能的发挥;三是指数估值差异,中证500的估值明显较高,上证50则长期处于市场较低水平,沪深300介于两者之间;四是行业分散程度差异,中证500成分股行业分布最为均匀,行业分散程度较高,沪深300次之,上证50分散度最低;五是抗操纵性差异,指数的抗操纵性主要用冲击成本来衡量,沪深300和中证500的抗操纵性能力较强,上证50指数的抗操纵性能力较弱,这也会影响股指期货的价格发现能力的发挥。

因此,我国三大股指期货的价格发现功能虽得到一定程度的发挥,但还有很大的提升空间。要完善我国三大股指期货的价格功能:首先,要缩小国内股指期货差异,借鉴沪深300的市场运作经验,完善中证500和上证50股指期货与现货市场;其次,借鉴国外发达期货市场经验,完善我国市场机制和股指期货合约设计与交易制度;再次,目前国内股指期货市场机构投资者占比较多,应适当降低交易门槛,提升个人投资者期货交易技能,增强市场流动性和活跃度;最后,加强市场风险管理与防范监督,减少操纵市场现象,为股指期货交易营造健康的市场环境。

[1]Gonzalo, J, C. Granger. Estimation of Common Long-memory Components in Co-integrated System[J].Journal of Business & Eeonomic Statistics, 1995,13(1):27-35.

[2]Hasbrouck, J. One Security, Many Markets: Determining the Contributions to Price Discovery[J].Journal of Finance, 1995,50(4):1175-1199.

[3]Hasbrouck, J. Stalking the “Efficient Price” in Market Micro Structure Specifications: An Overview[J].Journal of Financial Markets,2002,5(3):329-339.

[4]Baillie, R., G. Booth, Y. Tse, etal.. Price Discovery and Common Factor Models[J]. Journal of Financial Markets,2002,5(3):309-321.

[5]Engle, R., and C. Granger, 1987. Co-integration and Error Correction: Representation, Estimation, and Testing[J]. Journal of Econometrica, 1987,55(2):251-276.

[6]华仁海,袁立,鲍锋.沪深300股指期货在现货交易和非交易时段交易特征的比较研究[J].数量经济技术经济研究,2015(1):146-158.

[7]方雯,冯耕中,陆凤彬,等.国内外钢材市场价格发现功能研究[J].系统工程理论与实践,2013(1):50-60.

[8]方雯,冯耕中,陆凤彬,等.期货保证金调整对中国钢材市场价格发现的影响研究[J].中国管理科学,2015(2):1-9.

[9]李乐,张淳奕,杨之曙.基于沪深300股指期货合约的日内高频跨期统计套利策略[J].清华大学学报:自然科学版,2014(8):1080-1086.

[10]陈海强,张传海.股指期货交易会降低股市跳跃风险吗?[J].经济研究,2015(1):153-167.

[11]陈莹,武志伟,王杨.沪深300指数衍生证券的多市场交易与价格发现[J].管理科学学报,2014(12):75-84.

[12]周舟,成思危.沪深300股指期货市场中的宏观经济信息发布与价格发现[J].系统工程理论与实践,2013(12):3045-3053.

[13]陈奇,陈百强.股指期货与现货指数之间超前滞后关系研究[J].经济问题,2015(2):69-72.

(责任编辑王婷婷)

Comparison on Price Discovery of Three Stock Index Futures Based on VECM-PT-IS Model in China

WEI Jian-guo, LI Xiao-xue

(SchoolofEconomics,WUT,Wuhan430070,Hubei,China)

To make comparison between price discovery of the HS300, SZ50 and ZZ500 stock index futures, this paper begins with the co-integration analysis and causality test based on the high frequency data. Then vector error correction model is used to study the dynamic adjustment relationship between future and spot market of the three index price and the speed of market reaction to new information. What’s more, this paper uses permanent transitory model and information share model to analyze the proportion of new information in the three markets. Finally, impulse response analysis and variance decomposition are used for the analysis on their short-term dynamic response process and long-term contribution of price fluctuation. Conclusions are as follows: Firstly, there exists the bi-directional leading relationship between the three futures and the future market accounting for a higher proportion of new information. Secondly, the HS300 and ZZ500 index futures markets have strong price discovery function. Finally, price discovery function in the SZ50 index futures market is relatively weak comparing to the other two markets. This paper ends in the corresponding explanation for this difference and the suggestions on perfecting the price discovery function.

stock index futures; price discovery; Vector Error Correction Model; Permanent Transitory Model; Information Share Model

2015-12-10

魏建国(1963-),男,湖北省武汉市人,武汉理工大学经济学院教授、博士生导师,博士,主要从事资本市场与金融企业管理研究;

李小雪(1992-),女,湖北省襄阳市人,武汉理工大学经济学院硕士生,主要从事资本市场与金融企业管理研究。

F830.91

A

10.3963/j.issn.1671-6477.2016.03.0007