基于ARCH模型对上证指数收益率波动的实证研究

【摘要】ARCH模型是为动态非线性股票定价的一种模型,广泛地应用于金融领域的时间序列分析。本文简要介绍了ARCH模型基本形式,并将在我国股市分析中应用ARCH模型,以上证指数日收益率作为变量,探究其波动性,并进行实证研究。研究结果表明:上海证券市场每日收益率具明显波动集群性特征,滞后期收益率对当前收益率的影响存在时滞性。已有研究表明我国证券市场的风险性和波动幅度均高于国外成熟金融市场。本文旨在从实证结果得出上海股市的波动特征,为我国金融市场进一步发展提供参考建议。

【关键词】股票 收益率 波动性 ARCH模型

一、研究思路及方法

时间序列中的股票指数方差常表现出集聚性和波动性的特征。经典最小二乘法及其他计量方法的使用前提均需假定误差的方差为常数和误差项序列不存在自相关,但金融市场的波动常导致时间序列呈现异方差的特点。目前,我国股票市场收益率波动的研究仍不健全,使用ARCH模型来反映证券市场变量的非线性趋势的研究较为缺乏,本文采用ARCH模型,考察中国上海证券市场收益率波动的特点及动因。

ARCH模型:ARCH(p):yt=x’tΦ+ut,ut~N(0,σ2t)

σ2t=α0+Σpi=1αiu2t-i

上式中,p表示ARCH项中的滞后阶数p≥0;αi≥0,i=1,2,…,p;α0是常数项,u2t-i(ARCH项)是用第一个均值方程扰动项平方的滞后来度量前p期的波动信息。第一个式子称为均值方程,σ2t是依据过去信息估计出的方差,因此第二个式子为条件方差表达式。

二、实证分析

(一)数据来源及处理

本文使用上海证券交易所综合指数每日收盘价格,时间段取1992年1月2日至2015年11月9日,共5779笔数据,数据来源于股票行情分析软件东方财富网。文中股票市场每日收益率R处理方式为:相邻营业日收盘指数对数的一阶差分乘以1000,即Rt=(log(pt)-log(pt-1))*1000。进行处理的计量经济学软件为Eviews7.0。

(二)模型的建立

通过对数据分析可得上证指数收益率时间序列基本统计量,样本数为5779个,每日收益率R样本均值为0.435871,标准差为24.57974,偏度为5.3773055,峰度为144.3222,JB值为4836889,可以得出,分布呈现中间高两边低的特点,且左右不对称。从偏度值可得出分布呈现偏态,拖尾情况,从峰度值看,呈现出尖峰厚尾特征,JB值检验说明上证股指收益率呈现非正态分布的特点。

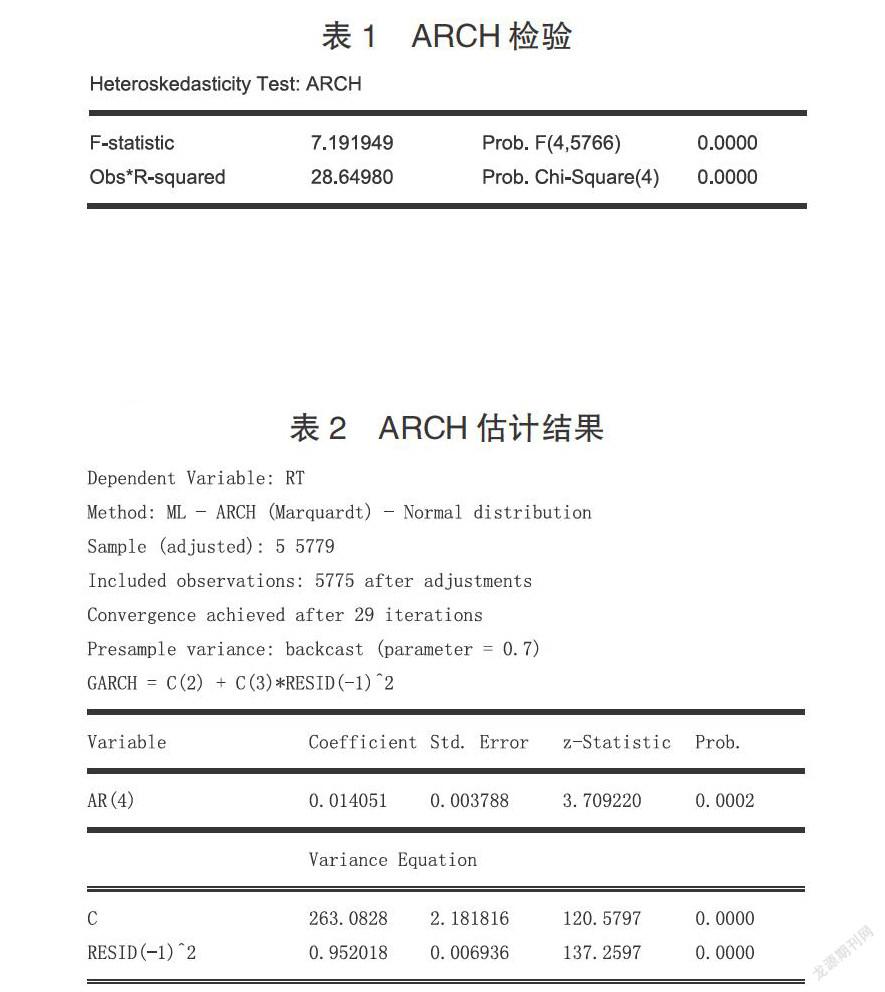

1.ARCH效应的检验。对Rt进行ADF单位根检验,在选择没有滞后期、截距项和趋势项的检验模型时,检验结果Rt-1的参数估计值的t统计量为-71.76731,比ADF临界值表中1%的临界值-3.431302小,表明有99%的概率能够拒绝原假设,通过ADF检验,说明Rt序列是平稳的。拉格朗日乘数法(LM检验)是检验序列是否存在ARCH效应的常用方法。先用最小二乘法估计ARCH(p,q)的回归方程得出残差项(记为e)。

取一阶滞后方程并不显著。通过尝试可知选择四阶滞后效果较好。

RT=0.0545361669022*RT(-1)+0.0214147319771*RT(-2)+

T统计量:(4.145975) (1.625969)

0.0235855831178*RT(-3)+0.0388062898112*RT(-4)

1.790735) (2.949220)

由回归方程残差序列波动聚集性图(Eviews7.0软件可查看到),可知残差存在波动“成群”现象。残差平方相关图及计算数据显示AC和PAC显著不为0,所以的残差序列存在ARCH效用。

2.估计ARCH模型。

通过参数估计,我国上证综合指数每日收益率及其波动的具体模型如下:Rt=0.014051Rt-4+ut,ut~N(0,ht)

ht=263.0828+0.952018u2t-1,ut=εt■,εt~iidN(0,1)

此方程和用OLS估计方法时所得方程相比,SIC和SC变小对、数似然值增加,说明该模型能够更好地拟和数据,再对方程进行ARCH—LM检验,残差不再具有ARCH效应,说明ARCH(4)模型消除了残差序列的条件异方差性。

三、结论与建议

对沪市的收益率估计的ARCH回归方程中,仅Rt-4具有统计显著性,即股市的每日收益率仅与滞后四期的日收益率存在显著相关性。这种现象说明,沪市对信息传导的反映存在时滞,滞后一期至滞后三期的收益信息不能及时对当期价格造成影响冲击。主要原因在于信息披露机制不顺畅,有信息提前泄露现象,体现出我国股票市场法制与监管不成熟,信息披露机制不够合理。

从残差序列图可发现上海股市的波动剧烈,波动幅度在一些时期较大,一些时期较小。一定程度上反映出上海股市的投机色彩浓重。这也是国际股票市场也存在的波动“集群”效应。

从以上的结论对上海股票市场的发展提出几点建议。一方面,需解决证券公司自身问题,加强规章制度执行与市场监管。上证所应为现有上市公司做大做强提供更优良的制度和市场环境,促使上市公司信息披露机制顺畅,加强对投资者利益的维护,增加投资者信心。另一方面,通过宣传培训提高投资者自身素质,减少盲目投资,引导投资者形成一种投资而非投机的有效市场氛围;对股市的研究人员,应进一步加强对西方发达国家成熟股市先进经验和理论的学习和研究,结合我国实际情况,使其能有效应用于我国金融市场。证券市场有关信息、企业年度报告、中期报告、招股说明书等所刊登的财务报告中的财务指标和数据应进行综合客观地对比分析,避免被虚假的财务报表误导。国家金融及证券管理机构应进一步加大证券市场有效传导机制研究投入。

参考文献

[1]曹伟龙.应用ARCH模型对中国股市波动性的实证分析[J].世界经济情况,2006,(1).

[2]吴诣民,罗剑兵,李红霞.基于ARCH类模型的中国经济波动性研究[J].统计与信息论坛,2007,(1).

[3]吴诣民,罗剑兵,李红霞.基于ARCH类模型的中国经济波动性研究[J].统计与信息论坛,2007,(1).

[4]张小勇,马超群.基于ARCH族模型的上海股票市场波动性特征研究[J].金融经济,2006,(24).

作者简介:张悦,女,山东临沂人,云南财经大学经济研究院金融学硕士研究生。