中韩增值税制度比较及借鉴

【摘要】增值税占我国税收收入的60%以上,是我国第一大税种,2016年5月1日营改增完成更是提高了增值税的占比,但仍存在税率级次过多等问题。本文通过比较中韩的增值税税率,得出了向单一税率靠拢、降低税率的结论。

【关键词】增值税 税率 韩国 比较借鉴

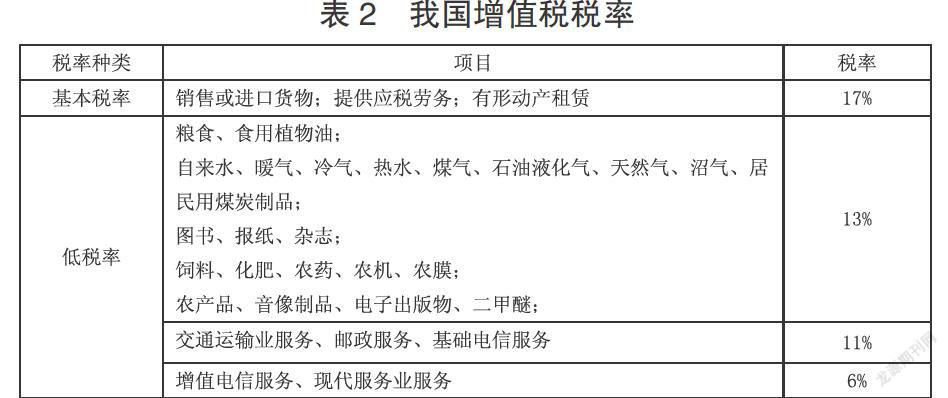

一、增值税税率比较

完善的税收制度体系是发挥税收职能的重要保障,作为全球第三大税种、我国第一大税种的增值税便是其中之一。在“营改增”改革扩围同时,增值税在原基础上又增加了6%、11%两档税率。多档税率的设立是否会背离增值税中性的良税目标,是推进增值税改革过程中值得关注的问题。

2013年为止,在167个实施增值税的国家(地区)中,有49.7%(83个)实行的是单一税率结构;在实行多档税率的其它国家(地区)中,有42.9%(36个)实行的是一档标准税率加上一档低税率;43%(37个)实行一档标准加两至三档低税率;另外,少数国家实行四档以上税率。[1]

增值税标准税率设置在10%~20%的国家有76.6%(128个);标准税率低于10%的国家有9.6%(16个);标准税率高于20%的国家有13.8%(23个)。OECD国家中,有5个在10%以下,包括亚洲国家日本(8%)、韩国(10%)。日本实行的是单一税率模式,韩国则是一档标准加零税率模式。在开征增值税的18个亚太地区国家中,70%将税率设置在10%以下,除日本外均设置了零税率,税率结构整体比较单一,仅中国、印度、越南还设有其它低税率。[2]

虽然因为某些特殊商品和服务的存在,各国通常在标准税率的基础上增加一两档优惠或特殊税率,但过多的税率档次会使增值税税负抵扣不完全,造成新的经济扭曲,影响增值税中性优势的发挥,由于环环抵扣机制,理论上看,单一税率最有助于消除重复征税。

第一,单一税率使得所有增值税应税活动都按同一税率征收,这在税收上排除了区别对待,从而不影响生产经营以及消费决策,有助于市场配置资源功能的有效发挥。第二,单一税率需要的征管信息少,产生错误的概率低,有助于降低税务部门征管成本以及征管难度。第三,对于纳税人来说,单一税率简明易懂,既不用分类保存进销记录,也不会因错用税率而调整以前年度损益或者受到惩罚,节省了纳税人成本。第四,在多档税率下,由于零售行业一般不用向消费者开具增值税专用发票,纳税人可以通过调减销项税额来避税,单一税率则可以降低纳税人逃避税的机会。

典型亚洲发达国家韩国,除对极特殊的行业免税或另征其他税外,最大限度地将所有商品和劳务都纳入征税范围,同时尽可能地缩小减免税范围;在税率方面,对课税对象均按单一税率征收。属于现代型增值税,更接近于增值税中性特征,具有税制简化、对经济扭曲程度低、征纳成本低、易管理等优点。

我国引入多档增值税税率、设置优惠税率的主要原因之一就是为了确保更公平的调节收入的再分配、鼓励和扶持特殊产业的发展。尽管多级税率的目标定位较明确,但实际调节效果却备受争议。首先,多档税率的征收成本和效率成本不容忽视;其次,多档税率违背增值税单一税率的中性特征,易造成重复征税,免税政策更是切断了增值税链条。较传统型增值税制度,现代型增值税制度主要改进之处在于基本取消了低税率,缩小了减免税优惠范围,并将零税率和免税政策设置在较小的适用范围内。

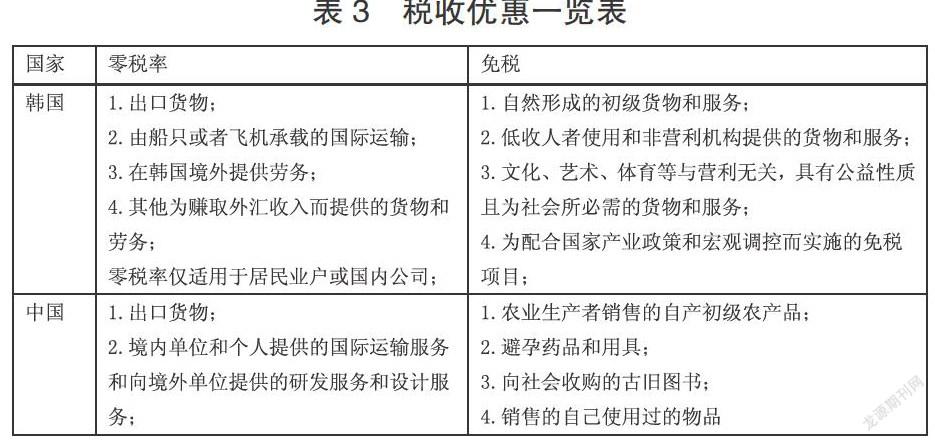

二、税收优惠比较

(一)免税项目方面

增值税免税项目是指对增值税免而不退,对本环节的应纳税额免税,以前环节的进项税额不予退税(抵扣)。韩国与我国增值税相近,课税范围广,免税的项目也多,而且自实施以来,范围一直在不断扩大。大量的免税项目无疑有着激励和导向作用,但也在一定程度上侵蚀了税基。

(二)零税率项目方面

增值税零税率指纳税人销售货物、应税劳务和服务的适用税率是零,可抵扣进项税额。零税率方面各国有很多相同点,都是仅对出口或者国际运输等类似出口事项,按照国际惯例免征增值税,并退还销售额中所包含的进项税。但韩国对零税率纳税人有所限制,其税法规定,增值税零税率仅适用于韩国居民用户和国内公司以及适用于从事国际海运或航空运输的非居民用户。

三、借鉴与启示

税率高低方面,与韩国(10%)相比,我国增值税税率明显偏高,较高的税率导致国内出口企业在收到出口退税额之前,需自行承担较高的进项税额,资金的成本利息较高,因此有些企业宁愿忍受离岸服务的不便,也愿意在其它国家或地区购买离岸服务。还导致出境者大量采购,对国内市场造成挤压,因此低税率将会增强中国在亚太地区的竞争力,我国应降低税率。

但“营改增”使得地方的主体税种缺失,地方财力匮乏,如果降低税率,将会造成财政压力。假定按12%税率统一征税,按2007年投入产出表数据计算,制造业和批发零售业税收入将减少5012亿,相当于当年税收总额的11%。[3]

但减税也会刺激经济,带来GDP的增长,从而带动税收收入增长,据测算,税率降低到单一税率12%将使得2007年GDP增长9723.28亿,税收收入增长1875亿。同时实行单一税率结构,抑制了避税动机,征收率提高,使得税收收入增长1153。合计减少1984亿(5012~3028),仅相当于07年税收收入的4%,因此循序渐进的降低税率改进具有可行性。

税率结构方面,从国际趋势看,学术界已经在简化税率、实现增值税中性方面达成了共识,但这与政府希望增值税辅助调解经济、保障民众基本生活,扶持新型产业发展的目标相矛盾,目前有些西方国家采用“一档标准税率加一至两档低税率”,我国在改革的过程中可以借鉴其做法,循序渐进,尽可能的减少税率档次。

参考文献

[1]The Editors.International Overview of General Turnover Taxes and Tax Rates[J].International VAT Monitor,2014(Volume 25),No.2.

[2]何杨,王文静.增值税税率结构的国际比较与优化[J].税务研究,2016,03:90-94.

[3]谭郁森,朱为群.增值税改革的税率选择[J].税务研究,2013,01:51-54.

作者简介:姚立岩(1993-),男,汉,内蒙古赤峰人,广西大学,在读硕士,研究方向:公共资源管理。