资金面张中有弛风险点关注化解

——全省10000家企业资金面监测专题报告

浙江省发展和改革委员会 浙江省经济信息中心

资金面张中有弛风险点关注化解

——全省10000家企业资金面监测专题报告

浙江省发展和改革委员会 浙江省经济信息中心

三季度全省实体经济资金面状况有所改善,企业“两链”风险有所缓和,但现金流紧平衡状态有待缓解。同时,企业杠杆水平仍然偏高、企业偿付能力较弱和房地产贷款对实体经济的挤出效应等问题仍值得重点关注

金融活水浸润实体经济。三季度全省10000家企业专项监测显示,全省实体经济资金面状况有所改善,企业“两链”风险有所缓和,融资难融资贵得到一定缓解,企业现金流压力有改善迹象,但现金流紧平衡状态有待缓解。同时,企业杠杆水平仍然偏高、企业偿付能力较弱和房地产贷款对实体经济的挤出效应等问题仍值得重点关注。

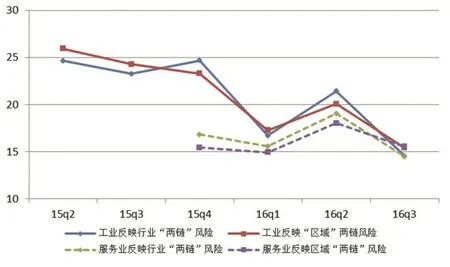

全省工业和服务业企业“两链”风险走势图

实体经济资金面状况有所改善

今年以来浙江出台“1+5”的供给侧结构性改革意见,着力推进“三去一降一补”各项工作,金融之水通过房地产去库存、债务置换、定向滴灌、直接融资、政府项目投资等管道注入实体经济,实体资金面状况有所改善。

(一)企业“两链”风险有所缓和

去年二季度以来,企业“两链”风险呈现出整体下降的态势,其中工业企业反映所在的行业和区域“两链”风险高于去年同期的占比分别由24.6%、25.9%降至14.5%、15.4%。

从行业看,监测显示,三季度有14.5%的企业反映行业“两链”风险高于去年同期,其中工业企业占比14.5%,环比下降5.7个百分点,服务业企业占比14.4%,环比下降4.6个百分点。

从区域看,三季度有15.5%的企业反映区域“两链”风险高于去年同期,其中工业企业占比15.4%,环比下降4.6个百分点,服务业企业占比15.5%,环比下降2.5个百分点。

(二)企业现金流略有改善

监测显示,三季度,全省面上有16.5%的企业反映企业现金流有不同程度的增长,其中工业企业占比15.9%,服务业企业占比17.1%。有68.8%的企业反映现金流持平,工业企业和服务业企业分别占比70.8%和66.9%。

企业预计四季度现金流进一步改善,现金流紧张压力有所缓解。全省面上有86.9%的企业预计下一季度企业现金流增长或持平,比三季度提高1.4个百分点。

(三)企业融资难融资贵得到一定缓解

据监测,全省面上有超过八成(84.2%)企业反映企业的融资难问题得到不同程度的缓解,其中工业企业占比89.0%、服务业企业占比79.3%。融资成本呈下降态势,近年来,银行贷款利率水平明显下降,数据显示,1-8月,全省一般贷款加权平均利率为5.9%,创历史新低,直接推动企业融资成本下降。有超过半数(50.6%)的企业反映财务费用占生产成本的比重不超过5%,仅4.7%的企业反映财务费用占生产成本的比重在30%以上。

企业现金流依然处于紧平衡状态

现金流是指企业在某一期间内因经营活动、融资活动和投资活动而产生的现金流入和流出的总量。现金流量是衡量企业经营状况是否良好、是否有足够的现金偿还债务、资产的变现能力等的重要指标。据监测,三季度企业现金流依然处于紧平衡状态。

(一)应收账款增多,经营活动现金流偏紧

企业应收账款是企业销售环节中的赊销款项,是影响企业经营活动中现金流的重要指标。据监测,三季度全省企业应收账款较二季度增加明显,企业经营活动现金流动性压力增加。三季度,反映企业应收账款增加的企业数占比30.1%,较二季度上升1.2个百分点。反映企业应收账款增加的工业和服务业企业数分别占比32.5%和27.7%,较上季度分别提高0.6和1.6个百分点。

(二)融资需求上升,融资活动现金流增多

据监测,本季度企业保持较高融资积极性。全省企业融资需求指数为51.5,高于荣枯线(50),其中工业企业需求增加指数为52.1、服务业企业为50.9。

(三)投资意愿偏低,投资活动现金流平稳

受经济下行压力,本季度企业投资计划收到一定程度影响,企业投资意愿持续下行。据监测,三季度仅14.9%的企业表示未来三个月有投资打算,环比下降0.4个百分点,继续处于历史低位。资金紧缺仍是影响企业投资意愿的重要因素,全省有39.5%的企业反映资金不足是无投资计划的主要原因,环比上升0.4个百分点。

需要关注的问题

(一)杠杆水平居高不下

监测显示,三季度资产负债率70%以上的企业(32.7%)较二季度略有上升(30.7%),其中工业企业上升1.5个百分点、服务业企业上升1.6个百分点。部分行业杠杆率居高不下,从工业看,以有色金属、黑色金属为代表的产能过剩行业高负债企业(资产负债率70%以上)占比50%,纺织行业高负债企业占比34.8%,分别高于全省面上水平17.3和2.1个百分点。从服务业看,商贸业企业资产负债率继续为最高水平,达到42.7%,高于全省面上10个百分点。

(二)企业偿付能力较弱

监测显示,三季度现金及现金等价物与有息负债之比低于30%的企业占比超过一半(53.6%),其中工业企业占比49.1%、服务业企业占比57.5%。三季度,全省流动负债占总负债比例超过50%的企业占比41.5%,比二季度上升0.6个百分点。

(三)房地产相关贷款对企业融资的挤出效应

今年来,房地产市场较为活跃,杭州、宁波、温州等城市“地王热”现象频出,对实体经济负面影响需关注。一方面,新增贷款大量投向房地产企业贷款和个人住房贷款,挤压实体经济贷款量。数据显示,截止到8月末,房地产相关贷款余额16293.1亿元,同比增长24%。1-8月新增房地产贷款合计2430亿元,占全部新增贷款的65%。先进制造业企业和战略性新兴产业获得资金难度进一步加大,中小企业融资难问题进一步加剧。另一方面,房市短期繁荣“幻象”吸引了资金的逐利天性,企业家资产再配置行为对实体经济产生了挤出效应,“实体干十几年不如买一幢楼”“763家上市公司利润不够买一套房”等残酷的现实不断涌现,严重打击了专注于实体的企业家信心和全省创业创新的活力,“脱实向虚”问题凸显,8月末制造业贷款余额22241.8亿元,比年初减少667亿元,同比负增长5.8%,占比较年初下降2.25个百分点。

对策建议

(一)加快结构性去杠杆

优化企业融资结构。针对权益端,进一步提高直接融资在社会融资总量中的比重,推动企业在主板、中小板、创业板、新三板及境外上市,有效降低企业杠杆;针对负债端,推动债务置换、发企业债等直接融资方式融资,降低融资成本。创新金融服务和金融产业,对战略性新兴产业和高科技企业等加大金融支持力度,适度加杠杆。对杠杆率过高的产能过剩企业加快去杠杆,加大僵尸企业处置力度,加快银行不良资产处置进度,拓宽不良资产处置渠道,做到应核尽核。加强对资不抵债企业摸查监测,对风险企业分类处置,盘活金融资产。

(二)继续有效防范和化解“两链”风险

继续有效防范和化解“两链”风险,对“两链”风险较高的行业和区域重点关注,加强对重点风险企业的监测,做到早发现、速隔离、妥处置,防止风险扩散。

(三)进一步稳定房地产市场

坚持去库存、稳房价、防风险导向,一城一策,落实地方政府稳定房地产市场主体责任。加强土地出让后跟踪管理,组织对已出让商品住宅用地的付款、开竣工等情况进行全面核查,督促开发企业按土地合同约定进行开发建设,增加存量土地可上市房屋供应量。加强房地产供应权威信息公开透明程度,对区域房屋空置率、后续房屋供应、土地供应等信息公开发布,引导管理好预期。