制度环境、税收规避和商业信用

——来自我国上市公司的经验证据

付佳

(华南师范大学 经济与管理学院,广东 广州 510000)

制度环境、税收规避和商业信用

——来自我国上市公司的经验证据

付佳

(华南师范大学 经济与管理学院,广东 广州 510000)

文章以我国2004-2013年沪、深两市A股非金融类上市公司为研究对象,采用修正了的会税差异作为衡量税收规避的指标,考察了税收规避对企业商业信用的影响以及在不同制度环境下税收规避对企业商业信用影响的差异性。研究发现,税收规避会降低企业的商业信用,不同的制度环境会影响税收规避对企业商业信用的作用关系。这些研究结论对于深入理解税收规避与企业商业信用的关系、拓宽税收规避影响企业价值的具体路径以及加强制度建设等方面都具有一定的价值和意义。

税收规避;商业信用;制度环境

[DOI]10.3969/j.issn.1007-5097.2016.05.019

一、引 言

税收规避行为和企业的商业信用都是学术界研究的重要问题。一些文献通过对税收规避所导致的经济后果进行研究,发现税收规避会影响企业的资本结构、股票价格和企业价值,同时税收规避也会引致企业的低效率投资。而在对商业信用的研究中发现,企业的市场地位、企业的信用水平、宏观经济环境以及买方市场等都会对商业信用产生一定的影响。但是有关税收规避与商业信用之间的关系问题却鲜有文献进行专门的研究。

考察税收规避和企业商业信用之间的关系具有重要的意义和价值。在实际中,因为税收规避能够减轻企业税负,将国家的收入转移到企业,因此大部分企业都采取了税收规避行为。虽然税收规避将国家的收入转移到企业,从表面上看税收规避貌似增加了企业价值,但是实证研究中却发现并非如此[1-2]。以往的研究虽然研究了税收规避对企业价值产生的影响,但是对于税收规避究竟如何影响企业的价值或者通过何种途径发挥作用却并未深入考察,于是刘行等(2013)研究认为税收规避导致企业代理问题从而导致企业的非效率投资,而非效率投资会降低企业的价值[3],这也为税收规避影响企业价值提供了一条具体的路径。另外商业信用作为一种重要的负债融资方式,在各国企业间普遍存在和大量应用[4],商业信用有助于公司的资金周转,对于提高公司价值大有裨益。而供应商之所以会给客户企业提供商业信用在于供应商对客户企业有比较完全的信息,可是根据以往的研究,税收规避会导致企业的信息不对称和代理问题,这将会使供应商给客户企业提供商业信用的信心大打折扣;另一方面,当面临较为严厉的税收征管时,税收规避的成本和风险增加,一旦被查处,企业将面临较为严重的惩处[5],出于风险规避的考虑,供应商企业也将会减少对税收规避企业提供的商业信用。因此,本文从税收规避与商业信用的关系着手提供另一条税收规避影响企业价值的具体路径。

通过上述分析,本文以我国2004-2013年沪、深两市A股非金融类上市公司为研究对象,探讨企业的税收规避行为对商业信用产生的影响。基本思路是:首先,考察税收规避对商业信用是否有影响以及具有什么样的影响;然后,加入制度环境因素,考察税收规避对企业商业信用的影响在不同的制度环境下是否存在差异。本文研究发现,税收规避会降低企业的商业信用;不同的制度环境会影响税收规避对企业商业信用的作用关系。具体而言,当企业处于较好的制度环境下时,税收规避会大大降低企业的商业信用,当企业处于较差的制度环境下时,税收规避对企业商业信用的影响减小。

本文的贡献主要表现在:第一,税收规避是现代企业普遍存在的一种行为,本文的研究发现税收规避会降低企业的商业信用,因此税收规避不仅有收益也有风险和成本,这对于启发现代企业斟酌是否需要采取税收规避行为具有一定的价值和意义。第二,由于商业信用是企业信用非常重要的一种,影响到企业的声誉,是企业无形资产的一部分,商业信用的降低会减少企业的价值;另一方面,商业信用是企业融资的重要方式,对于提高企业的经营运转具有重要意义,因此本文通过考察税收规避和企业商业信用的关系,将进一步深化现有文献关于税收规避对企业价值作用的研究,从而为税收规避影响企业价值提供了另一个具体的视角。第三,由于我国目前的制度环境还不够完善,而税收规避在较差的制度环境下对企业商业信用的作用不明显,因此,为了减少企业的税收规避行为,提高政府的税收收入,加快制度环境建设刻不容缓。

二、理论分析和研究假设

税收规避是现代企业普遍存在的一种行为,通过税收规避将国家收入转移到企业,从表面上看,税收规避提高了企业价值,但是管理者似乎只考虑到税收规避所带来的收益而忽略了企业进行税收规避所需要的成本和面临的风险。税收规避的成本和风险表现在以下三个方面:第一,为了使税收规避更具隐蔽性,企业往往需要雇佣专门的机构或人员来进行会计操纵,比如雇佣具备行业专长的审计师会更便于企业进行税收规避行为[6],但是这是需要花费一定费用的;第二,税收规避活动的隐蔽性会导致企业的信息不对称从而产生逆向选择和道德风险,引致代理问题[2],这种由税收规避导致的企业信息不对称会产生一系列不利的后果,包括股票价格的下跌[7]、企业非效率投资的增加[3]等;第三,当面临较为严厉的税收征管时,企业的税收规避活动将面临较大的被揭露的风险,一旦被查处,不仅要补全所规避的税收费用,还要面临较高的罚款和惩处,企业声誉也会受较大影响。

商业信用作为一种非常重要的融资方式,在各国企业间都得到了普遍的应用[4]。学术界存在两种理论可以用于解释商业信用的存在,一种是替代融资理论,另一种则是买方市场理论。替代融资理论认为,由于银行与企业之间的信息不对称将会引致逆向选择和道德风险,而供应商与客户企业之间由于长期的贸易合作关系,企业之间的信息透明度较高,因此,当企业不能获取足够的银行信用时,商业信用就成为银行信用的替代融资方式。而买方市场理论在解释商业信用大量出现和普遍存在时认为,这可能与买方强势(即买方企业在买卖中有更强的话语权)有关,具有较好信用水平和较少融资约束的大型企业可以通过利用商业信用来获取供应商较低成本的流动性[8]。然而,不管是哪种理论来解释商业信用的存在,商业信用对于企业的发展都有重大意义。Lee和Stowe(1993)指出在一些国家中,企业通过商业信用取得的融资额将远远超过企业通过银行信用获取的额度[9]。Allen et al. (2005)指出我国作为发展中国家,金融体系并未完全健全,相比于银行信用,我国从商业信用中获得的对国民经济的支持将更多[10]。商业信用是企业销售商品时延期或提前收取货款而提供给客户或占用客户的资金,是企业重要的短期融资来源[11]。供应商之所以愿意为客户企业提供商业信用,这一方面源于企业与企业间长期的合作关系,相比于银行信用而言,商业信用的供应者比银行具有更加透明的信息,这也是商业信用的优势所在,但是一旦企业由于税收规避行为而导致信息的不对称,这将使商业信用供应商的信心大幅降低;另一方面,供应商倾向于向信用良好的买方(客户企业)提供商业信用,促成其商品的尽快销售,获取产品市场的竞争优势[4],然而税收规避一旦被查处,声誉的受损会降低企业的信用水平,从而导致供应商自动减少对客户企业提供的商业信用,同时出于规避风险的考虑,供应商不想让自己提供的商业信用成为一笔坏账因而也会减少对客户企业的商业信用。根据以上对税收规避和商业信用的分析,本文提出第1个假设。

H1:税收规避行为会降低企业的商业信用。

另外,由于我国是一个地域辽阔的国家,随着市场化改革的加强,各地区市场化进程出现巨大差异,导致地区制度环境千差万别,然而较高的法治化水平、良好的政府治理和完善的市场机制等是较好的制度环境的必要条件[12]。在不同的制度环境下,企业税收规避对商业信用的作用也不一样。在较好的制度环境下,地区市场化水平、政府治理水平和法治化水平均较高,企业进行税收规避的成本和风险较大,其原因在于以下两个方面:第一,由于政府治理和法治化水平较高,企业进行税收规避被查处的可能性非常大;第二,一旦企业被惩处,声誉的损害会使企业在市场化进程较高的背景下损失更为惨重,削弱了企业在市场中的竞争力。但是在这种环境下,企业的商业信用却是很高的,因为市场化、法治化水平高,企业既能获得较多的商业信用也更容易获得商业信用,因此一旦企业发生税收规避行为,那么企业的商业信用将大幅降低。而在较差的制度环境下,地区市场化水平、政府治理水平和法治化水平均较低,企业进行税收规避越不容易被查处,企业进行税收规避的风险和成本较小,所以对企业商业信用的影响较小。因此,本文提出第2个和第3个假设。

H2:在较好的制度环境下,税收规避对企业商业信用的作用较大;

H3:在较差的制度环境下,税收规避对企业商业信用的作用较小或不明显。

三、研究设计

(一)样本选择与数据来源

本文以我国沪、深两市所有A股非金融类上市公司2004-2013年的数据为研究样本,之所以在上市公司的数据中剔除了金融类上市公司的数据,是因为金融类公司与其他企业的资本结构相差较大,考虑本文的研究目的,剔除金融类公司的观察值。另外本文还剔除了部分数据缺失值,最终得到有效观测值6 209个。为了消除异常值的影响,本文对所有连续变量按1%进行了缩尾处理。本文的所有数据均来自国泰安数据库(CSMAR)和万德数据库(Wind)。

(二)变量定义

1.商业信用

商业信用作为企业的一种重要融资方式,是供应商给客户企业提供的一种赊销关系,借鉴陆正飞和杨德明(2011)关于商业信用的指标设定[4],本文设定商业信用的指标为商业信用BC=应付账款+应付票据+预收账款,并用总资产对其进行标准化。

2.税收规避

Manzon et al(2002)和Wilson(2009)均提出了用会税差异作为衡量企业避税的指标[13-14]。会税差异在一定程度上反映了企业的税收规避行为,但是这一指标并没有考虑盈余管理的影响[15]。于是Desai和Dharmapala(2006;2009)对该指标做了进一步的改进,形成了另一种常用的用于衡量企业税收规避行为的指标[16-17]。具体计算方法如下:

其中,BTD为会税差异,BTD=会计收益-应税收益,会计收益是指合并利润总额,应税收益是指当期所得税费用除以名义税率的所得值;TACC为总应计利润,TACC=净利润-经营活动产生的净现金流;u表示企业在样本期间内残差的平均值;e则表示在第t年企业残差与残差均值的偏离程度。总之,u+e为会计与应税收益差异不能被总应计利润解释的部分即残差项,该指标能够更为准确地度量企业税收规避的大小,u+e值越大,企业的税收规避程度越高。

3.制度环境

借鉴刘慧龙和吴联生(2014)的研究,本文的制度环境指标(Evm)同样根据王小鲁等(2013)发布的中国分省企业经营环境指数2013年报告而建立[12]。在该报告中经营环境指数有2006年、2008年、2010年、2012年四个年度的数据,本文根据该四年的数据取平均数,将平均数高于全国平均数的样本划入“制度环境较好”组,否则划入“制度环境较差”组,对制度环境较好组赋值为1,否则为0。制度环境指标是一个综合性的指标,包括市场化水平、政府治理水平、法治化水平等方面。

4.控制变量

借鉴张新民等(2012)和陆正飞等(2011)的研究中关于商业信用控制变量的选取[11,4],本文的控制变量包括企业规模(Size)、资产收益率(ROA)、资产负债率(Lev)、短期借款(SBA)、长期借款(LBA)、资本密集度(Cap)、现金流量比(Cfo)、产权性质(Soe)及制度环境(Evm),同时本文还考虑行业因素和年度因素。设置行业虚拟变量(Industry),用来控制行业因素的影响。设置年份虚拟变量(Year),用来控制宏观经济环境变化的影响。表1报告了各变量的定义及说明。

表1 变量定义及说明

(三)模型设定

本文采用OLS考察公司商业信用与税收规避行为之间的关系,模型的形式为:

四、实证结果与分析

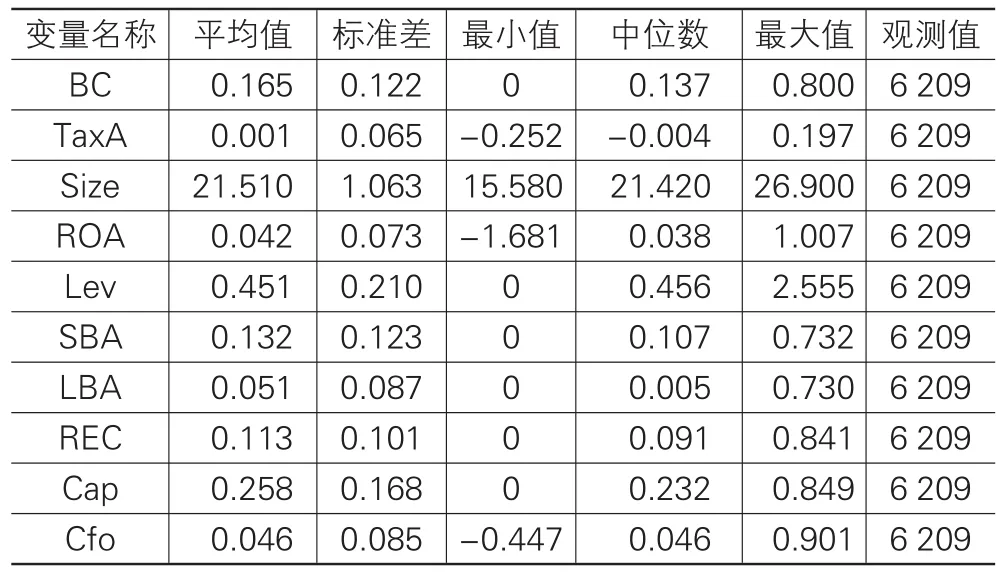

(一)描述性统计结果与分析

表2为主要变量的描述性统计结果。BC的均值和中位数分别为0.165和0.137,说明商业信用已成为我国企业融资的一种重要方式,商业信用对企业的发展具有重要意义。TaxA的平均值与中位数都较小,这可能是由于我国税法对应税所得的标准认定较为严格,从而导致会计利润与应税所得的差额很小[4]。Size的最大值和最小值分别为26.9和15.58,这表明我国的企业规模各异,存在较大差异。另外我国企业的短期借款均值和中位数分别为0.132和0.107,长期借款的均值和中位数分别为0.051和0.005,这说明企业短期借款占比要高于企业长期借款占比,这可能是因为长期借款面临的审核更加严格,相比于长期借款,企业更容易获得短期借款。

表2 描述性统计

表3报告了各自变量的相关系数。由表3可知,商业信用(BC)与税收规避(TaxA)在1%的水平上显著负相关,相关系数为-0.071,这说明,税收规避增加1个百分点,企业的商业信用减少7个百分点,这与本文的研究假设是一致的,即税收规避会导致企业商业信用的减少,当然,这只反映了税收规避与商业信用两个变量间的关系,具体的检验还需根据多元回归结果而定。同时,公司规模(Size)与商业信用(BC)在1%的水平上显著正相关,这说明企业规模越大,其能够获得的商业信用越多。资产负债率(Lev)与商业信用显著正相关,这说明资产负债率在一定程度上偏高,企业的信用水平较好因而其商业信用较高。同时,公司规模(Size)、资产收益率(ROA)、现金流量比(Cfo)与税收规避(TaxA)均呈正相关,而资产负债率(Lev)、短期借款(SBA)、长期借款(LBA)、应收账款(REC)与资本密集度(Cap)均与税收规避呈负相关。

表3 自变量的相关系数

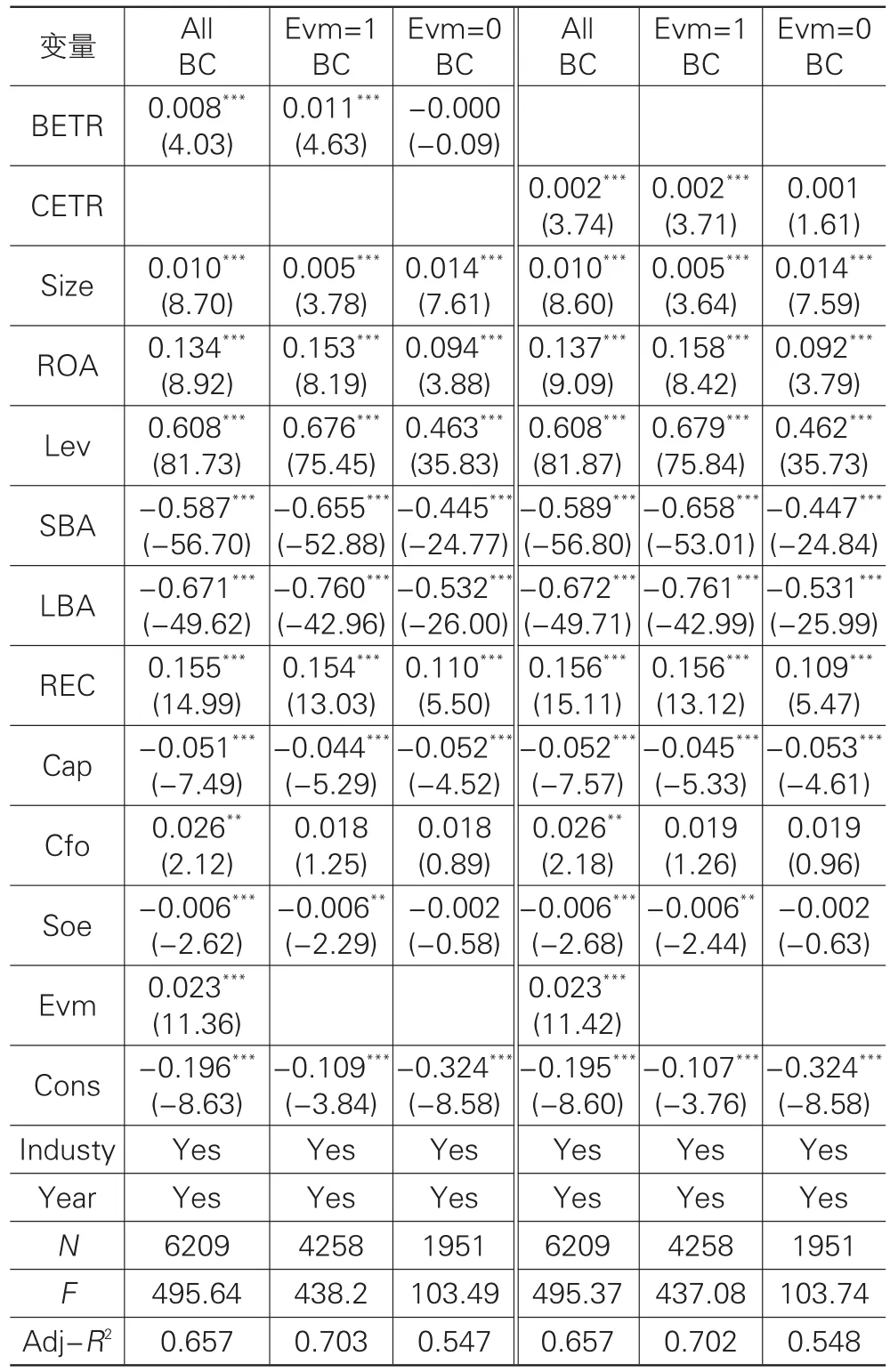

(二)多元回归结果与分析

表4报告了税收规避与商业信用的回归结果。由表4可知,税收规避(TaxA)与企业商业信用(BC)在1%的置信水平上显著负相关,即税收规避会减少企业的商业信用,研究结果与本文的假设1一致。税收规避导致企业商业信用的降低这是因为税收规避会导致供应商对客户企业提供商业信用的风险增加,企业税收规避行为导致的信息不对称降低供应商提供商业信用的信心;同时税收规避一旦被查处,声誉的受损会降低企业的信用水平,从而导致供应商自动减少对客户企业提供的商业信用,另外出于规避风险的考虑,供应商不想让自己提供的商业信用成为一笔坏账因而也会减少对客户企业的商业信用。此外,公司规模(Size)与资产收益率(ROA)与企业的商业信用(BC)显著正相关,这说明供应商倾向于给规模较大、发展前景较好的企业提供商业信用,这与Klapper(2012)关于获取商业信用的客户企业特征方面的研究结论是一致的[18]。资产负债率(Lev)与企业的商业信用(BC)显著正相关,一个可能的解释是企业资产负债率在一定限度内较高表明企业的信用水平较高,而供应商更倾向对信用水平较好的企业提供商业信用。同时,企业的短期借款(SBA)和长期借款(LBA)均与商业信用(BC)显著负相关,这说明银行信用与商业信用具有相互替代性,当企业能够获得较多的银行信用时,企业所需的商业信用将减少,这与王彦超和林斌(2008)、余明桂和潘红波(2008)关于企业替代性融资理论的研究是一致的[19-20]。同时制度环境(Evm)也显著影响企业的商业信用,表明较好的制度环境,即当市场化进程较高、法治化水平和政府治理水平均较好的时候,企业获得的商业信用也较高、这一方面是因为市场化进程较高时企业面临的竞争较大,供应商为了尽快销售产品,愿意为客户企业提供商业信用,而法治化水平和政府治理水平较高时,供应商会倾向于认为提供的商业信用是比较有保障的。

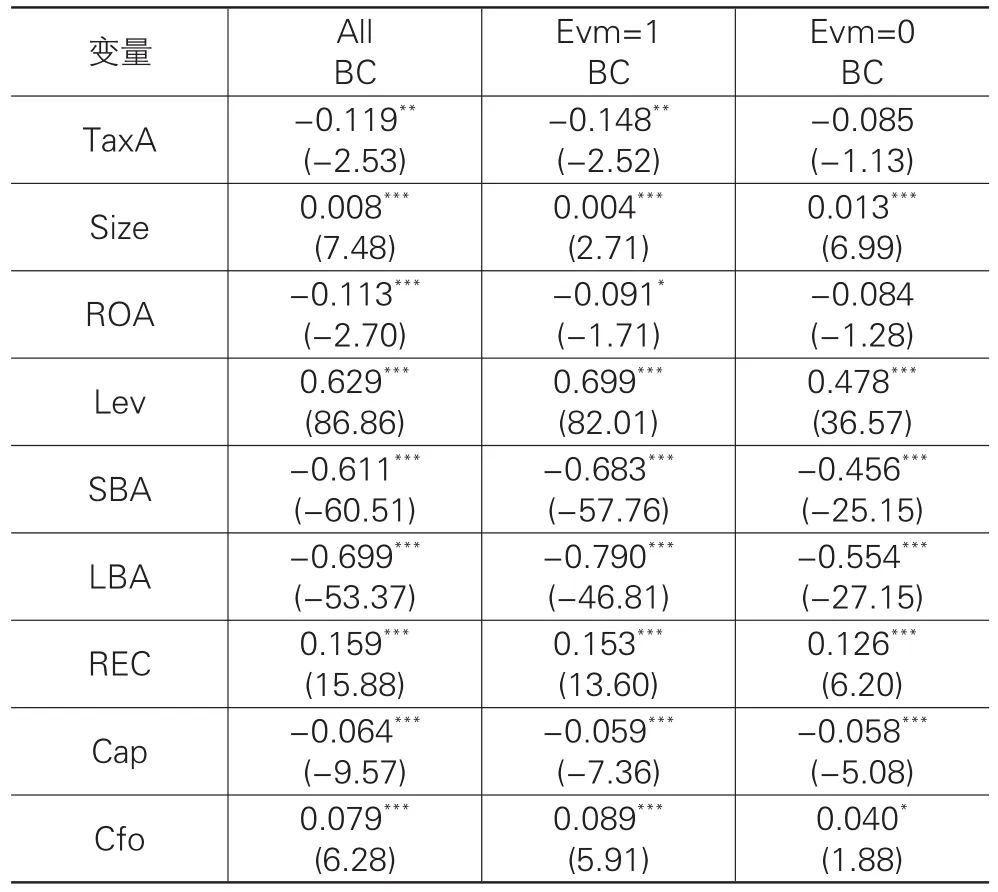

表5报告了不同制度环境下的税收规避与商业信用的回归结果。Evm=1代表在较好的制度环境下的子样本回归结果,Evm=0代表在较差的制度环境下的子样本回归结果。由表5可知,在较好的制度环境下,税收规避(TaxA)与企业商业信用(BC)在1%的置信水平上显著负相关,且负相关的系数较大,税收规避会导致商业信用较大幅度地减少,这与假设2一致;而在较差的制度环境下,税收规避与企业商业信用的关系不显著,这说明税收规避与商业信用的关系不明显,这与假设3一致。这是因为在较好的制度环境下,政府治理和法治化水平较高,企业进行税收规避被查处的可能性较大,一旦企业被惩处,声誉的损害会使企业在市场化进程较高的背景下损失更为惨重,削弱了企业在市场中的竞争力。但是在这种环境下,企业的商业信用却是很高的,因为市场化进程、法治化水平高,企业既能获得较多的商业信用也更容易获得商业信用,因此一旦企业发生税收规避行为,那么企业商业信用的减少幅度较大;而在较差的制度环境下,地区市场化水平、政府治理水平和法治化水平均较低,企业进行税收规避越不容易被查处,企业进行税收规避的风险和成本较小,所以对企业商业信用的影响较小。同时,在不同的制度环境下,各控制变量对商业信用的作用大小也都不一致,资产收益率(ROA)、资产负债率(Lev)、短期借款(SBA)、长期借款(LBA)、现金流量比(Cfo)及产权性质(Soe)在较好的制度环境下对商业信用的影响均大于其在较差的制度环境下的对商业信用的影响,而企业规模(Size)和资本密集度(Cap)则在较好的制度环境下对商业信用的影响均小于其在较差的制度环境下对商业信用的影响。

表4 税收规避与商业信用的回归结果

表5 不同制度环境下的税收规避与商业信用回归结果

(三)稳健性检验

1.税收规避指标替换

借鉴Dyreng等(2010)和魏春燕(2014)等的研究设计,设置账面有效税率(BETR)和现金有效税率(CETR)两个指标替换修正的会税差异(TaxA)作为衡量企业进行税收规避的指标[21,6]。BETR=当期所得税费用/利润总额;CETR=当期支付税费的现金/利润总额。其中,BETR反映了直接影响净利润的税收规避行为,但不能反映延迟至下一期支付税金的税收规避行为[15]。研究表明,账面有效税率(BETR)越低,企业的税收规避程度越高[22]。CETR可以反映延迟至下期支付的税收规避行为,但其不会影响财务报表中的所得税费用。同理,现金有效税率(CETR)的值越低,表明企业的税收规避程度越高[21]。表6报告了替换了税收规避指标后的回归结果,其结论与前文研究基本一致。

2.商业信用指标替换

考虑到企业给其他企业提供的商业信用也会影响到企业自身获得的商业信用,借鉴张新民等(2012)的研究设计[11],本文将企业的超额商业信用(TBC)替换前文的商业信用(BC)指标重新进行回归分析,其中TBC=(应付账款+应付票据+预收账款)-(应收账款+应收票据+预付账款),并用总资产对其进行标准化。表7报告了替换了商业信用指标后的回归结果,其结论与前文研究基本一致。

表6 税收规避指标替换

表7 商业信用指标替换

续表7

3.自选择问题

对于税收规避会降低商业信用这一结论,可能存在自选择偏差。因为商业信用降低的企业,其企业内部的现金流也可能缺乏,因而这一部分企业将会通过税收规避行为增加企业的内部现金流。因此,企业的税收规避行为很大一部分原因可能是企业商业信用降低的一种自选择行为。为了剔除这种自选择偏差对本文研究假设和结论产生的干扰影响,本文借鉴Chen等、刘行等的研究[23,3],在稳健性检验部分采用了Heckman两阶段回归法。具体而言,首先建立一个企业税收规避概率的模型①,然后对该模型进行Probit回归,从而可以得到公司是否进行税收规避的Inverse Mills Ratio(IMR)值,继而将IMR值作为控制变量加入到原模型重新进行回归。表8报告了剔除自选择偏差后的回归结果,其结论表明采用Heckman自选择偏差模型修正之后的结果与本文研究假设基本一致,稳健性检验通过。

表8 自选择问题

续表8

五、研究结论与启示

本文以我国2004-2013年沪、深两市A股非金融类上市公司为研究对象,考察税收规避对企业商业信用的影响,本文的研究发现,税收规避会降低企业的商业信用,不同的制度环境会影响税收规避对企业商业信用的作用关系。具体而言,当企业处于较好的制度环境下时,税收规避会较大幅度地降低企业的商业信用,当企业处于较差的制度环境下时,税收规避对企业商业信用的影响减小。

本文的研究启示在于:第一,由于商业信用是企业信用非常重要的一种,影响到企业的声誉,是企业无形资产的一部分,商业信用的降低会减少企业的价值;另一方面商业信用是企业融资的重要方式,对于提高企业的经营运转具有重要意义,而税收规避会降低企业的商业信用,因此本文通过考察税收规避和企业商业信用的关系,将进一步深化现有文献关于税收规避对企业价值作用的研究,从而为税收规避影响企业价值提供了另一个具体的视角。第二,税收规避会降低企业的商业信用,税收规避不仅有收益也有风险和成本,企业在做出税收规避选择时不能只着眼于税收规避所带来的现金流入,更要考虑税收规避所带来的企业风险和商业信用的减少以及商业信用减少对企业生产经营和企业价值的损害,这对于启发现代企业斟酌是否需要采取税收规避行为具有重要的现实意义。第三,由于我国目前的制度环境还不够完善,而税收规避在较差的制度环境下对企业商业信用的作用较小或不明显,因此为了减少企业的税收规避行为以提高政府的税收收入,政府需加大力度提高法治化水平和政府治理水平,同时完善市场机制,为社会经济的运行创造一个较好的制度环境。

注释:

①借鉴Chen et al.(2010)和刘行等(2013)的研究,本文设置了如下关于企业避税概率的实证模型:

其中,RTaxA是企业税收规避程度的虚拟变量,当企业当年度的税收规避程度大于样本中位数时,RTaxA取1,否则为0。另外除前文已定义的变量外,Growth表示营业收入增长率;Invent表示企业的存货密集度,等于期末存货净值占总资产的比重;Intan等于期末无形资产净值占总资产的比重;EQINC等于年末投资收益占总资产的比重;LOSS表示企业上年是否亏损,当公司上一年度的净利润小于0时,LOSS取1,否则为0。

[1]Chen X,Hu N,Wang X,et al.Tax avoidance and firm value:evidence from China[J].Journal of Nankai Business Review International,2014,5(1):25-42.

[2]张兆国,郑宝红,李明.公司治理、税收规避和现金持有价值[J].南开管理评论,2015(1):15-24.

[3]刘行,叶康涛.企业的避税活动会影响投资效率吗?[J].会计研究,2013(6):47-53.

[4]陆正飞,杨德明.商业信用:替代性融资,还是买方市场?[J].管理世界,2011(4):6-14.

[5]Hasan I,Hoi C K,Wu Q,et al.Beauty is in the eye of the beholder:The effect of corporate tax avoidance on the cost of bank loans[J].Journal of Financial Economics,2014,103:109-130.

[6]魏春燕.审计师行业专长与客户的避税程度[J].审计研究,2014(2):74-83.

[7]Hanlon M,Slemrod J.What does tax aggressiveness signal?Evidence from stock price reactions to news about tax shelter involvement[J].Journal of Public Economics,2009,93(1/2):126-141.

[8]Fabbri D,Menichini A C.Trade Credit,Collateral Liquidation and Borrowing Constraints[J].Journal of Financial Economics,2010,96(3):413-432.

[9]Lee Y W,Stowe J D.Product Risk,Asymmetric Information and Trade Credit[J].Journal of Financial and Quantitative Analysis,1993,28(2):285-300.

[10]Allen F,Qian J,Qian M.Law,Finance and Economic Growth in China[J].Journal of Financial Economics,2005,77(1):57-116.

[11]张新民,王珏,祝继高.市场地位、商业信用与企业经营性融资[J].会计研究,2012(8):58-65.

[12]刘慧龙,吴联生.制度环境、所有权性质与企业实际税率[J].管理世界,2014(4):42-52.

[13]Manzon Jr G B,Plesko G A.The Relation between Financial and Tax Reporting Measures of Income[J].Tax Law Review,2002,55(3):175-214.

[14]Wilson R.An examination of corporate tax shelter participants[J].The Accounting Review,2009,84(3):969-999.

[15]Hanlon M,Heitzman S.A review of tax research[J]. Journal of Accounting and Economics 2010,50(2/3):127-78.

[16]Desai M,Dharmapala D.Corporate tax avoidence and highpowered in centives[J].Journal of Financial Economics,2006,79(1):145-179.

[17]Desai M,Dharmapala D,Corporate Tax Avoidance and Firm Value[J].Review of Economics and Statistics,2009,91(3):537-546.

[18]Klapper L,Laeven L,Rajan R.Trade credit contracts[J]. The Review of Financial Studies,2012,25(3):838-867.

[19]王彦超,林斌.金融中介、非正规金融与现金价值[J].金融研究,2008(3):177-199.

[20]余明桂,潘红波.政府干预、法治、金融发展与国有企业银行贷款[J].金融研究,2008(9):1-22.

[21]Dyreng S D,Hanlon M,Maydew E L.The effects of executives on corporate tax avoidence[J].The Accounting Review,2010,85(4):1163-1189.

[22]Rego S.Tax Avoidance Activities of U.S.Multinational Corporations[J].Contem-porary Accounting Research,2003,20(4):805-833.

[23]Chen S,Chen X,Cheng Q,et al.Are Family Firms More Tax Aggressive Than Non-family Firms?[J].Journal of Financial Economics,2010,95(1):41-61.

[责任编辑:余志虎]

Institutional Environment,Tax Avoidance and Trade Credit —Empirical Evidence from Chinese Listed Companies

FU Jia

(School of Economics and Management,South China Normal University,Guangzhou 510000,China)

This paper conducts a survey on the impacts of tax avoidance on trade credit and their differences in different institutional environment,taking Chinese nonfinancial A-share listed companies in Shanghai and Shenzhen stock exchanges from 2004 to 2013 as the research samples,adopting book-tax differences without earnings management as a measure for tax avoidance.The results demonstrate that tax avoidance decreases trade credit and institutional environment plays a role in the relationship between tax avoidance and trade credit.These findings will be of certain value and significance to deeply understand the relationship between tax avoidance and trade credit,widen the specific path of the impact of tax avoidance on corporate value and strengthen the institutional improvement.

tax avoidance;trade credit;institutional environment

F812

A

1007-5097(2016)05-0117-08

2015-08-04

广东省省级科技计划项目(20130404c;2013B0402000)

付佳(1988-),女,湖南邵阳人,博士研究生,研究方向:金融政策与经济发展。