全球铅资源供需形势分析

一、全球铅资源分布与特证

(一)铅资源在全球的分布

世界铅资源分布广泛,已知在50余个国家均有分布,但储量相对集中。据美国地质调查局统计,2014年世界已查明的铅资源量超过20亿吨,铅储量8700万吨。世界铅储量排名前三甲的国家分别是澳大利亚3500万吨、中国1400万吨和俄罗斯920万吨,三者合计占世界铅储量的67%。除了上述三个国家,铅储量较多的国家还有秘鲁、美国、加拿大、玻利维亚、瑞典、爱尔兰、墨西哥等国家(图1)。

(二)中国铅资源分布及特征

中国铅资源十分丰富,储量居世界第二位,但人均探明铅储量略低于世界平均水平。从已知的大中型以上规模矿床分布来看,资源储量主要集中在川滇、西内蒙古狼山、秦岭—祁连山和大兴安岭、南岭等五大矿集区。根据国土资源部储量通报统计,截至2014年底,全国查明铅矿区2190处,铅矿查明资源储量从2001年的3740万吨(金属量)增至2014年的7384万吨(金属量)。

我国铅矿的资源特点主要包括:①铅锌共生,矿石中铅少锌多,铅锌比约为l∶2.6,而国外为1∶1.2;②矿石品位低但易选。矿石中铅加锌品位多数在5%—10%之间,品位大于10%的矿石不到总储量的10%,而国外矿山品位一般都比较高,铅加锌大多在10%以上;③矿床类型以硫化矿为主。90%的储量为原生硫化矿矿石,只有云南的会泽、兰坪,辽宁的紫河,广西的泅顶和陕西的铅峒山等少数几个氧化铅锌矿床;④矿石类型复杂,共伴生组分多。铅矿中共伴生的有用元素超过50种,如:银、金、铜、镐、锡、硫、稀有稀散金属元素及萤石;⑤矿山外部基础设施较为完善,采矿及矿物加工水平已处于世界前列。

二、铅资源的供应与消费结构

(一)铅的产能与产量

1、铅精矿的生产情况

世界铅精矿的产能主要分布在中国、澳大利亚、美国、秘鲁以及欧洲部分国家。近些年,全球铅精矿产量增长的推动力主要来自中国。根据国际铅锌研究小组(ILZSG)最新公布的数据并经安泰科修正,2014年全球铅精矿产量为539.1万吨,同比下降0.8%。中国2014年铅精矿产量为279.0万吨,同比下降2.1%,占全球产量的52%,是全球唯一年产量超过100万吨的国家。包括中国在内,全球年产量超过30万吨的国家只有三个(表1)。

2、精炼铅的生产情况

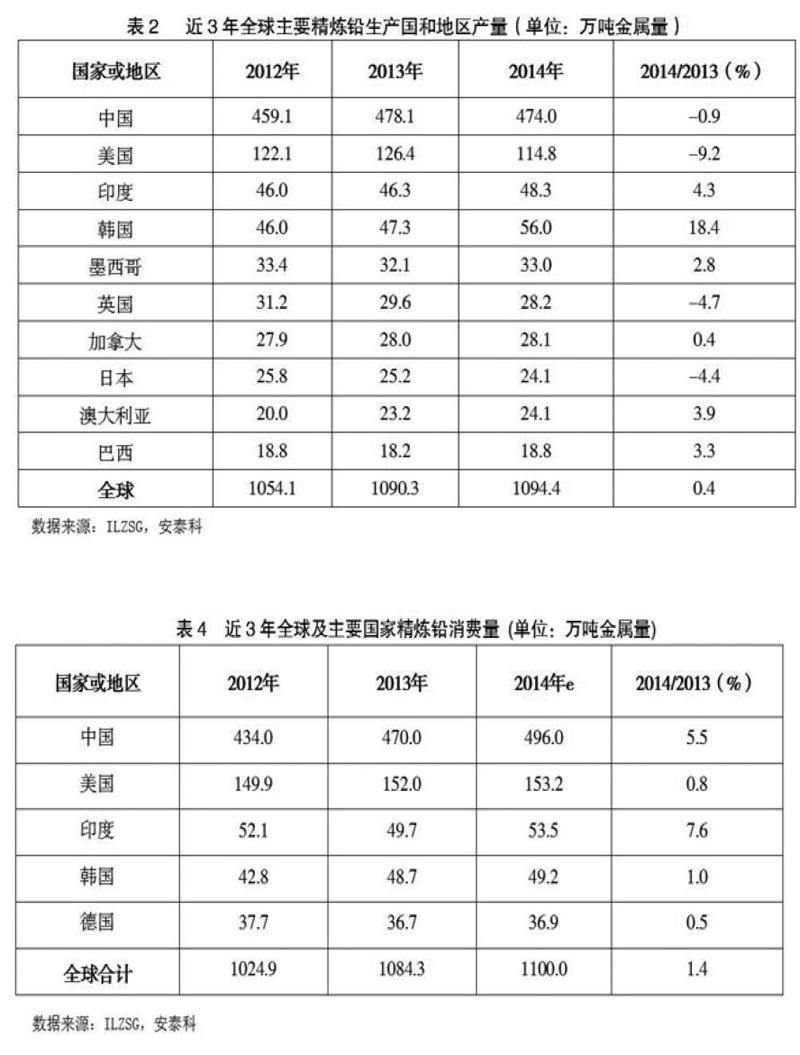

世界精炼铅产能主要分布在中国、美国、印度、韩国、墨西哥以及欧洲的部分国家。据国际铅锌研究小组统计及安泰科的修正,2014年全球精炼铅产量1094.4 万吨,尽管延续多年以来的增长态势,但同比增幅已明显收窄至为0.4%。(表2)。产量增幅收窄的主要原因是美国、英国和日本精铅产量的大幅回落。此外中国精铅产量出现下降也严重影响全球的增长。

3、再生铅生产情况

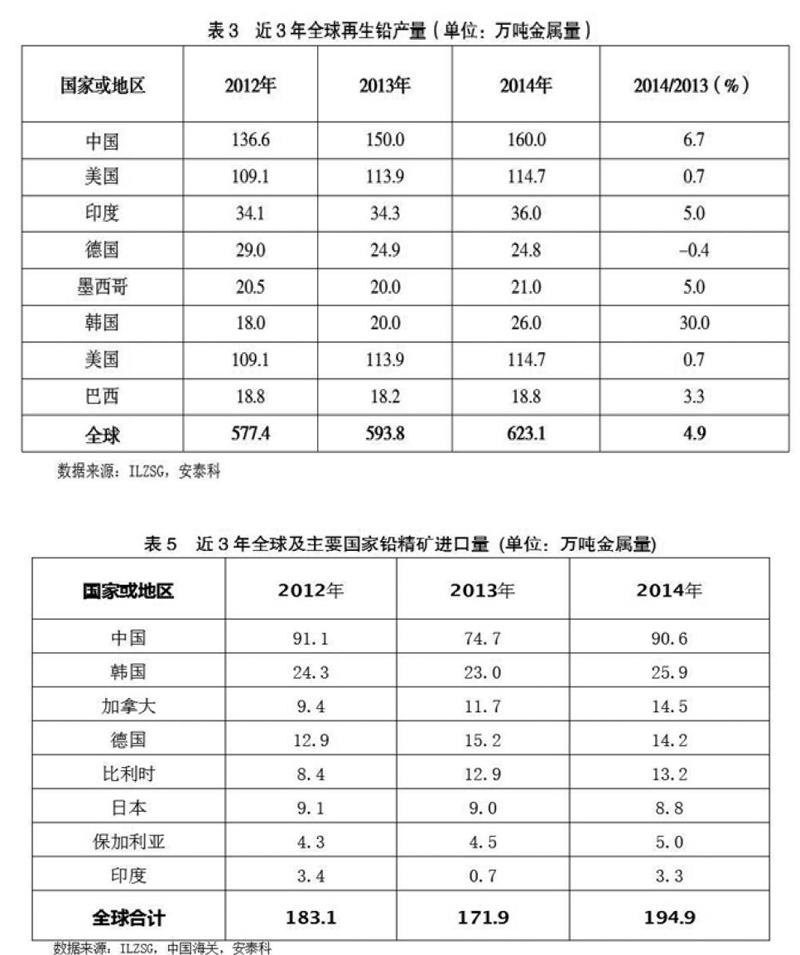

近年来,西方发达国家再生铅生产普遍占总产量60%以上,美国已达到90%以上,而中国再生铅占总产量比重接近30%,产量增长缓慢(表3)。新兴国家印度、墨西哥和巴西随经济增长,再生铅产量均稳定增长。

(二)铅的消费结构

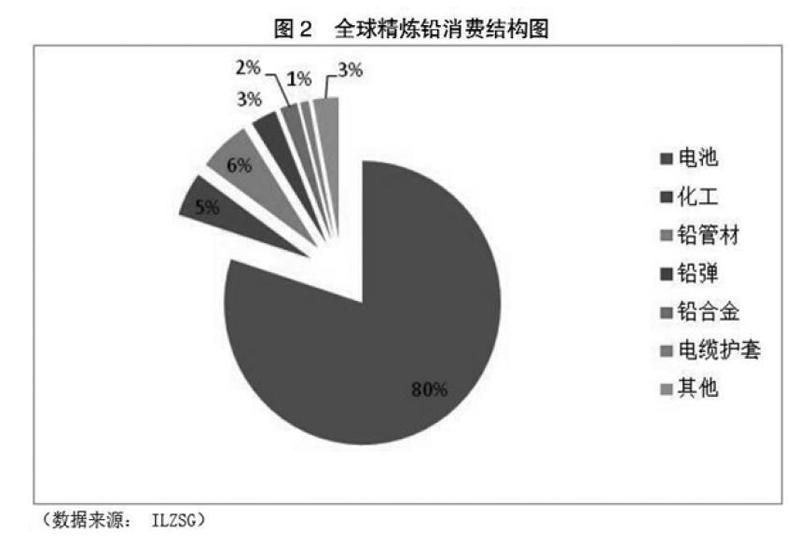

铅消费在基本金属行业的消费量仅次于铝。全球铅消费主要集中在铅酸蓄电池、化工、铅管材、焊料和铅弹领域,而铅酸蓄电池是铅消费的最主要领域,其消费量占总量的80%(图2)。而除中国外,其他国家铅酸蓄电池主要用于汽车市场消费,因此各国汽车市场的起伏直接影响到全球精铅的消费量。中国铅酸蓄电池按用途可分为动力型、起动型、固定型、储能型等。动力型主要应用于电动自行车、电动三轮车、低速电动自行车等领域,是铅酸蓄电池最大的应用领域,占整个中国精铅消费市场的份额超过30%;紧随其后的是起动型,主要用在汽车、摩托车等行业,占整个精铅消费的份额也比较大,比例接近30%

近年来全球精炼铅消费量持续增长,据国际铅锌研究小组(ILZSG)统计并经安泰科预计,2012—2014年全球精炼铅消费量持续增长,年均递增3.6%,2014年为1100万吨。全球精铅消费主要集中在中国和美国两个国家。中国和美国的精铅消费量都在百万吨以上,2014年上述两个国家精铅消费量占全球的比重分别为44.8%和14.1%,印度精铅消费量位居全球第三,仅在50万吨左右的水平(表4)。

三、全球铅贸易格局

(一)全球铅精矿的进出口情况

1.全球铅精矿的进口情况

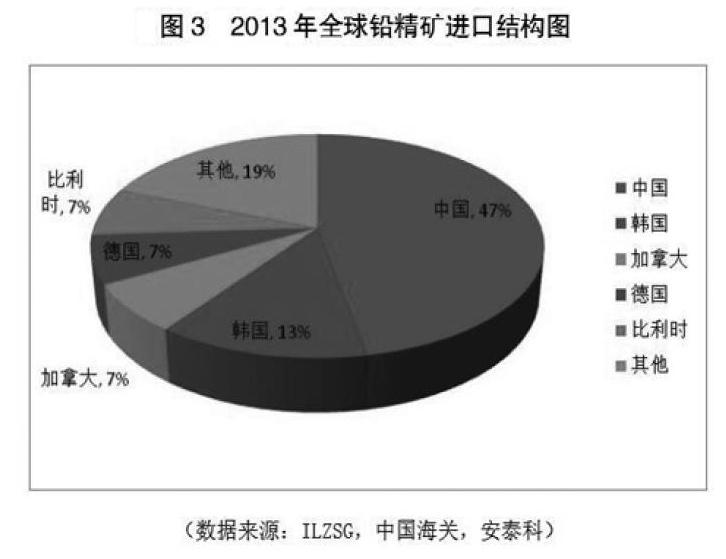

近三年,全球铅精矿进口量呈现先减后增态势,从2012年的183.1万吨先降到2013年的171.9万吨再升至2014年的194.9万吨(表5)。其中主要原因是全球最大铅精矿进口国中国2013年铅精矿产量增加明显,进口需求降低,导致中国2013年进口量大幅减少,而进入2014年中国原生铅产能继续扩大,铅精矿产量增长进入瓶颈期,铅精矿缺口增大,进口量大幅增加。中国、韩国、加拿大、德国和比利时是全球主要铅冶炼国,因各国自有铅资源所限,这五国的铅精矿进口量一直居高不下,2014年这五国进口量占全球总量的81.3%(图3)。

2.全球铅精矿的出口情况

与全球铅冶炼产能分布相比,各国铅资源集中程度较低,主要铅精矿出口国占全球的比重相对也较低。2014年主要六国出口总量全球占比为74.0%,其中澳大利亚、美国、秘鲁、墨西哥、俄罗斯和比利时铅精矿出口量占全球比重分别为17.6%、14.5%、13.0%、10.3%、9.8%和8.9%(表6)。

(二)全球精炼铅的进出口情况

1、全球精铅的进口情况

近3年,全球精铅进口贸易量逐年小幅递增,从2012年的182.8万吨增至2013年的195.0万吨再升至2014年的206.7万吨。其中主要原因是全球最大的精铅进口国美国部分铅冶炼关闭,导致其精铅进口量逐年增加。由于发达国家和地区现有产能限制,且这些国家注重节能环保和科技进步,新增精铅产能投放审批严格,美国、西班牙、德国等西方国家的精铅进口量未来还将保持稳定上升的趋势。2014年美国、韩国、捷克、土耳其和西班牙五国进口量占全球总量的51.3%。(表7)。

2、全球精铅的出口情况

全球精铅出口量较大的国家可分为两类型:铅资源丰富国家和精铅冶炼产能较大国家,前一类代表国家为澳大利亚、加拿大、墨西哥和俄罗斯,而后一类型有哈萨克斯坦、德国和韩国。与全球铅冶炼产能分布相比,各国铅资源集中程度较低,主要铅精矿出口国占全球的比重相对也较低。自2002年以来,中国从第一大精铅出口国逐渐下滑,2014年回升至3.5万吨,中国的精铅出口政策是导致中国精铅出口量无法快速增长的主要原因。2014年,韩国、加拿大、澳大利亚、墨西哥、比利时、德国、哈萨克斯坦前七位出口国精铅出口总量达121.2万吨,占全球出口量的61.2%。(表8)。

四、全球铅资源需求趋势分析

(一)全球铅需求变化趋势

由于铅酸蓄电池是铅消费的最主要领域,全球汽车行业的发展和消费的变化将直接影响到铅的消费变化趋势。新世纪以来,全球汽车产量以年均4.4%的速度在增长,除了2008年、2009年两年受到金融危机的影响产量量有所下降之外,其他年份都呈现增长态势,同期,全球精炼铅的消费量也呈现同样的发展趋势。据俄罗斯“66汽车”新闻网2014年5月19日消息,美国IHS Automotive汽车专业调查公司专家预测称,至2021年全球汽车产量每年将平均增加2100万辆,其中一半汽车将产自中国。由此可以判断,未来7—10年,全球对铅的需求将保持一个比较稳定上升的态势。

(二)中国铅需求变化趋势

建国以来,我国对铅的消费经历了两个发展阶段。1995年以前,我国对精炼铅的消费量维持一个极其缓慢的增长,从1953年的1.63万吨,增长到1994年的29.7万吨,年平均增长0.68万吨。从1995年开始,得益于国内汽车工业、电动自行车业、通讯业的高速发展,国内对铅的消费量开始爆发式增长,1994—2014年国内精炼铅消费量年平均增长率达82.5%。

未来十年,中国经济发展具备众多有利条件和积极因素。工业化、信息化、城镇化、农业现代化的深入推进,将为扩大内需、发展实体经济提供广阔的市场空间。十八届三中全会全面深化改革将更加充分发挥市场在资源配置中的决定性作用,在国家着力扩大内需特别是消费需求的宏观调控政策基调下,国内消费仍将保持平稳增长态势,继续发挥在拉动经济增长中的基础作用。此外,基于铅酸蓄电池具有价格低廉、技术成熟、材料回收率高等优点,在今后较长的一段时间内,其可替代性较差。在未来十几年,国内对铅的消费量将继续保持一个较高速的增长态势。

五、提高铅锌资源保障性的政策建议

(一)加强对国内铅锌资源的保护,提高回收与综合利用率

资源的开发利用,最终要落实到各个市场主体,必须遵循市场经济的基本规律:第一,必须遵循市场在资源配置中起主导作用的原则,通过制定并严格执行各种合理的法律、法规来影响市场价格、供求关系,从而间接引导企业行为,进而达到加强对国内铅锌资源的保护,提高回收与综合利用率的目的;第二,市场经济从本质上讲是法治经济,要逐步用“法治”代替“人治”,多用法律和制度规范,少用行政政策和长官命令。

(二)充分利用国际矿业资本市场,获取海外优质项目权益

全球铅锌资源丰富、分布广泛,在中国境外存在大量待开发的优质矿产资源。企业除了自己“走出去”,直接申请或购买探矿权、采矿权项目的方式以外,还可以参股多伦多证券交易所、澳大利亚证券交易所等国际矿业资本市场上的矿业上市公司来获取境外优质矿业项目的部分权益。

截至2014年底,多伦多证券交易所上市公司中已有119家公司在全球29个国家拥有铅、锌项目或有铅锌产品生产、销售基地。在当前全球矿业处于低迷时期,多交所上市公司面临前所未有的融资困难的情况下,不失为中国企业进入的有利时机。为帮助企业参与国际矿业资本市场投融资活动,获取境外优质铅锌矿业项目,国土资源部、中国有色金属工业协会可以请有国际矿业资本运作经验的企业领导人、专家、多交所和澳交所的有关负责人对有兴趣的企业领导人进行培训和指导。同时,国务院有关部委可以出台相关鼓励性法规政策,引导企业参与国际矿业资本市场运作。

(三)积极参与国际有色金属市场交易,做好矿产品贸易

近年来,包括铅在内的多种有色金属的金融属性愈加突出,其供求关系、价格构成等越来越受到国际金属交易市场各种投资、投机性行为的影响,经常会出现价格与供求关系脱离基本供需面的现象。因此,积极参与国际金属市场的现货、期货交易不仅能够帮助企业做好套期保值,避免价格风险,更有机会利用价格差和汇率差来低价获取铅、锌矿产品。具体措施包括:欢迎国际知名金属交易所来华建立仓储基地;鼓励中国企业申请注册LME的交割品牌;支持国内企业建立国际有色金属电子商务平台。

参考文献:

[1]安泰科.2014年有色金属市场发展报告(铅)[R].北京安泰科信息开发有限公司,2015

[2]陈进.基于混沌理论的铅锌市场演化规律与可持续发展预警研究[D]. 中南大学博士学位论文,2010

[3]戴自希.世界铅锌资源和开发利用现状[J]. 世界有色金属,2004(3):23—29

[4]戴自希.世界铅锌资源的分布、类型和勘查准则[J].世界有色金属,2005(3):15—23,6

[5]牛丽贤.中国优势矿产资源合理开发评价研究—以稀土为例[D]. 中国地质大学博士学位论文,2012

[6]世界铜铝铅锌产量、消费量统计[J].世界有色金属,2012(08):56—57

[7]吴荣庆.我国铅锌资源的特点与综合利用[J].中国金属通报,2008(9):33—33

[8]姚莉.有色铅锌工业的环保问题及政策创新研究[D].国防科学技术大学,2005

[9]张昕.中国有色金属矿产资源政策研究[D].中国地质大学(北京),2010:15—41

[10]张伟倩.透视美国再生铅工业折射中国发展之路[J].中国金属通报,2012(18):19—21

[11]中国有色金属工业协会.新中国有色金属工业60年[M].长沙:中南工业大学出版社,2009

[12]中国有色金属工业协会.中国有色金属工业年鉴2015[M].北京:中国有色金属工业协,2015

[13]中国有色金属工业发展报告编委会.2013年中国有色金属工业发展报告[R].北京:中国有色金属工业协会,2014

(苏永津,有色金属矿产地质调查中心)