“营改增”后房地产开发企业预售房屋和土地成本扣除的实务问题分析

□杨美莲

(湖南税务高等专科学校,湖南长沙410116)

“营改增”后房地产开发企业预售房屋和土地成本扣除的实务问题分析

□杨美莲

(湖南税务高等专科学校,湖南长沙410116)

“营改增”后房地产开发企业的增值税政策变化较大,围绕“营改增”政策与征管,对房地产企业“营改增”后预售房屋取得预收款项、土地成本的确认等几个重要业务从实务操作层面进行政策性解析和操作分析,以掌握房地产企业“营改增”政策和提高征管实务操作能力。

“营改增”;预售房屋;土地成本扣除;土地增值税

房地产开发企业“营改增”后,由于受该行业经营特点(如开发的计划性、复杂性、周期性及投资金额较大性等)的影响,“营改增”使得房地产开发企业在拿地、开发、销售等环节产生的税收问题更加复杂化,为了正确运用房地产企业“营改增”的政策,提高房地产企业“营改增”的纳税遵从度,本文主要围绕“营改增”政策与征管,对房地产企业“营改增”后预售房屋取得预收款项、土地成本的确认等几个重要业务从实务操作层面进行政策性解析和操作分析,希望对掌握房地产企业“营改增”政策和提高征管实务操作能力有所帮助。

一、房地产企业“营改增”后预售房屋的财税处理

房地产企业预收账款,营业税规定在预收当期发生纳税义务,应申报缴纳营业税;“营改增”后不再要求确认纳税义务,但应按财税[2016]36号、国家税务总局[2016]18号公告等规定又需在取得预收款的预缴按3%的比例预缴增值税。房地产企业营改增的这一变化给会计处理、增值税纳税申报带来了一定的影响。

[例一]甲房地产开发公司开发的A房地产项目,2016年11月该公司的该项目已达到预售条件,取得了预售许可证。2016年11月20日,预售房屋10套,售价1000万元,同时,收到客户乙交付的预售款1000万元,甲公司该项目选择一般计税法计算,税率为11%。

(一)会计处理

1.预收房款

(1)收到预售款时

借:银行存款10,000,000

贷:预收账款10,000,000

(2)预缴税款时

借:应交税费——预交增值税270,270.27

贷:银行存款270,270.27

2.待房屋办理交付时

(1)确认收入

借:预收账款10,000,000

贷:主营业务收入9,009,009.01应交税费——应交增值税(销项税金) 990,990.99

(备注:本案例分析时不考虑土地扣除成本对增值税和会计的影响)

(2)结转预缴增值税

借:应交税费——应交增值税(已交税金)

270,270.27(或:应交税费——未交增值税)

贷:应交税费——预交增值税270,270.27

(二)货物劳务税处理

1.原营业税处理

依据《中华人民共和国营业税暂行条例实施细则》第二十五条规定:纳税人转让土地使用权或者销售不动产,采取预收款方式的,其纳税义务发生时间为收到预收款的当天。假如未“营改增”,甲公司应在12月份申报11份营业税为:1000万元x5%=50万元。

2.“营改增”的增值税处理

(1)政策规定。依据财政部国家税务总局关于全面推开营业税改征增值税试点的通知(财税〔2016〕36号)和《房地产开发企业销售自行开发的房地产项目增值税征收管理暂行办法》(国家税务总局公告2016年第18号)等规定:一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税;按《试点实施办法》)第四十五条规定的纳税义务发生时间,再以当期销售额和11%的适用税率计算当期应纳税额,抵减已预缴税款后,向主管国税机关申报纳税。未抵减完的预缴税款可以结转下期继续抵减。

因此,营改增后,甲公司收到预收款的当期不再是销售开发产品的纳税义务发生时间。只有开具售房发票或不动产产权发生转移或合同约定的交房日期才是增值税纳税义务发生时间。

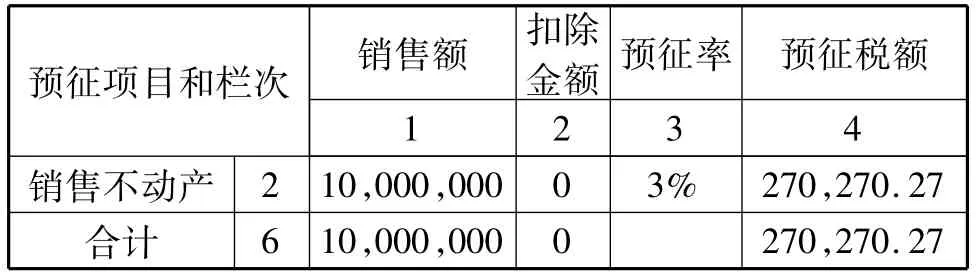

(2)预缴申报。国家税务总局公告2016年第18号件规定,一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按3%的预征率预缴增值税(应预缴税款=预收款÷(1+适用税率或征收率)×3%);依据国家税务总局公告2016年第13号件规定,甲公司11月取得预收账款应预缴的税款270,270.27元应填报《增值税预缴税款表》进行纳税申报,1000万元的预收款也无需在《增值税纳税申报表》第1行“按适用税率计税销售额”栏中填报。仅在《增值税预缴税款表》中第2行的第1列“销售额”填写1000万元,第2列“扣除金额”填写0,第3列“预征率”填写3%,第4列“预征税额”填写270,270.27元。

表1 增值税预缴税款简表

同时,增值税纳税申报表附列资料(四)对预缴的税款进行台账登记,第4行第2列填写本月发生的应在以后抵减的预缴增值税额。

二、房地产企业(一般纳税人)“营改增”后从政府手中拿地进行开发的其土地成本的增值税处理

房地产企业销售其开发的房地产项目,外购行为承担的进项税金可以抵扣。但因为房地产企业从政府手中直接拿地,不能取得增值税抵扣票据,所以因土地的取得而导致“营改增”房地产开发企业增值税税负可能上升,按财税[2016]36号、国家税务总局[2016]18号公告等规定规定,一般纳税人销售其开发的房地产项目,以取得的全部价款和价外费用,扣除受让土地时向政府部门支付的土地价款后的余额为销售额。营改增以后,关于房地产企业(一般纳税人)从政府手中拿地进行开发的,土地会对会计处理、增值税发票开具和增值税纳税申报等方面产生了一定的影响。

[例二]房地产开发公司甲2016年6月获取一块土地进行开发,支付土地出让金22200万元(契税等略);2016年11月取得商品房预售许可证,当年取得含税预售销售额22200万元,当年支付工程价款含税共42200万元(其中进项税额2200万元),并取得增值税专用发票认证抵扣;2017年1-10月取得预售收入44400万元并销售完毕;2017年12月,该项目交付入住并向业主办理了房产转移手续。假设该公式无其他涉税业务。其增值税、会计处理如下:

(一)货物劳务税处理

1.“营改增”前的营业税处理:平时在取得预收款时,按款项全额依法计算申报缴纳营业税,2017年12月该项目交付入住并向业主办理了房产转移手续时,再就余款依法纳税计算申报缴纳营业税。

2.“营改增”前的增值税处理:(1)依据财税[2016]36号和总局[2016]18号公告等规定:一般纳税人销售其开发的房地产项目,以取得的全部价款和价外费用,扣除受让土地时向政府部门支付的土地价款后的余额为销售额(即:销售额=(全部价款和价外费用-当期允许扣除的土地价款)÷(1+ 11%))。(2)当期允许扣除的土地价款按建筑面积之比进行分摊,即:当期允许扣除的土地价款=(当期销售房地产项目建筑面积÷房地产项目可供销售建筑面积)×支付的土地价款。注意:当期销售房地产项目建筑面积,是指当期进行纳税申报的增值税销售额对应的建筑面积;房地产项目可供销售建筑面积,不包括销售房地产项目时未单独作价结算的配套公共设施的建筑面积。(3)一次购地、分期开发的,其土地成本分摊应先计算出已开发项目所对应的土地出让金,即:已开发项目所对应的土地出让金=土地出让金×(已开发项目占地面积÷开发用地总面积)。

3.计算当期允许扣除的土地价款:

当期允许扣除的土地价款=(当期销售房地产项目建筑面积÷房地产项目可供销售建筑面积)×已开发项目所对应的土地出让金

当期销售房地产项目建筑面积,是指当期进行纳税申报的增值税销售额对应的建筑面积。

房地产项目可供销售建筑面积,是指房地产项目可以出售的总建筑面积,不包括销售房地产项目时未单独作价结算的配套公共设施的建筑面积。

4.按公式计算出的允许扣除土地价款,其总额不得超过实际支付的土地出让金总额。

(二)会计处理与增值税税金计算

1.取得土地支付土地出让金

借:开发成本222,000,000

贷:银行存款222,000,000 (备注:预收环节的增值税会计处理略。方法同例一)

2.房开企业取得支付工程价款

借:开发成本400,000,000

应交税费—应交增值税(进项税额) 22,000,000

贷:银行存款422,000,000

3.2017年12月交付房开发产品,交付房屋并向业主办理产权登记手续时

(1)确认销售收入

借:预收账款666,000,000

贷:主营业务收入600,000,000

应交税费-应交增值税(销项税额) 66,000,000

(2)结转开发成本

借:开发产品622,000,000

贷:开发成本622,000,000

借:主营业务成本600,000,000

应交税费—应交增值税(抵减销项税额) 22,000,000

贷:开发产品622,000,000

4.2017年12月转出未交增值税(应交增值税= 6600-2200-2200=2200万元)

借:应交税费—转出未交增值税22,000,000

贷:应交税费—未交增值税22,000,000

5.2017年12月申报缴纳增值税时,应抵减平时在预收账款环节已预缴的增值税1800万元(66600/ (1+11%)x3%)

借:应交税费—未交增值税18,000,000

贷:应交税费—预缴增值税18,000,000

借:应交税费—未交增值税4,000,000

贷:银行存款4,000,000

(三)增值税纳税申报处理

1.预交环节纳税申报。同“例一”,略。

2.2017年12月实现收入,发生增值税纳税义务环节纳税申报:

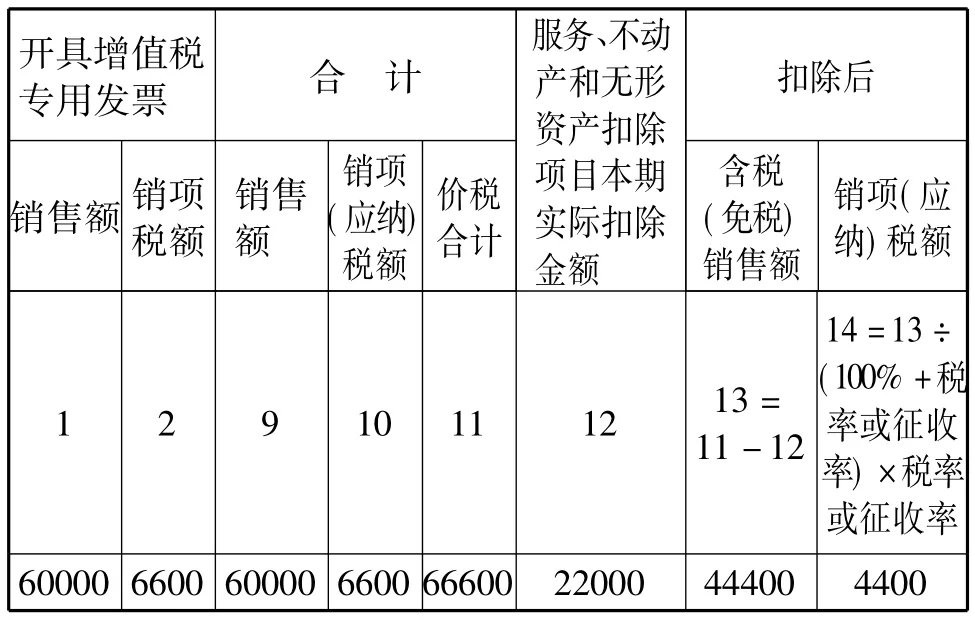

(1)增值税纳税申报表附列资料(一)“本期销售情况明细”(简表):单位:万元

表2 本期销售情况明细简表单位:万元

(2)增值税纳税申报表附列资料(二)“本期进项税情况明细”(简表):

表3 本期进项税情况明细简表单位:万元

(3)增值税纳税申报表(一般纳税人使用)(简表):

表4 增值税纳税申报简表单位:万元

三、“营改增”房地产开发企业增值税政策对土地增值税清算项目收入和成本的影响

房地产业纳入“营改增”后,尽管财税〔2016〕36号、国家税务总局公告2016年第18号、国家税务总局公告2016年第23号等文件,对一般纳税人销售新开发项目的增值税,在计税方法与开票方式上均给出了一些实务操作的技术性处理,解决了该行业增值税征管工作的操作难题。但增值税预缴税金和土地扣除的规定对房地产开发企业(一般纳税人)新项目土地增值税清算收入和土地扣除成本的确认又产生了影响。

[例三]房地产开发公司甲(增值税一般纳税人),于2017年3月将一栋两层的商业用房(商场)销售给A公司,价税合计6000万元,一次性收款并开具增值税专用发票。《建设工程施工许可证》注明该开发项目2016年5月开工,12月甲公司取得预收账款2000万元,2017年3月月完工并交付。这栋楼对应的土地成本为3000万元(取得财政收据),对应的开发成本为2000万元,开发项目无可供抵扣的增值税进项税额。

(一)增值税政策与申报处理

1.预售环节的预收款项政策与纳税申报参考“例一”,完工交付环节的增值税政策与申报处理参考“例二”,略。

(二)“营改增后”土地增值税预缴增值税收入的处理

2016年12月甲公司取得预收账款2000万元时依据土地增值税相关政策,纳税人取得的预售房款应在预收的当期申报缴纳土地增值税,依据财税[2016]43号规定,销售商场的土地增值税收入为不含增值税收入。假定甲公司所在地规定商场的土地增值税预征比例为3%,实务处理时一直对应预缴的增值税收入有两种情况,一是按预收款直接减去预缴的增值税税金,一种是按预收款依11%(一般计算法下)的税率直接还原确认收入。即:2016年12应预缴的增值税=2000/(1+11%)x3%=54.05万元,但土地增值税纳税预缴申报表中的收入金额:一是2000-54.05=1945.95万元,另一种是2000/(1 +11%)=1801.80万元。两个金额究竟哪个正确?

依据《关于营改增后土地增值税若干征管规定的公告》(总局2016年第70号公告),可以是1945.95万元(注:总局2016年第70号公告原文:“为方便纳税人,简化土地增值税预征税款计算,房地产开发企业采取预收款方式销售自行开发的房地产项目的,可按照以下方法计算土地增值税预征计征依据:土地增值税预征的计征依据=预收款-应预缴增值税税款”)。但依据增值税不含税收入原理、财税[2016]36及总局2016年第18号公告等规定,应该为1801.80万元。实际操作时,两个结果均可以,应允许纳税人选择,但建议实行台账式动态管理。

(三)2017年3月甲公司办理房屋交付的土地增值税处理

依据土地增值税清算等相关政策规定,该项目12月已达到应清算条件,应进行土地增值税清算,那么“营改增”后土地增值税清算的收入和成本如何确认?

1.土地增值税清算的收入的确认

依据财税[2016]43号规定,甲公司销售商场的土地增值税收入为不含增值税收入,则:2017年3月,该项目的土地增值清算税收入=6000/(1+ 11%)=5405.41万元

2.土地增值税清算的成本的确认

依据规定,甲公司销售商场“土地增值税暂行条例”和财税[2016]43号等规定,在确认土地增值税扣除项目金额时,不包括允许抵扣的增值税进项税金和允许在销项税额中计算抵扣的土地金额,则2017年3月该公司进行土地增值税清算时的土地扣除成本应该为:

2000-2000/(1+11%)x11%=2000-198.20 =1801.80万元

(备注:上述计算均以万元为单位,保留小数点后两位)。

[1]段文涛.房地产企业“营改增”部分实务问题解析[J].财务与会计,2016(14).

[2]国家税务总局全面推广营改增督促落实领导小组办公室.全面推广营改增业务操作指引[M].北京:中国税务出版社,2016.

F810.424

A

1008-4614-(2016)06-0024-04

2016-10-23

杨美莲(1967—),女,湖南武冈人,湖南税务高等专科学校副教授,专业研究方向:税收。