基于投资率门限特征下消费促进与经济增长

李林汉,等

(河北金融学院,河北 保定 071051)

基于投资率门限特征下消费促进与经济增长

李林汉,等

(河北金融学院,河北 保定 071051)

摘要:基于1978~2014年中国时间序列的数据,根据投资率的门限特征对消费率与经济增长率进行的非线性回归分析表明,当投资率小于38.1%或大于40.2%的时候,国内生产总值在增长过程中会有不同程度的曲折和反复,整体来看经济发展势头不稳定;而当投资率位于38.1%和40.2%之间的时候,国内生产总值一直处于稳步增长的阶段,经济状态平稳而且势头良好,此时对应的最优消费率为[54.1%,60%]。目前我国消费率水平还较低,并未达到合理值,因此,应该在稳定投资水平的基础上刺激消费。

关键词:门限特征;消费率;投资率;非线性回归

一、引言

消费、投资和出口一直以来都是拉动国民经济增长的三大因素。《2015年中国统计年鉴》显示,我国最终消费率从1978年的62.1%下降到2014年的51.4%,下降了10.7个百分点。与之相反的是,投资率从1978年的38.2%增加到2014年的45.9%。净出口在国内生产总值中的比重从1978年的-0.3%上升到2014年的2.7%。可以说这段时间我国经济的高速发展是由投资与出口拉动的。消费与投资是此消彼长的关系,如何让消费与投资维持一个合理的比例使经济高速健康发展是经济学者关注的焦点。

许多学者对于消费或投资单方面拉动经济增长进行了论证。例如:De Long and Summers(1992)、Levine and Renelt(1992)、Kala,Ataman and Norman(2003)和桁林(2008)都对高投资拉动经济增长进行了论证。[1-4]但是高投资率的负面影响也是非常显著的,李同宁(2009)指出经济社会维持长期的高投资率会导致经济增长效应和就业效应下降,使环境和资源压力过大,并会发生产能过剩和投资与消费比例失衡等诸多不利于经济和谐发展的现象,并且加大了产业结构调整和经济增长方式转变的难度,不利于我国经济社会的进一步发展。[5]刘向农(2002)认为投资需求对短期经济拉动作用明显,但长期经济健康增长需要提高消费需求来拉动。[6]

凯恩斯经济理论主张之一就是鼓励消费,引导需求。二战后凯恩斯的经济理论在西方得到了广泛应用,迅速恢复了资本主义社会的经济秩序,并在20世纪五六十年代进入了经济高速发展的“黄金时期”。但是一味地鼓励消费依然不可取,这会导致财富积累减少,进一步导致投资乏力,造成经济增长速度下降。

盲目追求单一高消费率或是高投资率是不适宜的。大量研究表明,消费与投资存在着最优配比。马尔萨斯(1962)指出:“必然存在着一个位于消费与投资之间的点,在该点把生产的能力和消费的愿望都加以考虑后,对财富的增加才具有最大的诱导力量”。[7]

西方经济学理论中很早就存在最优消费率的概念。钱纳里(1988)研究表明不同发展程度的国家都具有一个合理消费区间。[8]在国内,曾令华(1997)在理论上提出了最优消费率的概念,[9]刘迎秋、杨圣明(2005)证明了经济中存在最优消费率。[10]闻潜(2005)得出中国消费率适度区间为63% ~68%。[11]田卫民(2008)利用1978~2006年间中国经济数据,求得现阶段中国最优消费率为66.46%。[12]吴忠群等(2011)利用改进的Phelps的黄金律法则通过分析中国1979~2007年经济数据得出中国的最优消费率为80.63%。[13]毛中根等(2014)通过分析1978~2010年经济数据得出最优居民消费率的计算公式,求得最优消费率区间为47.8%~57.1%。[14]赵鑫铖(2014)以索洛模型分析为框架基础,通过对理论模型推演,使用中国1978~2009年的数据进行实证分析,得出中国的最终消费率一直低于70%。[15]

通过文献分析不难看出,学者对于消费与投资对经济增长关系的研究结果众多,有理论分析也有计量分析验证,但是若忽视宏观经济变量中广泛存在的非线性特征去寻找经济规律,则很可能出现结果的偏差,因此放松严格的线性限制而构建非线性回归模型,就具有重要的理论价值和现实意义。

二、门限回归模型

对于时间序列数据{ykt,qkt,xkt∶1≤k≤n,1≤t≤T},其对应的门限回归模型为:

其中,下标k代表个体,下标t代表时间,ykt代表被解释变量,μk是不可观测的个体固定效应,xkt是m维的解释变量,qkt是门限变量,γ为门限值,I(·)为逻辑变量函数,并且eiidkt~(0,σ2)。

上述模型也可写为分段函数的形式:

对于给定的门限值γ,斜率系数β可用最小二乘法进行估计,进一步最小化残差平方和即可得到门限值。可以看出,门限回归模型这一非线性回归计量经济模型本质上接近于分组线性回归,是分组线性回归的深化,在门限值的两侧被解释变量与解释变量之间的动态制衡关系相差较大,因此必须进行分组回归。

鉴于经济变量中的国内生产总值指数与消费率之间的非线性关联,本文将运用非线性回归计量模型中的门限回归法,分析1978~2014年的经济发展指数,得出投资率的门限值,在此基础上建立稳态经济模型,分析消费率和国内生产总值指数之间的关系,求出最优消费区间,并对当前经济形势提出政策建议。

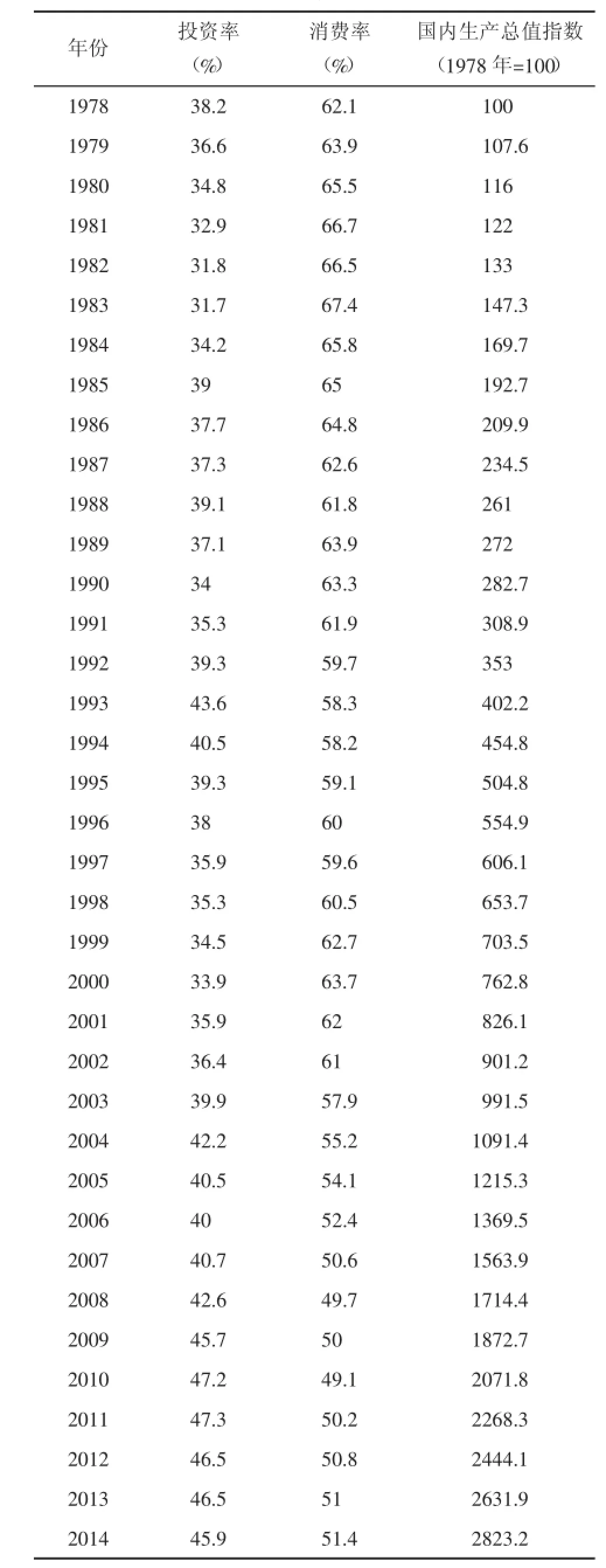

表1 1978~2014年我国投资率、消费率和国内生产总值指数

三、消费促进与经济增长的门限回归模型

(一)数据的选取

本文的目的是在考虑投资率门限特征的情况下,基于1978~2014年我国的投资率、消费率和国内生产总值指数数据,通过对消费率与国内生产总值指数进行线性回归,建立模型确立消费率与国内生产总值指数的因果关系。选取的数据如表1所示。

(二)数据检验

建立经典数学模型的基础是变量的序列是平稳的。为了避免虚假回归,在建立数学模型之前,需要对变量平稳性进行检验。首先,利用单位根检验分别验证消费率与国内生产总值指数的平稳性;其次,检验消费率与国内生产总值两者之间是否具有协整关系;最后,考察两者间的格兰杰因果关系。本文利用Eviews6.0软件进行相关检验,以充分验证消费率与国内生产总值指数的确切关系。

1.平稳性检验

为了避免虚假回归,在建立数学模型之前,首先进行平稳性检验。

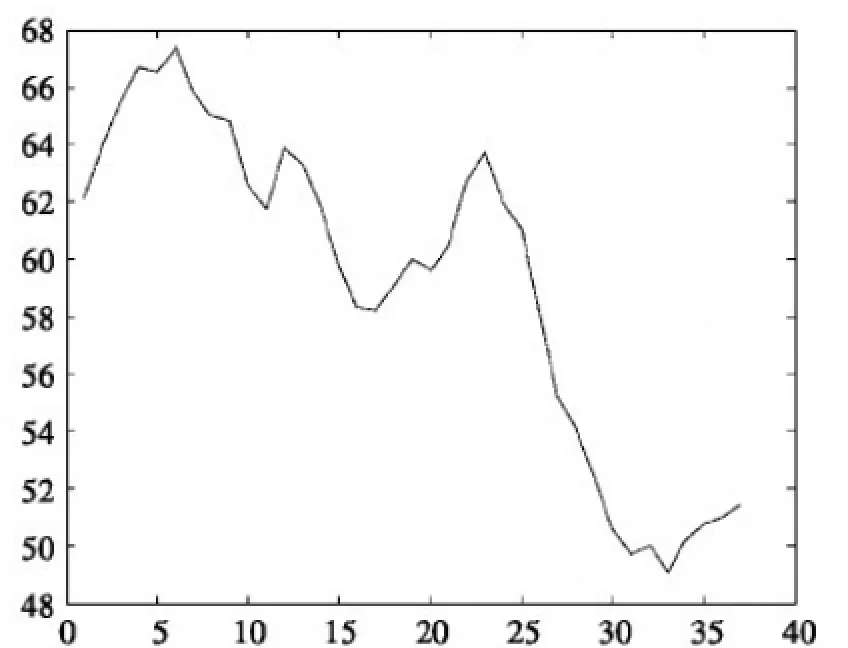

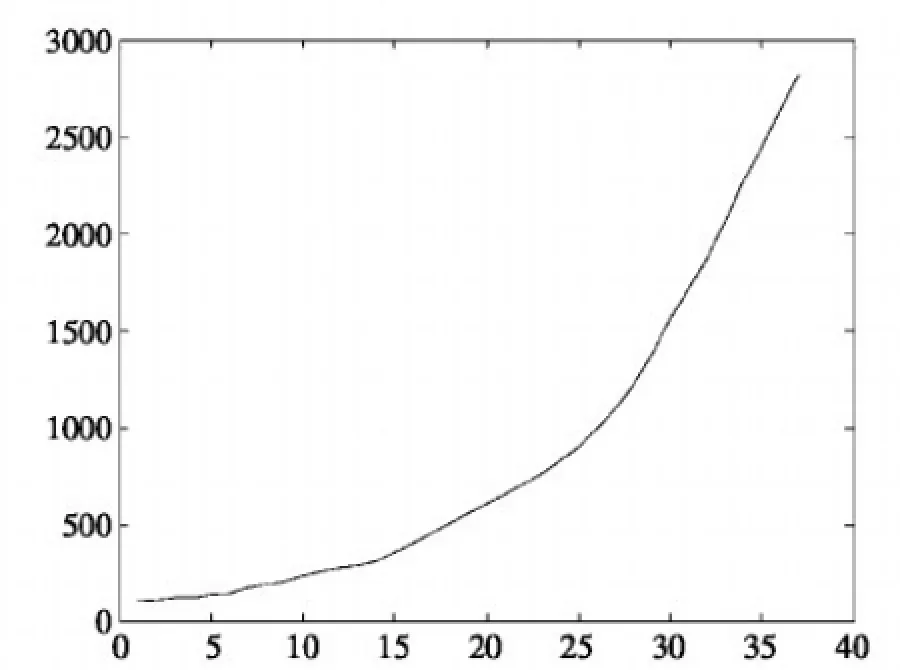

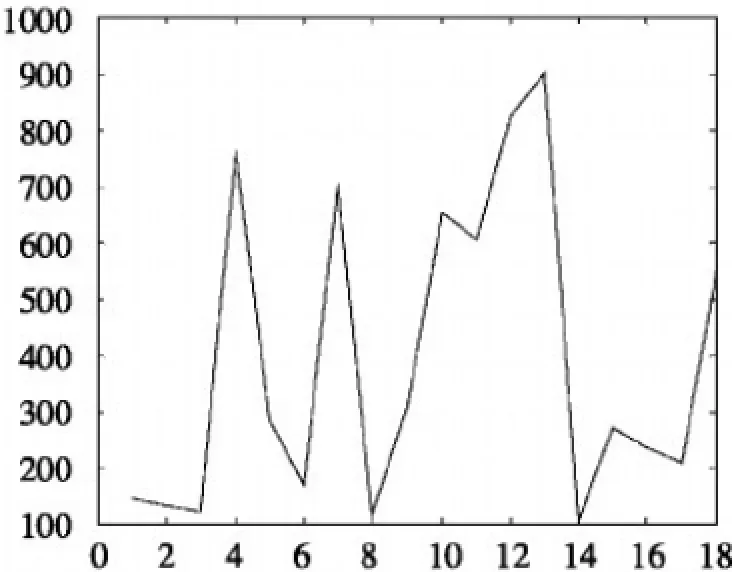

第一步:观察消费率与投资率两个变量的时序图,记ykt为被解释变量国内生产总值指数,记xkt为解释变量消费率,由图1、图2初步判断两变量为非平稳序列。

第二步:观察其涉及到的变量的自相关图,从而判断变量的平稳与否。

图1 消费率时序图

图2 国内生产总值指数时序图

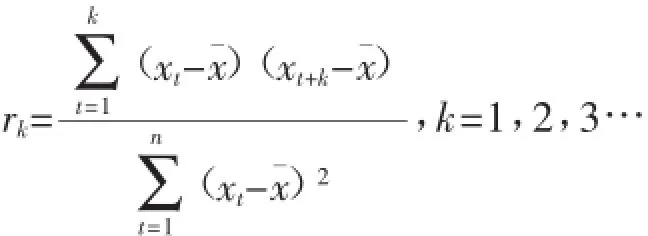

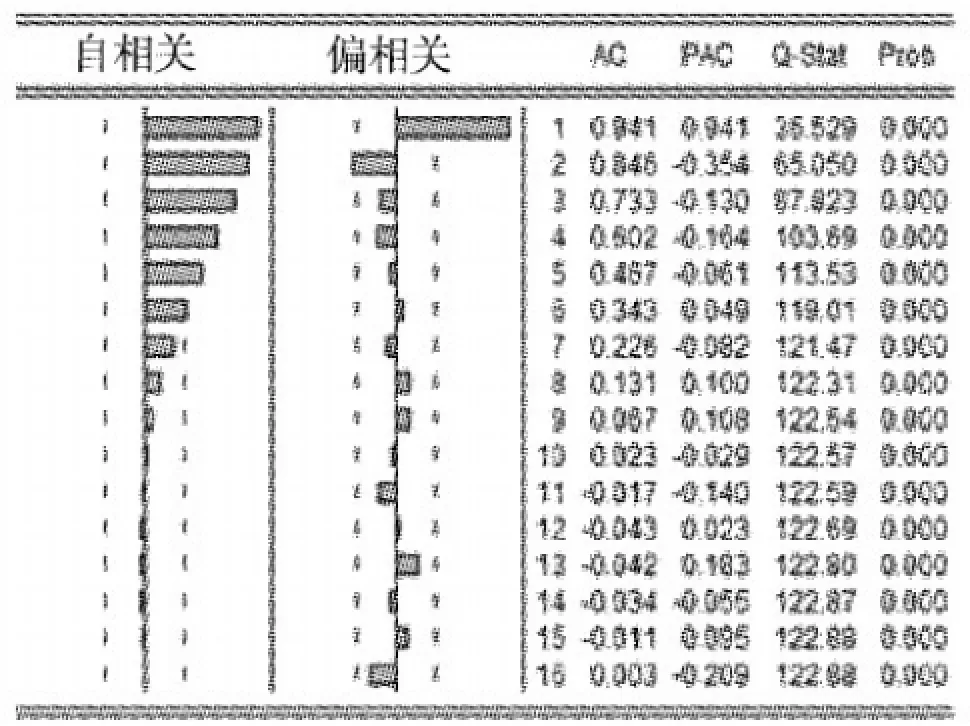

其自相关系数的公式为:

由自相关图得出,随着k的逐渐增长,其自相关系数rk衰减非常缓慢,判定两个序列均为非平稳序列。相应的消费率与国内生产总值指数的自相关图如图3、图4所示。

第三步:使用ADF单位根检验。检验结果见表2。由表2得出xkt和ykt都存在单位根,为非平稳序列。对xkt和ykt进行一阶差分后的检验结果表明变量存在单位根,对xkt和ykt进行二阶差分,继续进行单位根的检验,可知Δ2xkt和Δ2ykt均为平稳序列。即表明消费率与国内生产总值指数均为二阶单整序列,可初步估计它们之间可能为长期均衡关系(注:Δ表示一阶差分,Δ2表示二阶差分)。

2.协整检验

根据单位根检验的结果可知消费率、国内生产总值指数的水平序列均为非平稳序列,但经过二阶差分后均变为平稳序列,即均属于二阶单整,所以需要进一步进行协整检验,判断是否为长期均衡关系。为确定消费率、国内生产总值指数之间的关系,运用EG(Engle-Granger)方法进行检验。

图3 消费率自相关图

图4 国内生产总值指数自相关图

表2 x和y的检验结果

第一步:利用最小二乘法得到样本回归方程,进而得出残差序列。

ykt=8237.135-125.902xkt

P值:(0.000)(0.000)

R2=0.805862F=145.2846DW=0.253289

p值代表的是回归系数的p值,由此可以得出xkt对ykt的影响是非常显著的。

该回归方程残差公式为:

et=rt-(8237.135-124.902xkt)

第二步:对残差序列e进行平稳趋势检验,结果见表3。由表3可知,在10%的显著性水平下,单位根检验临界值为-1.611059,统计量值为-1.858215,小于DW临界值,从而拒绝原假设,表明我国1978~2014年消费率与国内生产总值指数回归方程的残差是平稳序列,即消费率、国内生产总值指数为长期均衡关系。

表3 残差序列e的单位根检验结果

3.格兰杰因果检验

由上述协整检验得到消费率、国内生产总值指数为长期均衡关系。为了确定两者之间是否存在一定的因果关系,还需进行格兰杰因果关系检验,检验结果如表4所示。从结果可知,滞后期为1时,在5%的显著性水平下,拒绝了xkt不是ykt的格兰杰原因的原假设,即xkt是ykt的格兰杰原因。

表4 xkt和ykt的格兰杰因果关系检验

(三)门限回归模型

下面确定门限值。通过观察1978~2014年全国投资率的统计规律来设置虚拟变量。将投资率按升序排列,记为i,以0.3为步长,等距划分。在该期间,我国省区投资率均值最小值为31.7,最大值为47.3,考虑到样本的分布情况,我们用于测试的虚拟变量为33%、33.3%、45.9%,共44个。对应的,每个回归模型都将产生44个回归方程,之后再根据t统计量的显著性检验、f统计量的显著性检验及R2的比较进行筛选。R2值表明了模型对样本数据的拟合程度,其值越高说明模型对样本数据拟合得越好,要注意R2判别模型的一个潜在假设是所抽取的样本是真正来自于所研究的总体,而现实中这一点往往难以做到。我们进行计量经济分析的最终目的是要依据样本数据来研究总体的规律性,那么相应的检验也是要对总体进行,而R2的高低仅代表模型对样本数据的拟合程度,并不能说明总体当中变量的显著性。所以在现实中一般不对R2值的大小给予太大的关注,而更看重t检验的结果。因此,将统计量的显著性检验按升序排列。如表5所示。

表5 投资率显著性检验

由此可得,门限值是在投资率为38.1%和40.2%处,即位于此区间处的消费率为[54.1%,60%]。运用最小二乘法可得门限模型方程为:

将图1、图2时序图与门限模型方程对比分析可以看出:

1.投资率小于38.1%的年份一共有18个,主要集中在1979~1991年和1996~2002年。分析这两个时期的经济政策不难发现,1979~1991年期间国家经济百废待兴,国力薄弱,对于经济的投资力度有限,导致投资率不大于38.1%,但是同时也会发现这一时期国内生产总值与消费率的增长力度是较大的。对于1996~2002年的经济政策更是显而易见的,由于1992~1995年经济过热,股市楼市曾出现了泡沫破裂的现象,国有企业、银行纷纷陷入困境,因此在此期间国家出台政策进行了8次降息,从理论上去刺激投资和增加消费,从方程和图表上得到的理论结果来看与实际情况也是相符的。

2.投资率位于38.1%至40.2%之间的年份一共有7个,年份比较零散,分别位于1978年、1985年、1988年、1992年、1995年、2003年、2006年,大致在每一个投资率小于38.1%和大于40.2%的时候,每隔4~5年就会出现一次。从这几个时间节点上来看,这几个节点的出现不是偶然,由于我国经济政策的执行周期是五年为一期,所以当同一经济政策实施一个周期的时候,就会出现经济规律本身内部的自我调节,以此来抵消政策实效,但是由于我国经济政策的实施和各方面的压力,导致调节的周期很快就会结束转而进入下一个经济周期。

3.投资率大于40.2%的年份总共有12个年份,主要集中在2004~2014年之间,较高的投资率带来了较快的经济发展。正是这十余年的经济快速发展,使得我国一跃成为全球第二大经济体,尤其是4万亿政策的宏观调控更是使我国投资率居高不下。但是高的投资率确实也带来了一些问题,例如经济与社会的不协调发展,物价飙涨,人民币贬值,居民不敢消费带来的消费率过低等,这也是我国这十年经济政策的主旋律,而重投资、刺消费却收效甚微。虽然总的生产总值在增加,但是增长率却没有达到预期。

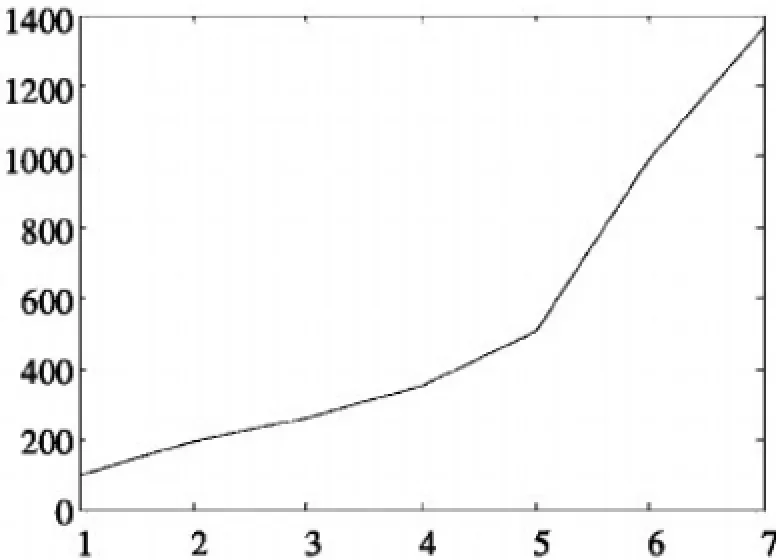

下面我们以上述两个门限值为界限,将三个区间内的投资率按从小到大进行重排,分别绘制相对应的国内生产总值增长序列图,即图5、图6、图7。由此可以看出,当投资率小于38.1%或大于40.2%的时候,国内生产总值在增长过程中会有不同程度的曲折和反复,整体来看经济发展势头不稳定;而当投资率位于38.1%和40.2%之间的时候,国内经济生产总值一直处于稳步增长的阶段,经济状态平稳而且势头良好,此时对应的最优消费率为[54.1%,60%],这与模型得到的结果是相一致的,也说明运用门限模型得到的两个门限值是有实际意义的。

图5 投资率小于38.1%时国内生产总值增长过程

图6 投资率在38.1%至40.2%之间时国内生产总值增长过程

图7 投资率大于40.2%时国内生产总值增长过程

四、结论及建议

本文利用1978~2014年中国时间序列的数据,根据投资率的门限特征对消费率与经济增长率进行了非线性回归分析。结论表明,当投资率小于38.1%或大于40.2%的时候,国内生产总值在增长过程中会有不同程度的曲折和反复,整体来看经济发展势头不稳定;而当投资率位于38.1% 和40.2%之间的时候,国内生产总值一直处于稳步增长的阶段,经济状态平稳而且势头良好,此时对应的最优消费率为[54.1%,60%]。但是自2013年以来,我国消费率一直在51%左右,水平还较低,并未达到合理值。

当经济社会的消费水平一直维持在过低水平时,会导致消费与投资之间循环不顺,高投资水平缺乏相应的消费水平支持,可能会导致经济体系的崩溃。因此,针对我国当前国情,政府应该在稳定投资水平的基础上刺激消费。

1.进一步改革完善社会保障体系。市场经济平稳运行需要完善的社会保障体系来支撑。消费水平的持续低迷,很大一部分原因是因为缺少完善的社会保障体系,居民生活压力大,对于未来充满了不确定预期。政府可以通过加大社会保障投入力度,尽快建立完善更广、更安全、更规范的社会保障制度,在住房、医疗、养老、失业救济等方面解决居民的后顾之忧,减弱居民对其未来的不确定性预期。

2.构建完善的信贷体系。居民普遍反映生活压力大,最主要体现在当前房价居高不下,政府应改进完善现有住房按揭贷款,降低贷款门槛,并在此基础上进一步发展全方位的消费信贷体系利率,以缓解居民消费结构升级带来的收入约束。

3.推进分配收入改革,增加中等收入水平居民数量。分析我国居民收入水平分布发现,居民收入分布呈现出低收入人群和高收入人群多,中等收入人群少的“沙漏型”。反观发达国家,居民收入分布呈现出中等收入人群多,低收入人群和高收入人群少的“橄榄球型”。一般来说,中等收入居民是消费的主力,但我国情况则相反,因此造成我国居民消费水平整体过低的现象。针对我国目前收入差距大,居民消费水平低的现状应该推进分配收入改革,努力提高城乡居民尤其是农村居民与城市中低收入者的实际收入。

4.加快税制改革,形成以个人所得税为主体的税收调控体系,遗产税也应尽快提上进程,加强税收征管监管力度。在调节收入分配和抑制贫富差距过大方面个人所得税和遗产税发挥着重要作用。发达国家早在20世纪初期就建立了完善的以个人所得税为主体的税收体系。但由于我国国情、经济基础和经济政策等因素的制约,我国的个人所得税占税收收入的比重很低,并且还没有设立遗产税。应增加个人所得税在税收收入中的比重,早日形成以个人所得税为主体的税收调控体系,对遗产税的征收进行规定。在充分考虑我国收入水平差距过大的国情基础上进行改革,提出真正可行的税制改革方案。另外要加强税收的征管监管力度,严厉打击偷税漏税现象,坚决取缔乱收税的现象。

5.尽快对财政转移支付制度进行建设和完善。党的十七大报告要求,“要围绕推进基本公共服务均等化和主体功能区建设,完善公共财政体系,增强政府提供基本公共服务能力,把更多财政资金投向公共服务领域,以发展社会事业和解决民生问题为重点,优化公共资源配置,注重向农村、基层、欠发达地区倾斜,逐步形成惠及全民的基本公共服务体系”。通过不断完善公共财政体系和加大转移支付的力度和强度,科学地规范政府转移支付的方向,缩小收入分配差距。

6.完善居民消费环境,增强居民消费信心。政府应通过政策推进企业优化产品结构,促进产业结构升级。在鼓励居民生活、教育、住房和汽车等传统领域消费水平增长的基础上,大力挖掘新的消费增长点,例如文化业、服务业和娱乐业等新兴的第三产业,在满足人们日益增长的物质精神文化需求的同时,提高居民的消费水平。努力完善城乡居民生活基础设施和商业设施建设,鼓励发展超市、连锁经营,鼓励各类投资主体投资农村商业设施建设,支持物流运输企业向偏远地区延伸经营网络,为偏远地区居民购物、消费提供便利条件。

7.改善居民消费理念,发展新型消费方式,推动信用消费。通过宣传改变“勤俭持家”、“量入为出”的中国传统消费观念,使人们逐步接受现代消费理念。鼓励电子商务的发展,尽快建立完善相关法律与行政性法规,规范电子商务市场,颁布优惠性政策对此类企业进行扶持。信用消费是未来消费发展的必然趋势,与传统现金消费不同,信用消费更加快捷,在给居民生活提供方便的同时无形中促进了居民的消费水平。完善个人信用评级体系,为推进信用消费提供保障。简化传统信用消费模式,扩大信用消费的使用范围。制定与信用消费相关的法律法规,为居民的信用消费提供法律保障。

参考文献:

[1]De Long,J.B.,and Summers,L.H.Equipment Investment and E-conomic Growth[J].Quarterly Journal of Economics,1992(106):405-502.

[2]Levine,RE.,andRenelt,D.A.SensitivityAnalysisofCross Country Growth Regressions[J].The American Economic Review,1992(82):942-963.

[3]Kala,K.,Ataman,O.,and Norman,R.Trade,Investment and Growth:Nexus,Analysis and Prognosis[J].Journal of Development Economics,2003,70(2):479-499.

[4]桁林.关于投资率和消费率高低之争——改革开放30年理论回顾与展望[J].社会科学研究,2008(4).

[5]李同宁.高投资率的负效应分析[J].技术与创新管理,2009(4):456-458.

[6]刘向农.消费需求与投资需求协调增长[J].数量经济技术经济研究,2002(2).

[7]马尔萨斯.人口原理(第二版)[M].北京:商务印书馆,1992.

[8]霍利斯·钱纳里,莫伊斯·赛尔昆.发展的形势1950-1970(第三版)[M].北京:经济科学出版社,1988.

[9]曾令华.理论最优消费率之我见[J].求索,1997(3).

[10]杨圣明.杨圣明文集(第三版)[M].上海:上海辞书出版社,2005.

[11]闻潜.《区域产业结构调整与主导产业选择研究》简评[J].经济学动态,2005(2):118.

[12]田卫民.基于经济增长的中国最优消费规模:1978-2006[J].财贸研究,2008(6):1-7.

[13]吴忠群,张群群.中国的最优消费率及其政策含义[J].财经问题研究,2011(3):9-13.

[14]毛中根,孙豪,黄容.中国最优居民消费率的估算及变动机制分析[J].数量经济技术经济研究,2014(3):134-147.

[15]赵鑫铖.最优消费率与经济增长——基于索洛模型的分析框架[J].经济论坛,2014(6).

[16]李同宁.投资过热的体制性原因探析[J].山东纺织经济,2007 (6):17-19.

(责任编辑:龙会芳;校对:李丹)

中图分类号:F014.5

文献标识码:A

文章编号:1006-3544(2016)02-0019-08

收稿日期:2016-01-25

作者简介:李林汉(1986-),男,河北邯郸人,河北金融学院基础课教学部,研究方向为优化理论、微分方程解析论;赵雯,江红,吴一凡,河北金融学院。

Consumption Improvement and Economic Growth Based on Threshold Effect of Investment

Li Linhan,etc.

(Hebei Finance University,Baoding 071051,China)

Abstract:The paper based its research on the data collected from 1978-2014 in China’s time series,and analyzed the non-linear return of investment threshold effect on consumption rate and economic growth rate.Then the analysis shows that when the investment rate is smaller than 38.1%or larger than 40.2%,there will be different levels of twists and turns in GDP growth. That means,the overall economic development momentum is not stable.When the investment rate is between 38.1%and 40.2%,the GDP growth is in a stable stage and economic performance maintains a stable and good momentum.Meanwhile,the corresponding optimum consumption rate should be within 54.1%and 60%.Currently,China’s investment rate is still in a very low level; therefore,effective measures should be taken to stimulate consumption on the basis of maintaining stable investment level.

Key words:threshold effect;consumption rate;investment rate;non-linear return