股价同步性、投资者情绪、应计与真实盈余管理①

——盈余管理与投资者情绪交叉研究

安徽大学商学院 苏义鹏 王全 王汝哲

股价同步性、投资者情绪、应计与真实盈余管理①

——盈余管理与投资者情绪交叉研究

安徽大学商学院 苏义鹏 王全 王汝哲

摘 要:鉴于中国证券市场信息严重不对称、真实盈余管理与应计盈余管理识别难度不同,以及投资者非理性共存等问题,本文分别将真实盈余管理和应计盈余管理与投资者情绪结合起来,进而研究其对股价同步性的影响,以我国2008年~2014年A股上市公司为样本,检验不同方式盈余管理和投资者情绪对股价同步性的影响。研究发现,应计盈余管理与股价同步性正相关,真实盈余管理与股价同步性负相关,投资者情绪与股价同步性正相关。投资者情绪能够增强应计盈余管理与股价同步性的正相关关系,但不能显著增强真实盈余管理与股价同步性的关系。

关键词:股价同步性 应计盈余管理 真实盈余管理 投资者情绪

1 引言

股票市场是信息的市场,即信息引导股票价格的运行,进而引导股票市场资源的配置。股价同步性是指单个公司股票价格的变动与市场平均变动之间的关联性,即所谓的股价“同涨同跌”现象。国内外相关研究发现,股价同步性往往与证券市场信息效率相关,并且对公司财务活动、资本市场资源配置及经济政策都将造成影响。在已有的相关文献中,对于这种相关性有两种截然相反的学说,即信息效率说(股价同步性与信息效率负相关)和噪声说(股价同步性与信息效率正相关)。中国作为新兴市场,股价同步性更加严重。Jin和Myers(2006)研究发现,中国证券市场的股价同步性位居世界第一[1]。我国的数据研究多认为我国股市价格在很大程度上受噪声影响,股价同步性与信息效率正相关关系得到国内外大量文献支持(Chan等,2014[2];史永,2013[3];王亚平、刘慧龙、吴联生,2009[4])。但是,随着中国股市的发展,各项制度逐渐完善,近年来也有相关研究发现,我国股市价格受进入市场的个股信息的影响,股价同步性与信息效率存在负相关关系。

以往的研究基本都是选择应计盈余管理来度量信息效率(谭跃、夏芳,2012[5];李志生、朱雯君,2015[6];王亚平、刘慧龙、吴联生,2009[4]),但是,现在公司越来越倾向于采用真实盈余管理进行盈余操纵。Zang(2007)研究发现,应计盈余管理和真实盈余管理在公司盈余管理方式选择中存在替代性[7]。Roychowdhury(2006)研究发现公司管理层更倾向于采用真实盈余管理[8]。Cohen和Zarowin(2008)进一步研究发现,管理层在选择相应的盈余管理方式前会权衡不同盈余管理方式的成本和收益[9]。在现有的制度框架下,公司采用真实盈余管理手段操纵盈余隐蔽性较高(Zang,2007)[7],面临的风险低,成本小。由于采用应计盈余管理的空间受会计弹性的制约,随着中国新会计准则的实施和相关制度的完善,上市公司应计盈余管理的空间变小,而成本变大,公司越来越倾向于采用真实盈余管理,因此有必要基于真实盈余管理的视角,分析中国股票市场研究信息效率和股价同步性的关系。

在目前国内外的研究中,有一种观点认为“非理性因素”影响了股价同步性,此类观点的支持者从投资者非理性和市场摩擦等角度对股价同步性代表信息效率的观点发起了挑战。投资者情绪是否影响股价定价一直是传统金融与行为金融关注的重点,传统金融学认为市场中的交易者都是理性的,但是近年来,以DSSW模型为理论基础,国外学者开始研究投资者情绪的度量方法以及股票价格是否受到投资者情绪的影响。Brown和 Cliff (2005)认为如果过分乐观导致股价偏离内在价值,那么在一段时期高涨的投资者情绪过后必然会有基于市场基础价值的较低的收益。他通过研究发现这一现象在整个股票市场是广泛存在的。同时也发现投资者情绪的程度和股价偏离内在价值之间是正相关的[10]。Schmeling M(2009)用消费者信心指数代表投资者情绪,通过对比研究18个国家的情况发现,在羊群效应更加明显的国家中,投资者情绪对股价影响更加明显[11]。

在国内的研究中,李燕妮和杨贵宾(2005)发现我国证券市场封闭式基金同世界众多证券市场一样,存在明显折价现象,各基金间的折价率呈明显正相关,明显受到共同的因素影响——投资者情绪[12]。王一茸和刘善存(2011)选择央视看盘、BSI指数、封闭式基金折溢价律及消费者信心指数作为投资者情绪的度量指标,通过实证研究发现:中国股市中牛市状态下投资者情绪对于股票收益的影响小于熊市,中国股市中投资者情绪对股票市场收益的影响程度大于美国股市[13]。作为一个新兴市场,中国证券市场投资者情绪波动幅度大,导致上市公司的股价严重偏离其基础价值,因此,在我国“非有效市场”的背景下,立足于行为金融这一前沿领域,研究投资者情绪对股价同步性尤为必要。

①基金项目:国家级创新创业训练计划项目(201510357095)。

作者简介:苏义鹏(1993-),男,河北邯郸人,安徽大学商学院,主要从事财务会计与公司治理方面的研究;王全(1994-),男,安徽临泉人,安徽大学商学院,主要从事财务会计理论与实践方面的研究;王汝哲(1995-),女,辽宁人,安徽大学商学院,主要从事资本市场财务会计方面的研究。

本文认为,信息效率源于信息不对称,而投资者情绪源于投资者非理性因素,两个学派研究的侧重点不同。然而在研究中国股票股价同步性时,难以辨别股价同步性究竟是管理层操控盈余引起的还是由投资者非理性造成的。两个学派均采用间接的方法衡量信息效率和投资者情绪,衡量结果有一定的缺陷甚至重叠的部分,如管理层可以通过操控盈余来间接影响投资者情绪。因此,本文将代表信息效率的盈余管理和投资者情绪放在一个框架内研究,采用交叉的方式研究,符合股市现实情况,尤其符合中国股市的现状。本文采用中国新会计政策颁布后至今的最新数据,交叉研究盈余管理、投资者情绪对股价同步性的影响。

相比之前的研究,本文的贡献之处可能在于:(1)笔者采用盈余管理与投资者情绪交叉研究,相比之前只从一个方面研究股价同步性,能够更加真实地揭示影响股价同步性的因素与方式;(2)本文考虑到公司越来越多地采用真实盈余管理,将真实盈余管理和应计盈余管理一起研究,更加符合股市现状,为盈余管理与股价同步性研究提供增量数据;(3)笔者发现,公司可以通过操纵盈余来影响投资者情绪进而影响股价同步性,为股票市场投资者情绪研究提供新的研究思路,甚至为证券市场投资者投资行为等提供经验数据;(4)笔者发现,应计盈余管理和真实盈余管理对股价同步性的影响方向不一致,可以为我国证券市场不同盈余管理方式的识别难度对比提供经验数据。

2 理论分析与研究假设

中国作为新兴市场,股价同步性更加严重。我国的研究数据大多表明我国股市价格在很大程度上受噪声影响,股价同步性与信息效率正相关关系得到国内外大量文献支持。但是,随着中国股市的发展,各项制度逐渐完善,近年来也有相关研究发现,我国股市价格受进入市场的个股信息的影响,股价同步性与信息效率存在负相关关系。盈余管理分为应计盈余管理和真实盈余管理,目前国内外研究中普遍认为真实盈余管理相对于应计盈余管理隐蔽性更高,更加不易识别。倪晓燕(2011)通过检验资本市场对扭亏公司盈余管理行为的反应程度,发现市场投资者有进行应计盈余管理识别的意识,而投资者既没有办法识别真实盈余管理,也没有意识进行真实盈余管理识别[14]。李蓓蓓(2013)依据败德/违法,可控性的程度和大小两个维度将盈余管理分为四个层次,第一层次主要表现为应计盈余管理,具有可控性,第二层次主要表现为真实盈余管理,很难识别和控制,第三层次和第四层次的盈余管理轻微违背道德,后果严重[15],因此,笔者认为并非所有的盈余管理都能够识别,真实盈余管理往往很难被识别和控制。Chen和Rees(2010)实证检验了真实和应计盈余管理与未来公司表现的关系,以及市场对当期真实和应计盈余管理反映情况,结果发现,为了迎合分析盈利预期而进行真实盈余管理行为的公司,比起使用应计盈余管理达到其目标的公司,其未来业绩表现更好,且与不进行盈余管理的公司未来业绩相比没有显著差别,真实盈余管理较应计盈余管理更不易被分析和识别[16]。

通过以上分析,投资者能够识别应计盈余管理,不能够识别或不能够完全识别真实盈余管理。当管理层进行应计盈余管理向市场传递盈余信息时,投资者能够识别全部或部分应计盈余管理信息。此时,将有较少的个股盈余信息进入市场,股价同步性将升高。当管理层进行真实盈余管理后向市场传递盈余信息时,投资者完全不能够识别盈余管理,此时盈余信息相比正常的盈余信息,将有更多的体现个股盈余特征的盈余信息进入市场,股价主要受噪声影响,股价同步性将降低。据此,提出假设1。

H1:在其他条件不变的情况下,股价同步性与应计盈余管理正相关,与真实盈余管理负相关。

行为金融学是金融学、心理学、行为学、社会学等学科相交叉的边缘学科,力图揭示金融市场的非理性行为和决策规律,对传统金融理论的创新发展具有重要意义。传统金融理论认为,人们的决策是建立在理性预期、风险回避、效用最大化,以及相机抉择等假设基础之上的。然而,大量的心理学研究表明,人们的实际投资决策并非如此,这种对理性决策的偏离是系统性的,并不能因为统计平均而被消除,因此,股价的“同涨同跌”同样也受非理性因素的影响。投资者不能够完全根据公司个股信息进行理性投资,因此,投资者情绪造成的错误定价必然会影响股价在一定程度上的错误定价。当投资者情绪造成的错误定价较高时,投资者往往不会根据公司个股信息进行投资;当投资者造成的错误定价较低时,公司个股股价则较多地反映了公司个股的特质信息。因此,投资者情绪引起的错误定价越高,公司个股信息往往越容易被忽略,投资者受市场大环境的影响越强,股价同步性越高。反之,投资者情绪引起的错误定价越低,投资者受个股影响越强,公司个股信息往往越容易被重视,股价同步性越低。据此,提出假设2。

H2:在其他条件不变的情况下,股价同步性与投资者情绪正相关。

应计盈余管理能够部分或全部被识别,管理层利用应计盈余管理引导投资者情绪,欲使投资者通过公司向市场传递的应计盈余信息进行错误定价,但是,投资者能够部分或全部识别到其目的,此时,投资者将会更加不信任公司的个股信息,从而加剧投资者情绪造成的错误定价,因此,应计盈余管理加强了投资者情绪与股价同步性的正相关关系。真实盈余管理完全不能够被投资者识别,当管理层利用真实盈余管理引导投资者错误定价,投资者会相信个股公司向市场传递的个股盈余信息,投资者将受个股影响加强,从而投资者情绪引起的错误定价会减弱,因此,真实盈余管理没有显著加强投资者情绪与股价同步性的正相关关系,甚至减弱其关系。据此,提出假设3。

H3:限定其他条件,应计盈余管理增强了股价同步性与投资者情绪的正相关关系,真实盈余管理没有显著地增强股价同步性与投资者情绪的正相关关系,甚至减弱其关系。

3 样本选择和研究设计

3.1 样本选择与数据来源

考虑到新旧会计准则之间的差异会影响到盈余管理程度计算的可比性,本文采用2008年~2014年全部A股上市公司为初始样本。在此基础上按照如下规则进行样本筛选:(1)剔除金融保险两个行业的样本;(2)剔除当年IPO上市的公司样本;(3)剔除处于ST、*ST等异常交易的样本;(4)剔除交叉上市的公司样本;(5)剔除资产负债率大于1的公司样本;(6)剔除数据缺失的公司样本。最终剩余7455个观测值,2008年~2014年观测值数目依次为963、1098、1115、1079、1093、1088和1019。为了减弱极端值可能带来的影响,本文对所有连续变量在上下1%分位数进行了WINSORIZE缩尾处理。第一大股东持股比例数据来自RESSET数据库,其余数据来自CSMAR数据库或根据CSMAR数据库自行计算。本文在统计及多元回归分析中,采用SAS9.2软件。

3.2 模型设计与变量度量

3.2.1 变量度量

(1)应计盈余管理的度量

本文采用Kothari等(2005)[17]提出的修正Jones模型来衡量个股盈余管理的程度,采用总应计模型的残差来衡量盈余管理的程度,见模型(1)。

(2)真实盈余管理的度量

本文借鉴Roychowdhury(2006)[8]、Cohen等(2010)[18]、方红星和金玉娜(2012)[19]的研究,分别计算操控性经营现金流量、操控性生产成本和操控性酌量费用,进而得出真实活动盈余管理总额。

第一,经营现金流量模型。

Roychowdhury(2006)[8]认为正常的经营活动现金流量是当期销售收入和当期销售收入变化的线性函数,据此得出期望经营现金流量估计模型,见模型(2)。

第二,生产成本模型。

生产成本等于销售产品成本与存货变动之和,Roychowdhury(2006)[8]通过期望销售成本模型与期望存货模型得出期望生产成本估计模型,见模型(3)。

第三,酌量性费用模型。

酌量性费用包括销售费用和管理费用,与上期销售收入存在线性关系,据此得到期望酌量性费用估计模型,见模型(4)。

第四,真实活动盈余管理总额模型。

根据前述分析,真实盈余管理总额等于操控性生产成本与操控性经营现金流和操控性酌量费用之差,见模型(5)。

(3)投资者情绪的度量

本文借鉴Shin和Stulz(1998)[20]、Goyal和Yamada(2004)[21]、张戈和王美今(2007)[22]以及夏芳(2012)[23]的方法,将每年的Tobin’s Q对描述公司基本面的变量组(净资产收益率、资产负债率和主营业务收入增长率)进行回归,并控制行业因素的影响,以其拟合值作为基准以残差作为投资者情绪引起的错误定价的衡量。

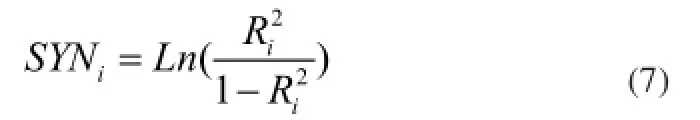

(4)股价同步性的度量

本文借鉴Durnew等(2003)[24],Chan(2014)[2]以及李志生、朱雯君(2015)[6]的方法,运用模型(6)来估计个股的并运用等式(7)对进行对数化使之呈正态分布,最后得到的指标SYN即为股价同步性的衡量指标。

表1 变量定义

表2 主要变量描述性分析

表3 主要变量的相关性分析

3.2.2 模型设计

本文计算盈余管理时的行业分类采用证监会2001年分类标准,制造业取二级行业代码进行分类,处于C9行业和C2行业的公司数目较少,将两者合并为一个类别,其他行业采取一级行业代码进行分类。参照谭跃、夏芳(2012)[5]、王亚平、刘慧龙、吴联生(2009)[4]的研究设计,本文构建模型(8)、(9)来检验假设1和假设2:

为了验证假设H3,本文在模型(7)、(8)中分别加入盈余管理与投资者情绪的交叉项DA*Q和DREM*Q构建模型(10)、(11)。

在模型中,SYN为股价同步性,DA为应计盈余管理,DREM为真实盈余管理,Q为投资者情绪。此外,我们参考国内外研究,还分别控制了以下变量:INST(机构投资者持股比例)、FIRST(第一大股东持股比例)、NSOE(最终控制人性质)、SIZE(公司规模)、LEV(公司财务杠杆)、ROE(公司盈利能力)、GROW(公司成长性)、YEAR(年份控制变量)、IND(行业控制变量)。各变量的定义如表1所示。

表4 股价同步性、投资者情绪、应计与真实盈余管理

4 实证结果分析

4.1 描述性分析

表2是主要变量的描述性统计结果。SYN的最小值为-2.5218,最大值为1.9528,说明我国上市公司股票同步性有正、负两个方向的变动。DA的最小值为-0.2298,最大值为0.2837,REM的最小值为-0.7482,最大值为0.6558,说明我国上市公司倾向于采用真实盈余管理,真实盈余管理的程度大于应计盈余管理。Q的最小值为-1.7074,最大值为3.4393,标准差为0.8856,说明我国上市公司投资者不够理智,股价同步性受投资者情绪引起的错误定价较严重。INST的均值为0.1704,说明本样本中机构投资者的平均持股比例为17.04%,最小值为0,最大值为0.7842,说明上市公司中有全部投资者为中小投资者的公司,也有机构投资者控股的公司。FIRST的均值为0.3536,说明我国上市公司中“一股独大”的现象较为突出。NSOE的均值为0.1960,75%分位数为0,说明上市公司中有超过75%的公司的最终控制人为非国有。LEV的均值为0.4251,最大值为0.8546,且中位数和25%分位分别为0.4297和0.2724,说明上市公司的资产负债率较高。ROE的均值为0.0653,中位数为0.0605,说明盈利能力较弱。GROW的均值为0.1495,25%分位和中位数分别为-0.1002和0.0621,说明公司的成长性较弱。

4.2 相关性分析

表3是主要变量的相关性分析结果,(1)SYN与DA的Pearson 和Spearman相关系数在1%水平上均与DA显著正相关,与REM的Pearson和Spearman相关系数在1%水平上显著负相关,初步验证了假设1;(2)SYN与Q的Pearson和Spearman相关系数在1%水平上显著负相关,初步验证了假设2;(3)Q与DA的Pearson相关系数在1%水平上显著正相关,Spearman相关系数在5%水平上显著正相关,Q与REM的Pearson相关系数相关性不显著,初步验证了假设H3。以上仅是单变量分析的结果,更为深入严谨的结果将在多元回归分析中进行验证。

4.3 多元回归分析

表4是被解释变量与解释变量之间的OLS多元回归分析结果,第1列~第4列分别对应模型(7)到模型(10),第5列考虑了各个变量的共同影响,将所有变量一起进行回归的结果。各模型的F值均值1%水平显著,且调整的值在0.23附近,模型的整体效果较好。

第(1)列中,DA的回归系数在5%的水平上显著为正,第(2)列中,DREM的回归系数在1%的水平上显著为负,说明应计盈余管理水平越高,股价同步性越高,真实盈余管理水平越高,股价同步性越低,本文假设1得到支持;第(1)列和第(2)列中的Q的回归系数在1%的水平上显著正相关,说明投资者情绪引起的错误定价越高,股价同步性越高,本文的假设2得到支持;第(3)列中,DA的回归系数在5%的水平上显著正相关,Q的回归系数在1%的水平上显著正相关,与前面结论一致,而且DA*Q的回归系数在5%的水平上显著正相关,说明应计盈余管理水平显著地调增了投资者情绪引起的错误定价。第(4)列中,DREM的回归系数在1%的水平上显著负相关,Q的回归系数在1%的水平上显著正相关,与前面结论一致,但是REM*Q的回归系数与SYN在10%、5%和1%的水平上不显著相关。因此,本文假设3得到支持;考虑到公司同时存在应计盈余管理和真实盈余管理,第(5)列将所有变量同时进行回归,结果与前四列结果一致,更加稳健地支持了本文的三个假设。

在控制变量方面,INST的回归系数在5个模型中都在1%的水平上显著负相关,说明机构投资者持股比例越高,股价同步性越低;FIRST的回归系数在5个模型中都在5%的水平上显著正相关,说明第一大股东持股比例越高,股价同步性越高;SIZE的回归系数在5个模型中都在1%的水平上显著正相关,说明公司的净资产规模越大,股价同步性越高;LEV的回归系数在5个模型中都在1%的水平上显著正相关,说明公司的财务杠杆越大,股价同步性越高;ROE的回归系数在5个模型中都在1%的水平上显著正相关,说明公司的净资产收益率越高,即公司的盈利能力越强,公司的股价同步性越高。

4.4 稳健性检验

为了验证本文研究结论的稳健性和可靠性,本文进行了如下敏感性测试(限于篇幅,具体表格数据略去)。

(1)考虑到最近的一些行为,公司财务研究开始使用动量指标作为投资者情绪的替代变量来检验投资者情绪对公司投资行为的影响。本文借鉴吴世农和汪强(2009)[25]以及花贵如等(2011)[26]的研究设计,以半年期的动量指标计量投资者情绪,即上一期6个月的累积月度股票收益作为投资者情绪的替代性指标,重复正文研究,实证结果没有显著差异。

(2)投资者情绪对股价同步性有影响,但同时股价同步性也会影响到投资者情绪。这说明股价同步性和投资者情绪之间可能互为因果关系,模型存在内生性问题。因此,本文进一步将解释变量和控制变量滞后一期,重复正文的研究。研究结果没有实质性差异。

5 研究结论与启示

本文以2008年~2014年我国A股上市公司的7455个观测值为样本,通过实证检验发现,应计盈余管理由于较容易被识别,当公司向市场传递基于应计盈余管理的盈余信息时,进入市场的个股信息减少,股价同步性上升。真实盈余管理由于不易被识别,当公司向市场传递基于真实盈余管理的盈余信息时,将有更多的基于公司意志的个股信息进入市场,股价同步性下降。

投资者情绪引起的错误定价越高,股价同步性越高,同时公司可以通过应计盈余管理调节投资者情绪与股价同步性的正相关关系,不能通过真实盈余管理调节投资者情绪与股价同步性的相关关系。

在我国资本市场,股价同步性远远高于世界平均水平,说明股市的资源配置效率有待提高。作为向市场传递信息过程中的重要部分,盈余信息在投资者进行决策的过程中非常重要,但是,目前我国上市公司中盈余管理现象普遍存在,而且,近年来显示出由应计盈余管理向真实盈余管理转变的趋势,这不仅损害投资者利益,而且对于公司的长远发展也极其不利。同时,这也严重影响了股价同步性,阻碍资本市场的资源有效配置。监管者应当加强资本市场制度建设,切实保证上市公司向市场传递无偏差信息,保证资本市场资源配置和投资者的相关利益。投资者情绪造成我国的股价同步性升高,相关管理机构应该加大力度普及股市知识,同时,投资者自身也要加强学习,理性投资。

参考文献

[1]Jin L,Myers S C.R2 around the World,New Theory and New Tests[J].Journal of Financial Economics,2006(2).

[2]Chan K,Chan Y C,Chan K, Chan Y C.Price informativeness and stock return synchronicity: Evidence from the pricing of seasoned equity offerings[J].Journal of Financial Economics,2014(1).

[3]史永.信息披露质量、审计师选择与股价同步性[J].中南财经政法大学学报,2013(6).

[4]王亚平,刘慧龙,吴联生.信息透明度、机构投资者与股价同步性[J].金融研究,2009(12).

[5]谭跃,夏芳.股价与中国上市公司投资——盈余管理与投资者情绪的交叉研究[J].会计研究,2012(08).

[6]李志生,朱雯君.信息含量、机构投资者与股价同步性——来自股票增发市场的经验证据[J].中南财经政法大学学报,2015(5).

[7]Zang A Y.Evidence on the Tradeoff Between Real Manipulation and Accrual Manipulation[J].Ssrn Electronic Journal,2007.

[8]Roychowdhury S.Earnings Management through Real Activities Manipulation[J].Journal of Accounting and Economics,2006(3).

[9]Cohen D A,Zarowin P.Accrual-Based and Real Earnings Management Activities Around Seasoned Equity Offerings [J].Ssrn Electronic Journal, 2008(1).

[10]Brown G W,Cliff M T. Investor Sentiment and Asset Valuation[J].Journal of Business,2005(2).

[11]Schmeling M.Investor sentiment and stock returns:Some international evidence[J].Journal of Empirical Finance,2009(3).

[12]李燕妮,杨贵宾.投资者情绪与封闭式基金困惑[J].统计与决策,2005(5).

[13]王一茸,刘善存.投资者情绪与股票收益:牛熊市对比及中美比较[J].北京航空航天大学学报:社会科学版,2011(1).

[14]倪晓燕.亏损上市公司盈余管理偏好及其市场反应[D].西南财经大学,2011.

[15]李蓓蓓.中国上市公司盈余管理的识别与控制研究[D].财政部财政科学研究所,2013.

[16]Chen Jeff Zeyun, Rees L L, Sivaramakrishnan S. On the Use of Accounting vs.Real Earnings Management to Meet Earnings Expectations - A Market Analysis [J]. Ssrn Electronic Journal,2010(11).

[17]Kothari S P,Leone A J,Wasley C E. Performance matched discretionary accrual measures[J].Journal of Accounting & Economics,2005(1).

[18]Cohen D A,Zarowin P.Accrual-Based and Real Earnings Management Activities Around Seasoned Equity Offerings[J].Journal of Accounting and Economics,2010(1).

[19]方红星,金玉娜.高质量内部控制能抑制盈余管理吗?——基于自愿性内部控制鉴证报告的经验研究[J].会计研究,2012(08).

[20]Shin H H,Stulz R M. Are Internal Capital Markets Efficient?[J].Quarterly Journal of Economics,1998(2).

[21]Vidhan K,Goyal,Takeshi Yamada. Asset Price Shocks,Financial Constraints, and Investment: Evidence from Japan[J]. Journal of Business,2004(1).

[22]张戈,王美今.投资者情绪与中国上市公司实际投资[J].南方经济,2007(3).

[23]夏芳.盈余管理、投资者情绪与股价“同涨同跌”[J].证券市场导报,2012(8).

[24]Durnev A, Morck R,Yeung B, Zarowin P.Does Greater Firm-Specific Return Variation Mean More or Less Informed Stock Pricing?[J].Journal of Accounting Research,2003(5).

[25]吴世农,汪强.迎合投资者情绪?过度保守?还是两者并存——关于公司投资行为的实证研究[J].公司治理评论,2009(1).

[26]花贵如,刘志远,许骞.投资者情绪、管理者乐观主义与企业投资行为[J].金融研究,2011(09).

中图分类号:F224

文献标识码:A

文章编号:2096-0298(2016)06(b)-076-07