开征地热资源税的可行性研究

——以山东省为例

武 辉,潘 峰,宫勇琦

(1.山东财经大学会计学院,山东济南 250014;2.山东财经大学财政税务学院,山东济南 250014;3.山东省乳山市财政局,山东乳山 264500)

开征地热资源税的可行性研究

——以山东省为例

武 辉1,潘 峰2,宫勇琦3

(1.山东财经大学会计学院,山东济南 250014;2.山东财经大学财政税务学院,山东济南 250014;3.山东省乳山市财政局,山东乳山 264500)

摘 要:我国地热资源储量丰富、分布广泛,而地热资源具有经济价值高、开发潜能广等特征。合理利用地热资源是缓解资源约束、优化能源结构的重要途径。将地热资源纳入资源税征收管理、充分发挥资源税对地热资源的使用调节作用,既是实现地热资源有效利用的必然要求,也有利于深化资源税改革。文章基于我国及山东省地热资源禀赋和开发利用现状,分析将地热纳入资源税征收管理范围的可行性及法律依据;对开征地热资源税所面临的现实问题,从征管体制、税源管理、税费关系等角度提出政策建议,以期实现地热资源的合理开发利用,缓解地方财政压力,促进经济可持续发展。

关键词:地热资源;资源税改革;资源可持续利用

0 引 言

为全面深化资源税改革,合理运用资源税赋予的省级权限,促进资源合理利用,维持资源可持续开采,本文在对我国及山东省地热资源状况进行调查研究的基础上,对地热资源纳入资源税征收可能面临的问题进行了分析论证。

1 我国地热资源的基本情况

近年来,社会经济的发展加速了煤炭、石油等传统能源的消耗,传统能源与环境的矛盾日益突出,清洁能源的开发利用迫在眉睫。随着勘探水平的提高和应用技术的进步,地热资源的经济价值日渐凸显。地热资源具有可再生、无污染、开采成本低的特殊优势,可广泛应用于发电、供暖、旅游、医疗、养殖、种植等多个领域,对缓解能源压力和改善生态环境起到重要作用[1]。根据预测,到22世纪,地热资源的利用率将占全球能源总量的30%~80%。

1.1 我国地热资源基本特征

地热资源储量丰富,分布广泛。我国具备蕴藏优质地热资源的地质条件,每个省、自治区和直辖市都有可供利用的地热资源。据初步估算,全国地下2 000米以上沉积盆地储存的地热能量达73.61×1020焦,相当于标准煤2 500亿吨,地热水可开采资源量为每年68亿立方米,所含热能量为963×1015焦,折合每年3 284×104吨标准煤的发热量[2]。

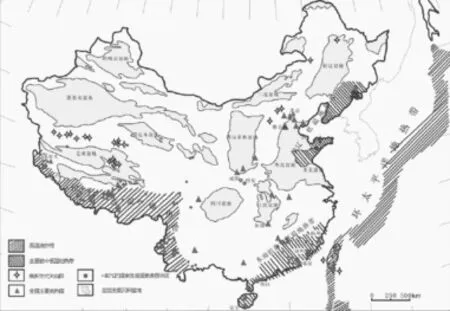

地热资源以中低温地热为主。据不完全统计,目前全国共发现地热点和地热异常3 200余处,中低温地热系统近3 000处。我国高温地热资源仅存在于西藏南部、四川西部、云南西部和台湾地区,而中低温地热资源广泛分布在我国内陆的地壳隆起区和地壳沉降区,主要分布在松辽平原、华北平原、渭河盆地、柴达木盆地以及东南沿海地区(见图1),且地热水质以低矿化水质为主,可直接利用的地热资源占比大。据统计,我国的地热直接利用量居世界之首,并且近年来平均以每年10%的速度增长[3]。

图1 中国地热资源分布

1.2 我国地热资源的经济价值及利用

地热资源是我国优先开发利用的新型绿色能源之一,具有清洁、可再生、易开采等特点,经济价值高,开发潜能广。在农业生产领域,主要应用于温室种植、温室养殖、土壤加温及农业灌溉等;在工业生产领域,主要应用于发电、烘干、采暖、热供水等;在现代服务业领域,主要应用于观光、洗浴、医疗性温泉等。结合不同的资源禀赋条件和地区产业结构,地热资源发挥着不可估量的作用。地热资源的利用形式大致可分为直接利用和发电利用。图2概括性描述了不同温度地热资源的主要经济价值和应用途径。

由此可见,合理、有序开发和使用地热资源是大势所趋,是缓解资源约束和优化能源结构的有效途径。随着今后地热资源的广泛使用,避免破坏性的开采及浪费、开征地热资源税成为必然要求。

图2 不同温度地热资源的应用途径

2 开征地热资源税的意义

资源税作为国家对资源领域进行宏观调控的重要工具,是使社会成本内部化、使价格更好地反映资源的稀缺性、反映市场上资源产品供求关系和反映附加在资源产品上所有成本的一种经济手段[4]。将地热资源纳入资源税征收管理,充分发挥资源税对地热资源的调节作用,这既是实现地热资源有效利用的重要手段,也是深化资源税改革、充实地方财力的必然要求。

2.1 有利于地热资源的合理开发和有效使用

地热资源虽然具有可再生性,但由于再生条件苛刻、再生周期长,地热资源实质上属于一种耗竭性资源。因此,在开采和使用的各个环节都要提高地热资源的利用效率,寻找地热开发、地热保护和生态环境改善的结合点就尤其重要。将地热资源纳入资源税的征税范围,充分利用税收的导向作用和调节职能,以价格机制为杠杆,在地热资源产品价格中体现利用资源的外部成本和可持续发展成本,可真实地反映地热资源的价值,促进地热资源合理开发利用,避免抑制乱采、滥用地热资源的行为。

2.2 有利于深化资源税改革

资源税改革是进一步深化财税体制改革的重要内容,是构建生态环境税制的关键一环。自1984年我国开征资源税起,随着经济条件的变化和社会生态意识的提高,资源税制历经多次改革。现行资源税制存在的问题之一就是征税范围过窄,“绿化”程度较低,许多急需保护的自然资源不在资源税调节范围之内,造成了大量自然资源被过度开采,导致严重的资源浪费和生态环境破坏[5]。目前,我国对开采和使用地热资源的企业征收矿产资源补偿费和其他附征费等行政事业性收费,且地方政府多与企业采取协议收费的形式,造成税收流失。征收地热资源税,符合扩大资源税征税范围的改革趋势,有利于资源税制的不断完善,提高了资源税收入占全部税收收入的比重,也为资源税的进一步“扩围”提供实践经验。

2.3 有利于充实地方财政收入

在经济发展“新常态”下,结构性减税已经成为财税领域的共识,加之“营改增”的全面推开,这些都增加了地方政府的财政压力。匹配财权与事权、事权和支出责任之间的关系,缓解地方财政压力,加快完善地方税体系建设,迫在眉睫。将地热资源纳入资源税征税范围,可以在一定程度上充实地方税收收入,弥补“营改增”和结构性减税对地方财政收入的影响,减缓地方财政压力。我国不少省市地热资源的开发刚刚起步,随着国家、地方能源结构调整和对环保重视程度的增加,地热资源开采和使用规模将逐步扩大。现阶段探讨开征地热资源税具有理论和现实意义,这将是地方政府未来财政收入的重要组成部分。

3 我国地热资源税费管理现状

3.1 我国部分省市的征收管理情况

截至目前,全国共有8个省以及辽宁省的2个市已经开征地下水资源税,其他省份暂未开征[6]。海南省在1996年就已将矿泉水、地热水、地下水纳入资源税征税范围,其中矿泉水每立方米3元,地热水每立方米0.8元,地下水每立方米0.6元。云南省从1998年对地热水开征资源税。湖南省从1999年对地热水开征资源税,每吨1元。福建省从2000年对地热水开征资源税,每吨0.5元。重庆市从2002年开始对地下水(温泉水)、矿泉水征收资源税。辽宁锦州市从2006年9月开征地下水、矿泉水资源税,每立方米1元。四川省从2010年对地热水开征资源税,每吨3元。甘肃省于2013年开始开征地下水资源税。从目前看,开征地热资源税增加了地方财政收入,抑制了破坏性开采和浪费,缓解了日益突出的能源短缺问题,保护了生态环境,但也存在税源数据缺失、征管困难等问题。

3.2 山东省地热资源开采及使用情况

山东省地热资源丰富,地热资源总量折合标准煤1 237亿吨,其中主要是90℃以下的低温地热。由于温度适宜、低碳环保、富含多种对人体有益的矿物质,且与煤炭等能源相比,开采便利、成本较低,地热资源被广泛用于供暖、浴疗保健、旅游、种植、养殖等方面。山东省地热资源分布于全省17个地市,但地区间差异性较大,开发利用情况不均衡,其中有4个地市就占了全省地热开采量的1/2(数据均来自山东省国土资源厅、山东省地方税务局等相关部门)。

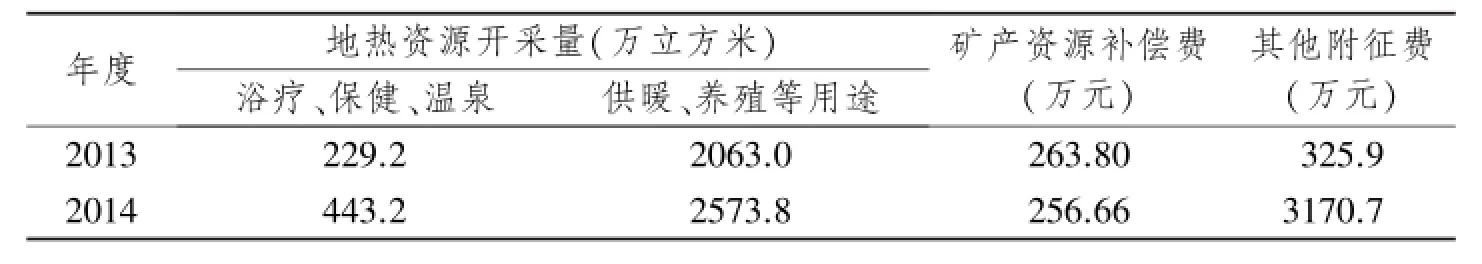

目前,山东省1/3的地市地热资源使用管理比较规范,皆由各地政府明文规定,企业或个人开采地热资源需先向国土资源部门提出申请,由国土资源部门把关审核,再发放《地热开采许可证》,并安装流量表统计地热开采水量,每开采1立方米按0.5~2元交纳资源补偿费。以2013年为例,全省开采地热资源2 292万吨,其中供暖、养殖等低利润、低附加值行业开采使用2 063万吨,占地热开采总量的90%,征收矿产资源补偿费263.8万元,其中仅3个地市就征收了229.3万元,合计占到全省矿产资源补偿费的86.92%,主要原因是大部分地市虽有明文规定,但由于监管及执行不力,使地热开采存在不规范、未审批先开采的状况,导致国土部门对开采量难以准确、及时地进行统计,同时部分地区采取协议征收的方式征收资源补偿费。2014年,矿产资源补偿费征收了256.66万元。除去矿产资源补偿费以外,还有其他附征费,现全部为水务费,2013年征收325.9万元,其中1个市就征收319.3万元,占比达 98%,2014年征收3170.7万元,收取标准为0.6元/立方米。具体见表1。

由以上分析可以看出,征收地热资源税,符合扩大资源税征税范围的改革趋势,有利于资源税制改革的不断完善。地热资源税征收的关键是理顺资源税费关系,规范政府收入行为。虽然各种收费在一定程度上弥补了地方财政收入,但也明显存在收费项目多、费重税轻、税费结构不合理、重复征收等问题。地热资源税的征收可以借鉴诸如煤炭等资源税的征收改革经验,以清费为前提,理顺资源税费关系,完善资源税制,实现依法征税,规范财税秩序,提升各级政府的财政收入质量。

表1 山东省地热开采及使用情况

4 开征地热资源税的法律依据

4.1 相关的法律依据

现行《中华人民共和国资源税暂行条例》中的七大类税目,未列开采地下水应征缴资源税。但《中华人民共和国矿产资源法实施细则》所附的《矿产资源分类细目》中规定,地下水、矿泉水、二氧化碳气等属于矿产资源中的“水气矿产”。根据《中华人民共和国资源税暂行条例》第一条规定,在中华人民共和国领域及管辖海域开采本条例规定的矿产品或生产盐的单位和个人为资源税的纳税人,应当依照本条例缴纳资源税。地下水可归于《资源税税目税率明细表》中的第四类“其他非金属矿原矿”,具体为财政部《资源税税目税率明细表》四中的第(十一)未列举名称的其他非金属矿原矿。据此,从税法上讲,地热资源可纳入资源税征收范围,列入其中的一个税目——“其他非金属矿原矿”。

4.2 所赋予的省级权限

《中华人民共和国资源税暂行条例》第三条规定“财政部未列举名称且未确定具体适用税率的其他非金属矿原矿和有色金属矿原矿,由省、自治区、直辖市人民政府根据实际情况确定,报财政部和国家税务总局备案。”据此规定,省级政府有权限按照“其他非金属矿原矿”征收标准开征地热资源税。

5 开征地热资源税面临的问题及政策建议

5.1 面临的问题

5.1.1 主管部门数据不清,征管信息不对称

目前,国土部门通过推广安装流量监控系统等方式,对地热资源的分布、储量和开采有了一定的总体了解,但是征管信息不对称的问题依然存在。首先,国土资源部门掌握的地热资源统计数据存在不准确、不全面、缺乏统一勘探规划的问题,不能准确掌握地热开采情况,从而影响地热资源税的计税依据。其次,税务部门并不掌握地热资源和开发利用企业的基本情况,在没有实现政府内部信息共享的情况下,必然会增加税务部门的征管难度,影响地热资源税的征管水平。最后,多数地方地热矿产资源补偿费存在协议征收的情况,存在地方利益保护,可能导致开征地热资源税后课税数量信息不易采集的难题。

5.1.2 多种经营方式并存,管理难度较大

从调研的情况看,多数地热资源开发企业以地热为宣传或卖点,实施多种经营的模式,对地热资源经营开发并未单独核算,对使地热资源应纳税的概念模糊,这也增加了核算计税依据和税收征管的难度。同时,供暖、养殖行业的利润率较浴疗保健行业差距较大,开征后可能存在税负不公、降低供暖、养殖行业使用地热资源的积极性,但如果实行区别征收,又存在法律依据缺失的问题。

5.1.3 各地发展不均衡,地热资源税地区收入差距大

一方面,我国地热资源分布不均,且地热资源的温度、质量等条件差异较大,这会导致地热资源丰富地区的税收收入较高,而地热资源分布较少的地区则税收收入较低。另一方面,各地对地热资源开发利用也呈现不均衡的状况,部分地区存在对地热资源的重视程度不够、资源开发不足的现象,地热资源的利用效率和产业化程度低,难以将丰富的地热资源转化为经济优势和财政来源,开征后可能出现地区间收入差距较大的问题。

5.1.4 存在“政府俘获”现象,改革阻力大

“政府俘获”是寻租的一种高级形式,指利益集团通过利益输送、政治游说等方式,迫使政府制定为利益集团带来更高经济利润的政策的行为。任何一项改革都会涉及利益的调整和重新分配,开征地热资源税也会影响到某些企业、政府等部门的切身利益。若将地热资源纳入资源税征税范围,以资源税替代目前的矿产资源补偿费、水务费,将资源税收入全部上缴财政,势必会损害某些企业和政府部门的既得利益,因此改革会面临一定阻力。

5.1.5 税费结构不合理,收费随意性大

全国除了8省2市试点开征地下水资源税外,各地方政府还收取名目繁杂的费用,如矿产资源补偿费、水务费等其他附征费,形成了规费收入远远大于税收收入的现象。同时,大量具有资源占用性质的收费属于政府主管部门收费,涉及国土、环保、水利等多个部门,各地地热资源收取的规费并不统一,存在巧立名目、暗箱操作的现象,收费随意性大,税费关系严重失衡。

5.2 政策建议

5.2.1 积极运用税收政策的引导扶持功能,促进地热资源合理开发利用

将地热资源纳入资源税征税范围,关键问题之一在于税率的设计。目前资源税税负在产品价格中所占比重较低,资源税的政策目标难以实现[7]。通过测算,建议当前可按照供暖、养殖0.5元/立方米、浴疗保健等其他用途3元/立方米的标准征收,这样既可以促进资源合理利用,又能兼顾行业利润和政策导向问题,有利于优化能源结构,保护生态环境,加快产业升级。同时,为了保护和促进地热资源的合理开采与高效利用,鼓励新技术的运用和资源型企业自主创新,应制定一系列的税收优惠政策,对积极采用节能减排新技术和地热回灌量达到一定标准的纳税人,予以一定税收优惠。加强税种间的配合,更好地实现资源税对地热资源开发利用的调节作用。例如,从增值税角度考虑,可以对地热资源的初级产品实行低税率,对生产有利于地热资源保护的设备实行减免税等优惠。

5.2.2 完善地热资源基础勘探,做好税源测算和分析

针对征管信息不对称、课税数量不易统计的现状,建议由各级地方政府牵头,国土资源部门对本地区地热资源进行全面的基础勘探工作,税务部门统一课税口径,科学测算税源。一要加强地热资源勘探,在对地热资源的分布和储量有总体掌握的基础上,进行地热资源的经济评价和分类,根据不同地热资源的不同禀赋条件,科学评价其经济价值。二要同时积极依托各级政府信息共享平台,全面掌控涉税信息及信息的有效性,提高征管效率,避免执法风险。同时,搞好地热资源及所形成税收的研究分析,通过获取地方相关主管部门掌握的指标信息,分析相关经济指标与地热资源税税源之间的内在联系,了解税源分布、经济发展、偶然性因素等事关税源状况的基本情况,有针对性地制定相应的税收政策和管理措施。

5.2.3 注重日常管理,建立有效征管机制

开展全面深入的税源普查,掌握企业开采地热资源的数量及情况,切实摸清税源结构,大力推广流量监控系统,加强税源动态检测和跟踪管理。在税源管理的初期认真抓好纳税人的户籍管理,科学整理、归纳和分析各类相关户籍信息,健全完善管理档案。对零星分散的地热税源应当大力推行实施代扣代缴、便捷缴税,这是提高征管效率、降低税收成本、防止税收流失的重要措施。地方税务机关从一开始就制定实行适合本地情况的具体征收措施,真正加强对扣缴义务人的管理,保障其依法及时履行扣缴义务。同时搞好地热资源税管理证明的管理,关键是严格加强监管,严密工作程序,从根本上防止恶意偷逃税和伪造管理证明的问题发生。税务、国土、统计等部门应加强协作配合,通过联合检查发现问题,堵塞税收漏洞。

5.2.4 搞好政策宣传和咨询服务,发挥媒体作用

要通过新闻媒体和地税部门的办税服务厅、内外网站以及12366税务热线对征收地热资源税的重要意义、主要规定、操作程序、缴税税率等进行广泛深入宣传,认真听取纳税人的疑问困难和合理建议,消除纳税人和社会各界的误解以及抵触情绪,做到自觉申报、主动纳税。同时开展有针对性的纳税辅导工作,指导纳税人正确理解地热资源税的有关具体政策事项,提高他们的办税能力,提高税收的遵从度,从一开始就把地热资源税的征管打下一个好的工作基础。此外,也要建立健全纳税人和社会以及新闻媒体对税务人员的监督机制,确保税务人员在法律的约束下和指导下进行地热资源税的征管工作。

5.2.5 理顺资源税费关系,规范政府行为

开征地热资源税是理顺资源税费关系,规范政府收入行为的重要举措。收费在一定程度上起到了弥补调节经济和组织收入的缺位,但也明显存在收费项目多、费重税轻、税费结构不合理、重复征收等问题。地热资源税费改革应以清费为前提,理顺资源税费关系,完善资源税制,规范财税秩序,提升财政收入质量。同时,开征地热资源税涉及多个政府部门的利益,政府主管部门收费随意性大,税费关系紧张,清理掉功能相近的地方性收费,以资源税等方式体现地方收益,提高税收占比,使纳税人的税费负担清晰化、法律化、规范化,使相关政府部门的工作重点由征收规费向加强管理和服务转移,转变政府职能,约束政府的行为。

参考文献:

[1]徐军祥.我国地热资源与可持续开发利用[J].中国人口·资源与环境,2005,15(2):139-141.

[2]张金华,魏伟.我国的地热资源分布特征及其利用[J].中国国土资源经济,2011(8):23-28.

[3]庞忠和.中国地热研究的进展与展望(1995-2014)[J].地质科学,2014(3):719-727.

[4]贾康.关于资源税价联动改革的几个重要问题[J].经济纵横,2011(2):23-26.

[5]安体富,刘翔.可持续发展视角下的资源税改革研究[J].会计之友,2014(32):19-22.

[6]水资源税(费)政策研究课题组.中国水资源费政策的现状问题分析与对策建议[J].财政研究,2010(1):37-44.

[7]刘植才.我国资源税制度改革发展的回顾与展望[J].税务研究,2014(2):27-32.

[8]高萍,殷昌凡.设立我国水资源税制度的探讨——基于水资源费征收实践的分析[J].中央财经大学学报,2016(1):23-31.

[9]李志勇.从水资源费到地下水资源税——基于河北省的水资源税费改革方案探微[J].公共财政研究,2015(4):59-64.

[10]王艺.“营改增”对我国财税体制的影响及对策分析[J].山东财政学院学报,2013(6):55-60.

(责任编辑 时明芝)

修回日期:2016-04-26

中图分类号:F812.42

文献标识码:A

文章编号:2095-929X(2016)04-0096-07

基金项目:教育部人文社会科学规划基金项目“基于过程理论的会计准则监管模式研究”(12YJA630078)。

作者简介:武辉,女,山东潍坊人,博士,山东财经大学会计学院教授,研究方向:公共财税政策、会计理论与财务管理,Eamil:wuhui313198@163.com;潘峰,男,山东济南人,山东财经大学财政税务学院硕士生,研究方向:公共财税制度;宫勇琦,男,山东乳山人,山东省乳山市财政局会计师,研究方向:会计理论、财税政策。

Feasibility of Geothermal Resources Taxation——A Case Study of Shandong Province

WU Hui1,PAN Feng2,GONG Yongqi3

(1.School of Accounting,Shandong University of Finance and Economics,Jinan 250014,China;2.School of Finance and Taxation,Shandong University of Finance and Economics,Jinan 250014,China;3.Rushan Municipal Bureau of Finance,Weihai 264500,China)

Abstract:Geothermal resources are characterized by high economic value and broad development potential,and rational utilization of geothermal resources is an important way to alleviate resources constraints and optimize energy structure.Therefore,a full play of resources taxation’s regulating effect on geothermal resources utilization is not only an inevitable requirement for effective utilization of geothermal resources,but also conducive to deepening resources tax reform.China geothermal resources are abundant and widely distributed.Based on China and Shandong geothermal resources endowment and their development and utilization status quo,this paper analyses the feasibility and legal basis of including geothermal resources into resources taxation scope,and puts forward policy recommendations for tackling the practical problems faced by geothermal resources taxation in terms of collection and management system,tax source management and tax burden relationship so as to realize the rational exploitation and utilization of geothermal resources,alleviate local financial pressure and promote the sustainable development of economy.

Keywords:geothermal resources;resources tax reform;sustainable resources utilization