上市出版企业的出版业务发展研究

◎ 仝冠军

上市出版企业的出版业务发展研究

◎ 仝冠军

摘要:通过对出版业务收入、出版业务利润、全国图书零售市场占有率、动销品种占有率和海外馆藏品种数量等量化指标的分析可知,我国主要上市出版企业的出版业务近年来都实现了较快增长,“走出去”步伐在逐步加快,今后还应坚持走专业化发展道路,坚守社会责任。

关键词:上市;出版企业;出版业务

一、出版业务发展状况评价指标的比较与选择

对企业业务发展状况的测算是一项难度很大的工作,并且不可避免地带有或多或少的主观性,因此所有的评价体系在本质上都是相对准确或相对客观的。目前学界及业界关于出版企业发展状况的评价体系虽然没有一个统一的标准,但通过对近年来主要机构及课题组的评价体系进行分析和比较,我们还是能够找到一些关键的评价指标,并通过对这些关键指标的逐个分析,可以较为全面而准确地评估出版企业的出版业务发展状况。

1.《中国图书出版资源基础数据库》课题组主要指标

2001年,《中国图书出版资源基础数据库》课题组发布了《“九五”期间全国出版社竞争力评估报告》①。该报告的评价体系共包括6个板块60余项评测指标,主要为:(1)品种(产品数量)板块7项评测指标;(2)印数(产品适销性)板块14项评测指标;(3)印张(实物量)板块16项评测指标;(4)定价(营业规模)板块14项评测指标;(5)销售(市场表现和反映)板块9项评测指标;(6)其他因素(其他参照物)板块10余项评测指标。

不难看出,由于当时统计手段与数据获取等方面的限制,这个指标体系是生产导向型而非市场导向型的,6个板块60多项指标中只有1个板块9项指标与市场销售相关。在出版产品从卖方市场转为买方市场的今天,这些指标多数已不具代表性,不能较好地反映一个出版企业出版业务的发展水平和竞争实力。

2.“文化企业30强”主要指标

“文化企业30强”自2008年开始评选,每年在中宣部召开的文化产业发展座谈会上,由光明日报社和经济日报社联合发布,如今已成为国内最重要的文化企业竞争力排行榜之一。其主要指标包括主营收入、净资产、净利润、纳税总额、获奖情况和出口评价。

“文化企业30强”的指标设置,经历了从偏重经济效益到兼顾社会效益和经济效益的一个过程,并且社会效益的指标权重还在逐步增加。对于出版企业来说,其选取的六项指标中,主营业务收入反映的是出版业务的总体收入情况,但净资产、净利润、纳税总额三项指标并不能准确地反映一个出版企业的出版业务实力,尤其是当有些出版企业的多元化经营占比较大的时候。获奖情况和出口评价两项指标,能够在一定程度上反映出版企业的社会效益,在出版企业社会效益量化评价问题完全解决之前,也不失为一种考核或评价办法。

3.“全球出版企业50强”主要指标

从2007年开始,德国《书业报告》(Buchreport)、法国《图书周刊》(Livres Hebdo)、美国《出版商周刊》(Publishers Weekly)等国际知名出版行业媒体每年联合推出“全球出版企业50强”排行榜,根据各大出版传媒企业的出版业务年收入进行排名。其评价指标仅有“出版业务收入”一项,不包含其他业务收入。虽然该排行榜评价指标比较单一,仅从出版业务规模方面考虑,将非出版业务收入甚至与出版相关的印刷等收入都排除在外,但实际上也能够更加凸显出版主业的发展状况和竞争实力。

4.“世界一流出版传媒集团研究”课题主要指标

2009年,中国出版集团公司委托中国新闻出版研究院和中央财经大学联合组成的课题组,开展“世界一流出版传媒集团研究”课题研究,编制了“世界一流出版传媒集团评价指标”,如表1所示。

表1 世界一流出版传媒集团评价指标

该评价体系同样将主要指标聚焦在出版业务上,与“全球出版企业50强”排行榜在原则上一致,但同时增加了“出版规模”指标项,因此更加全面;在社会效益方面,选取了“跨文化出版能力”作为评价依据,这与其课题研究方向有关,但从“国际化战略”成为国内各大出版集团共同选择的发展战略这一现实出发,其指标项设置仍具启发意义。但是,将图书品种作为出版规模的唯一度量指标仍有不足,因为这一指标只是从生产角度进行评价,若能结合市场占有率与动销品种占有率进行评价,将更为客观。将出版收入作为出版能力的主要评价依据,也会存在一些问题,如对盈利能力的忽略,如能增加出版利润指标则会更加全面。在跨文化出版能力的指标设置上,“国际影响力”主要由专家打分,带有较强的主观性和差异性,若能改为版权输出品种或收入,可能更为客观和有效。

5.开卷公司《中国图书零售市场年报》主要指标

北京开卷信息技术有限公司自2000年以来,每年为出版企业提供《中国图书零售市场年报》,由于覆盖范围广、持续监测时间长,其监测数据已经成为国内众多出版企业的重要参考。在反映出版集团及单体社出版业务实力时,开卷主要采用两个数据:码洋占有率和动销品种占有率,其中码洋占有率一般被各出版企业作为市场占有率的依据来使用。从衡量出版企业出版规模的角度来讲,动销品种数比出书品种更能反映出有效的出版规模,因此动销品种占有率这一指标要比出书品种这一指标更为合理。

6. 本研究中评价指标的确定

通过对以上几个评价体系的分析,可以看出这些评价体系的发展存在两种趋势:一是从侧重经济指标逐步发展为两个效益并重,如开始逐步增加获奖情况、文化影响力等指标;二是从采用普遍指标逐步发展为重视出版企业的出版业务指标,如采用出版业务的收入和利润取代企业总体的收入和利润等。参考上述评价体系及其发展趋势,并考虑到数据的易得性等相关因素,本研究设定了以下指标,用以考察出版企业的出版业务发展状况:出版业务收入、出版业务利润、全国图书零售市场占有率、动销品种占有率和海外馆藏品种数量。其中,收入和利润能够真实反映一家出版企业在出版板块的经济实力,市场占有率能够较好地反映其市场地位,动销品种占有率能够较好地反映其有效生产能力,而海外馆藏数量则能够在一定程度上反映其“走出去”的情况和文化影响力。

二、上市出版企业出版业务的发展状况

截至目前,母公司为出版集团的上市出版企业共有9家,考虑到读者出版传媒和南方出版传媒刚刚上市,因此本文选取凤凰传媒、中南传媒、长江传媒、中文传媒、出版传媒、时代出版和大地传媒7家上市出版企业作为研究对象,从所选6项指标入手,结合我国出版产业整体情况,对上述7家公司的出版业务发展状况进行比较研究。

1. 出版业务收入

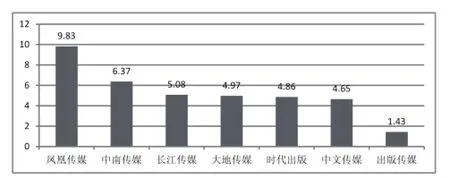

从绝对规模来看,凤凰传媒出版业务收入最高,在30亿元以上,中文传媒与中南传媒位于第二阵营,出版传媒出版业务收入最低,如图1。从占比上看,7家上市企业2011年出版收入占全国的13.31%,2014年增至15.86%,增幅为19.59%,说明其竞争优势在逐步增强。

图1 2014年7家企业的出版业务收入(亿元)②

从增长速度来看,2011~2014年,除出版传媒增速为负以外,其他6家上市出版企业的出版收入增速均远高于全国平均水平,其中中文传媒增速最高,达到惊人的91.85%,大地传媒增速也高达60.14%,如图2。不过这两家企业2011年的基数较小,分别位于8家企业的倒数第三位和倒数第二位。随着其收入规模迈上或接近20亿元大关,能否继续保持高增速尚有待观察。总体而言,上市出版企业的收入规模与增速是领先于产业平均水平的。

图2 2011~2014年7家企业的出版业务收入增速③

2. 出版业务利润

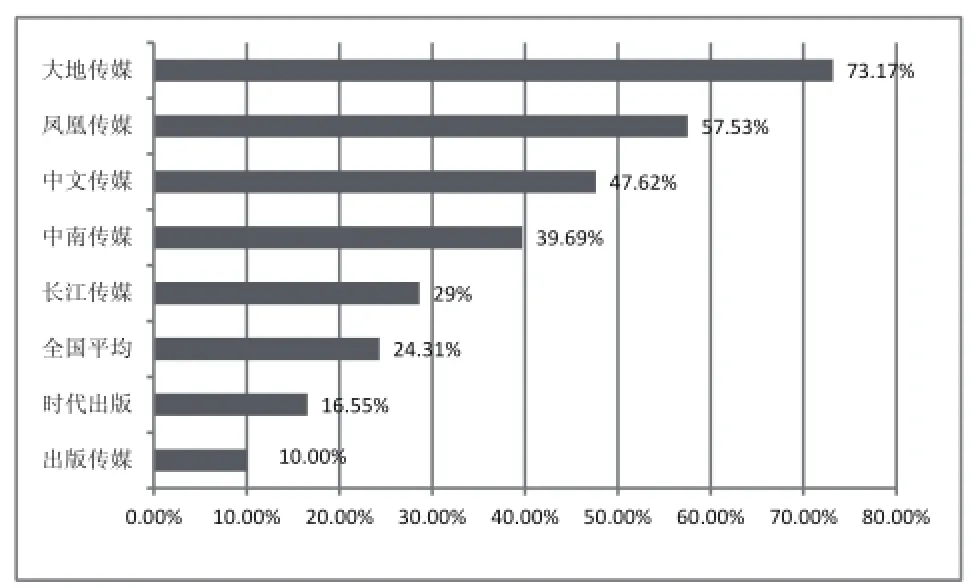

由于所属出版集团在教材教辅出版上的优势,7家上市企业的利润情况都比较好。从绝对规模来看,凤凰传媒一骑绝尘,2014年出版业务利润接近10亿元,出版传媒出版业务利润最低。从占比上看,7家上市企业2011年出版利润占全国的24.51%,2014年增至31.76%,增幅为29.58%,如图3。从增速来看,除出版传媒和时代出版外,其余5家上市企业均高于全国平均水平,尤其是大地传媒增速高达73.17%,如图4。总体而言,出版业务利润的增长和占比的提高说明7家企业的出版效率都得到了提升,尤其是相关企业对民营书业零售渠道的并购,很可能对主业发展起到了积极作用。

图3 2014年7家企业的出版业务利润(亿元)

图4 2011~2014年7家企业的出版业务利润增速

3. 全国图书零售市场占有率

据开卷公司的年度监测报告,2011~2014年7家上市企业的市场占有率如图5所示。可以看出,7家上市企业中,凤凰传媒、中南传媒、长江传媒的市场占有率稳步提升,这与它们充分利用其资本优势,对民营书业进行并购重组有很大关系,但其他几家企业的市场份额相对较低,占有率也没有显著的提升。与此同时,全国排名前十的出版集团的占有率总和从2011年的32.89%增至2014年的35.32%,增幅为7.39%;7家企业市场占有率总和从2011年的12.27%增加至2014年的14.96%,增幅为21.92%。说明这7家企业的市场份额增速要更高一些。

图5 2011~2014年7家企业的全国图书零售市场占有率(%)

4. 动销品种占有率

动销品种指的是一年中市场上销量大于一册的图书品种,与新书品种、图书品种相比,更能反映一个出版企业的有效图书品种。在动销品种占有率方面,7家上市企业表现各异:4年中,凤凰传媒、长江传媒、时代出版的动销品种占有率分别增长了19.9%、37.39% 和34.78%;中南传媒、中文传媒的增长则为个位数;大地传媒零增长;出版传媒则为-4.79%,如图6。

图6 2011~2014年7家企业的全国图书零售市场动销品种占有率(%)

结合上文,在全国图书零售市场占有率上,凤凰传媒、长江传媒、时代出版分别增长了17.3%、37.07% 和39.42%,与其动销品种占有率增速基本保持同步,说明其市场份额的增长主要源自造货品种的增加,即通过增加图书品种来提高市场占有率,走的是规模扩张的道路;中南传媒、中文传媒、大地传媒的市场占有率增幅分别为29.18%、24.32%和42.86%,远远超出其动销品种占有率的增幅,说明其市场份额的增长主要源自出版效率的提升,即通过提高单品种销量来扩大市场份额,走的是效率提升的道路;出版传媒的市场占有率增幅为-32.2%,远远大于其动销品种占有率下滑幅度,说明其在品种缩减的同时,出版效率也大幅降低,出现了“双杀”。

同期,国内排名前十的出版集团的动销品种占有率总和从2011年的22.12%增至2014年的23.92%,增幅为8.14%,7家企业的动销品种占有率总和从2011年的9.14%增至2014年的10.53%,增幅为11.52%。动销品种占有率增幅小于码洋市场占有率增幅,说明其总体效率是提升的。

5. 本版图书海外馆藏情况

《中国出版传媒商报》近年来对中国图书的海外馆藏情况进行了年度统计和分析。统计显示,海外主要图书馆藏有的中国图书从2011年的8179种增加到2014年的46359种,增幅为466.8%。2011~2014年,7家上市企业所出版的图书在海外主要机构的馆藏情况如图7所示。7家上市出版企业的海外馆藏品种总和,从2011年的637种增加到2014年的4613种,增幅为624.2%,远高于平均水平。④说明7家企业在过去几年中,海外馆藏品种增长更快,在出版“走出去”中发挥了更大的作用。

图7 2011~2014年7家企业的本版图书海外馆藏数量

从比例来看,2011年,7家企业海外馆藏数量占全国总量的7.79%,2014年这一数字为9.95%,在一定程度上也体现了上市企业在这方面的主体作用。具体到7家企业,除中南传媒和出版传媒的比例出现下滑外,其他5家企业的比例都有较大幅度的提升,如图8。

图8 2011~2014年7家企业的本版图书海外馆藏数量占全国总量比例(%)

三、结论与思考

第一,总体经济实力方面,上市出版企业的出版业务都出现了较快增长。2011到2014年,7家上市出版企业出版收入在全国的占比从13.31%增至15.86%,除出版传媒外,收入增速均超出全国平均水平;7家上市企业出版利润在全国的占比从24.51%增至31.76%,除出版传媒和时代出版外,利润增速均高于全国平均水平。上市出版企业总体规模增长较快,增长质量总体高于全国平均水平,说明资本对于出版规模的扩张有一定推动作用,这一作用主要通过对其他出版资源的并购重组体现出来。但值得注意的是,7家企业的出版业务收入增速和利润增速并非业内最优,说明资本对出版资源的优化配置作用还未充分发挥出来。

第二,从市场表现来看,上市出版企业的市场份额和有效供给品种持续增长。2011到2014年,7家企业图书零售市场占有率总和从12.27%增加至14.96%,资本对出版业务的拉动作用有一定体现,但还不明显。7家企业的动销品种占有率总和从9.14%增至10.53%,其中凤凰传媒、长江传媒、时代出版的市场占有率增速与其动销品种占有率增速基本保持同步,说明其市场份额的增长主要源自造货品种的增加,走的是规模扩张的道路,资本对出版效率的提升并未有明显作用;而出版传媒在品种规模与出版效率上出现的“双杀”,则表明了资本力量在这一平台上的失效。

第三,从本版图书海外馆藏数量来看,上市出版企业的“走出去”步伐在逐步加快。这方面7家企业的总体情况不错,增幅远高于全国平均水平,说明在社会评价和出版“走出去”的进程中,上市企业发挥了一定的主体作用和引领作用,当然,其具体效果还有待结合版权输出、海外贸易等数据进一步观察。

虽然7家上市出版企业在出版业务方面表现出了高于行业平均水准的成长性,但正如许多文章分析过的,它们在发展中也存在一些问题,如募集资金使用效率还不够高、并购方向还不够清晰、出版板块的发展速度和发展质量还有待提高,等等。

出版企业,包括上市出版企业,与其他企业的最大不同就在于它既具有产业经济属性,又具有文化创意属性,它既要实现经济效益,又要实现社会效益,并且要把社会效益放在首位,实现两个效益的统一。甚至可以说,出版企业首先是一个文化组织,其次才是一个经济组织。出版企业的发展目标和价值所在,首先是文化贡献,其次才是经济贡献。国家鼓励出版企业股改上市的目的,是通过资本市场助推出版主业的发展,从而使我国从出版大国迈向出版强国。因此,出版业务在上市出版企业中居于何种地位、其发展状况如何,是考察这一初衷是否落在实处的重要参考。基于此,笔者对上市出版企业的发展提出如下建议:

第一,坚持走专业化发展道路,避免出现“主业漂移”现象。上市出版企业应保持战略定力,把主要精力放在出版业务上。相关适度的多元化可以由母公司来做,对于股份公司来说,要做多元化也应该是出版业态的多元化,即数字出版。2011到2014年,有的企业在出版业务收入和利润绝对值基本持平的情况下,出版业务在企业总收入和总利润中的占比却持续上升,说明其非出版业务反而拖累了整个企业的经济增长,必须引以为戒。

第二,用好募集资金,巩固竞争优势,并购行为要围绕内容资源展开。2011到2014年,上市出版企业市场份额的增加主要是通过并购重组,走外延式的发展道路。但也有上市企业,募集了大量资金却放在银行理财,或是投向与出版业务不相关的领域。内容是包括出版企业在内的文化企业最重要的资源之一,因此,在资本市场上,包括乐视网在内的不少上市企业都把资金重点投向了优质版权的购买上,在上市出版企业中,这一趋势还不明显。因此,建议加大对内容资源的购买力度。

第三,坚守社会责任,坚持把社会效益放在首位,实现两个效益的统一。这一点在以往的产业排名和评价体系中经常被弱化甚至忽略。但从党的十八大以来,对导向、社会效益、文化贡献的重视程度越来越高,资本市场对企业的社会责任也越来越受重视。因此,建议上市出版企业更加重视文化贡献,对其内部的评价体系做出适当调整,避免唯经济效益是从的考核取向。

(仝冠军,中国出版集团公司办公室政策研究处副处长,副编审)

注释:

① 《中国图书出版资源基础数据库》课题组《“九五”期间全国出版社竞争力评估报告》发布于《出版广角》2001年第10期、第11期。

② 数据来源:7家上市企业数据来自其年报,其出版业务收入均不包含印刷、发行、物资等项收入。出版业务利润数据来源与此相同。

③ 全国平均水平来自新闻出版广电总局每年公布的产业分析报告,下同。

④ 数据来源:《中国出版传媒商报》2012年至2015年公布的《中国图书世界馆藏影响力调查报告》。