人民币币值波动性对外贸企业交易风险影响研究

陈亚

【摘要】人民币币值波动性即人民币升值或贬值的状态,交易风险则指以外币为计价方式,因结算时的交易风险汇率与交易发生时的汇率不同而引起收益或亏损的风险。近年来中国经济发展迅速,人民币总体呈现升值趋势,利于中国企业的进口交易。因此,此次研究利用方差或标准差等计算货币波动性的工具,来分析人民币币值的波动性随时间的推移而发生的变化;通过数理统计、纵向比较等分析方法,对双重风险下企业国际贸易外汇风险度量进行研究。在经济全球化的背景之下,只有使人民币币值趋于稳定,进行有效的风险管理,才能减小人民币币值的波动性给企业带来的交易风险。

【关键词】人民币币值;波动性;外贸企业;交易风险

汇率作为开放经济下的最基本经济元素,是各国经济金融方面重要的组成部分,同时,汇率价格的调整对国内外的资产、投资、消费、储蓄和流动性发挥着显著作用。

20世纪以来,中国国际地位不断提升,国际影响力日趋增长,中国经济逐渐在世界舞台上崭露头角,而后人民币在重大经济事件中大放异彩,中国经济已然走进世界各国人民心里。因此,在这样的国际经济大环境下,人民币对外国货币的汇率波动对世界经济发展有着举足轻重的影响。就本国而言,人民币币值波动首先受到影响的必然是外贸企业。人民币币值波动对外贸企业交易风险和成本的影响,就人民币币值上升而言,外贸企业进口环境改善,本国降低进口成本,企业在外贸交易活动中可以将交易风险控制到最低,刺激外贸企业进口活力;此时外贸企业出口环境恶化,外国进口成本增加,更高的进口成本让外国企业在国际市场上有了更多的选择,本国外贸企业在外贸交易活动中处于被动地位,交易成本和风险大大增加,人民币升值一定程度上束缚了出口外贸企业的发展。相反,人民币币值下降,也会对外贸企业产生相反的影响。

近年来,世界经济几经挫折,国际经济形势严峻,世界各国都在积极寻求经济增长乃至腾飞之路。随着世界经济一体化的推进,中国经济正逐步与国际接轨,在亚洲经济危机和世界金融风暴的洗礼下,中国经济仍然保持着稳定高速的增长,因此越来越多的经济学者都将经济研究的重点投向亚洲,高度关注人民币币值波动状态,研究总结出人民币波动的相关理论,其中主要包括汇率波动性理论和外汇风险理论。如《我国外汇市场波动性的实证研究》运用GARCH类模型对我国外汇市场上外汇汇率收益率的波动性进行研究,综合分析人民币币值波动对外汇市场以及对跨境企业的交易风险衡量。

一、影响人民币币值波动的因素

自20世纪以来,国际汇率制度从布雷顿森林体系下的固定汇率制度到20世纪70年代后的浮动汇率制度,国际货币汇率受到国际政治经济形势影响,任何能够引起外汇供求关系变化的因素都能导致外汇汇率的波动。人民币在世界经济活动中充当着不可或缺的重要角色,因而,引起外汇供求关系变化的因素都能导致人民币币值的波动。

在当今世界经济环境下,引起人民币币值波动的因素主要包括以下几个方面。

(一)国际收支差额

一国汇率水平变化能够影响本国的国际收支差额,而国际收支差额又会影响到外汇供求关系和汇率变化。当本国出现较大的国际收支逆差时,意味着本国的外汇收入少于外汇支出,对外汇需求大于外汇供给,外汇汇率上涨,人民币对外币贬值;相反,当本国出现较大的国际收支顺差时,意味着本国的外汇收入大于外汇支出,对外汇需求弱于外汇供给,即外国对人民币的绣球增加,从而引起人民币对外币升值,外汇汇率下跌。

(二)利率水平

在世界经济一体化的大趋势下,各国经济逐渐走向开放,实行市场经济,利率水平是调节国家经济运行的重要工具。汇率水平的变化也与利率水平的变化密切相关,即一国提高利率水平,会引起资金流入,本币需求增大,本币升值,外币贬值。相反,当一国利率水平降低,会一起资金流出,对外币需求增加,促使外币升值,本币贬值。

(三)通货膨胀

通货膨胀和通货紧缩的根源在于纸币制度下纸币实际价值和名义价值的偏离。当一国流通中所需货币量超过经济市场对其的实际需求,物价水平全面上涨,引起货币贬值,购买力下降。此时,本国货币对内贬值,进而对外币贬值。且汇率作为两国货币的比价,若两国都发生通货膨胀,则此时较高通货膨胀的国家对较低通货膨胀的国家货币升值,低通货膨胀的国家相对于较高通货膨胀的国家货币升值。

(四)财政货币政策

一国的财政货币政策同样是影响其汇率变化的重要因素。通常来说,短期内扩张性的财政、货币政策会使国家产生财政赤字和通货膨胀,造成本币对外币贬值;紧缩性的财政、货币政策会减少财政支出,稳定通货,造成本币对外币升值。

二、人民币币值的波动性

通过前文对人民币币值波动性影响因素的分析,可以得知人民币币值的上下波动受一国的国际收支差额、利率水平、通货膨胀和财政货币政策等因素影响,我们将这些影响因素记为一个变量e,利用已知的汇率数据对一定时期内的汇率进行标准差分析,在此基础上,基于汇率标准差和变量e预测未来汇率。(为方便对人民币币值波动分析,下文就人民币对美元汇率进行分析,因此人民币币值波动问题即转化为汇率波动问题。)

从中国人民银行下载2015年10月1日至2016年1月3日人民币对美元汇率变动历史数据。

建立标准差模型

选择2015年10月1日至2016年1月3日人民币对美元汇率变动历史数据作为数据源,利用标准差模型对数据进行标准差分析。通过计算可求得标准差s值为0.055068。

(一)未来汇率预测

通过已知的历史汇率数据,基于汇率变动标准差和汇率变动影响因素e来预测人民币汇率变化,可以假设模型nsye=+, 其中n为当前汇率,y为前一天汇率,s为汇率变动标准差,e为汇率影响因素。选择2015年10月1日至2016年1月3日人民币对美元汇率变动历史数据作为数据源,共计81组数据。其中n选取第2组到第81组作为数据,y选取第1组至第80组作为数据,根据模型nsye=+求得影响因素e的取值表。

(二)影响因素e对人民币币值影响性的一元线性回归分析

选择2015年10月1日至2016年1月3日人民币对美元汇率变动历史数据和影响因素e的取值表作为数据源,基于影响因素e对人民币币值影响性进行一元线性回归分析,并假设此模型能够准确描述影响因素E和利率水平之间的线性关系,假设记为0H。

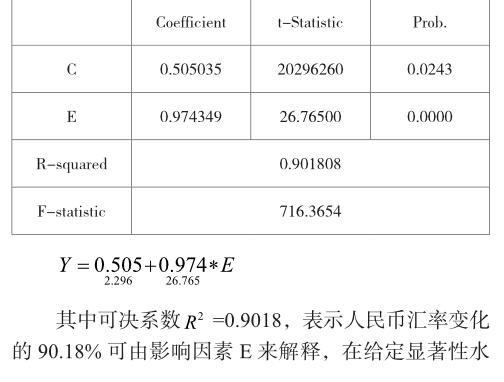

利用EVIEWS软件对人民币汇率数据n和影响因素e进行一元线性回归分析,得出主要数据结果:

从斜率项t检验值来看,大于5%的显著性水平下自由度为n-2=78的临界值0.025(78)1.991t=,且斜率值满足0<0.974<1,符合汇率波动的t检验,表明影响汇率变动因素每变动一个单位,人民币币值变动值为0.974。

三、人民币币值的波动性对企业的影响

(一)人民币币值波动与企业总进出口额的相关性

通过对一些进出口商品的统计数据进行分析(进出口商品数据来源于中华人民共和国商务部2015年10月至2016年1月人民币对美元汇率数据),总体上工业制成品与人民币汇率波动之间相关性较弱,而初级产品的进出口额与人民币汇率波动呈现较强的相关性特征,具体表现如下(以中国对美国出口为例)。

(1)中国对美国出口高新产品(工业制成品)美元出口额达到每月140亿美元以上,出口机电产品(工业制成品)每月达到320亿美元以上,且基本保持稳定,受人民币汇率波动影响较小,没有呈现明显的相关性。

(2)中国对美国出口农产品、服装类产品以及禽肉类产品等初级产品,受人民币对美元汇率影响明显,呈现较强的负相关性。这说明人民币对美元升值,相应的初级产品出口量会降低;若人民币对美元贬值,相应的初级产品出口量会增加。

(二)人民币汇率波动对我国出口企业的影响

人民币汇率波动对我国出口企业发展既有积极影响,又有消极影响。一方面,刺激了中国外贸企业发展,带动我国外贸经济活力,在外贸活动中不断优化升级我国外贸企业结构;另一方面,突如其来的外部经济冲击和贸易竞争,会淘汰一大批结构不完善的中小外贸型企业,不利于我国外贸企业层次化发展,降低我国外贸企业整体实力。

人民币汇率波动有利于出口企业发展,短期内人民币汇率在合理范围内波动,可以改善企业贸易条件,降低交易成本。对于加工出口型企业来说,人民币升值,相同数量的人民币能够更多地从国外买进原材料,降低企业加工成本提高企业利润。在降低交易成本的基础上,拥有更大的利润空间,加强企业技术研发,以及对人才资源的投入,提高产品附加值,进一步改善企业结构,更好地在开放型市场生存发展。

人民币汇率波动一定程度上打击出口外贸企业的积极性。近年来人民币汇率波动总体上呈现上升趋势,人民币升值,意味着外国需要花费更多的货币购买一定数量的人民币,外国企业进口我国产品成本增加,降低了本国出口企业商品的价格优势。且我国出口的初级产品在出口贸易中占较大份额,价格优势是我国出口企业出口的主打优势,因此人民币升值,对我国出口外贸企业的打击巨大,企业出口结构亟待优化升级。

四、企业对交易性风险的应对

交易风险是未了结的债权债务在汇率变动后,进行外汇交割清算时出现的风险。这些债权债务在汇率变动前已发生,但在汇率变动后才清算。外汇风险一般包括两个因素:货币和时间。如果没有两种不同货币间的兑换或折算,也就不存在汇率波动所引起的外汇风险。同时,汇率和利率的变化总是与时间期限相对应,没有时间因素也就无外汇风险可言。不同的外贸企业对于人民币币值波动产生的交易性风险有不同的应对措施,主要从以下几个方面规避风险。

(一)调整销售价格

如果预计货币短期贬值,货币贬值国企业可以通过调整产品销售价格的方式来降低外汇风险。进出口交易双方可在合同中订立“价格调整条款”,通过调整基本价格来反映汇率变动。

(二)调整计价货币

外汇风险的大小与外币币种有着密切的联系,交易中收付货币币种的不同,所承受的外汇风险就会不同。如果预计货币将长期贬值,企业不应该通过调整销售价格来规避风险,而是彻底改变计价货币本身。在外汇收支中,争取用硬币收汇、用软币付汇。不过为了考虑交易双方的利益,可以选择进出口货款一半用硬币、一半用软币计价。

(三)提前或推迟收付款

时间对外汇风险有直接影响,一般来说,时间越长,汇率波动的可能性就越大,交易风险也就越大;反之,时间越短,汇率波动的可能性就越小,交易风险也越小。因此,进出口企业要灵活掌握收付时间。

进出口企业在办理进出口业务时要预测收付货币汇率的变动趋势,若支付货币有贬值趋势,出口时应提前收回货款,进口时应延迟付款;若支付货币有升值趋势,出口时应推迟付款,进口时应提前付款。

(四)制定货币保值方案

为防范汇率的不利的变动风险,进出口商在磋商谈判的过程中,应就合同中订立适当的货币保值条款达成一致。在合同中规定一种保值货币与本国货币之间的比价,如支付时汇价变动超过一定幅度,则按原定汇率调整,以达到保值的目的。常用的货币保值条款有:黄金保值条款、硬货币保值、一篮子货币保值。

总之,在经济全球化的背景之下,汇率的波动是影响外贸企业价值的重要因素,人民币币值的波动性对外贸企业的影响不容小觑,只有使人民币币值趋于稳定,同时进行有效的外汇风险管理,才能减小人民币币值的波动性给企业带来的交易风险。

参考文献

[1] 李子奈,潘文卿.计量经济学[M].北京:高等教育出版社,2010.

[2]贾平.统计学基础[M].北京:中国人民大学出版社,2014.

[3]陈雨露.国际金融[M].北京:中国人民大学出版社,2011.

[4]金融机构人民币存款基准利率[R].中国人民银行,2015.

[5] 进出口商品的统计数据[R].中华人民共和国商务部,2016.