投资者情绪视角下定向增发股东财富效应研究

俞 军,王书珍,曹中红(合肥学院管理系,安徽合肥 230601)

投资者情绪视角下定向增发股东财富效应研究

俞 军,王书珍,曹中红

(合肥学院管理系,安徽合肥230601)

摘 要:基于投资者情绪视角,以定向增发新股的A股上市公司为研究对象,采用事件时间法实证检验投资者情绪对定向增发新股宣告后的股东财富效应的影响。研究结果表明:由于投资者情绪的渲染作用,上市公司定向增发新股宣告后普遍能产生正的短期股东财富效应和负的长期股东财富效应。短期内,在低投资者情绪情况下的定向增发新股宣告后股东财富效应低于高投资者情绪情况下的股东财富效应;而长期内,低投资者情绪情况下的定向增发新股宣告后的股东财富效应高于高投资者情绪情况下的股东财富效应。研究结论有助于识别投资者心理和行为特性,合理研判其对定向增发市场产生的影响,从而有助于中小投资者合理决策和保护其长短期股东财富。

关键词:投资者情绪;定向增发;股东财富效应;市场反应

修回日期:2016 -03 -02

0 引 言

当前,国内外学者基于监督成本补偿、管理者堑壕、期限流动性补偿、控制权补偿、利益输送与财富转移、机会窗口等假说解释了上市公司定向增发新股过程中的利益输送行为和长短期市场态势[1 -6]。但这些文献主要是基于理性投资者与管理者假设和贝叶斯学习法则的分析框架来解释定向增发新股行为,此时定向增发行为的各方参与主体以追求自身效用的最大化为目标。然而,受我国经济转型之际的经济环境复杂性、信息披露的不完全性以及投资者认识能力的有限性等因素的影响,上市公司定向增发新股时各参与主体无法做出精确地判断与决策,导致传统经济与金融理论对定向增发新股行为的解释乏力而苍白。

在行为金融视角下,证券的市场价格并不单纯是由公司的经营业绩和内在价值所决定,在很大程度上还受到市场参与主体的情感、心理与行为认知等因素的影响。根据行为金融学的心理偏差理论,投资决策是投资者的一种心理上的风险与收益计量,不完全理性投资者对证券市场信息错误的认知和感受,可能会通过其决策行为表现出来,反馈于市场价格中,形成互动关系。对于尚处于摸索阶段的我国定向增发市场而言,各类投资者必然也可能受到包括自身情绪和异质预期在内的各种心理认知的冲击,影响到其投资决策行为,进而影响到定向增发市场上的股东财富。因此,本文以沪深两市通过定向增发新股实现股权再融资的A股上市公司为研究对象,针对我国市场环境和制度背景梳理投资者情绪对上市公司定向增发股东财富效应的影响,从而丰富定向增发新股理论的研究视野。本文的研究结论有助于识别我国证券市场上投资者的心理和行为特性,合理研判其可能对定向增发新股市场产生的影响,从而有助于中小投资者合理决策和保护其长短期的股东财富。

1 理论分析与研究假设

行为金融理论认为,人们在现实投资活动中总是或多或少地表现出有限理性的特征,因为投资者存在很多认知偏差,这些偏差不可避免地影响投资者的投资决策行为。信念和偏好异质的投资者常常是非理性的,他们的投资决策行为受到了情感、随大流以及信息局限等非市场因素的影响。Shiller[7]认为投资者的非理性行为引起了市场的错误定价现象,导致股票长期或者短期内偏离其内在价值。Chang等[8]对澳大利亚的股权再融资现象进行研究后发现,投资者情绪会对上市公司股权再融资渠道产生重要的影响。Ashiya和Doi[9]通过羊群效应理论来解释投资者在发生投资行为时往往受到周围群体行为的影响。王永宏和赵学军[10]认为,在我国证券市场上个人投资者和机构投资者往往都是非完全理性的,甚至可能成为证券市场噪声交易者的风险源,机构投资者的情绪渲染会引致个体投资者的情绪异常波动,两者交互作用进一步加强了噪声在市场上的传播,使得整个证券市场更易受到投资者情绪的影响。Daniel等[11]研究发现,当投资者情绪高涨时,短期内他们会对相关信息反应过度,但是长期是一个价格纠偏的过程,从而使股价在短期内获得动量效应,长期内却表现出反转效应。游家兴[12]研究认为在不同的投资者情绪状态下,我国股票市场尽管都表现出非理性反应,但程度不一,表现形式也存在很大差异。在投资者情绪高涨阶段,股票市场更容易反应过度;在投资者情绪低落阶段,股票市场短期内表现为反应过度,而在中长期则表现为反应不足。

在我国证券市场上,定向增发新股行为往往伴随着资产重组整体上市,集团注入优质资产、优化资源配置,引进国内外战略投资者等实质性的利好消息,向市场释放出正面的信号。在定向增发新股二级市场上,投资者往往出现表征性启发式偏差,对增发题材股过度反应,从而导致公司股价的高估,股东相应的投资收益也会增加。但是,随着市场情绪逐渐趋于冷静,定向增发投资者会逐步消化公司经营成果和财务状况的真实信息,重新调整先前非理性预期,导致增发股票价格逐步回落,使股东相应的远期定向增发新股的投资收益逐渐下降。基于上述分析,提出第一个研究假说:

H1:由于投资者情绪的渲染作用,短期内投资者情绪与定向增发新股宣告后的累积超额收益正相关,投资者可以获得正的股东财富效应;而在长期内投资者情绪与定向增发新股宣告后的累积超额收益负相关,投资者可能获得负的股东财富效应。

陆静和周媛[13]认为投资者情绪是反映投资者投机意愿或者预期市场人气的指标,存在乐观、悲观和高、低之分。在投资者情绪上升阶段,无论是机构投资者还是个人投资者,其行为或认知偏差会进一步加剧,使投资者的非理性表现得更加强烈,他们对于定向增发新股事件会表现出乐观甚至狂热的心态,对定向增发新股的负面效应形成部分抵消甚至视而不见;在投资者情绪下降阶段,投资者更容易对定向增发新股事件表现出悲观的心态,其在市场上的非理性表现有所弱化。因此,在不同的情绪状态下,各类投资者会对上市公司定向增发新股公告产生不同的反应,即在投资者情绪高涨的情况下,投资者会高估公司的股票价格,推动股价持续上涨,股东获得较高的超额收益;在情绪低落的情况下,投资者过度自信程度有所下降,会低估公司的股票价格,股东可以获得较低甚至负的超额收益。随着时间的推移,投资者会逐渐吸收新的信息,并对前期定向增发新股的公告信息反应进行纠偏,导致前期过度反应的股票价格会有一个显著的长期的反向修正过程,且前期过度反应程度越高,其调整的过程也就越漫长、越深刻。基于上述分析,提出第二个研究假说:

H2:短期内,低投资者情绪情况下的定向增发股东财富效应低于高投资者情绪情况下的股东财富效应;长期内,低投资者情绪情况下的定向增发股东财富效应高于高投资者情绪情况下的股东财富效应。

2 研究设计

2.1样本选取与数据来源

2006年5月中国证监会颁布实施的《上市公司证券发行管理办法》首次将定向增发新股纳入到法规约束范畴,而且2013年1月之后整个IPO市场的近乎停滞影响到后续指标构建,因此,本文选取2006年5月至2012年12月在沪深两市实行定向增发新股融资的A股上市公司作为研究样本,共计826个原始观测值。剔除银行和保险等资本市场服务类样本29个观测值、事件窗口期内发生其他重大事件(公开增发和配股)样本20个观测值、定向增发两次或两次以上样本284个观测值、财务数据缺失和异常样本26个观测值、停牌时间超过一个月样本15个观测值,最终共得到符合条件的定向增发样本共计452个观测值。为了控制极端值的影响,我们采用Winsorization的方法对所有变量的极端值进行处理。定向增发数据通过万德数据库(Wind)手工整理所得,其他财务数据来源于瑞斯数据库(RESST)和国泰安数据库(CSMAR)。新增开户数(NIA)来自中国证券结算登记公司统计月报。

2.2投资者情绪复合指数构建

2.2.1构建原则

准确客观地度量定向增发市场上投资者情绪是一个难题。目前,投资者情绪的测量指标主要有两类,一类是情绪直接测量指标,称为主观指标;另一类是情绪间接测量指标,又称为客观指标。前者一般是利用投资者对未来市场多空看法的调查统计而构建的指标,可以表明投资者对整个市场所持看法是悲观、乐观、看涨或者看跌的。后者主要是指通过市场上的历史交易数据来推算投资者情绪的高低。Brown和Cliff[14]将投资者情绪具体分为看涨情绪指标和看跌情绪指标。Baker和Stein[15]认为市场平均换手率、成交量和流动性是衡量投资者情绪的有效指标。Baker和Wurgler[16]采用封闭式基金折价率、市场换手率、新股发行额、新股首日平均报酬率等构造投资者情绪综合指标。国内学者伍燕然等[17]、许骞等[18]采用“好淡指数”、“央视看盘指数”、封闭式基金折价、消费者信心指数等作为投资者情绪的衡量指标。单一的投资者情绪指标只能反映某种投资者某种心理变化的某个方面,往往导致度量结果不够科学。为了更加准确、全面地度量投资者情绪,结合国内证券市场的现状和数据的可获得性,本文借鉴易志高和茅宁[19]的研究方法,利用IPO首日成交量(TURN)、IPO首日市场换手率(FDTR)、IPO首日市场回报率(ROR)、消费者信心指数(CCI)、新增开户数(NIA)等五个指标进行主成分分析,从而构造投资者情绪复合指数。

2.2.2投资者情绪复合指数

在对投资者情绪指数进行主成分分析之前,先用EVIEWS统计软件对其做平稳性检验,结果显示TURN、FDTR、ROR、CCI、NIA等五个投资者情绪变量的单位根值分别为0.002、0.020、0.000、0.079、0.080,均在显著性水平之下,指标较平稳,适合做主成分分析。根据Kaiser准则,各变量的平均共同度最好在0.70以上,如果样本数大于250个,平均共同度在0.60以上即符合要求。文中最终452个样本的平均共同度在0.8以上,说明上述五个变量具有较好的解释能力。表1为各变量之间的Pearson相关系数。从总体来看,TURN、FDTR、ROR、CCI、NIA等变量之间是相互关联的,且都通过显著性检验,所以选择这五个变量构造投资者情绪复合指数具有其合理性。

表1 情绪替代变量之间的相关关系

为消除量纲的影响,对TURN、FDTR、ROR、CCI、NIA等变量进行标准化处理,然后进行主成分分析,选取特征值大于1且方差贡献率>85%的主成分,标为F1、F2,并以方差贡献率作为权数,将其与所对应主成分的得分进行相乘再汇总后得到投资者情绪复合指数(CISI)。经过上述程序,可以得到主成分公式:

进一步可以得到投资者情绪复合函数表达式为:

投资者情绪复合指数(CISI)可定义不同的投资者情绪状态。当CISI大于0,代表投资者情绪高涨;反之,CISI小于0,代表投资者情绪低落。在总体样本中,有291个样本投资者情绪较低,有161个样本投资者情绪较高。

2.2.3模型构建和变量定义

为研究投资者情绪与上市公司定向增发新股公告后的股东财富效应之间的内在联系,提出以下模型:

其中α0为截距项,βi为解释变量系数,θ为残差,采用市场收益率调整法计算累计超额收益率(CAR)和超额收益率(AR)。累计超额收益率,用于测量上市公司定向增发新股公告后的股东财富效应。超额收益率ARi,t=Ri,t- Ri,m测量事件期内定向增发新股样本相对于市场的超额收益。Ri,t代表股票i在t日的实际收益率,即,代表股票i在t日复权后的收盘价,Pi,m代表股票i在t日的总市值加权平均市场收益率。事件时间窗口期以董事会公告定向增发新股日为基准。资产负债率(Level)为增发新股前一年末上市公司总负债/总资产,Level越低,企业偿债能力越强,风险越小。总资产收益率(ROA)为增发新股前一年上市公司利润总额/平均资产总额,ROA越大,每单位资产创造的利润总额就越多。增发规模(Proceeds)是定向增发新股募集资金总额的对数。第一大股东持股比例(SH1)是定向增发前一年末公司第一大股东的持股比例。发行对象(Identity)是虚拟变量,若控股股东及其关联方参与认购,Identity=1,否则为0。发行年份(Year)为哑变量。

3 结果分析

3.1描述性统计结果分析

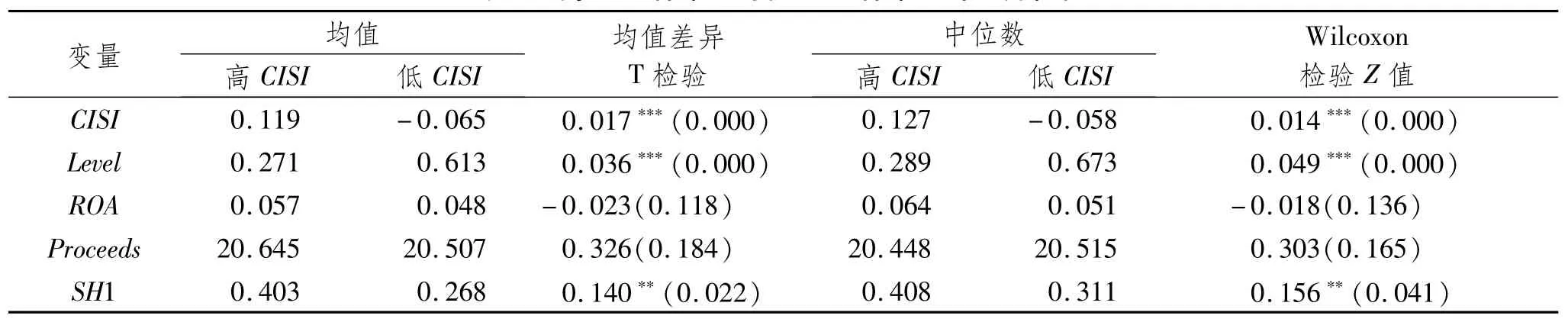

表2列出了全样本、高CISI和低CISI样本情况下各变量的描述性统计。由表2可以看出,高CISI样本公司的投资者情绪复合指数(CISI)、总资产收益率(ROA)、增发规模(Proceeds)、第一大股东持股比例(SH1)、发行对象(Identity)的变量均值大于对应的低CISI样本公司变量均值。而高CISI样本公司的资产负债率(Lev-el)小于对应的低CISI样本公司变量均值。表3的样本组差异检验发现,高CISI样本组和低CISI样本组之间的投资者情绪复合指数存在差异,且在1%水平下显著。《上市公司非公开发行股票实施细则》规定“控股股东、实际控制人及其控制的企业认购的股份,三十六个月内不得转让”。由于控股股东及其关联方认购的股份锁定期在三年以上,股份流动性受限,投资的风险增大,促使控股股东在制定公司的战略计划和经营方针时更加注重长远的内在价值管理和可持续发展[20]。因此,当控股股东及其关联方(Identity=1)参与定向增发认购且认购比例较高时,其向证券市场传递了该增发公司的股价可能被低估或者公司未来有很好的盈利预期、业绩会增长的正面信号,会引起投资者普遍的乐观情绪从而导致投资者情绪复合指数(CISI)值较高。反之亦然。高的总资产收益率和低的资产负债率两者同样也会向证券市场传递出积极的信号,易引起投资者的乐观情绪。

表2 主要变量的描述性统计

表3 高CISI样本组与低CISI样本组的差异检验

3.2单因素分析

表4是不同窗口期的累计超额收益率(CAR)的统计结果,可以发现:

(1)无论投资者情绪高低与否,随着时间的推移,累计超额收益率均值在短期内为正值,中期和长期内为负值,呈现逐渐下降的趋势。从全样本来看,在时间窗口期[- 3,0]、[0,3]内CAR均值分别为0.071和0.035,说明在董事会定向增发宣告后的短期内,股东可以获得7.1%和3.5%的累计超额收益率,即股东在定向增发新股宣告后短期内获得了正的财富效应。在时间窗口期[0,180]、[0,360]和[0,540]、[0,720]、[0,900]内CAR均值分别为-0.026、-0.046和-0.058、-0.095、-0.118,说明在董事会定向增发宣告后的中期和长期内股东可以获得-2.6%、-4.6%和-5.8%、-9.5%、-11.8%的累计超额收益率,即股东在定向增发新股宣告后的中期和长期内获得了负的财富效应。对于高CISI样本和低CISI样本组结论同样成立,初步支持了假设H1。

(2)从投资者情绪高低组对比来看,在短期[-3,0]、[0,3]内,投资者情绪较高的样本公司累计超额收益率均值为0.114和0.087,大于对应的投资者情绪较低的样本公司CAR均值0.029和0.006。在中期[0,180]、[0,360]和长期[0,540]、[0,720]、[0,900]内,投资者情绪较低的样本公司累计超额收益率均值为-0.024、-0.043和-0.054、-0.089、-0.107,虽然呈现逐渐下降的态势,但是其数值都大于对应的投资者情绪较高的样本公司CAR均值-0.027、-0.052和-0.069、-0.098、-0.129。这说明在中长期内投资者会对定向增发宣告之初的过度反应进行不断纠偏,从而前期股票价格的过度反应程度越高,后期调整的过程就越深刻。因此,在中长期内低投资者情绪情况下的定向增发股东财富效应会高于高投资者情绪情况下的股东财富效应。这也初步支持了假设H2。

表4 不同窗口期的累计超额收益率统计

3.3多元回归分析

表5是在[-3,0]、[0,540]、[0,900]三个不同时间窗口期内,定向增发新股宣告后的累计超额收益率(CAR)与投资者情绪复合指数(CISI)、公司特征变量之间的回归检验结果。可以发现,三个回归方程R2分别为0.312、0.205、0.273,对应的回归方程F值在5%和1%水平下显著,说明三个回归方程的拟合度较好。

表5 投资者情绪和累计超额收益率的回归分析

详情如下:

(1)从全样本来看,在回归方程1中,CAR与CISI之间的回归系数为0.057,且在1%水平下显著正相关,说明在短期内投资者情绪上升1%,上市公司定向增发累计超额收益率就增长5.7%,股东就可以获得更多的超额收益。在回归方程2和3中,CAR与CISI之间的回归系数为-0.033和-0.038,且在5%水平下显著负相关,意味着在中期和长期内投资者情绪每上升1%,上市公司定向增发新股宣告后累计超额收益率就会下降3.3%和3.8%,股东或许只可以得到负的累计超额收益。这进一步验证了假设H1。

(2)从高低不同的CISI两样本组来看,在回归方程1中,高CISI样本组里CAR与CISI之间的回归系数为0.068,大于对应的低CISI样本组的0.023,且在1%和5%水平下显著,说明在短期内,投资者情绪越高会引起定向增发二级市场股票价格更大的反应,相对于低CISI样本组,高CISI样本组的股东会获得超过4.5%的更高超额投资收益。在回归方程2和3中,高CISI样本组里CAR与CISI之间的回归系数为- 0.042和-0.059,显著小于对应的低CISI样本组的-0.014和-0.019,说明投资者情绪前期越过度自信,在中期和长期内累计超额收益率就越下滑,反向调整的就越深刻,股东的财富效应表现得就越差,进一步验证了假设H2。

(3)从表5还可以发现,定向增发新股宣告后的累计超额收益率与发行对象(Identity)之间存在显著的正相关。根据信息不对称理论,相对于中小投资者,控股股东及其关联方属于公司的内部人,是公司信息的天然拥有者,对公司未来现金流和真实价值有着更明智的看法。当控股股东及其关联方参与定向增发认购且持股比例较高时,说明控股股东及其关联方已经发现增发公司的内在价值被低估、预期到公司未来有很好的盈利和成长性,该信息被市场吸收后,定向增发二级市场的股价走势也较为理想。这为定向增发公司的股东获取正的财富效应提供了条件。

4 研究结论及建议

本文以2006年6月至2012年12月期间定向增发新股的452家A股上市公司作为研究对象,在构建投资者情绪复合指数作为情绪代理变量的基础上,采用事件时间法实证检验了投资者情绪的高低不同对不同研究窗口期定向增发新股宣告后的股东财富效应产生的重要影响。我们发现:由于投资者情绪的渲染作用,上市公司定向增发新股宣告后能产生正的短期股东财富效应和负的中长期股东财富效应。短期内,低投资者情绪情况下定向增发新股宣告后的股东财富效应低于高投资者情绪情况下的股东财富效应;长期内,低投资者情绪情况下定向增发新股宣告后的股东财富效应高于高投资者情绪情况下的股东财富效应。

投资者心理特征对上市公司定向增发新股市场的影响尚属公司财务理论中新兴的研究领域。作为新兴证券市场,中国证券市场具有不成熟与不稳定性,其表征之一就是股票价格易受到投资者情绪的影响,股东财富波动剧烈。根据研究结论,中小投资者可以采取短期内持有策略,以获得超额收益。中小投资者应避免在市场情绪高涨时的长期持有策略,以防止股东财富的持续损失。这一策略对整体上市类的定向增发新股更为适用。通过识别投资者心理和行为特性,合理研判其可能对公司定向增发投资决策导致的经济后果,不仅对长短期股东财富保护非常必要,也对完善相关市场监管策略和保障资本市场健康发展具有重要的意义。

参考文献:

[1]SMITH R L,HERTZEL M G.Market Discounts and Share - holders Gains for Placing Equity Privately[J].Journal of Finance,1993,48(2):459 -485.

[2]BARCLAY M J,HOLDERNESS C G,SHEEHAN D P.Private Placements and Managerial Entrenchment[J],Journal of Corporate Finance,2007,13(4):61 -484.

[3]WRUCK K H,YILIN W L.Relationships,Corporate Governance,and Performance:Evidence from Private Placements of Common Stock[J].Journal of Corporate Finance,2009,15(2):30 -47.

[4]章卫东.定向增发新股、整体上市与股票价格短期市场表现的实证研究[J].会计研究,2007(12):63 -69.

[5]张鸣,郭思永.大股东控制下的定向增发和财富转移——来自中国上市公司的经验证据[J].会计研究.2009(5):78 -86.

[6]王晓亮,俞静.定向增发、盈余管理与股票流动性[J].财经问题研究,2016(1):64 -71.

[7]SHILLER R J.Measuring Bubble Expectations and Investor Confidence[J].The Journal of Psychology and Financial Markets,2000,1(1):49 -60.

[8]CHANG X,TAM LEWIS H.K,TAN T J,et al.The Real Impact of Stock Market Mispricing——Evidence from Australia[J].Pa-cific - Basin Finance Journal,2007,15(4):388 -408.

[9]ASHIY M,DOI T.Herd Behavior of Japanese Economists[J].Journal of Economic Behavior and Organization,2001,46(3):343 -346.

[10]王永宏,赵学军.中国股市“惯性策略”和“反转交易策略”的实证分析[J].经济研究,2001(6):56 -61.

[11]DANIEL K,HIRSHLEIFER D,SUBRAHMANYAM A.Investor psychology and security under and overreaction[J].Journal of Fi-nance,1998,53(6):1839 -1886.

[12]游家兴.投资者情绪、异质性与市场非理性反应[J].经济管理,2010(4):138 -147.

[13]陆静,周媛.投资者情绪对股价的影响——基于AH股交叉上市股票的实证分析[J].中国管理科学,2015(11):21 -28.

[14]BROWN G W,CLIFF M T.Invest Sentiment and the Near - term Stock Market[J].Journal of Empirical Finance,2004,11 (1):1 -27.

[15]BAKER M,STEIN J C.Market Liquidity as a Sentiment Indicator[J].Journal of Financial Markets,2004,7(3):271 -299.

[16]BAKER M,WURGLER J.Invest Sentiment and Cross - section of Stock Returns[J].The Journal of Finance,2006,61(4):1645 -1680.

[17]伍燕然,韩立岩.不完全理性、投资者情绪与封闭式基金折价之谜[J].经济研究,2007(3):117 -129.

[18]许骞,花贵如.投资者情绪、现金持有与上市公司投资[J].中国会计评论,2015(6):229 -242.

(责任编辑冯 林)

Private Placement Shareholder Wealth Effect from Perspective of Investor Sentiment

YU Jun,WANG Shuzhen,CAO Zhonghong

(School of Management,Hefei University,Hefei 230601,China)

Abstract:From the perspective of investor sentiment and with private placement A - shares listied companies as study object,this paper empirically tests the influence of investor sentiment on post - announcement shareholder wealth effect via event time method.The results show that due to the effect of investor sentiment rendering,private placement of new shares announcement can bring about short - term positive shareholder wealth effect and long -term negative shareholder wealth effect.In the short term,the post - announcement shareholder wealth effect from low investor sentiment is lower than that from high investor sentiment while the situation is just opposite in the long -term.The research findings are helpful to identifying investor psychology and behavior characteristics,evaluating their impact on private placement markets,and also helpful for small and medium investors to make rational deci-sions and protect their short/long - term shareholder wealth.

Keywords:investor sentiment;private placement;shareholder wealth effect;market response

中图分类号:F830.91

文献标识码:A

文章编号:2095 -929X(2016)03 -0011 -08

基金项目:安徽省软科学项目“安徽省地方政府融资平台债务风险的测量、预警与防范研究”(1502052054);安徽省哲学社科规划项目“安徽省地方政府融资平台风险的实证评估及其治理路径”(AHSKQ2014057);合肥学院人文社科重点项目“基于行为金融视角下上市公司定向增发研究”(14KY08ZD);安徽省高校优秀青年人才支持计划重点项目(gxyqZD2016266)。

作者简介:俞军,男,安徽巢湖人,博士,合肥学院副教授,研究方向:公司财务与资本市场,E-mail:yj991003@hfuu.edu.cn;王书珍,女,安徽灵璧人,硕士,合肥学院讲师,研究方向:公司财务与审计;曹中红,女,安徽安庆人,硕士,合肥学院副教授,研究方向:公司财务与内部控制。