我国间接税对城乡居民收入分配的效应分析

王德祥,赵 婷

(武汉大学 经济与管理学院,湖北 武汉 430072)

我国间接税对城乡居民收入分配的效应分析

王德祥,赵婷

(武汉大学 经济与管理学院,湖北 武汉430072)

[摘要]根据间接税的再分配原理建立模型,运用广义熵指数(MLD)和2002—2012年的数据测算了我国三种主要间接税(增值税、消费税、营业税)对城乡居民收入分配的作用或效应。研究发现,我国现行间接税制对城乡居民收入分配不具有正向调节功能,反而具有逆向调节作用:与税前收入差距相比,税后城乡居民的收入差距增大;城乡内部收入差距的扩大要大于城乡之间收入差距的扩大。从三种主要税收各自的作用来看,增值税的逆向调节作用显得更突出一些,其次是消费税,最后是营业税;我国间接税制之所以呈现逆向的分配调节效应,主要是因为三种主要间接税的税率设计不科学、基本生活品(服务)和非基本生活品(服务)的适用税率没有拉开档距。

[关键词]间接税;城乡收入差距;税收制度;税制结构改革;税制模式;流转税;税收改革;收入分配效应;收入再分配;税制改革

一、 引言

改革开放以来,我国税收制度进行了两次大的调整。一是20世纪80年代初到90年代初,为适应多种经济形式和多种经营主体发展的新形势,我国税收制度不断恢复、增加和补充,税收由最初的9种扩大到36种。1994年,为适应社会主义经济体制的建立和发展,我国税制又进行了一次全面调整和改革,经过简并、整合,税种减少为23种;此后又进行了一些税种增、减的调整。不过,我国税制结构一直未曾改变,流转税或间接税在全部税收中长期占主体地位,而且1994年税制改革的一个重要内容就是建立以增值税为主、消费税和营业税为辅的新的流转税主体模式。

事实上,目前许多发展中国家都采取以间接税为主体的税制模式,这是因为发展中国家的居民收入水平一般比较低。当然,实行间接税主体模式所面临的一个普遍问题是:税收的再分配作用可能会比较弱。所以,许多发展中国家也力图通过间接税来进行适度的再分配调节。而如何使间接税发挥一定的分配调节功能?这似乎又是一个尚未很好解决的问题。从目前我国经济进入新常态的情况看,加强税收的分配调节作用、缩小社会收入差距和支持经济结构调整显得十分必要和重要。而加强税收的公平分配作用,最好的办法当然是调整税制结构模式、建立以直接税为主体的税制体系;不过,考虑到我国间接税占主体地位、直接税比重低的情况,期望在短期内完成这一结构转变是不现实的。因此,分析完善间接税制、使间接税具有一定的再分配功能可能更为实际,也更具有现实指导意义。目前应当客观、系统地研究我国间接税的收入调节作用和对社会消费、产业发展的影响,在这个基础上明确间接税改革、完善的方向和方法,以配合和促进我国税制结构的改革、转变和完善。

二、 文献综述及理论分析

税收除了筹集财政收入之外,还具有公平分配和经济调节等作用,因此税收归宿或者税收负担的研究一直是核心话题之一。评价税收收入在社会中不同人群中的分布情况就是评价税制公平,即如何通过税收来调节收入分配。而税收调节不同人群间的收入差距,以达到实现收入分配的公平,可以从以下两方面发挥作用:一是从收入的来源方面减少个人的可支配收入;二是从个人可支配收入的使用方面减少货币的实际购买力。间接税主要是通过后者来调节个人可支配的实际收入。以间接税的主要构成——增值税、消费税和营业税等流转税为例:一方面,由于流转税的税收负担可以通过商品价格转嫁给消费者,因此,流转税降低了个人的购买能力和收入水平;另一方面,流转税也可以用来调整个人消费选择,如政府通过对基本生活品不征税或少征税,对非基本生活品或奢侈品征税或征重税,引导消费者的消费选择,从而可以在一定程度上缩小贫富差距。由此可见,间接税对社会公平的影响分别是从个人收入水平再分配和消费结构两个方面实现的,因此我们在重视直接税的公平收入分配功能的同时,也不能忽视间接税对实现社会公平的影响[1]。

从现有理论研究来看,间接税的收入分配调节作用很小甚至可以说是微不足道的,因为间接税具有转嫁特性,其税负归宿难以确定。Atkinson和Stiglitz在研究最优税制后曾指出:如果存在合理的所得税,有差别的商品税纯属画蛇添足[2]。也就是说,单从减少超额负担或税收扭曲、或者进行分配调节来看,实行差别税率的商品税或间接税是有作用的;而当间接税与所得税共存时,间接税的公平和效率作用就显得太小。这虽然不是根本否定商品税的作用,但提出了如何改进和完善商品税制、使商品税的社会福利损失更小和分配调节作用更强的问题,这对许多以间接税为主的发展中国家来说显然十分重要。其他学者,如Sah的理论分析也表明,商品税或间接税不可能有比较明显的再分配作用[3]。

从国外学术界的研究来看,实证分析结论与理论结论并不一致。例如,Kakwani对澳大利亚、加拿大、美国和英国税制的实证研究表明,所得税具有较强的累进性和收入调节功能,间接税的累退性较强、对收入分配有逆调节作用[4]。Freebairn的研究发现,澳大利亚的中低收入阶层承担的间接税负担明显高于高收入阶层所承担的间接税税负[5]。Kaplanoglou和Newbery运用基尼系数、阿尔特金森指数和泰尔指数这三种不平等指标评估了希腊税制改革后的分配效应,发现以增值税为主的间接税加大了社会总体的收入不平等状况[6]。与此相反,Rele的研究发现,荷兰间接税具有再分配的特性,在一定程度上对国民收入的重新分配起到了重要作用[7]。Saez通过理论模型的研究发现,在短期内间接税对收入分配能起到较大作用,但从长期来看,只有直接税才能更有效地促进收入分配,这一结论在美国的财税实践中得到了印证[8]。Decoster和Longhrey运用微观模拟模型比较了OECD国家5个不同收入组的间接税的福利效应,认为间接税特别是增值税相对于总的支出水平而言是累进的,但其累进程度低于直接税[9]。

近年来,国内学者也加强了间接税的再分配效应研究。刘怡和聂海峰利用广东省城市家庭数据对间接税的分配效应进行研究,发现低收入家庭的增值税和消费税负担高于高收入家庭,而高收入家庭的营业税负担高于低收入家庭[10];他们通过Suits指数的分析再次发现,增值税负担累退,营业税负担累进,间接税扩大了收入分配差距,但近年来影响有所下降[11]。童锦治等研究表明,直接税的正向调节作用被间接税的逆向作用所抵消,最终使得我国税制对城镇居民的收入再分配效应基本表现为微弱的逆向调节作用[12]。聂海峰和岳希明利用2007年全国城乡家庭消费和收入数据的研究却发现,间接税降低了城乡居民的收入不平等,增加了城市、乡村内部的收入不平等[13]。黄桂兰用1994—2012年的税收数据分析发现,我国现行税制不利于收入分配调节,其中,增值税显著扩大了分配差距,而消费税不具有调节功能[14]。

国外对间接税分配作用进行实证研究的结论不同,可能是因为各国商品(劳务)消费的结构不同,税制模式也存在很大差异。而国内学术界对我国间接税及其主要税种的收入分配作用的研究结论不同,很可能是因为研究假设和实证方法不同,选取的时段和数据也不相同。此外,现有研究没有讨论我国间接税及主要税种具有或不具有再分配作用的原因问题,而这对我国间接税的改革来说可能更重要。

根据税制改革的达尔顿原则,如果一项改革不改变原有的居民收入等级,而能使低收入阶层的获益(相对原有收入基础)比高收入阶层更多,那么这一改革就是可取的。对商品税来说,实现这一点的典型改革方法就是对低收入阶层购买最多的消费品免税,或对高收入者阶层购买最多的消费品高税(使其消费者剩余减少)。进一步推论:改革应对低收入阶层购买较多的基本消费品运用较低税率,或对高收入者阶层购买较多的非基本消费品运用较高税率;在保证税收收入基本不变的情况下,应同时采用这两种方法。由此反过来看,如果商品税不能发挥分配调节作用,多半是基本消费品和非基本消费品的税率档距没有充分拉开。

本文的目的就是根据达尔顿改革原则和拉开税率档距的思路建立理论与实证模型,结合广义熵(MLD)指数分析我国现行间接税制度和三种主要间接税对城乡间、城乡内部的收入分配格局的影响,并进一步探讨城乡收入分配差距与间接税税率档距的关系,以便为我国间接税结构体系和制度的改革、调整提供政策参考。

三、 理论模型与实证模型构建

(一) 理论模型构建

根据Jha和Sah的研究,拉开商品税的税率差距有助于加强间接税的再分配功能[15]。沿着这一思路,出于简化分析和突出要点的考虑,我们建立2类人、2种商品的间接税分配模型。

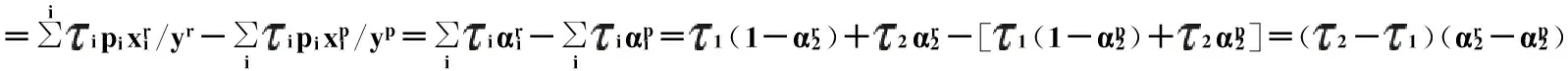

于是,征收商品税或间接税对于社会分配的作用,我们可以用r和p群体承担的间接税额占各自可支配收入比例的差来表示,为:

DF=Tr/yr-Tp/yp

(1)

经计算可得:

(2)

由(2)可见,DF若大于0,说明间接税缩小了两个群体的收入差距。

因而,在居民消费非必需品的份额保持相对稳定的前提下,非必需品与必需品的间接税税率成为影响收入分配调节作用的关键因素,如果一项间接税(如增值税)对必需品课税相对非必需品课税同样多,导致必需品税率过高甚至超过非必需品的税率,那么间接税逆向调节作用就会更突出,反之,则相反。

(二) 实证模型构建

(3)

考虑到城乡居民税前收入差距对间接税收入分配作用的影响,因此也把它加入到实证模型中,我们采用城乡居民的税后收入差距变化表示间接税对于收入分配的影响作用,基于此,我们可以建立如下实证分析模型:

lny=a1+a2lnx1+a3lnx2+a3lnx3+ε

(4)

其中,y表示城乡居民的税后收入差距变化(即DF,y值可由MLD指数计算);x1表示非必需品与必需品的税率之比;x2表示农村居民消费非必需品的份额与城市居民消费非必需品的份额之差;x3表示城市居民与农村居民的税前收入之比。ε代表误差项。

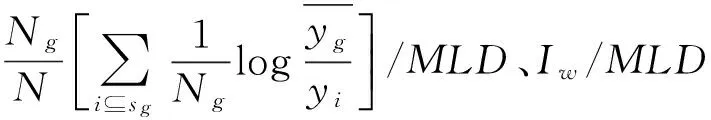

(三) 测量和MLD指数

广义熵指数是借用信息理论中熵的概念,常用于度量不平等的程度,其一般表达式为:

(5)

式中θ表示对不平等的厌恶程度,θ值越小,厌恶度越大(而当θ值很大如θ=1时,GE指数就变为泰尔指数Theilindex)。取θ=0,GE指数便成为对数偏差均值指数(TheMeanLogDeviationIndex),简称MLD指数。即:

(6)

MLD指数的范围为0~1,数值越大,就表示收入差距越大;反之,收入差距越小。该指数的优点在于可以将总体收入差距分解为组内、组间之和,而高一级层次的组内MLD指数还可以进一步分解为下一层次,从而为观察和揭示组内、组间收入差距各自具体地变动方向和变动幅度,以及各自在总收入差距中的贡献率及其影响提供了方便。MLD指数的分解式为:

(7)

据此,DF的测算是由税前后的广义熵指数(MLD)计算得到的,因而其表达式为:

DF=MLD税后-MLD税前

(8)

四、 数据来源与处理

本文所需的数据均来自于历年《中国统计年鉴》《中国价格与城镇居民家庭收支调查统计年鉴》《中国城市(镇)生活与价格年鉴》(以下简称为年鉴)。同时注意其统计口径的变化在2002—2006年的数据具有一致性,2007—2012年的数据具有一致性。本文采用的是2002—2012年的统计数据,所以在分析数据时将会注意保持不同年份之间调查数据的一致性。

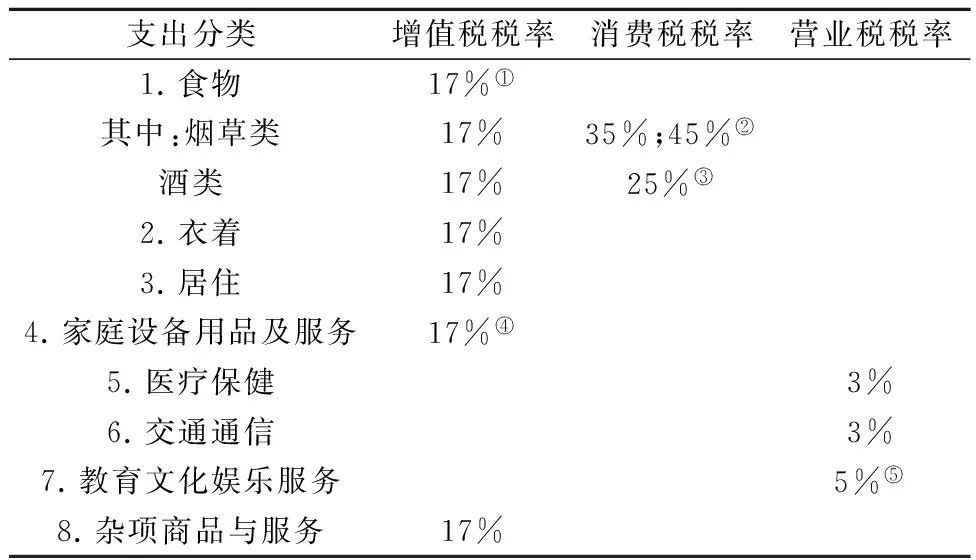

《年鉴》将城镇居民家庭按可支配收入分为最低、低、中等偏下、中等、中等偏上、高收入和最高收入户7个层次,各层次的人口比例分别为10%、10%、20%、20%、20%、10%、10%。将农村家庭分为低、中低、中等、中高、高收入户5个层次,各层次的人口比例均为20%。为了使数据一致和可比,我们将城镇居民家庭中的最低和低收入户合并、将高和最高收入户合并,形成5个收入层次,每组人口都为20%。对于城镇和农村居民的人均收入水平,税前用“人均可支配收入”衡量,税后用“人均可支配收入-所承担的税负”衡量。《年鉴》将居民消费支出分为八大类:食物,衣着,家庭设备、用品及服务,医疗保健,交通和通讯,娱乐、教育、文化服务,居住以及杂项商品。囿于农村不同家庭的烟酒类消费支出数据的限制,本文用城镇居民5个阶层的烟、酒在食物中的比例对应作为农村5个收入阶层的比例,来计算农村5个收入阶层的烟、酒类的消费支出。本文以法定税率乘以税基得到税收,税基是消费者的应税消费额。利用消费数据来计算税收时,假设消费者行为不受税收变化的影响,也假设税务部门和企业一般遵守税法,这种方法在归宿分析和税收负担的差异性分析中是很常用的。因而使用法定税率,可以确切评价税收对城乡收入分配的影响。本文确定的居民消费性支出的间接税税率如表1所示。

①增值税有一部分项目中的税率为13%(低税率),本文将其统一为标准税率17%。

②2009年以前,烟草类产品的消费税率有45%、30%两档,这里按35%统一计算;2009年以后,国家对烟草消费税进行调整,其税率有56%、36%、30%三档,并在零售环节再按5%征税,这里统一按45%计算,不考虑定额消费税。

③酒类采用粮食白酒的消费税税率,不考虑酒类产品的定额消费税。

④家庭设备及服务类综合项目采用17%的税率,这是考虑到家庭服务比重一般家庭比较小,但有可能高估家庭服务多的富人家庭的消费额。

⑤教育、文化、娱乐综合项折中按5%的税率计算,因为一般收入的人教育占主要部分(3%),而高收入者娱乐服务占少部分,这有可能低估富人的消费额。

表1 我国居民消费性支出适用税率

Martinez-Vazquez认为,在经验分析中可以假定直接税归宿于生产要素的所有者,间接税完全归宿于消费者[16]。本文遵从Martinez-Vazquez的观点,假定由消费者承担间接税负担。本文所指间接税包括增值税、消费税和营业税,不考虑其他税种。

本文先测算间接税总体以及间接税的主要税种(增值税、消费税和营业税)对城乡间和城乡内部的收入分配效应或作用,然后估计间接税(涉及必需品与非必需品)税率安排对城乡间和城乡内部收入分配的影响情况。

五、 实证分析结果

(一) 间接税总体及三种主要税种的收入分配作用

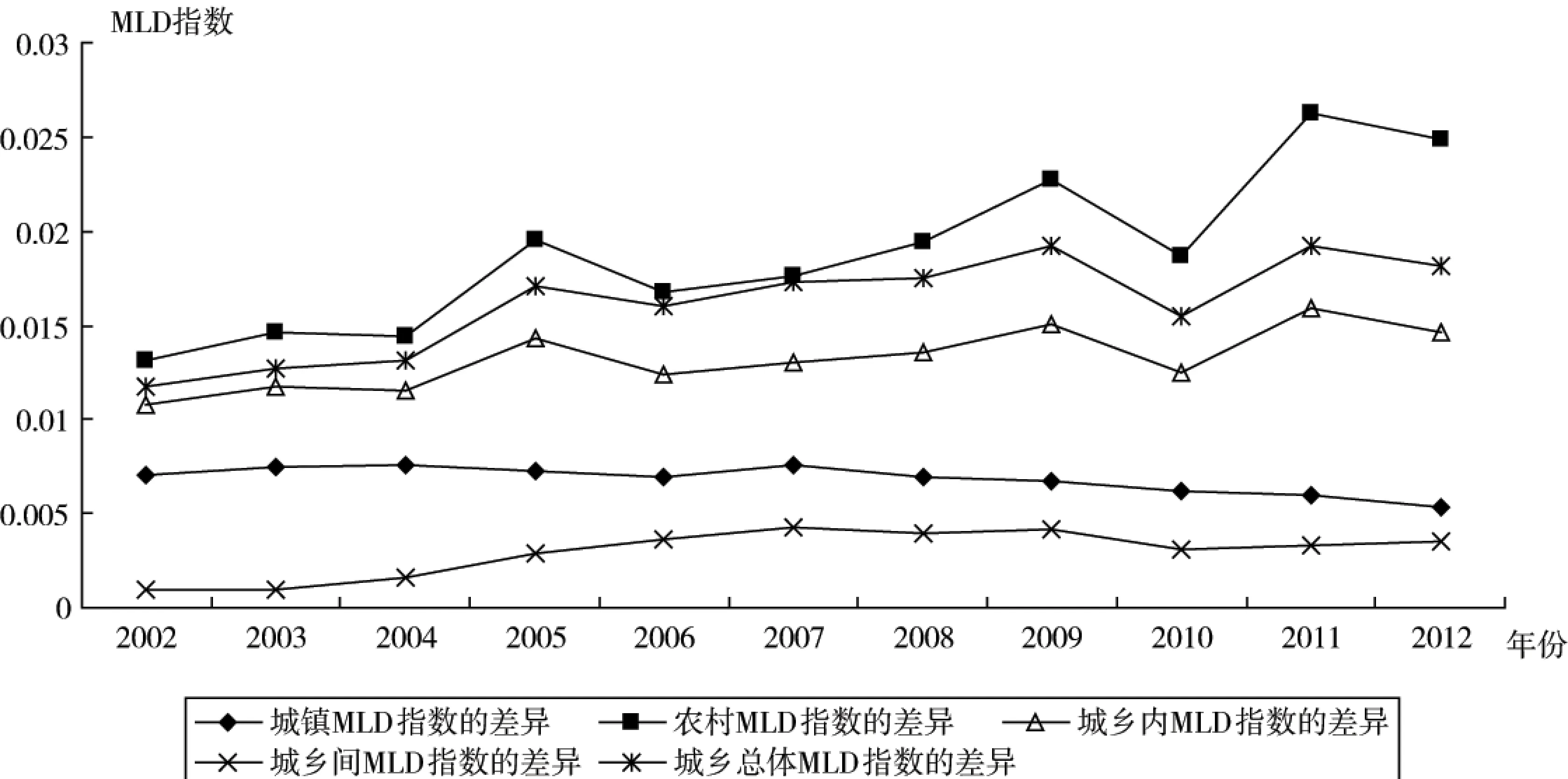

1. 间接税的总体调节作用

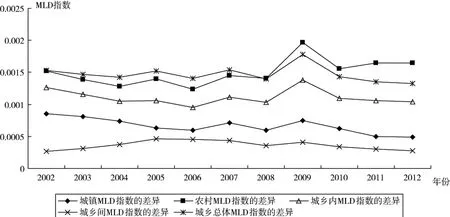

由图1可知,农村MLD指数的差异曲线在图形的最上方,说明间接税对其影响最深,从纵向来看,农村MLD指数差异曲线在波动中呈长期上升趋势,除个别年份外,从2002年的0.01317一直上升到2012年的0.02489,其上升趋势最明显,其次是城乡总体和城乡内部MLD指数的变动趋势。总趋势都是上升的,但变化幅度是城乡总体小于农村,而城乡内部是小于城乡总体,另注意到城乡间MLD指数的变化幅度是小于城乡内部的。这表明间接税扩大了我国城乡居民的收入差距,其对收入分配发挥着逆向调节作用,间接税对城乡内部收入差距的扩大程度远远大于城乡之间收入差距的扩大,也就是说间接税造成城乡内部收入更加的不平等。我们将城乡内部的收入差距进一步分解为城镇和农村发现,间接税使农村内部收入差距扩大是城乡内部差距扩大的主要因素[17-18]。

故间接税使居民的税负加重,无论是城乡内还是城乡间,收入分配都变得更加的不平等,但城乡内收入分配的不平等更严重,其主要原因来自于农村内部,并且差距扩大基本上呈逐年上升的趋势,这说明农村内部低收入群体税收负担率最高,拉大了与高收入群体的差距,严重恶化了农村内部的收入分配状况,造成社会的不公平。

①间接税前后MLD指数的变化趋势,是按照公式(8)计算出来的(城乡总体、城乡内、城乡间、城镇、农村承担间接税后MLD指数减去税前的MLD指数),展现出来的是2002—2012年间接税前后的收入差距值(即各年的DF值)连成的折线图。同理,增值税、消费税以及营业税前后MLD指数的变化趋势也是这样得到的。

图1 间接税前后MLD指数的变化趋势①

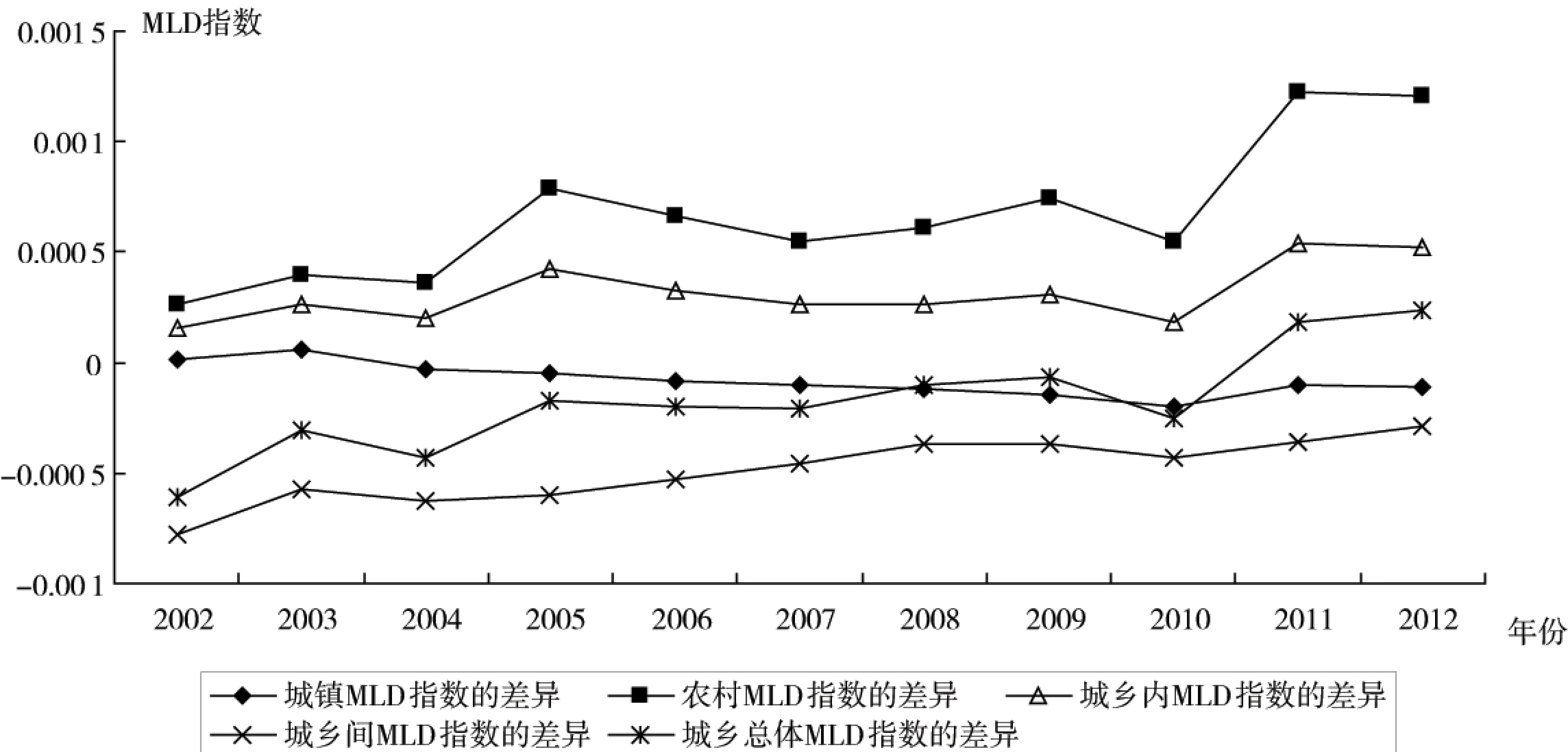

2. 增值税的分配效应

由图2可知,增值税对城乡收入分配的影响方向和走势与间接税的影响是一致的,只是数值的大小和变化幅度有些差异,这是因为增值税是我国的第一大税种,在间接税中占据了绝大的比重。可见:增值税扩大了城乡内的收入差距,而农村内部差距的扩大是主要原因(农村MLD指数的差异曲线仍位于最上方,除个别年份外,从2002年0.01088一直增加到2012年的0.02095,其总趋势是上升的,它变化的幅度是小于图1的)。

增值税导致了收入分配差距的扩大,即低收入群体承担的增值税负担要高于高收入群体所承担的。大部分生活必需品都被征收增值税(税率为17%)(如:食物、衣着和居住等),这些生活必需品对低收入群体是很重要的,由于农村居民在低收入人群中的比重相对城市居民较大,致使增值税对农村收入分配的影响程度也最大。注意到在我们的分析中,没有考虑增值税的低税率(13%),由于低税率的商品涉及种类比较少,主要集中于食品类,总体来说,支出额是不大的,并且低税率与基本税率仅相差4%,影响不是特别大。

增值税作为我国的主体税种,其收入不平等效应较强,因而对穷人消费的商品要较多地使用13%的税率(让更多的必需品运用低税率),对富人消费的商品要多使用17%的税率。在目前“营改增”的推行中,增值税的比重将进一步提高,基本税率为17%是造成我国增值税税负较重的主要原因,因此,政府可以考虑降低增值税基本税率(同时降低低税率),以减轻居民的增值税税负,缩小全社会的收入分配差距。

3. 消费税的分配效应

从图3可知,消费税仍扩大了城乡收入的差距(城乡内收入差距扩大的幅度大于城乡间的幅度,农村收入差距的扩大幅度大于城镇内的幅度),对农村的影响也最深,但其影响的力度不是很大(农村MLD指数的差异曲线,除2009年外,基本上在0.00120~0.00160间波动,其走势相对平缓),从纵向来看,其扩大收入差距的速度基本呈下降趋势,即使是农村内部也没有表现出进一步扩大的趋势。

图3 消费税前后MLD指数的变化趋势

消费税扩大了城乡收入分配差距,其累退程度是小于增值税的。消费税是在对所有货物普遍征收增值税的基础上,以烟、酒及酒精、化妆品、贵重首饰及珠宝玉石等特定消费品为课税对象的税种,是政府对某些特定消费品或消费行为课征的一种税,在筹集财政收入的同时还可以调节消费导向。我们这里考虑的消费税只包括烟酒,并且这两类商品在农村的低收入人群中占更大的比例,消费税没有起到预料的作用。由于数据的限制,本文没有考虑化妆品、贵重首饰及珠宝玉石以及对交通工具和燃料的负担,这些高收入人群消费的比较多,如果考虑这些,消费税的累退程度会有所下降,可能会使收入分配差距有所缩小。

目前我国消费税征税范围仍存在一定问题,尤其是对已经成为人们日常生活必需品的化妆品、普通香烟等征收消费税不但不利于社会公平,反而会扩大居民收入分配差距。因此,政府可以考虑调整征税范围,提高高档商品和奢侈品(比如高级香烟、高级化妆品)的税率,适当降低一般人消费的涉税商品(比如普通香烟)的税。

4. 营业税的分配效应

从图4可知,营业税基本上缩小了城乡收入的不平等,使城乡间的收入分配状况得到改善(历年的MLD指数的差异都是负值),而城乡内的收入差距稍微扩大,进一步地,承担营业税后城镇居民的收入差距缩小,而农村居民的收入差距扩大(农村居民的收入差距从2002年0.00026至2010年的0.00056是在波动中呈缓慢上升趋势,注意到2011年和2012年,MLD指数的差异变化较大达到0.00122,这与消费税对农村收入差距的影响差不多,说明了营业税对农村收入差距扩大的影响在增强),但相比增值税和消费税,其作用还比较小,不太显著。

图4 营业税前后MLD指数的变化趋势

由于营业税基本是比例税率,大部分服务的税率为3%(如:医疗保健、交通通信类),这对低收入人群来说是基本的服务支出,不可避免的,并且城镇居民的医疗保健等消费项目部分可以报销,社会保障更健全,即使对城镇的低收入人群也有保障,而农村居民享受不到健全的社会保障,农村的低收入人群本身占据了更大的比重,这对他们的影响更大。因而营业税缩小了城镇居民的收入不平等,同时也扩大了农村居民的收入不平等。在我们的分析中,对教育、文化、娱乐统一按5%来计算,而高档娱乐场所的最高营业税率为20%,由于无法区分不同收入人群的税率,有可能会低估了高收入人群的消费额,因而营业税可能具有部分累进的性质,有缩小居民收入差距的作用。

结合增值税的分析,可知营业税相比增值税能部分地缓解城乡收入分配差距问题,但营业税的存在会导致重复征税问题,因此,“营改增”是间接税改革的方向。2014年6月1日起,电信业也被纳入营改增试点范围(之前有“交通运输业和部分现代服务业”),实行差异化税率,在现行增值税基础上,新增了11%和6%两档低税率,有助于平抑“营改增”可能引起的税负大幅上升、居民收入差距进一步扩大的问题。同时政府应调整现行营业税的税率结构,适当降低基本公共服务(如:基础教育、基本医疗)营业税的税率,提高对富人征收的营业税的税率(如:娱乐活动),并加强对营业税的征收力度。

故从三种主要税收各自的作用来看,增值税的逆向调节作用最明显、其次是消费税、最后是营业税,具体来说:增值税对扩大城乡收入差距的作用呈上升趋势,消费税对城乡收入差距的影响相对比较平缓,而营业税的影响没有一致趋势。进一步看,增值税和消费税扩大了城乡间和城、乡内部的收入差距(对农村内部的影响更大),并且使城乡内部的收入差距扩大幅度大于城乡间的扩大幅度;营业税则不同,它扩大了城乡内部的收入差距(使农村内部的收入差距缓慢扩大,使城镇内部的收入差距缓慢收缩),却缩小了城乡间的收入差距。

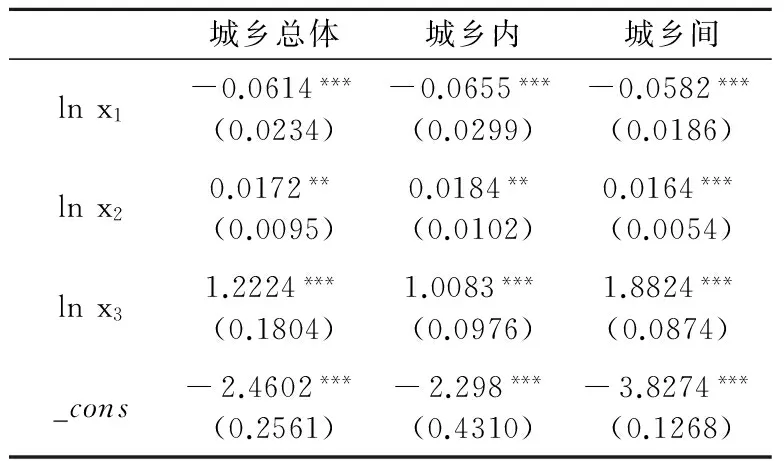

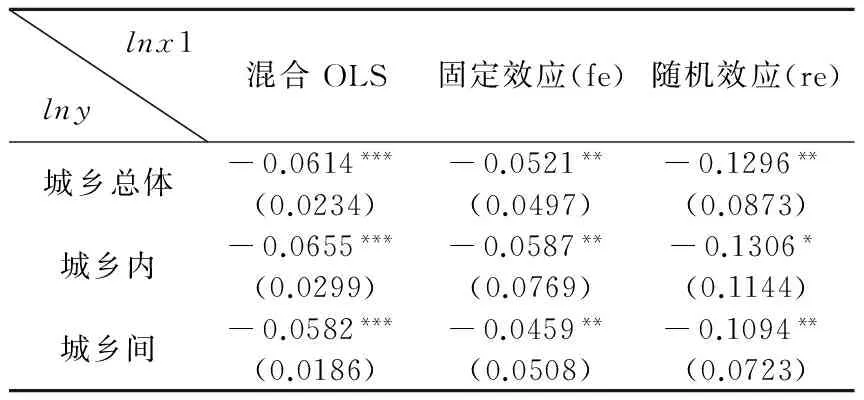

(二) 回归估计

运用第三部分的实证模型,本文探究间接税税率(涉及必需品和非必需品)安排对城乡收入分配差距的影响效果。结合我国的情况,本文假定对必需品运用增值税的基本税率t1,对非必需品在运用增值税的基本税率上,再运用消费税率t2(t1 表2 数据回归结果 注:*、**、***分别表示在0.1、0.05和0.01水平上显著;括号内为标准差; 这里我们进行了三次回归估计,主要区别在于我们将城乡总体、城乡内、城乡间DF(即税后收入差距变化,也就是税前后MLD差异值)分别作为因变量y放入回归模型进行估计。使用混合OLS,结果见表2。 由表2可看出:非必需品与必需品税率之比x1与居民收入分配差异值y是负相关关系,x2、x3与y是正相关关系。若x1增大,即消费税税率t2变大或增值税税率t1变小(非必需品的税率增加或必需品的税率减小)③,这样可以拉开必需品和非必需品的税率档距(即对非必需品适用高税率,必需品适用低税率),从而降低居民间的收入差距,有利于分配调节。同样,x2、x3对y的影响也说明,若对于非必需品,农村居民的消费份额减少或城市居民消费份额增加(x2减少)以及城乡的人均可支配收入(税前收入)差距缩小(x3减少),都能起到缓解收入差距扩大趋势的作用。 表3 不同方法回归结果 注:*、**、***分别表示在0.1、0.05和0.01水平上显著;括号内为标准差。 ②对于烟类和酒类这两种商品而言,农村居民的消费预算份额均大于城市居民的预算份额,因此在模型中要保证x2>0(x2表示为农村居民消费非必需品的份额减去城市居民消费非必需品的份额)。 ③∂x1/∂t1=-t2/t12<0,∂x1/∂t2=1/t1>0。 (三) 稳健性检验 为检验上述结论的稳定性,本文选用不同的回归方法对之前设定模型进行回归检验(见表3),发现无论采用固定效应模型还是随机效应模型,非必需品与必需品税率之比x1与居民收入分配差异值y的负相关关系依旧成立。 综上所述,我国现行间接税制扩大了城乡居民收入差距(总体、城乡内、城乡间),城乡内的收入差距扩大的幅度(这主要源于农村内部收入差距的恶化)要大于城乡间的幅度,而其主要原因是间接税的税率设计不科学。故通过调整各税率,拉开基本生活品(服务)和非基本生活品(服务)的适用税率档距,可以使城乡内部收入差距减少的幅度大于城乡间的减少幅度,能起到降低收入差距的作用。具体而言,对于增值税,政府必须对穷人消费的商品较多地使用低税率,对富人消费的商品要多使用基本税率,并进一步降低基本税率和低税率,拉开税率档距;对于消费税,完善其征税范围,提高高档商品和奢侈品(比如高级香烟)的税率,适当降低一般人消费的涉税商品(比如普通香烟)的税;对于营业税,适当降低基本公共服务(如基础教育、基本医疗)税率,提高对富人征收营业税的税率(如娱乐活动)。 六、 结论及政策建议 本文根据达尔顿改革原则和拉开税率档距的思路建立理论与实证模型,结合广义熵(MLD)指数分析了我国三种主要间接税——增值税、消费税、营业税对城乡间、城镇和乡村内部的收入分配的作用或效应,并探究了间接税税率原因。研究发现,我国现行间接税制不具有公平分配效应,即具有逆向调节作用:与税前收入差距相比,税后城乡居民的收入差距增大。间接税使城乡内和城乡间的收入分配变得更不公平,城乡内收入差距扩大的幅度要大于城乡间的幅度,而农村内部的收入差距恶化是其主要原因。增值税、消费税和营业税对城乡收入分配的影响是,增值税拉大收入差距的作用最明显、其次是消费税、然后是营业税(值得注意的是:增值税、消费税、营业税都使农村居民的收入分配恶化,而且差距扩大的趋势基本上是逐年上升的)。本文通过回归估计探究了间接税税率安排对城乡间和城乡内部收入分配的影响情况发现,拉开基本生活品(服务)和非基本生活品(服务)的适用税率档距,可以调节收入差距扩大的趋势。根据结论,本文提出以下建议。 第一,政府充分重视间接税对城乡收入差距的逆向调节作用,特别是增值税和消费税的逆向调节作用。为了抑制间接税的逆向效应,政府应考虑降低增值税的基本税率和低税率,拉开税率档距,尤其在营改增的背景下更应重视增值税的公平分配作用;同时要进一步调整消费税的税目,在消费税的税目方面推陈出新(调整完善其征税范围),调整各个税目的税率,尽量拉开基本生活品(服务)和非基本生活品(服务)的税率档距,以到达对属于基本生活品(服务)不应该征收或少征消费税的效果;对于营业税,应适当降低基本公共服务(如基础教育、基本医疗)税率,提高对富人征收的营业税的税率(如娱乐活动)。 第二,政府逐步改善税制结构,逐步降低间接税在税收中的比重、不断提高直接税的比重,使税制结构过渡到间接税与直接税并立的“双主体”模式,最终转向以直接税为主体的税制结构模式,充分发挥税收制度的公平分配作用,建立良好的税收再分配机制。 第三,政府应充分认识税收调节城乡收入分配的局限性,加快其他调节机制的建设、加大支出调节和服务支持的力度,如加大农村社会保障支出、农业补贴支出、农村发展支出调节的力度,完善和加强农村公共服务供应机制等。 参考文献: [1]杨杨,杜剑,束磊.我国间接税与收入分配公平关系的实证分析[J].税务与经济,2012(5):66-72. [2]Atkinson A B, Stiglitz J E. The design of tax structure: direct versus indirect taxation[J]. Journal of Public Economics,1976,6(1-2):55-75. [3]Sah R K. How Much Redistribution is Possible Through Commodity Taxes?[J].Journal of Public Economics,1983,20(1):89-101. [4]Kakwani N C. Measurement of Tax Progressivity:An Intemational Comparison[J].Econoimic Journal,1977,87(345):71-80. [5]Freebairn J.Options and Prospects for Taxation Reform[J].The Economic Record,1997,73(223):373-386. [6]Kaplanoglou G,Newbery D M. Redistributive Impact of Indirect Tax Reforms: Greece, 1988—2002[J].Fiscal Studies,2004,25(2):225-247. [7]Rele H T. Measuring the lifetime redistribution achieved by dutch taxation,cash transfer and non-cash benefits programs[J].Review of Income and Wealth,2007,53(2):335-362. [8]Saez E.Direct or indirect tax instruments for redistribution: short-run versus Long-Run[J].Journal of Public Economics,2004,88(3-4):503-518. [9]Decoster A, Loughrey J, Donoghlie C. Incidence and welfare effects of indirect taxes[DB/OL]. http://www.Umdcipe.org,2009. [10]刘怡,聂海峰.间接税负担对收入分配的影响分析[J].经济研究,2004(5):22-30. [11]刘怡,聂海峰.增值税和营业税对收入分配的不同影响研究[J].财贸经济,2009(6):63-68. [12]童锦治,周竺竺,李星.我国城镇居民税收的收入再分配效应变动及原因探析[J].财贸经济,2011(6):31-37. [13]聂海峰,岳希明.间接税归宿对城乡居民收入分配影响研究[J].经济学(季刊),2012(10):287-312. [14]黄桂兰.税收制度调节收入分配差距的效果研究:基于中国数据的理论与经验[J].税收经济研究,2013(6):77-87. [15]Jha R. Modern public economics[M]. UK: Routledge,1998. [16]Martinez-Vazquez J. The impact of budgets on the poor: tax and expenditure benefit incidence analysis[R]. The World Bank,2008. [17]何太明,王怀明,黄中生.“营业税改革”对服务业税负的影响——基于投入产出表的分析[J].南京审计学院学报,2013(5):35-42. [18]张玲,朱婷婷.税收征管、企业避税与企业投资效率[J].审计与经济研究,2015(2):83-92. [责任编辑:杨志辉] The Effect Analysis of Indirect Taxation on Income Distribution in Urban and Rural China WANG Dexiang, ZHAO Ting (School of Economics and Management, Wuhan University, Wuhan 430072, China) Abstract:According to indirect tax redistribution principle, and using the generalized entropy (MLD) index and data from the year 2002 to 2012 in China, we respectively build a model and measure the role or effect of three major indirect tax (including VAT, consumption tax, business tax) adjusting income distributions in urban and rural China. It is found that the current indirect tax system has an unfair adjustment role, namely reverse distribution effect. Compared with the pre-tax income gap, after-tax income gap of urban and rural residents increases; the expansion of income gap within urban and rural areas (mainly resulting from the widening of rural income gap) is much higher than between areas. When considering three major tax influence on income distribution, we conclude that the effect of VAT widening income gap is much obvious, followed by consumption tax, and finally the effect of business tax is the weakest of the three. The reverse adjustment role of indirect tax system mainly results from that the design of tax rates is not scientific. In detail, tax rate span between basic goods (services) and non-basic goods (services) doesn’t appropriately expand. Key Words:indirect tax; urban and rural income gap; tax system; tax structure reform; tax mode; income distribution; tax reform; income distribution effect; income redistribution; tax system reform [收稿日期]2015-08-31 [基金项目]国家社会科学基金项目(08BJY107);武汉大学社会科学重点项目 [作者简介]王德祥(1957—),男,湖北钟祥人,武汉大学经济与管理学院教授,博士生导师,从事财税理论与制度、地方财政等研究;赵婷(1988—),女,湖北孝感人,武汉大学经济与管理学院硕士研究生,从事财税理论与制度、地方财政等研究。 [中图分类号]F810 [文献标识码]A [文章编号]1004-4833(2016)02-0100-11