从“拉弗曲线”分析我国个人所得税税制

赵婷

摘要:随着我国经济的快速发展,人们收入水平的不断提高,个人所得税在我国税收收入中所占比重在不断增加。个税不仅是财政收入的重要组成部分,而且在调节个人收入分配中起着无可替代的作用。“拉弗曲线”对税率与税收关系的分析,为我们进行个税税制的改革和完善提供了理论依据和行动指南。

关键词:拉弗曲线;个税税制;得失分析

改革开放以来,宏观上,我国经济持续高速增长;微观上,我国居民个人收入不断增加。随着经济的发展和居民收入的增加,个税在增加财政收入、调节收入分配格局方面的作用日益凸显,但个税税制缺陷的存在严重影响了其作用的发挥。“拉弗曲线”是由供给学派提出的反映税收与税率之间关系的数学模型,为我们税率的调整和税制的改革提供了重要的理论支撑。

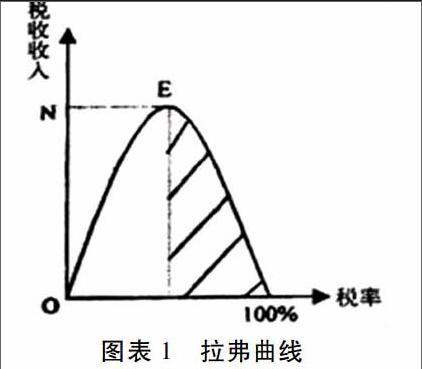

一、拉弗曲线的理论分析

美国经济学教授阿瑟·拉弗在1975年提出的“拉弗曲线”理论,取代了自20世纪20-30年代美国一直奉行的凯恩斯主义,成为国家制定财税政策的主要依据。20世纪70年代,美国发生了严重的经济滞涨,主张扩大需求的凯恩斯主义失灵,不能为国家摆脱滞涨的困境提供有效的解决策略。为了使美国摆脱经济滞涨,恢复经济发展,阿瑟·拉弗提出了通过减少税收来刺激微观主体的经济行为,增加供给,从而促进经济的繁荣。

从拉弗曲线的图示可以看出,当税率在抛物线左侧移动时,税收与税率成正相关关系,税收随着税率的提高而逐渐增加;当税率达到E点时,税收达到最大值;当税率超过E点,税率在抛物线右侧移动时,税收与税率成负相关关系,税收随着税率的提高而不断减少;当税率达到100%时,税收为零。这时就意味着,经济主体所有的经济利润都缴纳了税收,这将会严重制约微观主体的经济行为,没有了经济活动也就没有了国家税收收入。所以,抛物线右端被称为课税“禁区”,边际税率的制定应该保持在抛物线的左侧范围内。

二、我国个税的发展及存在的问题

随着我国经济发展速度和居民收入水平的提高,《个人所得税法》自1980年实行以来已经历了六次修订。历次的调整都在缩小收入差距、调节收入分配格局方面起着一定的积极作用。但是,我国个税税制仍然不尽完善,在个税免征点、税距与税级等方面仍具有较大的局限性。

(一)我国个税的调整与发展

首先是个税起征点的调整。自1980 年至今,我国个税起征点已经历多次调整:2005年将个税起征点由1980年的800元提高至每月1600元,2007年再次将起征点提高至每月2000元,目前我国从2011年9月1日起实施个税起征点为每月 3500元的标准。①从个税的历次调整可以看出个税起征点有随着收入水平提高而调高的趋势。个税免征额的不断上调,是国家经济发展和经济个体收入水平提高的体现和要求,对收入差距的缩小、社会稳定的维护、经济行为的激活起着积极作用。

其次是个税税率结构的调整。我国实行超额累进税率,由原来的9级累进税率(5%、10%、15%、20%、25%、30%、35%、40%、45%)调整为7级(3%、10%、20%、25%、30%、35%、45%)累进税率。从税率的调整可以看出:个税级次减少、最低级次税率由5%变为了3%,对于低收入阶段的税率级距相对缩小,而对于高收入阶段的税率级距相对扩大。这在一定程度上减轻了低收入者的税负,对高收入者的征收相对增加,一定程度上体现了公平原则。

(二)我国个税实施过程中存在的问题

个税起征点及税率结构的不断调整,对宏观经济的发展和对微观主体的经济行为都产生了正向的刺激作用。但我国个税在实施过程中仍然存在着突出的问题:个税免征额过低;税率结构的不合理等问题。

首先是个税免征额过低。目前我国实行以工资性收入为征收对象的个人所得税,因此工薪阶层也就成了真正的纳税主体。作为社会生产力的主力军,工薪阶层税负过重会直接影响到他们的投资和生产积极性。据国家统计局表示,在2014年全国居民人均可支配收入已超过2万元,并且有上升趋势。而我国目前的个税起征点为3600元,远远低于我国国民平均收入水平,也就意味着绝大多数工薪阶层都要缴纳税收。这对于工薪阶层,特别是处于低收入阶段的工薪阶层来说税负过重,这不仅会影响他们在生产和消费方面的贡献率,而且与个税缩小收入差距、合理调节收入分配格局的作用和目标取向相悖。

其次是个税的分类及范围的不合理。一方面是个税分类上的不合理:个税征收最重要的就是公平原则。我国个税实行分类所得税制,对不同性质的所得采取不同的税率和扣除标准。但由于税率及免征额的不同,不同种类收入的税负不同,容易造成综合性收入高、收入来源多的纳税主体税负轻,而综合性收入少、收入来源单一的纳税主体税负重的现象,不利于个税公平原则的体现。②另一方面是个税征收范围上的缺陷:随着市场经济的不断发展,居民收入来源日益多样化,居民的收入不仅有工资、薪金等劳动所得,还包括日渐成为居民个人所得的重要来源的利息、股息和红利等资本性收入。此外,劳保福利收入、免费午餐及其他实物补助形式也逐渐成为我国居民收入的重要组成部分,而这些并不能纳入到个税所得项目,使税基变窄。

三、我国个税税制的改革与完善

个税在促进经济发展、社会稳定方面的重要性,决定了我们必须从降低税率、规范税制等方面,对我国个税税制进行调整和完善,以解决个税自身存在的缺陷及其带来的社会问题。

(一)降低税率

根据“拉弗曲线”原理可以得出:税率的制定要使税率与税收保持正相关关系,在政府和纳税主体之间找到平衡点,从而达到既增加财政收入又维护纳税主体利益的目的。从目前我国个税征收的收入类型来说,以工资性收入为主要征收对象,使作为社会生产力主力军的工薪阶层成为纳税主体。因而现阶段我国个税改革的目标应该主要放在改变激励以提高全社会生产力以避免陷入所谓“中等收入陷阱”上面。③鉴于此,我国必须适当降低个税边际税率,有效激发纳税主体的生产及消费积极性。降低税率、提高个税免征额:一方面,可以减少纳税主体的税负,增加经济主体的净收益,从而扩大消费市场的有效需求,刺激总供给,提高经济增长率。另一方面,边际税率的降低,可以减少因逃避高税收的偷税、漏税、逃税等行为,保护了税源、扩大了税基,从而增加税收收入。

(二)规范税制

税制的规范化是个税效能发挥的前提和保障。首先,采用混合性税制进行个税征收。随着我国市场经济的发展和改革的深入,我国经济成分日益复杂化、居民收入来源日趋多样化的趋势,决定了采取分类征收与综合征收相结合的个税征收方式。例如,对利息所得、股票转让所得、偶然所得等没有费用扣除的应税项目,实行分项征收;对工资薪金、劳动报酬、生产经营、稿酬等有费用扣除的应税项目,由税务部门核定纳税人全年应税所得,对年度内已纳税额做出调整结算,再实行综合征收。不仅可以避免一些灰色或黑色收入的逃税现象,扩大税源、增加税收收入,而且在一定程度上体现了个税的公平性和合理性。其次,适当地减少税率级次、扩大税率级距。税率级次的合理化,体现出个税在对不同收入阶层税收征收作用程度的不同。坚持“照顾低收入者,培育中产阶层,调节高收入者”的原则,充分发挥个税在缩小收入差距、调节收入分配的功能。

个税在宏观经济发展和微观主体的经济行为中联动作用的增强,以及其在税收收入中比重的不断增加,使其成为税制改革的着力点。个税税率的降低、个税起征点的提高对收入或产出的正向激励作用,为研究国民经济的发展变动及收入分配的调节提供了思路和方法。(作者单位:青岛科技大学)

注解:

① 周伟、武康平.个人所得税、政府转移支付与个体行为激励—基于拉弗曲线的统一讨论[J].南开经济研究,2011(5):98.

② 郭晔.基于路径分析的我国财税政策对收入分配的影响[J].商场现代化,2008(9):373.

③ 周伟 武康平.个税免征额、税率与拉弗曲线[J.]经济学家,2011(10):68.