基于主成分分析的商业银行经营绩效研究

张 咪,程飞阳,吴礼斌

(安徽财经大学,安徽 蚌埠 233030)

基于主成分分析的商业银行经营绩效研究

张 咪,程飞阳,吴礼斌

(安徽财经大学,安徽 蚌埠 233030)

利用SPSS软件对反映我国16家商业银行的经营状况的指标,即各项财务指标进行主成分分析,提出了三类主要的影响因素,分别反映银行的成长能力、盈利能力和风险控制能力。然后,通过综合排名比较16家上市银行的经营状况。最后,基于不同资产规模和发展程度,对各家商业银行未来经营的主要方向和重点对象提供政策建议,以期改善我国商业银行的经营模式,提高银行业的总体经营绩效,以适应经济新常态。

商业银行;经济新常态;主成分分析

金融是现代经济的核心,银行是我国金融体系的主要组成部分。随着经济不断增长和金融环境的不断改善,银行业也在不断的改革中成熟。当前,我国进入资本市场,并成功在A股上市的商业银行就有16家。随着社会需求的变化,商业银行上市后将面临新的竞争环境。伴随着经济新常态的到来,利率市场化、互联网金融各种冲击使商业银行利润收窄。因此,如何加强商业银行的内部管理,改善财务状况,从而获得更大盈利空间,成为当务之急。

一、相关文献回顾

针对商业银行经营绩效方面,国内学者已做了不少研究,也取得了一些研究成果。

从研究理论看,孙婧(2009)对比中西方商业银行绩效评价体系的现状,结合两者进行比较研究,从而找出我国目前的商业银行绩效评价体系相比西方先进的评价体系存在的问题,最后对完善我国商业银行绩效评价体系提出了具体建议。[1]陈懿冰,聂广礼(2014)针对商业银行信贷应该集中管理还是分散投放展开研究,认为当前我国商业银行信贷分散的情形下,随着集中度增加银行的信贷资产风险将加大,同时银行的收益也会增加,即如果银行选择更高收益的策略就意味着要承担更高的风险,这与高风险高收益的认识相一致。[2]

从研究方法看,实证研究主要分为两种思路:一是通过建立回归模型,分析变量间的影响机制。例如,蒋莉(2012)基于我国16家上市银行2003-2010年的财务数据,构建面板数据模型对非利息收入和银行经营绩效之间的关系进行回归分析,发现国有控股银行与股份制商业银行截然相反的结论。[3]薛旭静(2013)利用11家上市银行的面板数据对我国银行绩效影响因素进行实证分析,建立基于加权风险资产收益率数据的面板模型。结果显示,监管调整后管理水平的提高与银行效率的提高正相关,而存贷比与银行绩效呈负相关关系。[4]二是利用数理统计分析,研究商业银行财务指标间的相关性或影响程度。例如,刘蔚(2011)选取了16家上市银行作为研究样本,采用灰色关联度分析方法综合评估了2010年各大上市银行的经营绩效,并从经营状况、盈利性、成长性、流动性、安全性、综合绩效等方面进行了分析,得出城市商业银行的平均绩效高于全国性股份制商业银行,全国性股份制商业银行平均绩效高于大型商业银行的结论。[5]张倩和潘焕学(2011)以截至2009年中国在股票市场上市的14家商业银行作为研究对象,从安全性、流动性和盈利性三个层面,建立因子分析模型,对我国上市商业银行的经营绩效进行评价。[6]

二、指标选取及数据来源

(一)指标的选取

1.主营业务收入增长率

主营业务收入增长可以反映银行的扩张速度,收入增长率超过10%是公司处于成长期的标志,意味着成长型公司将继续保持较好的增长势头。

2.存款增长率

存款是银行最重要的信贷资金来源,存款增长率是银行吸纳存款能力的体现。

3.生息资产增长率

生息资产指银行以收取利息为条件对外融出或存放资金而形成的资产,生息资产增长率可以反映银行生息资产的扩张程度。

4.净利差

衡量商业银行净利息收入水平,表现为银行资金来源成本与资金运用收益的差额。

5.非利息收入占比

非利息收入指商业银行除利差收入之外的营业收入,主要是中间业务收入和咨询、投资等活动产生的收入,不仅可以降低银行的运营风险,也是重要的业绩驱动力量。非利息收入占比可以反映银行的盈利能力。

6.存贷比

银行贷款余额与存款余额之比,贷存比越高越好。银行的主要利润来源就是贷款,贷款越多收益就越多。

7.不良贷款率

金融机构不良贷款占总贷款余额的比重,用以评价信贷资产安全状况。不良贷款率越高,贷款面临的风险就会增加,产生信用危机的隐患。

8.不良贷款拨备覆盖率

贷款损失准备对不良贷款的比率,反映商业银行补偿贷款损失和防范贷款风险的能力。

9.核心资本充足率

商业银行持有的符合规定的核心资本与商业银行风险加权资产之间的比率,提高核心资本充足率对银行业绩将产生两方面的影响,一是降低ROE水平,二是可能降低银行的息差水平。

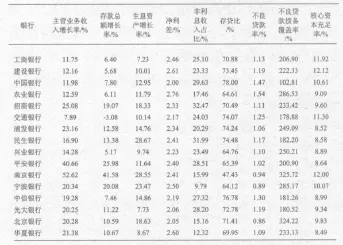

(二)数据来源

根据16家上市商业银行年报,搜集到2014年末的各指标数据,如表1所示。

表1 2014年末各银行财务指标数据表

三、数据分析与结果

(一)主成分分析

1.因子分析前提条件检验

利用Bartlett检验,计算变量间的“取样适切性量数”,通过统计量判别变量是否适合进行因子分析,相应的检验结果见表2。结果显示,KMO统计量为0.637,符合因子分析要求,而且Bartlett检验显示的显著性水平几乎为0。由此表明拒绝原假设,即选取的数据间存在着相关性,故可以进行因子分析。

表2 KMO和Bartlett检验结果表

2.提取因子

利用SPSS软件提取9组变量指标,基于主成分分析法提取特征值大于0.99的特征根。各变量的公因子方差表如表3所示。变量的共同度基本都在0.8~0.9,仅有个别变量较低,表明提取的因子变量基本上有较好的解释能力,因子分析效果较好。

表3 各变量公因子方差表

此外,也可以通过总方差解释表更加直观地看出,提取的因子对全部变量解释程度的大小,如表4所示。根据因子提取结果可知,当提取特征值大于 0.99时,三个因子的累计贡献率达到74.73%,基本上能够涵盖所选数据的统计信息,效果较理想。

表4 各变量公因子方差表

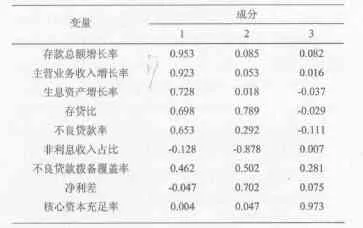

3.因子的命名解释

对因子进行处理使用正交旋转的方式,它不仅不会影响变量间的共同度,还可以改变因子的方差贡献率。使用方差最大法进行正交旋转,结果得到的旋转因子载荷矩阵,如表5所示。由旋转矩阵可知,第一个主成份与存款总额增长率、主营业务收入增长率和生息资产增长率关系密切,这些因素说明了商业银行的成长能力;第二个主成份与非利息收入占比、净利差和存贷比关系密切,这些因素说明了商业银行的盈利能力;第三个主成份与不良贷款率、核心资产充足率以及拨备覆盖率关系密切,这些因素说明了商业银行的风险控制能力。

表5 旋转因子载荷矩阵

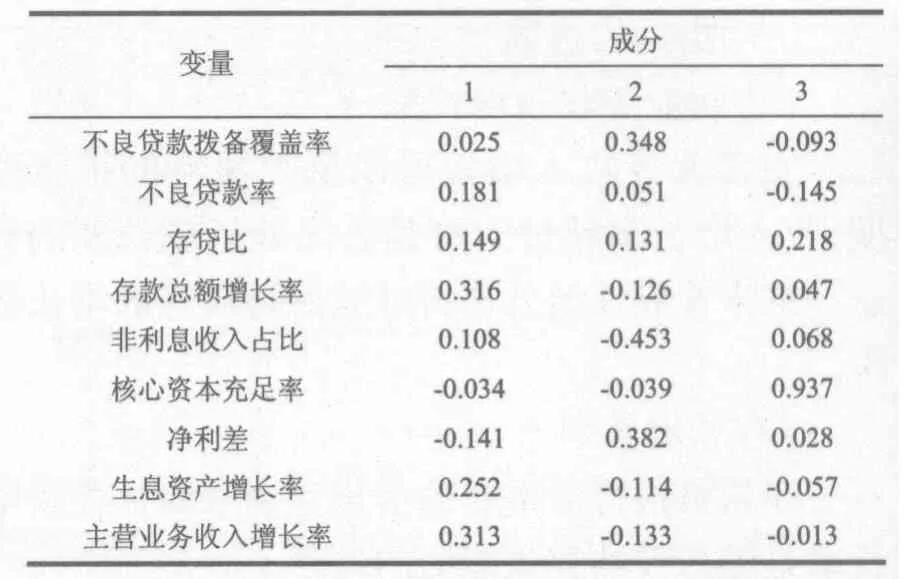

4.因子得分

使用回归法对其进行估计因子得分系数,最终计算出因子得分系数(见表6)。

表6 成分得分系数矩阵

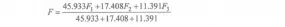

通过分析得分系数矩阵,得到如下3个主成分:

将3个主成份线性组合得到综合评价指标模型为:

将F1、F2、F3代入,得到

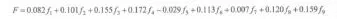

分别计算综合得分并进行排序,得到最终的主成分评价表,如表7所示。

表7 商业银行综合得分表

由表7可知,分析的16家上市银行的综合得分都大于0,表明上市商业银行的经营状况总体上是可观的。其中,南京银行的综合得分最高,宁波银行、平安银行和北京银行次之,农业银行、交通银行和中国银行较低。这说明在经济新常态下,城市商业银行发展具有相对优势,而国有商业银行的发展将会受到一定的阻碍,同时这也与银行的业务转型有着很大的必然联系。

四、结论与政策建议

(一)结论

1.城市商业银行发展迅速

通过综合排名可以看出,随着经济形势的变化,城市商业银行的经营状况还是相当可观的。面对机遇,城商行能够及时加强内部结构调整,加快业务转型,提供多元化金融服务,从而保证利润收入。例如,南京银行之所以有较好的经营状况,表现在其存款吸收能力强,生息资产增长率高,说明资产结构的安排得当,不良贷款率也较低,信贷资产质量高。不过,其存款增长率较高与其基数小也有一定的关系,发展的空间大。

2.国有股份制商业银行盈利能力衰退

从我国国有5大行总体来看,财务状况不容乐观。特别是中国银行,其存款数量增幅渐小,当然这与其本身的基数大有关,但是确实说明在新经济背景下,国有银行受互联网金融的冲击还是比较大的,导致吸收存款能力下降。此外,不良贷款率提高也是导致盈利状况变化的重要影响因素。

(二)政策建议

根据实证分析结果与相关结论,以及针对我国当前的经济形势,提出了有关商业银行经营对策的几点建议,以供参考。

一是反映商业银行经营状况的指标因素,可以归纳为3大类。分别为成长能力、盈利能力和风险控制能力。对于强而不大的城市商业银行,主要从成长能力的角度,为扩大银行未来的规模做准备。对于大而不强的国有股份制银行,主要从风险控制能力来看信贷监管的力度。

二是加强对商业银行的管理,提高其信贷风险管理能力。特别是针对资产规模大的国有商业银行来说,风险控制能力急需提高。降低不良贷款率,基于三性原则经营业务。

三是加强业务转型,应对经济变化。特别是当盈利空间变窄时,国有商业银行应该大力发展中间业务,从而获取非利息收入,拓宽盈利来源。

[1]孙婧.中西方商业银行绩效评价体系的比较研究[J].世界经济情况,2009,(3):50-55.

[2]陈懿冰,聂广礼.银行信贷应该集中管理还是分散投放—基于中国上市商业银行的分析[J].中央财经大学学报,2014,(10):38-46.

[3]蒋莉.非利息收入对商业银行绩效影响的实证研究—基于我国16家上市银行的面板数据[J].科学技术与工程,2012,(10):2510-2514.

[4]薛旭静.巴塞尔协议Ⅲ对银行绩效的影响—基于11家上市银行2007-2012年面板数据实证分析[J].中国证券期货,2013,(8):210-213.

[5]刘蔚.基于灰色关联度分析的中国上市银行绩效评价[J].华北金融,2011,(10):4-8.

[6]张倩,潘焕学.我国上市商业银行经营绩效的实证研究[J].区域金融研究,2011,(9):61-65.

[7]王威,赵安平.信贷波动、经济周期与商业银行不良贷款[J].投资研究,2013,(7):3-14.

Commercial Banks Operating Based on Principal Component Analysis Performance Research

ZHANG Mi,CHENG Fei-yang,WU Li-bin,

(Anhui University of Finance and Economics,Bengbu,233030,China)

Through analyzing the principal com ponents that reflect operating perform ance indicators of sixteen commercial banks, nam ely the financial indicators, in China by SPSS,this thesis puts forw ard three kinds ofmain influence factors, respectively, the bank's grow th, profitability and risk control ability.Then,it com pareses the operating conditions of 16 listed banks by their com prehensive ranking.Finally, based on different asset scale and developm ent level, this paper provides policy suggestions,for themain direction ofmanagem ent in the future and the key object, so as to im prove commercial bank's businessmodel and the overall operating perform ance of the banking sector.

commercial banks;financial indicators;principal com ponent analysis

F832.33;C81

A

1671-4288(2016)03-0038-04

责任编辑:王玲玲

2016-03-25

国家级创新训练项目“对信贷周期产生原因的多角度研究”(项目编号:201510378231);安徽财经大学重点课题“信用衍生品定价研究”(项目编号:ACKY1402ZD)

张 咪(1996-),女,安徽金寨人,安徽财经大学金融学院2013级金融学专业。研究方向:商业银行。